- Кто такие институциональные инвесторы

- Институциональные инвесторы: что это, виды, влияние

- Что такое институциональный инвестор?

- Различные типы институциональных инвесторов

- Паевые инвестиционные фонды

- Хедж-фонды

- Страховые компании

- Эндаумент-фонды

- Пенсионные фонды

- Влияние институциональных инвесторов

- Чем отличаются институциональные инвесторы от индивидуальных?

- Каковы достоинства институциональных инвесторов?

- Каковы недостатки институциональных инвесторов?

- Институциональные инвесторы. Все, что нужно знать

- Кто относится к институциональным инвесторам

- Отчетности институциональных инвесторов

- Самые крупные институциональные инвесторы

- Институциональные инвесторы в России

- Где найти данные о позициях институциональных инвесторов

Кто такие институциональные инвесторы

Часто нам приходится слышать такое словосочетание как институциональный инвестор. Обычно оно употребляется в контексте степени влияния на рынок и на ценообразование на нём. Допустим в финансовых новостях, часто звучит фраза о том, что цена, под давлением институциональных инвесторов, откатилась (или, наоборот, поднялась) до определённого уровня. Так, что же это за зверь такой – институциональный инвестор? Давайте разберёмся.

Начнём, пожалуй, сразу с определения. Институциональными инвесторами называют такие организации (юридические лица), которые аккумулируют в себе средства многочисленных вкладчиков (среди которых могут быть как физические лица – частные инвесторы, так и другие юридические лица) с целью их вложения в различные финансовые инструменты и получения прибыли от этого процесса.

Таким образом, к числу институциональных инвесторов можно отнести следующие организации:

- Банковские организации. Основная их функция в качестве институциональных инвесторов – управление размещёнными на депозитах деньгами своих клиентов. Кроме этого, банки часто выступают в качестве брокеров, имеют собственные депозитарии и клиринговые организации. Они также могут выпускать собственные акции;

- Пенсионные фонды. В нашей стране существует государственный пенсионный фонд, а также множество частных (негосударственных). Негосударственные пенсионные фонды получают от своих клиентов право управлять накопительной частью пенсии. Они вкладывают средства в относительно консервативные финансовые инструменты, перечень которых для них строго регламентирован;

- Страховые компании формируют свой инвестиционный капитал в основном из страховых взносов клиентов, а кроме этого из полученной и нераспределённой прибыли. Они инвестируют его в банковские депозиты, государственные и корпоративные облигации, акции “голубые фишки”;

- Различные инвестиционные фонды (паевые фонды, фонды венчурных инвестиций и т.п.). Такого рода фонды специально “заточены” под работу с деньгами клиентов. Они инвестируют их в самых разных направлениях и получают свою прибыль в виде комиссионных или (и) процента от прибыли. Потенциальный уровень доходности и степень риска вложений в такие фонды напрямую зависят от их типа. Паевые фонды более консервативны (менее доходны и более надёжны), а разного рода хедж-фонды или, тем более, фонды венчурных инвестиций рискуют деньгами своих клиентов больше, но имеют и больше шансов получить приличную прибыль.

Крупные институциональные инвесторы действительно способны оказывать определённое влияние на ценовую динамику тех или иных финансовых инструментов. Иначе их ещё называют маркетмейкерами.

Маркетмейкер – от английского словосочетания market maker, означающего в дословном переводе на русский – делающий рынок.

С конца восьмидесятых годов прошлого века доля институциональных инвесторов неуклонно росла. Этому в основном способствовали такие факторы как:

- Демократизация рынков ценных бумаг, способствующая значительному упрощению доступа к ним со стороны индивидуальных инвесторов;

- Глобальное распространение сети интернет по всему миру и связанное с этим усовершенствование способов проведения финансовых операций;

- Повышение среднего дохода населения во многих развитых странах и, как следствие, усиление тенденций к инвестированию накопленных сбережений.

В настоящее время доля институциональных инвесторов в объёме торгов на финансовых рынках довольно велика. Например, на нью-йоркской бирже NYSE, они заключают почти половину всех сделок.

В США существует такое понятие как qualified institutional investor (квалифицированный институциональный инвестор). К этой категории принято относить институциональных инвесторов имеющих в управлении более 100 миллионов американских долларов и получивших право принимать участие в операциях на фондовом рынке без регистрации торгуемых ценных бумаг в SEC.

К основным преимуществам инвестирования через институционального инвестора можно отнести:

- Профессиональное управление инвестициями с прекрасной их диверсификацией. Отдавая деньги в управление такого рода, инвестору можно быть уверенным в том, что они попадут в руки людей «собаку съевших» на инвестировании;

- В силу того, что институциональные инвесторы оперируют суммами на порядки превосходящими вклады большинства частных инвесторов, им открывается гораздо больше стратегических возможностей. А кроме этого для них значительно снижаются комиссии на проведение биржевых и внебиржевых операций (по аналогии с крупными оптовиками).

Ну а недостатками можно считать то, что за профессиональное управление деньгами нужно либо платить определённую комиссию (например, вклады в инвестиционные фонды), либо довольствоваться небольшим процентом прибыли, едва покрывающим инфляцию (например, банковские депозиты).

Институциональные инвесторы по факту участвуют в более чем половине всех рыночных торгов, они, по сути, делают рынок и обеспечивают его необходимой ликвидностью. Однако помимо этой, безусловно, позитивной роли, они оказывают и негативное влияние на экономику.

Негативная роль институциональных инвесторов состоит в том, что когда одновременно несколько крупных компаний одной отрасли находятся под контролем одной организации (посредством покупки контрольного пакета акций, либо близкого к нему), снижается конкуренция между ними. А это в свою очередь негативно отражается на качестве продукции и вместе с тем растёт цена на неё (и то и другое идёт в разрез с интересами рядовых потребителей).

Примером такого рода монополизации является «Большая тройка» крупнейших инвесторов в США (БлэкРок, Вэнгард Групп, Стэйт Стрит Корпорейшн). В их руках сосредоточены крупнейшие пакеты акций почти половины публичных компаний соединённых штатов Америки.

Источник

Институциональные инвесторы: что это, виды, влияние

Финансовый рынок – это сложная экосистема, состоящая из большого количества разнообразных компонентов. Он естественно также включает широкий круг участников на обоих концах спектра. И скопившиеся там инвесторы в этом плане не исключение.

Так же, как есть индивидуальные инвесторы, на финансовом рынке также есть значительная группа под названием институциональные инвесторы. Эта категория инвесторов играет важную роль на финансовом рынке в силу их отличительных особенностей как участников рынка.

Что такое институциональный инвестор?

Это может быть любая организация или компания, которая объединяет средства из нескольких источников – индивидуальных инвесторов или других лиц – и инвестирует их в различные рыночные ценные бумаги от их имени. Другими словами, институциональные инвесторы – это те участники рынка, которые собирают чужие средства для покупки и продажи ценных бумаг, таких как акции, облигации, форекс, иностранные контракты и т. д.

Обычно они торгуют большими пакетами ценных бумаг. Таким образом, институциональные инвесторы имеют значительный вес в этой области, и их часто называют китами фондовых рынков. Примером институционального инвестора могут быть паевые инвестиционные фонды.

Рынок воспринимает эту категорию инвесторов как более осведомленных и хорошо знакомых с методами работы на финансовых рынках. И такое восприятие остается неизменным, поскольку они обладают не только специализированными знаниями, но и аналитическими ресурсами, которые недоступны обычному инвестору. По этой причине институциональные инвесторы также подпадают под менее защитные правила.

Различные типы институциональных инвесторов

Как упоминалось ранее, любая организация, собирающая средства из ряда источников для покупки и продажи ценных бумаг, является институциональным инвестором. При таком понимании на рынке существует пять типов институциональных инвесторов.

Паевые инвестиционные фонды

Это самый популярный вид в этой категории. Паевые инвестиционные фонды (ПИФ) – это механизмы, облегчающие инвестирование в различные ценные бумаги с привлечением капитала от нескольких инвесторов, как индивидуальных, так и иных.

Другими словами, многочисленные организации инвестируют свой капитал, который объединяется и, в свою очередь, инвестируется в пакет ценных бумаг, называемый паевыми фондами. Квалифицированные управляющие фондами работают с каждым ПИФ.

Таким образом, люди с ограниченным пониманием динамики фондового рынка могут полагаться на этот инструмент для мобилизации своего располагаемого дохода. Почти каждый паевой инвестиционный фонд включает в себя набор ликвидных ценных бумаг. Таким образом, участники могут в любой момент отозвать свои инвестиции.

Более того, ценные бумаги, инвестируемые через ПИФ, обычно относятся к нескольким отраслям или типам. Он разработан для сведения к минимуму риска потери капитала.

Хедж-фонды

Еще один популярный инструмент в понимании институционального инвестора – хедж-фонд. Его лучше всего можно охарактеризовать как инвестиционное партнерство, в котором деньги, полученные от участников, объединяются для инвестирования в ценные бумаги. Здесь есть управляющий фондом, которого называют генеральным партнером, и группа инвесторов, называемая партнерами с ограниченной ответственностью.

Его характеристики в некоторой степени соответствуют паевым инвестиционным фондам, поскольку они предназначены для снижения риска и увеличения доходности за счет разнообразного портфеля.

Однако хедж-фонды отличаются более агрессивной инвестиционной политикой, а также более эксклюзивны по сравнению с ПИФ. Поэтому они также считаются более рискованными. Естественно, отдача здесь еще более существенная.

Страховые компании

Страховые компании являются крупными институциональными инвесторами. Эти учреждения используют премию, которую они получают от страхователей, для инвестирования в ценные бумаги. Поскольку сумма премий значительна, их вложения также значительны. Возвраты, которые страховые компании получают от торговли, используются для оплаты претензий.

Эндаумент-фонды

Эндаумент-фонды создаются фондами, в которых административный/исполнительный орган использует средства для своих целей. Обычно эти фонды создаются школами, университетами, больницами, благотворительными организациями и т. д.

Здесь инвестиции обычно действуют как франшиза для инвестора. Эти фонды устроены таким образом, что принципал остается неизменным, а контролирующая организация использует инвестиционный доход для финансирования своей деятельности.

Пенсионные фонды

Пенсионные фонды также являются популярной формой институциональных инвесторов. В пенсионные фонды могут инвестировать как работодатель, так и работник. Накопленный капитал идет на покупку различных видов ценных бумаг.

Есть два вида пенсионных фондов:

- Где пенсионер получает фиксированную сумму вне зависимости от состояния фонда.

- Где пенсионер получает доход на основе результатов деятельности фонда.

Помимо этих пяти типов, коммерческие банки также считаются институциональными инвесторами.

Влияние институциональных инвесторов

Институциональные инвесторы по самой своей природе обладают значительным влиянием на финансовых рынках. Они перемещают огромные позиции, как короткие, так и длинные, которые составляют значительную часть транзакций на биржах.

Таким образом, их операции оказывают заметное влияние на динамику спроса и предложения ценных бумаг. Естественно, отсюда следует, что они влияют и на цены различных ценных бумаг.

Из-за своего авторитета некоторые люди также пытаются подражать деятельности институционального инвестора в надежде имитировать их успех, однако эксперты по инвестициям этого не советуют.

Чем отличаются институциональные инвесторы от индивидуальных?

В следующей таблице показаны различия между этими двумя категориями инвесторов.

| Параметры | Институциональный инвестор | Частный инвестор |

| Определение | Любая организация или лицо, осуществляющее операции с ценными бумагами в больших объемах от имени других лиц. | Лицо, которое занимается ценными бумагами через брокерские фирмы или других посредников. |

| Сфера применения | Институциональные инвесторы могут иметь дело с ценными бумагами и рынками всех видов. | Конкретные рынки, такие как форвардные рынки и свопы, недоступны для розничных инвесторов. |

| Влияние | Эта категория инвесторов может влиять на спрос и предложение ценных бумаг. | Розничные инвесторы не обладают индивидуальным влиянием на прямое движение цен. |

Каковы достоинства институциональных инвесторов?

- Они являются значительными источниками капитала для публичных организаций.

- Институциональные инвесторы предоставляют физическим лицам средства для мобилизации их капитала.

- Они обладают специальными знаниями рынка и различными аналитическими ресурсами, которые позволяют им повысить доходность и снизить риски для своих членов.

Каковы недостатки институциональных инвесторов?

- Они владеют значительными пакетами акций публичных компаний. Если они решат изменить свою позицию, это может привести к банкротству компаний.

Институциональные инвесторы составляют жизненно важную часть финансовых рынков. Поэтому их часто называют маркетмейкерами. Они торгуют большими объемами из-за количества привлеченных инвесторов. Более того, институциональные инвесторы редко вкладывают свой собственный капитал, а вместо этого принимают инвестиционные решения за участников.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Источник

Институциональные инвесторы. Все, что нужно знать

Институциональные инвесторы – это различные финансово-кредитные институты, которые инвестируют от имени своих клиентов. Чаще всего они объединяют средства разных инвесторов, работают с ними как с общим портфелем и инвестируют долгосрочно.

Институциональными инвесторами являются только юридические лица.

Деятельность таких крупных рыночных игроков регулируется законодательством, и они публикуют множество отчетов.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Кто относится к институциональным инвесторам

В США к институциональным инвесторам относятся следующие 6 категорий:

- пенсионные фонды;

- взаимные фонды или фонды коллективных инвестиций;

- коммерческие банки;

- хедж-фонды;

- страховые компании;

- целевые фонды.

Рассмотрим подробней каждую категорию.

Пенсионные фонды . Прежде всего ПФ должны сохранять деньги, чтобы людям хватало на жизнь, когда они не смогут больше работать. Поэтому изначально пенсионные фонды инвестируют консервативно и в очень надежные компании. Например, в государственные облигации или акции крупных и известных компаний.

Но ситуация на рынках меняется, и в наше время пенсионные фонды вынуждены обеспечивать вкладчикам растущую доходность за счет более рискованных вложений. Это крупнейшие институциональные инвесторы.

Взаимные фонды или фонды коллективных инвестиций . Взаимными фондами управляют профессиональные управляющие. Вложить деньги в такие фонды могут любые инвесторы, даже с очень небольшим начальным капиталом. Это вторые по величине институциональные инвесторы после пенсионных фондов. Но по количеству их гораздо больше, чем пенсионных и хедж-фондов.

Коммерческие банки . Их основная деятельность связана с депозитами, кредитованием и проведением платежей. Кроме того они могут предлагать аренду сейфовых ячеек и выпускать чеки. Коммерческие банки инвестируют средства вкладчиков.

Хедж-фонды . Эти институциональные инвесторы, как правило, состоят из небольшого количества состоятельных инвесторов и управляются профессионалами. Основная цель – получение прибыли, поэтому они торгуют разными активами, в том числе производными инструментами и используют кредитное плечо. Хедж-фонды ограничены меньшим количеством правил со стороны Комиссии по ценным бумагам и биржам SEC .

Часто успешные трейдеры и инвесторы основывают свои хедж-фонды. Например, Джоэл Гринблатт основал Gotham Fund . Джек Швагер написал отличную книгу о хедж-фондах и их основателях в 2012 году – “Волшебники рынка хедж-фондов”.

На 2020 год в мире существует более 12 000 различных хедж-фондов и под их управлением находится более 3,5 трлн. долларов США.

Страховые компании имеют текущие обязательства по страховым полисам, поэтому часть средств они должны вкладывать консервативно и в ликвидные инструменты. Чаще всего они вкладывают деньги в государственные облигации или облигации крупных надежных компаний, чтобы иметь постоянный фиксированный доход.

Целевые фонды – как правило, это благотворительные фонды, которые формируются за счет пожертвований. Такие фонды используются для определенных целей – например, целевые фонды крупных университетов выплачивают из них стипендии.

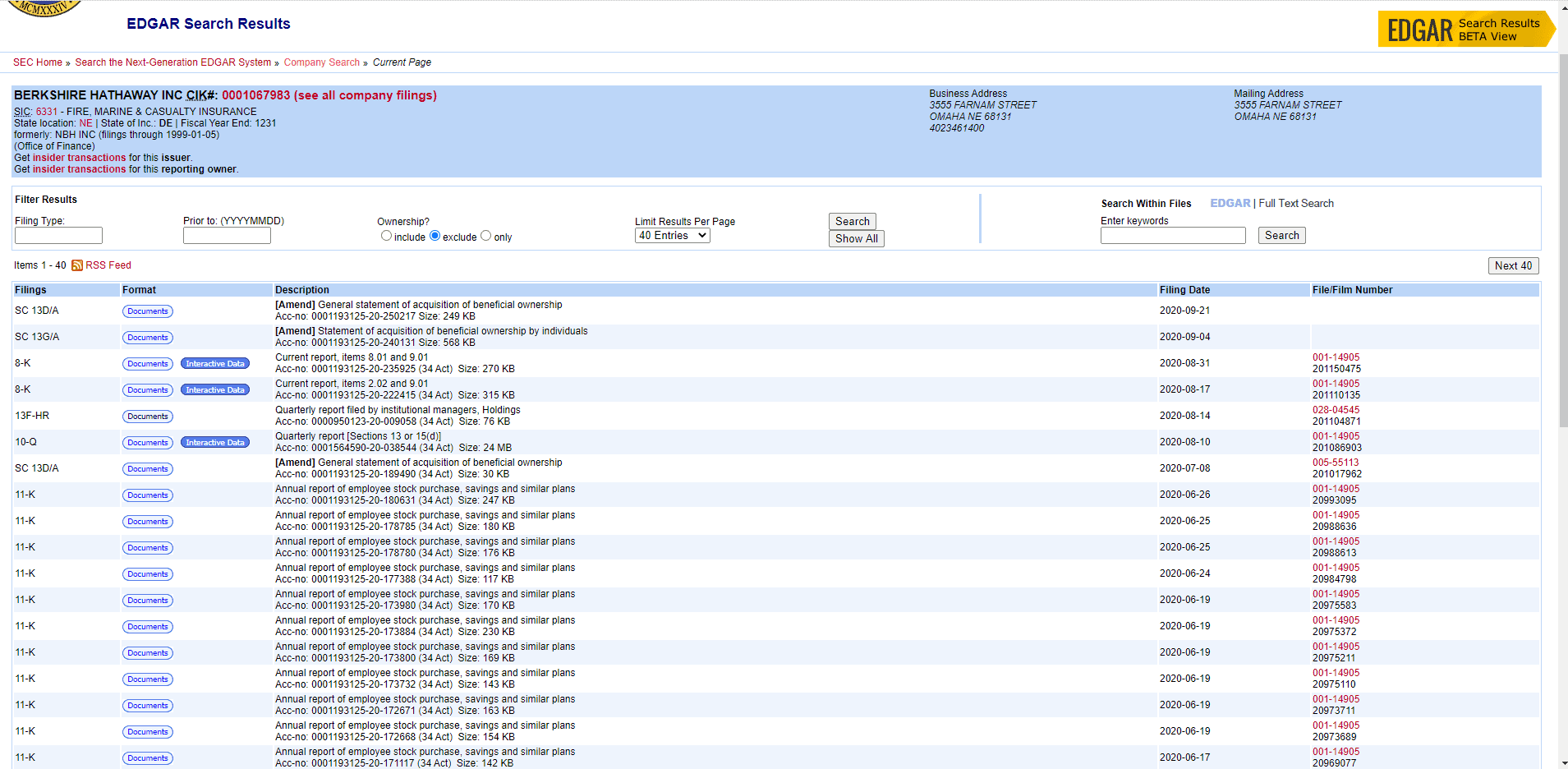

Отчетности институциональных инвесторов

Американских институциональных инвесторов часто называют “умными деньгами”, потому что они покупают и продают большие пакеты ценных бумаг, могут сдвинуть рынок и, как правило, знают больше, чем инвесторы-любители. Кроме того они используют дорогое программное обеспечение и нанимают целые штаты профессиональных аналитиков.

Комиссия по ценным бумагам SEC публикует различные отчетные документы о действиях институциональных инвесторов, поэтому частные инвесторы могут повторять вложения “умных денег”.

Например, если вложения превышают 100 млн. долларов, инвесторы должны раскрыть данные по форме SEC 13F .

Но эти данные все рыночные игроки видят с задержкой в несколько месяцев, поэтому использовать их не всегда эффективно.

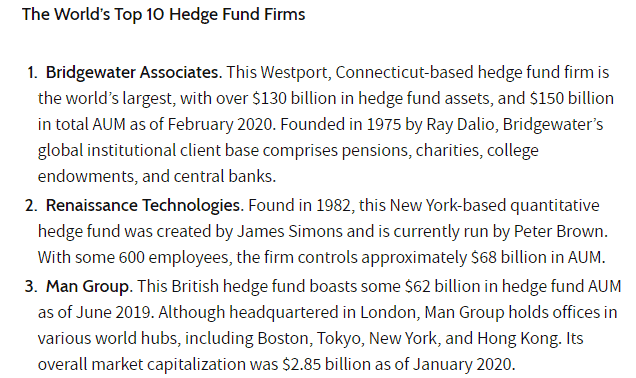

Самые крупные институциональные инвесторы

Примеры институциональных инвесторов:

- Bridgewater Associates,

- Renaissance Technologies,

- Man Group.

Это три крупнейших хедж-фонда на начало 2020 года. Первые два – американские, третий основали в Великобритании, но сейчас офисы этого фонда есть во многих странах.

Некоторые рыночные операции могут провести только институциональные инвесторы – например, своп-сделки и форвардные сделки.

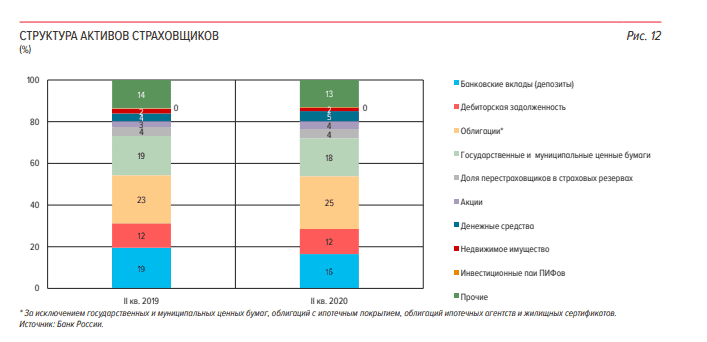

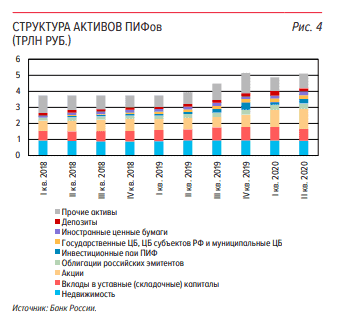

Институциональные инвесторы в России

Российские институциональные инвесторы практически незаметны на международном рынке, потому что пенсионным и страховым компаниям запрещен выход на международные площадки. А у этих групп больше всего денег.

Статус институционального инвестора физическое лицо получить не может.

В России существуют следующие типы институциональных инвесторов:

- негосударственные пенсионные фонды . Российское законодательство ограничивает порядок инвестирования и возможные инструменты, поэтому НПФ не могут вкладывать пенсионные деньги в прибыльные и рисковые активы. Например, международные ценные бумаги должны быть допущены к размещению и/или обращению в РФ по российскому законодательству. Таких ликвидных инструментов на рынке практически нет.

страховые компании могут вкладывать деньги в большее количество разнообразных финансовых инструментов. Основную часть средств страховые компании вынуждены держать в ликвидных активах – банковских вкладах и инструментах с фиксированным доходом.

- акционерные и инвестиционные фонды ограничены еще меньше, чем страховые компании, поэтому их портфели более диверсифицированы.

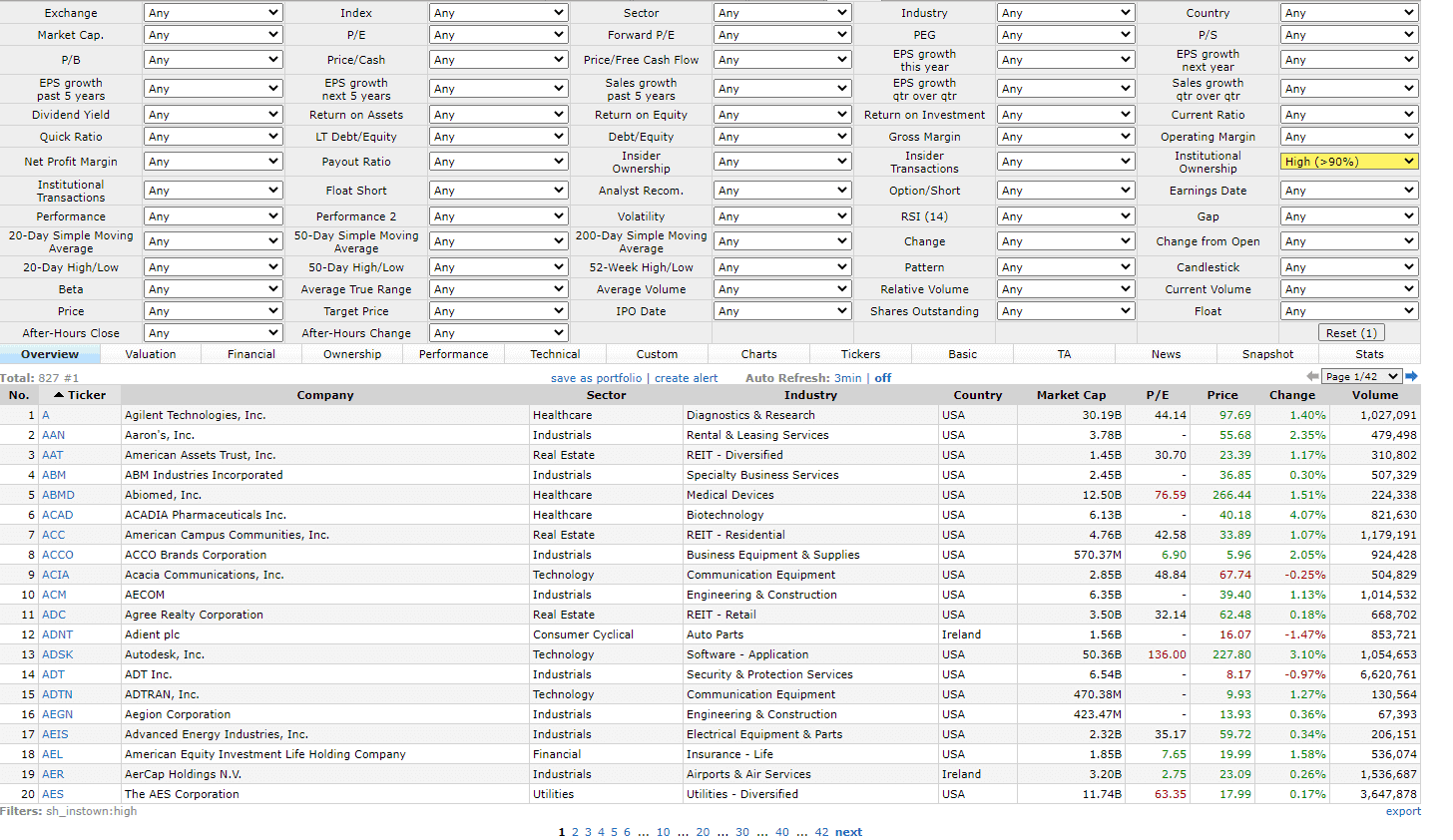

Где найти данные о позициях институциональных инвесторов

Данные о количестве институциональных инвесторов в акциях определенных компаний можно найти в профессиональных скринерах ценных бумаг. Например, на сайте finviz.com

Institutional ownership можно использовать как индикатор “умных денег” в конкретном инструменте, потому что институциональные инвесторы могут двигать рынок в любом направлении. Накопление или распродажа рынков такими крупными инвесторами приводят к большим трендам.

Особенно значимые сигналы появляются, когда конкретные акции идут вразрез с рынком на повышенных объемах. Рынки с разным количество институциональных инвесторов стоит торговать по-разному. Эти данные можно использовать в своих торговых стратегиях или учитывать при инвестициях.

Информация в этой статье не может быть воспринята как призыв к инвестированию или покупке/продаже какого-либо актива на бирже. Все ситуации, которые рассматриваются в статье написаны исключительно с целью ознакомления с функционалом и преимуществами платформы ATAS.

Источник