- Индекс возврата инвестиций это

- Что такое коэффициент возврата инвестиций и как это работает?

- Чем полезен коэффициент ROI и как его определять?

- Заключение

- Как рассчитать коэффициент возврата инвестиций (ROI)

- Вступление

- Что такое коэффициент возврата инвестиций (ROI)?

- Как рассчитать коэффициент возврата инвестиций (ROI)

- Ограничения в использовании ROI

- Заключение

- Показатель ROI или возвратность инвестиций

- Для чего высчитывать рентабельность инвестиций

- Данные, необходимые для расчетов

- Формула для расчета коэффициента возврата ROI

- Преимущества и недостатки коэффициента ROI

- Нужен ли вам расчет коэффициента ROI

Индекс возврата инвестиций это

На предыдущих уроках вы узнали, как и зачем считать конверсию и стоимость целевого обращения/заказа. Мы подошли к главному — как понять:

- достаточно ли у вас заказов по приемлемой цене;

- окупились ли вложения в рекламу;

- какую прибыль вы получили.

Коэффициент возврата инвестиций (return on investment, ROI) — это отношение заработанных денег к потраченным. ROI показывает:

- окупились ли вложения;

- получили ли вы прибыль.

Так выглядит самая простая формула для оценки ROI:

Если ROI меньше 100% — вы понесли убытки. Если равен 100% — вложения окупились, но прибыли нет. Если больше 100% — вы получили прибыль.

Пример. Интернет-магазин продаёт розы, орхидеи и тюльпаны. Для рекламы каждого вида цветов в Директе была создана рекламная кампания. Вот результаты:

| РК | Расход | Заказы | Себестоимость | Доход |

|---|---|---|---|---|

| Розы | 2670 | 8 | 600 | 1000 |

| Орхидеи | 4310 | 9 | 600 | 1100 |

| Тюльпаны | 2810 | 7 | 500 | 950 |

В столбцах «Доход» и «Заказы» лидируют орхидеи. Поэтому на первый взгляд кажется, что больше всего прибыли мы получили от их продажи. Проверим, так ли это: посчитаем ROI. Начнём с роз:

| ROI = | (1000 – 600) × 8 | × 100% = 119,9% |

| 2670 |

Как видите, ROI рекламной кампании «Орхидеи» находится на грани окупаемости инвестиций: чуть более 100% (104,4%), а результаты кампании «Розы» — лучшие.

Важно! Чтобы безошибочно определить ROI вычитайте из выручки все затраты. Например, если у вас магазин цветов считайте стоимость не только цветов, но и упаковки, доставки, зарплату сотрудникам. Помните не только о заказах с сайта, но и о звонках, офлайн-продажах и т. п.

Иначе картина исказится и вы сделаете неверные выводы об эффективности.

Чем выше коэффициент конверсии (CR) и ниже стоимость обращения (CPA), тем выше ROI. Значит, вы можете:

- Оптимизировать рекламу.

- Улучшать качество сайта и трафика.

Чем больше средний чек (Average Order Value, AOV), тем выше ROI. AOV вычисляется так: общий доход делится на количество заказов.

Чтобы увеличить средний чек, вы можете:

- Оптимизировать цены на товары, разрабатывать акции и спецпредложения.

- Увеличивать кросс-продажи и дополнительные продажи.

- Внедрять и улучшать программы лояльности.

Анализируйте ROI систематически (например, раз в месяц). Можно считать ROI для рекламных каналов, кампаний в Директе, форматов рекламы, товаров или услуг, регионов и т. д. Зная ROI, вы вовремя и грамотно распределите вложенные в рекламу средства и увеличите их эффективность.

Пример. Вы запустили две рекламные кампании. ROI кампании А — 120%, а Б — 90%. Значит, вы можете:

- перераспределить бюджет, отдав больше кампании А;

- выяснить, почему кампания Б менее успешна, изменить её и вновь измерить ROI.

Источник

Что такое коэффициент возврата инвестиций и как это работает?

Любая инвестиционная деятельность сопряжена с высокими рисками. Об этом известно даже начинающим трейдерам и инвесторам. При работе с классическими биржевыми активами участники рынка зарабатывают, если инструменты дорожают, либо теряют. Деньги при снижении стоимости товаров. Этот принцип применим к любой инвестиционной деятельности, за исключением торговли производными финансовыми инструментами (фьючерсы, валютные пары, контракты на разницу цен, бинарные опционы).

При вложении свободных денег в молодой проект инвестор сможет извлечь прибыль только в том случае, если стартап окажется успешным. В противном случае он лишится большей части капитала. К счастью, есть способы оценить рентабельность инвестиций перед принятием соответствующего финансового решения. Одним из них можно назвать ROI (Return on Investment) — коэффициент возврата инвестиций. Этот показатель учитывается успешными инвесторами и крупными финансовыми институтами перед принятием решения о финансировании того или иного проекта, а также перед вложением средств в биржевые товары. Принятие во внимание коэффициента ROI позволит получить представление о потенциале прибыли, что поможет принять более объективное решение.

Внимание! Коэффициент ROI есть смысл учитывать при инвестировании в коммерческие проекты оффлайн, перспективные стартапы, а также в биржевые активы в среднесрочной или долгосрочной перспективе. Для сторонников активной торговли на бирже внутри дня этот показатель не имеет особой практической ценности.

Чем полезен коэффициент ROI и как его определять?

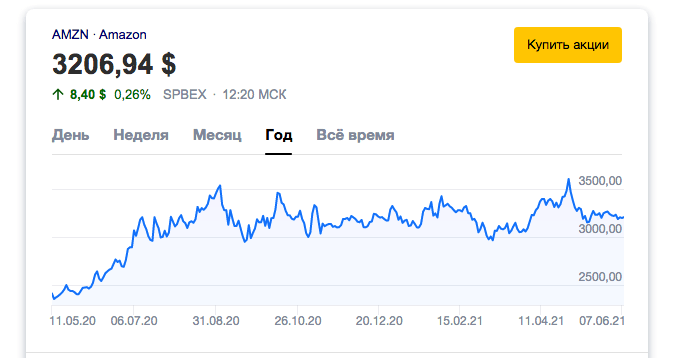

При торговле на фондовом рынке коэффициент ROI позволит определить примерный потенциал прибыли при покупке тех или иных акций. Начинающим инвесторам это поможет создать диверсифицированный, хорошо структурированный инвестиционный портфель. Для вычисления коэффициента ROI потребуется открыть график рассматриваемой акции и просмотреть доходность за последний год.

Например, в феврале 2020 стоимость акций компании Amazon варьировалась в диапазоне 1800-2000 USD, то есть 1900 USD в среднем. Это значение будем считать суммой инвестиции. На момент написания статьи акции Амазон торгуются у отметки 3200 USD.

Таким образом, если нас интересует покупка акций Амазон сроком на 1 год, для расчета коэффициента ROI потребуется:

- Стоимость акций год назад (предполагаемый уровень инвестиций);

- Текущая стоимость.

Формула вычисления ROI выглядит следующим образом:

объем инвестиций/текущую стоимость х 100%, то есть 1900/3200х100=59,375%.

В случае с акциями компании Amazon, рассмотренными в качестве примера, коэффициент ROI составил 59,3%.

Важно! Опытные инвесторы и крупные финансовые институты составляют структурированные портфели посредством коэффициента ROI по следующему принципу:

- Если ROI актива выше 30%, то этот инструмент относят к потенциально рискованным, но прибыльным. Доля таких активов в портфеле редко превышает 25%.

- ROI товаров или ценных бумаг в диапазоне 12-29%. Число подобных активов в хорошо структурированном инвестиционном портфеле может достигать 50%. Примерно таким коэффициентом ROI обладают акции крупнейших компаний с высокой капитализацией (Роснефть, Microsoft, Apple и прочие).

- ROI 8-11%. Такими ценными бумагами являются преимущественно облигации. Их доля в портфеле не превышает 15-20%. Они нужны в первую очередь для страхования рисков.

Важно! Практически все перспективные стартап-проекты, либо криптовалюты обладают коэффициентом ROI выше 100%. Они являются сверхприбыльными и довольно рискованными объектами финансирования. Именно поэтому их доля в портфелях крупных инвесторов редко превышает 5-10%.

Как видите, с помощью коэффициента ROI даже начинающий инвестор вполне может составить собственный инвестиционный портфель в соответствии с индивидуальными предпочтениями и финансовыми амбициями:

- В доходном, но рискованном портфеле будут преобладать активы с коэффициентом ROI более 50%.

- Сбалансированные портфели будут содержать акции с коэффициентом ROI более 30% (не более 25% от капитала), активы с ROI 12-29% (порядка 50% капитала) и ценные бумаги с ROI 8-11%.

- В консервативных инвестиционных портфелях содержится порядка 25% акций компаний с высокой капитализацией, а оставшиеся средства распределяются между облигациями, ETF или индексами.

Заключение

Коэффициент ROI — один из ключевых критериев оценки ценных бумаг. Ближайшим синонимом можно назвать термин “рентабельность”. Простая формула, рассмотренная в этой статье, поможет начинающим трейдерам и инвесторам составить структурированный инвестиционный портфель на долгосрочную или среднесрочную перспективу, при чем в полном соответствии с финансовыми целями и индивидуальными предпочтениями.

Источник

Как рассчитать коэффициент возврата инвестиций (ROI)

Этот текст — максимально коротко

ROI – это способ измерения эффективности инвестиций. Также это отличный способ сравнивать доходность различных инвестиций. Очевидно, инвестиции с высоким ROI лучше, чем инвестиции с низким (или отрицательным) ROI. Хотите узнать, как измерить этот параметр в рамках вашего портфеля? Читайте дальше.

Вступление

Итак, почему это полезно? Человеческий разум имеет тенденцию обо всем составлять цельную картину, пытаясь понять мир. Однако от цифр «спрятаться» нельзя. Если у вас отрицательная прибыль, в вашей стратегии нужно что-то менять. Точно так же, если вы чувствуете, что действуете правильно, но цифры этого не отражают, вероятно, вы стали жертвой своих предубеждений.

Что такое коэффициент возврата инвестиций (ROI)?

Коэффициент возврата (также рентабельности или окупаемости) инвестиций (ROI) – способ измерения эффективности и сравнения инвестиций.

Существует несколько способов расчета прибыли, некоторые из них мы рассмотрим в следующем параграфе. На данный момент, однако, достаточно понимать, что ROI измеряет прибыль и убытки относительно размера начальных инвестиций. Другими словами, это примерная доходность инвестиций. По сравнению с начальными инвестициями положительный ROI означает прибыль, отрицательный – убытки.

Расчет ROI имеет значение не только применительно к торговле или инвестициям, но и к любому виду бизнеса или покупке. Если вы планируете открыть или купить ресторан, вам следует сначала произвести расчеты. Имеет ли смысл его открытие с финансовой точки зрения? Расчет предполагаемого ROI на основе всех прогнозируемых расходов и доходов поможет вам принять наилучшее бизнес-решение. Если вы уверены, что бизнес в конечном итоге принесет прибыль (то есть будет иметь положительный ROI), то, возможно, стоит запустить свое дело.

Кроме того, ROI может помочь оценить результаты уже совершенных сделок. Предположим, вы купили старую экзотическую машину за 200 000 долларов. Затем вы пользуетесь ей в течение двух лет и потратили на нее 50 000 долларов. Теперь предположим, что цена машины на рынке выросла, и теперь вы можете продать ее за 300 000 долларов. В этом случае вы получите не только преимущества двухлетнего владения машиной, но и ощутимый доход от инвестиций. В каком именно размере? Давайте выясним.

Как рассчитать коэффициент возврата инвестиций (ROI)

Формула ROI довольно проста. Необходимо взять текущую стоимость инвестиций и вычесть из нее начальную стоимость, а затем поделить эту разность на начальную стоимость.

Итак, какую прибыль вы получите, если продадите машину?

Ваш ROI равен 0.5. Если вы умножите это значение на 100, то получите внутреннюю норму доходности (ROR – rate of return).

Это означает, что вы получили 50%-ю прибыль от начальных инвестиций. Однако, чтобы получить полную картину, нужно учесть затраты на содержание машины. Давайте вычтем их из текущей стоимости:

Теперь можно рассчитать ROI с учетом расходов на содержание:

Ваш ROI равен 0.25 (или 25%). Это означает, что если мы умножим инвестиционные затраты (200 000 долларов) на ROI (0.25), то найдем чистую прибыль, которая составляет 50 000 долларов.

Ограничения в использовании ROI

Итак, коэффициент возврата инвестиций очень прост для понимания и дает универсальный показатель прибыльности. Есть ли ограничения в его использовании? Конечно.

Одним из самых больших недостатков ROI является то, что он не учитывает временные периоды. Почему это важно? Время – решающий фактор для инвестиций. Если инвестиция приносит 0.5 ROI в год, то даже с учетом других параметров (например, ликвидности и безопасности) это лучше, чем 0.5 ROI за пять лет. Вот почему вы могли сталкиваться с понятием годового ROI, который представляет собой инвестиционный доход (прибыль) за год.

Кроме того, ROI не принимает во внимание другие аспекты инвестиций. Более высокий ROI не обязательно означает более выгодные инвестиции. Что, если вы не можете найти никого, кто купил бы ваши инвестиции, и будете вынуждены их держать долгое время? Что, если основная часть инвестиций имеет низкую ликвидность?

Еще один фактор, который следует учитывать, – это риск. Инвестиции могут иметь очень высокий потенциальный ROI, но какой ценой? Если высока вероятность того, что он упадет до нуля или ваши средства станут недоступны, то предполагаемый ROI не так уж и важен. Почему? Риски при владении таким активом на большом отрезке времени очень высоки. Конечно, потенциальное вознаграждение также может быть большим, но потеря всех первоначальных инвестиций – точно не то, на что вы рассчитываете.

Заключение

Мы рассмотрели, что такое коэффициент возврата инвестиций (ROI) и то, как трейдеры могут использовать его для принятия более обоснованных инвестиционных решений. Формула рентабельности инвестиций – основная часть контроля эффективности любого портфеля, инвестиций или бизнеса.

Как мы уже говорили, ROI не окончательный показатель, но он может быть полезным. Также необходимо учитывать побочные затраты, соотношение риска и прибыли и другие факторы, которые могут повлиять на ваш выбор между различными инвестиционными возможностями. Однако в качестве отправной точки ROI может быть хорошим ориентиром при оценке потенциальных инвестиций.

Источник

Показатель ROI или возвратность инвестиций

Коэффициент возврата инвестиций (ROI) – это один из основополагающих факторов, на который обращает внимание инвестор. Именно он помогает отследить, насколько эффективно приносит доход тот или иной актив, бизнес или иной финансовый инструмент.

С этим понятием соседствует окупаемость инвестиций, так как оба они помогают увидеть, насколько быстро и эффективно окупятся вложения, а значит, и определить их необходимость.

Естественно, когда вы на самом старте, о подобных аналитических инструментах вспоминается крайне редко, слишком уж велик соблазн быстрее инвестировать и ждать дохода. Однако такой подход, особенно если речь идет о крупных финансовых вложениях, сложно назвать разумным.

Самое время определиться, что же такое показатель ROI, как он рассчитывается, и как определить, какова возвратность ваших инвестиций.

Для чего высчитывать рентабельность инвестиций

Итак, рентабельность или возвратность необходима для определения эффективности вложений. Сам коэффициент возврата инвестиций – ROI – является универсальным способом, чтобы выяснить:

- насколько оправдывает себя улучшение или расширение бизнеса;

- стоит ли вкладывать капитал в тот или иной проект или стартап;

- как эффективно работает реклама;

- есть ли смысл приобретать ценные бумаги конкретной компании;

- стоит ли приобретать паи в определенном ПИФе и так далее.

Иными словами, он помогает понять, нужна или не нужна в ваших инвестициях конкретная операция.

При этом для вычисления ROI используется информация, даваемая в открытом доступе, никакого скрытого смысла и подтекста, порой достаточно посмотреть статистику и отчетность компании.

Данные, необходимые для расчетов

Если по вашим вычислениям ROI будет больше 100%, то ваш инструмент эффективен, если меньше 100, то, соответственно, не эффективен. При этом для вычислений обычно используется ряд данных:

- себестоимость продукта;

- доход от реализации одной единицы продукта;

- сумма инвестиций полностью;

- цена актива в момент приобретения и продажи.

Если мы говорим об инвестиционном аудите, то здесь расчет возвратности особенно важен, так как позволяет среди множества объектов, даже схожих по показателям, выбрать наиболее эффективный для вложений. И даже если по отчетам компаний все отлично, более детальный анализ может показать, что дело обстоит с точностью до наоборот.

В свою очередь, рассчитав ROI, можно корректировать стратегию, приобретать далее те активы, которые обладают высоким уровнем возвратности, то есть, усилить позиции, или подтянуть или закрыть позиции слабые.

Формула для расчета коэффициента возврата ROI

На самом деле формул несколько. Самая простая выглядит следующим образом:

- ROI = (доход – себестоимость) / сумма инвестиций * 100%.

Если оцениваются активы, цена которых изменяется со временем, например, акции, то (доход-себестоимость) заменяется на (прибыль-сумма) инвестиций.

Подобный расчет подходит для расчета в данное время, на краткосрочную перспективу. Когда необходимо оценить перспективу, на определенный срок, в формулу добавляется период. В этом случае используется одна из нижеприведенных формул:

- ROI = (Сумма инвестиции к концу периода + Доход за выбранный период – Размер осуществленной инвестиции) /Размер осуществленной инвестиции * 100%.

- ROI = (Прибыль + (Цена продажи – Цена покупки)) / Цена покупки * 100%.

Как можно заметить, эти формулы для расчета достаточно гибкие, а значит, могут быть использованы для различных финансовых инструментов в работе. Часто в результате доказывается принцип Парето, актуальный для работы, в том числе, на финансовом рынке.

Преимущества и недостатки коэффициента ROI

Одно из наиболее весомых достоинств предварительного расчета коэффициента является помощь инвесторам в выборе наиболее эффективных активы. Чем выше коэффициент, тем более привлекательным актив будет для вложений. Однако это далеко не все преимущества.

- При расчетах учитывается время и изменения актива за заданный период.

- Учитывается не только краткосрочная прибыль, но и прибыль на долгосрочную перспективу.

- Адекватно оцениваются проекты с различным масштабом производства и продажи – актуально при оценке бизнеса.

- Учитываются также проценты, которые необходимо будет отдавать в случае использования заемных средств.

- Используются различные показатели, благодаря гибкости формулы.

При этом помним, что не существует ни одного универсального инструмента, который бы не имел слабых сторон. В случае с коэффициентом возврата инвестиций, это:

- не учитывается обесценивание денег со временем;

- сам по себе коэффициент не дает оценку прибыльности;

- долгосрочные прогнозы остаются достаточно туманными, а уровень инфляции не учитывается.

Так что подобные расчеты не стоит воспринимать как некую волшебную палочки при выборе направлений для инвестиций. А вот в комплексе с иными вычислениями инструмент показывает себя как здравый способ оценить рентабельность, окупаемость и доход в будущем.

Нужен ли вам расчет коэффициента ROI

Если оценивать работу современных инвесторов и бизнесменов, то их условно можно поделить на три группы:

- кто-то в принципе не слышал о ROI, и их это не беспокоит;

- вторые слышали, но не пробовали самостоятельно рассчитывать возвратность инвестиций;

- наконец, третья группа – это те люди, которые знают, понимают и используют формулу в своей работе.

Кто-то уверен в эффективности такого подхода, кто-то предпочитает иной способ анализа, иные формулы и расчеты. Как вы уже догадались, работа каждого инвестора достаточно индивидуальна для того, чтобы иметь право делать выбор.

Мы перечислили сильные и слабые стороны такой оценки, однако, выбор инструментов для инвестиционного анализа всегда остается за вами, так что вам и решать, что использовать, а что – оставить без внимания.

Приглашаю вас на обучающие мероприятия «Академии Частного Инвестора», если вы, как и я, интересуетесь финансами. В Личном кабинете вы уже сейчас можете узнать подробности!

Источник