- Индекс рентабельности инвестиций

- Определение

- Критерии принятия решений

- Формула

- Пример

- Преимущества и недостатки

- Зачем рассчитывать рентабельность

- Как рассчитывается рентабельность

- Виды показателей рентабельности

- Порог рентабельности

- Рентабельность активов (ROA)

- Рентабельность продаж (ROS)

- Рентабельность основных производственных фондов (ROFA)

- Рентабельность оборотных активов (RCA)

- Рентабельность капитала (ROE)

- Простой расчет индекса рентабельности инвестиций по формулам PI и ROI

- Термины и формулы

- Что такое индекс рентабельности

- Дисконтирование

- Индекс рентабельности инвестиций PI

- Расчёт дисконтированного возврата

- Расчёт дисконтированной инвестиции

- Пример расчёта IR

- Выводы

Индекс рентабельности инвестиций

Определение

Индекс рентабельности (англ. Profitability Index, PI) является параметром инвестиционного проекта, который используется для оценки его эффективности. Следует отметить, что этот показатель не имеет размерности и является коэффициентом, хотя может выражаться и в процентах. С экономической точки зрения он показывает приведенную стоимость, которая будет получена в результате реализации проекта, в расчете на 1 у.е. первоначальных инвестиций.

Критерии принятия решений

Если индекс рентабельности используется для ранжирования проектов, необходимо придерживаться следующих рекомендаций:

- если PI 1 проект следует принять;

- PIA > PIA при ранжировании нескольких взаимоисключающий проектов предпочтение следует отдать проекту с наиболее высоким значением.

Важно помнить, что ранжирование проектов на основе индекса рентабельности может отличаться от ранжирования этих же проектов на основе их чистой приведенной стоимости (англ. Net Present Value, NPV). Поэтому при оценке взаимоисключающих проектов решение должно быть принято на основании чистой приведенной стоимости!

Формула

Индекс рентабельности проекта (PI) рассчитывается как отношение приведенной стоимости всех будущих чистых денежных потоков проекта к сумме первоначальных инвестиций.

где N – срок жизни проекта; CFi – чистый денежный поток в i-ом периоде; r – ставка дисконтирования; CF0 – денежный поток в 0-ой точке (сумма первоначальных инвестиций).

Пример

Руководство компании рассматривает возможность реализации двух взаимоисключающих проектов. Чистый денежный поток по годам и размер первоначальных инвестиций представлены в таблице. В качестве ставки дисконтирования используется посленалоговая стоимость капитала равная 12%.

Чтобы рассчитать индекс рентабельности необходимо определить приведенную стоимость будущих денежных потоков для каждого из проектов.

Для Проекта А приведенная стоимость денежных потоков составит 109 230,7 у.е., а для Проекта Б 99 209,5 у.е. Таким образом индекс рентабельности Проекта А составит 1,092, а для Проекта Б 1,102.

При этом показатель чистой приведенной стоимости (NPV) для Проекта А составляет 9 230,7 у.е., а для Проекта Б 9 209,5 у.е.

Оба проекта характеризуются положительной чистой приведенной стоимостью и индексом рентабельности выше 1. В случае, если они являются независимыми, руководству компании следует принять каждый из них.

Однако в случае, если они являются взаимоисключающими, возникает конфликт между их ранжированием на основании чистой приведенной стоимости и индекса рентабельности.

В этом случае предпочтение следует отдать проекту с более высоким значением чистой приведенной стоимости, то есть Проекту А, несмотря на то, что он обладает более низким значением индекса рентабельности!

Преимущества и недостатки

Основным преимуществом данного метода является то, что его применение для оценки независимых проектов приводит к тем же результатам, что и метод чистой приведенной стоимости.

Однако, при оценке взаимоисключающих проектов ранжирование на основе индекса рентабельности может вступить в конфликт с ранжированием на основе чистой приведенной стоимости. В этом случае предпочтение следует отдавать ранжированию на основании чистой приведенной стоимости!

Источник

Зачем рассчитывать рентабельность

Рентабельность — это экономический показатель, который показывает, насколько эффективно используются ресурсы: сырье, кадры, деньги и другие материальные и нематериальные активы. Можно рассчитать рентабельность отдельного актива, а можно — всей компании сразу.

Рентабельность рассчитывают, чтобы спрогнозировать прибыль, сравнить компанию с конкурентами или предсказать доходность инвестиций. Еще рентабельность предприятия оценивают, если собрались его продавать: компания, которая приносит больше прибыли и при этом тратит меньше ресурсов, стоит дороже.

Как рассчитывается рентабельность

Существует коэффициент рентабельности — он показывает, насколько эффективно используются ресурсы. Этот коэффициент — это отношение прибыли к ресурсам, которые вложили, чтобы ее получить. Коэффициент может выражаться в конкретной величине прибыли, полученной на единицу вложенного ресурса, а может — в процентах.

Например, компания производит сметану. 1 литр молока стоит 5 рублей, а 1 литр сметаны — 80 рублей. Из 10 литров молока получается 1 литр сметаны. Из 1 литра молока можно сделать 100 миллилитров сметаны, которые будут стоить 8 рублей. Соответственно, прибыль с 1 литра молока — 3 рубля ( 8 Р − 5 Р ).

Чтобы посчитать рентабельность ресурса «Молоко», делим прибыль на стоимость ресурса: 3 / 5 = 0,6 , или 60%.

А другая компания производит мороженое. 1 килограмм мороженого стоит 200 рублей. Для его производства надо 20 литров молока по той же цене — 5 рублей за литр. Из 1 литра молока получится 50 граммов мороженого, которые будут стоить 10 рублей. Прибыль с 1 литра молока — 5 рублей ( 10 Р − 5 Р ).

Рентабельность ресурса «Молоко» при производстве мороженого: 5 / 5 = 1 , или 100%.

Вывод: отдача от ресурсов при производстве мороженого выше, чем при производстве сметаны, — 100% > 60%.

Коэффициент рентабельности может выражаться также в количестве затраченных ресурсов, которые понадобились, чтобы получить фиксированную сумму прибыли. Например, чтобы получить 1 рубль прибыли в случае со сметаной, надо потратить 330 миллилитров молока. А в случае с мороженым — 200 миллилитров.

Виды показателей рентабельности

Чтобы оценить эффективность работы компании, используют несколько показателей рентабельности. Каждый из них рассчитывается как отношение чистой прибыли к какой-то величине:

- К активам — рентабельность активов (ROA).

- К выручке — рентабельность продаж (ROS).

- К основным средствам — рентабельность основных средств (ROFA).

- К вложенным деньгам — рентабельность инвестиций (ROI).

- К собственному капиталу — рентабельность собственного капитала (ROE).

Проще говоря, показатель рентабельности — это прибыль, которую делят на тот показатель, рентабельность которого хотят узнать.

Порог рентабельности

Порог рентабельности — это минимальная прибыль, которая покрывает затраты. Например, вложения, если речь идет об инвестициях, или себестоимость — если о производстве продукции. Когда говорят о пороге рентабельности, чаще всего используют термин «точка безубыточности».

Рентабельность активов (ROA)

Показатель ROA рассчитывают, чтобы понять, насколько эффективно используются активы компании — здания, оборудование, сырье, деньги — и какую в итоге они приносят прибыль. Если рентабельность активов ниже нуля, значит, предприятие работает в убыток. Чем выше ROA, тем эффективнее организация использует свои ресурсы.

Как рассчитать рентабельность активов. Это отношение чистой прибыли за определенный период к стоимости активов.

ROA = П / ЦА × 100%,

П — прибыль за период работы;

ЦА — средняя цена активов, которые находились на балансе в это же время.

Рентабельность продаж (ROS)

Рентабельность продаж показывает долю чистой прибыли в общей выручке предприятия. При расчете коэффициента вместо чистой прибыли также может использоваться валовая прибыль или прибыль до уплаты налогов и процентов по кредитам. Называться такие показатели будут соответственно — коэффициент рентабельности продаж по валовой прибыли и коэффициент операционной рентабельности.

Как рассчитать рентабельность продаж. ROS рассчитывают как отношение прибыли к выручке.

Рентабельность основных производственных фондов (ROFA)

Основные производственные фонды — активы, которые организация использует для производства товаров или услуг и которые при этом не расходуются, а только изнашиваются. Например, здания, оборудование, электрические сети, автомобили и т. п. ROFA показывает доходность от использования основных средств, которые участвуют в производстве продукта или услуги.

Как рассчитать рентабельность основных производственных фондов. Это отношение чистой прибыли к стоимости основных средств.

ROFA = П / Цс × 100%,

П — чистая прибыль организации за нужный период;

Цс — стоимость основных средств компании.

Рентабельность оборотных активов (RCA)

Оборотные активы — это ресурсы, которые используются компанией для производства товаров и услуг, но которые, в отличие от основных фондов, полностью расходуются. К оборотным активам относят, например, деньги на счетах предприятия, сырье, готовую продукцию на складе и т. п. RCA показывает эффективность управления оборотными активами.

Как рассчитать рентабельность оборотных активов. Это отношение чистой прибыли к оборотным средствам.

RCA = П / Цо × 100%,

П — чистая прибыль за определенный период;

Цо — стоимость оборотных активов, которые использовали для производства товара или услуги за это же время.

Рентабельность капитала (ROE)

ROE показывает, с какой отдачей работают деньги, вложенные в компанию. Причем вложения — это только уставный или акционерный капитал. Чтобы рассчитать эффективность использования не только собственных, но и привлеченных средств, используют показатель рентабельности задействованного капитала — ROCE. Он дает понять, какой доход приносит компания. Рентабельность капитала сравнивают не только с аналогичными показателями других компаний, но и с другими видами инвестиций. Например, с процентами по банковским вкладам, чтобы понять, есть ли смысл инвестировать в бизнес.

Как рассчитать рентабельность капитала. Это отношение чистой прибыли к капиталу компании, включая резервы.

Источник

Простой расчет индекса рентабельности инвестиций по формулам PI и ROI

Термины и формулы

Рентабельность инвестиции определяется посредством коэффициентов PI и ROI (IR), рассчитываемых по похожим формулам и имеющих сходный экономический смысл.

Одним из важнейших критериев определения прибыльности предприятия служит индекс рентабельности. Методам его вычисления посвящена данная статья.

Что такое индекс рентабельности

В названии этого показателя кроется его сущность. Оценка целесообразности инвестирования в тот или иной проект должна производиться на основе расчёта, и чем проще критерий принятия решения, тем легче владельцу капитала сделать выбор. В общем и целом, вопрос состоит в том, стоит ли вкладывать средства в предприятие.

Индекс рентабельности инвестиций – это цифра, показывающая, во сколько раз увеличится покупательская способность вложенных средств за заданный период.

Этот оценочный показатель в ряду многих других по праву считается самым простым и наглядным. Его ценность в том, что он не зависит от многих факторов, оказывающих влияние на оценку возможности и целесообразности инвестирования, в том числе от:

- Размера вкладываемой суммы;

- Общей стоимости проекта;

- Периода инвестирования;

- Направления хозяйственной деятельности;

- Личных качеств инвестора.

Иными словами, вложить в дело можно 10 тысяч рублей или несколько миллионов, а процент прибыли от этого не изменится и будет пропорционален этой сумме.

Использование индекса рентабельности универсально: им можно аргументировать привлечение средств крупных инвесторов или же применять при краудфандинге, когда финансирование проекта осуществляется «народной копейкой».

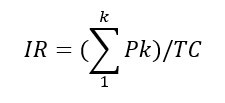

В обобщённом виде формула индекса рентабельности (IR) выглядит как отношение дисконтированной суммарной стоимости прогнозируемых финансовых поступлений к стоимости всего проекта:

Где:

IR – Индекс рентабельности;

k – Количество денежных потоков (выплат в пользу инвестора);

Pk – Отдельный денежный поток;

TC – Оценочная стоимость проекта.

Это выражение максимально упрощено с целью облегчения понимания и содержит в себе допущение того, что инвестор один, и вся прибыль от вложения достаётся только ему. На практике же всё бывает намного сложнее. Важность IR в том, что он позволяет оценивать доходность вложений в предприятие, абстрагируясь от многих (но не всех) подробностей.

Дисконтирование

Выражение «дисконтированная суммарная стоимость прогнозируемых финансовых поступлений» может кого-то озадачить своей сложностью, но на деле его довольно просто разъяснить. Дело в том, что «лишних денег» в природе современных финансовых отношений практически не бывает. Для того, чтобы инвестировать какую-то сумму в проект, её нужно откуда-то отвлечь, то есть изъять из оборота, приносящего определённый доход. При этом новый индекс рентабельности должен превышать старый (иначе в этих действиях не будет экономической целесообразности). Дисконтирование – это приведение получаемых в результате инвестирования денег в соответствие с актуальной ситуацией.

Возможно, что и сейчас не всё понятно, но пример позволит внести ясность:

Средства, выделенные на инвестирование проекта, лежат на депозитном счёте с начисляемой годовой ставкой в 10%. В данном случае есть возможность применения самого простого способа определения коэффициента дисконтирования – принять его равным банковскому проценту. Он тоже будет учитываться в размере 10%.

Индекс рентабельности инвестиций PI

Существует определённая путаница в трактовке двух показателей, в сущности имеющих один и тот же экономический смысл. При оценке доходности уже работающих предприятий, как правило, используют индекс рентабельности IR, он же ROI (Return Of Investment – переводится как «возвратность инвестиций»). В процессе прогнозирования будущей вероятной прибыли чаще применяют аббревиатуру PI (Profitability Index – «индекс прибыльности»).

Смысловое значение обоих коэффициентов сходное, но в первом случае рассчитывается фактическая величина, а во втором имеет место научно обоснованное предсказание рентабельности после того, как деньги будут вложены в дело. Почти полная тождественность понятий очевидна:

Где:

PI — Индекс прибыльности;

N – Приведенный (дисконтированный) возврат инвестиции в денежном выражении;

I – Дисконтированная сумма инвестиции.

На практике процесс инвестирования чаще всего носит не единовременный, а поэтапный характер. Как правило, в получении сразу всей суммы, необходимой на реализацию проекта, нет необходимости. Деньги предоставляют постепенно, по мере освоения капитала.

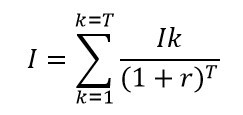

Расчёт дисконтированного возврата

При долговременном и поэтапном инвестировании (когда вложения и возвраты осуществляется траншами) показатель N рассчитывается по формуле:

Где:

N – Дисконтированный возврат;

k – Количество выплат (периодов возврата);

T – Время инвестиции, выраженное в годах;

Fk – Периодический денежный поток («порция» возврата за единицу времени, обычно – год);

r – Норма дисконтирования.

Расчёт дисконтированной инвестиции

Не только числитель, но и знаменатель дроби подлежит дисконтированию. Это связано с временными разрывами между траншами, в течение которых деньги продолжают, с одной стороны, терять свою покупательную способность, а с другой же – «работают» на владельца капитала, будучи размещёнными в других местах (к примеру, на банковских счетах).

В связи с этим обстоятельством, формула расчёта приведенной суммы инвестиции также усложняется:

Где:

I – Дисконтированная инвестиция;

k – Количество выплат (периодов возврата);

T – Время инвестиции, выраженное в годах;

Ik — сумма инвестиций в k году;

r – Норма дисконтирования.

Теперь для определения индекса рентабельности инвестиций PI остаётся рассчитать величины N и I по отдельности и поделить одну цифру на другую. Можно, конечно, свести обе составляющие в одно математическое выражение, но тогда формула получится излишне громоздкой и трудной для восприятия.

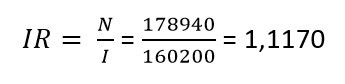

Пример расчёта IR

Для иллюстрации приведенного выше теоретического материала, целесообразно рассмотреть пример расчета коэффициента рентабельности инвестиции. Ради удобства восприятия исходные данные и результаты вычислений сведены в одну таблицу.

Допустим, что некий инвестор сразу (одним траншем) вложил в проект 150 тыс. руб., и в течение последующих пяти лет, характеризуемых разными ставками дисконтирования, получал выплаты, сначала меньшие, а затем растущие (так на практике обычно и бывает). Задача состоит в определении прибыльности финансирования предприятия.

| Вложенные суммы | Инвестиционный период по годам | Итого | |||||

| 1 | 2 | 3 | 4 | 5 | |||

| Сумма первоначальной инвестиции | 150000 | ||||||

| Возвраты инвестору по годам | 20000 | 25000 | 35000 | 43000 | 45000 | 168000 | |

| Ставка дисконтирования | 1,1 | 1,05 | 1,07 | 1,08 | 1,04 | ||

| Дисконтированные денежные потоки | 160200 | 22000 | 26250 | 37450 | 46440 | 46800 | 178940 |

Приведенная сумма инвестирования 160200 руб. получилась в результате умножения начального вложения (150 000 руб.) на среднее арифметическое значение ставок дисконтирования по пяти годам:

(1,1 + 1,05 + 1,07 + 1,08 + 1,04) / 5 = 1,068

150000 х 1,068 = 160200

Коэффициент рентабельности инвестиции получается при делении общих приведенных значений денежных поступлений на сумму дисконтированных выплат:

Где:

IR – Индекс прибыльности;

N – Приведенный (дисконтированный) возврат инвестиции в денежном выражении;

I – Дисконтированная сумма инвестиции.

Это означает, что каждый вложенный в проект рубль принёс инвестору 11,7 копеек чистого дохода.

Кроме этого, значение IR, превышающее единицу, свидетельствует об общей прибыльности инвестиции.

Выводы

Рентабельность инвестиции определяется посредством коэффициентов PI и ROI (IR), рассчитываемых по похожим формулам и имеющих сходный экономический смысл.

Показатели индекса прибыльности или рентабельности (возвратности) инвестиций вычисляются на основе дисконтированных (приведенных) сумм денежных потоков и вложений, путём деления одной величины на другую.

Если PI или IR принимают значение менее единицы, инвестиция не может считаться рентабельной.

Значение индекса рентабельности не зависит от суммы инвестирования.

Источник