- Индексы полной доходности

- Основные параметры:

- Основные параметры:

- MoneyPapa

- эксперт по семейным финансам

- Доходность инвесторов vs доходность рынка (S&P500). Статистика за 100 лет.

- Годовая доходность индекса S&P500 по годам

- Как инвестировать в индекс S&P500

- Американские ETF

- Таблица годовой доходности индекса S&P500

- Будет полезным!

- Скачайте Бесплатно: Годовой Бюджет Семьи в Excel от MoneyPapa

- Скачайте Бесплатно: Кредитный Калькулятор в Excel, который Вам не покажут банкиры !

- К Финансовой Свободе за 21 день!

- 20+ Финансовых Форм, Таблиц и Калькуляторов для Тотального и Самостоятельного Управления Семейными Финансами!

Индексы полной доходности

Это важный инструмент фондового рынка, который необходимо знать. Интересен он будет тем игрокам на рынке, кто ориентируется на пассивный метод инвестирования, а также по принципу «купи и держи». Разработан этот инструмент специально для учета эффективности дивидендных выплат, чтобы наглядно было видно, какой прирост к портфелю дадут дивиденды и их реинвестирование.

Индекс полной доходности – индекс, рассчитываемый в дополнение к ценовым индексам и отражающий изменение суммарной стоимости российских акций с учетом дивидендных выплат и реинвестирования. Различают «Брутто» и «Нетто» индексы полной доходности:

«Брутто» (gross) — без учета налогообложения доходов, полученных от дивидендных выплат.

«Нетто» (net) — с учетом налогообложения доходов, полученных в виде дивидендов. «Нетто» — индексы полной доходности рассчитываются в двух вариантах:

— По ставкам налогообложения доходов, применяемым к иностранным организациям;

— По ставкам налогообложения доходов, применяемым к российским организациям.

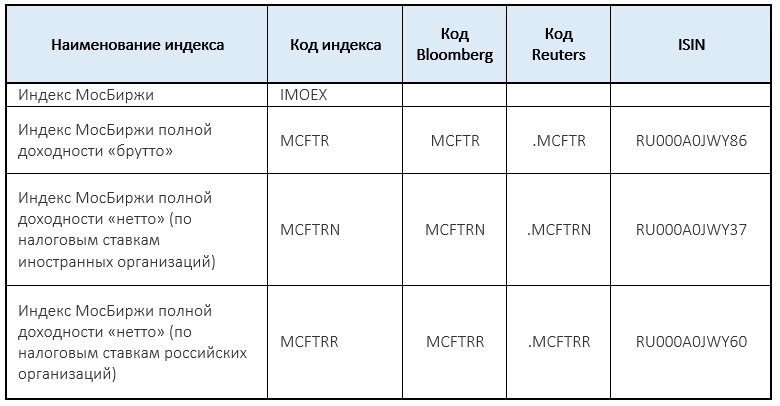

На российском фондовом рынке представлено целое семейство индексов полной доходности:

- Индексы МосБиржи полной доходности

Основные параметры:

Тип индекса – Индексы полной доходности;

Время расчета (МСК время) – 18:50;

Периодичность публикации индекса – 1 раз в день;

Срок изменения списка индекса – третья пятница марта, июня, сентября, декабря;

Начало расчета – 30.12.2004;

Начальное значение – 552,22;

Валюта расчета – RUB

Анализ графиков значений индексов за последние 10 лет с начало 2009 года по начало 2019 года показывает, как сильно один обгоняет другой.

Из графиков наглядно видно, что индекс Мосбиржи полной доходности нетто (по российским налоговым ставкам) сильно обгоняет сам индекс Мосбиржи. В доходностях цифры следующие:

— Индекс Мосбиржи вырос на 291% за последние 10 лет;

— Индекс Мосбиржи полной доходности нетто (по российским налоговым ставкам), вырос на 465% за тот же период времени.

Результат говорит сам за себя….

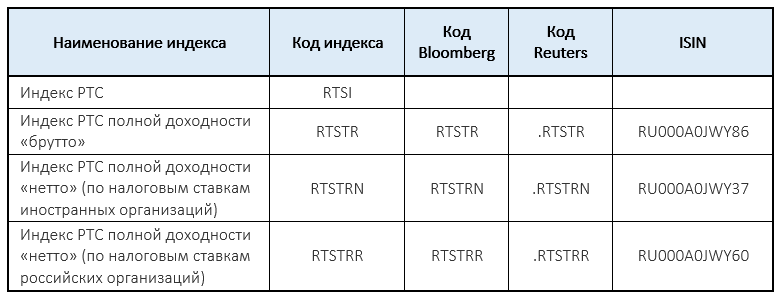

- Индексы РТС полной доходности

Основные параметры:

Тип индекса – Индексы полной доходности;

Время расчета (МСК время) – 18:50;

Периодичность публикации индекса – 1 раз в день;

Срок изменения списка индекса – третья пятница марта, июня, сентября, декабря;

Начало расчета – 30.12.2004;

Начальное значение – 614,11;

Валюта расчета – USD

Давайте рассмотрим, сколько можно было бы заработать, если бы мы вложились в Индекс РТС полной доходности «нетто» (по налоговым ставкам российских организаций) ровно 10 лет назад, в самом начале 2009 года (напомним, это долларовый индекс).

- Стоимость индекса на 11.01.2009 – 667,95, курс доллара на 11.01.2009 – 29,39;

- Стоимость индекса на 11.01.2019 – 1730,99, курс доллара на 11.01.2019 – 66,86.

Прибавка по индексу составила 159,14%, по курсовой разнице — 125,85%. Итак, если бы мы вложились в этот инструмент 10 лет назад, ваша общая доходность составила бы 489,3% . Как можно заметить, рублевый индекс совсем немного уступил в доходности долларовому индексу, а значит можно сделать вывод, что вложения в эти индексы принесли бы примерно одинаковый доход.

- Индексы МосБиржи голубых фишек полной доходности, индексы МосБиржи средней и малой капитализации полной доходности, индексы МосБиржи нефти и газа полной доходности

Помимо индексов, указанных выше, существуют и другие индексы полной доходности Мосбиржи, но они гораздо менее популярны.

Необходимая информация для более полного понимания материала:

1) Необходимая информация по индексам Мосбиржи полной доходности, в том числе последние значения индексов и архив данных

2) Методика расчета индексов полной доходности (она очень большая, и лучше ее посмотреть на официальном источнике)

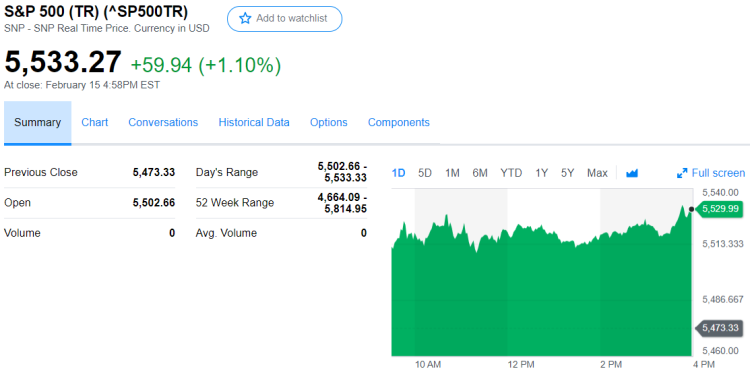

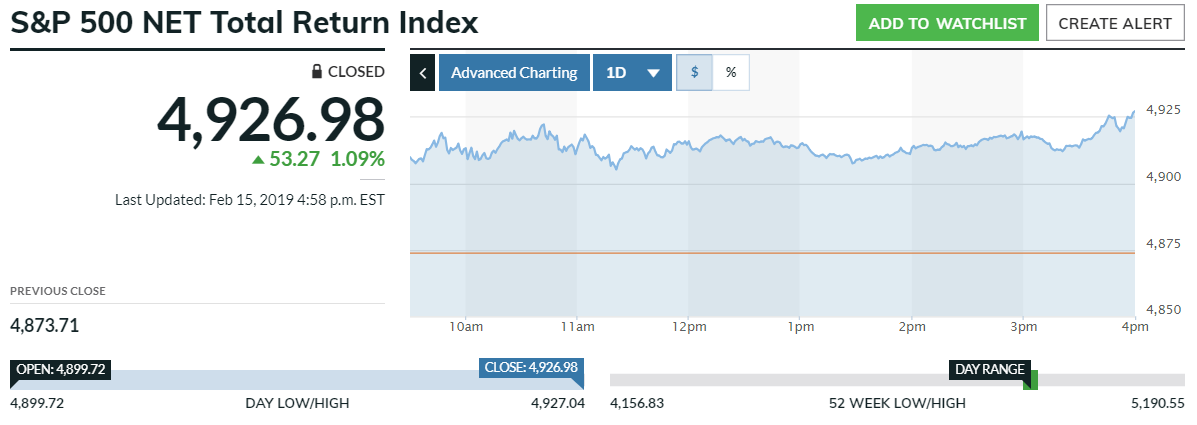

Зарубежные аналоги индекса:

Наверное самым популярными индексами возврата можно назвать индексы на SP500, основные из них:

- S&P 500 Net Total Return — индекс чистой суммарной доходности, инвестирующий дивиденды за вычетом налогов.

Индексы полной доходности — крайне интересный инструмент для пассивных и долгосрочных инвесторов. Инвестировать в него можно двумя способами: вложиться в ПИФы и по факту платить большую комиссию (крайне не интересно, по моему мнению) либо проводить инвестирование в индекс Мосбиржи полной доходности самим (сделать это можно путем его копирования и реинвестирования дивидендов).

Источник

MoneyPapa

эксперт по семейным финансам

Доходность инвесторов vs доходность рынка (S&P500). Статистика за 100 лет.

S&P 500 (рус. Эс энд Пи 500) — фондовый индекс, в корзину которого включено 500 избранных акционерных компаний США, имеющих наибольшую капитализацию. Список принадлежит компании Standard & Poor’s и ей же составляется. Акции всех компаний из списка S&P 500 торгуются на самых крупных американских фондовых биржах, таких как Нью-Йоркская Фондовая Биржа и NASDAQ.

Вот некоторые из них:

— Microsoft

— Apple

— Amazon

— Facebook

— Berkshire Hathaway

— Procter & Gamble

— Visa Inc.

— Mastercard

— Coca-Cola

— PepsiCo

— Bank of America

— Walt Disney

— McDonald’s

— Starbucks

— Boeing

Давайте посмотрим, сколько в среднем зарабатывают активные инвесторы и сколько зарабатывает рынок, в частности индекс S&P500.

По статистике, средне-активный американский инвестор зарабатывает на акциях 2-3-4% в год, в зависимости от взятого временного промежутка, тогда как индекс S&P500 зарабатывает более 10% в долларах в год, в течение последних уже почти 100 лет. Причины просты: инвесторы пытаются “перехитрить” рынок, в итоге, чаще совершают (плохие) сделки. Но это про любителей (таких как мы с вами, кстати говоря) 🙂

Давайте посмотрим на результаты «профессионалов» 🙂 Ежегодно S&P Dow Jones Indices проводит исследование результатов активного и пассивного инвестирования (подобных исследований море на самом деле). В 2019 году они обнаружили, что по прошествии 10 лет, 85% фондов с большой капитализацией отставали от S&P500, а по прошествии 15 лет почти 92% отстали от индекса S&P500. От 8 до 15% профессиональных управляющих фондами не могут обыграть S&P500. Причины просты: человеческий фактор, много лишних покупок и продаж, комиссии и т.д.

Ещё статистика…

Среднегодовая доходность с 1923 года (год основания S&P) по 2016 год составляет 12,25%. Но, это слишком длинный промежуток. Давайте посмотрим что-то поближе. С 1992 по 2016 год средняя доходность S&P500 составила 10,72%. С 1987 по 2016 год она составляла 11,66%. При этом, в 2015 году годовая доходность составила 1,31%, в 2014 году — 13,81%, а в 2013 году — 32,43%. Как видно, в один год индекс падает, в другой — бешено растёт.

Научиться индексному инвестированию, которое даст Вам спокойный сон, уберёт необходимость следить за безумными новостями и разбираться в отчетности компаний, обеспечит Вас пассивным долларовым доходом, Вы можете здесь ⬇️ ⬇️ ⬇️

По той же американской статистике, во время рецессий рынок в среднем падает на 33%, после чего, в среднем, восстанавливается на 62%. Так происходит последние почти 100 лет! Как вёл себя индекс S&P500 в кризисные времена — см. здесь.

Также, исторически, сразу после глубокого падения всегда следут резкий скачок рынка вверх. Возьмем для примера период последних 9 падений рынка, начиная с 1950-х годов. Статистически, в первый год после рецессии рынок востанавливался на 36%, во второй рос еще на 12% и так далее.

А вот статистика за последние 30 лет. В попытках заработать (жадность), не упустить выгоду и сократить убытки (страх), инвесторы часто совершают ненужные покупки и продажи ценных бумаг, что в среднем, по статистике за 30 лет, выливается вот в такое… )))

Инвесторы, на любых промежутках времени, значительно проигрывают индексу! В 1.5-2.5 раза!

Значит ли это, что не нужно инвестировать в акции и другие ценные бумаги самостоятельно и нужно инвестировать только в индексы? Конечно нет. Это лишь может значит, что если вы не гениальный трейдер, то достаточно большУю часть (например, 50-70%) своих инвестиций можно доверить индексу, который статистически гарантированно заработает вам в 2-3 раза больше денег!

А вот, сколько заработали инвесторы, которые не поддались панике и остались в своих позициях, зная, что рынок всегда восстанавливается — источник здесь.

Годовая доходность индекса S&P500 по годам

Важно! Годовая доходность складывается из двух величин: изменения цены самого индекса и доходности дивидендов, полученных от компаний, входящих в данный индекс.

Как инвестировать в индекс S&P500

Инвестировать в индекс S&P500 можно через российского брокера, а можно через зарубежного. Идеальным инструментов инвестирования в данный индекс являются ETF-ы (т.к. привязаться к самому индексу нельзя).

Через российского брокера можно купить российские ETF-ы и Биржевые ПИФы, привязанные к американской экономике или данному индексу. Но комиссии за управление этих инструментов высоки и (на момент написания данной статьи) они не платят дивидендов (а реинвестируют их). Через российского брокера можно также купить и американские ETF-ы — но там требуется статус квалифицированного инвестора (а это пипец!).

Американские ETF

И остается инвестирование в S&P500 (в ETF-ы) через зарубежного брокера — как делаю это я. Они (америк. ETF-ы) в десятки раз дешевле в обслуживании российских etf и бпиф (например, комиссия 0.03% за америк. etf против 1% за российский) и многие из них платят дивиденды.

Заработать на американских ETF-ах можно 10-15-20 и более процентов в долларах в год! Но на длительной дистанции — 7-10 и более лет.

Таблица годовой доходности индекса S&P500

| 2018 | -4.38 |

| 2017 | 21.83 |

| 2016 | 11.96 |

| 2015 | 1.38 |

| 2014 | 13.69 |

| 2013 | 32.39 |

| 2012 | 16.00 |

| 2011 | 2.11 |

| 2010 | 15.06 |

| 2009 | 26.46 |

| 2008 | -37.00 |

| 2007 | 5.49 |

| 2006 | 15.79 |

| 2005 | 4.91 |

| 2004 | 10.88 |

| 2003 | 28.68 |

| 2002 | -22.10 |

| 2001 | -11.89 |

| 2000 | -9.10 |

| 1999 | 21.04 |

| 1998 | 28.58 |

| 1997 | 33.36 |

| 1996 | 22.96 |

| 1995 | 37.58 |

| 1994 | 1.32 |

| 1993 | 10.08 |

| 1992 | 7.62 |

| 1991 | 30.47 |

| 1990 | -3.10 |

| 1989 | 31.69 |

| 1988 | 16.61 |

| 1987 | 5.25 |

| 1986 | 18.67 |

| 1985 | 31.73 |

| 1984 | 6.27 |

| 1983 | 22.56 |

| 1982 | 21.55 |

| 1981 | -4.91 |

| 1980 | 32.42 |

| 1979 | 18.44 |

| 1978 | 6.56 |

| 1977 | -7.18 |

| 1976 | 23.84 |

| 1975 | 37.20 |

| 1974 | -26.47 |

| 1973 | -14.66 |

| 1972 | 18.98 |

| 1971 | 14.31 |

| 1970 | 4.01 |

| 1969 | -8.50 |

| 1968 | 11.06 |

| 1967 | 23.98 |

| 1966 | -10.06 |

| 1965 | 12.45 |

| 1964 | 16.48 |

| 1963 | 22.80 |

| 1962 | -8.73 |

| 1961 | 26.89 |

| 1960 | 0.47 |

| 1959 | 11.96 |

| 1958 | 43.36 |

| 1957 | -10.78 |

| 1956 | 6.56 |

| 1955 | 31.56 |

| 1954 | 52.62 |

| 1953 | -0.99 |

| 1952 | 18.37 |

| 1951 | 24.02 |

| 1950 | 31.71 |

| 1949 | 18.79 |

| 1948 | 5.50 |

| 1947 | 5.71 |

| 1946 | -8.07 |

| 1945 | 36.44 |

| 1944 | 19.75 |

| 1943 | 25.90 |

| 1942 | 20.34 |

| 1941 | -11.59 |

| 1940 | -9.78 |

| 1939 | -0.41 |

| 1938 | 31.12 |

| 1937 | -35.03 |

| 1936 | 33.92 |

| 1935 | 47.67 |

| 1934 | -1.44 |

| 1933 | 53.99 |

| 1932 | -8.19 |

| 1931 | -43.34 |

| 1930 | -24.90 |

| 1929 | -8.42 |

| 1928 | 43.61 |

| 1927 | 37.49 |

| 1926 | 11.62 |

Будет полезным!

20 Финансовых Форм, Таблиц и Калькуляторов для Самостоятельного Тотального управления Финансами. Я создавал эти формы много лет. Отдаю по цене пары чашек кофе — 179 руб.! Бестселлер! Смотрите здесь.

Список всех подкастов здесь.

Спасибо, что смотрите, читаете и слушаете MoneyPapa!

👍 Если Вы прочитали для себя что-то полезное, то, пожалуйста, поддержите проект MoneyPapa и сделайте следующее:

1️⃣ подпишитесь на мои новости здесь

2️⃣ подпишитесь на меня на ютубе, в инстаграм, в телеграм и в фейсбуке

3️⃣ и лайк, подписка, комментарий!

Так я буду знать, что Вам нравится то, что я делаю и я буду создавать полезные материалы ещё! Заранее большое спасибо!

👋 А я желаю Вам благополучия в финансах, в семье и по жизни!

С Вами был Тимур Мазаев, он же MoneyPapa

Скачайте Бесплатно: Годовой Бюджет Семьи в Excel от MoneyPapa

Скачайте Бесплатно: Кредитный Калькулятор в Excel, который Вам не покажут банкиры !

Топ 2 самых скачиваемых файлов!

К Финансовой Свободе за 21 день!

Практическое Руководство с заданиями на каждый день. Для самостоятельного изучения финансов на практике. Бестселлер.

20+ Финансовых Форм, Таблиц и Калькуляторов для Тотального и Самостоятельного Управления Семейными Финансами!

Таблицы и Калькуляторы, без которых невозможны контроль и ведение финансов! По цене пары чашек кофе! Бестселлер!

Источник