- Индекс МосБиржи (ММВБ): 1997 – 2021

- Доходность индекса ММВБ. Совершеннолетие.

- Диапазон годовой доходности индекса ММВБ

- Индексы Мосбиржи полной доходности нетто и брутто. Как оценить эффективность инвестиций?

- Индексы Мосбиржи, полной доходности нетто и брутто

- IMOEX — индекс Мосбиржи

- MCFTR — Индекс МосБиржи полной доходности «брутто»

- MCFTRR — Индекс МосБиржи полной доходности «нетто»

- ПИФЫ и ETF

- Резюмируя

- Доходность инвестиций в Индекс ММВБ

- Как считать доходность

- Статистика доходности

- Дивидендная доходность

- Выводы

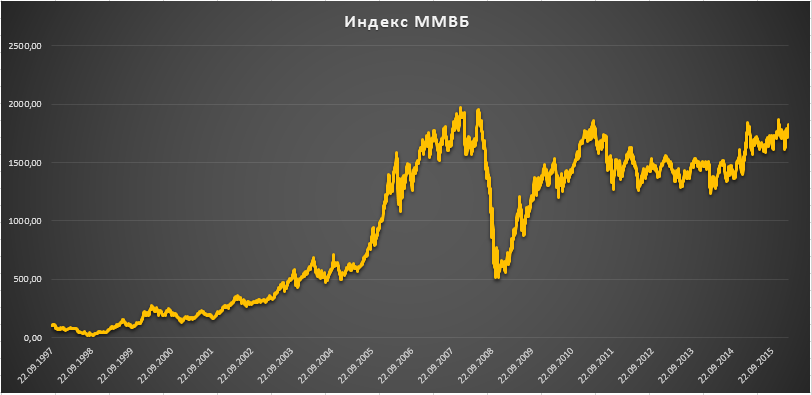

Индекс МосБиржи (ММВБ): 1997 – 2021

Индекс МосБиржи (бывший ММВБ) является одним из основных российских фондовых показателей.

Он представляет собой ценовой, взвешенный по рыночной капитализации композитный индекс.

Включает 50 самых ликвидных акций крупнейших эмитентов РФ, относящихся к различным секторам экономики.

Их перечень и вес в индексе пересматриваются ежеквартально.

Расчет осуществляется на основе цен бумаг в рублях.

Точкой отсчета стали условные 100 пунктов по состоянию на 22 сентября 1997г.

Индекс Мосбиржи – динамика по годам, 1997 – 2021:

22 сентября 1997г. – 100,0

30 декабря 1997г. – 85,05

31 декабря 1998г. – 45,34

30 декабря 1999г. – 151,87

28 декабря 2000г. – 144,39

29 декабря 2001г. – 237,63

31 декабря 2002г. – 318,91

30 декабря 2003г. – 514,71

30 декабря 2004г. – 552,22

30 декабря 2005г. – 1011,0

29 декабря 2006г. – 1693,47

28 декабря 2007г. – 1888,86

31 декабря 2008г. – 619,53

31 декабря 2009г. – 1370,01

30 декабря 2010г. – 1687,99

30 декабря 2011г. – 1402,23

28 декабря 2012г. – 1474,72

30 декабря 2013г. – 1504,08

30 декабря 2014г. – 1396,61

30 декабря 2015г. – 1761,36

30 декабря 2016г. – 2232,72

29 декабря 2017г. – 2109,74

29 декабря 2018г. – 2369,33

30 декабря 2019г. – 3045,87

30 декабря 2020г. – 3289,02

31 мая 2021г. – 3721,63

Данные указаны по итогам торговой сессии.

Максимального значения индекс Мосбиржи достиг в ходе торгов 9 июня 2021г. – 3843,41 пунктов.

Исторический минимум (18,53) был зафиксирован 5 октября 1998г.

Источник

Доходность индекса ММВБ. Совершеннолетие.

Автор: Алексей Мартынов · Опубликовано 25.02.2016 · Обновлено 02.02.2019

Индекс ММВБ начал свою жизнь в сентябре 1997 года. Это очень небольшой срок по сравнению с индексами других стран. Например, американский индекс S&P 500 рассчитывается с 1957 года, Dow Jones с 1896 года, британский FTSE 100 с 1984 года, немецкий DAX с 1988, французский CAC 40 с 1987.

Поэтому можно сказать, что российский индекс ММВБ только недавно стал «совершеннолетним». Родился он 22 сентября 1997 года, и весил при рождении всего-то 100 пунктов. К сожалению, вскоре новорожденный индекс сильно заболел. Лихорадка южно-азиатского кризиса и падение цен на энергоносители заразили российский рынок акций и в 1998 году ММВБ упал со 100 до крошечных 18 пунктов. Состояние было критическим, но болезнь миновала и индекс продолжил свой путь к новым высотам, о которых я подробнее поговорю в этой статье.

Я часто вижу, как новички спрашивают, какую доходность можно получить на фондовом рынке? Возможно, эта статья частично ответит на их вопрос. Доходность инвестора, который вкладывается в тот или иной индекс, зависит от срока инвестирования и момента, в который был куплен индекс.

Например, если бы вы купили индекс ММВБ на дне в 1998 году, когда его значение было 18 пунктов, а продали бы на пике в 2007 году на 1970 пунктах, то ваша доходность составила бы 10 531% или 1146% годовых. С другой стороны, купив вы индекс на пике перед его самым сильным падением в 1998 году, то ваш убыток составил бы -83% или -95% в годовых. Но это крайние значения, а какую доходность можно было получить в среднем?

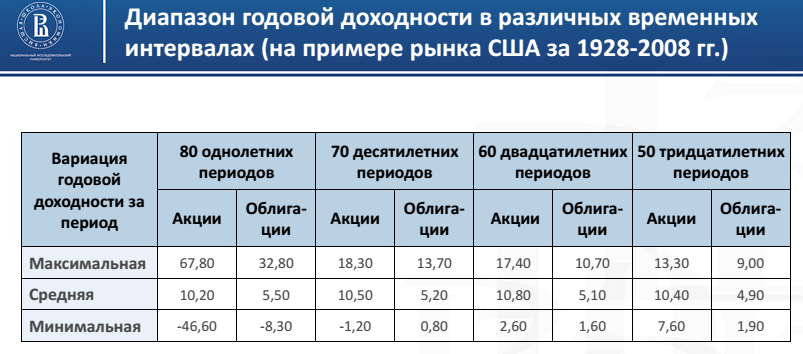

Для американского рынка акций примерная статистика уже посчитана. Для российского я такой еще не встречал, но сегодня исправлю это.

Диапазон годовой доходности индекса ММВБ

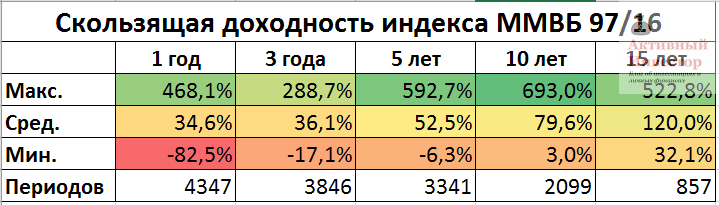

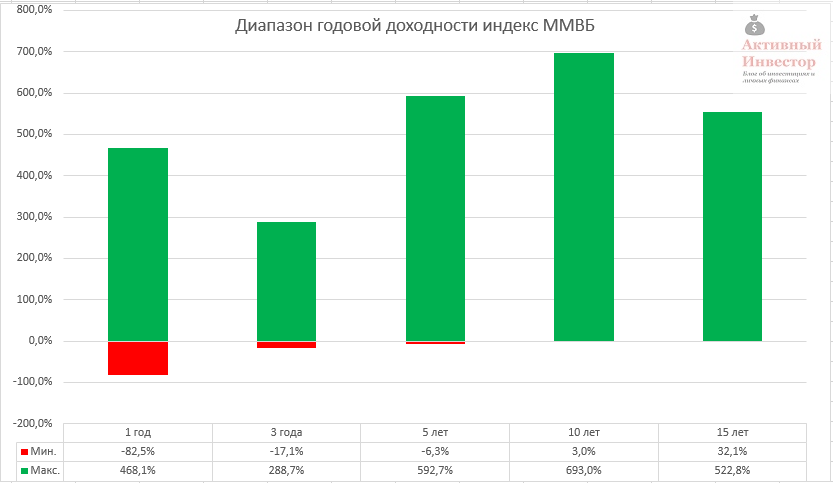

Ниже я приведу цифры и графики, показывающие, какую доходность можно было бы получить, инвестируя в индекс ММВБ на сроке 1 год, 3 года, 5, 10 и 15 лет. Доходность скользящая, день ко дню: например 1 декабря 2015 к 1 декабря 2014, 2 декабря 2015 к 2 декабря 2014 и так далее. Таким образом можно охватить весь возможный диапазон доходности на определенном сроке инвестирования. Например, за почти 19 лет число годовых периодов составило 4347.

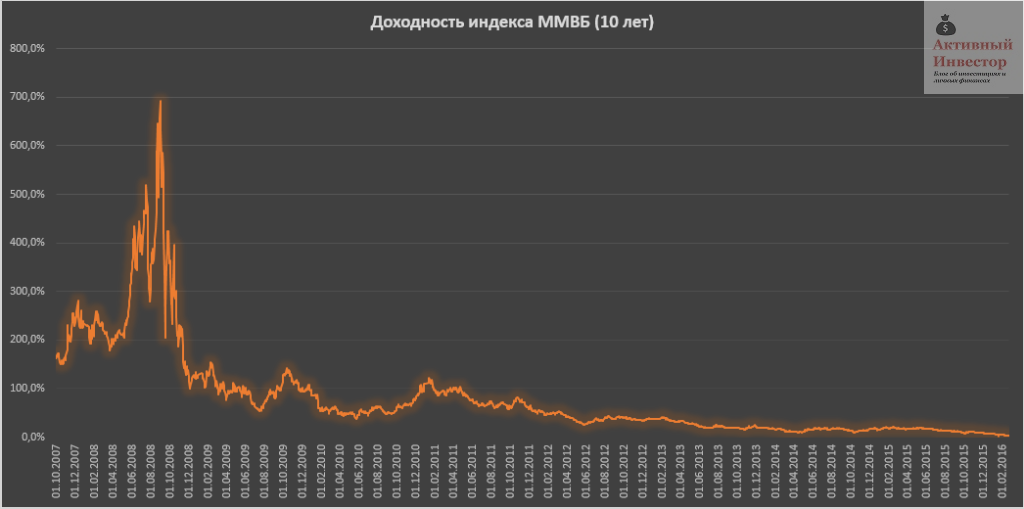

Это график годовой скользящей доходности индекса ММВБ. Инвестируя в индекс на промежутке в 1 год, вы могли получить доходность от -82,5% до 468,1%. Как видно из графика, результат очень сильно зависит от времени. Больше всего можно было увеличить свои средства после кризиса 1998 года, в 2005 году и после 2008 года. Но это крайние случаи, дно можно угадать только случайно. В среднем арифметическая годовая доходность 34,6%.

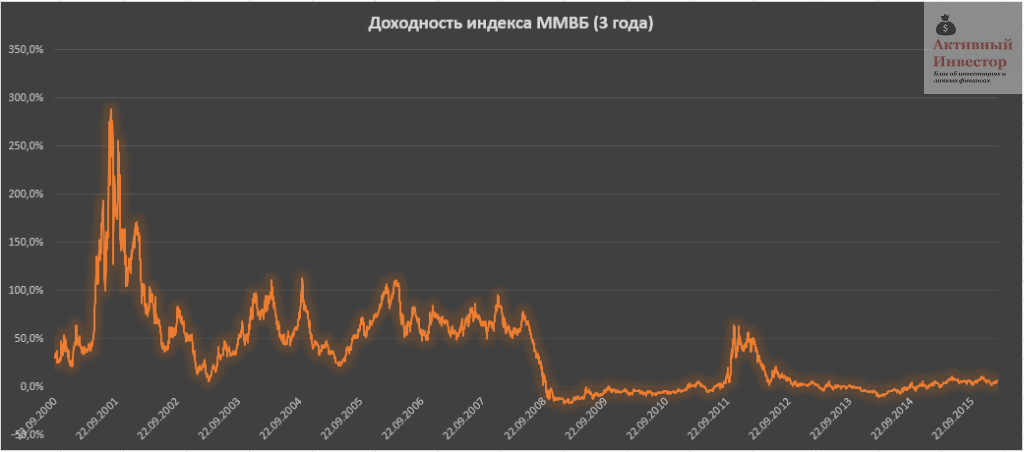

3 года

Инвестируя в индекс ММВБ на 3 года, можно было бы получить доходность от -17% до 288% (в процентах годовых). На графике четко видно разделение до 2008 года и после. ММВБ бурно рос до кризиса 2008 года, после чего лег в «дрейф». До сих пор максимум индекса 1968 пунктов не превышен, хотя прошло уже 8 лет. Вложившись в индекс ММВБ после 2009 года, вы вряд ли бы получили больше 10% годовых.

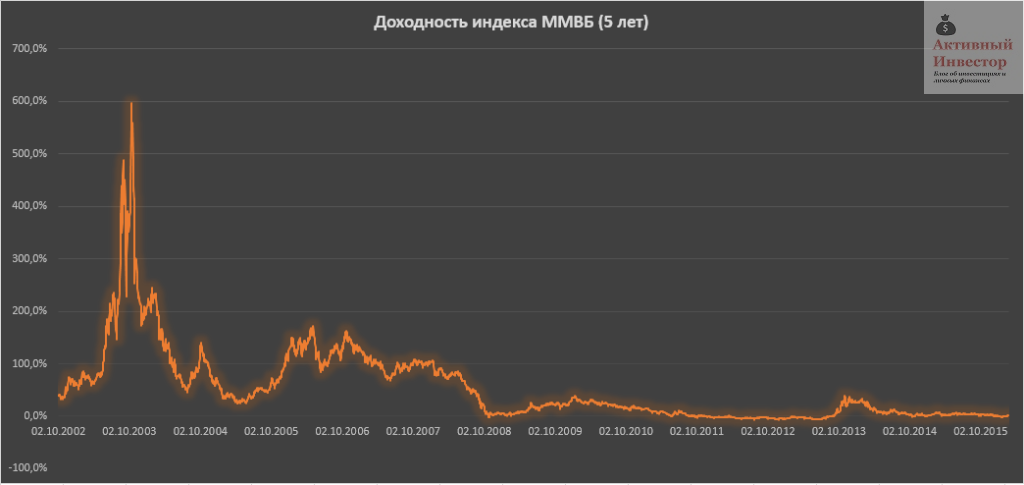

5 лет

Вложившись в индекс ММВБ на 5 лет, можно было получить доходность от -6% до 592% годовых. Средняя арифметическая доходность за год составляет 52%.

10 лет

Диапазон годовой доходности ММВБ за 10 лет от 3% до 693%. На графике видно, что максимум доходности получили те, кто вкладывался в акции после кризиса 1998 года. Они купили индекс на дне и через 10 лет могли продать его на максимуме в 2008 году, получив сотни процентов годовых. Однако те, кто инвестировал в 2005-2006 годах, сейчас имеют доходность на уровне депозита или даже меньше.

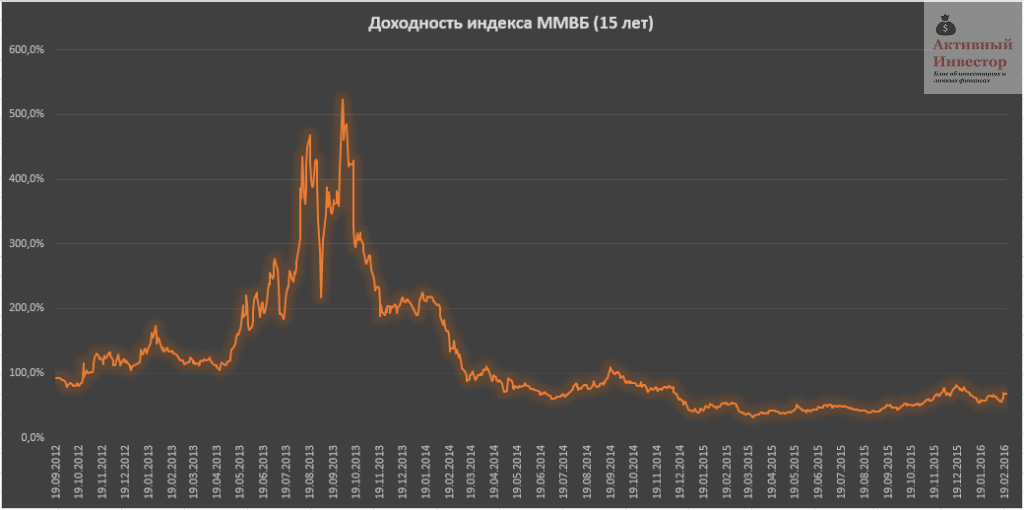

15 лет

Отсчет 15-ти летних периодов начинается в то время, когда индекс ММВБ переживал кризис или только начинал после него восстанавливаться. Поэтому возник эффект низкого старта. 15-ти летние доходности очень высокие: минимум 32%, максимум 522%, в среднем 120%.

Если объединить данные в единую таблицу, то получится следующее:

К сожалению, прошедших 19 лет недостаточно, чтобы сделать выводы о долгосрочной доходности индекса ММВБ. График индекса условно можно разделить на две части: до 2007 года (сильный бычий рынок) и после (длительный боковик). Низкий старт в начале нулевых приводит к высокой доходности даже спустя 10 и 15 лет. Совсем не факт, что следующие 10 или 15 лет будут такими же доходными.

Так же замечу, что все эти доходности не учитывают кое-каких вещей. Например, здесь не учтены дивиденды. Кроме того, инвестор долгое время мог купить индекс только сформировав его вручную, потому что первый индексный фонд появился только в 2004 году.

Источник

Индексы Мосбиржи полной доходности нетто и брутто. Как оценить эффективность инвестиций?

Чем могут быть полезны индексы долгосрочным инвесторам?

С помощью индекса можно оценить будущую потенциальную доходность, на основании исторических данных прошлых лет. Иными словами, на какую среднегодовую доходность рынка можно рассчитывать. Это помогает строить планы (расчеты) по накоплению необходимого капитала.

Буду инвестировать по 10 тысяч рублей в месяц. При средней годовой доходности рынка в 15%, мне потребуется 25 лет для достижения цели. После этого я смогу бросить работу и жить на проценты с капитала.

Второй вариант, сравнение индекса с результатом своих инвестиций. Когда вы покупаете отдельные акции, какую главную цель вы преследуете?

- Получать прибыль.

- Получать прибыль выше рынка.

Если вы получаете доходность выше индекса, то можно сказать, что вы успешный инвестор. Если ниже, наверное есть смысл перестать тратить время (и упускать прибыль). Уйти от активного в пассивное (индексное) инвестирование. И получать доходность на уровне рынка.

Какие индексы нужно использовать для оценки эффективности инвестиций? И правильно ли это?

Индексы Мосбиржи, полной доходности нетто и брутто

Если вы инвестируете в российские акции, то это индекс Мосбиржи. Но он не один, а несколько. С разными методиками расчета.

IMOEX — индекс Мосбиржи

Именно его транслируют все СМИ. Как срез всего российского фондового рынка. Показывая (рассказывая) на сколько упал (вырос) индекс за день (неделю, месяц, год).

Главный недостаток индекса — показывает только изменение котировок акций. И НЕ УЧИТЫВАЕТ ДИВИДЕНДЫ.

Российский рынок является самым щедрым на дивиденды. Ориентируясь только на динамику IMOEX, за год мы не будем видеть несколько процентов дополнительной прибыли. За последние 3 года средняя дивидендная доходность индекса Мосбиржи 7-8% в год. Сравнивая свои результаты с индексом IMOEX — мы очень сильно занижаем планку доходности.

MCFTR — Индекс МосБиржи полной доходности «брутто»

Индекс учитывает дивиденды. В итоге получает более реальная картина доходности индекса. Но расчет MCFTR идет без учета налогообложения.

По факту, рядовой инвестор всегда попадает на налоги с дивидендов (ставка 13%). Плюс возможные налоги на прибыль при продаже акций. В индексе брутто все эти дополнительные расходы, связанные с налогами не учитываются.

MCFTRR — Индекс МосБиржи полной доходности «нетто»

Индекс учитывает дивиденды. И показывает доходность с учетом налогообложения, по ставкам, применяемым к российским организациям. Ставка налога на дивиденды для юридических лиц — 13%.

Частные инвесторы тоже платят 13% с дивов.

И как вариант, именно индекс MCFTRR полной доходности «нетто» можно использовать для оценки.

Состав и веса индекса пересматриваются раз в квартал. Какие-то компании покидают индекс, либо снижается их доля веса. То есть по факту происходит продажа, с которой возможно нужно будет заплатить налоги на прибыль.

При продажи акций, ставка налога на прибыль для организаций составляет — 20%. Частные инвесторы платят 13%.

Получается, что для сравнения индекс MCFTRR тоже не очень походит.

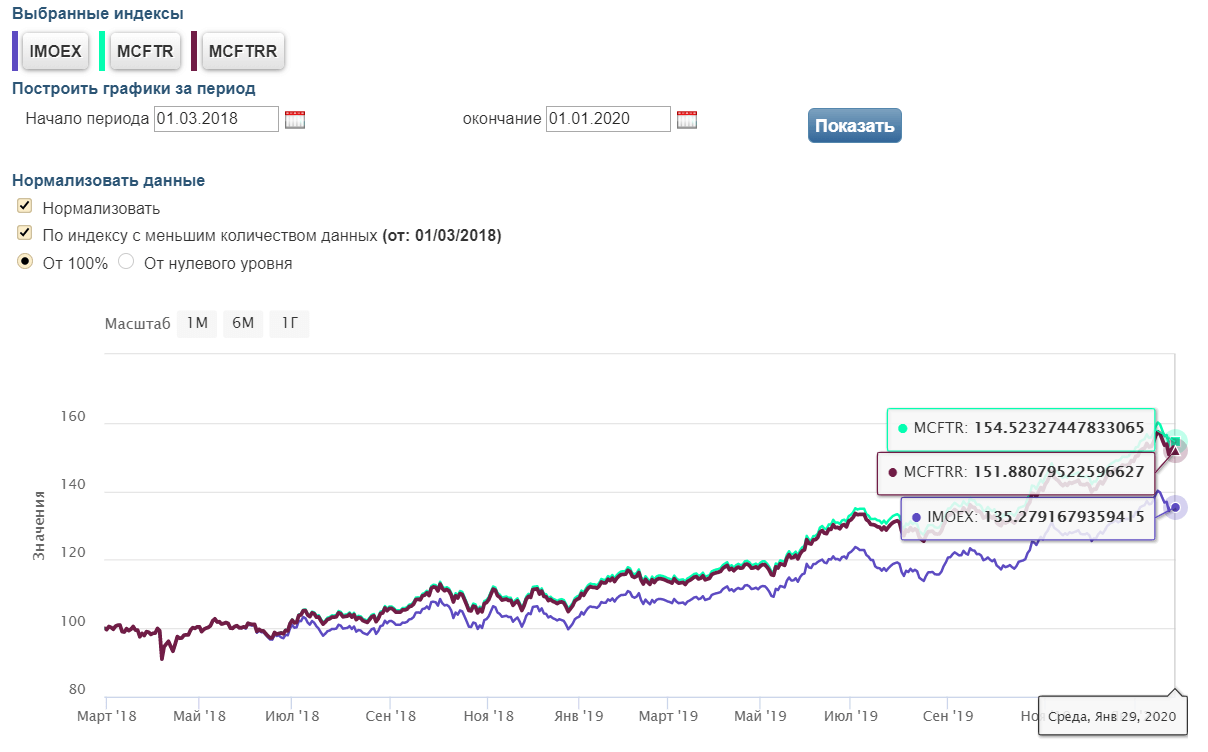

Для наглядности как это выглядит на графиках. И разница в конечном результате.

За чуть менее 2-х лет (с марта 2018 по конец 2019) индекс IMOEX вырос на 35%. С учетом дивидендов (доходность нетто, с налогами) на 51,8%. Полная доходность брутто (с льготой на налоги) — 54,5%.

Инфа по текущим индексам Мосбиржи по ссылке.

ПИФЫ и ETF

На самом деле, сравнивать результаты инвестиций с индексами вообще неправильно. Как и рассчитывать на подобную будущую доходность. Ну сравните вы. И поймете например, что индексы вас переигрывают в доходности (даже с учетом разницы в налогообложении). Захотите уйти от покупки отдельных акций и переложиться в индекс. А как это сделать? Голый индекс вы купить точно не сможете.

Остается только покупка биржевого фонда, отслеживающего аналогичные индексы. А главная засада — это комиссии фондов.

И получается, что нужно сравнивать инвестиции не с индексами, а с доступными инвестиционными инструментами, в лице биржевых фондов. С сопутствующими расходами за управление.

Если смотреть на российских рынок акций, то у нас есть 3 основных игрока:

- ETF FXRL от провайдера Finex, имеет ставку в 10% на дивиденды, как иностранное юр. лицо;

- БПИФ SBMX от Сбербанка, отслеживает индекс полной доходности брутто;

- БПИФ VTBX от ВТБ, отслеживает индекс полной доходности нетто.

Фонды с разными комиссиями, налоговыми ставками и качеством управления. Какой из них выбрать? Главный показатель — это сравнение изменения котировок фондов за одинаковый интервал (последний год, два-три). Какой фонд больше всего вырос, тот по совокупности факторов и будет лучшим.

Резюмируя

Российские индексы не совсем подходят для оценки доходности инвестиций. Причина — разница в налогообложении (нетто и брутто). Второй фактор — вложиться в голый индекс невозможно.

Сравнивать свои результаты или оценивать потенциальную доходность (и строить планы на будущее) нужно только по доступных биржевым инструментам. В виде фондов (БПИФ или ETF). Естественно с дополнительными расходами в виде комиссий.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник

Доходность инвестиций в Индекс ММВБ

Среди инвесторов в последние годы складывается мнение, что инвестиции в российские акции – дело бесперспективное. Вывод это скорее интуитивный, чем основанный на реальных цифрах.

Как считать доходность

Статистику доходности инвестиций в индекс ММВБ удобно смотреть через Индекс полной доходности ММВБ (MICEX Total Return) с тикером MCFTR. Индекс полной доходности отражает доходность с учетом полученных дивидендов (ценовая доходность плюс дивидендная).

Конечно, напрямую купить индекс не получится. Технически проще всего это сделать через один из индексных ПИФов . В этом году появился индексный биржевой фонд (ETF) под управлением УК Сбербанка ( SBMX ).

С нашей последней публикации Дивидендная доходность Индекса МосБиржи (ММВБ) в 2017 году ситуация с информацией по MCFTR значительно улучшилась. Московская биржа опубликовала статистику индекса с февраля 2003 года (раньше они были доступны только с 2009 года).

Статистика доходности

среднегодовая

доходность

Средняя инфляция

реальная

доходность

Нетрудно заметить, что на всех промежутках времени индекс ММВБ показывал довольно неплохую доходность и опережал инфляцию. Накопленная доходность с февраля 2003 года (15 с небольшим лет) составила 967%.

Сравним, с рублевой доходностью инвестиций в аналогичный индекс полной доходности американских акций S&P 500 TR.

MCFTR

SP 500 TR

На большинстве промежутков времени доходность S&P 500 TR выше. Что немаловажно на максимальном 15 летнем промежутке российские акции показали доходность лишь на 0,19% годовых, уступающую американскому индексу, пересчитанному в рублях. При этом на промежутках времени до девальвации 2014-2015 гг. индекс МосБиржи лидировал по доходности.

С февраля 2003 года (начало расчетов) за 15 лет и 11 месяцев индекс МосБиржи полной доходности принес 967% дохода. Индекс S&P 500 полной доходности — 913% (из которых 116% — рост курса доллара).

Дивидендная доходность

Одной из причин, по которой инвесторы недооценивают индекс ММВБ, возможно, является дивидендная доходность.

Дело в том, что данные по доходности индекса ММВБ, которые у всех «на слуху» учитывают только ценовую доходность индекса. Данные MCFTR появились относительно недавно и все еще малоизвестны.

Между тем дивидендную доходность индекса ММВБ явно не стоит исключать из расчетов.

За последние 5 лет дивидендная доходность составила 5,3% в год. Это лишь немногим уступает инфляции. За неполный 2018 год индекс уже принес 5,63%, и есть основания полагать, что текущий год может стать рекордным.

Выводы

Индекс МосБиржи может занимать достойное место в инвестиционных портфелях. Но остается открытым вопрос о способе инвестиций в индекс. Чтобы пояснить сложность проблемы, достаточно привести статистику доходности индексного ПИФа УК Открытие, отслеживающего индекс МосБиржи с 2007 года.

Источник