- Определен состав базы расчета Индекса МосБиржи Облигаций повышенной доходности

- CBONDS

- Облигации

- Расчет доходности/цены

- Дикая комиссия нового ETF Мосбиржи на ВДО съедающая половину прибыли

- Стратегия фонда

- Состав БПИФ BCSB

- Реальные комиссии

- Подводим итоги

- Идеальный размер комиссии

- Биржевые инвестиционные фонды на Московской бирже

Определен состав базы расчета Индекса МосБиржи Облигаций повышенной доходности

С 10 февраля 2021 г. вводится в действие база расчета Индекса МосБиржи Облигаций повышенной доходности, включающая следующие выпуски облигаций:

| 02.03.21 | Определен состав базы расчета Индекса российских корпоративных еврооблигаций «РСХБ-РСПП-Вектор устойчивого развития» |

| 02.03.21 | Новые базы расчета индексов Московской биржи |

| 26.02.21 | Новые базы расчета индексов Московской биржи |

| 18.02.21 | Определен новый состав баз расчета облигационных индексов Московской биржи на период с 1 марта 2021 года по 31 мая 2021 года |

| 11.02.21 | 15 февраля 2021 г. вступает в силу новая база расчета Кривой бескупонной доходности государственных облигаций |

| 09.02.21 | Определен состав базы расчета Индекса МосБиржи Облигаций повышенной доходности |

| 25.01.21 | О вступлении в силу Методики расчета коэффициента free-float |

| 14.01.21 | 15 января 2021 г. вступает в силу новая база расчета Кривой бескупонной доходности государственных облигаций |

| 30.12.20 | Новые базы расчета Индексов устойчивого развития МосБиржи – РСПП |

| Показать все | |

Copyright © Московская Биржа, 2011 — 2021. Все права на информацию и аналитические материалы, размещенные на настоящем сайте Биржи, защищены в соответствии с российским законодательством. Прежде чем приступить к использованию сайта предлагаем ознакомиться с Пользовательским соглашением. Воспроизведение, распространение и иное использование информации, размещенной на сайте Биржи, или ее части допускается только с предварительного письменного согласия Биржи.

Источник

CBONDS

- Полное покрытие мировых рынков облигаций и акций

- Свыше 20 000 индексов по рынкам акций, облигаций, товарному рынку и макроэкономике

- Рейтинги всех глобальных и страновых рейтинговых агентств

- Отчетность эмитентов по МСФО и локальным стандартам

- Высокая скорость работы, интуитивный интерфейс, отличные графические возможности

- Доступ через сайт, мобильное приложение, надстройку для MS Excel

- 1 — Ребрендинг

- 2 — Горизонтальное меню

- 3 — Единый поиск по облигациям, акциям и индексам

- 4 — Новое расположение личного кабинета

- 5 — Доступ на 9 языках

- Полное покрытие мировых рынков облигаций и акций

- Свыше 20 000 индексов по рынкам акций, облигаций, товарному рынку и макроэкономике

- Рейтинги всех глобальных и страновых рейтинговых агентств

- Отчетность эмитентов по МСФО и локальным стандартам

- Высокая скорость работы, интуитивный интерфейс, отличные графические возможности

- Доступ через сайт, мобильное приложение, надстройку для MS Excel

- Надежные источники данных

- Расширенные возможности поиска и отслеживания динамики финансовых инструментов

Облигации

Навигационная панель для перемещения между блоками

Источник

Расчет доходности/цены

Заявление об ограничении ответственности:

Все калькуляторы, в том числе калькулятор расчета доходности/цены облигаций, размещенные на сайте ПАО Московская Биржа, носят исключительно информационный характер.

Такие параметры облигаций, как значение НКД, даты оферты/выплаты купона, дата, к которой рассчитывается доходность, используемые в калькуляторе, могут отличаться от текущего значения, установленного эмитентом.

Официальные параметры облигаций установлены в эмиссионных документах эмитента.

Ценовые показатели, полученные пользователем в результате расчетов функционала данной страницы, не являются рекомендациями к инвестированию в какую-либо ценную бумагу. Сервисы по расчёту ценовых показателей не отражают реальной доходности, а являются лишь средством для оценки и сравнения разных активов. Так, например, для наиболее распространенного показателя «эффективная доходность» расхождение с реальной доходностью происходит из-за приведения дисконтированного денежного потока к годовом базису. ПАО Московская Биржа не несет ответственности за ущерб, понесенный в результате любого использования полученных результатов.

Уважаемые посетители сайта, чтобы отправить свое предложение или задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях, когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными Советами примет меры по разработке и реализации соответствующих изменений.

Источник

Дикая комиссия нового ETF Мосбиржи на ВДО съедающая половину прибыли

15 марта 2021 года на Московской бирже стартовали торги первым биржевым паевым инвестиционным фондом (БПИФ) УК «БКС» – «БКС Облигации повышенной доходности МСП». Торговый код – BCSB.Биржевой фонд «БКС Облигации повышенной доходности МСП» номинирован в рублях, инвестирует в рублевые корпоративные облигации с повышенной доходностью с фокусом на сегменте малого и среднего предпринимательства (МСП). Портфель фонда по составу и структуре максимально приближен к Индексу МосБиржи Облигаций повышенной доходности.

Это был отрывок из пресс-релиза нового БПИФ на сайте Мосбиржи ( ссылка ).

А теперь подробнее разберем основные вопросы:

- куда инвестирует фонд BCSB;

- на какую доходность можно рассчитывать;

- сколько стоит владеть паями БПИФ;

- плюсы и минусы фонда.

Стратегия фонда

БПИФ BCSB инвестирует в высокодоходные облигации (ВДО) российских компаний малого и среднего бизнеса.

Главная особенность ВДО (как понятно из названия) более высокая доходность, по сравнению с более крупными и надежными «собратьями». Купонный доход высокодоходных облигаций может приносить в 1,5-2 раза больше прибыли.

В нагрузку к повышенной доходности — инвестор награждается более высокими рисками. Самая главная опасность для инвестора — это дефолт облигаций . У высокодоходных облигаций вероятность дефолта в разы выше.

Иными словами, по сравнению с почти безрисковым вложением в ОФЗ или другие надежные облигации — ради получения нескольких дополнительных процентов прибыли в год, которые могут принести ВДО, инвестор ставит на кон возможность потери всего (или большей части) своего капитала.

На сайте RusBonds можно посмотреть информацию по прошлым дефолтам облигаций . Список довольно внушительный. За последние 10 лет — произошло более 1200 событий так или иначе связанные с дефолтами.

Как борется с высокими рисками БПИФ БКС облигации повышенной доходности МСП?

- Выбираются бумаги с интересным соотношение риск-доходность.

- Диверсификация. В составе фонда несколько десятков бумаг разных эмитентов.

В теории это должно снизить (но не устранить полностью) риски потери денег. Насколько правы окажутся управляющие, выбирающие бумаги в портфель — покажет время.

Состав БПИФ BCSB

Фонд BCSB стремится повторять состав и структуру индекса Московской Биржи «Облигации повышенной доходности» (тикер RUEYBCSCP). Примечательно, что сам индекс появился на сайте всего лишь за месяц до выхода нового фонда. Напрашивается мысль, что индекс рассчитывают специально под созданный фонд.

Индекс Мосбиржи Облигаций повышенной доходности — кастомизированный индикатор рынка корпоративных облигаций с рейтингом не менее BBB(RU), но не более A+(RU) по национальной рейтинговой шкале или без рейтинга. В базу расчета индекса допускается включение облигаций из Сектора повышенного инвестиционного риска. Индекс рассчитывается методами совокупного дохода и чистых цен.

На странице индекса можно найти информацию о составе — список ВДО входящих в том числе и в наш БПИФ BCSB.

Ссылка на актуальный состав индекса на сайте Мосбиржи.

Плохо только, что название бумаг представлено ISIN кодом (RU000. ). Придется «переводить» через Rusbonds.

Если вкратце, то внутри фонда BCSB облигации следующих эмитентов:

- Окей;

- Киви;

- Брус;

- Рольф;

- Пионер;

- Легенда;

- Самолет;

- Европлан;

- Мостотрест;

- Обувь России.

- Первое коллекторское бюро

- и прочие неизвестные для большинства эмитенты.

Средняя доходность к погашению (оферте) БПИФ BCSB — 8.9% годовых. Среднее время до погашения — около 1,5-2-х лет.

Для сравнения и понимания много это или мало, приведу текущую доходность к погашению нескольких облигаций с аналогичными сроками:

- Государственные и муниципальные бумаги имеют доходность к погашению в районе 5-5,5% годовых.

- Надежные корпоративные облигации (типа Сбера или ВЭБа) дают 6-6,5% к погашению.

При текущих условиях, стратегия фонда БКС Облигации повышенной доходности МСП позволяет рассчитывать на получение прибыли в 1,3-1,5 раза (или на 2,5-4% годовых) больше, по сравнению с надежными облигациями.

Реальные комиссии

Любимый слоган всех фондов, УК и прочих финансовых организаций: » Наша миссия — комиссия «

И БКС в их числе. Даже думаю они в первых рядах, учитывая совокупный размер расходов для инвестора.

На официальном сайте УК представлена следующая информация:

- плата за управление — 0.99% в год;

- другие сопутствующие расходы не более 1%.

Итого комиссия БПИФ BCSB — почти 2% в год. Для облигационного фонда, даже с повышенной доходностью — это очень много. Это в 2-3 раза выше конкурентов.

Но как оказалось, верить на слово никому нельзя. Заходим в Правила управления фондом, ищем пункт XVII — «Вознаграждение и расходы». Оказывается УК «забыла упомянуть» еще об одной статье расходов (категория «прочие») — «всего лишь» 2,5%.

Максимальный размер расходов, подлежащих оплате за счет имущества, составляющего фонд, за исключением налогов и иных обязательных платежей, связанных с доверительным управлением фондом, составляет 2,5 (Две целых пять десятых) процента среднегодовой стоимости чистых активов фонда , определяемой в порядке, установленном нормативными актами в сфере финансовых рынков.

Совокупные комиссии БПИФ BCSB для инвестора — 4,49% в год

ЧЕТЫРЕ ЦЕЛЫХ СОРОК ДЕВЯТЬ СОТЫХ процента за обычный облигационный фонд. С ума сойти можно. Отдавать больше половины потенциальной доходности на комиссии. И это при том, что у конкурентов суммарные комиссии за управление в среднем находятся в диапазоне 0,45 — 0,8%.

При таком раскладе, выгоднее владеть обычным облигационным фондом. Пусть с более низкой доходностью, но за счет более низких комиссий итоговая доходность может быть выше. И да . без принятия на себя повышенных рисков, которые несут в себе ВДО.

Подводим итоги

Какие достоинства у фонда БКС Облигации повышенной доходности МСП?

- Стратегия. Не скажу, что она лучше других, она другая и дает инвестору право выбора: брать низкодоходные (но более надежные бумаги), либо рискнуть и попытаться увеличить доходность за счет ВДО.

- Налоговые льготы. Фонд не платит налоги с купонов. Поэтому вся прибыль реинвестируется без потерь. Напомню кто забыл: с 2021 года купонный доход по облигациям облагается 13% налогом . Плюс возможность покупать на ИИС и применять ЛДВ (этот пункт применим ко всем аналогичным биржевым фондам).

- Низкая стоимость 1 пая фонда (старт торгов с 10 рублей) — за небольшие деньги забираем в портфель 30 облигаций. Хотя торгуя через некоторых брокеров — минимальная цена за акцию будет не совсем гуд ( минус копеечных фондов ).

Минусы БПИФ BCSB:

Комиссия, комиссия и еще раз комиссии. В условиях и так низких ставок (и доходностей облигаций) — плата за управление в несколько процентов, смотрится как издевка над инвесторами. Хотя может быть ребята из БКС прощупывают почву. Смотрят, сколько лохов инвесторов заинтересуются их продуктом.

В последнее время наблюдается тенденция. Сначала УК Открытие со своим Всепогодным OPNW заряжала 3,8% комиссий — сейчас чуть больше процента. Потом фонд Дивидендных аристократов FMUS от УК Финам с его феноменальной комиссией в 6,25%. Которую кстати буквально через пару дней после выхода фонда на биржу снизили почти в 6 раз.

Ждем аналогичного шага и от БКС.

Идеальный размер комиссии

Какой бы совокупный размер комиссий по БПИФ BCSB был бы идеальный для инвестора?

Максимум на уровне 1.15% в год. Что собственно все равно выше, чем у большинства облигационных биржевых фондов.

Почему именно так?

Плата за управление фондом должна быть примерно равна экономии на налогах. Чтобы для инвестора по деньгам было без разницы: покупать отдельные акции самостоятельно или владеть ими же через фонд. Для него конечный результат был бы одинаковый.

В нашем случае доходность фонда 8,9% годовых. Владея бумагами самостоятельно, инвестор бы заплатил с купонного дохода 13%. После уплаты налога доходность снижается до 7,75% (от 8,9 вычитаем 13% налога). Разница (потери на налогах) как раз и составляет 1.15%.

Для инвестора в принципе разницы особой нет — терять деньги на налогах или на комиссиях фонду. Храня деньги в фонде, инвестор снимает с себя проблемы по покупке и отбору бумаг.

Удачных инвестиций в фонды с низкими комиссиями!В

Источник

Биржевые инвестиционные фонды на Московской бирже

Биржевые инвестиционные фонды представляют собой уникальный инструмент для инвестирования, так как одновременно совмещают низкий порог входа и высокий уровень диверсификации. За счет объединения капитала своих клиентов перед фондом открывается более широкий спектр возможностей по сравнению с частными инвесторами. Фонд инвестирует в ценные бумаги, которые формируют индекс. Инвестиционный портфель, составленный по индексу, обладает отличным балансом риска и доходности. Инвестор, покупая долю в инвестиционном фонде, приобретает пропорциональную долю в индексе и все сопутствующие преимущества.

Первый торгуемый биржевой фонд (ETF) появился в 1990 г. на фондовой бирже Торонто. Прошло более 25 лет и этот инструмент смог занять свое место в финансовом мире: по данным Bloomberg в мире более 6000 биржевых фондов с управляемым капиталом более 6 трлн. долларов. Первый биржевой фонд по российскому праву (БПИФ, российский «ETF») появился в 2018 году. И на сегодняшний день индустрия российских ETF-оа также демонстрирует активный рост. В России биржевые фонды, как российские, так и иностранные, зарекомендовали себя как инструменты пользующиеся большим спросов инвесторов.

Обучающий ролик

Для розничных и институциональных инвесторов:

- Простота торговли и учета – ETF фонды торгуются как обычные акции;

- доступ к международным рынкам со стандартного брокерского счета;

- Прозрачность структуры инвестиционного портфеля ETF фонда в режиме on-line;

- Возможность реализации как пассивных (индексных) инвестиционных стратегий, так и стратегий активного управления, арбитражного ценообразования и хеджирования;

- Низкие начальные инвестиции;

- Высокая ликвидность — возможность совершать покупку-продажу активов в любое время;

- Широкая диверсификация.

Для брокерских компаний и маркет-мейкеров

- получение статуса Уполномоченного лица ETF фонда;

- возможность привлечения новых клиентов за счет развития бизнеса ETF;

- унифицированные механизмы подписки/погашения в виде крупных блоков (creation units) с Провайдерами ETF, возможность «натурального» обмена акций фондов ETF на базовые активы;

- развития бизнеса с ведущими мировыми Провайдерами ETF.

Есть ли какие-либо особенности налогообложения ETF?

Налогообложение стандартное, такое же, как и при работе с акциями российских эмитентов: финансовый результат облагается НДФЛ по ставке 13% для физических лиц и налогом на прибыль по ставке 20% для юридических лиц.

Инвестиции в ETF дают дополнительные налоговые преимущества, т.к. зачисление дивидендов и операции с отдельными ценными бумагами происходят внутри фонда и не влияют на текущую налогооблагаемую базу.

Как получить налоговые льготы при использовании ETF?

Налоговые льготы, в том числе по ИИС* и долгосрочному владению ценными бумагами, распространяются на ETF, обращающиеся на Московской бирже. Налоговые льготы на ИИС: возврат 13% или вычет на доход от инвестиций каждый год при инвестировании на срок от трех лет.

Подробнее о льготах – на сайте Московской биржи

*ИИС — это брокерский счет или счет доверительного управления с особым налоговым статусом, который дает инвестору право на получение налоговых льгот:

- размер инвестиций, размещенных на ИИС, не должен превышать 400 тыс. руб. в год;

- у инвестора может быть только один ИИС, открытый у брокера или в управляющей компании;

- нельзя изымать активы (ценные бумаги или деньги) со счета в течение 3 лет;

- снять деньги можно только при закрытии ИИС.т, если он не выводил средства со счета в течение 3 лет.

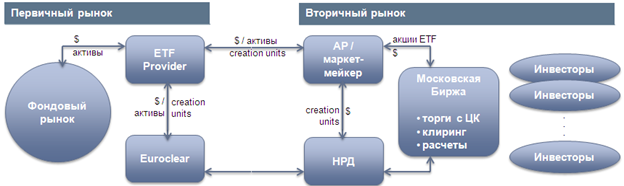

Ключевые участники процесса обращения:

- Провайдер ETF (ETF Provider) проводит эмиссии ценных бумаг на первичном рынке только крупными блоками (creation units) и только среди Уполномоченных лиц (Authorized Participants);

- Уполномоченное лицо – инвестиционная или брокерская компания, приобретающая и погашающая ценные бумаги ETF фонда в виде крупных блоков (creation & redemption units);

- Уполномоченное лицо может являться также и маркет-мейкером в отношении ценных бумаг ETF фонда

| № | Фонд | Наименование Провайдера | Базовый актив | Валюта iNAV | Формат | Тикер | Презентация |

|---|---|---|---|---|---|---|---|

| Облигации/Еврооблигации | |||||||

| 1 | FinEx Tradable Russian Corporate Bonds UCITS ETF (RUB) | FinEx Funds plc (ФинЭкс Фандс плс) | Индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays) | ₽ | ETF | FXRB | О продукте |

| 2 | FinEx Tradable Russian Corporate Bonds UCITS ETF (USD) | FinEx Funds plc (ФинЭкс Фандс плс) | Индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays) | $ | ETF | FXRU | О продукте |

| 3 | ITI Funds Russia-focused USD | ITI Funds (АйТиАй Фандс) | ITI Funds Russia-focused USD Eurobond Index (ITIEURBD Index) | $ | ETF | RUSB | О продукте |

| 4 | Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций | АО «Сбер Управление Активами» | Индекс МосБиржи российских ликвидных еврооблигаций (RUEU10) | ₽/$ | БПИФ | SBCB | О продукте |

| 5 | ВТБ – Российские корпоративные облигации смарт бета | АО ВТБ Капитал Управление активами (ВТБК УА) | Индекс корпоративных облигаций (RUCBITR) | ₽ | БПИФ | VTBB | О продукте |

| 6 | Сбербанк — Индекс МосБиржи государственных облигаций | АО «Сбер Управление Активами» | Индекс государственных облигаций (RGBITR) | ₽ | БПИФ | SBGB | О продукте |

| 7 | Сбербанк — Индекс МосБиржи рублевых корпоративных облигаций | АО «Сбер Управление Активами» | Индекс рублевых корпоративных облигаций (RUCBTR3Y) | ₽ | БПИФ | SBRB | |

| 8 | Газпромбанк — Корпоративные облигации 2 года | УК «Газпромбанк Управление активами» | Индикатор «Газпромбанк — Корпоративные облигации, дюрация 2 года» | ₽ | БПИФ | GPBS | О продукте |

| 9 | Газпромбанк — Корпоративные облигации 4 года | УК «Газпромбанк — Управление активами» | Индикатор «Газпромбанк — Корпоративные облигации, дюрация 4 года» | ₽ | БПИФ | GPBM | О продукте |

| 10 | ВТБ – Фонд «Американский корпоративный долг» | АО ВТБ Капитал Управление активами | БПИФ инвестирует в корпоративные облигации США, посредством покупки ETF Ishares $ High Yield Corp Bond | ₽/$ | БПИФ | VTBH | О продукте |

| 11 | Альфа-Капитал Управляемые облигации | ООО УК «Альфа-Капитал» | Индикатор «Альфа-Капитал Облигации» Московской биржи. В состав включаются преимущественно ОФЗ и корпоративные облигации российских эмитентов. | ₽ | БПИФ | AKMB | |

| 12 | РЕГИОН – Индекс МосБиржи государственных облигаций (1-3 года) | АО «УК МКБ-инвестиции» | Индекс МосБиржи государственных облигаций (1–3 года) | ₽ | БПИФ | SUGB | |

| 13 | ВТБ Российские корп. еврооблигации смарт бета | АО ВТБ Капитал Управление активами | Индекс МосБиржи корпоративных российских еврооблигаций (RUCEU) | $ | БПИФ | VTBU | О продукте |

| 14 | УК Райффайзен – Еврооблигации | УК Райффайзен Капитал | Еврооблигации, входящие в Индекс МосБиржи еврооблигаций | $ | БПИФ | RCMB | |

| 15 | БПИФ «БКС Облигации повышенной доходности МСП» | УК «БКС» | Рублевые корпоративные облигации с повышенной доходностью с фокусом на сегменте малого и среднего предпринимательства (МСП) | ₽ | БПИФ | BCSB | |

| 16 | ВТБ – Еврооблигации в евро смарт бета | АО ВТБ Капитал Управление активами | БПИФ инвестирует в диверсифицированный портфель еврооблигаций российских эмитентов и развивающихся стран, номинированных в евро | € | БПИФ | VTBY | О продукте |

| 17 | FinEx Funds ICAV | FinEx Funds plc (ФинЭкс Фандс плс) | FINEX FALLEN ANGELS UCITS ETF | $ | ETF | FXFA | О продукте |

| 18 | РСХБ — Российские корпоративные еврооблигации, вектор И.Эс.Джи | УК «РСХБ Управление Активами» | Индекс МосБиржи российских корпоративных еврооблигаций «РСХБ – РСПП – Вектор устойчивого развития» | $ | БПИФ | PRIE | |

| 19 | АТОН – Российские облигации + | УК «Атон-менеджмент» | Фонд российских облигаций с активным управлением | $ | БПИФ | AMRB | |

| 20 | АТОН — Надежные облигации | УК «Атон-менеджмент» | iShares iBoxx $ Investment Grade Corporate Bond ETF | $ | БПИФ | AMIG | |

| 21 | АТОН — Доходные облигации Мира | УК «Атон-менеджмент» | iShares iBoxx $ High Yield Corporate Bond ETF | $ | БПИФ | AMHY | |

| 22 | FinEx US TIPS UCITS ETF | FinEx Funds plc ( ФинЭкс Фандс плс) | Solactive US 5-20 Year Treasury Inflation-Linked Bond Index | $ | ETF | FXTP | О продукте |

| 23 | FINEX RUB US TIPS UCITS ETF | FinEx Funds plc (ФинЭкс Фандс плс) | Solactive US 5-20 Year Treasury Inflation-Linked Bond Index | $ | ETF | FXIP | О продукте |

| Денежный рынок | |||||||

| 24 | FinEx Cash Equivalents UCITS ETF (RUB) | FinEx Funds plc (ФинЭкс Фандс плс) | Solactive 1-3 month US T-Bill Index | ₽ | ETF | FXMM | О продукте |

| 25 | FinEx Cash Equivalents UCITS ETF (USD) | FinEx Funds plc (ФинЭкс Фандс плс) | Solactive 1-3 month US T-Bill Index | $ | ETF | FXTB | О продукте |

| 26 | ВТБ – Ликвидность | АО ВТБ Капитал Управление активами | Фонд денежного рынка, который позволяет разместить свободные денежные средства на срок от одного дня и более | ₽ | БПИФ | VTBM | О продукте |

| Акции | |||||||

| 27 | FinEx FFIN Kazakhstan Equity ETF (KZT) | FinEx Physically Backed Funds plc (ФинЭкс Физикли Бэкт Фандз) | Kazakhstan Stock Exchange Index (KASE Index) | ₸ | ETF | FXKZ | О продукте |

| 28 | FinEx Russian RTS Equity UCITS ETF (USD) | FinEx Funds plc (ФинЭкс Фандс плс) | Индекс РТС полной доходности «нетто» (по налоговым ставкам иностранных организаций) (RTSTRN) | $ | ETF | FXRL | О продукте |

| 29 | ITI Funds RTS Equity ETF | ITI Funds (АйТиАй Фандс) | Индекс РТС (RTSI$ Index) | $ | ETF | RUSE | О продукте |

| 30 | FinEx Germany UCITS ETF (EUR) | FinEx Funds plc (ФинЭкс Фандс плс) | Solactive GBS Germany Large & Mid Cap Index NTR | € | ETF | FXDE | О продукте |

| 31 | FinEx USA Information Technology UCITS ETF (USD) | FinEx Funds plc (ФинЭкс Фандс плс) | Solactive US Large & Mid Cap Technology Index NTR | $ | ETF | FXIT | О продукте |

| 32 | FinEx USA UCITS ETF (USD) | FinEx Funds plc (ФинЭкс Фандс плс) | Solactive GBS United States Large & Mid Cap Index NTR | $ | ETF | FXUS | О продукте |

| 33 | FinEx China UCITS ETF (USD) | FinEx Funds plc (ФинЭкс Фандс плс) | Solactive GBS China ex A-Shares Large & Mid Cap USD Index NTR | $ | ETF | FXCN | О продукте |

| 34 | FinEx Global Equity UCITS ETF (USD) | FinEx Funds plc ( ФинЭкс Фандс плс) | Solactive Global Equity Large Cap Select Index | $ | ETF | FXWO | О продукте |

| 35 | FinEx Global Equity UCITS ETF (RUB) | FinEx Funds plc ( ФинЭкс Фандс плс) | Solactive Global Equity Large Cap Select Index | ₽ | ETF | FXRW | О продукте |

| 36 | Сбербанк — Индекс МосБиржи полной доходности «брутто» | АО «Сбер Управление Активами» | Индекс МосБиржи полной доходности «брутто» (MCFTR) | ₽ | БПИФ | SBMX | О продукте |

| 37 | Сбербанк – S&P 500 | АО «Сбер Управление Активами» | Standard & Poor`s 500 Index (S&P 500) | ₽/$ | БПИФ | SBSP | О продукте |

| 38 | Технологии 100 | ООО УК «Альфа-Капитал» | БПИФ инвестирует в паи иностранного инвестиционного фонда, ориентированного на динамику индекса акций 100 крупнейших компаний, торгуемых на американской фондовой бирже NASDAQ | $ | БПИФ | AKNX | О продукте |

| 39 | Альфа — Капитал Эс энд Пи 500 (S&P 500) | ООО УК «Альфа-Капитал» | БПИФ инвестирует в паи иностранного инвестиционного фонда, ориентированного на динамику индекса акций 500 крупнейших компаний, торгуемых на рынке Соединенных Штатов Америки | $ | БПИФ | AKSP | О продукте |

| 40 | Европа 600 | ООО УК «Альфа-Капитал» | БПИФ инвестирует в паи иностранного инвестиционного фонда, ориентированного на динамику индекса акций 600 европейских компаний большой, средней и малой капитализации. | € | БПИФ | AKEU | |

| 41 | ВТБ – Индекс МосБиржи | АО ВТБ Капитал Управление активами (ВТБК УА) | Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам росс.организаций, MCFTRR) | ₽ | БПИФ | VTBX | О продукте |

| 42 | ВТБ-Фонд Акций американских компаний | АО ВТБ Капитал Управление активами (ВТБК УА) | БПИФ инвестирует в паи иностранного инвестиционного фонда, ориентированного на динамику индекса акций 500 крупнейших компаний США | ₽/$ | БПИФ | VTBA | О продукте |

| 43 | ВТБ – Фонд Акций развивающихся стран | АО ВТБ Капитал Управление активами | БПИФ инвестирует в акции развивающихся стран посредством покупки ETF Ishares Core MSCI EM | ₽/$ | БПИФ | VTBE | О продукте |

| 44 | Фридом – Лидеры технологий | УК «Восток-Запад» | Индекс акций десяти глобальных компаний технологического сектора | ₽ | БПИФ | MTEK | |

| 45 | Система Капитал – Информатика+ | УК Система Капитал | S&P North American Expanded Technology Software Index | $ | БПИФ | SCIP | |

| 46 | УК Райффайзен – Индекс МосБиржи полной доходности 15 | УК Райффайзен Капитал | Индекс МосБиржи полной доходности 15 | ₽ | БПИФ | RCMX | |

| 47 | Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ – Индекс МосБиржи — РСПП Вектор устойчивого развития, полной доходности, брутто (РСХБ Управление Активами)» | УК РСХБ Управление Активами | В базу расчета индекса входят акции с лучшей динамикой показателей в сфере устойчивого развития и корпоративной социальной ответственности и на основе ежегодного анализа, проводимого РСПП | ₽ | БПИФ | ESGR | О продукте |

| 48 | Тинькофф Индекс МосБиржи | УК Тинькофф Капитал | БПИФ инвестирует в акции крупных публичных компаний России. Целевым индексом является Индекс МосБиржи (IMOEX) | ₽ | БПИФ | TMOS | |

| 49 | Тинькофф NASDAQ-100 Technology sector Index | УК Тинькофф Капитал | БПИФ инвестирует в Топ – 40 компаний, занимающихся информационными технологиями. Целевой индекс NASDAQ-100 Technology Sector | $ | БПИФ | TECH | |

| 50 | Сбер — Ответственные инвестиции | УК «Сбер Управление Активами» | БПИФ инвестирует в акции компаний, входящие в «Индекс МосБиржи – РСПП Вектор устойчивого развития, полной доходности брутто», ежедневно рассчитываемый Московской биржей и Российским союзом промышленников и предпринимателей (РСПП) | ₽ | БПИФ | SBRI | |

| 51 | FinEx USA Information Technology UCITS ETF – Minishares | FinEx Funds plc ( ФинЭкс Фандс плс) | Solactive US Large & Mid Cap Technology Index NTR | $ | ETF | FXIM | О продукте |

| 52 | Тинькофф Эс энд Пи 500 | УК «Тинькофф Капитал» | S&P 500 Total Return Index | $ | БПИФ | TSPX | |

| 53 | Тинькофф Насдак Биотехнологии | УК «Тинькофф Капитал» | NASDAQ Biotechnology Total Return Index | $ | БПИФ | TBIO | |

| 54 | Тинькофф Индекс первичных публичных размещений | УК «Тинькофф Капитал» | Фонд инвестирует в акции новых публичных компаний после их первичного размещения на биржах США | $ | БПИФ | TIPO | |

| 55 | Альфа-Капитал Управляемые российские акции | ООО УК «Альфа-Капитал» | Стратегия активного управления акциями и депозитарными расписками российских компаний | ₽ | БПИФ | AKME | |

| 56 | Альфа-Капитал Китайские акции | ООО УК «Альфа-Капитал» | Акции компаний развивающихся экономик | ₽ | БПИФ | AKCH | |

| 57 | БПИФ ДОХОДЪ Инд дивид акций РФ | УК » ДОХОДЪ» | индекс «ДОХОДЪ Индекс дивидендных акций РФ» (IRDIV) | ₽ | БПИФ | DIVD | О продукте |

| 58 | БПИФ «Дивидендные Аристократы США» | УК «Финам Менеджмент» | ETF Schwab U.S. Dividend Equity, повторяющий динамику индекса Dow Jones U.S. Dividend 100 | ₽ | БПИФ | FMUS | |

| 59 | FinEx Ex-USA ETF USD | FinEx Funds plc (ФинЭкс Фандс плс) | Solactive GBS Developed Markets ex United States 200 USD Index | $ | ETF | FXDM | О продукте |

| 60 | АТОН – Рынки возможностей | УК «Атон-менеджмент» | Акции международных компаний развивающихся рынков. iShares Core MSCI Emerging Markets ETF | $ | БПИФ | AMEM | |

| 61 | АТОН – Недооцененные компании США | УК «Атон-менеджмент» | Акции компаний США с сильными фундаментальными показателями. iShares Russell 1000 Value ETF | $ | БПИФ | AMVF | |

| 62 | АТОН – Российские акции + | УК «Атон-менеджмент» | Акции крупнейших российских компаний и номинирован в рублях | ₽ | БПИФ | AMRE | |

| 63 | АТОН — Инновации | УК «Атон-менеджмент» | ARK Innovation ETF | $ | БПИФ | AMIN | |

| 64 | АТОН — Облачные технологии | УК «Атон-менеджмент» | First Trust Cloud Computing ETF | $ | БПИФ | AMCC | |

| 65 | АТОН — Цифровое будущее | УК «Атон-менеджмент» | iShares PHLX Semiconductor ETF | $ | БПИФ | AMSC | |

| 66 | «Тинькофф Индекс SPAC» | УК «Тинькофф Капитал» | Tinkoff SPAC Total Return Index | $ | БПИФ | TSPV | |

| 67 | «АТОН – Золотодобытчики» | УК «Атон-менеджмент» | NYSE Arca Gold Miners Index | $ | БПИФ | AMGM | |

| 68 | АТОН – Медицина и биотех США | УК «Атон-менеджмент» | Dow Jones U.S. Health Care Index | $ | БПИФ | AMHC | |

| 69 | АТОН – Генетическая революция | УК «Атон-менеджмент» | Активно управляемая стратегия ARK Genomic Revolution ETF | $ | БПИФ | AMGR | |

| 70 | АТОН – Ставка на рост | УК «Атон-менеджмент» | iShares Russell 1000 Growth ETF | $ | БПИФ | AMGF | |

| 71 | АТОН – Дивиденды | УК «Атон-менеджмент» | Vanguard Dividend Appreciation ETF Fund | $ | БПИФ | AMDG | |

| 72 | АТОН – Тихая гавань | УК «Атон-менеджмент» | iShares MSCI USA Minimum Volatility ETF | $ | БПИФ | AMLV | |

| 73 | АТОН – «Лидеры роста США» | УК «Атон-менеджмент» | iShares MSCI USA Momentum Factor ETF | $ | БПИФ | AMMF | |

| Товары | |||||||

| Золото | |||||||

| 74 | FinEx Gold ETF (USD) | FinEx Physically Backed Funds plc (ФинЭкс Физикли Бэкт Фандз) | LBMA GoldPriceAM (USD) | $ | ETF | FXGD | О продукте |

| 75 | ВТБ – Фонд Золото. Биржевой | АО ВТБ Капитал Управление активами (ВТБК УА) | Фонд следует за динамикой цен на золото через покупку ETF SPDR Gold Shares, который инвестирует в физическое золото | ₽ | БПИФ | VTBG | О продукте |

| 76 | Тинькофф Фонд золота | УК Тинькофф Капитал | Фонд, инвестирующий в золотые слитки через акции iShares Gold Trust ETF | $ | БПИФ | TGLD | |

| 77 | «АТОН – Серебро» | УК «Атон-менеджмент» | iShares Silver Trust | $ | БПИФ | AMSL | |

| Смешанные активы | |||||||

| 78 | Тинькофф – Стратегия вечного портфеля RUB | УК Тинькофф Капитал | Акции, Денежные средства и краткосрочные облигации, Золото, Долгосрочные облигации | ₽ | БПИФ | TRUR | |

| 79 | Тинькофф – Стратегия вечного портфеля USD | УК Тинькофф Капитал | Акции, Денежные средства и краткосрочные облигации, Золото, Долгосрочные облигации | $ | БПИФ | TUSD | |

| 80 | Тинькофф – Стратегия вечного портфеля EUR | УК Тинькофф Капитал | Акции, Денежные средства и краткосрочные облигации, Золото, Долгосрочные облигации | € | БПИФ | TEUR | |

| 81 | Открытие — Всепогодный | УК «Открытие» | В состав БПИФа входят следующие ETF: на акции «голубых фишек» рынка США, на развивающиеся рынки, на акции недвижимости США, на корпоративные облигации США, на золото | $ | БПИФ | OPNW | О продукте |

Нормативная база обращения ETF

ФЗ от 22 апреля 1996 г. N 39-ФЗ «О рынке ценных бумаг»

Приказ Федеральной службы по финансовым рынкам от 9 февраля 2010 г. N 10-5/пз-н

Источник