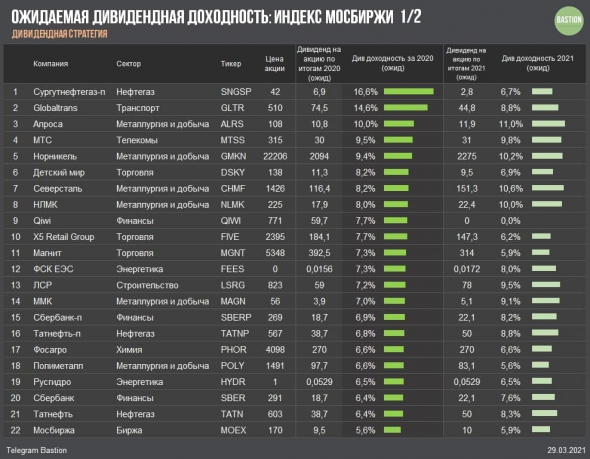

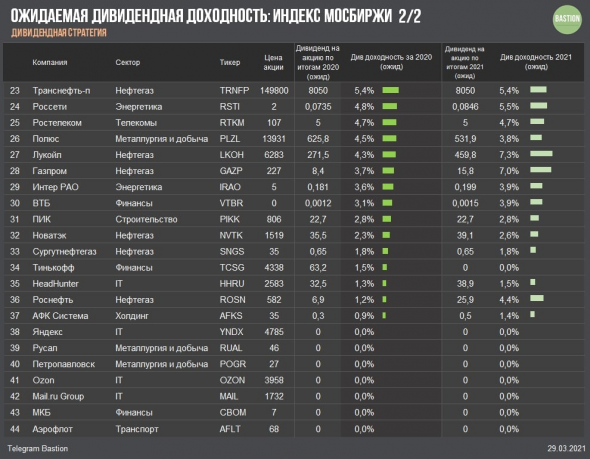

Дивдоходность за 2020 год: акции индекса Мосбиржи

Сортировка по доходности ожидаемых дивидендов, относящихся к финансовому периоду 2020 года и ожидания по дивидендам за 2021 год.

Кто входит в ТОП-3?

Сургутнефтегаз-префы

Сургутнефтегаз платит дивиденды по привилегированным акциям в размере 10% чистой прибыли по РСБУ, разделенной на число акций, которые составляют 25% уставного капитала. Фактически выплаты по префам это около 7% от прибыли по РСБУ.

По итогам 2020 года ждем чистую прибыль по РСБУ около ₽750 млрд, что обеспечит инвесторам дивиденды по префам на уровне ₽6,9 на акцию. Текущая доходность составляет 16,6%.

Значительную часть прибыли составляет переоценка валютных депозитов. Без снижения курса рубля прибыль компании падает, что ведет к сокращению дивидендов. По итогам 2021 года ждем сокращения прибыли до ₽300 млрд, что приведет к дивидендам на уровне ₽2,76 на акцию, текущая дивидендная доходность 6,7%.

Globaltrans

Globaltrans занимается железнодорожными перевозками металла (41% выручки в 2019 году), нефти (32%), и угля (14%). Входит в топ-3 крупнейших ж/д операторов РФ с долей рынка в 7,8%.

В 2020 году показатели компании упали из-за увеличения профицита вагонов в жд сети и падения ставок перевозок. Падение доходов привело к снижению уровня дивидендов на 20% с ₽93,1 до ₽74,55 на акцию. В 2021 году ждем продолжения снижения выплат акционерам до ₽44,8 на акцию. Тем не менее, даже в таком сценарии, дивдоходность к текущей цене остается высокой — на уровне 8,8%.

Алроса

Компания столкнулась с обвалом продаж алмазов во время пандемии, однако выход экономики из кризиса подарил Алросе рост цен и восстановление спроса на продукцию. В эпоху, когда акции слишком дорогие, а денег из-за мирового печатного станка становится все больше, бриллианты становятся интересным хеджем для инвесторов.

По итогам 2020 года рекомендаций пока нет.Если компания выплатит 100% от свободного денежного потока, то дивиденд составит ₽10,8 на акцию. Текущая доходность составляет 10%.

Источник

Индекс Московской биржи за 2020 год вырос на 6,7%

2020 г. стал для российского фондового рынка крайне сложным, волатильным и богатым на события: Разрыв сделки ОПЕК+; Распространение коронавируса; Отрицательные цены на нефть; Нулевые ставки ФРС; Локдауны в развитых и развивающихся странах; Беспрецедентное вливание денежных средств в экономики.

В итоге, несмотря на мартовский обвал из-за падения цен на нефть и локдаунов по всему миру на фоне распространения коронавируса, индекс Московкой биржи за 2020 г. вырос на 6,7%. Основные причины роста фондового рынка – приток капитала на волне снижения процентных ставок.

Положительную динамику показали практически все отраслевые индексы Московской биржи. Сильнее всех выросли индексы Химии, Металлов и добычи. Самую слабую динамику продемонстрировал индекс Нефти и газа из-за падения спроса и цен на нефть и нефтепродукты из-за влияния пандемии COVID-19.

Основной рост вышеперечисленных индексов обеспечен девальвацией российского рубля, так как большая часть компаний входящих в индексы являются экспортёрами. Но всё же, основной эффект на акции оказала положительная динамка промышленных товаров, номинированных в долларах, особенно цветные металлы.

Такая динамика цветных металлов спровоцирована мягкой денежной кредитной политикой ФРС, которая существенно ослабила доллар и спровоцировала рост цен. Кроме этого, сохраняется высокий спрос со стороны Китая, экономика которого вышла на докризисные уровни раньше других стран из-за быстрого реагирования на очаги возникновения коронавируса и соблюдения жёстких мер.

Основным инструментом для восстановления экономики КНР является реализация инфраструктурных проектов. Таким образом, отложенный спрос на металлопродукцию и стимулирование экономики со стороны государства, привели к существенному росту цен на сталь и восстановлению их на «доковидные уровни».

Дополнительный фактор, который оказал существенное влияние на динамику металлов – это сокращение производства из-за карантинных мер по всему миру. Улучшение рыночной конъюнктуры также отмечалось в США, ЕС и других ключевых регионах. Одновременно с восстановлением спроса металлургические компании по всему миру в III квартале 2020 года начали возобновлять работу ранее приостановленных мощностей, в результате чего загрузка мощностей превысила 80%, вернувшись на докризисный уровень.

В итоге высокий спрос со стороны Китая положительно сказался и на российских экспортёрах, которые в III кв. 2020 г. нарастили поставки в Азию. Это может усилить дисбалансы, что приведет в лучшем случае к всплескам волатильности котировок, а в худшем – к их снижению после восстановления производственных мощностей.

При этом мы не исключаем временного роста цен на сырьё из-за распространения новых программ стимулированиях экономик на фоне второй волны коронавируса.

Дополнительное давление на металлургию с 1 января 2021 г. окажет повышение налога на добычу полезных ископаемых (НДПИ) в 3,5 раза. Такой законопроект был принят 7 октября 2020 г. Под повышение НДПИ попадают производители полезных ископаемых, содержащих компоненты с высокой добавленной стоимостью: никель, титан, платиноиды (за исключением нефелинов и бокситов, текущая ставка — 6%) и железной руды (4,8%).

То есть повышение налогов коснётся всех видов твердых полезных ископаемых за исключением угля, алмазов, золота, торфа и общераспространенного сырья. В связи с этим, не рекомендуем покупать акции металлургов по текущим ценам. А вот на фоне продолжающегося стимулирования экономик, золотодобытчики выглядят привлекательно.

Нефтяной рынок является более рискованным, нежели рынок промышленных металлов, несмотря на продление нефтяной сделки ОПЕК+. Восстановление спроса остаётся под давлением из-за второй волны коронавируса и мутации вируса. Кроме этого на нефтяные компании вырастает налоговая нагрузка. Министерство финансов России предлагает с 2021 г. отменить льготу по налогу на добычу полезных ископаемых (НДПИ) для сверхвязкой нефти. От отмены льгот пострадают такие компании, как Татнефть, Роснефть и Лукойл.

Налог на добычу полезных ископаемых отражается в составе налогов, кроме налога на прибыль в консолидированном отчете о прибыли или убытке и прочем совокупном доходе. Таким образом, отмена льгот по налогу на добычу полезных ископаемых для сверхвязкой нефти снизит рентабельность по EBITDA, а в условиях ограниченной добычи нефти, маржинальность снизится ещё больше.

В связи с вышеперечисленным, мы считаем, что цены на многие сырьевые товары находятся на рекордных максимумах, после вакцинации и восстановления производства, может начаться коррекция среди сырьевых компаний из-за более высокого предложения на рынке.

Какое-то время новые стимулы экономик подстегнут рост активов, но с каждым разом, мы видим, как рынок реагирует всё меньше. На фоне низких ставок, приток капитала продолжит перетекать из депозитов на финансовые инструменты фондового рынка.

Девальвация российского рубля уже заложена в текущих ценах на акции экспортёров, также с восстановлением макроэкономики, есть шансы, что рубль может укрепиться до 70. При этом нужно помнить, что с приходом новой власти в США, геополитические риски возросли, а это значит, доллар может в любой момент уйти на 80 руб.

Таким образом, мы рекомендуем сокращать долю в акциях, но выделяем несколько инвестиционных идеи на 2021 г.:

АФК Система. Основная идея – это вывод в 2021 г. на IPO таких активов холдинга, как Сегежа, Медси и агрохолдинг Степь. По словам, менеджмента, активы вызывают довольно большой интерес у международных инвесторов. Чирахов сказал, что наиболее вероятным претендентом на следующее IPO является лесопромышленный холдинг Сегежа.

Получение публичной оценки раскроет стоимость этих активов и, как следствие, переоценки материнской компании. Ожидаем рост котировок Системы до 40 руб.

МТС. В последний год компания стала трансформироваться из простого оператора сотовой связи в технологичный, финансовый конгломерат с различными направлениями: розничная сеть по продаже электронной техники, интернет коммерция, банкинг, инвестиции, облачные технологи, Big Data, медиа и т. д.

Согласно действующей дивидендной политике, компания выплачивает высокий фиксированный дивиденд до 2021 г. в размере не менее 28 руб. в год. Дивидендная доходность по текущим ценам составляет 8,5%. Мы ждём положительной переоценки ценных бумаг на горизонте к дивидендному сезону, основной целевой ориентир 400 руб.

Юнипро. В марте 2019 г. Юнипро утвердила новую дивидендную политику, предусматривающую выплаты акционерам 14 млрд руб. ежегодно двумя платежами. В течение 2021-2022 г. обещали направлять дивиденды на уровне 20 млрд руб. в год, но из-за переноса запуска 3 блока, оставят на уровне 14 млрд руб.

Юнипро – это фиксированный дивиденд на протяжении нескольких лет, с потенциалом роста финансовых показателей и дивидендов после запуска блока No3 Березовской ГРЭС. Цель по акциям 3,2 руб.

Энел Россия. Динамика финансовых показателей, желает лучшего, снижение связано с продажей Рефтинской ГРЭС. Но при этом, Энел Россия снизила чистый долг на 78% за счёт денежных средств с продажи Рефтинской ГРЭС.

Напомним, Энел Россия к 2022 г. планирует перейти на «экологическую энергию», но для этого она должна пожертвовать финансовыми результатами. После публикации финансовой отчётности за III кв. 2020 г., в ходе телефонной конференции, финансовый директор компании Юлия Матюшова сообщила, что Энел Россия планирует придерживаться текущей дивидендной политики и направить на выплаты акционерам 3 млрд руб. до 2022 г. Размер дивиденда на акцию составит 0,085 руб. в год, текущая дивидендная доходность составляет 9,4%.

Рекомендуем покупать акции Энел Россия, как аналог облигаций с фиксированной доходностью с потенциалом развития в «зелёной энергетике» с целевым ориентиром 1,20 руб.

Полюс. За последние несколько месяцев акции Полюса скорректировались более чем на 20% вниз вслед за золотом, при этом компания отчиталась о сильных финансовых результатах за III кв. 2020 г. по МСФО.

Сейчас цены на золото разворачиваются после 4 месяцев коррекции от исторических максимумов. Мы считаем, что новые стимулы на фоне второй волны коронавируса со стороны центральных банков приведут к росту цен на золото. В связи с этим, мы считаем, что акции Полюса имеют потенциал роста и возврат к 18500 руб.

Сургутнефтегаз-п. Привилегированные акции Сургутнефтегаза являются одними из бенефициаров ослабления рубля, поскольку размер дивиденда в значительной степени зависит от курса доллара. Благодаря наличию валютных депозитов в размере почти $48 млрд, переоценка которых вследствие динамики курсов валют, позволит компенсировать выпадающие доходы от падения цен на нефть и показать рекорды по прибыли Сургутнефтегаза.

Для дивидендов на «префы» принципиален курс валютной пары USD/RUB на конец 2020 г. Таким образом, при текущем курсе доллара по отношению к рублю, дивиденд на привилегированную акцию за текущий год пока оценивается около 7,6 руб. Дивидендная доходность при текущих ценах на «префы» на конец 2020 г. оценивается около 19%.

Цель по «префам» Сургутнефтегаза 45 руб., желательно покупать после коррекции и продавать перед дивидендной отсечкой.

Сбербанк-п. Сбербанк подтвердил приверженность выплате дивидендов в 50% от чистой прибыли, представил новую экосистему. Таким образом, Сбер становится компанией роста благодаря широкой диверсификации IT направлений.

Ждём высвобождения резервов вслед за восстановлением экономики, Сбер уже начал высвобождать резервы в ноябре 2020 г. Сформированные резервы окажут положительное влияние на доходы банка в будущих периодах, что повышает шансы на выплату дивидендов и дальнейший роста акций на рынке.

По нашим оценкам, дивиденд на акцию за 2020 г. составить 16,5 руб., текущая дивидендная доходность по привилегированным акциям 6,8%. По акциям ждём 280 руб. ближе к дивидендному сезону.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Расчет реальной доходности Индекса Мосбиржи

Основные страновые индексы давно стали мерилом доходности фондового рынка той или иной страны. В России таким индексом является Индекс МосБиржи (IMOEX). Именно по нему и определяют доходность Российского фондового рынка в рублях, а также делают выводы о долгосрочной доходности (индекс существует с 22 сентября 1997 года)

В общем не плохой вариант, но есть некие рамки, которые хотелось расширить, чтобы более детально проанализировать прошлую доходность рынка:

1. Почему-то принято измерять годовую доходность по календарным годам. Почему не считать по 1 июля?

2. Данный индекс не учитывает, выплаченных дивидендов. Обычно делают допущения типа – «и прибавим к доходности индекса 5% дивидендной доходности». Почему именно 5%? Вот посмотрите тут, за 6 лет дивдоходность была постоянно разной.

3. Так как индекс МосБиржи не учитывает дивиденды, то он и не учитывает налоги с этих дивидендов.

4. И наконец, самое главное, на чем мы хотим сосредоточиться. Данный индекс показывает номинальную доходность, а не реальную (с корректировкой на инфляцию)

Итак, технология исследования:

Итак, технология исследования:

1. Вместо индекса МосБиржи мы взяли Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — MCFTRR. Это тот же самый индекс, но он учитывает все выплаченные дивиденды по компаниям, входящим в индекс, а также учитывает налоги, которые необходимо выплатить по данным дивидендам. Этим ходом убираем два недочета, описанные выше.

2. Индекс полной доходности начал рассчитываться 17 лет назад, с 26 февраля 2003 года. Но нам мало 17 годовых отрезков для анализа. Поэтому берем годовые отрезки со смещением в месяц. То есть первый годовой отрезок с марта 2003 по март 2004, второй с апреля 2003 по апрель 2004 и так далее, всего получаем 196 годовых отрезков. Тоже самое для 2-х годовых отрезков, 3-х годовых и так далее до 17-летних отрезков. Итого получаем 1700 временных окон для расчета доходностей. Это не так много, как на американском фондовом рынке, но уже в 100 раз больше, чем в исходных данных.

3. Рассчитываем не только номинальную, но и реальную доходность.

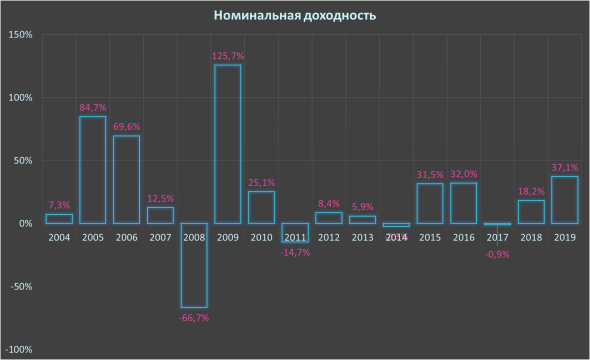

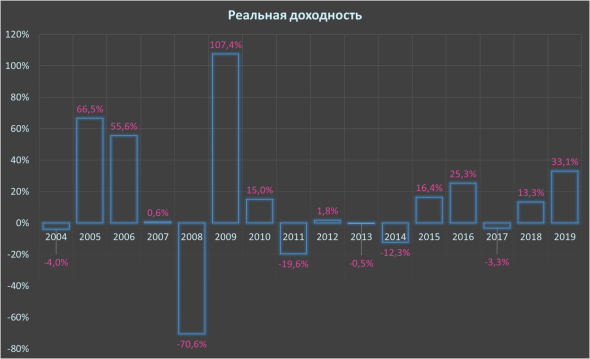

Вот традиционный расчет номинальной доходности Индекса полной доходности. Средняя номинальная доходность с 1 января 2004 по 31 декабря 2019 г составила 15,1%. При этом волатильность по годам очень высокая. В 2009 году номинальная доходность составила 125%, а в 2008 минус 66,7%. «Радует глаз», что из 16 лет всего 3 были убыточными.

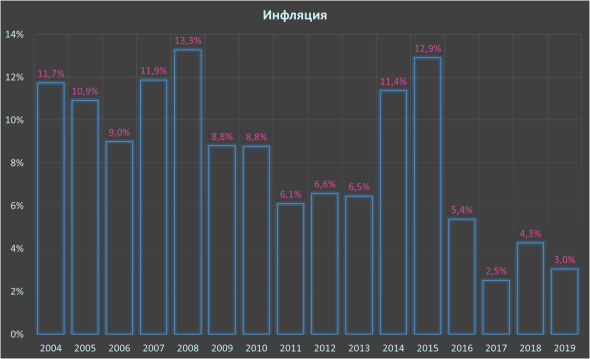

А теперь посмотрим реальную доходность этих лет.

Реальная доходность – это доходность, скорректированная на инфляцию.

Кстати, вот она – инфляция по годам

Волатильность реальной доходности сохраняется, правда максимальная доходность уже 107% (уменьшена на инфляцию) и минимальная доходность минус 70,6%, опять же хуже номинальной доходности на величину инфляции

Средняя реальная доходность с 1 января 2004 по 31 декабря 2019 г составила 6,3%

Можно на этом было и закончить расчеты. Мы получили 6,3% реальной доходности, что вполне коррелирует с реальными доходностями мировых рынков. Такой процент дает очень хорошие шансы на накопление капитала и на медленное его истощение, когда будете жить на этот капитал.

Но расчеты уже сделали, так что давайте посмотрим подробнее.

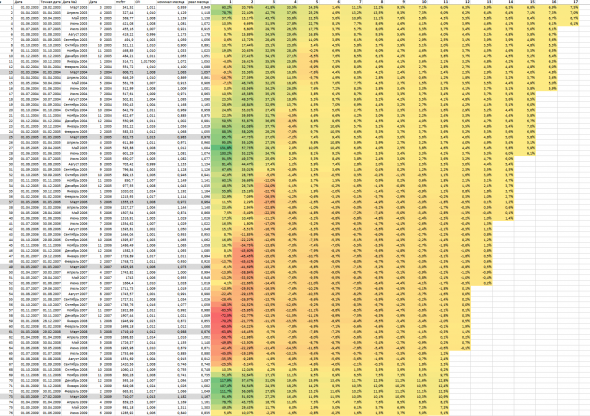

Было рассчитано 1700 вариантов расчетов доходностей, в разных временных окнах от 1 года до 17 лет. Часть матрицы расчета выглядит так

Вот данные по номинальным доходностям

Как читать отчет:

— Минимум и максимум это экстремальные значения конкретных временных окон. То есть в годовом окне (их в расчете 196) минимальное значение было минус 68,7%. Такая доходность была в промежутке с декабря 2007 по декабрь 2008. И максимум 154,5%, это было с мая 2005 по май 2006 г.

— Медиана. Это среднее значение.

— Децили. 10%; 20% и тд. Если все значения в конкретном периоде расположить от меньшего к большему и разделить на отрезки по 10%, то это и получатся децили. Например, в окне, равном 1 году, граница первого дециля проходила по доходности минус 10,9% годовых.

Видим очень оптимистические результаты. Отрицательные доходности попадаются в 5% результатов 7-летнних периодов. С 8-летних периодов все 100% доходностей положительные.

На отрезке в один год, всего 20% доходностей отрицательные.

Все медианные значения очень высоки. Худший медианный показатель равен 11% в 8-9 летних окнах.

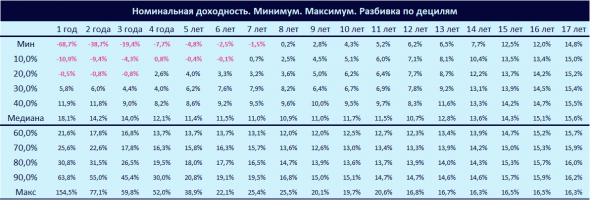

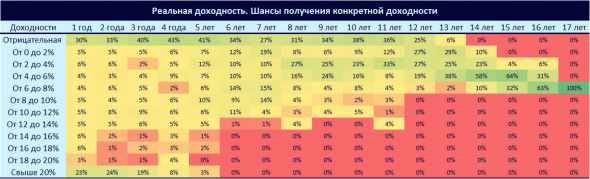

Но мы помним, что нам важна реальная доходность.

На мой взгляд результаты удручающие. Даже в 13-летних окнах были отрицательные доходности (привет тем, кто советует 3-5 летние горизонты для инвестиций в акции). Например, реальная доходность с апреля 2007 по апрель 2020 составила минус 0,9% годовых.

Даже в десятилетних окнах 37% результатов были отрицательными.

Медианные значения совсем не похожи на желательные 6-7% реальной доходности. 12-летние окна оказались самыми худшими, всего 1,9% реальной доходности.

Можно было бы сделать вывод, что на отрезках в 16 – 17 лет доходности достигают необходимых 6-7%, но, если бы не одно НО. Вспомните, в нашей выборке всего 4 17-летних периода и 16 16-летних. Это слишком мало для устойчивых выводов.

В среднем, можно сказать, что реальная доходность находится в районе 4%. Ну что-ж, можно хотя бы рассчитывать на «Правило 4%».

А как получить доходность индекса? Правильно, купить ETF на данный индекс. В России это не дешевое удовольствие. В среднем комиссия ETF равна 1%. Но мы возьмем минимальные, на данный момент затраты 0,9%

Давайте посмотрим, что получилось.

Минусов прибавилось. Теперь есть шанс получить отрицательную доходность даже в 14-летнем окне. Минимальная медианная доходность в 11-летнем окне, равна 1%.

В среднем доходность составила 3,2%… Это очень мало.

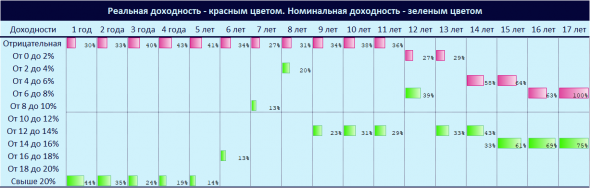

Давайте посмотрим с другой стороны. Каковы шансы получения конкретной доходности в разных временных окнах.

Например, номинальную доходность свыше 20% в 2-летних окнах можно получить с вероятностью в 35%. Или получить доходность ниже 12% в 15-летних окнах не получится. По крайней мере раньше такого не было 😊

А вот, такая же таблица по реальной доходности. Шансов получить высокую доходность поубавилось, а отрицательную – выросло.

Допустим нас интересует доходность 4-6%. Высокие шансы получить такую доходность в 14-15 летних окнах.

Если взять максимальные шансы в каждом из временных окон в номинальной и реальной доходности и объединить в одну диаграмму, то получим такой результат.

Как мы видим, до 11 лет, вы скорее получили бы отрицательную реальную доходность.

Выводы:

Да, действительно, номинальная доходность в России высока. Но и инфляция у нас высокая, тенденция на снижение инфляции видна только в последние 3 года. Если опираться на прошлые доходности, то можно смело ориентироваться на доходность от 10% при инвестициях свыше 10 лет. Но кому нужна номинальная доходность?

С реальной доходностью всё очень плохо. В среднем было 4% на промежутках от 12 лет. Но это чистая реальная доходность. Если инвестировать через ETF, то можно было рассчитывать только на 3,2% в окнах от 12 лет. И вот тут у многих приходит мысль, что нужно выбирать отдельные акции и быть эффективнее рынка и получить доходность больше, чем у индекса. Да, идея не плоха и не нова. Но с чего вы взяли, что это просто и реально? Я несколько лет проводил опросы среди активных инвесторов, увлекающихся фундаментальным анализом, они все умные и сообразительные ребята, но далеко не всем удается обогнать индекс. Не верите? Посмотрите результаты опроса за 2019 год, даже на таком сильном бычьем рынке 96 инвесторов из 100 показали доходность ниже рынка.

При этом, есть подозрение, что кто-то из оставшихся четверых мог неправильно посчитать доходность своего портфеля, чтобы не делать таких же ошибок, рекомендую почитать тут как правильно это делать.

Самый главный и важный вывод – инвестиции только в один российский рынок – это не лучшая стратегия. Возможно, со временем, наша экономика будет более эффективна, и это позитивно отразиться на фондовом рынке. Ну а пока, обязательно нужно диверсифицироваться по рынкам разных стран. Тут вы можете почитать как лучше инвестировать в рынок США.

Калькулятор.

Наверняка, в какой-то момент вам захотелось спросить – «Автор, а где посмотреть твои расчеты? Может ты не умеешь считать или наводишь напраслину на эффективный российский рынок! Я раньше видел совсем другие выводы».

Именно для этого я сделал небольшой калькулятор, чтобы каждый самостоятельно мог посчитать номинальную и реальную доходность любого отрезка времени от 2003 по 2020 год (данные будут постоянно дополняться). Причем посчитать как в процентах, так и в рублях.

Итак, принцип действия калькулятора:

— калькулятор высчитывает данные на первое число, выбранного месяца. Если первого числа этого месяца не было торгов, то берутся данные ближайшего торгового дня. Это важно, так как при расчете доходности на коротких промежутках, эти несколько дней имеют значения.

— данные для калькулятора по индексу Мосбиржи полной доходности брал на сайте Мосбиржи, а данные по инфляции на сайте Росстата.

— Реальная доходность пересчитана по формуле сложного процента

Как пользоваться калькулятором:

1. Вам нужно выбрать начальный месяц инвестиций. Доступен диапазон от марта 2003 по прошлый месяц.

2. Далее нужно выбрать длительность наблюдаемого промежутка, в месяцах. Так как наш калькулятор не экстраполирует прогноз будущего, количество месяцев будет ограничено диапазоном между начальным месяцем инвестиций и прошлым месяцем. Внимание! Калькулятор может выдать ошибку, если начальный месяц инвестиций + количество месяцев инвестирования уйдет в будущее. Дайте 3-4 секунды калькулятору, и он выдаст вам варианты диапазонов, и вы выберите заново.

3. Далее выбираете начальную сумму инвестиций.

4. Далее выбираете ежемесячную сумму пополнений. Если вы хотите посмотреть именно доходность индекса в нужном вам промежутке времени, тогда не нужно выбирать ежемесячные пополнения. Данный пункт необходим для того, чтобы наблюдать за временной диверсификацией, когда вы инвестируете все не в один промежуток времени, а каждый месяц определенную сумму.

5. Сделайте себе копию калькулятора, если вдруг вам будут мешать другие пользователи.

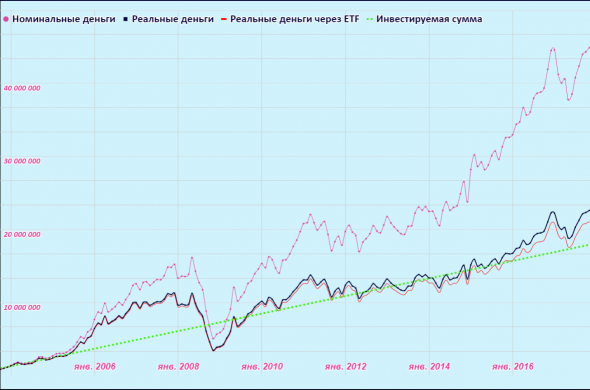

В итоге вы получите такой результат:

Для вас рассчитается 6 видов доходностей:

1. Номинальная без ежемесячных пополнений

2. Номинальная с пополнениями

3. Реальная без пополнений

4. Реальная с пополнениями

5. Реальная через ETF без пополнений

6. Реальная через ETF с пополнениями

7. А также итоговые суммы в рублях

а для визуалов такой график

КАЛЬКУЛЯТОР, В КОТОРОМ ВЫ СМОЖЕТЕ ПОСЧИТАТЬ СВОИ ПАРАМЕТРЫ ДОХОДНОСТИ.

Источник