- Индекс доходности (рентабельности) инвестиций

- Индекс доходности инвестиций это

- Послесловие

- Похожие записи

- Добавить комментарий Отменить ответ

- Поиск

- Социальные сети

- Рубрики

- Последние записи

- Категории

- Информация

- Стоит понимать

- Дисконтирование денежных потоков (DCF). Формула. Расчет в Excel

- Дисконтирование денежных потоков. Определение

- Как рассчитать коэффициент дисконтирования?

- Дисконтирование денежных потоков. Формула расчета

- Расчет нормы дохода (r) для дисконтирования денежных потоков

- Пример расчета дисконтированного денежного потока в Excel

- Методы инвестиционного анализа, использующие дисконтированные денежные потоки

Индекс доходности (рентабельности) инвестиций

В рамках данного небольшого обзора, речь пойдет об индексе доходности инвестиций, как о расширенном механизме при оценке рациональности вложений, обычно применяемым совместно с чистым дисконтированным доходом.

Небольшое, но важное отвлечение. В предыдущих обзорах, я рассказывал, что такое денежный поток, ставка дисконтирования и чистый дисконтированный доход. Если вы с ними не знакомы («какие-то страшные и большие слова»), то настоятельно рекомендую вначале прочитать их, иначе суть и смысл формул будут непонятны.

Индекс доходности инвестиций это

Индекс доходности инвестиций (индекс рентабельности, индекс прибыльности, PI, Present value index, Profitability Index, benefit cost ratio) — это коэффициент эффективности инвестиций, отражающий соотношение всех дисконтированных денежных потоков (начиная с первого периода после вложений) к первоначальным вложениям. Иными словами, сколько в пересчете к текущему дню реальный рост от проекта с учетом дисконта.

Формула выглядит следующим образом:

PI = ( СУММА [ CFi / (1 + d) i ] ) / IC

или упрощенный вид

PI = (NVP + IC) / IC

где PI — это индекс доходности,

IC — это первоначальные инвестиции,

NVP — это чистый дисконтированный доход,

СУММА — это стандартная функция суммирования всех элементов,

d — это ставка дисконтирования,

CFi — это денежный поток за период i,

i — периоды от 1 до n (количество прогнозируемых периодов).

Как трактовать результаты?

1. Если PI > 1, то значит инвестиционный проект стоит рассматривать.

2. Если PI = 1, то значит подразумевает ту же доходность, что и ставка дисконта.

3. Если PI Дисконтированный индекс доходности

Далеко не всегда инвестиции нужны только в самом начале. Чаще же бывает так, что сумма распределена во времени. Например, первые пару лет проект не приносит вообще никакой прибыли, а требует только вложений. Или, например, проект подразумевает несколько этапов с расширением масштаба производства (что-то вроде «вложили — немного прибыли — нужно вложить для расширения — основная прибыль»).

В таких случаях, используют дисконтированный индекс доходности (по сути, модификация индекса для учета дисконтирования инвестиций).

Формула выглядит следующим образом:

DPI = ( СУММА [ CFi / (1 + d) i ] ) / ( СУММА [ ICt / (1 + d) t ] )

где DPI — это дисконтированный индекс доходности,

ICt — это инвестиции за период t,

CFi — это денежный поток за период i,

d — это ставка дисконтирования,

СУММА — это стандартная функция суммирования всех элементов,

t — периоды от 0 до n (количество прогнозируемых периодов),

i — периоды от 1 до n (количество прогнозируемых периодов).

Обратите внимание, что в верхней части формулы отсчет периодов начинается с 1, а в нижней части с 0. Это происходит потому, что учитывают денежные потоки после первоначального периода инвестирования, вложения же могут требоваться в каждый период времени.

Послесловие

В рамках данного обзора, вы узнали что такое обычный и дисконтированный индекс доходности инвестиций.

Хоть формула является весьма простой (ЧДД поделили на инвестиции), все же представление в виде коэффициента позволяет проще сравнивать между собой инвестиционные проекты, особенно, если они отличаются по объему инвестиций.

Например, у проекта А первоначальные вложения 782225, а NPV 54263, его PI = (54263 / 782225) + 1 = 1,069. У проекта Б первоначальные вложения 2475754, а NPV 175778, его PI = (175778 / 2475754) + 1 = 1,071. Согласитесь, с индексом легче и быстрее проанализировать эффективность.

Тем не менее, всегда помните о здравом смысле и том, что у вас своя голова. Подобные характеристики являются вероятностными и лишь позволяют сократить время при анализе проектов. Например, основные недостатки ЧДД данной формулой никак не решаются.

Похожие записи

Добавить комментарий Отменить ответ

Поиск

Социальные сети

Рубрики

- Бизнес-идеи (1)

- Бизнес-термины (155)

- Интересное (54)

- Интернет (83)

- Криптовалюта (2)

- Маркетинг и реклама (61)

- Обучение и саморазвитие (71)

- Платежные системы (5)

- Полезные советы (150)

- Сайт для бизнеса (54)

- Социальные сети (72)

- Финансы (114)

- Фриланс (110)

Последние записи

Категории

Информация

Стоит понимать

Как и чем бы вы не занимались, помните.

Истории успеха из Интернета — это истории из Интернета.

Чем больше вы знаете о финансовых инструментах, основах ведения бизнеса, деньгах и методах обращения с ними, тем выше ваши шансы.

© Copyright 2021 ToBiz24.Ru — Финансы, Бизнес, Интернет

Любого рода операции на финансовых рынках, включая инвестиции в криптовалюты, несут в себе риски вплоть до полной потери вложенных средств. Любые указанные на данном сайте рекомендации и советы не могут восприниматься как руководство к действию. Используя их, вы действуете на свой страх и риск и сами несете ответственность за результаты.

Представленная информация не является индивидуальной инвестиционной рекомендацией, ни при каких условиях, в том числе при внешнем совпадении её содержания с требованиями нормативно-правовых актов, предъявляемых к индивидуальной инвестиционной рекомендации. Любое сходство представленной информации с индивидуальной инвестиционной рекомендацией является случайным.

Какие-либо из указанных финансовых инструментов или операций могут не соответствовать вашему инвестиционному профилю.

Упомянутые в представленном сайте операции и (или) финансовые инструменты ни при каких обстоятельствах не гарантируют доход, на который вы, возможно, рассчитываете, при условии использования предоставленной информации для принятия инвестиционных решений.

Сайт и участники, публикующие что-либо в сайте, не несут ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

Во всех случаях определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора.

Источник

Дисконтирование денежных потоков (DCF). Формула. Расчет в Excel

В статье подробно расскажем про дисконтирование денежных потоков, формулу расчета и анализа в Excel.

Дисконтирование денежных потоков. Определение

Дисконтирование денежных потоков (англ. Discounted cash flow, DCF, дисконтированная стоимость) – это приведение стоимости будущих (ожидаемых) денежных платежей к текущему моменту времени. Дисконтирование денежных потоков основывается на важном экономическом законе убывающей стоимости денег. Другими словами, со временем деньги теряют свою стоимость по сравнению с текущей, поэтому необходимо за точку отсчета взять текущий момент оценки и все будущие денежные поступления (прибыли/убытки) привести к настоящему времени. Для этих целей используют коэффициент дисконтирования.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Как рассчитать коэффициент дисконтирования?

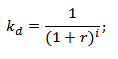

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут Коэффициент дисконтирования используется для приведения будущих доходов к текущей стоимости за счет перемножения коэффициента дисконтирования и потоков платежей. Ниже показана формула расчета коэффициента дисконтирования:

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

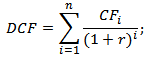

Дисконтирование денежных потоков. Формула расчета

Расчет нормы дохода (r) для дисконтирования денежных потоков

Методы оценки ставки дисконтирования

Достоинства

Недостатки

Вы можете более подробно узнать про подходы в расчете ставки дисконтирования в статье «Ставка дисконтирования.10 современных методов оценки».

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Пример расчета дисконтированного денежного потока в Excel

- Чистый операционный доход;

- Чистый поток наличности за исключением затрат на эксплуатацию, земельного налога и реконструирования объекта;

- Облагаемая налогом прибыль.

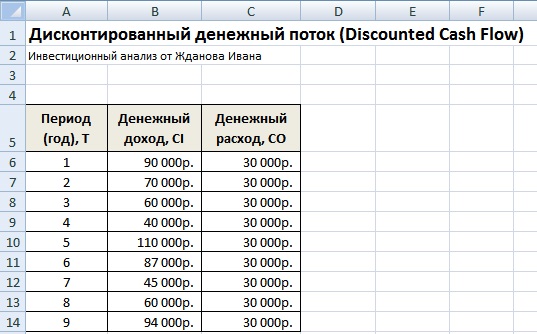

В отечественной практике, как правило, используют период 3-5 лет, в иностранной практике период оценки составляет 5-10 лет. Введенные данные являются базой для дальнейшего расчета. На рисунке ниже показан пример ввода первоначальных данных в Excel.

Дисконтированный денежный поток (DCF) расчет в Excel

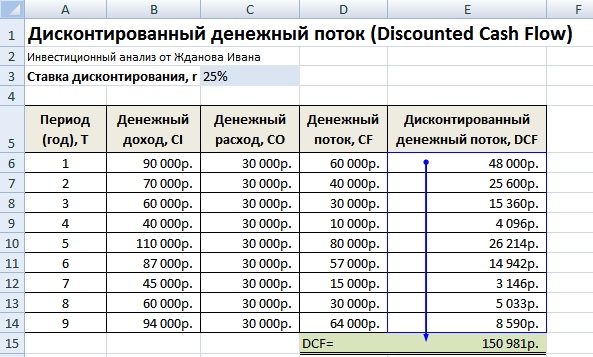

На следующем этапе рассчитывается денежный поток по каждому из временных периодов (колонка D). Одной из ключевых задач оценки денежных потоков является расчет ставки дисконтирования, в нашем случае она составляет 25%. И была получена по следующей формуле: Ставка дисконтирования = Безрисковая ставка + Премия за риск За безрисковую ставку была взята ключевая ставка ЦБ РФ. Ключевая ставка ЦБ РФ на настоящий момент составляет 15% и премия за риски (производственные, технологические, инновационные и др.) была рассчитана экспертно на уровне 10%. Ключевая ставка отражает доходность по безрисковому активу, а премия за риск показывает дополнительную норму прибыли на существующие риски проекта. Более подробно узнать про расчет безрисковой ставки можно в следующей статье: «Безрисковая ставка доходности. 5 современных методов расчета» После необходимо привести полученные денежные потоки к первоначальному периоду, то есть умножить их на коэффициент дисконтирования. В результате сумма всех дисконтированных денежных потоков даст дисконтированную стоимость инвестиционного объекта. Формулы расчета будут следующие: Денежный поток (CF) = B6-C6 Дисконтированный денежный поток (DCF) = D6/(1+$C$3)^A6 Суммарный дисконтированный денежный поток (DCF) = СУММ(E6:E14)

Дисконтирование денежных потоков, пример оценки в Excel

В результате расчета мы получили дисконтированную стоимость всех денежных потоков (DCF) равную 150 981 руб. Данный денежный поток имеет положительное значение, это свидетельствует о возможности дальнейшего анализа. При проведении инвестиционного анализа необходимо сопоставить итоговые значения дисконтированного денежного потока по различным альтернативным проектам, это позволит проранжировать их по степени привлекательности и эффективности в создании стоимости.

Методы инвестиционного анализа, использующие дисконтированные денежные потоки

Следует заметить, что дисконтированный денежный поток (DCF) в своей формуле расчета сильно походит на чистый дисконтированный доход (NPV). Главное отличие заключается во включении первоначальных инвестиционных затрат в формулу NPV. Дисконтированный денежный поток (DCF) используется во многих методах оценки эффективности инвестиционных проектов. Из-за того, что данные методы используют дисконтирование денежных потоков, их называют динамическими.

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV,NetPresentValue)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series)

- Чистая норма доходности (NRR, Net Rate of Return)

- Чистая будущая стоимость (NFV,NetFutureValue)

- Дисконтированный срок окупаемости (DPP,DiscountedPayback Period)

Более подробно узнать про методы расчета эффективности инвестиционных проектов вы можете в статье «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI». Помимо только дисконтирования денежных потоков существую более сложные методы, которые в дополнение учитывают реинвестирование денежных платежей.

Источник