БЛОК 5: Денежный поток инвестиционного проекта

Денежный поток инвестиционного проекта

При изучении материала этого блока вы узнаете, что такое:

- дисконтированный доход;

- чистый дисконтированный доход;

- индекс рентабельности инвестиций;

- внутренняя норма доходности.

Методы измерения доходности инвестиционных проектов основаны на анализе равномерного денежного потока. Ожидаемые значения элементов денежного потока, соответствующие будущим периодам, являются результатом сальдирования всех статей доходов и расходов, связанных с осуществлением проекта.

Для приведения значений элементов денежного потока к сопоставимому во времени виду по выбранной норме дисконтирования оценивается суммарная текущая стоимость на момент принятия решения о вложении капитала, предшествующий началу движения средств. Уровень процентной ставки, применяемой в качестве нормы дисконтирования, должен соответствовать длине периода, разделяющего элементы денежного потока.

Чистый дисконтированный доход показывает, превышает ли текущая стоимость ожидаемых доходов/расходов по проекту (дисконтированный доход) инвестиционные затраты в начальный момент времени. В англо-американских учебниках по финансовому менеджменту этот показатель называется Net Present Value , поэтому формула его расчета, встроенная производителями вычислительной техники в компьютерные программы и даже в финансовые калькуляторы, стандартно идентифицируется аббревиатурой NPV .

Пример . Найти чистый дисконтированный доход 1 проекта, требующего стартовых инвестиций в объеме 100 тыс руб., денежный поток которого задан рис. 41, по ставке сравнения 10% годовых.

Рис. 41. Денежный поток проекта.

Рис. 42. Чистый дисконтированный доход.

Обозначим элементы денежного потока Z 1 , Z 2 ,…, Z N в соответствии с моментами времени, а инвестиционные затраты нулевого периода – Z 0 .

На рис. 43 этот расчет представлен двумя способами. Промежуточные вычисления в колонках E и F соответствуют рекуррентной модели (элементы денежного потока перемножаются на множители приведения).

Готовый результат 109,050 в одной клетке дает табличная формула =NPV(10%;C4:C11), вызывающая специальную финансовую функцию со ссылкой на норму дисконтирования и табличные координаты блока значений элементов денежного потока, расположенных в хронологическом порядке.

Рис. 43. Диалоговое окно финансовой функции NPV в оригинальной версии Excel.

Необходимо заметить здесь, что, несмотря на название, функция NPV вычисляет не весь чистый, а только дисконтированный доход, то есть Present Value денежного потока (на один период назад от первого поступления/выплаты). Эту особенность табличной функции NPV удобно использовать в расчете индекса рентабельности (англ. profitability index) инвестиционного проекта, относя дисконтированный доход по нему к начальным затратам Z 0 чистого дисконтированного дохода к выражению =NPV(10%;C4:C11) необходимо добавить отрицательную величину инвестиционных затрат нулевого периода, записанное в таблице в ячейке C3 (см. формульное выражение в строке ввода над полем рабочего листа на рис.42).

В исходной русификации встроенные финансовые функции Excel (ниже версии 200 2 ) попали в руки неквалифицированного переводчика и получили такие в качестве имен такие буквосочетания , которы е заметно отличаются от п ринятых в России финансовы х термин ов. Так, например, функция для вычисления дисконтированного дохода в локализованной версии Excel называется НПЗ (см. рис. 44).

Рис. 44. Диалоговое окно функции NPV=НПЗ (в исходной русификации).

Несмотря на то что аббревиатура НПЗ в русском языке не расшифровывается ни в какое словосочетание, приемлемое в качестве финансового термина, пользователю локализованной версии придется запомнить именно этот стандартный идентификатор. Читатель, владеющий английским языком, может также самостоятельно убедиться в неадекватности представленного перевода смыслу задачи, решаемой функцией.

По-русски более правильно было бы написать, что функция «Возвращает чистый дисконтированный доход инвестиционного проекта, вычисляемый по выбранной норме дисконтирования и потоку будущих выплат (отрицательные значения в денежном потоке) и поступлений (положительные значения). Норма: процентная ставка, принятая в качестве нормы дисконтирования и соответствующая продолжительности единичного периода времени, разделяющего соседние элементы денежного потока инвестиционного проекта «.

В новейшей русификации (начиная с Excel 2002) стандартные имена и мнемонические обозначения аргументов встроенных финансовых функций были улучшены в смысле приближения к специальной терминологии, используемой в русском языке.

И сходная функция НПЗ теперь переименована в ЧПС — чистая приведенная стоимость (см. рис. 45).

Рис. 45. Диалоговое окно функции NPV=ЧПС (в новейшей русификации).

Как оценить срок окупаемости инвестиционного проекта (см. рис. 46)?

Какой срок окупаемости короче – простой или дисконтированный?

Рис. 46. Определение простого и дисконтированного сроков окупаемости проекта.

Важным критерием принятия инвестиционный решений на основе дисконтирования денежного потока является внутренняя норма доходности (англ internal rate of return). Это такое значение нормы математического дисконтирования, при котором текущая стоимость денежного потока абсолютно равна инвестициям. Внутренняя норма доходности является корнем IRR неявного уравнения, в левой части которого стоит многочлен (полином) степени N .

- Из основной теоремы алгебры следует правило знаков Декарта , в соответствии с которым число положительных вещественных корней многочлена, включая кратные, равно k – числу перемен знака в ряду коэффициентов многочлена, или k минус положительно чётное число. Если k = 1, то уравнение имеет единственное положительно решение.

- Следствием правила знаков Декарта является следующее утверждение: если Z 0 Z 1 ,…, Z N ³ 0, то существует единственное решение (1+ IRR ) > 0, то есть IRR > –1.

- IRR > 0 при условии

- Справедливо также правило Норстрёма 2 , сформулированное через число перемен знака в ряду элементов аккумулированного денежного потока (см. рис. 46): если последний член аккумулированного денежного потока не равен нулю, и при этом в ряду значений элементов аккумулированного денежного потока знак меняется только один раз, то для исходного денежного потока существует единственное положительное значение внутренней нормы доходности IRR .

Денежный поток, имеющий единственное положительное значение внутренней нормы доходности IRR , называется регулярным .

Найти значение внутренней нормы доходности в Excel можно подбором параметра (см. рис. 47), или встроенной финансовой функцией IRR (см. рис. 48).

Рис. 47. Подбор значения внутренней нормы доходности.

Рис. 48. Вычисление внутренней нормы доходности встроенной функцией IRR .

Первый аргумент этой функции – табличный интервал ячеек, где в хронологическом порядке расположены элементы денежного потока, начиная с нулевого . Именно к этому значению программа будет подгонять дисконтированный доход, изменяя процентную ставку. Второй необязательный аргумент (значение 10% установлено по умолчанию) задает предполагаемый ответ для начала итеративной процедуры приближенных вычислений. В исходной русификации IRR называется ВНДОХ, а в новейшей — ВСД (внутренняя ставка доходности). 1 Коссов В.В., Лившиц В.Н., Шахназаров А.Г. Методические рекомендации по оценке эффективности инвестиционных проектов: официальное издание. М., 1999.

2 Сюдсэтер К., Стрём А., Берк П. Справочник по математике для экономистов / Пер с норвежск. Под ред. Е.Ю.Смирновой. СПб.: Экономическая школа, 2000.

Источник

Анализ инвестиционного проекта в Excel скачать

Любая инвестиция нуждается в тщательных расчетах. Иначе инвестор рискует потерять вложенные средства.

На первый взгляд, бизнес прибыльный и привлекательный для инвестирования. Но это только первое впечатление. Необходим скрупулезный анализ инвестиционного проекта. И сделать это можно самостоятельно с помощью Excel, без привлечения дорогостоящих специалистов и экспертов по управлению инвестиционными портфелями.

Расчет инвестиционного проекта в Excel

Инвестор вкладывает деньги в готовое предприятие. Тогда ему необходимо оценить эффективность работы (доходность, надежность). Либо в новое дело – все расчеты проводятся на основе данных, полученных в ходе изучения рынка (инфраструктуры, доходов населения, уровня инфляции и т.д.).

Рассмотрим создание бизнеса с нуля. Рассчитаем прибыльность предприятия с помощью формул Excel. Для примера будем брать условные товары и цифры. Важно понять принцип, а подставить можно любые данные.

Итак, у нас есть идея открыть небольшой магазин. Определимся с затратами. Они бывают

- постоянными (нельзя рассчитать на единицу товара);

- переменными (можно рассчитать на единицу товара).

Первоначальные вложения – 300 000 рублей. Деньги расходуются на оформление предпринимательства, оборудование помещения, закупку первой партии товара и т.д.

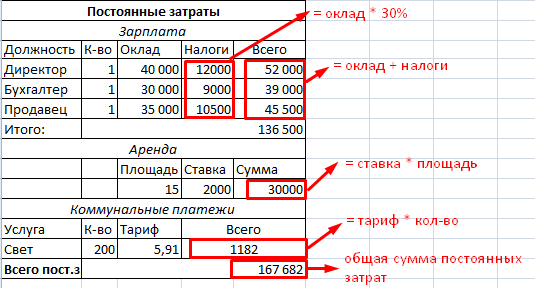

Составляем таблицу с постоянными затратами:

* Статьи расходов индивидуальны. Но принцип составления — понятен.

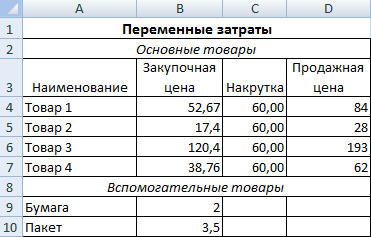

По такому же принципу составляем отдельно таблицу с переменными затратами:

Для нахождения цены продажи использовали формулу: =B4*(1+C4/100).

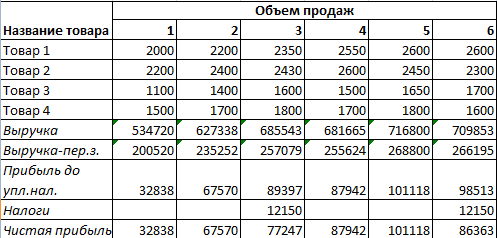

Следующий этап – прогнозируем объем продаж, выручку и прибыль. Это самый ответственный этап при составлении инвестиционного проекта.

Объем продаж условный. В реальной жизни эти цифры – результат анализа доходов населения, востребованности товаров, уровня инфляции, сезона, места нахождения торговой точки и т.д.

Для подсчета выручки использовалась формула: =СУММПРОИЗВ(B3:B6;Лист2!$D$4:$D$7). Где первый массив – объемы продаж; второй массив – цены реализации.

Выручка минус переменные затраты: =B7-СУММПРОИЗВ(B3:B6;Лист2!$B$4:$B$7).

Прибыль до уплаты налогов: =B8-Лист1!$B$14 (выручка без переменных и постоянных затрат).

Налоги ЕНВД: =Лист1!A10*1800*0,15*3 (1800 – базовая доходность по виду деятельности, 3 – количество месяцев, С12 – площадь помещения).

Чистая прибыль: прибыль – налоги.

Оценка инвестиционного проекта в Excel

Рассчитывают 4 основных показателя:

- чистый приведенный эффект (ЧПЭ, NPV);

- индекс рентабельности инвестиций (ИРИ, PI);

- внутреннюю норму доходности (ВНД, IRR);

- дисконтированный срок окупаемости (ДСО, DPP).

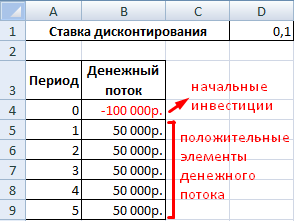

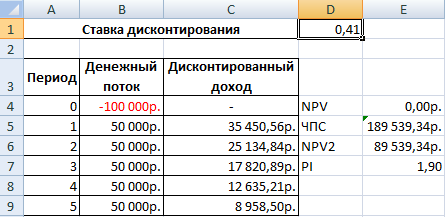

Для примера возьмем следующий вариант инвестиций:

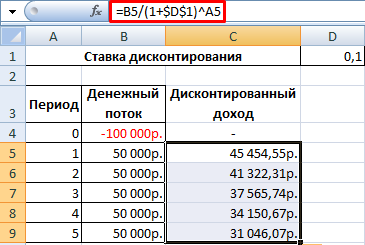

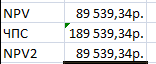

Сначала дисконтируем каждый положительный элемент денежного потока.

Создадим новый столбец. Введем формулу вида: = положительный элемент денежного потока / (1 + ставка дисконтирования)^ степень, равная периоду.

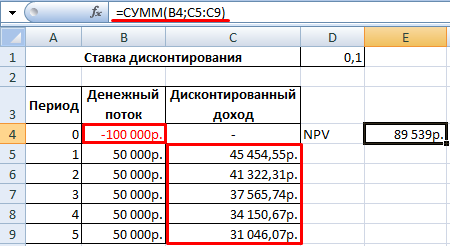

Теперь рассчитаем чистый приведенный эффект:

- С помощью функции СУММ.

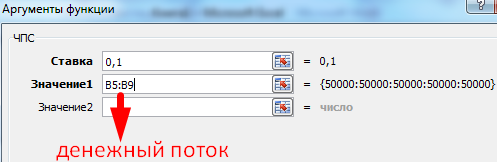

- С помощью встроенной функции ЧПС.

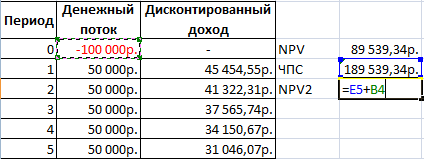

Чтобы получить чистый приведенный эффект, складываем результат функции с суммой инвестиций.

Цифры совпали:

Найдем индекс рентабельности инвестиций. Для этого нужно разделить чистую приведенную стоимость (ЧПС) на объем инвестированных средств (со знаком «+»):

Посчитаем IRR инвестиционного проекта в Excel. Напомним формулу:

ВНД = ΣДПt/ (1 + ВНР) t = И.

ДПt– положительные элементы денежного потока, которые нужно продисконтировать по такой ставке, чтобы чистый приведенный эффект равнялся нулю. Внутренняя норма доходности – такая ставка дисконтирования, при которой выпадает равенство вида:

ΣДПt / (1 + ВНР) t – И = 0,

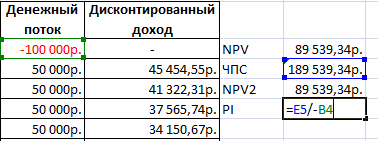

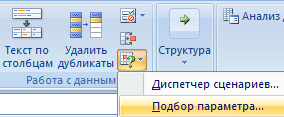

Воспользуемся инструментом «Анализ «Что-Если»»:

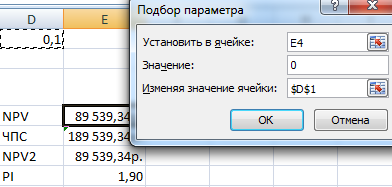

- Ставим курсор в ячейку со значением чистого приведенного эффекта. Выбираем «Данные»-«Анализ Что-Если»-«Подбор параметра».

- В открывшемся окне в строке «Значение» вводим 0 (чистый приведенный эффект должен равняться 0). В поле «Изменяя значение ячейки» ссылаемся на ставку дисконтирования. Нужно изменить ее так, чтобы соблюдалось приведенное выше равенство.

- Нажимаем ОК.

Ставка дисконтирования равняется 0,41. Следовательно, внутренняя норма доходности составила 41%.

Моделирование рисков инвестиционных проектов в Excel

Используем метод имитационного моделирования Монте-Карло. Задача – воспроизвести развитие бизнеса на основе результатов анализа известных элементов и взаимосвязей между ними.

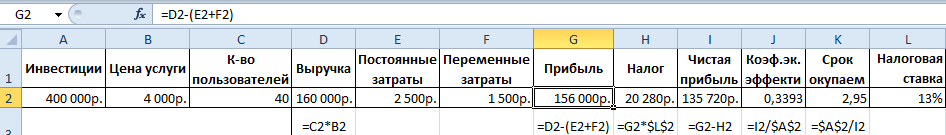

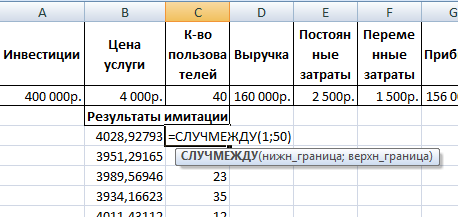

Продемонстрируем моделирование рисков на простейшем примере. Составим условный шаблон с данными:

Ячейки, которые содержат формулы ниже подписаны своими значениями соответственно.

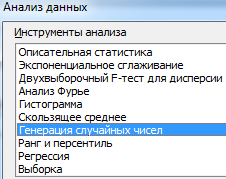

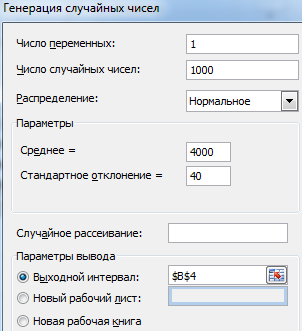

Прогнозируемые показатели – цена услуги и количество пользователей. Под этими данными делаем запись «Результаты имитации». На вкладке «Данные» нажимаем «Анализ данных» (если там нет инструмента придется подключить настройку). В открывшемся окне выбираем «Генерация случайных чисел».

Заполняем параметры следующим образом:

Нам нужно смоделировать ситуацию на основе распределений разного типа.

Для генерации количества пользователей воспользуемся функцией СЛУЧМЕЖДУ. Нижняя граница (при самом плохом варианте событий) – 1 пользователь. Верхняя граница (при самом хорошем варианте развития бизнеса) – 50 покупателей услуги.

Скопируем полученные значения и формулы на весь диапазон. Для переменных затрат тоже сделаем генерацию случайных чисел. Получим эмпирическое распределение показателей эффективности проекта.

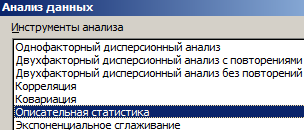

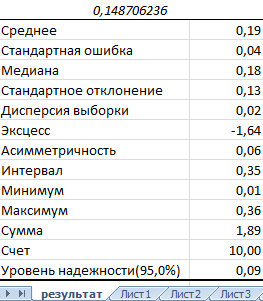

Чтобы оценить риски, нужно сделать экономико-статистический анализ. Снова воспользуемся инструментом «Анализ данных». Выбираем «Описательная статистика».

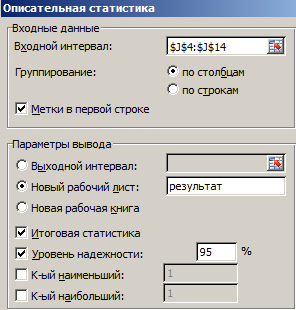

Программа выдает результат (по столбцу «Коэффициент эффективности»):

Можно делать выводы и принимать окончательное решение.

Источник