- Дисконтированный индекс доходности DPI

- Индекс доходности: формула

- Формула индекса рентабельности (доходности) инвестиций

- Как рассчитать индекс доходности: пример

- Дисконтированный индекс доходности

- Индекс физического объема

- Заключение

- Дисконтированные инвестиции

- Значение дисконтирования при принятии инвестиционных решений

- Как определить индекс рентабельности

- Примеры расчета показателя

Дисконтированный индекс доходности DPI

Одним из вариантов модификации понятия окупаемости заключается в суммировании всех дисконтированных денежных потоков (доходов от инвестиций) с последующим делением суммы на дисконтированный инвестиционный расход. Результатом является дисконтированный индекс доходности (иногда называемый отношением дохода к издержкам (benefit cost ratio), выраженным в текущих стоимостях).

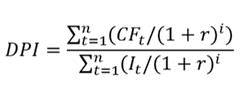

Формула для расчета дисконтированного индекса доходности:

DPI — дисконтированный индекс доходности, долей единиц;

CFt — приток денежных средств в период t;

It — сумма инвестиций (затраты) в t-ом периоде;

r — барьерная ставка (ставка дисконтирования), долей единиц;

n — суммарное число периодов (интервалов, шагов) t = 0, 1, 2, . n.

Определяется: как отношение суммы всех дисконтированных денежных потоков (доходов от инвестиций), к дисконтированному инвестиционному расходу.

Характеризует: эффективность (рентабельность) инвестиции, в относительных значениях.

Синонимы: Дисконтированный индекс рентабельности, ТС-индекс, PV-index, Present value index, Discounted Profitability Index, PVI.

Акроним: DPI

Недостатки: не явно подразумевается что средства полученные в результате проекта инвестируются по барьерной ставке (Rбар), нельзя сравнивать денежные потоки разной длительности.

Критерий приемлемости: DPI >= 1,0 (чем больше, тем лучше)

Условия сравнения: любой срок действия инвестиции и размер.

Пример. Размер инвестиции — 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Размер барьерной ставки — 9,2%

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,092) = 29304,03$

PV2 = 41000 / (1 + 0,092) 2 = 34382,59$

PV3 = 43750 / (1 + 0,092) 3 = 33597,75$

PV4 = 38250 / (1 + 0,092) 4 = 26899,29$

DPI = (29304,03 + 34382,59 + 33597,75 + 26899,29) / 115000 = 1,07985

Ответ: дисконтированный индекс доходности равен 1,079.

Формула для расчета дисконтированного индекса доходности с учетом переменной барьерной ставки:

DPI — дисконтированный индекс доходности, долей единиц;

CFt — приток (или отток) денежных средств в период t;

It — сумма инвестиций (затраты) в t-ом периоде;

ri — барьерная ставка (ставка дисконтирования), доли единицы (при практических расчетах вместо (1+r) t применяют (1+r0)*(1+r1)*. *(1+rt), т.к. барьерная ставка может сильно меняться из-за инфляции и других составляющих);

n — суммарное число периодов (интервалов, шагов) t = 1, 2, . n.

Пример №2. DPI при переменной барьерной ставке.

Размер инвестиции — $12800.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Размер барьерной ставки — 11,4% в первом году;

10,7% во втором году;

9,5% в третьем году.

Вычислите дисконтированный индекс доходности денежного потока.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 7360 / (1 + 0,114) = $6066,82

PV2 = 5185 / (1 + 0,114)/(1 + 0,107) = $4204,52

PV3 = 6270 / (1 + 0,114)/(1 + 0,107)/(1 + 0,095) = $4643,23

DPI = (6066,82 + 4204,52 + 4643,23) / 12800 = 1,20739

Ответ: дисконтированный индекс доходности равен 1,207.

Как фирма устанавливает барьерную ставку, которую ей надлежит превысить, или назначает срок, за который следует обеспечить окупаемость, она может назначить и минимальный дисконтированный индекс доходности. Этот инструмент анализа решает технические проблемы, сопутствующие вычислению внутреннего коэффициента окупаемости (IRR). Денежные потоки могут в некоторый год оказаться отрицательными, а в следующий — положительными, однако ТС-индекс демонстрирует свою надежность, оставаясь при этом неизменным.

Дисконтированный индекс доходности как инструмент анализа в отличие от других методов используется недостаточно. Это обусловлено тем, что большинство управляющих, если они даже знают о существовании дисконтированного индекса доходности, не представляют, как его применять.

Заслуживающая доверия оценка 40% для IRR предполагает, что данный проект, скорее всего, весьма хорош. Однако если бы стало известно, что проект имеет дисконтированный индекс рентабельности, равный 1,10, то мы не знали бы, как это интерпретировать. Поскольку дисконтированный индекс доходности определяется денежными потоками, дисконтированными при барьерной ставке, принятой на предприятии, любое значение индекса, превышающее 1,0, приемлемо с точки зрения финансовой перспективы. Например, если барьерная ставка фирмы равна 36% и рассматривается инвестиция с IRR, равным 32%, то значение дисконтированного индекса рентабельности будет меньше 1,0. Барьерная ставка другого предприятия могла быть 16%, и тот же самый проект, инвестиции 26%, имел бы в таком случае дисконтированный индекс рентабельности, существенно превосходящий 1,0.

Главная

Copyright © 2021 by Altair Software Company. Потенциальным спонсорам программ и проекта.

Источник

Индекс доходности: формула

Сегодня мы разберемся, какие аналитические инструменты помогут определить, насколько прибыльны денежные вложения – поговорим об индексе доходности (или рентабельности) инвестиций: выясним, что это такое, как и по какой формуле его рассчитать. Сначала обратимся к теории, а затем проверим, как все работает на конкретных примерах.

Сперва определим, что такое инвестиции. Это вложения капитала в бизнес. При этом сам вклад не обязан быть материальным: передача технологий, авторских прав и другой интеллектуальной собственности тоже к ним относятся. Главная цель любых вложений – получение прибыли. Оценить их эффективность и прикинуть будущую выгоду от сотрудничества с конкретной компанией помогут простые аналитические инструменты. К таковым относят индекс рентабельности (прибыльности, доходности) инвестиций – это характеристика, отражающая размер дохода, который получает спонсор, на каждый вложенный рубль доллар или евро. Грубо говоря, это сумма прибыли деленная на общий объем инвестиции. Его использую для расчета эффективности вложений в конкретную компанию, и выбора наиболее подходящего варианта из доступных на рынке.

Изображение с сайта inzoloto.ru

Формула индекса рентабельности (доходности) инвестиций

- B i – чистая финансовая прибыли i-го года

- n – срок действия соглашения об инвестициях в годах

- I 0 – базовые вложения, первая выплата и так далее

- r – ставка дисконтирования

Формула легко упрощается – в частном случае она примет следующий вид:

- NPV – текущая ценность компании

- PV – полная финансовая прибыль проекта

- I 0 – исходные вложения

Если вы вкладываете деньги не один, а несколько раз, то формула усложняется:

Индекс рентабельности (доходности, прибыльности) – это, как мы уже говорили, показатель количества прибыли на единицу инвестиций. Он отражает, сколько денег вы получите с каждого вложенного рубля, доллара или евро. И чем выше этот показатель, тем лучше для вас. Значение индекса ниже единицы – это сигнал о том, что ваш вклад приносит убыток, а не доход. Если показатель равен единице, то деньги «работают в ноль».

Индекс рентабельности инвестиций (PI) поможет рассчитать эффективность вложений на каждом этапе:

- Оценить потенциал сделки перед заключением договора.

- Отследить динамику роста или сокращения прибыли.

- Посчитать, сколько всего денег принесло сотрудничество после завершения проекта и вывода вложений.

Этот показатель используется и для формирования инвестиционного портфеля. С его помощью проще оценить, какой доход принесут разные фирмы с близкой по значению текущей стоимостью (NPV) или подобрать сочетание проектов так, чтобы их суммарная стоимость была максимальной.

Главный недостаток индекса доходности инвестиций – это зависимость от масштаба проекта. Необходимо сравнивать проекты с приблизительно равной NPV, в противном случае значение PI не отразит реальной картины.

Изображение с сайта investtalk.ru

Как рассчитать индекс доходности: пример

Попробуем открыть магазин. Нам нужно 100 000 рублей и пять лет. Норма прибыли в таком случае составляет 10%. По прошествии нужного срока получаем вот такую таблицу:

Анализируем полученные данные и получаем следующее значение индекса рентабельности инвестиций:

PI = 72074 100000 =0,72

Как видно из расчета, дела у нашего абстрактного магазина идут не очень – значение PI меньше единицы и проект сильно потерял в стоимости.

Дисконтированный индекс доходности

Еще один показатель, помогающий проанализировать рентабельность вложений. Его формула выглядит вот так:

- PV – общий доход

- IC – вложения на первом этапе

Это частный случай – здесь денежные средства вкладываются единовременно. В общем случае уравнение выглядит следующим образом:

- PVi – полная прибыль проекта за период i

- ICi – объем вложений в период i

- r – ставка дисконтирования

- n – количество итераций (сколько раз вы вкладывали деньги)

Главный недостаток метода – нельзя сравнивать финансовые потоки, относящиеся к разным периодам. В этом случае результаты не будут объективными.

Пример:

- Объем вложений – 100 000 рублей

- Доход от инвестиций в 1-й год: 30 000 рублей

- 2-й год: 41 000 рублей;

- 3-й год: 43 000 рублей;

- 4-й год: 38 000рублей;

- Барьерная ставка –а 10%.

Считаем доходы:

- PV1 = 30000 / (1 + 0,01) = 29 703

- PV2 = 41000 / (1 + 0,01) = 40 594

- PV3 = 43000 / (1 + 0,01) = 42 574

- PV4 = 38000 / (1 + 0,01) = 37 623

- DPI = (29703 + 40 594 + 42 574 + 37 623) / 100 000 = 1,50 – рентабельность проекта отличная.

Расчеты дисконтированного индекса прибыльности учитывают либо все капиталовложения за определенный период, либо инвестиции непосредственно перед запуском проекта. В этих случаях показатель DPI примет разные значения.

Индекс физического объема

Этот показатель отражает динамику активности инвесторов и относится к макроэкономическим. При этом влияние цен не учитывается. Он нужен для анализа рынка или деятельности конкретного предприятия: если тренд таков, что спонсоры все менее охотно вкладывают средства в конкретный бизнес, это сигнал о том, что предприятие работает неэффективно. Формула индекса физического объема выглядит так:

- K осн. 1 — объем текущих вложений в актуальных ценах;

- K осн. 0 — объем вложений в базовый период в актуальных на тот момент ценах

- I ц — отношение цен в текущем периоде к базовому, в процентах.

Индекс физического объема можно рассчитать и для всех инвестиций в целом, и для отдельных компонентов (издержки на расходные материалы, услуги и так далее). Для удобства расчетов используются специальные коэффициенты, рассчитываемые из цен производителей. Они помогают привести стоимость вложений к базовой.

Заключение

Мы выяснили, как рассчитать индекс рентабельности (доходности, прибыльности) инвестиций и какие еще инструменты помогут оценить перспективу вложения денег в конкретный бизнес. Это достаточно простые методы финансово-экономического анализа, которые не всегда могут дать объективное представление о ситуации. Чтобы получить полную картину и учесть все факторы нужно применять более сложные инструменты. Но если ваша цель – просто оценить потенциал сделки, расчет индекса прибыльности вполне подойдет.

Источник

Дисконтированные инвестиции

Предприниматель, который решает вложить свои деньги в долгосрочный проект, понимает, что он не только теряет возможность пользоваться инвестированными средствами, но и лишается шанса вложить их в какое-либо другое выгодное предприятие. Следовательно, избранная им инициатива должна в итоге не только компенсировать размер ущерба от отказа от альтернативных вариантов, но и принести реальную прибыль. Оценить предложение с этой точки зрения можно, используя показатель, который носит название индекс доходности дисконтированных инвестиций.

Содержание статьи

Значение дисконтирования при принятии инвестиционных решений

Важнейшим элементом успешной инвестиционной деятельности является отслеживание динамики ставки процента рыночной. Если доходность начинания ниже процентной ставки, то проект считается нерентабельным, если выше, то можно его рассматривать более детально. Инвестиционные решения требуют взвешенного всестороннего подхода, каждый шаг должен быть максимально просчитан с учетом текущего состояния рынка и прогноза на будущее. Только такой подход позволит добиться прибыльности инвестиции.

Также не следует забывать и об аккуратности прогнозирования денежных потоков по периодам. На них может оказывать влияние ряд факторов, таких как сезонные колебания предложения и спроса, цены на материалы и сырье, объемы продаж, банковские ставки и др.

Специалисты выделяют три главных типа инвестирования:

- Вложения в производственные (основные) фонды предприятия, которые растут при снижении ставки процента из-за уменьшения размера издержек.

- Инвестиции в материально-товарные запасы также связаны с банковской ставкой (процентом), но в обратной зависимости: чем она выше, тем менее выгодно хранить запасы, их приходится сокращать, что становится причиной уменьшения вложений.

- Вложения в строительство жилья предполагают, что спрос на него будет повышаться при снижении ставки банковского процента (это будет стимулировать людей брать кредиты на покупку или строительство жилья).

Инвестирование является многоэтапным процессом, то же можно сказать и о получении доходов, оно может быть разделено на несколько этапов, деньги при этом поступают через определенные временные промежутки (год, месяц, квартал). Поэтому на первый план выходит дисконтирование инвестиций, как показатель, оценивающий будущую стоимость денег или иных материальных благ на основании текущего состояния с поправкой на величину процентной ставки и экономические прогнозы.

К преимуществам метода дисконтирования инвестиции можно отнести:

- учет цены альтернативной ресурсов;

- вычисление реальных денежных потоков;

- оценка предложений с позиции инвестора, основная цель – благосостояние собственника.

При анализе инвестиционного предложения, собственник средств, аналогично самостоятельно определяемой норме дисконта, может установить для себя минимально приемлемый показатель рентабельности, опираясь на который, оценивать поданный проект.

Недостатки критерия сводятся к тому, что дисконтирование вложений не может быть единственным методом оценки проекта, поскольку невозможно все экономические категории и применяемые ресурсы оценить исключительно с финансовой точки зрения.

Как определить индекс рентабельности

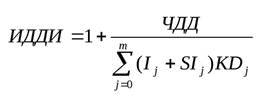

Одним из наиболее объективных критериев оценки и изучения экономической эффективности любого проекта (в первую очередь инвестиционного) выступает показатель индекса доходности (рентабельности) дисконтированных инвестиций (ИДДИ, или DPI от английского Discounts Profitability Index).

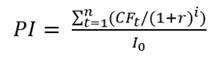

Он является производной от показателя PI (индекс доходности), который характеризует уровень отдачи на каждую вложенную в инициативу денежную единицу. PI представляет собой сумму приведенных доходов, разделенную на стартовые инвестиции. Формула нахождения его значения такова:

- Io – вложения первоначальные в проект;

- CFt – поток денежных средств от инвестиции в году t;

- r – величина ставки дисконтирования;

- n – жизненный цикл начинания в годах.

При общей сумме доходов, меньшей, чем начальные вложения, проект не может быть принят, поскольку он не окупит себя. Если показатель PI превышает единицу, то он принимается, чем выше значение показателя, тем лучше для инвестора.

Индекс рентабельности дисконтированных инвестиций является более точным инструментом, поскольку позволяет учесть финансирование проекта, разделенное во времени, т.е. здесь рассматривается не только стартовые затраты, но и дофинансирование, которое производилось по ходу реализации начинания.

DPI показывает отношение суммы всех приведенных потоков от основной деятельности фирмы к величине суммы дисконтированных элементов потока денег от инвестиционной деятельности компании.

Формула этого критерия более сложна и может выглядеть по-разному в разных интерпретациях. В частности, ее можно изобразить так:

где It указывает на объем инвестиций, осуществленный в t-году.

Существуют и другие варианты понимания рассматриваемого критерия, в частности, ИДДИ может рассматриваться как отношение чистого денежного дохода к суммарному приведенному объему инвестиций, увеличенное на единицу:

При нахождении значения ИДДИ предприниматель может принимать во внимание либо только начальные вложения, осуществленные до ввода объекта в эксплуатацию, либо все вложения капитала на протяжении всей жизни проекта, включая расходы на обновление основных фондов.

Примеры расчета показателя

- общий срок реализации начинания составляет 5 лет;

- общий объем инвестируемого капитала 12 млн. рублей распределен по годам таким образом:

первый год – 6 млн. руб.;

второй год – 4 млн.руб.;

третий год – 2 млн.руб.

- поступления в разрезе периодов составляют:

первый год – 2 млн. руб.;

второй год – 4 млн. руб.;

третий год – 5 млн. руб.;

четвертый год – 3 млн. руб.;

пятый год – 2 млн. руб.

- барьерная ставка установлена на уровне 12%.

Используя формулу, подставляем нужные дисконтированные показатели и находим значение индекса:

DPI (ИДДИ) = (2 / (1 + 0,12) + 4 / (1 + 0,12)2 + 5 / (1 + 0,12)3 + 3 / (1 + 0,12)4 + 2 / (1 + 0,12)5) / 6 / (1 + 0,12) + 4 / (1 + 0,12)2 + 2 / (1 + 0,12)3 = (1,7857 + 3,1887 + 3,5590 + 1,9065 + 1,1349) / (5,3571 + 3,1887 + 1,4236) = 11,5748 / 9,9694 = 1,16

Индекс доходности, полученный путем вычисления, составляет 1,16. Это значительно больше единицы, поэтому проект имеет хорошие перспективы и может принести ощутимую прибыль собственнику.

Попробуем рассмотреть тот же пример, только деньги инвестор вкладывал единовременно, а не частями в течение трех лет. Здесь можно применять формулу расчета показателя PI:

PI = 11,5748 / 12 = 0,96

Получаем результат, что при таком (одномоментном) способе финансирования проекта, он становится нерентабельным, поскольку значение PI (0,96) меньше единицы. Если же траты разнесены во времени, то дисконтирование производится как для поступающих потоков, так и для затратных статей.

Также в развивающихся экономиках нередки случаи, когда внешние показатели и экономическая ситуация в стране или конкретной отрасли требуют менять ставку дисконтирования ежегодно. В таком случае механизм приведения осуществляется с учетом всех значений ставок за годы реализации инициативы.

Вернемся к нашей предыдущей задаче с единоразовой инвестицией, но допустим, что вместо стабильной ставки на уровне 12% мы имеем динамично изменяющийся показатель в таких пределах:

- 1 год – 13%;

- 2 год – 12%;

- 3 год – 11%;

- 4 год – 10,5%;

- 5 год – 10%.

Исходя из этого, нам нужно привести ежегодные денежные потоки:

PV1 = 2 / (1 + 0,13) = 1,7699

PV2 = 4 / (1 + 0,13) / (1 + 0,12) = 3,1605

PV3 = 5 / (1 + 0,13) / (1 + 0,12) / (1 + 0,11) = 3,5592

PV4 = 3 / (1 + 0,13) / (1 + 0,12) / (1 + 0,11) / (1 + 0,105) = 1,9326

PV5 = 2 / (1 + 0,13) / (1 + 0,12) / (1 + 0,11) / (1 + 0,105) / (1 + 0,1) =1,1712

DPI = (1,7699 + 3,1605 + 3,5592 + 1,9326 + 1,1712) / 12 = 12,1342 / 12 = 1,01

Рентабельность вложений при таком варианте выше единицы, но находится на критическом уровне, поэтому принятие окончательного решения остается за инвестором. Заработать на таком бизнесе много не удастся, целесообразно браться за него лишь в том случае, когда проект содержит в себе важный социальный аспект или содержит потенциальные возможности дальнейшего развития бизнеса в этой отрасли или местности.

Теперь просчитаем вариант с инвестицией, распределенной на 3 первых года начинания в пропорции 6 – 4 – 2. Нам нужно привести потоки затрат к нынешнему моменту:

I1 = 6 / (1 + 0,13) = 5,3097

I2 = 4 / (1 + 0,13) / (1 + 0,12) = 3,1605

I3 = 2 / (1 + 0,13) / (1 + 0,12) / (1 + 0,11) = 1,4237

DPI = (1,7699 + 3,1605 + 3,5592 + 1,9326 + 1,1712) / (5,3097 + 3,1605 + 1,4237) = 12,1342 / 9,8939 = 1,22

В результате получаем, что DPI при разнесении вложений во времени равен 1,22, то есть тот же проект становится в этих условиях гораздо более привлекательным.

Источник