- Расчет реальной доходности Индекса Мосбиржи

- Индекс Мосбиржи (IMOEX): полный обзор

- Что такое imoex?

- Методика расчета индекса Мосбиржи

- Структурная база индекса

- энергоресурсные (51,7%),

- финансовые (18,1%),

- металл добывающие и обрабатывающие (14,9%),

- потребительского сектора (6,7%)

- Как вложиться в индекс Мосбиржи?

- ✅ Индексные фонды

- 🔥 Фьючерсы

- 📈 Набор акций

- Доходность индекса Мосбиржи

- Вывод

- Индекс Мосбиржи 10

- Тепловая карта индекса IMOEX

- Спекулятивная составляющая индекса Мосбиржи

Расчет реальной доходности Индекса Мосбиржи

Основные страновые индексы давно стали мерилом доходности фондового рынка той или иной страны. В России таким индексом является Индекс МосБиржи (IMOEX). Именно по нему и определяют доходность Российского фондового рынка в рублях, а также делают выводы о долгосрочной доходности (индекс существует с 22 сентября 1997 года)

В общем не плохой вариант, но есть некие рамки, которые хотелось расширить, чтобы более детально проанализировать прошлую доходность рынка:

1. Почему-то принято измерять годовую доходность по календарным годам. Почему не считать по 1 июля?

2. Данный индекс не учитывает, выплаченных дивидендов. Обычно делают допущения типа – «и прибавим к доходности индекса 5% дивидендной доходности». Почему именно 5%? Вот посмотрите тут, за 6 лет дивдоходность была постоянно разной.

3. Так как индекс МосБиржи не учитывает дивиденды, то он и не учитывает налоги с этих дивидендов.

4. И наконец, самое главное, на чем мы хотим сосредоточиться. Данный индекс показывает номинальную доходность, а не реальную (с корректировкой на инфляцию)

Итак, технология исследования:

Итак, технология исследования:

1. Вместо индекса МосБиржи мы взяли Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — MCFTRR. Это тот же самый индекс, но он учитывает все выплаченные дивиденды по компаниям, входящим в индекс, а также учитывает налоги, которые необходимо выплатить по данным дивидендам. Этим ходом убираем два недочета, описанные выше.

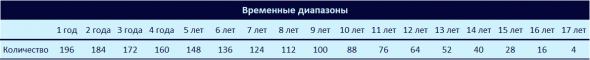

2. Индекс полной доходности начал рассчитываться 17 лет назад, с 26 февраля 2003 года. Но нам мало 17 годовых отрезков для анализа. Поэтому берем годовые отрезки со смещением в месяц. То есть первый годовой отрезок с марта 2003 по март 2004, второй с апреля 2003 по апрель 2004 и так далее, всего получаем 196 годовых отрезков. Тоже самое для 2-х годовых отрезков, 3-х годовых и так далее до 17-летних отрезков. Итого получаем 1700 временных окон для расчета доходностей. Это не так много, как на американском фондовом рынке, но уже в 100 раз больше, чем в исходных данных.

3. Рассчитываем не только номинальную, но и реальную доходность.

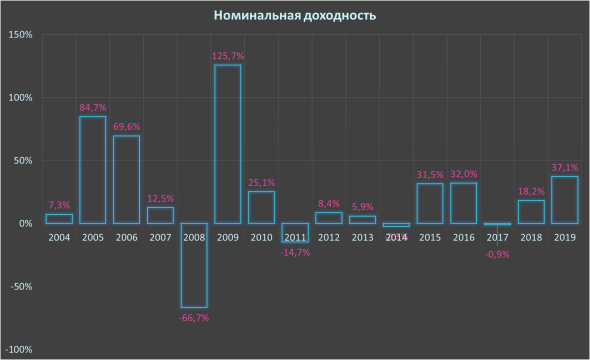

Вот традиционный расчет номинальной доходности Индекса полной доходности. Средняя номинальная доходность с 1 января 2004 по 31 декабря 2019 г составила 15,1%. При этом волатильность по годам очень высокая. В 2009 году номинальная доходность составила 125%, а в 2008 минус 66,7%. «Радует глаз», что из 16 лет всего 3 были убыточными.

А теперь посмотрим реальную доходность этих лет.

Реальная доходность – это доходность, скорректированная на инфляцию.

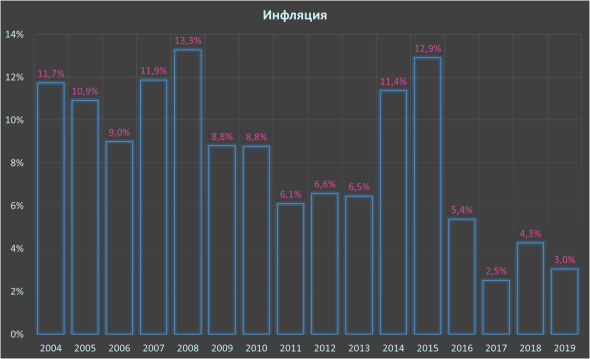

Кстати, вот она – инфляция по годам

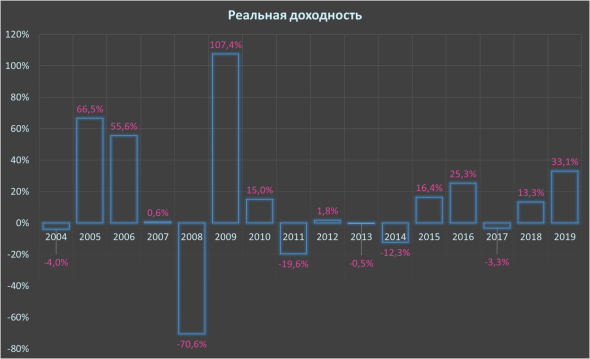

Волатильность реальной доходности сохраняется, правда максимальная доходность уже 107% (уменьшена на инфляцию) и минимальная доходность минус 70,6%, опять же хуже номинальной доходности на величину инфляции

Средняя реальная доходность с 1 января 2004 по 31 декабря 2019 г составила 6,3%

Можно на этом было и закончить расчеты. Мы получили 6,3% реальной доходности, что вполне коррелирует с реальными доходностями мировых рынков. Такой процент дает очень хорошие шансы на накопление капитала и на медленное его истощение, когда будете жить на этот капитал.

Но расчеты уже сделали, так что давайте посмотрим подробнее.

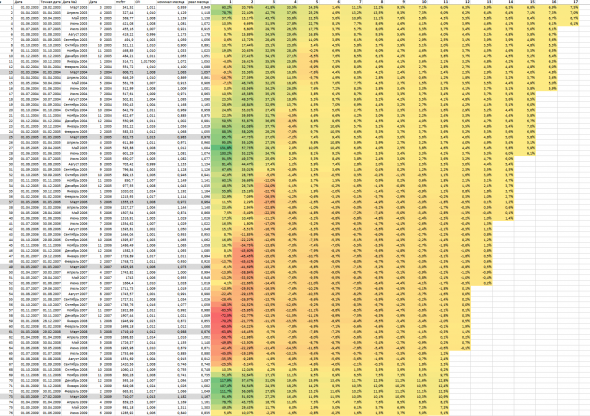

Было рассчитано 1700 вариантов расчетов доходностей, в разных временных окнах от 1 года до 17 лет. Часть матрицы расчета выглядит так

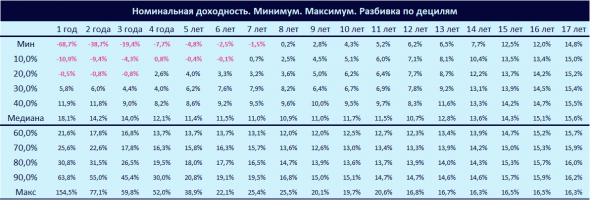

Вот данные по номинальным доходностям

Как читать отчет:

— Минимум и максимум это экстремальные значения конкретных временных окон. То есть в годовом окне (их в расчете 196) минимальное значение было минус 68,7%. Такая доходность была в промежутке с декабря 2007 по декабрь 2008. И максимум 154,5%, это было с мая 2005 по май 2006 г.

— Медиана. Это среднее значение.

— Децили. 10%; 20% и тд. Если все значения в конкретном периоде расположить от меньшего к большему и разделить на отрезки по 10%, то это и получатся децили. Например, в окне, равном 1 году, граница первого дециля проходила по доходности минус 10,9% годовых.

Видим очень оптимистические результаты. Отрицательные доходности попадаются в 5% результатов 7-летнних периодов. С 8-летних периодов все 100% доходностей положительные.

На отрезке в один год, всего 20% доходностей отрицательные.

Все медианные значения очень высоки. Худший медианный показатель равен 11% в 8-9 летних окнах.

Но мы помним, что нам важна реальная доходность.

На мой взгляд результаты удручающие. Даже в 13-летних окнах были отрицательные доходности (привет тем, кто советует 3-5 летние горизонты для инвестиций в акции). Например, реальная доходность с апреля 2007 по апрель 2020 составила минус 0,9% годовых.

Даже в десятилетних окнах 37% результатов были отрицательными.

Медианные значения совсем не похожи на желательные 6-7% реальной доходности. 12-летние окна оказались самыми худшими, всего 1,9% реальной доходности.

Можно было бы сделать вывод, что на отрезках в 16 – 17 лет доходности достигают необходимых 6-7%, но, если бы не одно НО. Вспомните, в нашей выборке всего 4 17-летних периода и 16 16-летних. Это слишком мало для устойчивых выводов.

В среднем, можно сказать, что реальная доходность находится в районе 4%. Ну что-ж, можно хотя бы рассчитывать на «Правило 4%».

А как получить доходность индекса? Правильно, купить ETF на данный индекс. В России это не дешевое удовольствие. В среднем комиссия ETF равна 1%. Но мы возьмем минимальные, на данный момент затраты 0,9%

Давайте посмотрим, что получилось.

Минусов прибавилось. Теперь есть шанс получить отрицательную доходность даже в 14-летнем окне. Минимальная медианная доходность в 11-летнем окне, равна 1%.

В среднем доходность составила 3,2%… Это очень мало.

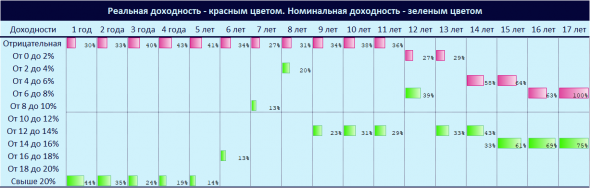

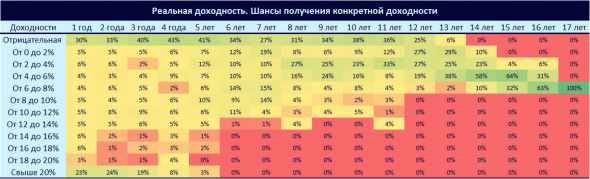

Давайте посмотрим с другой стороны. Каковы шансы получения конкретной доходности в разных временных окнах.

Например, номинальную доходность свыше 20% в 2-летних окнах можно получить с вероятностью в 35%. Или получить доходность ниже 12% в 15-летних окнах не получится. По крайней мере раньше такого не было 😊

А вот, такая же таблица по реальной доходности. Шансов получить высокую доходность поубавилось, а отрицательную – выросло.

Допустим нас интересует доходность 4-6%. Высокие шансы получить такую доходность в 14-15 летних окнах.

Если взять максимальные шансы в каждом из временных окон в номинальной и реальной доходности и объединить в одну диаграмму, то получим такой результат.

Как мы видим, до 11 лет, вы скорее получили бы отрицательную реальную доходность.

Выводы:

Да, действительно, номинальная доходность в России высока. Но и инфляция у нас высокая, тенденция на снижение инфляции видна только в последние 3 года. Если опираться на прошлые доходности, то можно смело ориентироваться на доходность от 10% при инвестициях свыше 10 лет. Но кому нужна номинальная доходность?

С реальной доходностью всё очень плохо. В среднем было 4% на промежутках от 12 лет. Но это чистая реальная доходность. Если инвестировать через ETF, то можно было рассчитывать только на 3,2% в окнах от 12 лет. И вот тут у многих приходит мысль, что нужно выбирать отдельные акции и быть эффективнее рынка и получить доходность больше, чем у индекса. Да, идея не плоха и не нова. Но с чего вы взяли, что это просто и реально? Я несколько лет проводил опросы среди активных инвесторов, увлекающихся фундаментальным анализом, они все умные и сообразительные ребята, но далеко не всем удается обогнать индекс. Не верите? Посмотрите результаты опроса за 2019 год, даже на таком сильном бычьем рынке 96 инвесторов из 100 показали доходность ниже рынка.

При этом, есть подозрение, что кто-то из оставшихся четверых мог неправильно посчитать доходность своего портфеля, чтобы не делать таких же ошибок, рекомендую почитать тут как правильно это делать.

Самый главный и важный вывод – инвестиции только в один российский рынок – это не лучшая стратегия. Возможно, со временем, наша экономика будет более эффективна, и это позитивно отразиться на фондовом рынке. Ну а пока, обязательно нужно диверсифицироваться по рынкам разных стран. Тут вы можете почитать как лучше инвестировать в рынок США.

Калькулятор.

Наверняка, в какой-то момент вам захотелось спросить – «Автор, а где посмотреть твои расчеты? Может ты не умеешь считать или наводишь напраслину на эффективный российский рынок! Я раньше видел совсем другие выводы».

Именно для этого я сделал небольшой калькулятор, чтобы каждый самостоятельно мог посчитать номинальную и реальную доходность любого отрезка времени от 2003 по 2020 год (данные будут постоянно дополняться). Причем посчитать как в процентах, так и в рублях.

Итак, принцип действия калькулятора:

— калькулятор высчитывает данные на первое число, выбранного месяца. Если первого числа этого месяца не было торгов, то берутся данные ближайшего торгового дня. Это важно, так как при расчете доходности на коротких промежутках, эти несколько дней имеют значения.

— данные для калькулятора по индексу Мосбиржи полной доходности брал на сайте Мосбиржи, а данные по инфляции на сайте Росстата.

— Реальная доходность пересчитана по формуле сложного процента

Как пользоваться калькулятором:

1. Вам нужно выбрать начальный месяц инвестиций. Доступен диапазон от марта 2003 по прошлый месяц.

2. Далее нужно выбрать длительность наблюдаемого промежутка, в месяцах. Так как наш калькулятор не экстраполирует прогноз будущего, количество месяцев будет ограничено диапазоном между начальным месяцем инвестиций и прошлым месяцем. Внимание! Калькулятор может выдать ошибку, если начальный месяц инвестиций + количество месяцев инвестирования уйдет в будущее. Дайте 3-4 секунды калькулятору, и он выдаст вам варианты диапазонов, и вы выберите заново.

3. Далее выбираете начальную сумму инвестиций.

4. Далее выбираете ежемесячную сумму пополнений. Если вы хотите посмотреть именно доходность индекса в нужном вам промежутке времени, тогда не нужно выбирать ежемесячные пополнения. Данный пункт необходим для того, чтобы наблюдать за временной диверсификацией, когда вы инвестируете все не в один промежуток времени, а каждый месяц определенную сумму.

5. Сделайте себе копию калькулятора, если вдруг вам будут мешать другие пользователи.

В итоге вы получите такой результат:

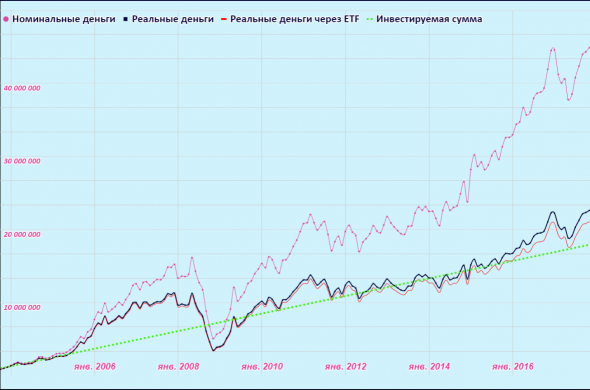

Для вас рассчитается 6 видов доходностей:

1. Номинальная без ежемесячных пополнений

2. Номинальная с пополнениями

3. Реальная без пополнений

4. Реальная с пополнениями

5. Реальная через ETF без пополнений

6. Реальная через ETF с пополнениями

7. А также итоговые суммы в рублях

а для визуалов такой график

КАЛЬКУЛЯТОР, В КОТОРОМ ВЫ СМОЖЕТЕ ПОСЧИТАТЬ СВОИ ПАРАМЕТРЫ ДОХОДНОСТИ.

Источник

Индекс Мосбиржи (IMOEX): полный обзор

Индекс Московской биржи (IMOEX) – ориентир российского финансового рынка. Хотите вложиться в российскую экономику в рублях? Самый простой способ — купите фонд, отслеживающий поведение индекса Мосбиржи. Способ немного сложнее — купите основные акции, входящие в этот индекс.

В США эталонами признаны индексы Dow Jones, S&P 500 и Nasdaq, в Европе – FTSE 100 и Euro Stoxx, в Азии – Nikkei и Shanghai. В России два основных эталона: индекс IMOEX, выраженный в рублях, и индекс РТС, номинированный в долларах. Состав индексов в данный момент одинаков, однако индекс РТС учитывает курс рубля к доллару.

Что такое imoex?

Структуру и деятельность Московской биржи можно проследить с XIX века. Ее основание произошло немного позднее, чем открытие биржи Нью-Йорка, однако у России были все шансы со временем оказаться в числе лидеров мировой биржевой торговли. Надежность Российской Империи не вызывала сомнений, однако в 1917 году биржевая история в России закончилась. До создания индексов дело не дошло, а вот у США в 1880-е появился индекс Доу Джонса, который успешно существует уже более 130 лет.

В 1992 г. возрожденная Московская межбанковская валютная биржа (ММВБ) начала работу в РФ, постепенно поглощая многочисленные мелкие структуры. Параллельно успешно развивалась и организация под названием российская торговая система (РТС). В сентябре 1995 года был запущен долларовый индекс РТС.

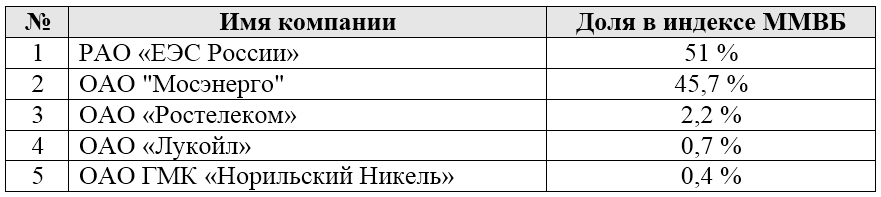

Второй основной индикатор биржевой активности и общей экономической ситуации страны – сводный фондовый индекс ММВБ — начал рассчитываться спустя 2 года (22 сентября 1997 г.) с начального значения в 100 пунктов. В нем учитывалась стоимость лишь пяти акций российских «голубых фишек»:

Непривычно не видеть тут ни Газпрома, ни Аэрофлота, ни даже Сбербанка. Да и доля Лукойла совсем крошечная — по сути индекс более чем на 95% составлен всего из двух компаний. Котировку индекса можно понимать как котировки входящих в индекс акций, умноженные на их весовую долю. Сумма такого ряда с учетом пересчетного коэффициента и даст значение индекса. С 7 октября 1997 г. началась торговля фьючерсными контрактами на сводный фондовый индекс.

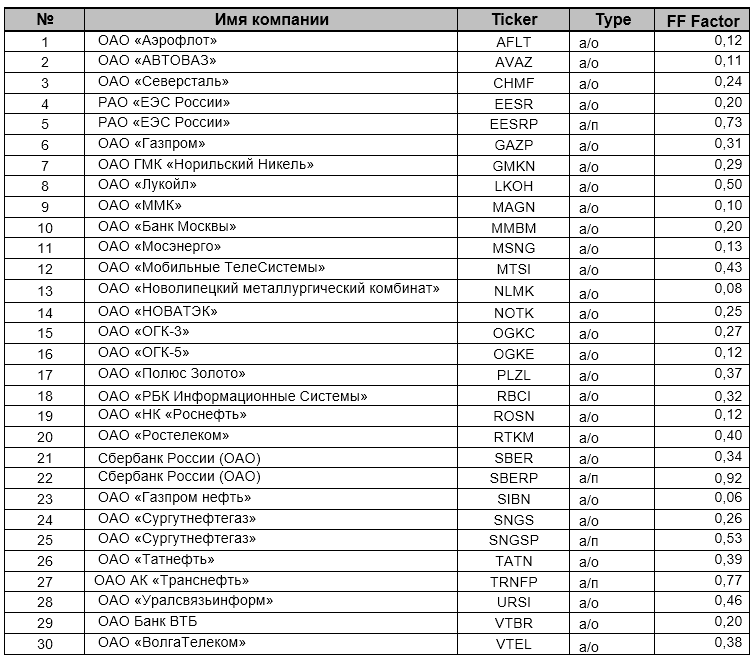

Уже в 1998-99 гг. база расчета расширилась за счет включения в индекс ММВБ акций Иркутскэнерго, Сибнефти и Татнефти. Преимущество энергетических компаний сохранилось, а индекс рассчитывался по конкретным, юридически подтвержденным сделкам. Разумеется, с развитием рынка ситуация продолжила меняться и в индекс начало попадать все больше компаний — так, в ноябре 2002 года их было более десятка, причем многие входили в состав и в виде обыкновенных, и привилегированных акций:

С того же времени название «Сводный фондовый индекс ММВБ» было изменено на «Индекс ММВБ», под которым индекс значился следующие пятнадцать лет. Инерция сильна и новое название – индекс Мосбиржи – пока еще используется не всеми. На конец 2007 года в индексе учитывается 30 акций:

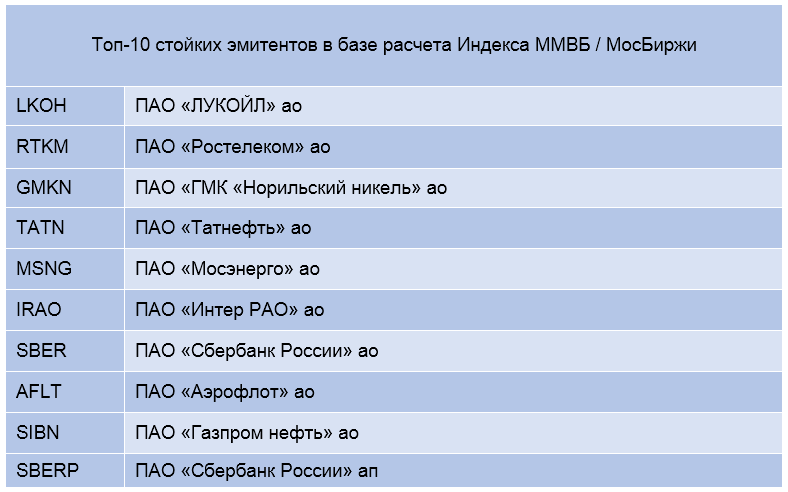

В 2011 г. состоялось объединение биржи ММВБ с Российской торговой системой, в результате чего новый холдинг стал ключевым игроком на фондовом рынке всей Восточной Европы и СНГ. В 2012 году количество позиций в индексе сохраняется, но появляются новички, хорошо знакомые сегодня: Магнит, Мечел, Распадская, Уралкалий. К середине 2010-х число представленных в индексе акций возрастает до 50. Если брать всю историю индекса с 1997 года по 2018 год, то можно выделить около десяти устойчивых акций, которые были в индексе наибольшее число раз:

В 2017 г. был проведен ребрендинг индекса – он получил название «индекс МосБиржи, IMOEX». Названия всех индексов и производных финансовых продуктов зарегистрированы в качестве товарных знаков, перечень которых можно найти на официальном сайте биржи.

Методика расчета индекса Мосбиржи

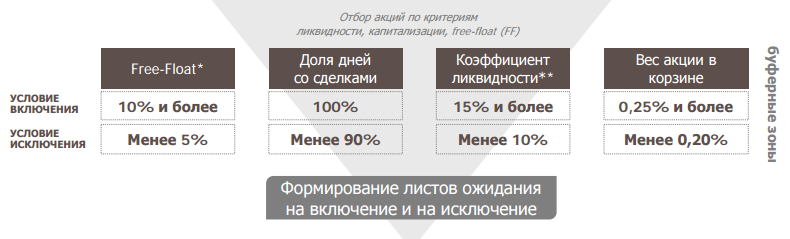

Индекс Московской биржи, как и ранее, рассчитывается в рублевых ценах как средневзвешенная по капитализации стоимость обыкновенных и привилегированных акций. В расчете учитываются только акции, находящиеся в свободном обращении («free-float»). Используется цена закрытия, частота расчета в реальном времени — 1 сек. Эмитенты распределены по основным секторам экономики.

В 2017 г. в методику были внесены изменения, повышающие интерес инвесторов:

- число акций в расчетах стало переменным;

- ребалансировка проводится ежеквартально;

- учитывается коэффициент ликвидности, отражающий отношение годового объема торгов к капитализации, пороговое значение которого составляет не менее 15%;

- сделки с акциями должны проводиться ежедневно;

- минимальный коэффициент free-float увеличен до 10%;

- минимальное значение веса акции должно быть не менее 0,25% от всей индексной корзины;

- максимальный вес в базе акций одной компании не превышает 15%;

- ограничение веса пяти эмитентов – 55%;

- формирование листов ожидания на включение и исключение из индекса по рекомендациям Индексного комитета;

- полное соответствие международным стандартам построения биржевых индексов

Новации в методике расчета индекса МосБиржи с 2017 г.

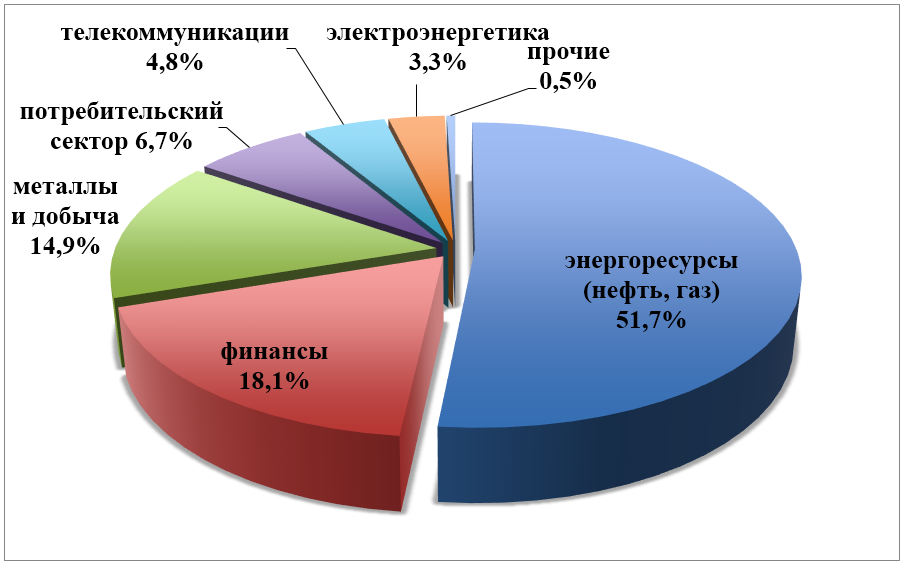

Структурная база индекса

Рынок акций Мосбиржи в данный момент насчитывает около 250 эмитентов с суммарной капитализацией на октябрь 2018 около $640 млрд. С 1997 г. по 2017 г. число акций, представленных в индексе, выросло с 5 до 50 единиц. С 2017 года оно варьировалось и в 2019 г. составило 41 компанию. Среди них крупнейшие по капитализации: Газпром, Сбербанк, Лукойл, Новатек, Роснефть, Татнефть, НЛМК и Норникель. Доля первых трех компаний превышает 40% индекса.

Наибольший вес в составе ключевого индекса занимают компании:

энергоресурсные (51,7%),

финансовые (18,1%),

металл добывающие и обрабатывающие (14,9%),

потребительского сектора (6,7%)

Отраслевая диверсификация индекса Московской биржи

Разумеется, для экономики и для инвестора индекса Мосбиржи желательна такая диверсификация, в которой доля энергоресурсов не занимала бы столь заметного веса в индексе. Однако картина с 2000 года по настоящее время не дает поводов для оптимизма — доля природных ресурсов в экономике РФ за это время не снизилась, а даже немного возросла:

Оранжевой линией я наложил котировки нефти. Зависимость более чем очевидная — экспорт и доходы бюджета растут при цене на нефть, тогда как диверсификация при снижении цены черного золота не спасает. За все время доля прочего экспорта ни разу не превысила нефтегазовые доходы, причем паритет был наиболее близок в начале 2000-х — видимо, из-за низкой цены нефти.

Как вложиться в индекс Мосбиржи?

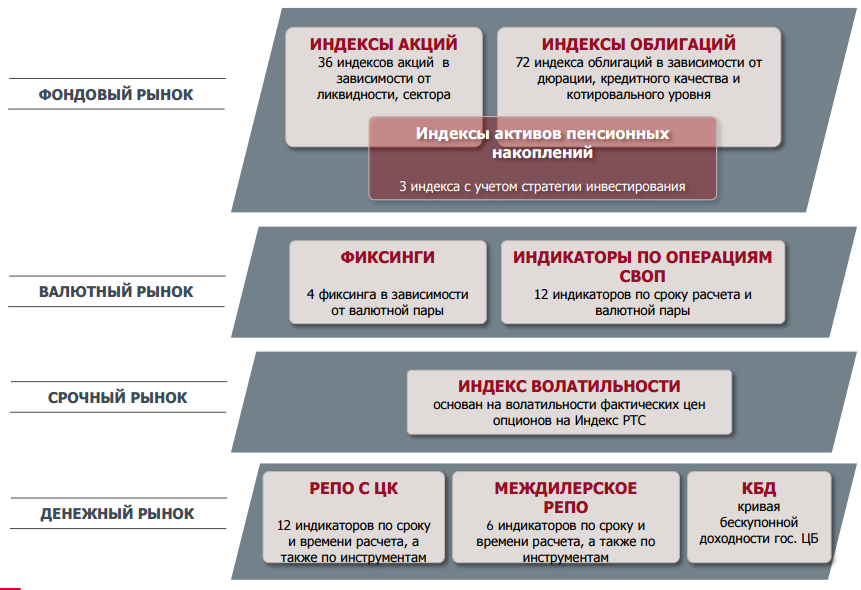

Московская биржа предлагает инвесторам 36 индексов акций и 72 индекса облигаций, а также 3 индекса активов пенсионных накоплений. Кроме них, есть и другие индикаторы:

Индексы Московской биржи

Однако мы хотим купить именно индекс акций Мосбиржи. Как это сделать? Ведь публикуемые котировки индекса это просто компьютерный расчет, виртуальный график.

✅ Индексные фонды

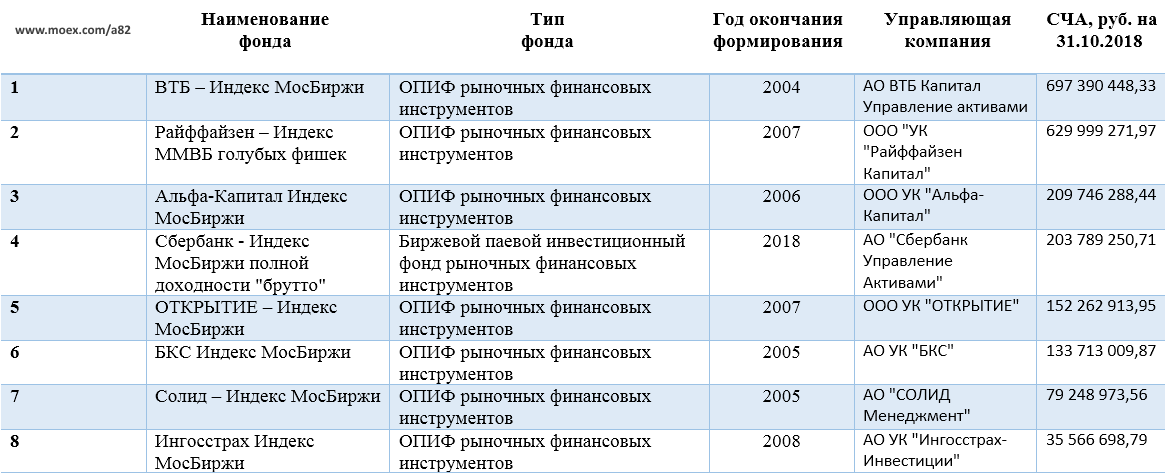

По первому способу мы можем вложиться в инвестиционные фонды, которые отслеживают состав индекса, взимая комиссию за управление:

Тут представлен ряд паевых фондов, например «ВТБ Капитал Управление активами» и фонд от Райффайзен, которые являются самыми крупными по СЧА (стоимости чистых активов), а фонд от ВТБ — еще и старейшим. Паевые фонды являются внебиржевым инструментом, поэтому покупаются не на бирже, а через управляющую компанию – в ее офисе или онлайн.

Однако с осени 2018 года на бирже также можно купить фонд от Сбербанка, который отслеживает индекс полной доходности Мосбиржи. Он относится к новому инструменту БПИФ, и их количество очевидно будет увеличиваться. О самом фонде я писал здесь.

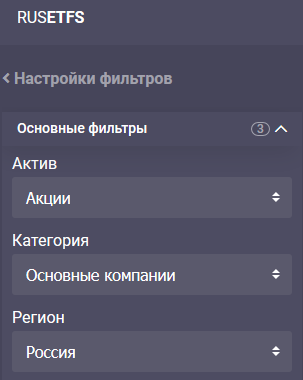

Update . Актуальные биржевые индексные фонды на индекс Мосбиржи можно найти по ссылке https://rusetfs.com/screener , где нужно выставить следующие параметры:

На октябрь 2020 года есть 6 рыночных фондов на индекс Московской биржи:

- RTS Equity UCITS ETF (RUSE)

- Тинькофф Индекс МосБиржи (TMOS)

- ETF Russian RTS Equity UCITS (FXRL)

- Райффайзен — Индекс МосБиржи полной доходности 15 (RCMX)

- Фонд Сбербанка Индекс МосБиржи полной доходности «брутто» (SBMX)

- Фонд ВТБ – Индекс МосБиржи (VTBX)

В данный момент наилучшие результаты у фондов Сбербанка и ВТБ. Это обусловлено тем, что биржевые паевые фонды не платят налог на дивиденды, в отличие от ETF фондов. За исключением фонда RUSE все остальные реинвестируют дивидендный доход.

🔥 Фьючерсы

Вторым способом покупки индекса является покупка соответствующего фьючерса на срочной секции Московской биржи. Всего представлено несколько фьючерсных контрактов на индекс МосБиржи: например, на данный момент обращаются MIX-6.19, MIX-9.19, MIX-12.19 и MIX-3.20. Кроме того, есть мини-контраты MXI, которые стоят заметно дешевле.

Если вы не понимаете этих обозначений, то скорее всего это вам и не нужно, поскольку фьючерсы гораздо больше инструмент спекулянтов, чем инвесторов. Этому способствуют два фактора: конечный срок обращения фьючерса (в среднем около нескольких месяцев) и возможность купить контакт за часть цены, создав так называемое «плечо». В результате можно потерять все средства, что вам не грозит в первом варианте.

📈 Набор акций

Наконец, третьим способом является самостоятельное дублирование индекса Мосбиржи. Как? Покупкой составляющих индекс акций. Это самый трудоемкий и затратный по финансам способ, но одно преимущество перед фондами он все же имеет: не нужно платить комиссию управляющей компании, проводя операции самостоятельно. Тем не менее комиссию брокеру заплатить придется. Чтобы самому не рассчитывать доли акций, в сети можно найти индексные калькуляторы, например https://invest-calc.ru/ или https://analytic.ricom.ru/instrumenty/index_calculator.html .

Вводя сумму, можно увидеть покупаемую долю с учетом лотности акций и сравнить ее с индексом. Скажем, при покупке на 100 000 рублей доля Газпрома в вашем портфеле будет 32% вместо 15% в индексе, а многих акций не окажется вовсе. При 500 000 рублей соотношение по Газпрому уже лучше и равно 22%, однако в портфель не попадают акции Транснефти и Северстали. И даже с 1 млн. рублей относительные отклонения достаточно велики. Упрощенный вариант предполагает покупку 10 главных акций индекса с равной долей, т.е. по 10%.

Происходит это из-за того, что цена отдельных акций очень большая, особенно Транснефти: в последние месяцы она колеблется около 170 000 рублей. И поскольку ее доля в индексе довольно мала, это ведет к крупным тратам. В то же время через паевый фонд можно купить весь индекс за несколько тысяч рублей.

Доходность индекса Мосбиржи

Мы определились, как именно можно купить индекс Мосбиржи — но есть ли смысл это делать? И если да, то на какой срок? Используя инвестиционный инструмент, мы ожидаем от него доходности выше банковского депозита на нужном нам горизонте инвестиций. Как вел себя индекс? Посмотрим на его начальную стадию:

Почти сразу же после запуска индекс пошел на снижение, а Россия пошла к дефолту, который случился почти ровно через год после запуска индекса (в августе 1998). К этому времени индекс достигает своей минимальной исторической точки — менее 20 пунктов, что соответствует просадке 80%. Иначе говоря, инвестор, купивший индекс, через год потерял бы 80% капитала, не считая потерь от инфляции.

Итого, на первый взгляд российский индекс оказывался никудышным финансовым инструментом. Рубль по итогам дефолта рухнул к доллару на 300%, так что покупка долларов выглядела в разы эффективнее. Чем все и занимались, а про российские акции никто даже не думал. Что же случилось дальше?

А дальше случилось золотое десятилетие российского рынка, на которое несомненно очень сильно повлиял рост нефти. С минимума октября 1998 года в 18.5 пунктов через 9 лет к декабрю 2007 года индекс вырос до 1970 пунктов, т.е. в 106.5 раз! Это соответствует средней геометрической доходности в 68% годовых, что конкурирует с обещаниями МММ. Видя такие ошеломляющие результаты, все больше людей начинает включаться в фондовый рынок — зачем банковский депозит, если можно ежегодно получать десятки процентов прибыли?

Но у рынка свои законы — наступает кризис 2008 года и все стремительно идет вниз. Особенно российский и другие развивающиеся рынки, которые очень бурно росли в предыдущие годы. Индекс ММВБ падает почти до 500 пунктов, что соответствует просадке около 75% от максимума конца 2007. Затем следует ожидаемый после глубокого кризиса отскок вверх — но максимума декабря 2007 года рынок достигнет лишь в 2016 году. А значит, вложившийся в конце 2007 года неудачник, соблазненный ожиданием высокой прибыли, в следующие 8 лет с треском проиграл даже банковскому депозиту.

Тем не менее с 2015 года после затянувшейся стагнации российский рынок возобновил хороший рост, достигнув через 21 год отметки 2427 пунктов. Таким образом, он вырос в 24.27 раза или на 16.4% годовых, не считая выплаченных индексом дивидендов. Нетрудно посчитать и актуальную доходность на момент чтения статьи, разделив котировку индекса на 100 и возведя результат в степень (1/число лет существования индекса). Число в процентах получится, если от результата вычесть единицу.

Посмотреть актуальные котировки индекса Мосбиржи на сайте самой биржи можно по ссылке https://www.moex.com/ru/index/IMOEX/ . Там же есть капитализация индекса, а во вкладке «База расчета» можно увидеть актуальный состав

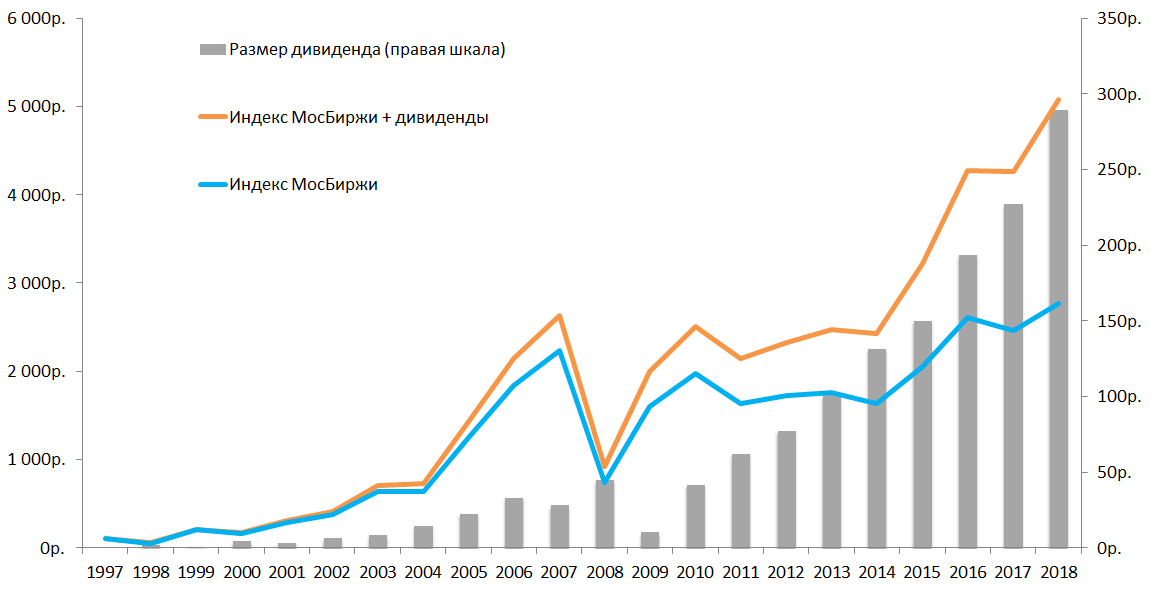

Индекс полной доходности (с учетом дивидендов) рассчитывается биржей лишь с 2009 года, поэтому точную оценку с 1997 года сделать затруднительно. В первые годы дивиденды российских компаний были очень низки, поскольку инвесторы пытались получить доход на спекуляциях с акциями и показатель дивидендов был им неинтересен — однако постепенно дивидендный доход стал цениться больше и компании начали направлять больше прибыли на дивидендные выплаты. Компания Арсагера дает следующие результаты:

С 1997 по 2009 годы компания оценивает дивидендные выплаты на уровне 2%, с 2009 по 2018 по индексу полной доходности — в 4.3% годовых. Увеличение роста с учетом реинвестирования дивидендов за все время составило 83%, что за 21 год при сложном проценте дает нам примерно 3% в год. Прибавляя их к доходу от роста котировок индекса получаем полную доходность 16.4% + 3% = 19.4% годовых . Много это или мало?

Относительно сегодняшней ставки по депозиту и инфляции это кажется отличной доходностью. Но вспомним, что в предыдущие годы инфляция была заметно выше — например, в кризисный 1998 год она составила 84% и была около 20% в начале 2000-х. С 1997 по 2017 инфляция съела почти 95% капитала, оставив от 100 рублей покупательной способности лишь на 6.5 рублей. Это дает нам среднюю инфляцию около 14.6% годовых .

Вывод

Разница между полной доходностью индекса и инфляцией составляет около 5% годовых, что является средним долгосрочным результатом для мировых акций, которые находятся в диапазоне 4-7% годовых выше инфляции. Отсюда есть несколько следствий.

Во-первых, российский рынок на данном этапе оценен довольно справедливо. Во-вторых, на рынке возможны периоды в несколько лет, когда реальная доходность будет заметно отклоняться от ожидаемой — как это было в 1998-2007 годах с десятками процентов в год или в 2011-2014 при стагнации рынка. Однако со временем рынок усреднит результаты. Поэтому инвестируйте терпеливо и долгосрочно — это работает.

Актуальные котировки ценового индекса Мосбиржи

Индекс Мосбиржи 10

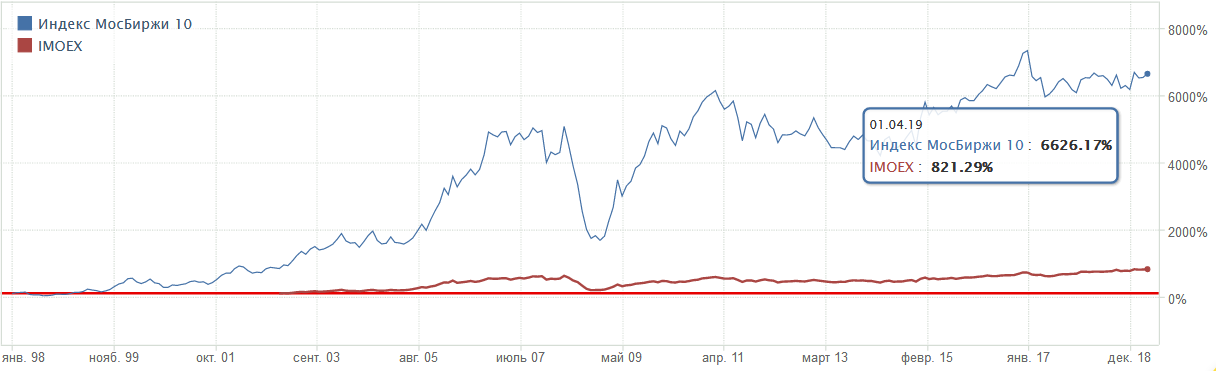

Помимо основного индекса Московской биржи, существует еще индекс Мосбиржи 10. Он составляется по упрощенному правилу: берется 10 компаний из основного индекса с максимальной капитализацией и доля каждой из них устанавливается в размере 10% до ежеквартальной ребалансировки. Его также можно найти на сайте биржи https://www.moex.com/ru/index/MOEX10 вместе с базой расчета.

С начала 1998 года данный индекс показал себя в несколько раз лучше, чем обычный, однако это преимущество было достигнуто на первой половине дистанции во время активного роста. С марта 2011 года по конец 2018 индекс Мосбиржи 10 показал совсем незначительный рост на уровне 8%. Дивиденды опущены.

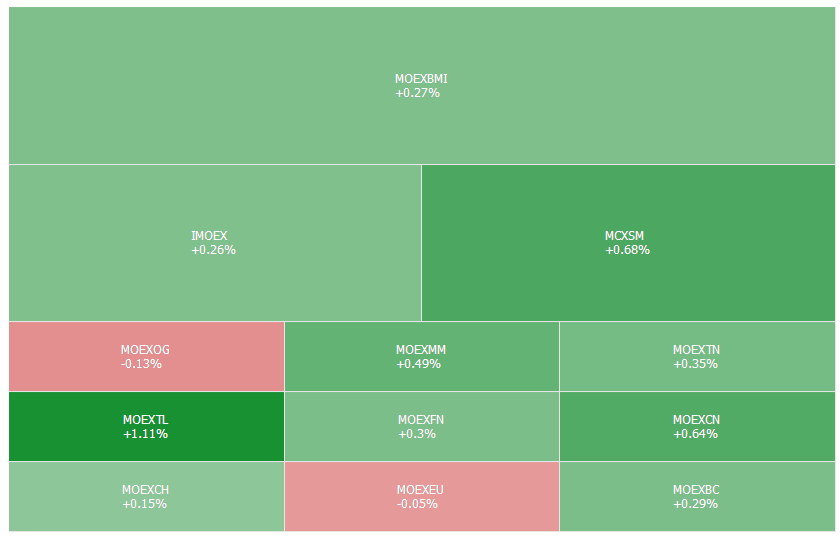

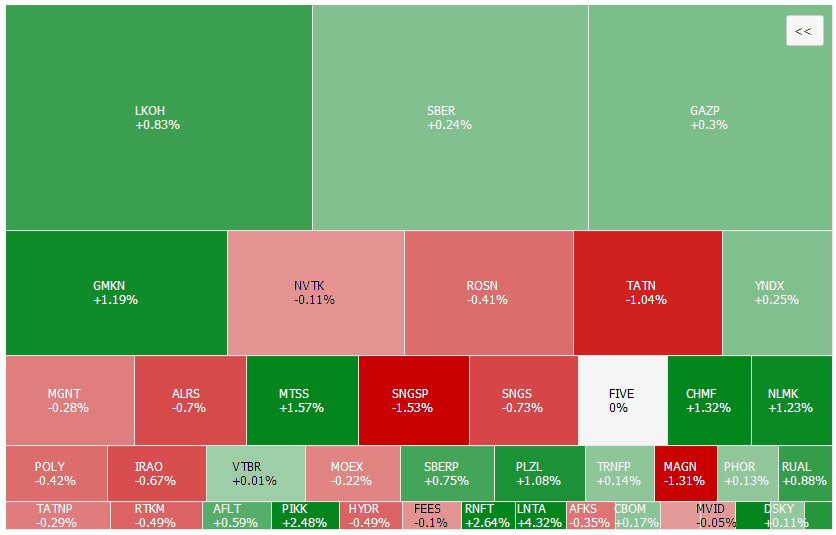

Тепловая карта индекса IMOEX

На странице https://www.moex.com/ru/factsheet/heatmap представлен оригинальный метод анализа IMOEX и других индексов – тепловая карта.

На ней видна динамика значений основных индексов акций, а нажав на соответствующее название, можно перейти к элементам индекса – компаниям. Таким образом, легко посмотреть доходность всех составляющих индекса. Размер каждой клетки соответствует весовой доле компании в индексе:

Спекулятивная составляющая индекса Мосбиржи

Среди основных драйверов любых фондовых индексов отмечают экономические показатели и политические события. Экономические показатели отражают успешность работы бизнеса и взгляды инвесторов на его будущее, а также коррелируют с ценой на сырье, если экономика сырьевая. Поэтому российский индекс часто растет с ростом цены на нефть. Кроме того, индекс МосБиржи весьма восприимчив к политическим новостям.

Например, в последние годы его скачки связаны с выборами Д. Трампа: рост в надежде на лояльность к РФ и падение из-за фактической антироссийской политики. Если США вводит новые санкции, индекс падает — впрочем, в последнее время это происходит так часто, что рынок принимает многие ограничения как рядовую новость. Когда договариваются министры иностранных дел РФ, США и европейских стран или улучшаются отношения с Турцией, индекс стремится вверх.

Пример зависимости индекса МосБиржи от политических факторов

Как эту волатильность может использовать инвестор? Довольно просто: закупаясь индексом на просадках, увеличивая потенциал для будущей доходности. Даже у американского индекса просадка на 10% раз в год считается нормальной, а у развивающихся рынков, к которым относится и российский, она заметно выше. И если работая с отдельной акцией есть какой-то риск банкротства эмитента, то в случае индекса вероятность банкротства сразу всех составляющих индекс компаний равна нулю. Но есть одно «но»: инвестор должен иметь запас времени, чтобы дать рынку восстановиться.

Диверсификация также уменьшает риски длительного застоя, хотя с другой стороны препятствует взлету доходности. Ситуация 1998-2007 годов скорее уникальна (очень дешевые активы после глобального кризиса, за которым последовал мощный рост нефти), однако выраженный в долларах индекс РТС до сих пор заметно обходит по доходности американский рынок. Осторожные инвестиции в индекс Московской биржи могут быть частью инвестиционного портфеля инвестора, который к тому же вправе рассчитывать на налоговые льготы.

Источник