- Иис тинькофф инвестиции хелп

- Подробнее

- Подробнее

- Подробнее

- Подробнее

- Подробнее

- Подробнее

- Подробнее

- Индивидуальный инвестиционный счет

- Открыть ИИС

- Обслуживание от 0 ₽ в месяц

- Бесплатное пополнение счета и вывод денег

- Иис тинькофф инвестиции хелп

- Читать

- Иис тинькофф инвестиции хелп

- Читать

- Читать

- Что такое ИИС и как на нем зарабатывать

- Россия заплатит за ваши инвестиции

- Что потребуется

- Только один ИИС

- Что за льготы

- Куда идти

- Вычет типа А — чтобы вам вернули НДФЛ

Иис тинькофф инвестиции хелп

Статьи для тех, кто делает первые шаги в инвестициях

Почему стоит начать инвестировать

6 простых причин открыть индивидуальный инвестиционный счет

Подробнее

Как покупать и продавать ценные бумаги

Подробный гид о том, как технически выглядит торговля на бирже

Подробнее

Для чего нужен ИИС?

Какая может быть доходность по ИИС?

Какие ограничения есть у ИИС?

Какие есть типы ИИС?

Какой тип ИИС выгоднее?

Как открыть ИИС?

Как пополнить ИИС?

Как пользоваться ИИС? С чего начать?

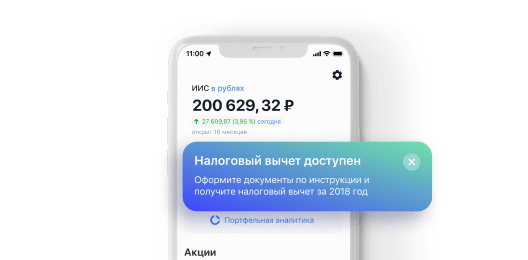

Как получить налоговый вычет по ИИС?

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Оставьте заявку на ИИС в Тинькофф Инвестициях

Источник

Индивидуальный инвестиционный счет

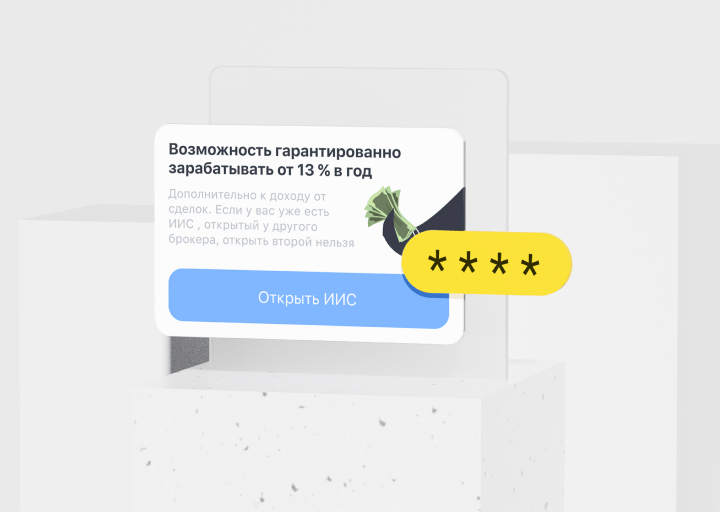

Инвестиции на 13 % выгоднее

Дополнительные преимущества для тех, кто предпочитает инвестировать на долгий срок

Открыть ИИС

Счет для инвестирования с преимуществами

Налоговый вычет для получения дополнительной доходности

Налоговый вычет можно получать каждый год

Срок инвестиций от трех лет

Сумма пополнений от 1 ₽ и не более 1 000 000 в год

Два варианта налогового вычета

Вычет на взносы: возврат 13% от внесенной на ИИС суммы, максимум 52 000 ₽

Вычет на доход: возврат НДФЛ с прибыли от торговых операций на ИИС

Тинькофф Инвестиции автоматически подготовят необходимые документы

Обслуживание от 0 ₽ в месяц

Комиссия только за сделки. Остальное — бесплатно

Комиссия от 0,05%

За любые сделки. Без минимальной комиссии

Бесплатное пополнение счета и вывод денег

С любой дебетовой картой Тинькофф. Без лимитов

Как работает ИИС?

Откройте индивидуальный инвестиционный счет

Заполните форму на открытие счета. Для этого понадобятся паспорт и телефон

Для получения максимального вычета необходимо пополнить счет на 400 000 ₽ до конца календарного года

Инвестируйте в ценные бумаги

Денежные средства на ИИС можно инвестировать — так можно получить доходность еще выше

Оформите налоговый вычет

Отправить декларацию в налоговую можно онлайн на nalog.ru. После проверки, вам вернут до 52 000 ₽ для ИИС типа А

Откройте ИИС онлайн

Понадобится только паспорт

Заполните заявку онлайн

Это займет несколько минут. Понадобится только паспорт

Мы сами привезем документы

Если уже есть дебетовая карта Тинькофф, подписать документы можно онлайн

Откроем счет за 5 минут

Если биржа закрыта на ночь или выходной, откроем счет на следующий торговый день

Источник

Иис тинькофф инвестиции хелп

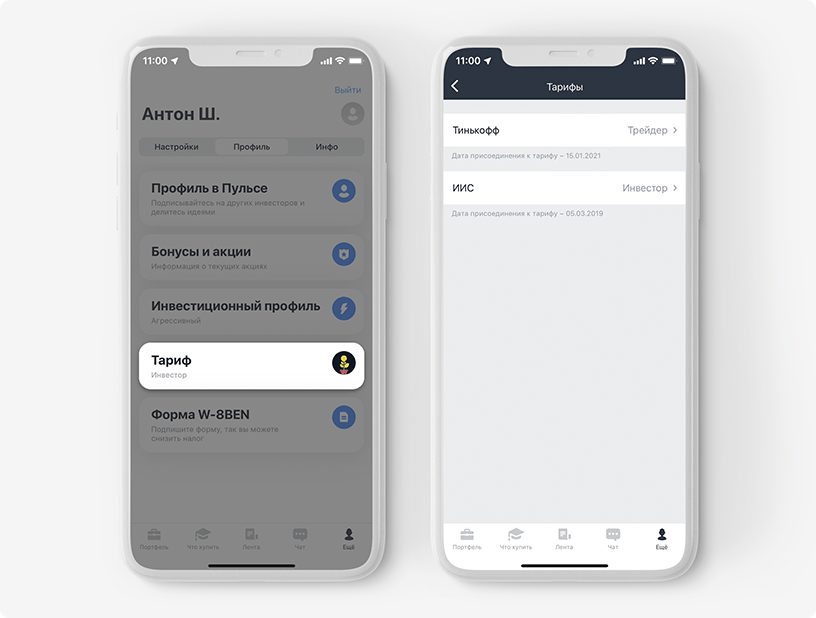

- Оцените, как часто и на какую сумму вы планируете покупать или продавать ценные бумаги или валюту.

- Старайтесь не менять тариф слишком часто — это бесплатно, но каждый раз после этого будет начинаться новый расчетный период по вашему ИИС. На тарифе «Трейдер» после первой сделки в каждом расчетном периоде будет списываться месячная плата за обслуживание.

- биржевую комиссию, помимо комиссии брокера за сделки;

- услуги депозитария;

- комиссию за недостаточное количество сделок за месяц;

- комиссию за пополнение ИИС;

- доступ к мобильному приложению и торговому терминалу.

Порой низкая комиссия у других брокеров действует, только если вы торгуете часто или на очень крупные суммы. Еще с вас могут списать плату за обслуживание, даже если вы сами не совершали сделок, но по счету проходили операции — например, вам выплатили дивиденды или погасили облигации.

В Тинькофф Инвестициях в таких случаях ничего платить не нужно.

Оставьте заявку на ИИС в Тинькофф

Понадобится только паспорт

Другие статьи по этой теме

Требования, чтобы оформить ИИС

Кто может открыть ИИС и какие нужны документы. Сколько таких счетов можно иметь одновременно.

Читать

Оформить заявку на ИИС

Как подать заявку на оформление инвестиционного счета и сколько ждать пока его откроют.

Источник

Иис тинькофф инвестиции хелп

- восемь мировых валют — евро, американские и гонконгские доллары, британские фунты, швейцарские франки, японские иены, китайские юани и турецкие лиры;

- акции и облигации российских компаний — на Московской бирже;

- биржевые фонды — ETF и БПИФ;

- еврооблигации российских компаний, торгующиеся в долларах или евро, — на Московской и Санкт-Петербургской биржах;

- акции иностранных компаний с зарубежных бирж NYSE, NASDAQ и LSE — на Санкт-Петербургской бирже.

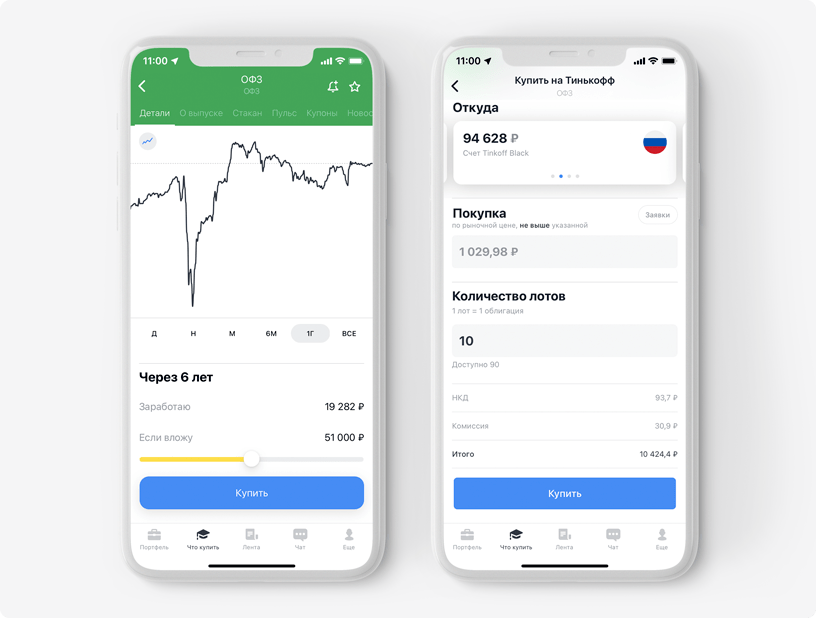

- Авторизуйтесь — в приложении Тинькофф Инвестиций или в личном кабинете на сайте tinkoff.ru. Для этого у вас должен быть открыт ИИС, без него покупать бумаги нельзя. Открыть ИИС в Тинькофф Инвестициях

- Выберите актив дляпокупки. Это могут быть акции, облигации или паи фондов из каталога в приложении Тинькофф Инвестиций или на сайте tinkoff.ru. Посмотреть каталог на сайте Тинькофф Инвестиций

- Укажите количество лотов — так называется минимальное количество ценных бумаг одной компании, доступных для покупки. Обычно акции торгуются крупными лотами: по 10, 100 или даже 1000 акций в одном лоте. У облигаций и ETF один лот равен одной ценной бумаге. У некоторых брокеров покупать и продавать валюту можно только крупными лотами — от 1000 единиц. В Тинькофф Инвестициях вы можете торговать валютой начиная с 1 единицы — например, с одного доллара или евро. Купить меньше одного лота нельзя.

- Нажмите на кнопку «Купить», чтобы подтвердить покупку. На бирже нельзя зафиксировать цену, поэтому, пока вы не нажали на кнопку «Купить» или «Продать», заявка не отправится на биржу и ее могут отменить. Если вы включили подтверждение сделок кодом, заявка не отправится на биржу, пока вы не введете код из СМС. После подтверждения сделки она исполнится, и с вас спишется комиссия по тарифу. Какие тарифы есть на ИИС

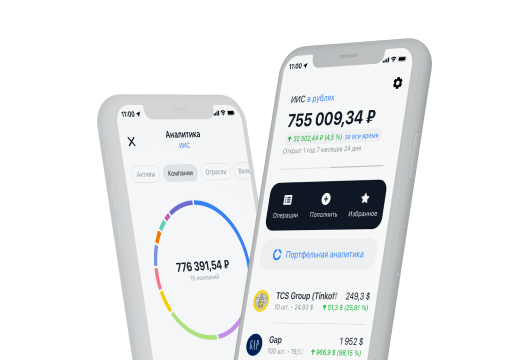

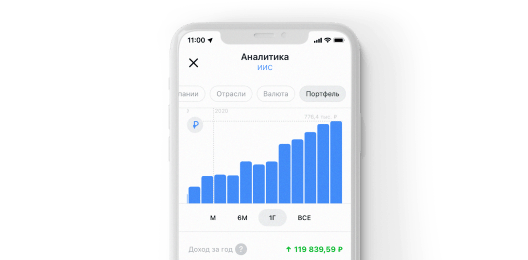

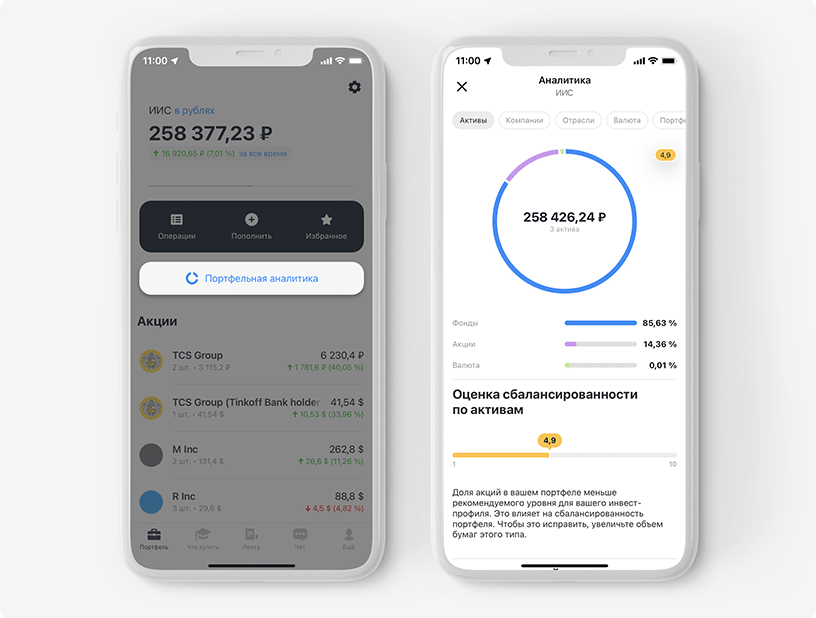

- соотношение ценных бумаг в вашем портфеле — по типам, отраслям и валюте;

- доходность за месяц, полгода, год или с момента открытия счета;

- статистику пополнений, выводов, выплат купонов и дивидендов.

Оставьте заявку на ИИС в Тинькофф

Понадобится только паспорт

Другие статьи по этой теме

Как внести деньги на ИИС, на какую сумму и есть ли комиссия. Можно ли пополнить счет в валюте.

Читать

Вывести деньги с ИИС

Когда можно закрыть счет и как это сделать. Как сохранить право на налоговый вычет, закрывая ИИС.

Читать

Получать отчеты и справки по ИИС

Что такое справка об активах, брокерский, налоговый и депозитарный отчеты. Как их получить.

Источник

Что такое ИИС и как на нем зарабатывать

Россия заплатит за ваши инвестиции

Родина хочет, чтобы мы больше инвестировали. Поэтому у нее для нас подарок.

Если вы хотели начать инвестировать, но не знали с чего начать, Россия приготовила для вас специальную программу — индивидуальный инвестиционный счет. Это особый вид брокерского счета, только с налоговыми льготами. Его открывают не все брокеры.

ИИС предусмотрен для физических лиц, налоговых резидентов РФ (вы проживаете на территории РФ более чем полгода в году). Если вы подходите, знайте: вам дана возможность получить налоговый вычет, который либо повысит существующую доходность инвестиций, либо даст дополнительную фиксированную доходность. Это хорошо.

Что потребуется

От вас — два действия и одно бездействие:

- Открыть у брокера индивидуальный инвестиционный счет.

- Положить на него любую сумму до 1 миллиона рублей, купить на них какие-нибудь ценные бумаги.

- Не забирать вложенные деньги хотя бы три года. В процессе можно торговать бумагами, главное — не выводить деньги. Иначе все полученные за счет вычета деньги придется вернуть.

Если вы выполните эти три условия, то налоговая будет готова дать вам один из двух налоговых вычетов на выбор.

Только один ИИС

У вас может быть открыт только один ИИС . Если вы ушли к новому брокеру и решили открыть у него ИИС еще раз, вы обязаны закрыть свой текущий ИИС у прошлого брокера.

Что за льготы

Родина предусмотрела для вас два варианта вычетов.

Вычет типа А — вам возвращают 13% от вложенной на ИИС суммы за год — в пределах 400 000 рублей, но не более суммы уплаченного вами НДФЛ . Максимум — 52 000 рублей в год. Это для тех, у кого хорошая белая зарплата, кто не планирует получать безумный доход или вкладывать много лет.

Вычет типа Б — ваш доход по ценным бумагам не облагается подоходным налогом 13%. Это выгодно тем, кто планирует вкладывать долго или получать сумасшедший доход. Еще это выгодно, если вы планируете пополнять ИИС на сумму больше 400 000 рублей в год.

Самый популярный — вычет типа А. Если вы положите деньги на ИИС в этом году, уже в следующем вы сможете подать заявление и получить свои законные 13% от вложенных средств в пределах 400 000 рублей. Можно сказать, что вы получите дополнительную гарантированную доходность.

Куда идти

Индивидуальные инвестиционные счета открывают биржевые брокеры. Обращаться можно к любому, у которого вас устраивают условия. Вот на что обратить внимание.

Внимательно читайте договор, который вы подписываете, — особенно пункты, которые вы отмечаете в договоре галками. Зачастую брокеры также предлагают доверительное управление средствами ИИС , поэтому убедитесь, что вы подписываете именно то, что вы собираетесь получить.

В договоре не должно стоять каких-нибудь «консультационных», «информационных» или «услуг по обучению».

Брокер должен предоставлять услугу ИИС . Эта услуга есть не у всех брокеров. Перепроверяйте, что это именно ИИС по государственной программе, а не что-то похожее вроде «индивидуальных счетов инвестора» или «индивидуальных инвестиций на счетах». Мало ли хитрецов.

Вместе с ИИС брокер автоматически откроет вам и обычный торговый счет — это нормально. Этим счетом вы также сможете свободно пользоваться, но на него не будут распространяться возможности получения вычета как по ИИС .

Брокер откроет вам счет, отгрузит специальных программ для торгов на бирже, вы пополните этот счет, купите каких-нибудь бумаг и будете сидеть. Так начнется ваше путешествие в мир безудержного инвестирования.

Вычет типа А — чтобы вам вернули НДФЛ

При вычете типа А налоговая будет возвращать вам деньги из тех, что вы заплатили государству в качестве подоходного налога. Это подходит тем, кто официально трудоустроен и платит подоходный налог с зарплаты. Этот вычет можно получать каждый год, не дожидаясь трехлетнего срока.

Не всякий налог с дохода является НДФЛ . Например, если вы ИП на УСН 6%, то хоть вы и платите налог, но он не подоходный. Вы не сможете получить за его счет вычет.

Что вам понадобится для такого вычета:

- Налоговая декларация по налогу на доходы физических лиц (форма 3- НДФЛ );

- Документы, подтверждающие получение дохода, облагаемого по ставке 13%. Например, легендарная справка о доходах по форме 2- НДФЛ ;

- Документы, подтверждающие зачисление денег на ИИС . В первую очередь это платежное поручение из банка;

- Договор на открытие ИИС . Как раз тот, что мы показали выше;

- Заявление на возврат налога. В нем должны быть банковские реквизиты налогоплательщика.

Как всё это хозяйство подать в налоговую:

- в электронной форме через сайт ФНС России. Нужно будет подписать пакет документов неквалифицированной электронной подписью. Ее можно сгенерировать прямо на сайте ФНС . Правда, для этого вам необходимо иметь логин и пароль от личного кабинета на сайте ФНС , которые всё-таки придется получать лично либо в самом ФНС , либо используя логин и пароль от Госуслуг;

- по почте с описью вложения;

- лично в налоговой, явив там свой лик.

В сроках подачи вы не ограничены. Вообще, есть срок для подачи декларации — 30 апреля следующего года. Но если вы хотите подать декларацию только для получения такого вычета, вас этот срок не касается. Такие декларации можно представить в любое время в течение всего следующего за отчетным года без каких-либо санкций, главное — уложиться в 3 года. То есть крайний срок для получения налогового вычета за 2017 год — это 2020 год.

В соответствии с ч. 7 ст. 78 НК РФ подать декларацию на возврат подоходного налога можно в течение трех лет со дня его уплаты. По средствам, зачисленным на ИИС в 2015 году, это можно сделать до 31 декабря 2018 года, подав декларацию на получение инвестиционных вычетов и заявление на возврат налога за 2015, 2016 и 2017 годы.

Если вы открыли счет в 2017, то декларацию можно подавать вплоть до 2020 либо можно подать в 2018 за 2017, в 2019 за 2018 и так далее. За получение вычета по каждому году вы подаете отдельную декларацию.

Источник