Hold btc trade btcusd and earn btc check out binance futures coin margined contracts перевод

На Binance Futures представлена новая линейка продуктов — бессрочные фьючерсы COIN-margin.

Бессрочные фьючерсы COIN-margin — это вторая линейка фьючерсных продуктов, маржа и цена которых определяются с помощью криптовалюты. Линейка бессрочных фьючерсов с маржой в Биткоине дополнит широкий спектр производных финансовых инструментов Binance, среди которых уже есть квартальные фьючерсы COIN-margin.

Что такое бессрочные фьючерсы COIN-margin? В этой статье мы расскажем, как они работают, чем отличаются от существующих фьючерсных продуктов и в чем их преимущества.

Что такое бессрочные контракты COIN-margin?

Бессрочные контракты COIN-margin — это тип деривативов, стоимость которых определяется базовой криптовалютой. Они являются альтернативным способом получения криптовалюты без необходимости владеть ею.

Используя бессрочные контракты, вы можете торговать криптовалютами с кредитным плечом, извлекая таким образом огромную прибыль даже из небольших движений цены.

Как и бессрочные контракты USDT-Margin, бессрочные контракты COIN-margin не имеют срока действия. Поэтому пользователям не нужно следить за месяцами поставки.

Как котируются бессрочные контракты COIN-margin?

Бессрочные контракты COIN-margin Binance имеют маржу в Биткоине, то есть Биткоин используется в качестве базовой валюты. Каждый контракт COIN-margin равен 100 долларам, поэтому доллар является контрвалютой. Каждый контракт представляет собой фиксированное количество долларов, а это значит, что Биткоин используется для финансирования начальной маржи и расчета прибыли и убытков.

Рассмотрим следующий пример:

Предположим, вы приобрели 100 бессрочных контрактов с маржой в Биткоине (100 x 100 долларов = 10 000 долларов), каждый – при цене Биткоина в 12 000 долларов. Таким образом, вы фактически продаете 10 000 долларов и покупаете эквивалентную стоимость в Биткоине (10 000 / 12 000 = 0,83 BTC).

Предположим, цена Биткоина выросла до 14 000 долларов и вы хотите получить прибыль от сделки. Чтобы закрыть позицию, вы выкупаете контракты на сумму 10 000 долларов и одновременно продаете эквивалент Биткоина (10 000 / 14 000 = 0,71 BTC).

В данной сделке ваша прибыль будет рассчитываться следующим образом: начальное число Биткоинов – количество Биткоина на момент закрытия = 0,83 — 0,71 = 0,12 BTC.

В отличие от контрактов USDT-margin PNL для контрактов COIN-margin рассчитывается в соответствующей криптовалюте (то есть в BTC).

Бессрочные фьючерсные контракты COIN-margined на Binance имеют следующие характеристики:

Цена и расчет в BTC: контракты номинируются и рассчитываются в BTC. Таким образом, на рынке фьючерсов обеспечивается простота входа для новых пользователей.

— Без даты истечения: трейдеры могут удерживать позиции без истечения срока действия; также в отличие от традиционных фьючерсных контрактов не нужно отслеживать различные месяцы поставки.

— Ставка финансирования: каждые восемь часов ставки финансирования выплачиваются по лонг- или шорт-позициям в зависимости от разницы со спотовым рынком. Это предотвращает расхождение цен на спотовых рынках и рынках бессрочных контрактов.

Более подробную информацию можно найти в наших Ответах на часто задаваемые вопросы и в соответствующих руководствах.

Почему стоит торговать бессрочными контрактами COIN-margin на Binance?

Бессрочные фьючерсы COIN-margin имеют три основных преимущества:

1. Общая маржа: пользователи пользуются синергией между продуктами COIN-margin (бессрочными и ежеквартальными). Любая полученная прибыль может быть использована в качестве маржи по квартальному или бессрочному фьючерсному контракту; это особенно полезно при хеджировании между двумя рынками.

Давайте рассмотрим пример. Предположим, что у вас есть долгосрочная позиция на 1000 BTCUSD бессрочных контрактов по 12 000 долларов каждый.

Вы прогнозируете временное падение Биткоина и хотите хеджировать риски с помощью квартального контракта. Для хеджирования вы продали 500 контрактов на квартальные фьючерсы.

Прогноз сбывается, и Биткоин падает на 15 %. Бессрочная позиция BTCUSD показывает нереализованный убыток в размере 1,47 BTC.

Но вы хеджировали половину долгосрочной позиции, и прибыль от шорт-хеджирования в размере 0,74 BTC компенсирует убытки по бессрочной позиции BTCUSD.

Нереализованный убыток при падении цены Биткоина на 15 %:

В результате предпринятых действий, несмотря на резкое падение цен,

баланс маржи пострадает меньше, а вероятность ликвидации будет снижена.

Кроме того, функция общей маржи позволяет трейдерам использовать арбитраж между двумя рынками без необходимости управления несколькими аккаунтами и поддержки маржи. Трейдерам нужно внести маржу на кошелек с маржой в BTC, где тот же баланс маржи можно использовать для открытия позиций на обоих рынках. Это означает, что прибыль компенсирует потери убыточной позиции. Таким образом, маржинальный баланс отражает только чистую прибыль и убыток (PNL) между позициями на двух рынках.

2. HODL и заработок: фьючерсы COIN-margin Binance идеально подходят для трейдеров, предпочитающих долгосрочное удержание позиций. Инвесторы в Биткоин теперь могут хеджировать свои позиции на фьючерсном рынке без необходимости конвертации своих активов в USDT. Иными словами, им не нужно продавать Биткоин по заниженной цене.

На сегодняшнем бычьем рынке инвесторы более склонны к удержанию позиций в криптовалюте. Поскольку контракты рассчитываются в BTC, любая прибыль может способствовать увеличению количества BTC для долгосрочного хранения. Это отличный способ для увеличения количества Биткоинов в долгосрочной перспективе. Таким образом, трейдеры могут использовать бессрочные контракты для хранения и потенциального накопления большего количества криптовалюты (например, BTC) в долгосрочной перспективе.

3. Настраиваемые режимы маржи: третьей причиной для торговли бессрочными продуктами COIN-margin на нашей платформе является то, что Binance — единственная биржа, предлагающая режимы изолированной и кросс-маржи для продуктов COIN-margin.

В режиме кросс-маржи баланс маржи распределяется между всеми открытыми позициями.

В режиме изолированной маржи каждая открытая позиция имеет независимый маржинальный счет.

Это означает, что пользователи получают гибкий контроль над балансом маржи, распределяя ее по всем открытым позициям или устанавливая индивидуальные лимиты для каждой позиции, которой владеют. Кроме того, Binance также предоставляет пользователям возможность в любое время переключаться между режимами маржи.

Фьючерсы COIN-margin: сравнение бессрочных и квартальных фьючерсов

Квартальные фьючерсы имеют дату истечения срока. Торговля ими означает, что вы владеете контрактом в течение определенного периода времени.

Например, если вы открываете длинную позицию по фьючерсным контрактам на 1000 BTC Quarterly 1225 на 12 000 долларов и держите эти контракты до истечения в декабре, а при этом расчет по контракту происходит на уровне 13 500 долларов, то вы получаете выплату в 1500 долларов США в Биткоине.

Важно отметить, что квартальные фьючерсные контракты имеют тенденцию торговаться по более высоким или более низким ценам, чем цена индекса. Эта разница также известна как базис фьючерса. Базис применяется только к квартальным контрактам, поскольку срок их действия истекает, а пользователи должны в следующем месяце перейти на другой контракт.

Напротив, бессрочные фьючерсные контракты не имеют даты истечения. Вместо этого у продуктов есть период финансирования, который наступает каждые восемь часов, что позволяет удерживать фьючерсные цены близкими к цене индекса. Опираясь на разницу цен между ценой индекса и ценой его бессрочного фьючерса, трейдеры, занимающие длинные позиции, будут платить небольшую комиссию трейдерам, занимающим короткие позиции (или наоборот), поддерживая цену фьючерсов наравне с индексом.

Заключение

С введением бессрочных фьючерсов COIN-margin пользователи могут извлекать выгоду из синергии двух рынков (бессрочного и квартального). Такие инновационные функции, как общая маржа и настраиваемые режимы маржи (кросс- и изолированная), позволяют арбитражникам и опытным трейдерам эффективно управлять маржой, прибылями и убытками. Таким образом, бессрочные фьючерсы COIN-margin — идеальный продукт для долгосрочных трейдеров, арбитражников и пользователей, заинтересованных в хеджировании рисков.

Благодаря лучшему в отрасли метчеру и широкому набору инструментов хеджирования, Binance Futures теперь является для трейдеров наиболее предпочтительной площадкой для хеджирования.

Источник

Hold btc trade btcusd and earn btc check out binance futures coin margined contracts перевод

Binance Futures offers one of the most comprehensive ranges of derivatives in the industry with over 85 products across four categories. Currently, the futures product line consists of two types, COIN-margined, and USDT-margined futures contracts. The USDT-margined product line is our first flagship product that was first introduced in September 2019. Our second flagship product line, the COIN-margined futures, was just introduced recently in Q2 FY20.

In this article, we shall compare the two futures products and analyze how different settlement methods can benefit you and possibly maximize your returns in the long run.

To begin, we shall first compare the contract specifications of both USDT-margined and COIN-margined products.

Cryptocurrency (i.e. BTC, ETH)

COIN-margined contracts on Binance offer the following characteristics:

Settlement in cryptocurrency : contracts are denominated and settled in underlying cryptocurrency, this eliminates the need to hold Stablecoins as collateral.

Contract Multiplier : Contract multiplier represents the value of a contract. Each BTC futures contract represents 100 USD, meanwhile, each ETH futures contract represents 10 USD. For example, 1,000 USD of BTCUSD Quarterly 1225 (100 USD x 10 contracts) and 1,000 USD of ETHUSD Quarterly 1225 (10 USD x 100 contracts).

Expiration : Perpetual, Quarterly, and Bi-Quarterly

Meanwhile, USDT-margined contracts offer the following characteristics:

Settlement in USDT : contracts are denominated and settled in USDT. A versatile settlement currency across the USDT-margined futures product line.

No expiration date : you can hold positions without an expiry date and do not need to keep track of various delivery months, unlike traditional futures contracts.

Clear pricing rules : each futures contract specifies the base asset’s quantity delivered for a single contract, also known as «Contract Unit». For instance, BTC/USDT, ETH/USDT, and BCH/USDT futures contracts represent only one unit of its respective base asset, similar to spot markets.

Pros of COIN-settled Futures

Binance’s COIN-margined contracts are denominated and settled in its base currency. To open a position in BTCUSD Quarterly 1225, you can simply fund the initial margin in Bitcoins. Therefore, you do not need to convert Bitcoins to a quote asset such as Tether (USDT).

If you are a miner or a long-term investor, this is ideal for you. Especially in this bull market today, investors are more inclined to hold on to their cryptocurrencies. As contracts are settled in the underlying cryptocurrency, any profits can contribute to your long-term stack. Furthermore, as prices continue to rise, the value of your collateral will increase correspondingly. This is simply a great way to increase your cryptocurrency holdings over the long run.

With COIN-margined futures, miners and long-term investors can hedge their positions in the futures market without converting any of their holdings into USDT. As such, they do not need to sell any cryptocurrencies at a compromised price.

To hedge, you can simply open a short position in any Binance COIN-margined quarterly futures. If the price of the underlying asset goes down, profits from the futures position can offset your portfolio’s losses.

Cons of COIN-settled Futures

However, you need to enforce tighter risk controls when trading COIN-margined futures as the underlying collateral is often exposed to price volatility. Unlike stablecoins such as USDT, most cryptocurrencies experience high volatility several times in a year. These trends may persist for months before stabilizing.

For instance, Bitcoin experienced a prolonged bear market in the second half of 2019 before a brief recovery in early 2020. In this period, Bitcoin investors saw the value of their holdings fall dramatically. On March 12 this year, Bitcoin marked one of its worst trading days in history after a price plunge of more than 40% in a single day. In these situations, investors need to react quickly to hedge their exposure via a futures contract to protect themselves against downside risk. Ultimately, this is the main function of the futures market.

Due to price volatility in the underlying asset, COIN-margined futures have a non-linear payout structure. To explain its unique payout structure, let’s consider the example below.

Assume the price of Bitcoin is now $10,000 BTC/USD. On Binance, one BTC-margined contract is worth $100. Therefore, in BTC terms, one contract costs: $100/$10,000 = 0.01 BTC.

Suppose you go long 1 contract at $10,000 BTC/USD. By doing this, you are essentially short 100 USD and long an equivalent value of Bitcoin. Conversely, by short-selling a contract, you are long USD and short an equivalent value of Bitcoin. If Bitcoin’s price goes up against USD, this means that you can buy fewer Bitcoins with the same amount of USD and vice versa.

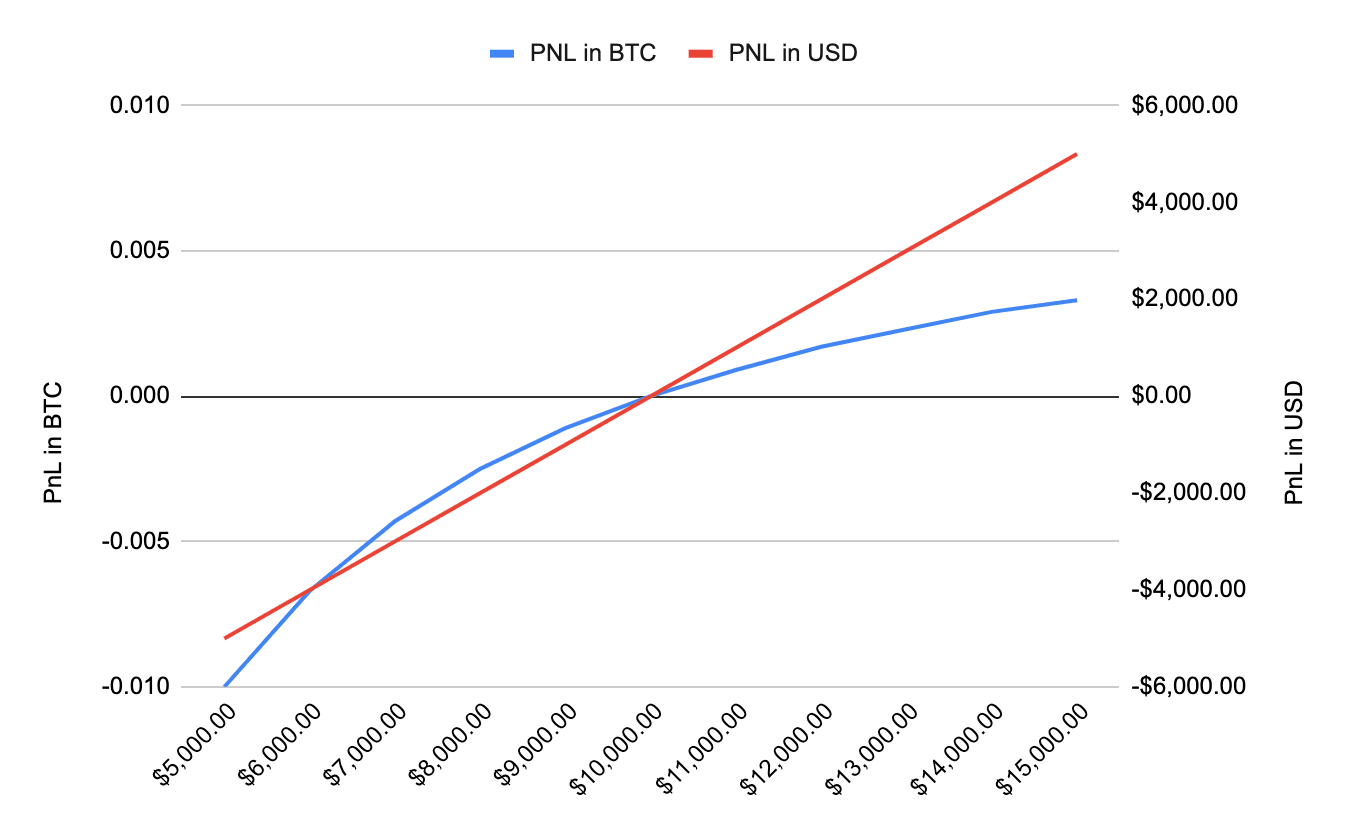

The graph below shows the profit and loss comparison between a non-linear and linear payout as Bitcoin’s price moves by increments of $1000.

As shown, every $1000 increment in Bitcoin’s price does not translate to a proportionate amount of profits or losses denominated in BTC. In fact, each subsequent increment in the BTC/USD pair returns diminishing amounts of BTC. This phenomenon is often described as the non-linear nature of inverse futures contracts.

Pros of USDT-settled Futures

On the other hand, a USDT-margined contract is a linear futures product that is quoted and settled in USDT — a Stablecoin pegged to the value of the U.S. dollar. One of the key benefits of USDT settlement is that you can easily calculate their returns in fiat instead of BTC. This makes USDT-margined contracts more intuitive. For example, when you make 500 USDT in profit, you can easily estimate that the profit is worth approximately $500 — since the value of 1 USDT is pegged closely to 1 USD.

Additionally, a universal settlement currency such as USDT, provides more flexibility. You can use the same settlement currency across various futures contracts (i.e., BTC, ETH, XRP and etc.) This eliminates the need to buy the underlying coins to fund futures positions. As such, you will not incur excessive fees as there is no additional conversion required when trading with USDT.

In periods of high volatility, USDT-margined contracts can help reduce the risk of large price swings. Thus, you do not need to worry about hedging their underlying collateral exposure. On several occasions this year, trading with USDT has been a prudent choice, especially in volatile periods.

Cons of USDT-settled Futures

When trading with USDT-margined contracts, you must allocate a significant portion of your portfolio in USDT. This ensures that you hold enough collateral to fund positions in the futures market. Otherwise, you will be forced to sell your cryptocurrencies at a compromised price should you need to trade in the futures market.

This is unfavorable for most cryptocurrency investors. Stablecoins such as USDT does not appreciate in value and are not investment assets, unlike conventional cryptocurrencies. A $100 USDT today is likely to be worth $100 in two years.

For many investors, the ability to trade Bitcoin and other cryptocurrencies against fiat currencies without the need to interact with fiat itself can be beneficial. From the exchanges’ perspective, excessive regulation can be avoided by eliminating fiat altogether.

Now that you know the difference between the two futures contracts and their nuances. The question is, how can we use them to maximize returns?

Ideally, in a bull market, long positions with COIN-margined contracts can maximize profits. Conversely, as the market turns bearish, using USDT-margined contracts to go short is a safer option to preserve your gains.

In short, COIN-margined contracts are more suited for hedging purposes. It enables miners and long-term investors to hedge the value of crypto holdings in terms of USD via short positions.

On the other hand, USDT-margined contracts are simpler to operate and do not need to hedge the margin risk like COIN-margined contracts.

Register from our tournament to win a share of the prize pool. More than $1,600,000 in BNB to be won! Sign up here !

Источник