Что значит холдить криптовалюту? История слова HODL и причина его неправильного написания

Ниша криптовалют полна особых выражений, мемов и шуток, которые непонятны людям, не связанным с блокчейн-индустрией. К примеру, большинство любителей монет знают о разработчике Ласло Ханече, который в мае 2010 года потратил 10 тысяч биткоинов на две пиццы. С учётом последующего роста курса BTC сегодня эта сумма могла бы принести почти 500 миллионов долларов, то есть потерянная прибыль оказалась огромной. Ещё одним распространённым явлением внутри криптосообщества является так называемый холд, ходл или HODL. Рассказываем, что значит это слово и откуда оно взялось.

Данное слово действительно популярно. Особенно часто его можно встретить в социальных сетях и на форумах во время обвалов или проседаний рынка криптовалют. К примеру, на этой неделе Биткоин продемонстрировал рекордное падение в долларовом эквиваленте, обвалившись до 45 тысяч долларов. Вскоре после этого мы нашли на социальной платформе Реддит напоминание ходла в виде такой картинки.

Здесь становится понятно, что “ходл” может в том числе использоваться в качестве слов поддержки криптовалютных инвесторов. Однако на деле за ходлом скрывается целая философия вложения средств на длительный период.

Что значит ходл (hodl)

Ходл — это слово “холд” с опечаткой, которое само по себе значит “держать” или “хранить”. В контексте криптовалют речь идёт о долгосрочном хранении монет, несмотря на происходящее с их курсом. То есть ходлер это тот человек, который готов хранить свои биткоины в течение многих лет и не планирует продавать их в ближайшем будущем. Причём это актуально для резких обвалов рынка, последний из которых произошёл в марте 2020 года.

Напомним, рынки криптовалют, акций и прочих финансовых инструментов обрушились двенадцатого марта. Это случилось из-за опасений людей в отношении коронавируса, карантина и дальнейших ограничительных мер. Тогда Биткоин обвалился на десятки процентов. Впрочем, спустя несколько дней его курс начал восстанавливаться.

Подобные ситуации случались раньше — и именно одна из них стала поводом для образования “ходла”.

В январе 2013 года за Биткоин давали около 15 долларов. В конце ноября и начале декабря того же года стоимость криптовалюты превысила уровень 1100 долларов, то есть BTC вырос приблизительно в 73 раза. Однако затем последовало массивное падение: 18 декабря 2013 года цена актива обрушилась с 716 до 438 долларов, то есть почти на 40 процентов.

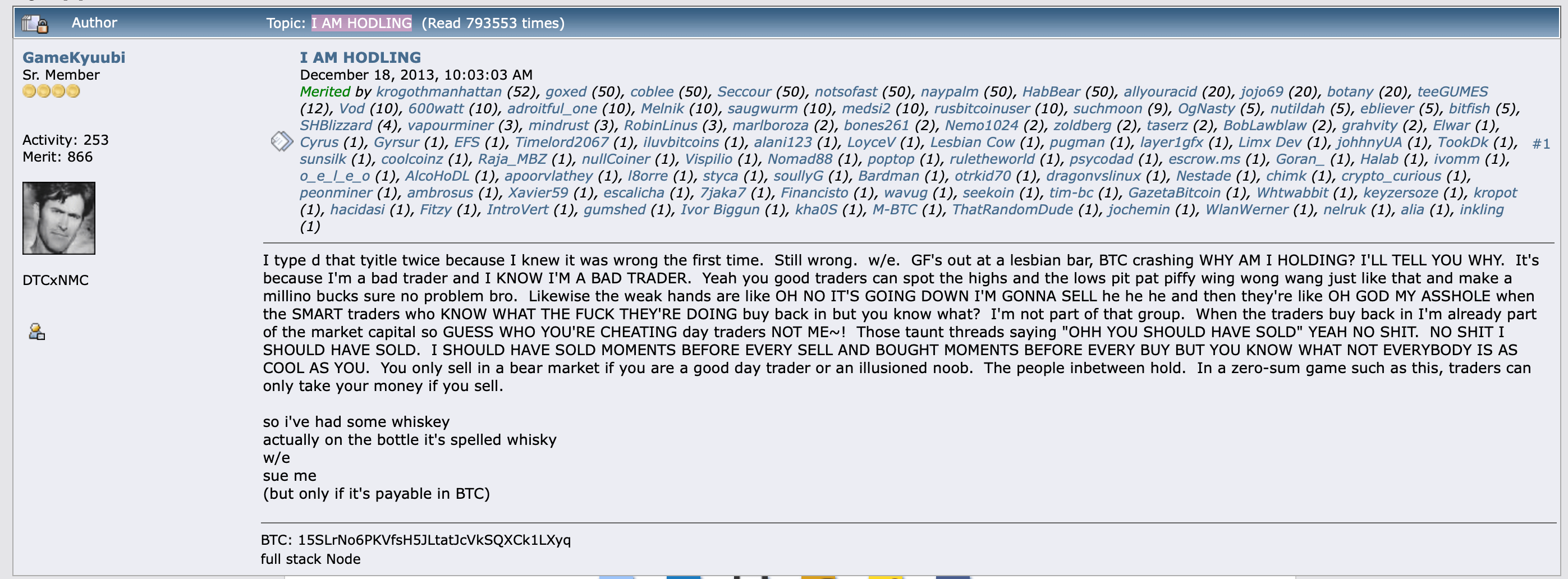

Естественно, для инвесторов это был шок — и особенно для тех, кто связался с криптовалютой накануне. Одним из них оказался пользователь под псевдонимом GameKyuubi. Он создал страницу обсуждения на форуме Bitcointalk, назвав её “I AM HODLING”.

В целом это были рассуждения выпившего человека с массой ошибок и опечаток. В них он делился плохими навыками трейдерства, которые не позволяли ему разбогатеть. Именно поэтому он решил ходлить — то есть просто держать биткоины на долгосрочную перспективу.

Легендарная публикация, с которой и начался ходл

Вот цитата из культовой публикации.

Биткоин рушится, почему же я тогда его держу? Я расскажу вам почему. Это потому что я плохой трейдер и я знаю, что являюсь плохим трейдером. Да, вы все хорошие трейдеры, которые могут определить пики курса и его дно, а затем пиф-паф пиф-паф — и вот у вас уже миллион долларов без каких-либо проблем. В то же время слабые трейдеры думаю “о нет, актив падает, мне нужно продать”. А затем умные трейдеры, которые знают толк, купят актив по более низкой цене. И вы знаете что? Я не отношусь к этой группе. Когда трейдеры будут покупать актив снова, я уже буду частью рынка. Так что угадайте, кого обманут такие трейдеры? Не меня!

Конечно, мне стоило продать. Мне стоило продать за секунду до того, как продадут все остальные, и купить за пару мгновений до того, как все начнут покупать. Но да, не все такие мастера, как вы. Вам стоит продавать только на медвежьем рынке — даже вы являетесь хорошим трейдером или новичком, полным иллюзий. Все остальные в это время холдят. В такой игре с нулевой суммой трейдеры могут отобрать ваши деньги только в случае, если вы продадите актив.

Затем автор публикации уточнил, что уже выпил виски из-за всего происходящего. Очевидно, этим и объясняется масса опечаток в оригинальной публикации.

Так что делаем промежуточный вывод. Холдить или ходлить — значит держать криптовалюту в течение долгого срока, не паниковать из-за падений и не избавляться от актива в минус. Забавно, но эта стратегия действительно работает, хотя и требует терпения.

К слову, затем представители криптовалютного сообщества нашли способ расшифровать слово даже с опечаткой. В шуточной версии аббревиатура HODL означат “Hold on for dear life”, то есть что-то по типу “держись ради отличной жизни”. Таким образом любители криптовалют напоминают, что хорошие блокчейн-проекты действительно дорожают с годами и могут приносить большие доходы.

Для кого подходит ходл

В итоге ходл предполагает долгосрочное — и не только — хранение криптовалюты. По сути это является инвестированием, которое противопоставляется трейдингу. Обычно трейдеры пытаются получить прибыль в коротких промежутках времени: начиная от нескольких минут и заканчивая днями.

Здесь же всё наоборот. Холдер специально приобретает актив и грубо говоря забывает о нём на несколько недель, месяцев или лет. Естественно, он следит за происходящим на рынке, чтобы не упустить возможные рост, но в целом рассчитывает выйти в наличные или стейблкоины — то есть привязанные к доллару криптовалюты — значительно позже.

Здесь важно отметить основу ходлинга. Криптовалютный проект для долгосрочного хранения должен выбираться основательно, то есть после детального изучения идеи, разработчиков и их целей. Всё же если вложить деньги в малоизвестный начинающий проект, ходл может закончиться полной потерей средств.

Такие случаи уже случались. Взгляните на график монеты CBDAO BREE. Его разработчики не выдержали падения рынка осенью 2020 года и исчезли: удалили социальные сети, обронили ликвидность торговых пар BREE и заставили курс просесть до нуля. Такое ходлить точно не стоит — хоть и предсказать подобные события заранее невозможно.

График курса CBDAO Bree

В таком случае лучше выбирать популярные криптовалюты, проверенные временем — по типу Биткоина, Эфириума и прочих.

Преимущества ходла криптовалют

Плюсы криптовалютного ходла очевидны. Если инвестор рассчитывает держать монеты в течение нескольких месяцев или лет, ему незачем реагировать на временные обвалы рынка, нервничать из-за происходящего, а также по сто раз обновлять курсы криптовалют и собственное портфолио. Он знает, что спустя какое-то время ситуация на рынке будет куда привлекательнее, поэтому можно пустить ситуацию на самотёк.

Сейчас это особенно актуально, когда BTC покупают компании Tesla, MicroStrategy, Square и другие гиганты мировой индустрии. Очевидно, что как минимум умирать и падать до нуля Биткоин точно не собирается.

Самый популярный мем о криптоходлер — кадр из фильма “300 спартанцев”. Здесь ходлеры поданы в виде мужественных воинов, которые не планируют сдаваться даже в наиболее непривлекательных рыночных условиях.

Самый популярный мем о ходле

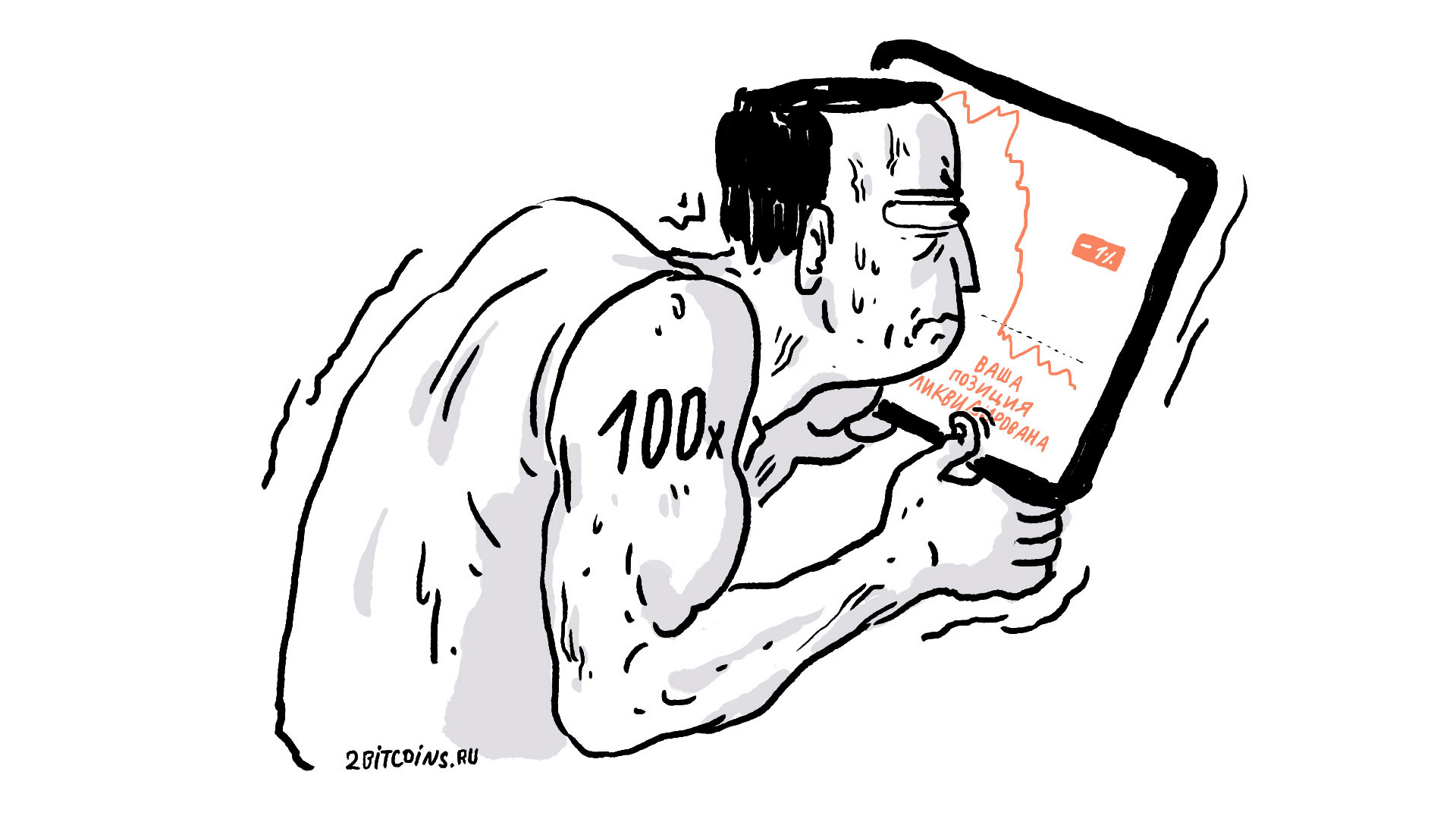

Недостатки ходла криптовалют

Минусы ходла происходят из его преимуществ. Если держатель крипты готов держать её несколько лет, он может недостаточно тщательно следить за происходящим на рынке и пропустить выгодную возможность. К примеру, ходлить биткоины с 2017 по 2019 год не было никакого смысла, поскольку в декабре 2017 года BTC достиг локального максимума в 20 тысяч долларов, после чего обвалился. То есть в идеале инвесторы могли продать монеты на пике и закупиться значительно дешевле.

Конечно, сейчас Биткоин стоит 50 тысяч долларов, поэтому даже ходлеры из 2017 года всё сделали правильно. Однако возможность заработать и войти в позицию более выгодно была, а значит можно было не потерять несколько лет ожидания и иметь больше денег.

Второй минус ходла — неспособность застраховаться от крушений криптовалютных проектов, то есть их смерти. На криптовалютной бирже трейдеры для подобных ситуаций ставят стоплоссы или приказы автоматически продать актив в случае падения его курса ниже определённого уровня.

Впрочем, подход ходлеров и трейдеров совершенно разный, поэтому не факт, что стоит их сравнивать. К тому же стоплосс может сработать, после чего курс криптовалюты вернётся к своему предыдущему уровню — причём это случается за считанные минуты. В таком случае трейдер теряет часть денег и позицию.

Примеры ходла биткоинов

Некоторые терпеливые счастливчики, которые сумели сохранить биткоины в течение многих лет, действительно становятся сказочно богатыми. Последний пример подобного случился вчера.

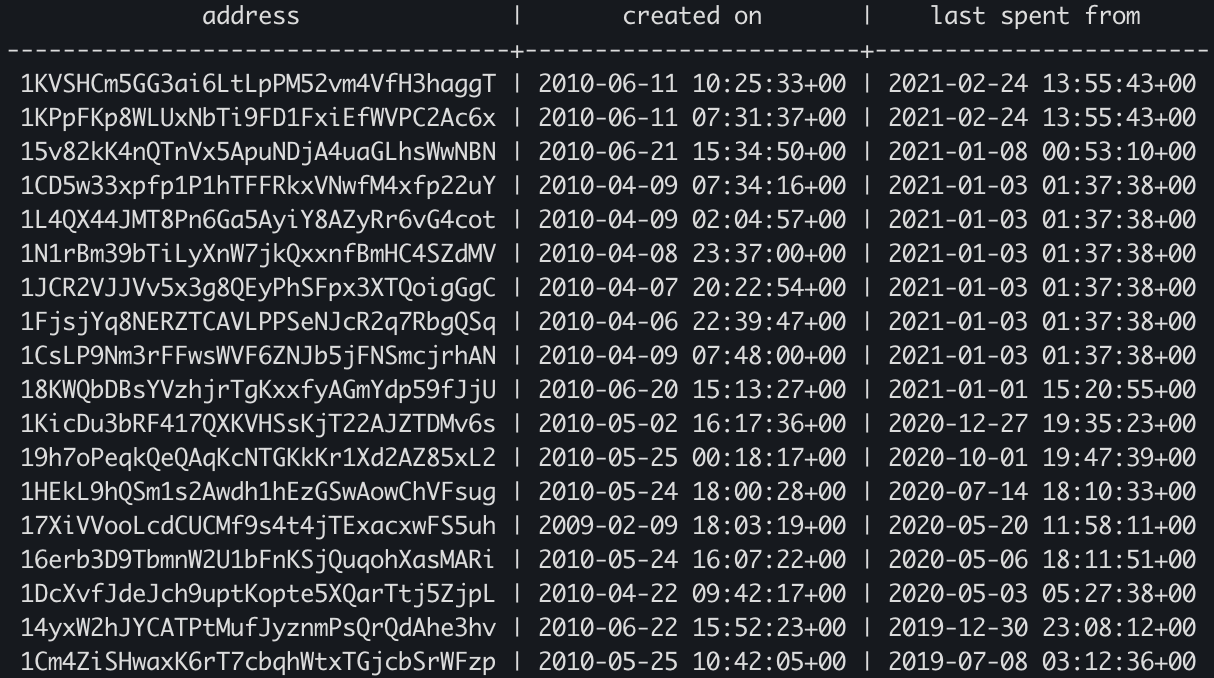

Список старых биткоинов, которые уже потрачены

Ранний любитель Биткоина перевёл 100 BTC, которые намайнил в июне 2010 года. Тогда они стоили считанные копейки, однако сейчас за них можно получить 5 миллионов долларов. Эта сумма — награда за терпение и веру в децентрализацию.

В мае 2020 года аноним также перевёл на торговую площадку 50 BTC, добытые в 2009 году. И он тоже разбогател.

Мы считаем, что стратегия ходла вполне себя оправдывает на рынке криптовалют. Монеты действительно умеют расти в цене за долгое время и приносить прибыль. У ходла есть и минусы, ведь в случае нерешительность или нежелания быстро реагировать на ситуацию инвесторам придётся ждать восстановления цен несколько лет. Однако в целом для новичков данная тактика подходит.

При этом напоминаем, что любые инвестиционные решения нужно принимать самостоятельно. А вкладывать деньги во что-то стоит исключительно после детального анализа.

Поделитесь своим мнением по ситуации в нашем крипточате миллионеров. Там обсудим и остальные темы, связанные с блокчейном и криптовалютами.

Источник

Hold (удержание) криптовалюты: какие активы подойдут лучше всего в 2021-м

Считается, что стратегия холдинга — оптимальна для биткоина и других топовых альткоинов. А если не из топ криптовалют, какие подойдут больше, какие — меньше? Какие функции для холдеров есть на криптовалютных биржах и криптолендинг-сервисах — все в материале.

Впервые термин HODL появился в декабре 2013 года на форуме Bitcointalk. Тогда первая криптовалюта поднялась практически до $1100 тыс., но в течение суток обвалилась на 39%.

Автор первого сообщения о стратегии холдинга был плохим трейдером, о чем он открыто заявил. Его мотивацией в ответ на обвал BTC было сохранить средства в условиях волатильности и медвежьего тренда (затяжное, искусственное удержание цены актива на невысоких позициях — прим. авт.).

Холд — это купить криптовалюту и удерживать ее «до лучших времен», тем самым нивелировать влияние краткосрочного и долгосрочного колебания цен на монету удержанием. Вместе с тем, обезопасить себя от влияния рыночных настроений FOMO и FUD — страха упустить выгоду, соответственно, купить биткоин дороже, чем можно было бы, или продать криптовалюту раньше времени, по совершенно не объективной цене.

Со временем у этой стратегии появились последователи среди криптотрейдеров, которые убеждены в том, что мир в будущем полностью откажется от фиата (это доллары, рубли, евро и другие национальные валюты), а криптоактивы создадут основу для всех экономических структур.

Однако удерживать не значит совершенную недвижимость монет. Возможен пассивный заработок на криптовалютах, который не предполагает трейдинга, но не исключает движения активов. Вот, чем занимаются многие холдеры сегодня.

Итого выводим, что такое холд: это управление активами с целью сохранения основного капитала криптовалют и их приумножение без прямой торговли.

Есть множество способов, как заработать на криптовалюте пассивным способом. Как вариант — размещение активов под проценты. Любой из представленных ниже видов стратегии холдера учитывает инфляционные риски (безапелляционное хранение активов на холодном кошельке может быть рискованным, поскольку инвестора может настичь «затяжная зима»). Тип услуги зависит от того, кто в конечном итоге будет получать средства для использования.

Первый — лендинг криптовалют. Платформа-лендер связывает владельца криптовалюты с заемщиком (третьей стороной). Тот, в свою очередь, берет криптовалюту на условленный срок под проценты. Из известных компаний, которые предоставляют подобные услуги (за исключением криптобирж), это Nexo, Freebitcoin, Salt, Bitbond и т.д. (в качестве примера, не на правах рекламы).

В случае с криптолендингом, например, если ваш актив — биткоин. Заработок будет происходить по такому пути: вы размещаете депозит на платформе на определенный срок, но активы ссужаются авторитетным финансовым учреждениям (а не остаются на кошельке биржи), через определенное время получаете процентную ставку в качестве прибыли.

Здесь могут быть различные условия: сумма либо блокируется на определенный срок, либо есть минимальный депозит (и в таком случае снять средства можно в любой момент). Проценты в основном выплачиваются в том же активе, которые вы предоставляли. Сроки — от недели. Такие платформы удерживают комиссию не с того, кто размещает актив, а с того, кто этот актив берет в кредит. Устанавливаемый площадкой процент указывается в годовом эквиваленте.

Как рассчитать прибыль: годовой процент разделяется на 365 (или 366, если это високосный год), затем полученная сумма умножается на количество дней лендинга. Например, 7. Так вы узнаете приблизительно, сколько можете получить.

Важно знать: процент за лендинг, в отличие от стейкинга, колеблющийся. На ряде площадок поясняется, что он формируется при анализе спроса и предложения. Также он корректируется в зависимости от положения актива на рынке. Некоторые платформы сообщают, что дополнительно учитывают прибыль за предыдущие месяцы.

Один из лучших способов обезопасить свою криптовалюту на таких платформах — выбрать криптолендера, который имеет лицензию финансового регулятора.

На каких регуляторов лучше ориентироваться: Денежно-кредитное управление Сингапура (MAS), Европейское управление по надзору за рынком ценных бумаг (ESMA). Они же — наиболее требовательные, а значит площадке, лицензированной ими, [скорее всего] можно доверять.

По аналогичной схеме работает стейкинг криптовалют. Как рассчитать прибыль и о том, какие условия есть (на примере Binance, Kraken, WhiteBIT, Kucoin и т. д.) я писала тут. С той лишь разницей, что средства депонируются на холодном кошельке биржи для обеспечения ликвидности для Margin Trading.

Здесь также схема действий проста: владелец активов передает непосредственно на депонирование свои средства, на четко оговоренный срок и под условленный процент. Через время получает их обратно плюс прибыль.

Есть ли смысл холдить тот же эфир, или лучше поставить его на рельсы дейтрейдинга? Как пишут Shrimpy Acadeny, нужно учитывать фактор эффективности, и два основных способа выбрать портфель — это индексное и выборочное инвестирование.

Не топовые активы, как правило, отсутствуют в предложениях под кредитование или стейкинг для пассивного холдинга. Из актуальных на сегодняшний день, что я нашла в сети — BNOX, DYN, DASH, EVX, XDN, 2XDN, DIGEX, STARK, RX, BLCT, SCP, HOGL, STRI, LONG, XSZ, RPZX.

Вместе с тем, логично, что если не особенно популярная криптовалюта, заработок менее рисковый. Таким образом, если проект окажется перспективным, инвестор выиграет, если изживет себя — финансовые потери могут быть минимальными.

Можно выделить такие критерии для выбора актива под холдинг:

- проект, который вышел на рынок хотя бы пару лет назад — так можно проследить активность по нему, объемы торгов, графики ценового движения;

- стоимость актива — не выше 10 центов для «не хайповых» проектов, для тех, что на слуху — не выше доллара-трех;

- поддерживается ли данный актив институционалами, сколько «китов» уже удерживают монету и есть ли они вообще (разумеется, лучше, чтобы были);

- был ли у актива All Time High. Здесь важно обратить внимание на то, когда именно он был. Если сразу после запуска проекта — вероятно, это следствие маркетинговой активности, например, airdrop (бесплатной раздачи криптовалюты). Если он был несколько раз — тем лучше;

- ограниченная, или нет, эмиссия у монеты. Оптимально, чтобы дефицит актива все же был одной из его возможностей;

- полезность проекта — то, на что нужно всегда обращать внимание, для любых целей. Можно сказать, что перспективными представляются платформы, поддерживающие децентрализованные финансы (DeFi) — сферу, активно развивающуюся последние пару лет;

- поддерживается ли (залистен, или нет) актив на топовых криптовалютных биржах. Мы говорим о мастодонтах типа Coinbase, Kucoin, WhiteBIT, Binance, Huobi, Bybit, OkEx и им подобных.

ТОП-5 для холдинга в 2021-м

Блоггер Crypto Oracle выводит на 2021 год ряд активов, в их числе:

- IOTA. Токен, рыночная капитализация и суточный объем торгов которого за последние 4 месяца выросли с $1,3 млрд и $80 млн до $5,7 млрд и $216,5 млн соответственно;

- XLM. Имеет высокие суточные объемы торгов (сейчас это $4,840,667,316.10), что может говорить о заинтересованности трейдеров активом. С начала года пампится с 30 центов, на данный момент $0,63 (по Coin Market Cap), имеет за плечами несколько лет трейдинга и пару ATH;

- Tezos (XTZ). За время своего существования (с 2017 года) довольно активно трейдится — суточный объем торгов $583 млн. Отмечу, что Market Cap монеты с января 21-го до сегодняшнего дня вырос с $2,3 млрд до $5,2 млрд. По словам Crypto Oracle, вероятное ценовое движение актива — к $10 за единицу к концу года;

- Aave. С ноября прошлого года вырос в цене на 1577,35%. Рентабельность инвестиций в актив, по Coin Market Cap, составляет 83 671%. Входит в ТОП-10 коинов децентрализованных финансов;

- XEM (NEM). На рынке порядка пяти лет, рентабельность инвестиций составляет 85,8% тыс. Цена за последний год поднялась с $0,21 до $0,34, было несколько ATH — $1,56 и $0,86 за единицу.

О том, какие еще коины могут заслуживать внимания в текущем году, по мнению экспертов, можно подсмотреть здесь.

Как зарабатывать на биткоинах?

Учитывая высокую волатильность первой криптовалюты сегодня, а также прогнозы аналитиков (речь идет о шестизначных суммах, по мнению некоторых из них), эксперты рекомендуют обращаться к лонг-позициям или холдингу.

Кто предоставляет услуги криптолендинга?

Централизованные и децентрализованные платформы. Это могут быть и криптобиржи, и специализированные площадки. Последние зачастую не предоставляют услуг трейдинга, на криптобиржах — более широкий функционал.

Какие активы можно разместить под лендинг и стейкинг?

Если мы говорим о лендинге — то это самые распространенные активы, типа BTC, ETH, LTC. Если говорим о стейкинге, то здесь список расширяется и не топовыми альткоинами, которые указаны в одном из разделов выше.

Данный материал — справочно-информационный, это не ни в коем случае не рекомендация к торговле и не стратегия.

Источник