- Топ-7 крупных компаний, которые активно инвестируют в Биткоин

- Grayscale

- CoinShares

- MicroStrategy

- Galaxy Digital Holdings

- ETC Group Bitcoin ETP

- Square Inc.

- Альткоины Grayscale: какие монеты заинтересовали фонд? 2302

- Новые альткоины Grayscale: XLM, MANA, FIL, BAT, LINK

- Биткоин и Эфириум взлетают сегодня к своим максимумам

- Важное

- Протокол Sherlock защитит пользователей DeFi 1354

- Протокол Sherlock

- Добавление страховочной сетки

- 408 млн Ripple для Маккалеба: очередной транш проведен 1045

- 408 млн Ripple для очередного дампа Маккалеба

- Больше топлива для машины дампа XRP

- RiFi изменит DeFi экосистему: 5 причин 810

- RiFi изменит DeFi экосистему

- Отбор активов

- Бессрочные фьючерсные продукты MVDA от FTX запущены! 687

- Бессрочные фьючерсные продукты MVDA

- Прогноз REEF: монета подает признаки жизни 1215

- Прогноз REEF: монета консолидируется

- Анализ дневного графика REEFBTC

- Покупатели биткоина осторожничают и боятся натиска продавцов 1021

- Покупатели биткоина боятся продолжения медвежьего тренда

- Average Directional Index: медведи захватили биткоин

Топ-7 крупных компаний, которые активно инвестируют в Биткоин

За последние несколько месяцев крупные институциональные инвесторы начали активно скупать биткоины. Их новая стратегия серьёзно отразилась на настроениях в индустрии: стоимость главной криптовалюты начала уверенно расти и за несколько недель достигла нового годового максимума, преодолев отметку в 16, а теперь и в 18 тысяч долларов. Сегодня мы рассмотрим семь компаний, которые сделали крупнейшие вложения в цифровые активы до сегодняшнего дня.

Grayscale

Grayscale Investments — один из крупнейших институциональных игроков криптопространства вот уже несколько лет подряд. В качестве инвестиционного криптофонда Grayscale позволяет аккредитованным инвесторам получать доступ к биткоинам и множеству других цифровых активов через несколько трастов и фондов без необходимости держать эти активы напрямую или управлять ими.

Grayscale имеет самый большой портфель биткоинов среди всех институциональных инвестиционных платформ: более 7.4 миллиарда долларов в BTC в настоящее время находятся под управлением Grayscale Bitcoin Trust. В целом, Grayscale Investments владеет около 2 процентами от общего предложения BTC, при этом 481 711 BTC в настоящее время находятся под управлением компании. Акции GBTC торгуются на OTCQX под тикером GBTC.

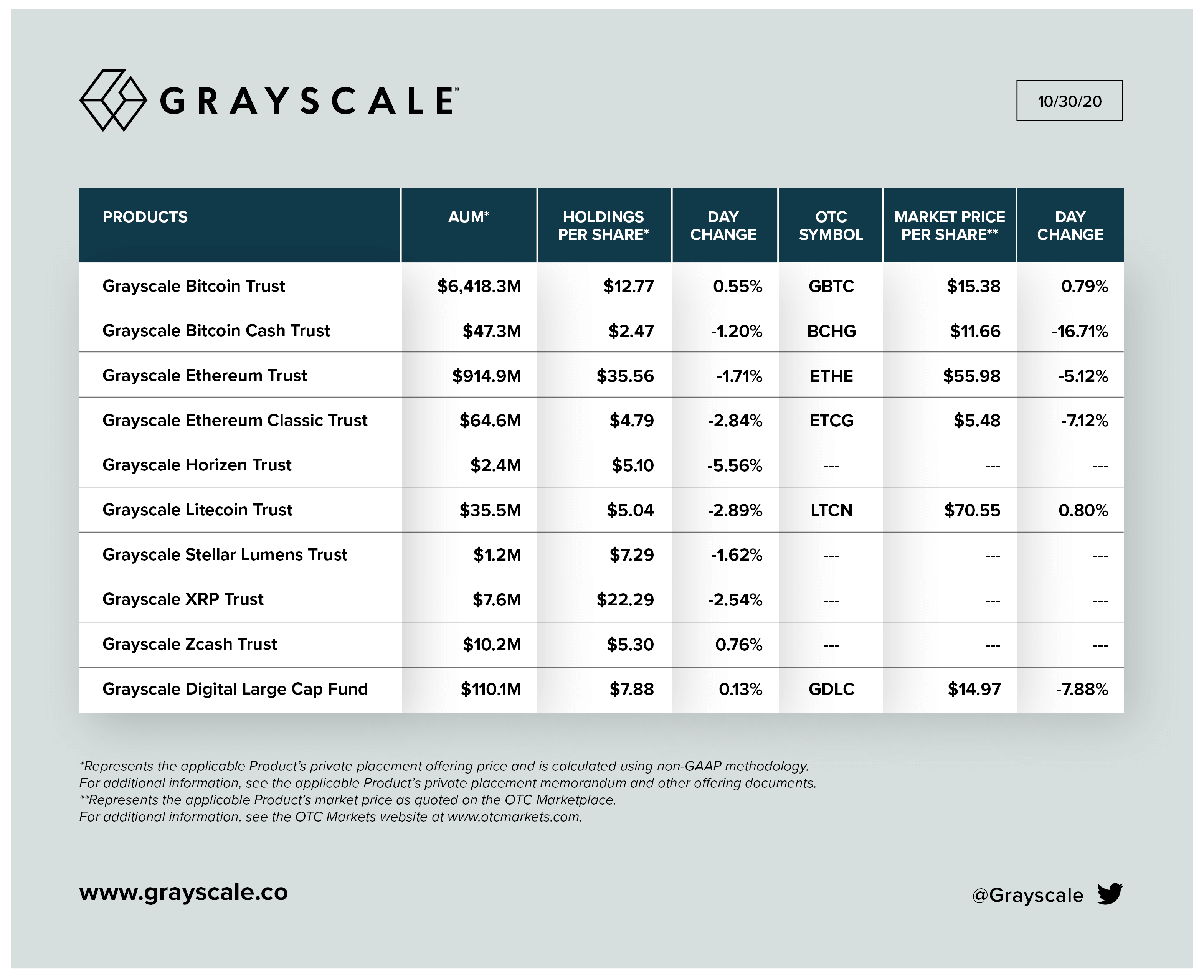

Объемы активов под управлением в разных подразделениях Grayscale

Напомним, OTCQX — это внебиржевая система торгов акциями, известная как OTC Markets Group. OTCQX имеет долгую историю, которая тянется еще с 1913 года. Как видим, криптовалюты давно стали частью даже традиционных рыночных систем.

Ещё один факт (вполне ожидаемый) — основатель и генеральный директор Grayscale Барри Силберт является давним сторонником Биткоина.

CoinShares

CoinShares Group — один из первых пионеров в области инвестиций в цифровые активы — также входит в наш список публичных компаний, управляющих значительными объемами биткоинов. Именно CoinShares первой запустила регулируемый хедж-фонд для Биткоина и различные торговые инструменты для криптовалют. В настоящее время CoinShares предлагает два торгуемых на бирже продукта: Bitcoin Tracker One и Bitcoin Tracker Euro, оба из которых можно торговать на XBT Provider AB.

По состоянию на ноябрь 2020 года активы под управлением CoinShares включают в себя крипту на сумму более 1 миллиарда долларов. Эти показатели не настолько впечатляющие, как у Grayscale, однако в глобальном масштабе инвестиции CoinShares действительно огромны — компания владеет почти 0.4 процента всех биткоинов в циркуляции.

MicroStrategy

Аналитический гигант MicroStrategy присоединился к институциональной гонке относительно недавно. В период с августа по сентябрь фирма приобрела как минимум 38 250 BTC на сумму более 425 миллионов долларов. Учитывая стремительный рост цены Биткоина в последние несколько недель, решение руководства MicroStrategy уже принесло фирме прибыль в размере десятков миллионов долларов.

Кроме того, генеральный директор MicroStrategy Майкл Сейлор открыто говорит о персональных вложениях в BTC. В конце октября он поделился суммой своего портфеля в криптовалюте: на кошельке Сейлора находятся как минимум 17 732 BTC общей суммой более 270 миллионов долларов в данный момент. Примечательно, что сделка по покупке монет была очень удачной — Майкл приобрел их по средней цене в 9882 доллара.

По данным платформы BitInfoCharts, Сейлора можно отнести к числу 100 крупнейших владельцев биткоинов — при условии, что все монеты хранятся на одном адресе. Кстати, ещё в 2013 году CEO MicroStrategy открыто заявлял, что «дни Биткоина сочтены».

Похоже, на его мнение относительно цифровых активов серьезно повлиял рост главной криптовалюты за последние семь лет. Напомним, еще в 2013 году её стоимость едва превышала планку в 300 долларов.

Galaxy Digital Holdings

На балансе Galaxy Digital Holdings находится как минимум 16 651 BTC или примерно 257 миллионов долларов по текущему курсу. Основанная Майклом Новограцем в январе 2018 года компания заключила партнерства со многими криптостартапами, включая Block.one и BlockFi. Неудивительно, что Новограц является активным сторонником Биткоина.

В апреле 2020 года он отметил, что меры стимулирования экономики американским правительством, объявленные в ответ на пандемию коронавируса, вызвали интерес инвесторов к криптовалютам.

Канадская компания 3iQ хранит по меньшей мере 8295 BTC стоимостью 128 миллионов долларов. После нескольких лет переговоров с регулирующими органами фонд 3iQ, сфокусированный на инвестициях в Биткоин, был зарегистрирован на фондовой бирже Торонто (TSX) в апреле 2020 года, что позволило канадцам инвестировать в биткоины через своих регулируемых инвестиционных менеджеров. Это событие поприветствовали миллиардеры братья Уинклвосс, чья криптовалютная биржа Gemini выступила кастодианом фонда.

В сентябре 2020 года регулируемый фонд BTC был включен в список торговых инструментов Гибралтарской фондовой биржи. Вот комментарий генерального директора 3iQ Фреда Пая по этому поводу.

Мы планируем разместить этот фонд на крупных биржах по всему миру. Наше видение состоит в том, чтобы это был крупнейший регулируемый Биткоин-фонд в мире.

3iQ также стоит за стейблкоином QCAD, подкрепленным канадским долларом, который был запущен в феврале 2020 года.

ETC Group Bitcoin ETP

Лондонская ETC Group накопила 5215 BTC на сумму чуть более 80 миллионов долларов в активах, находящихся под управлением в рамках своего биржевого продукта (ETP). Он был включен в список XETRA Deutsche Börse в июне 2020 года — сразу после того, как немецкий финансовый регулятор BaFin официально признал криптовалюты в качестве финансовых инструментов в марте.

В своем отчете за сентябрь 2020 года эксперты ETC Group отметили, что «с текущим направлением роста Nasdaq и высокотехнологичных акций, аналогичным росту Биткоина в 2017 году, все больше инвесторов сейчас рассматривают криптовалюту в качестве основного вложения.

Square Inc.

Фирма, основанная и управляемая руководителям Твиттера Джеком Дорси, относительно недавно инвестировала 50 миллионов долларов в главную криптовалюту. В данный момент вложение составляет 1 процент от общего объема средств в управлении Square. Сейчас компания владеет в общей сложности 4709 BTC, что эквивалентно чуть более 0.025 процента от циркулирующего предложения биткоинов.

В рамках новой программы по доступности крипты обычным инвесторам Square добавила поддержку усреднения при покупке Биткоина, чтобы клиенты компании смогли минимизировать свои риски от волатильности цифрового актива. Более того, дочерняя компания Square Crypto предлагает гранты всем, кто может помочь улучшить пользовательский интерфейс Биткоина, масштабирование, конфиденциальность, безопасность и многое другое.

CEO Twitter Джек Дорси, который основал Square, очень долгое время является сторонником криптовалют

Мы считаем, что все перечисленные компании являются доказательством того, насколько взрослой стала индустрия криптовалют в сравнении с 2017 годом. Всё же на предыдущем буллране монеты могли считаться своего рода экспериментом, а сейчас их открыто покупают крупнейшие организации. Очевидно, данный тренд продолжится. Так что ждём укрепления ниши.

Ищите ещё больше интересных новостей в нашем крипточате миллионеров. Также не забудьте подписаться на нашу новостную рассылку в Google News.

Источник

Альткоины Grayscale: какие монеты заинтересовали фонд? 2302

На сегодня Grayscale – это самый крупный криптовалютный фонд мира, который управляет рекордной суммой средств. Составляет она внушительные $46 млрд. Если ранее фонд преимущественно был сосредоточен на покупках биткоина и эфира, то в последнее время больше привлекают внимание альткоины Grayscale.

В частности, сегодня крупнейший фонд покупки биткоинов, который также предлагает доступ к альткоинам, включая Ethereum и Stellar, добавил 5 566 271 XLM и другие альткоины, трасты которых были запущены недавно. В фиатной валюте эта сумма составляет 2 532 167 долларов.

Новые альткоины Grayscale: XLM, MANA, FIL, BAT, LINK

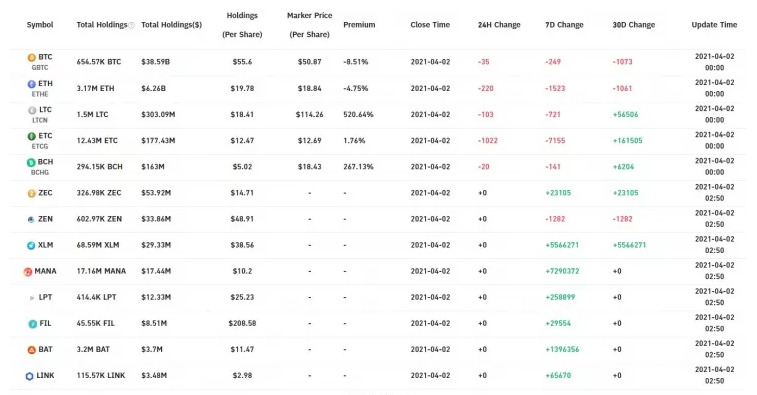

Аналитическая платформа Bybt предоставила информацию о том, что 31 марта инвестиционный фонд Grayscale Investments совершил крупные крипто-покупки. Управляет фондом Барри Силбертом, основатель Digital Currency Group.

Согласно имеющимся данным, от лица Барри Силберта фонд приобрел:

- 5566,271 XLM;

- 7,290,372 MANA;

- 258,899 FIL;

- 1,396,356 BAT;

- 65,670 LINK.

Все эти монеты недавно добавили в список активов Grayscale. И, как сообщается, для них были запущены соответствующие крипто-трасты, позволяющие инвесторам получить доступ к общим ресурсам на основе этих монет.

По состоянию на 1 апреля компания владеет в общей сложности криптографией на сумму $46 млрд. Это включает в себя $28 млн XLM, $38,5 млрд в биткоинах, $6,1 млрд в Ethereum. За один день команда Grayscale купила криптографии на $0,4 млрд.

Биткоин и Эфириум взлетают сегодня к своим максимумам

Как уже сообщалось сегодня ранее, две крупнейшие криптовалюты, Биткоин и Эфириум тестируют сегодня свои исторические максимумы. Биткойн вернулся к уровню $60 000 и откатился назад к $59 980. Ethereum сумел подняться выше отметки в 2000 долларов, постепенно приближаясь к тому, чтобы побить свой собственный рекорд – максимум в 2036 долларов, достигнутый 20 февраля.

1 апреля CNBC сообщила, что миллиардер Марк Кьюбан, теперь является опытным и влиятельным криптоинвестором. Ну а ранее это был известный крипто-ненавистник, который предпочитал бананы биткоину. Сегодня 60 процентов его портфеля конвертируется в биткоин, 30 процентов – в Эфириум и 10 процентов в другие альткоины.

Кьюбан заявил, что он держит много Эфириума. Потому что это «самая близкая к истинной валюте» цифровая ценность.

Важное

Сотрудничество Polygon с 0x привлечет 1 млн пользователей

Теханализ Ethereum: цена набирает темп

Доджи на графике BTC дает быкам надежду

Цена TFUEL на 26% выше и составляет $0,66

Протокол Sherlock защитит пользователей DeFi 1354

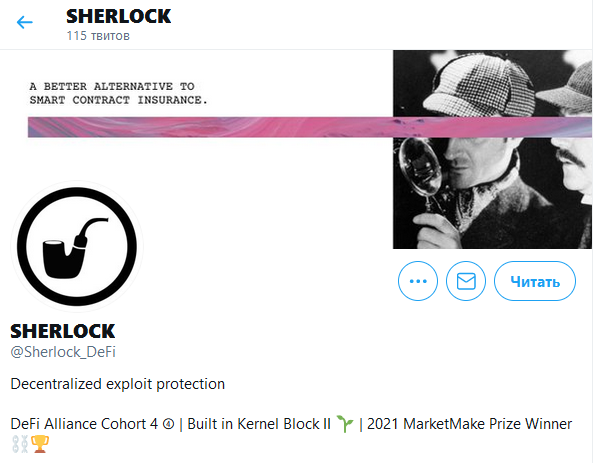

Протокол Sherlock, разработанный специально для защиты DeFi-пользователей от эксплойтов, успешно провел раунд финансирования. Так что теперь есть шанс, что участники растущей экосистемы DeFi смогут спать спокойнее.

Протокол Sherlock

Предварительный раунд, который собрал $1,5 млн, был проведен CoLab IDEO Ventures при участии:

- Scalar Capital;

- A. Capital;

- DeFi Alliance.

К инвестициям также добавился ряд ангельских инвесторов из ведущих стран мира.

Sherlock обеспечит решение растущей проблемы по уязвимости smart-contracts. Она предлагает защиту от взлома DeFi-протоколов:

- с применением собственного анализа кибербезопасности;

- покрытия прямо на уровне используемой платформы.

В соответствии со словами Гэвина Макдермотта, действующего партнера CoLab IDEO Ventures – фундаментально проводимый анализ существующих рисков и протоколы покрытия напрямую были «тяжелым грузом».

– Но, если модель Sherlock может обеспечить масштабирование до внушительных процентов TVL в DeFi, то созданная сеть существенно улучшит безопасность для всей отрасли.

Добавление страховочной сетки

Sherlock старается сконцентрироваться на контроле рисков, сопряженных с эксплойтами, а не стремиться к 100%-ной профилактике. Управление рисками, сопряженных с эксплойтами – это огромная головная боль для DeFi-пользователей. Потому часто требуется использовать совершенно другой протокол, чем тот, в котором они депонировали.

– Sherlock включает встроенный слой защиты от эксплойтов при помощи протоколов, которые вы уже используете. Это значит, что головная боль пользователей исчезает. И DeFi таким способом сделает значительный шаг в сторону массового принятия.

Протокол выступает в качестве посредника для того, чтобы оценить риски с помощью серьезных исследований. Он объединил лучших экспертов по вопросам безопасности с поставщиками ликвидности так, чтобы это было выгодно обеим сторонам.

Поставщики залогового обеспечения/ликвидности видят стимулы и могут чувствовать себя в безопасности. Поскольку они делегируют свои криптоактивы экспертам по безопасности. А те, в свою очередь, могут извлечь выгоду из масштаба, где проводимый ими анализ оказывает влияние.

В этом году в DeFi- секторе без конца продолжались эксплойты и взломы. Но сейчас BSC, по-видимому, является эпицентром в этом хаосе. Представители BSC утверждали, что волна хакерских нападений была довольно слаженной. Но это не удивляет, если вспомнить, что большая часть проектов – клоны, причем без прохождения аудита.

408 млн Ripple для Маккалеба: очередной транш проведен 1045

Блокчейн-платежная компания Ripple сегодня отправила своему соучредителю и бывшему главному технологу Джеду Маккалебу еще один платеж. Его размер составляет чуть более 408 млн Ripple. А это в долларовом эквиваленте составило свыше $420 млн по текущим ценам.

408 млн Ripple для очередного дампа Маккалеба

По данным blockchain explorer XRPScan, это последняя из серии массовых транзакций XRP, которые Ripple ежемесячно отправляет Маккалебу с сентября 2020.

В свою очередь, Маккалеб не перестает частично, но весьма регулярно продавать получаемые токены все меньшими порциями. В соответствии со своим «шаблоном», бывший соучредитель Ripple каждую неделю выбирает какой-то объем XRP – как правило, весьма немаленький по меркам обычных розничных трейдеров – и сбрасывает их на протяжении 7-ми дней к ряду.

За прошедшую неделю «сбросы» Маккалеба составили 16,35 млн XRP в день. А это примерно $16,85 млн. До этого он продавал чуть более 10 млн XRP каждый день в течение 2-х недельного периода. На момент публикации в его кошельке “Tacostand” осталось еще 633,7 млн XRP, а это немногим больше $652 млн.

Больше топлива для машины дампа XRP

Как сообщалось ранее, Маккалеб покинул Ripple в 2014 из-за внутренних разногласий после того, как стал соучредителем компании в 2011. После своего ухода со скандалом Маккалеб сперва захотел скинуть имеющиеся у него XRP. Но Ripple остановила его, подав ряд судебных исков, чтобы избежать обесценивания актива. Как сказал Д. Шварц, занимающий пост техдиректора:

– Джед намеревался по-быстрому скинуть свои XRP. И адвокаты действовали, чтобы не допустить этого, подав ряд судебных исков. И Джед был вынужден отступить от своих планов, что принесло ему больше $1 млрд прибыли! И он, вероятно, единственный человек, который стал миллиардером чуть ли не против своей воли.

Тем временем Ripple по-прежнему втянута в судебную тяжбу с SEC из-за продаж XRP. Регулятор в инициированном иске утверждал, что Ripple и ее руководители в лице гендиректора Гарлингхауса и председателя Ларсена, «привлекли свыше $1,3 млрд через незарегистрированное и продолжающееся предложение цифровых активов» с 2013.

Однако, адвокат компании Дж. Хоган говорит, что до суда такие дела практически не доходят. Поэтому представителям SEC, вероятнее всего, придется пойти на до судебное урегулирование.

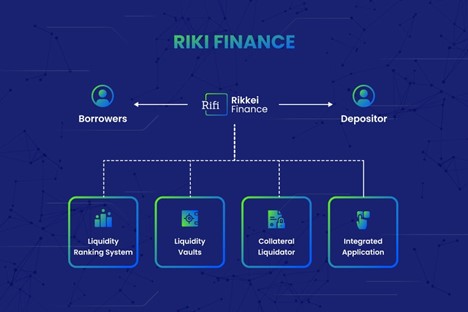

RiFi изменит DeFi экосистему: 5 причин 810

Rikkei Finance ($RIFI) – это идеальное кредитное решение. Оно является масштабируемым и удобным в использовании. Rikkei Finance – это всеобъемлющая финансовая платформа, которая может похвастаться высокой производительностью и эффективностью. RiFi изменит DeFi экосистему за счет следующих 5 факторов:

- устойчивость;

- интероперабельность;

- разнообразие;

- общинно-ориентированный подход;

- сильная команда.

RiFi изменит DeFi экосистему

Твердое видение команды RiFi с самого начала состоит в том, чтобы построить протокол кредитования, который отдает приоритет устойчивости. В последнее время случилось множество атак различного размера, нацеленных на различные протоколы DeFi на BSC. Они используют множество слабых мест протоколов, а именно:

- ошибки в исходном коде;

- манипулирование ценой токена;

- паршивая модель управления рисками.

Rikkei Finance применяет множество методов, чтобы сделать кредитование легким и безопасным на всех этапах.

Rikkei Finance использует многозадачную модель процентных ставок взамен традиционной линейной. Сила модели заключается в том, что она может справиться с точкой напряжения с высоким коэффициентом использования (Ut). В этот момент спрос на займы значительно возрастает, и все пользователи занимают по максимуму. В результате, если рынок станет свидетелем значительной коррекции цен, это создаст эффект массовой ликвидации, непосредственно снижая ликвидность протокола и делая систему неустойчивой. Подход RiFi заключается в том, чтобы значительно увеличить процентную ставку заимствования, чтобы минимизировать риск и ограничить заимствования в настоящее время.

Отбор активов

Rikkei Finance обеспечивает устойчивость системы с помощью прозрачного 5-фазного процесса отбора активов, который включает в себя:

- сканирование данных;

- фильтр;

- измерение ликвидности и ранжирование;

- анализ и выбор активов;

- добавление активов.

Информация об активах собираются ежедневно путем обхода данных. Активы оцениваются по их способности соответствовать минимальным критериям с точки зрения:

- рыночной капитализации;

- объема;

- отношения оборотного капитала к общему предложению и др.

Активы фильтруются в фазу 3 для оценки ликвидности и ранжирования. Затем наиболее ранжированные активы будут дополнительно проанализированы и внесены в раздел голосования, прежде чем их официально добавят в пул.

Основная ценность процесса отбора активов заключается в том, что активы будут оцениваться с использованием самостоятельно разработанной системы ранжирования ликвидности, гарантирующей, что только наиболее ликвидные активы будут распределены в пул, минимизируя риск манипулирования рынком.

Бессрочные фьючерсные продукты MVDA от FTX запущены! 687

В четверг (3 июня) криптобиржа FTX одобрила бессрочные фьючерсные продукты MVDA. И количество новых интересных активов пополнилось за счет:

Бессрочные фьючерсные продукты MVDA

Эти два продукта основаны на индексе MVIS Crypto Compare 10 Index Digital Assets (тикер: MVDA10) и индексе MVIS Crypto Compare 25 Index Digital Assets (тикер: MVDA25) соответственно. И они были лицензированы дочерней компанией VanEck MV (MVIS®) и CryptoCompare. MVDA10 и MVDA25 основаны на данных о ценах на криптоактивы институционального уровня от CryptoCompare.

Индекс MVIS Crypto Compare Assets 10 Digital – это модифицированный взвешенный по показателям капитализации индекс. Он отслеживает показатели 10 крупнейших и наиболее ликвидных цифровых активов. Наиболее требовательные скрининги размера и ликвидности применяются к потенциальным компонентам индекса для обеспечения инвестиционной привлекательности.

Индекс MVIS Crypto Compare Assets 25 Digital очень похож на индекс MVIS CryptoCompare Assets 10 Digital, за исключением того, что он отслеживает показатели 25 крупнейших и наиболее ликвидных цифровых активов.

Согласно совместному пресс-релизу MVIS и CryptoCompare, Сэм Бэнкман-Фрид, занимающий пост гендиректора FTX, сказал:

– Мы очень рады запустить продукты на FTX с индексами MVIS. Это один небольшой шаг к преодолению разрыва между крипто и традиционными финансами. Надеюсь, что их будет еще много.

А Чарльз Хейтер, являющийся соучредителем и гендиректором CryptoCompare, заявил:

– Мы рады, что MVDA10 и MVDA25, основанные на премиальных рыночных данных CryptoCompare, будут поддерживать новейшие бессрочные фьючерсные продукты FTX. Это захватывающее партнерство предлагает инновационное приложение для нашего надежного набора индексов MVIS CryptoCompare и предоставляет инвесторам новые средства для получения доступа к цифровым активам.

После запуска Габор Гурбач, директор по стратегии цифровых активов VanEck/MVIS, написал в своем твиттере:

В этих шести пунктах Гурбач последовательно описывает достижения. А также отмечает их большое влияние на дальнейшее развитие сферы, где традиционные инвесторы могут оперировать привычными для себя типами финансовых инструментов. Гурбач также подчеркивает.

– Бессрочные фьючерсы – это совершенно новый вариант использования наших индексов. Мы рады объявить о партнерстве с FTX, которое делает наши два более широких класса активов доступными для всех инвесторов.

Прогноз REEF: монета подает признаки жизни 1215

Прогноз REEF показывает, что монета находится в рамках нисходящего трендового канала с середины февраля. Хотя токен демонстрирует некоторые признаки бычьего разворота, ему еще предстоит подтвердить слом медвежьего тренда.

Прогноз REEF: монета консолидируется

С 11.02.2021 REEF проторговывается в рамках направленного вниз трендового канала. После того как достигли новых рекордных значений $0.058, монета создала длинный фитиль наверх и упала обратно в канал. Оказанное медведями давление привело к резкому нисходящему движению до уровня поддержки. И она была достигнута 19.05.21. С тех пор REEF движется наверх.

Индикаторы технического анализа нейтральны. Но демонстрируют некоторые бычьи признаки, такие, к примеру, как формирующийся бычий крест на стохастике. Кроме того, REEF восстановил область $0.0245, протестировав ее, как поддержку.

Криптовалютный трейдер @Mesawine1 расчертил график REEF. И показал, что токен отвоевывает линию поддержки на нисходящем канале. После публикации этой информации монета также закрепилась выше зоны поддержки на $0,245.

На более коротком двухчасовом графике показано 5-волновое ценовое движение наверх (на графике отрисовано зеленым). И выглядит оно, как начавший развиваться бычий импульc.

Кроме того, последняя коррекция была завершена очень близко к уровню 61,8% на Фибо, что совпадает с ранее обозначенной зоной поддержки $0.0245.

Более того, сигнальные линии MACD и RSI смотрят наверх.

Таким образом, двухчасовой график демонстрирует определенные разворотные бычьи признаки. И они совпадают с теми, что были на дневном таймфрейме. Однако REEF должен сперва сформировать более высокий минимум, чтобы создать правильную структуру восходящего тренда. Если цена пробьется ниже уровня $0.0245, то этот сценарий будет отмене.

Анализ дневного графика REEFBTC

Подобно американской валюте, график пары REEFBTC не демонстрирует явных признаков роста и падения. Токен находится внутри ценового коридора 60-96 сатоши. Он совершил отскок от зоны поддержки в воскресенье 23.05.2021. Но рост был остановлен около зоны сопротивления через четыре дня.

На данный момент криптовалюта снова торгуется вблизи зоны поддержки. А сформировалась она рядом с отметкой в 60 сатоши.

Индикаторы теханализа тоже выглядят нейтрально. Это особенно заметно на RSI, который свободно пересекает центральную линию со значением 50 то вверх, то вниз. Поэтому тренд остается неопределенным до решающего движения за пределы диапазона.

Покупатели биткоина осторожничают и боятся натиска продавцов 1021

Споры о том, закончился ли бычий рынок биткоина из-за недавней коррекции, кипят вовсю. И на фоне этого многие уже находятся в поиске дна для наблюдаемой нисходящей тенденции. Тем не менее покупатели биткоина должны быть осторожны, чтобы не поторопиться с покупкой из-за того, что падение продаж так хорошо работало в течение последних 2-3 месяцев. Объясняется это тем, что медведи лишь сейчас обеспечили себе контроль над биткоином. Но это, если верить индикатору измерения силы тренда.

Покупатели биткоина боятся продолжения медвежьего тренда

Курс биткоина упал более чем на 50% за последний месяц. И это одна из самых длинных свечей на месячном таймфрейме в истории BTC. После такого крутого пике и предшествующего ему бычьего рынка, не позволявшего цене опускаться более чем на 37%, все больше трейдеров стали искать дно, а не откат наверх для занятия коротких позиций.

Идея о том, что бычий рынок вернется так скоро, может привести к потерям и болезненному осознанию того, что на этот раз этот цикл совсем другой. Это подтверждает Average Directional Index. Его значения показывают, что медведи только что вернули контроль над Биткоином и, вероятно, не ослабнут в ближайшее время.

Average Directional Index: медведи захватили биткоин

Недельный график цены биткоина выше показывает, как много раз медведи захватывали тренд криптовалюты в соответствии с индикатором измерения силы текущей тенденции.

Бычьи импульсы более сильные. И они заставляют ADX подниматься к самым высоким показаниям в истории. Однако ADX показывает, когда медведи или быки контролируют тренд. И в текущей ситуации медведи только что захватили биткоин – впервые за последний год. Таким образом, пока быки ждут нового отскока к более высоким максимумам, откат длиной менее трех месяцев не имеет большого смысла по сравнению с длиной прошлых медвежьих фаз.

Теперь после каждого проходящего медвежьего этапа следующий бычий импульс становится сильнее. И предполагается, что, когда быки восстановят контроль, медведи будут практически устранены. Это позволит криптовалюте подняться до небывалых максимумов, которые ожидали инвесторы – выше $100 тыс. за монету или даже больше.

Если медведи победят в данной ситуации, то это не значит, что они полностью будут контролировать ситуацию в долгосроке. Даже во времена ранее наблюдавшихся медвежьих фаз быки иногда возвращали себе инициативу, вызывая отскок. До тех пор, пока текущая медвежья фаза не закончится, лучше работать после этих отскоков. И оставить откуп падений на потом, когда новая восходящая тенденция подтвердится тем же способом при помощи индикатора ADX.

Источник