- Формула окупаемости затрат

- Понятие окупаемости затрат

- Простая формула окупаемости затрат

- Динамическая формула срока окупаемости

- Значение срока окупаемости затрат

- Примеры решения задач

- Простой и дисконтированный срок окупаемости проекта

- Простой срок окупаемости проекта

- Что это такое и для чего он нужен

- Как рассчитывается простой срок окупаемости

- Пример расчета

- Как рассчитать простой срок окупаемости в Excel

- Расчет примера №1

- Расчет примера №2

- Дисконтированный срок окупаемости

- Что это такое и для чего он нужен?

- Как рассчитывается дисконтированный срок окупаемости?

- Пример расчета

- Как рассчитать дисконтированный срок окупаемости в Excel

- Другие примеры расчетов простого и дисконтированного срока окупаемости

Формула окупаемости затрат

Понятие окупаемости затрат

Перед осуществлением вложений, каждый инвестор в обязательном порядке определяет срок, после которого инвестиция начинает приносить доходы (прибыль). Для этого в экономике применяется показатель окупаемости в качестве финансового коэффициента.

Период окупаемости затрат составляет временной промежуток, по завершению которого сумма вложенных (затраченных) средств сравняется с суммой полученного дохода. Формула окупаемости затрат определяет срок, по окончанию которого денежные средства (затраты, вложенные в проект) вернутся инвесторам (акционерам и другим заинтересованным лицам), при этом предприятие (проект) начинает приносить прибыль.

Чаще всего формула окупаемости затрат используется при выборе одного из вариантов проекта для совершения инвестиций. По результатам расчетов инвестор с большей вероятностью предпочтет тот проект (предприятие), коэффициент окупаемости у которого будет меньше всего. Формула окупаемости затрат в этом случае отражает более быструю доходность предприятия.

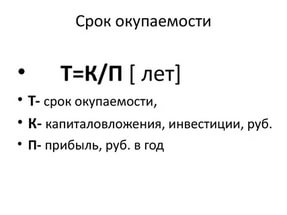

Простая формула окупаемости затрат

Самый простой способ расчета определяет период, который проходит с момента вложения средств (осуществления затрат) до момента наступления их окупаемости:

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Формула срока окупаемости затрат даст более точный результат при соблюдении некоторых условий:

- Равные сроки жизни сравниваемых (альтернативных) проектов,

- Единовременные вложения на старте проекта;

- Равномерное поступление доходаот инвестированных средств (в равных частях).

Этот способ вычисления срока окупаемости затрат самый простой и ясный для понимания.

Формула окупаемости затрат является достаточно информативной в качестве показателя риска инвестирования средств. В случае, когда время окупаемости будет большим, можно говорить о высоких рисках инвестирования (и наоборот).

Этот способ вместе со своей простотой обладает несколькими недостатками:

- Ценность вложенных средств может значительно поменяться на протяжении определенного промежутка времени;

- После достижения момента окупаемости проекта он может и дальше приносить прибыль, необходимую к расчету.

Динамическая формула срока окупаемости

Динамический (дисконтированный) срок окупаемости затрат представляет собой показатель длительности периода, который проходит от старта вложений до момента окупаемости его затрат, но с учетом факта дисконтирования.

В данном варианте срок окупаемости может настать тогда, когда чистая текущая стоимость станет положительной и будет оставаться такой и в дальнейшем. Динамический срок окупаемости является всегда большей величиной, чем статический срок, поскольку при вычислении динамического значения показателя к учету принимается изменение стоимости денежных средств в соответствии с временным фактором.

Значение срока окупаемости затрат

Формула окупаемости затрат в большинстве случаев используется при расчете капитальных вложений. Данным показателем оценивается эффективность реконструкции и модернизации производства, при этом происходит отражение периода, на протяжении которого появляется экономия и дополнительная сумма прибыли, которая превосходит сумму, затраченную накапитальные вложения.

Во многих случаях формула срока окупаемости затрат применяется в процессе оценки эффективности и целесообразности капиталовложений. В данных расчётах при очень больших показателях сроков окупаемости, скорей всего, придется отказаться от вложений.

Формула окупаемости затрат дает возможность узнать, за какой временной промежутоксредства, вложенные в определенный производственный агрегат, смогут вернуться за счет прибыли, полученной от его эксплуатации.

Примеры решения задач

| Задание | Определить срок окупаемости затрат по компании«Строймонтаж» по следующим данным: |

Затраты на проект – 150 000 рублей.

Предполагаемый годовой доход – 52 000 рублей.

Рассчитать срок окупаемости.

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Вывод. Мы видим, что по окончанию почти 3 лет проект в полой мере окупит затраты и начнет приносить прибыль. Недостатком данной формулы является то, что она не учитывает возникновения дополнительных издержек.

| Задание | Определить окупаемость затрат по условию предыдущей задачи, если в каждый год проект несет издержки в сумме 22 000 рублей. |

Дано: Сумма затрат – 150 000 руб.

Прибыль – 52 000 руб.

Издержки годовые 21000 руб.

Соз=З/(П- Изд)

Соз=150000/(52000-22000)=150000/30000 =5 лет

Источник

Простой и дисконтированный срок окупаемости проекта

Временные параметры являются одними из важнейших показателей при расчете любого проекта. Потенциальному инвестору необходимо оценить не только перспективность нового направления бизнеса, но и сроки его жизни, периоды вложений и возврата инвестиций.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите. Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков.

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP= Ko / KF сг , где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000 =3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев. Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли.

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

Как рассчитать простой срок окупаемости в Excel

Приведенные выше примеры достаточно просто рассчитать при помощи обычного калькулятора и листа бумаги. Если же данные сложнее – пригодятся таблицы в Excel.

Расчет примера №1

Расчет простого срока окупаемости выглядит следующим образом:

Таблица 1: формулы расчета.

Таблица 2: результаты вычислений:

Расчет примера №2

Для более сложного варианта расчета простого срока окупаемости расчет в Excel делается следующим образом:

Таблица 1: формулы расчета.

Таблица 2: результаты вычислений:

Аналогичная методика вычислений используется и для расчета дисконтированного срока окупаемости, речь о котором пойдет в следующей главе.

Дисконтированный срок окупаемости

Что это такое и для чего он нужен?

Простой срок окупаемости проекта не учитывает изменение стоимости денежных средств во времени. Учитывая текущую инфляцию, на 1 млн. рублей сегодня можно купить гораздо больше, чем через 3 года.

Дисконтированный срок окупаемости позволяет учесть инфляционные процессы и рассчитать возврат инвестиций с учетом покупательской способности денежных средств.

Как рассчитывается дисконтированный срок окупаемости?

Формула расчета будет выглядеть следующим образом:

Пример расчета

Несмотря на гораздо более сложный внешний вид формулы дисконтированного срока окупаемости, его практический расчет произвести достаточно просто.

Первое, что необходимо сделать – это рассчитать будущие денежные поступления от нового бизнеса с учетом ставки дисконтирования.

Возвращаясь к нашему примеру с рестораном, примем за ставку дисконтирования 10%.

Дисконтированные денежные поступления за 4 года после открытия бизнеса будут равны (по годам):

| Год: | Расчет дисконтированных денежных поступлений | Результат расчета (рублей) |

| 1 | 3 000 000 / (1+0,1) | 2 727 272 |

| 2 | 3 000 000 / (1+0,1) 2 | 2 479 389 |

| 3 | 3 000 000 / (1+0,1) 3 | 2 253 944 |

| 4 | 3 000 000 / (1+0,1) 4 | 2 049 040 |

| Итого: | 7 460 605 |

Сумма денежных поступлений за 3 года в совокупности составит 7 460 605 рублей, что является недостаточным для возврата инвестиций в размере 9 000 000 рублей.

Непокрытая часть составит 1 539 395 рублей. Разделим эту сумму на денежные поступления в 4 году:

1 539 395/2 049 040 = 0,75 года

Таким образом, дисконтированный срок окупаемости данного проекта составит 3,75 года.

Совокупные поступления за 4 года составят 9 509 645 рублей, что позволит вернуть инвестиции и получить чистую прибыль в размере 509 645 рублей.

Как рассчитать дисконтированный срок окупаемости в Excel

Для расчет дисконтированного срока окупаемости проекта можно использовать математические формулы в Excel.

Для добавим вторую таблицу с расчетом коэффициента дисконтирования, где коэффициент дисконтирования рассчитывается по формуле =СТЕПЕНЬ, которая находится в разделе Формулы-математические формулы-СТЕПЕНЬ.

Расчет дисконтированного срока окупаемости выглядит следующим образом:

Таблица 3: формулы расчета.

Таблица 4: результаты вычислений:

Другие примеры расчетов простого и дисконтированного срока окупаемости

Вы можете посмотреть как рассчитывается простой и дисконтированный срок окупаемости применительно к интересующему вас бизнесу в конкретных бизнес-планах, для этого вы можете воспользоваться формой поиска или перейти на соответствующий документ по ссылке ниже:

Источник