Облигации: дюрация — объясняем с примерами

Очень надеюсь, что эта статья окажется максимально понятной и полезной для сообщества инвесторов, так как сам очень долго понимал смысл дюрации.

Первое, что вам нужно знать, слово дюрация — это адаптация на русский язык слова (duration — длительность). И отсюда же вытекает второй момент. Раз у нас дюрация — это на самом деле длительность, сразу становится логично, что измеряется данный показатель во временных единицах (обычно годы, могут быть дни).

Не смотрите Википедию

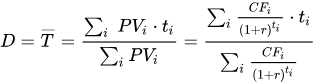

Мы все хотим, чтобы нам объясняли так, чтобы было понятно. Когда заходишь на википедию и видишь формулу дюрации — совсем непонятно:

Формула дюрации на википедии

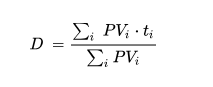

Формулу выше можете не запоминать, важно здесь осознать только первую ее часть:

Упрощенная формула дюрации

Числитель:

Сумма из (поступление по облигации * время поступления)

Знаменятель:

Сумма из поступлений

Возьмем 3 облигации с одинаковой доходностью:

Облигация с номиналом 1000 рублей без купона и выплатой процента в конце срока 1 раз (100 рублей = 10%):

D = 1 год * 1100 рублей (номинал + процент) / 1100 рублей = 1 год.

Облигация с номиналом 1000 рублей с купоном 1 раз в полгода 50 рублей:

D = 0.5 года * 50 рублей + 1 год * 1050 рублей / 1100 рублей = 0,97 года (упрощенно)

Облигация с номиналом 1000 рублей и купоном 1 раз в квартал по 25 рублей

D = 0.25 года * 25 рублей + 0.5 года * 25 рублей + 0.75 года * 25 рублей + 1 год * 1025 рублей / 1100 рублей = 0.96 года (упрощенно)

Имея 3 облигации с одинаковой доходность мы получаем разную дюрацию. Что это значит и какой же вообще смысл данной формулы

Смысл формулы дюрации:

Дюрация показывает среднее время, за которое мы полностью вернем свои вложения в облигации. Таким образом очевидно, что при прочих равных условиях нужно выбирать облигации с меньшей дюрацией, или сроком возврата средств.

Бытовой пример:

Чтобы осознать полезность дюрации — можете представить следующую ситуацию:

К вам пришли 2 друга, оба хотят одолжить 100 000 рублей под 20% в год

- первый отдаст вам 120 000 рублей разом через год

- второй будет отдавать по 10 000 рублей в месяц

Очевидно, что вам больше понравится второй вариант, так как вы свои деньги начнете получать назад уже через месяц. Дюрация во втором случае будет ниже.

Можно провести здесь аналогию с показателем P/E в акциях, который также отражает количество лет, за которые бизнес окупит себя. Как и P/E позволяет удобно сравнивать между собой акции, так и дюрация позволяет удобно сравнивать между собой облигации.

Сложная формула дюрации (из википедии) получается потому, что 100 рублей сейчас НЕ РАВНЫ 100 рублей через 1 год и т.п. Поэтому все поступления должны идти с соотвествующими коэффициентами (должны быть продисконтированы), которые зависят от процентной ставки.

Представьте, что к вам пришли те же 2 друга, но они хотят взять 100 000 рублей не на 1 год, а на 10 лет и под все те же 20% годовых

- первый отдаст вам всю сумму в конце года

- второй также будет отдавать частями каждый месяц

Дюрация во втором случае опять будет меньше — это понятно. Но на этот раз вероятно вы подумаете, что может быть вообще не стоит давать деньги друзьям, так как экономически ситуация может поменяться так, что если сейчас вы на эти 100 000 рублей можете всей семьей поехать в отпуск, то через 10 лет, кто знает, на эти деньги вы сможете купить разве что продуктов на вечер.

То есть временной фактор очень важен, так как еще раз повторю, 100 рублей сегодня НЕ РАВНЫ 100 рублей через год. Так вот наша сложная формула дюрации (из википедии) на самом деле учитывает и этот фактор, так как все поступления продисконтированы (взяты с коэффициентом) относительно процентной ставки. И поэтому на самом деле дюрация во втором случае будет намного меньше чем в первом, но она будет намного больше, чем когда друзья просили деньги на год.

Из этого вытекает главное, что вам нужно понять

Чем выше дюрация, тем выше неопределенность (риск) для инвестора.

На практике это оказывается очень интересно. Так как стоимость денег, как и сама дюрация, зависят от процентной ставки, собственно, как и тело облигации (а вы ведь знаете, что если ставки растут — облигации падают и наоборот), получается что есть реальная связь между изменением процентной ставки и изменением стоимости облигации в зависимости от дюрации.

Изменение процентной ставки на 1% в любую сторону вызывает изменение стоимости облигации на процент равный дюрации в противоположную сторону.

Пример:

Повысили ставку на 1%

- Облигации с дюрацией 2 упали на 2%

- Облигации с дюрацией 5 упали на 5%

- Облигации с дюрацией 10 упали на 10%

Понизили ставку на 6.5% (так было в России несколько лет назад — правда ставку тогда повысили)

- Облигации с дюрацией 2 выросли на 13%

- Облигации с дюрацией 5 выросли на 32.5%

- Облигации с дюрацией 10 выросли на 65%

Как использовать дюрацию в инвестировании

Практическая польза от понимания дюрации следующая:

- При прочих равных выбирать облигации с меньшей дюрацией

- Корректировать свои сделки в облигациях в зависимости от ожиданий изменения процентной ставки

— Если ожидается понижение процентной ставки лучше покупать облигации с большой дюрацией (они больше вырастут)

— Если ожидается повышение процентной ставки лучше покупать облигации с меньшей дюрацией (они меньше упадут)

Если у вас остались вопросы по этой теме — задавайте их в комментариях здесь или в нашем блоге.

Источник

Что надо знать о дюрации и выпуклости облигаций

Каждому инвестиционному активу в той или иной степени присущи риски. Своя группа рисков характерна и для такого надёжного и консервативного инструмента, как облигация. В этой статье рассматривается одна из важнейших характеристик облигации – дюрация. Сегодня расскажу, что это такое и как использовать показатель дюрации облигаций.

Что такое дюрация простыми словами

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Рыночная цена и эффективная доходность облигации – величины непостоянные. Они меняются вместе с ситуацией на денежном рынке и особенно сильно зависят от ключевой ставки центрального банка. При значительном её повышении ранее выпущенные облигации вынуждены конкурировать с новыми выпусками, имеющими, как правило, уже более высокие купоны. Такая конкуренция приводит к тому, что инвесторы стремятся избавиться от менее доходных бумаг, а выравнивание доходностей достигается благодаря падению рыночных цен на облигации с меньшим купоном.

Например, с ростом ключевой ставки ЦБ на 2% годовых бумага с постоянным купоном должна подешеветь также на 2%, помноженные на оставшееся число лет обращения. Но выгоду от покупки такой облигации дешевле номинала инвестор получит только после погашения, тогда как более высокий купонный доход с другой бумаги он может получать сразу после приобретенияя. В условиях экономической неопределённости инвесторы из облигаций с равной доходностью предпочитают или более краткосрочные, или с большей ставкой купона.

В обоих случаях возврат вложенных денег наступает раньше. Величина, связывающая ставку купона со сроком погашения и текущей ценой облигации, называется дюрацией. В несколько упрощённом виде её можно представить как срок, за который инвестор возвращает вложенные средства. Поэтому дюрация измеряется в единицах времени. Например, в терминале QUIK она показана в днях. Дюрация бескупонной облигации совпадает со сроком до погашения.

Для купонных бумаг дюрация всегда меньше срока погашения, т. к. кроме возврата суммы номинала инвестор получает купонный доход. Например, если ставка купона 3-летней облигации равна 7%, общие выплаты составят 121% от номинала. Тогда срок возврата инвестиции (без учёта инфляции) будет равен 100/121*3*365=905 дней. В определённом смысле это абстракция, но покупая бумагу с такой дюрацией, инвестор рискует меньше, чем при погашении всей суммы в последний день, т. е., через 1095 дней.

Риски облигаций для долгосрочного инвестора

Какие риски облигаций нужно иметь в виду

Формула дюрации и что она означает

Математическую основу этой характеристики разработал Ф. Маколей, поэтому иногда говорят о дюрации Маколея.

C – ставка купона;

Р – текущая рыночная цена;

N – номинал;

r – доходность к погашению;

n – число купонных выплат;

t – срок выплаты (купон или погашение).

В этой формуле отсутствует ставка дисконтирования, учитывающая инфляцию, но в неявном виде она уже заложена в рыночной цене облигации.

Расчёты кажутся сложными, но на практике заниматься ими инвестору не придётся: готовые значения дюрации он видит в торговом терминале.

Прежде всего, дюрация данной бумаги – это величина непостоянная. Она меняется вместе с доходностью. Может возникнуть вопрос: в чём же тогда практическая польза этого показателя? Для одной конкретной облигации он действительно несёт мало смысловой нагрузки. Но при сравнении текущей дюрации разных выпусков бумаг полезно ориентироваться на общие закономерности:

- Выше ставка купона – ниже дюрация;

- Больше дней до погашения – больше дюрация;

- Ниже доходность к погашению – больше дюрация;

- Больше дюрация – цена сильнее зависит от ключевой ставки ЦБ.

Это означает, что если прогнозируется повышение ключевой ставки, инвестору желательно перейти в бумаги с более низкой дюрацией: так его портфель будет застрахован от снижения доходности по сравнению с рынком. Для портфеля облигаций общая дюрация равна сумме произведений показателей каждой бумаги на её долю в портфеле. Например, для двух облигаций с дюрациями 1500 и 1700 и долями в портфеле соответственно 60% и 40%, общая дюрация будет равна 0,6*1500 + 0,4*1700 = 1580. Поддержание постоянной дюрации портфеля помогает сохранять равномерность денежного потока. По мере погашения выпусков и поступления купонных платежей, докупаются новые облигации с дюрацией, максимально близкой к данной характеристике портфеля.

Модифицированная дюрация

Можно сказать, что дюрация отражает степень риска данной бумаги или портфеля. Но такой подход слишком упрощён и не всегда удобен на практике, особенно при относительно краткосрочных покупках. Поэтому часто применяется т. н. модифицированная дюрация. На очень узком интервале изменения рыночной доходности модифицированная дюрация близка к процентному колебанию цены облигации с изменением доходности на 1%.

Конвертируемая облигация: свойства и примеры

Зачем нужна конвертация облигаций в акции

MD – модифицированная дюрация;

D – дюрация (в годах или днях);

Y – эффективная доходность бумаги в %;

ΔР – изменение цены бумаги в %;

Δy – изменение доходности на рынке в %.

Знак «-» означает, что при росте доходности цена облигации падает, и наоборот. Если показатель измеряется в днях, то модифицированную дюрацию нужно дополнительно разделить на 365. Пусть, например, облигация торгуется по 1050 руб., её дюрация равна 1000, а эффективная доходность 8%. Тогда модифицированная дюрация будет равняться 2,54. При увеличении рыночной доходности до 10%, стоимость бумаги должна упасть на 5,08%: 1050*((100-5,08)/100)=997 руб.

В общем случае график «цена облигации — доходность» представляет собой кривую. Чем сильнее меняется ключевая ставка, тем больше цена отклоняется от расчётных значений. При росте ставки стоимость облигации обычно снижается меньше, чем растет при понижении ставки. Для понимания причины этого явления следует ввести ещё одну величину – выпуклость кривой цена-доходность облигации.

Выпуклость облигаций и как она влияет на цену

Формула, связывающая изменение стоимости бумаги с изменением доходности и с выпуклостью, имеет вид:

ΔР – изменение цены;

Δy – изменение доходности;

MD – модифицированная дюрация;

Сх – коэффициент выпуклости.

Эта формула приблизительная, и в ней не учтены поправки более сложного порядка, но они невелики и ими можно пренебречь. Для большинства непрофессиональных инвесторов знание выпуклости облигации необязательно, но оно помогает в случае неопределённости с политикой ставок ЦБ. При прочих равных условиях облигация с большей выпуклостью меньше зависит от рынка и поэтому предпочтительнее для портфельного инвестирования. С повышением ставки она медленнее дешевеет, а со снижением – быстрее дорожает.

На этом явлении (точнее, на аномальном отклонении от него) основана популярная стратегия – торговля спредами доходности. Теоретически облигации одного эмитента с близкими значениями дюрации и выпуклости должны иметь узкий спред доходности. Если же для отдельных выпусков спред оказывается резко расширенным, это явление обычно носит краткосрочный характер: рынок выравнивает доходности за счёт цены. Поэтому инвестор может получить прибыль от покупки облигации с аномально большой доходностью с последующей продажей по более высокой цене. Аналогично он может продать облигацию с аномально упавшей доходностью, выкупив её затем по более низкой цене. Знание дюрации и выпуклости в моменте как раз и позволяют оценить уровень риска подобных сделок. Рассчитать простую и модифицированную дюрацию, выпуклость и другие характеристики для конкретных выпусков можно с помощью калькулятора облигаций на сайте rusbonds.ru.

Покупка облигаций через Yango pro: мой независимый отзыв

Мои отзывы о сервисе Yango Pro: риски и возможности

Выводы

Дюрация и выпуклость – это важные характеристики облигаций. На них основано множество торговых и инвестиционных стратегий. В короткой статье невозможно дать исчерпывающие рекомендации, но основные легко понять и запомнить:

- Из бумаг одного эмитента с похожими характеристиками предпочтительнее те, у которых ниже дюрация;

- Из облигаций одного эмитента с близкими значениями показателя меньший риск обеспечивают более выпуклые;

- Чем меньше различаются дюрации бумаг в портфеле, тем равномернее денежный поток.

Надеюсь, у меня получилось доступно объяснить.

Источник