Как читать графики инвестиций?

Представление данных — очень важный момент в инвестициях. Если разобраться, то нередко инвестор даже не вполне понимает, что именно он видит — например, когда речь идет об индексных фондах.

Допустим, дан график американского рынка за 100 лет. Однако индекс из 500 крупнейших компаний США под названием S&P500, который сегодня является главным индикатором американской экономики, существует только с 4 марта 1957 года — так что для отображения исторических данных авторы вынуждены пользоваться предыдущими аналогами, накладывая один на другой. Сколько на ваш взгляд осталось на сегодня компаний в индексе по сравнению с 1957 годом? Менее 90, т.е. индекс обновился более чем на 80%.

Таким образом, в прошлом индекс менял не только названия и количество своих акций, но и периодичность расчета (сегодня индексы пересматриваются биржей ежеквартально). Параллельно существовал и индекс Доу-Джонса, который появился еще в 1884 году. Известный своим небольшим числом компаний и промышленной направленностью, в 1926 году этот индекс состоял из 20 компаний.

Практически накануне кризиса (октябрь 1928) их число выросло до современных 30, причем в 1930 году были заменены 7 компаний, а в 1932 году — восемь. Если же брать первые 100 лет американского фондового рынка — с 1792 по 1884 год — то под индексом вообще можно понимать произвольную совокупность акций.

Виды инвестиционных графиков

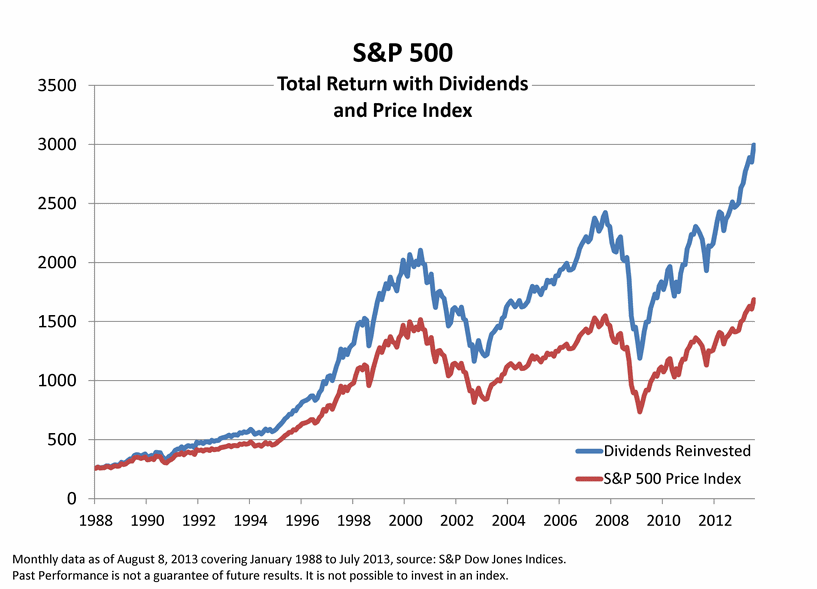

Другой важный момент, который может вносить сильные искажения в расчеты — дивиденды. Исторически с начала XX века на дивиденды пришлась примерно половина доходности рынка США — около 4.5% при средних 10% в год.

Как правило, в большинстве онлайн котировок фигурирует первый вариант. А иногда авторы статей просто не указывают, какой индекс принят ими для расчета — и делают нужные им выводы.

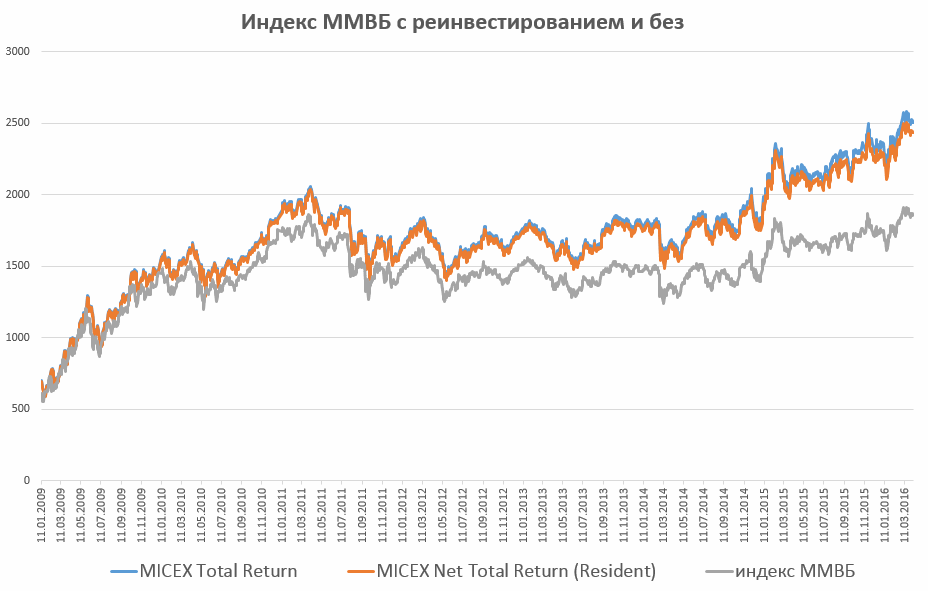

Встречаются и другие градации, например Net Total Return — чистая доходность с учетом дивидендов после уплаты налогов на эти дивиденды (в России для резидентов 13%):

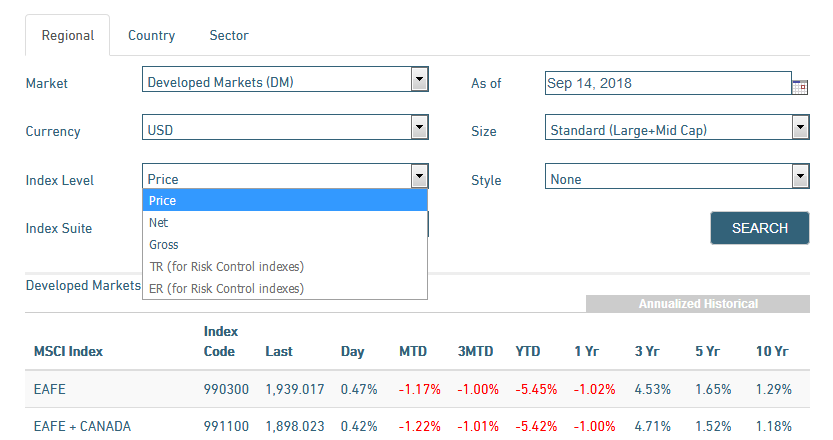

Известная линейка индексов MSCI позволяет просмотреть три основных вида доходности: Price, Net и Gross.

- Price — это чистый ценовой индекс (Price Index)

- Net — чистая доходность с учетом дивидендов после уплаты налогов

- Gross — валовая доходность до уплаты налогов (Total Return)

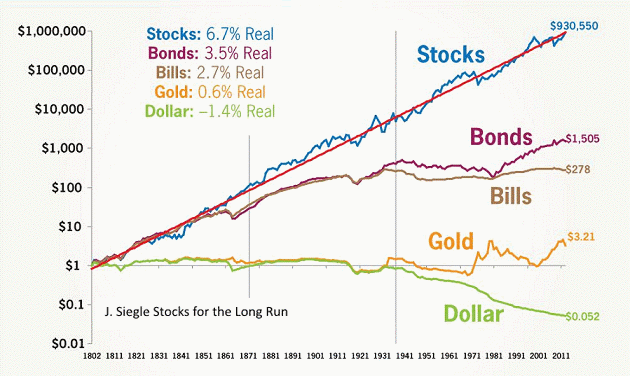

Наконец, есть инфляция, постоянно уменьшающая покупательную способность денег с 1930-х годов. Обычно графики не учитывают ее, но некоторые вычитают из результатов кривой индекса. В последнем случае говорят о реальной доходности — Real return, Real Price или же Inflation-Adjusted Price .

Случаются и наложения: например графики даны с учетом реинвестирования дивидендов, но за вычетом инфляции. Это тоже будет реальным доходом:

При всех описанных сложностях понять кривые индексов облигаций еще сложнее. Акция компании обычно одна (хотя могут быть обычные и привилегированные акции) и она имеет бессрочное обращение. Но при этом крупная компания часто имеет много выпусков облигаций, различающихся сроком обращения и доходностью. Иногда можно встретить корпоративную облигацию сроком обращения в 100 лет! Государственные облигации имеют еще больше градаций.

Индекс облигаций предполагает их замену — и тут снова встает вопрос. Допустим, мы знаем, что индекс отражает 10-летние государственные облигации США. Но их можно регулярно продавать или держать до погашения, параллельно приобретая новые выпуски. Можно реинвестировать купонный доход (как дивиденды у акций) сразу или по погашении выпуска. На сегодня доходность облигаций можно оценивать по результатам биржевых фондов, которые ведут себя как акции.

При росте процентных ставок доходность долгосрочных облигаций будет падать (что мы и видим в период с начала 1940 до начала 1980), при падении ставок — расти (период с начала 1980-х). Если на доходность акций может влиять множество причин, то цену индекса облигаций главном образом определяет именно процентная ставка. И хотя это всего один параметр, предсказать его изменение не легче, чем угадать ближайший тренд акций.

Линейная и логарифмическая шкала

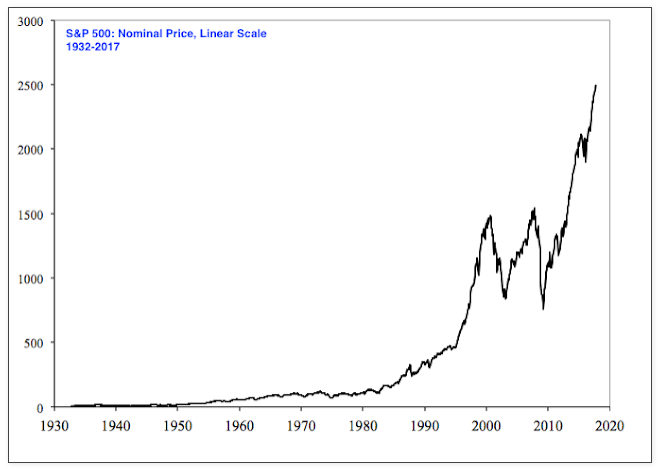

Искажения в восприятии могут возникнуть даже тогда, когда мы используем одни и те же данные, но изменяем шкалу для их представления. Это можно назвать некоторой манипуляцией в зависимости от того, что мы хотим подчеркнуть. Например, долгосрочный рост американского рынка хорошо подчеркивается обычным линейным графиком:

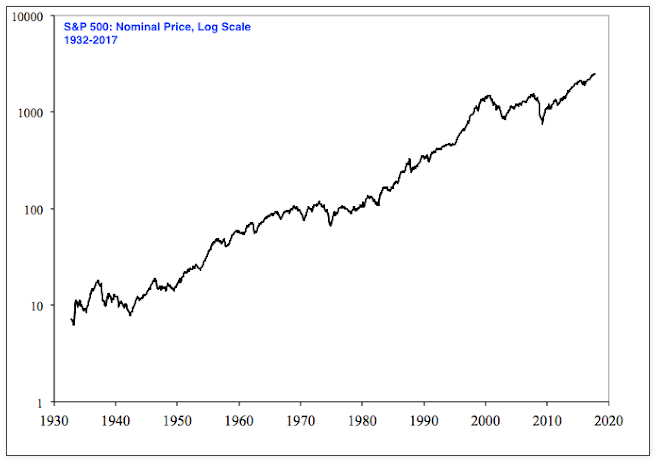

Тут хорошо видны две вещи: рост, который можно аппроксимировать экспонентой, и сильные просадки 2000-ого и 2008 года, создающие впечатление неустойчивости тенденции. Однако восприятие графика изменится в логарифмической шкале:

Что мы видим здесь? Кризис 1937 года, совершенно потерянный из-за несопоставимых масштабов на прошлом графике, в реальности оказывается сравним с кризисами 2000-ого и 2008 годов! И наоборот — кризисы последних лет не выбиваются из общей картины, а вполне гармонично вписываются к кривую, очень похожую на прямую линию.

Вывод : логарифмическое представление данных позволяет адекватно оценить как прошлые, так и недавние просадки, не делая акцент на общей доходности.

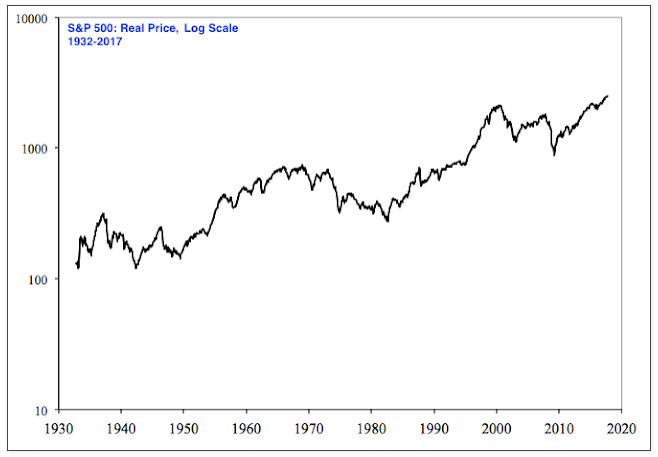

Если же мы хотим еще больше «ухудшить» доходность и вид графика, то можем учесть и инфляцию:

Здесь характерна более сильная просадка 1970-х, связанная не только с падением рынка, но и с инфляцией в США, достигавшей в этот период 15% годовых. Однако затем инфляция резко падает, в результате чего последние два графика с 1990-х выглядят почти идентично.

Единицы измерения осей

По оси Х у инвестиционных графиков как правило расположено время. Длительные временные отрезки хорошо подходят для выявления тенденций — сужение временного интервала вносит все больше случайности в результат. Поэтому фондовый рынок стоит рассматривать для инвестиций на срок не менее пяти, а лучше — от 10 лет и выше.

Стоимость отдельных акций по оси Y измеряется в денежных единицах (доллары, рубли и пр.), классические облигации предлагают шкалу в процентах. 100% — это номинал, котировка облигации может быть как выше, так и ниже этого значения. Если начальная цена облигации 1000$, то текущее значение 70% означает цену облигации в 700 долларов.

Индексы акций и облигаций чаще всего измеряются в пунктах. К примеру, два главных индекса США: Доу-Джонс (DJIA) и S&P500 имеют в данный момент значения около 25 000 и 2700 пунктов соответственно. Поэтому абсолютные изменения индексов не показательны и фраза «индекс Доу вчера упал на 100 пунктов» несет ограниченную информацию. А вот фраза «индекс Доу просел на 10% за неделю» более определенна. Если индекс корпоративных облигаций РФ в 2002 году был равен 100 пунктам, а сегодня на отметке в 350, то инвестор мог бы увеличить в нем состояние в 3.5 раза.

Выводы

Всегда старайтесь понять, что именно представлено на графике — в зависимости от целей статьи, может быть выбрана как нужная система координат, так и простое отсутствие части данных (например, дивидендов). Лично мне кажется правильным указание данных с реинвестированием дивидендов (инвестор на своем брокерском счете вполне в состоянии это сделать) за вычетом инфляции, чтобы охарактеризовать реальную доходность.

Однако подавляющее большинство сервисов с котировками инфляцию не рассчитывают — так что приходится либо считать самому, либо полагаться на другие источники. С другой стороны, в реальном инвестировании дополнительно участвуют брокерские комиссии, комиссии за ввод и вывод средств, за возможную конвертацию валюты — в результате чего мы все равно имеем только модель, более или менее близкую к реальному инвестиционному процессу.

Источник

Таблица для учета инвестиций

Я продал квартиру и вложил деньги в фондовый рынок. Чтобы отслеживать изменения по портфелю, попробовал несколько публичных сервисов — платных и бесплатных, но все они показались неудобными, либо с ежемесячной оплатой. Вернулся к старому доброму «Экселю». На разработку таблицы потратил две недели.

Таблица фиксирует все мои активы: акции, облигации, кэш, фонды. Активы записаны в количестве, рублях и долларах по среднему курсу. Распределены по секторам экономики, доля каждого актива и каждого сектора измеряется в рублях и в процентах от общей стоимости портфеля.

По каждой бумаге просчитана будущая дивидендная/купонная доходность на основе публичных данных и прогнозов. Все в процентах и деньгах. Это удобно: я точно знаю, на какую сумму дивидендов могу рассчитывать в будущем году, и могу контролировать ДД по долларовой и рублевой части портфеля независимо. Мой портфель имеет перекос в сторону дивидендных акций, поэтому мне важно понимать, сколько я заработаю за следующий год, а курсовая стоимость акций меня не интересует совсем, поэтому я ее не отслеживаю (бумаги не продаю, а только покупаю).

На основе данных в таблице построены графики: по типам активов (акции роста, акции дивидендов, защитные активы, бонды), разбивка по секторам экономики (я визуал), по валютам всех активов.

Таблица считает сумму дивидендного дохода в год и средний в месяц, в рублях и долларах отдельно + конвертация долларов по курсу в рублях и общий итог ДД в месяц.

В таблице есть дополнительные вкладки: планы по будущим покупкам (по какой цене планирую какой актив купить с обоснованием), контроль поставлений дивов / купонов (дата, сумма, эмитент), динамика капитала с графиком, подборка коротких бондов, которые я использую для финансовой подушки, портфель сына и план по пассивному доходу на 15 лет вперед, по которому я следую.

Таблицу прикладываю, но все данные по эмитентам, суммам и стоимости акций я изменил, так как мой портфель непубличный.

Действую так: Купил акцию — добавил строчку в соответствующий сектор. Указываю эмитента, сектор, количество купленных бумаг, брокера, валюту акции, сумму покупки и планируемый дивиденд на одну акцию. Формулы просчитывают все остальное.

Если акция уже была — просто изменил количество акций в строчке. Автоматически просчитывается чистая ДД (за вычетом налога) на то количество акций, которое я указал. Чистая ДД прибавляется в итоговую сумму заработка за год. Если это доллары — они конвертируются в рубли по курсу 75 рублей за доллар и добавляются к сумму заработка за год.

В комплекте к таблице идут принципы инвестирования, которым я следую. Например, доля одного эмитента не может быть более 5% от портфеля, а доля одного сектора не может быть более 15% от портфеля. Покупки совершаются в три этапа: 30% + 30% + 40% в зависимости от степени падения бумаги. По некоторым эмитентам использую так называемую «демо покупку»: когда бумага на хаях, и я захожу на одну акцию, чисто чтобы за ней следить и так далее. В совокупности таблица и принципы отлично дисциплинируют.

Благодаря таблице я точно знаю, сколько денег заработаю в следующий год. Могу отследить исторические данные по портфелю: сколько ДД принес, например, октябрь этого года, и могу сравнить его с октябрем прошлого года и оценить прибавку в ДД.

Сделки я совершаю один-два раза в месяц, каждую фиксирую в таблице. Занимает это около 10 минут.

Таблицу постоянно дорабатываю. Сейчас планирую добавить столбец, который бы просчитывал рост дивдоходности эмитента за то время, что я его держу, и средний рост в год.

Источник

Инвестграм#7. Работа с Excel. Построение графиков доходностей.

Доброго времени суток, коллеги!

К сегодняшнему дню я подготовил материал, а точнее получилась подробная инструкция для работы с программой Excel. Или как посчитать, и построить процентный и рублевый график доходностей.

Для начала необходимо заполнить необходимые поля в таблице. Сразу оговорюсь, что применяемые навыки можно использовать как для инвестиций, так и для спекуляций. Соответственно зная базовые навыки из данной статьи, вы сможете самостоятельно построить графики как годовой доходности, так и месячной/дневной и т. д.

Итак, продолжим… Заполним поля.

Определитесь, за какие дни/месяцы вам нужны данные. Я использовал данные на примере неполного месяца августа. Вы можете выбрать свой интервал. Моя задача передать принцип работы.

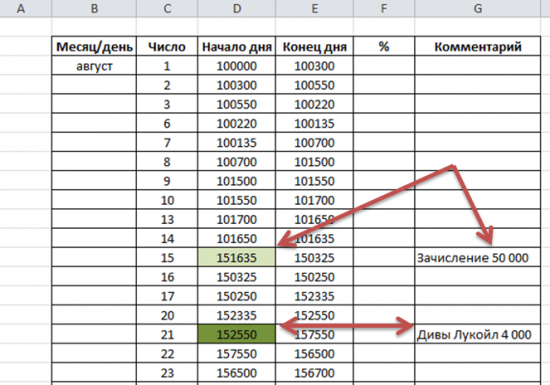

Колонка В – Месяц, Колонка С – Число, D – Сумма на начало дня, Е – Сумма наконец дня, сразу можете создать колонку % и Комментарий. Обращаю ваше внимание на то, что колонки Начало и Конец дня отображаются оценку портфеля на плановую дату. То есть с учетом нерассчитанных сделок Т+. Эта оценка включает в себя и деньги и активы. Вы можете использовать и свои данные, но такой подход будет более точным.

Для чего обозначены 2 поля зеленым цветом? Для того, чтобы учесть такие ситуации как зачисление денег (докапитализация) и начисление доходов.

Рассмотрим ситуацию с дозачислением денег. В нашем примере мы зачисляли 50 000 рублей.

Для того, чтобы % считался верно, вам НЕОБХОДИМО в день зачисления прибавить зачисленную сумму к концу предыдущего дня. В нашем случае 101635 (конец 14.08) + 50 000 = 151 635 рублей. Деньги мы зачисляли 15 числа, поэтому на начало 15 числа мы помещаем значение 151 635 на начало дня.

При начислении дохода (дивиденды, купоны и т.д.) лично я закладываю значение начисленной суммы в результат дня. Вы можете поступать иначе. В данном примере нам начислили дивиденды в размере 4 000 рублей, и наш портфель увеличился на 3 000 рублей за день, таким образом, сумма на начало дня 152 550+4 000+3 000=157 550. Для эксперимента или верности расчетов можете закладывать сторонний доход как зачисление денег. Учет будет вестись как с примером 50 000 рублей.

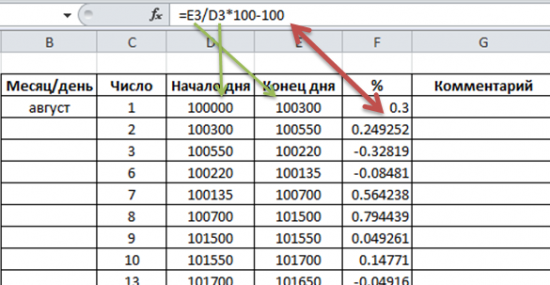

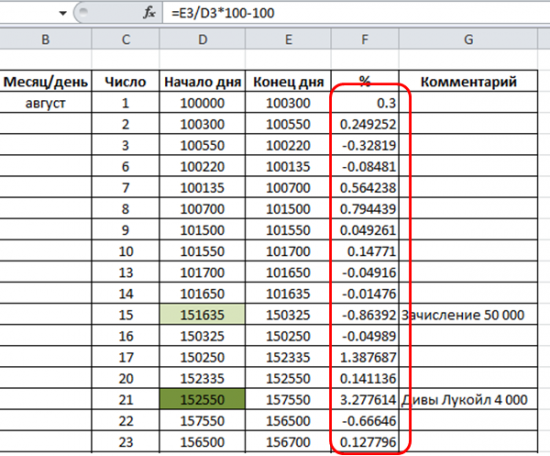

Далее считаем простую доходность внутри дня. Для этого значение на конец дня делим на значение начала дня, умножаем на 100 и вычитаем 100. Таким образом мы получим чистое значение процента. Далее протягиваем поле вниз по всему столбцу и получаем проценты за каждый день.

Получаем результат

Источник