- Функция инвестиций

- 9. Понятие инвестиций. Инвестиционная функция: теоретический и графический аспект.

- 10. Совокупный спрос и его компоненты.

- 11. Эффекты, объясняющие отрицательный наклон кривой совокупного спроса (Эффект реального богатства Пигу, эффект процентной ставки Кейнса, эффект чистого экспорта Манделла – Флеминга).

- Инвестиции: сущность, принципы, признаки и функции

- Основополагающие принципы

- Долгосрочность горизонта

- Объективная оценка рисков

- Тщательное изучение объекта

- Оценка инвестиционного потенциала

- Постоянство стратегии

- Независимость мнения

- Умение ставить точку

- Отсутствие поспешности

- Структурированность и системность

- Терпение и умение ждать

- Существующие функции

- Ключевые цели и задачи

- Надежность

- Доходность

- Ликвидность

- Существующие признаки

Функция инвестиций

В общем смысле инвестиции представляют собой средства, вкладываемые в объекты предпринимательской деятельности в целях получения дохода или иного положительного с точки зрения экономического агента эффекта.

В рамках исследования товарного рынка анализ инвестиций ограничивается анализом инвестиционного спроса (инвестиционных расходов).

Инвестиционные расходы могут быть направлены как на увеличение объема капитала предприятия, так и на сохранение этого объема на прежнем уровне.

Таким образом, инвестиционный спрос (I – investment) – это планируемые бизнесом на определенный период времени вложения средств в расширение производства, техническую реконструкцию и замену оборудования, а также прирост товарно-материальных запасов.

Несмотря на то, что инвестиционные расходы составляют примерно 20% от общего объема совокупного спроса, именно от их размера и изменения зависят колебания деловой активности и экономический рост в стране.

Основными факторами, влияющими на инвестиционный спрос, выступают:

— ожидаемый спрос на продукцию;

— изменения в технологии производства;

— динамика совокупного дохода;

Источниками инвестиций могут быть:

1) Собственные сбережения бизнеса (к примеру, прибыль, амортизация);

Недостающие финансовые средства бизнес заимствует у финансовой системы – совокупности экономических институтов, помогающих направить ресурсы лиц, желающих сделать сбережения, к субъектам экономики, нуждающимся в заемных средствах для инвестиций.

В зависимости от того, какая структура финансовой системы предоставляет аккумулированные сбережения бизнесу, источниками инвестиций также могут быть:

2) Заемные средства (бюджетные и банковские кредиты);

3) Привлеченные средства (средства от продажи собственных ценных бумаг);

4) Внешние средства (безвозвратные инвестиционные ассигнования из государственного бюджета, иностранные инвестиции).

Из этих источников бизнес может финансировать как автономные (Ia), так и индуцированные (стимулируемые, производные) инвестиции.

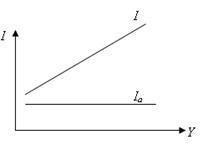

Индуцированные инвестиции (I) функционально зависят от прироста дохода или совокупного спроса, т.е. I=f(Y).

Автономные инвестиции (Ia) — это инвестиции на образование нового капитала, не зависящие от дохода, то есть Ia ≠ f(Y).

Зависимость двух видов инвестиций от совокупного дохода можно представить в виде графика на рис. 3.6.

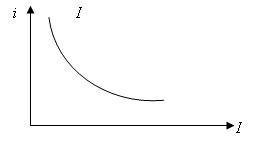

Функция инвестиционного спроса отражает зависимость объема инвестиций от ставки процента, которую инвестор сопоставляет с ожидаемой нормой прибыли. Ставка процента i представляет собой затраты на получение кредитов для финансирования инвестиционных проектов, т.е. ее величина во многом будет определять инвестиционную привлекательность проекта для инвестора.

Рис. 3.6. Индуцированные и автономные инвестиции

При этом инвестиционный спрос является убывающей функцией от процентной ставки i (рис. 3.7):

Рис. 3.7. Функция спроса на инвестиции

То есть, чем выше ставка процента, тем ниже уровень инвестиционных расходов и наоборот.

В соответствии с вышесказанным общую функцию инвестиций можно представить следующим образом:

Однако основу кейнсианской модели составляет анализ автономных инвестиций, то есть в модели «доходы-расходы» функция инвестиций будет постоянной величиной, изменение которой будет происходить без влияния дохода.

Источник

9. Понятие инвестиций. Инвестиционная функция: теоретический и графический аспект.

Инвестиции – долгосрочные вложения государственного или частного капитала в различные отрасли экономики внутри страны и за границей с целью извлечения прибыли.

Реальные инвестиции — вложения капитала частной фирмой или государством в производство той или иной продукции.

производственные (здания, сооружения, оборудование);

в жилищное строительство (приобретение домов для проживания или сдачи в аренду);

в запасы (сырьё, материалы, незавершённое производство, готовые изделия).

Валовые инвестиции – это инвестиции на замещение старого оборудования (амортизация) плюс прирост инвестиций на расширение производства.

Чистые инвестиции – это валовые инвестиции минус сумма амортизации основного капитала, или прирост основного капитала страны в течение года.

Инвестиции = инвестиции запланированные + незапланированные изменения запасов = сбережения в закрытой экономике.

I gr

ID

Кривая спроса на инвестиции График инвестиций

Предположим, что независимо от уровня дохода общества возможности инвестирования из года в год постоянны. Тогда график инвестиций будет представлен горизонтальной прямой.

Совокупные расходы

(С+I gr) 1

(C+I gr) 0

45° Реальный ВВП

Изменение равновесного ВВП

Смещение графика инвестиций смещает кривую совокупных расходов и устанавливает новый равновесный уровень реального ВВП.

Реальный ВВП меняется на более значительную величину, чем первоначальное изменение инвестиций. Этот эффект мультипликатора (ΔВВП/ΔIgr) сопровождает и увеличение, и снижение совокупных расходов, а также работает при изменении чистого экспорта и государственных закупок.

MI = ΔВВП/ΔIgr – мультипликатор инвестиций.

10. Совокупный спрос и его компоненты.

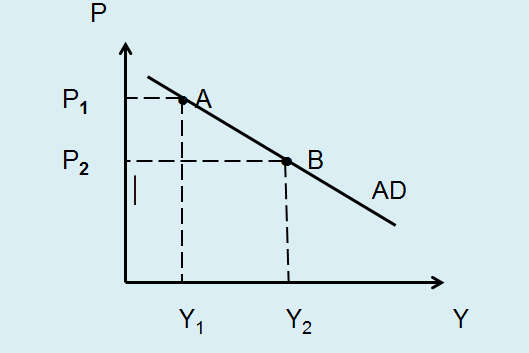

Совокупный спрос (AD) – это общее количество продукции, которое может быть куплено при данном уровне цен.

Величина совокупного спроса — то количество конечных товаров и услуг, на которые будет предъявлен спрос всеми макроэкономическими агентами при каждом возможном уровне цен.

Изменение объёма совокупного спроса выражается в движении вдоль кривой AD.

Из уравнения количественной теории денег MV = PY, где М — масса (количество) денег в обращении, V — скорость обращения денег— уровень цен в экономике, Y — реальный ВВП, получаем обратную зависимость между величиной ВВП и уровнем цен:

Y =

11. Эффекты, объясняющие отрицательный наклон кривой совокупного спроса (Эффект реального богатства Пигу, эффект процентной ставки Кейнса, эффект чистого экспорта Манделла – Флеминга).

1) Эффект реального богатства, или эффект Пигу

Реальное богатство, или реальные денежные запасы, — это отношение номинального финансового богатства индивида (М), выраженного в денежной форме, к общему уровню цен (Р):

Real money balances =

Реальное богатство представляет собой реальную покупательную способность накопленного номинального финансового богатства человека, которое включает наличные деньги (денежные финансовые активы) и ценные бумаги (не денежные финансовые активы с фиксированной номинальной стоимостью — акции и облигации).

Эффект Пигу может быть представлен в виде логической цепочки :

Р =>

2) эффект процентной ставки, или эффект Кейнса:

если уровень цен (Р) повышается, возрастает номинальный спрос на деньги (M D ).

При неизменной величине предложения денег возможности банков по выдаче кредитов сокращаются, растёт ставка процента (R). Удорожание кредита ведет к сокращению величины инвестиционного спроса (/), являющегося частью совокупного спроса, и, следовательно, величина совокупного спроса уменьшается. Эффект Кейнса может быть представлен в виде логической цепочки

3) эффект импортных закупок (эффект чистого экспорта) — эффект Манделла—Флеминга:

если уровень цен (Р) в стране повышается, то товары данной страны становятся относительно более дорогими для иностранцев и поэтому экспорт (Ех) сокращается. Импортные же товары становятся относительно более дешёвыми для граждан данной страны, поэтому импорт (Im) увеличивается. В результате чистый экспорт (Хn) сокращается, а поскольку он является частью совокупного спроса, то величина совокупного спроса (AD) уменьшается. Эффект Манделла—Флеминга может быть представлен логической цепочкой

Источник

Инвестиции: сущность, принципы, признаки и функции

В современной финансовой литературе существует несколько определений инвестиций. Они несколько отличаются друг от друга, однако суть процесса инвестирования остается неизменной.

Инвестиции – это вложение денежных средств с целью получения прибыли. Кроме того, их можно также определить, как вложение денег с целью извлечения дохода. Именно так можно наиболее точным образом сформулировать сущность инвестиций.

Основополагающие принципы

Правила или принципы инвестирования являются теми базовыми теоретическими основами, опираясь на которые инвестор всегда может определить целесообразность вложения денежных средств. В настоящее время принято выделять десять краеугольных постулатов осуществления инвестиций. К ним относятся:

- долгосрочность горизонта;

- объективная оценка рисков;

- тщательное изучение объекта инвестирования;

- оценка инвестиционного потенциала;

- постоянство стратегии;

- независимость мнения;

- умение ставить точку;

- отсутствие поспешности;

- структурированность и системность;

- терпение и умение ждать.

Прежде чем выбирать реальное направление для реального инвестирования, каждому инвестору следует детально изучить вышеперечисленные правила. Давайте разберем принципы инвестирования подробнее.

Долгосрочность горизонта

Под ним понимается умение субъекта инвестиций объективно воспринимать и оценивать экономическое состояния финансовых рынков не столько в текущий момент времени, сколько в более отдаленной долгосрочной временной перспективе. Следует понимать, что любая экономика подвержена сиюминутным колебаниям. Однако инвестор в первую очередь должен обращать внимания на устойчивые долгосрочные тренды развития выбранного рынка.

Объективная оценка рисков

Прежде чем делать любое вложение, нужно просчитать существующие в данной отрасли риски. Без такого подхода осуществление прибыльных инвестиций невозможно. Понимание инвестиционных рисков является основой деятельности инвестора.

Исходя из полученных данных, необходимо будет сформировать четкую инвестиционную стратегию. Она может быть консервативной, умеренной и рискованной.

Тщательное изучение объекта

Независимо от того во что вы планируете вложить деньги в первую очередь следует самым тщательным образом изучить объект будущих инвестиций. Например, это может быть какое-то предприятие, валюта государства или драгоценный металл.

Оценка инвестиционного потенциала

Любой объект вложений обладает определенным потенциалом развития и доходности. Однако не стоит воспринимать это понятие, как нечто статическое. Напротив, такой потенциал представляет собой весьма переменчивую и динамическую величину. В качестве примера можно рассмотреть акции компаний на фондовой бирже. Потенциал этих ценных бумаг постоянно меняется, что должно находить объективное отражение в структуре инвестиционного портфеля. Другими словами, нужно уметь вовремя избавлять от тех инвестиций, которые имеют негативный прогноз развития и покупать те, в отношении которых просматриваются положительные тенденции.

Постоянство стратегии

Следует заранее выбрать инвестиционную стратегию и на постоянной основе ее придерживаться. Метания из стороны в сторону не приведут ни к чему хорошему. В качестве примера мы можем рассмотреть периодичность инвестирования. Совершайте инвестиции на постоянной равномерной основе. Например, каждые 3 месяца или полгода. Такая стабильность поможет вам увереннее двигаться к избранной цели и достигать более значимых результатов.

Независимость мнения

Не может быть высокодоходных инвестиций без уверенности в себе и веры в собственное мнение. Если вы постоянно будете прислушиваться к мнению сторонних экспертов и аналитиков, меняя свои решения, то не сумеете добиться успеха. Нужно уметь выдерживать характер.

Умение ставить точку

Никто не может быть всегда прав. Естественно, каждый инвестор ошибиться и вложить денежные средства в убыточное предприятие или компанию. Необходимо умение своевременно признавать свои ошибки и ставить точку в неудачном проекте.

Отсутствие поспешности

Мы живем во времена ускоряющегося времени. Со всех сторон нам твердят, что необходимо уметь принимать быстрые решения. Однако в вопросе инвестиций поспешность редко бывает верным советчиком. Принимаемые решения должны быть своевременными, а не скоропалительными или поспешными.

Структурированность и системность

Инвестиционный бизнес построен на огромном массиве информации. Цифры, графики, индексы и переменные будут окружать вас со всех сторон. Чтобы не заблудиться в этом информационном море, следует обязательно структурировать и систематизировать собственную деятельность. Любое решение следует принимать на основании скрупулезного анализа.

Терпение и умение ждать

Как неизменно показывает практика, самые прибыльные инвестиции требуют довольно длительного времени. Следовательно, умение ждать является одной из основных добродетелей инвестора.

При этом невозможно говорить о вложении денежных средств и не обсудить основные этапы инвестирования.

Существующие функции

Функции инвестирования будут существенно различаться на микро и макроэкономическом уровне. Если мы рассматриваем данный вопрос с позиции отдельно взятого человека, то все сводится к фразе «Деньги должны работать». В этом случае средства вкладываются в производство (ценные бумаги, валюту и прочее) для получения прибыли.

Однако если мы поднимемся на уровень компании или государства, то сможем выявить следующие функции инвестирования:

- регулирующую;

- стимулирующую;

- распределительную;

- индикативную.

Регулирующая функция состоит в обеспечении непрерывности воспроизводства капитала. Также она ориентирована корректировку протекающих производственных процессов.

Стимулирующая функция направлена на ускорение темпов развития конкретного направления деятельности или экономической отрасли. Именно она способна обеспечить стабильный рост экономики.

Распределительная функция состоит в перераспределении существующего денежного ресурса. С ее помощью можно стимулировать развитие отстающих отраслей или направлений деятельности.

Индикативная функция направлена на осуществление контроля за правильностью направления движения к поставленной цели. Она позволяет отслеживать и своевременно корректировать все перекосы и недостатки существующей экономической системы.

Ключевые цели и задачи

Существуют три основные цели инвестирования:

Их названия говорят сами за себя. Однако давайте дадим каждой из них более подробную характеристику.

Надежность

Надежность инвестиций представляет собой стабильное извлечение прибыли, которое сопровождается низкими рисками. Однако чаще всего надежные инвестиционные активы (ценные бумаги, драгоценные металлы и прочее) не способны обеспечить высокой прибыльности.

Классическим примером высоконадежной ценной бумаги можно считать облигации государственного займа. В этой ситуации гарантом стабильности и надежности инвестиций является государство, которое их выпустило и разместило на фондовом рынке.

Доходность

Доходность инвестиций выражается в возможности получения прибыли. Существует общее правило, которое говорит о том, что чем доходнее является инвестиционный актив, тем одновременно более рискованным он является.

Классическим примером высокодоходной инвестиции выступают акции компаний. Кроме того, в этом качестве могут рассматриваться инновационные инвестиционные проекты и новые привлекательные, с финансовой точки зрения, идеи.

Потенциальный инвестор на фондовой бирже всегда стремится отыскать компанию с недооцененными акциями. Такое вложение практически всегда приносит большую прибыль.

Ликвидность

Ликвидность инвестиций выражается в возможности инвестора конвертировать собственное вложение обратно в денежные средства. Чем выше рассматриваемый показатель, тем проще это будет сделать на практике. Степень ликвидности инвестиционного актива характеризуется простотой поиска для него потенциального покупателя.

Следует заметить, что данный показатель очень плотно связан со значением надежности инвестиций.

Существующие признаки

В современной экономической науке принято выделять следующие признаки инвестирования:

- срочность;

- целенаправленность;

- рискованность;

- потенциальная доходность;

- возможность извлечения пассивного дохода.

Конкретное понимание перечисленных признаков позволяет лучше осознать содержание инвестиций.

Срочность вложений характеризуется конкретным временным интервалом, в течение которого запланировано извлечение прибыли. Отталкиваясь от данного признаки, инвестиции могут быть: краткосрочными, среднесрочными и долгосрочными.

Целенаправленность инвестиций напрямую связана с их объектом. То есть в данном случае речь идет о конкретной отрасли, в которую будут вкладываться деньги.

Рискованность вложений характеризуется фактическими опасностями, которые их сопровождают. Запомните, не бывает инвестирования без рисков. Однако их степень может очень сильно разниться.

Потенциальная доходность инвестиций является основополагающим признаком. Без него теряет смысл разговор о вложении денежных средств.

Возможность извлечения пассивного дохода. В данном случае мы говорим о таком источнике прибыли, который не будет требовать от инвестора постоянного совершения каких-либо дополнительных действий. Ярким примером инвестиций с пассивным доходом являются банковские вклады.

В конечном счете большинство людей рассматривают инвестиции как способ улучшения собственного финансового благополучия. Однако и в этом случае знание теоретических основ инвестирования является залогом стабильного извлечения прибыли.

Источник