- Виды и расчет доходности по государственным облигациям

- Понятие государственных облигаций

- Предназначение

- Преимущества

- Виды облигаций

- Муниципальные

- Корпоративные

- Еврооблигации

- Другие разновидности

- Как облигации приносят доход

- Рост котировок

- Купон

- Возврат номинала

- Какие доходности бывают

- Купонная

- Текущая

- Простая

- Эффективная

- Процент по государственным облигациям — это доход или расход

- Формулы для расчета и примеры вычислений

- Отрицательные стороны гособлигаций

- Куда вложить ₽100 тысяч: сравниваем гособлигации и банковский вклад

Виды и расчет доходности по государственным облигациям

Покупка ценных бумаг — надежный способ получения стабильной прибыли, характеризующийся минимальным уровнем риска. Выпуск таких активов и сделки с ними осуществляются на общих условиях. Нужно понимать, что процент по государственным облигациям — это доход или расход. Этот спорный момент вызывает у населения недоверие к такой форме вклада денежных средств.

Понятие государственных облигаций

Так называется разновидность долговых бумаг, выпускаемых государством, Центробанком или иным правительственным органом. Они помогают привлечь свободные средства населения и компаний. Держатель облигации получает выплаты в виде:

- купонной прибыли;

- номинальной стоимости.

Дивиденды выдаются в имущественном эквиваленте или в денежном. Деньги используют для удовлетворения социальных нужд, пополнения бюджета, устранения задолженностей и кассовых разрывов.

Государство, продавая облигации, занимает деньги у физических и юридических лиц. Порядок использования средств зависит от назначения ценной бумаги. Торговля ими идет на российском и зарубежном фондовом рынке. Бумаги бывают долларовыми или рублевыми. Выпуском первых занимаются не только государственные структуры, но и некоторые коммерческие компании.

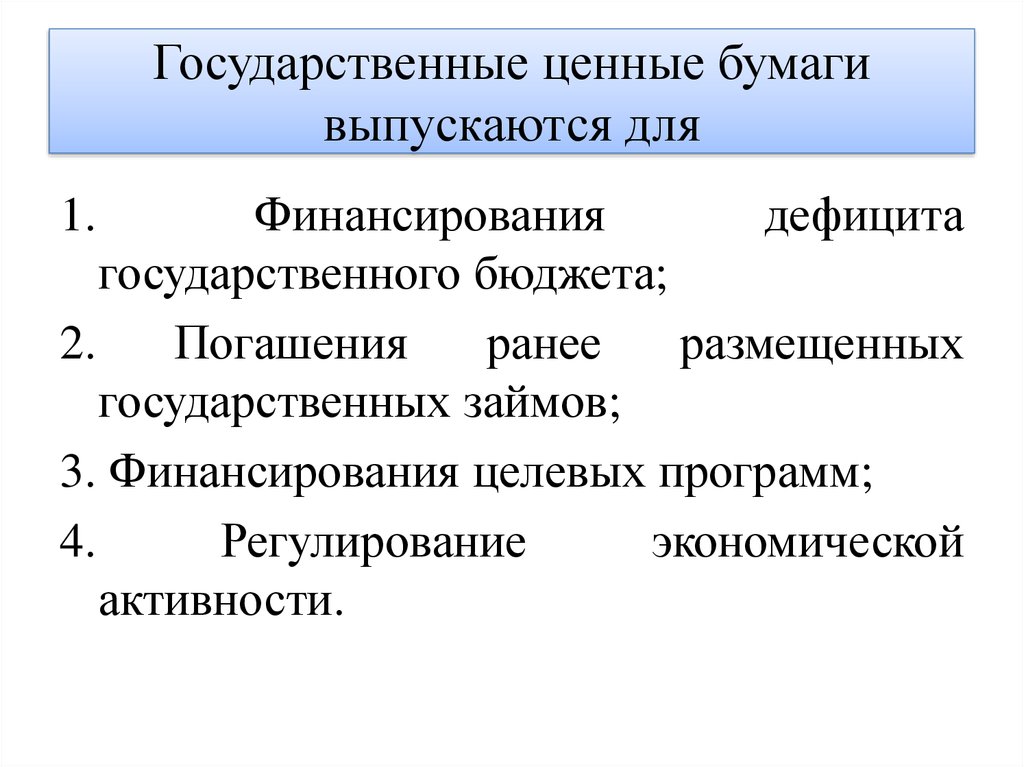

Предназначение

Облигации становятся хорошей заменой банковских вкладов. Гарантом возврата средств считается государство. Целями выпуска и продажи ценных бумаг становятся:

- регулирование объема присутствующей в обращении денежной массы;

- удержание индекса инфляции в пределах допустимых значений;

- регулирование курса валют;

- исполнение долговых обязательств;

- решение социально-экономических проблем;

- формирование вектора доходности бондов.

Преимущества

К положительным качествам рассматриваемого финансового инструмента относятся:

- Низкий уровень риска, умеренная или высокая надежность. Это связано с тем, что для покрытия расходов используются бюджетные средства. Речь идет о России, однако имеются страны с более низким кредитным рейтингом. В этом случае инвестиционные риски сильно увеличиваются.

- Льготное налогообложение. Это делает вложение денег в государственные бумаги более выгодным. Отсутствие налоговых платежей компенсирует невысокую доходность.

Виды облигаций

Существует несколько типов бумаг, отличающихся условиями приобретения и получения дохода.

Так называются долговые бумаги, выпускаемые Министерством финансов. Купонная прибыль зависит от процентной ставки Центрального банка. Этот параметр у облигаций всегда выше, чем у банковских вкладов. ОФЗ входят в категорию самых надежных финансовых инструментов. Средняя доходность таких активов составляет 7% годовых.

Муниципальные

Это региональные долговые бумаги. Прибыльность выше, чем у предыдущего типа. Она составляет около 8% в год. Уровень надежности оценивается как высокий. При возникновении проблем с региональным бюджетом долг погашает государство.

Корпоративные

Выпускаются средними и крупными компаниями для привлечения денег частных инвесторов. Диапазон показателей доходности достаточно широк. Ставки составляют от 4 до 12% годовых. При выборе облигаций учитывают надежность и риски эмитента.

Еврооблигации

Номинальная стоимость таких бумаг выражается в зарубежной валюте. Купонная прибыль составляет 4-6% годовых (в долларах), 3% (в евро). Эти параметры в 3 раза превышают процентные ставки по валютным банковским вкладам.

Другие разновидности

К менее распространенным типам бумаг относятся:

- Бескупонная краткосрочная облигация (ГКО). Характеризуется минимальным периодом действия. Относится к категории дисконтных, продается по цене меньше номинала.

- Облигация сберегательного займа (ОГСЗ). Это долговая бумага среднего срока действия. Выпускается на предъявителя. Номинальная стоимость 1 единицы составляет 500 руб. Пробрести актив могут российские или зарубежные граждане и компании.

- Сберегательная облигация — финансовый инструмент целевого размещения. Приобрести ГСО могут страховые компании, негосударственные пенсионные и внебюджетные фонды, крупные корпорации.

- Облигация нерыночного займа. Именные ценные бумаги на вторичном рынке отсутствуют. Их могут приобретать компании, зарегистрированные на территории России или за ее пределами.

- Долговая бумага, обеспеченная золотом. Выпускается в форме сертификата. Проценты держателю не выплачиваются. После завершения срока действия инвестор получает золотой слиток. 1 сертификат равен 1 кг драгоценного металла.

- Облигация валютного займа. Процентная бумага выпускается на предъявителя. Номинальная стоимость составляет 1000 долларов. Такой финансовый инструмент нетипичен для российского фондового рынка, поскольку выпускается в иностранной валюте.

- Облигация внешнего займа. Продается и покупается на зарубежных фондовых рынках. Стартовая цена — 1000 долларов за единицу.

Как облигации приносят доход

Существует несколько способов получения прибыли от ценных бумаг: увеличение номинальной стоимости, купон, возврат инвестиций.

Рост котировок

Каждая бумага имеет номинальную стоимость. Чаще всего этот показатель составляет 1000 руб. Эту сумму государство возвращает инвестору после завершения срока действия ОФЗ. Однако на фондовом рынке такие круглые цифры отсутствуют.

Рыночная стоимость активов постоянно меняется, хоть и не столь выражено, как цена акций. В периоды увеличения параметра облигацию можно выгодно продать, не дожидаясь периода погашения.

Купон

Это основной способ получения прибыли. Держателю бумаги выплачивают небольшую часть номинала за то, что он дает деньги в долг. Размер дивидендов чаще всего не меняется в течение всего срока действия. Однако встречаются активы с плавающей купонной доходностью. Об изменении размера выплат инвестор узнает перед началом следующего расчетного периода. Проценты начисляются каждый день, однако выплачиваются раз в 3, 6 или 12 месяцев. При продаже облигации купон не теряется. При покупке бумаги процент прибавляется к рыночной цене.

Возврат номинала

Владелец облигации получает вложенные средства в день погашения. Такой способ выгоден для вкладчика, купившего бумагу по цене ниже номинала. В остальных случаях возврат стоимости помогает сохранить капитал.

Какие доходности бывают

Рассчитывать все параметры вкладчику не нужно. Достаточно знать, где найти интересующую информацию.

Купонная

Показатель отражает, какая часть номинала выплачивается в виде дивидендов. Вычислить купонную доходность по общей формуле невозможно. Не всегда облигации продаются по номинальной стоимости. Знать купонную прибыльность нужно при:

- покупке долговой бумаги;

- выходе облигации на рынок;

- необходимости владения до даты погашения;

- расчете точных и сложных параметров.

Найти информацию можно на интернет-странице Мосбиржи. Для начала ищут облигацию по названию, переходят во вкладку с параметрами. Сведения о доходности находятся под графиком.

Текущая

Параметр считается более точным, по сравнению с предыдущим. При его расчете учитывают фактическую стоимость и купонную ставку. Допускается, что цена облигации будет сохраняться неизменной в течение всего срока действия. Текущую доходность нужно знать при покупке краткосрочных активов или продаже до даты погашения.

Простая

Знать простую прибыльность нужно при длительном хранении актива, регулярном выводе и расходовании начисляемых процентов.

При расчете показателя учитывают текущую купонную доходность, стоимость бумаги, предполагаемую цену погашения.

Эффективная

Это самый точный показатель доходности. При расчете учитывается полная прибыль с учетом реинвестирования процентов. Такой доход получает вкладчик, оставляющий все купонные выплаты на счете, докупающий новые облигации. Эффективную прибыльность нужно знать инвестору, хранящему бумаги в течение длительного периода. Рассчитать параметр можно на сайте Мосбиржи. Для этого выполняют следующие действия:

- Вписывают название облигации в строку поиска. Запускают подсчет доходности к погашению.

- В подсвеченную зеленым цветом строку вводят рыночную цену бумаги. При покупке по номинальной цене оставляют значение 100%.

- Просматривают результаты расчетов.

Процент по государственным облигациям — это доход или расход

Все выплаты по ценным бумагам можно считать прибылью. Покупая у государства, инвестор дает в долг. Это и отпугивает потенциальных вкладчиков, знакомых с нестабильностью экономической обстановки. Невыплаты по ОФЗ случаются крайне редко. Все государства, включая российское, старается избегать дефолтов.

Формулы для расчета и примеры вычислений

Текущую доходность рассчитывают так: ТД = (Н * Кд)/Ц, где:

- Н — номинальная цена;

- Кд — купонная доходность, выражаемая в процентах годовых;

- Ц — рыночная стоимость актива.

При уменьшении последней показатель эффективности облигации повышается. В качестве примера можно взять бумагу стоимостью 950 руб. с купонным доходом 7,5%. Фактическая прибыльность составляет ТД = (1000 * 7,5)/950 = 7,89 %. Для расчета доходности к погашению используют формулу: ДП = (Н — Ц + НКД)/ЦП * (365/Дн) * 100 %, где:

- Н — номинальная цена;

- Ц — закупочная стоимость актива;

- НКД — накопленный купонный доход;

- Дн — срок погашения.

Для расчета эффективной доходности используют формулу: ЭДП=((Н-ЦП)/Л+НКД)/((Н+ЦП)/2*100%), где:

- Н — номинал, чаще всего равный 1000 руб.;

- ЦП — закупочная стоимость;

- НКД — накопленный доход;

- Л — число лет до погашения ОФЗ.

Отрицательные стороны гособлигаций

Единственным недостатком считается невысокая доходность. Она совпадает со ставками по банковским вкладам или незначительно превышает их. Облигации считаются более удобным, чем депозиты, финансовым инструментом. Их показатель прибыли, в отличие от вкладов, мало зависит от срока. Небольшая номинальная стоимость делает бумаги доступными для начинающего инвестора.

Источник

Куда вложить ₽100 тысяч: сравниваем гособлигации и банковский вклад

Купить облигацию — значит дать в долг. Заемщиком может выступить компания или целое государство. В России такие бумаги выпускает Министерство финансов; каждая бумага называется облигацией федерального займа (ОФЗ). С помощью облигаций можно получать стабильный доход раз в полгода.

За пользование деньгами инвесторов российский Минфин платит держателям облигаций проценты раз в полгода. Такие проценты называются купоном. А в дату погашения ОФЗ министерство возвращает всю занятую сумму.

Сколько можно заработать?

Если вложить ₽100 тыс. в облигации федерального займа, то за два с половиной года можно заработать почти ₽17 тыс. За это же время вклад в крупном российском банке может принести в районе ₽13–15 тыс. Объясняем, как это работает.

Подробнее про облигации мы писали в отдельной статье. С ее помощью можно разобраться, какие вообще бывают облигации, что такое срок погашения, купон, как формируется цена и доходность. А в этой статье разберем на примере, как работают государственные облигации и сравним их с вкладом в банке.

Как выбрать облигацию?

Для примера возьмем гособлигацию № 25083. Эта ОФЗ привлекательна тем, что у нее фиксированный купонный доход в 7%, а дата погашения наступит совсем скоро: 15 декабря 2021 года. В других ОФЗ дата погашения может быть в 2031 или 2034 годах.

На сколько ОФЗ хватит ₽100 тысяч?

На 97 гособлигаций № 25083. Общая сумма всей сделки составит ₽99 611. Дело в том, что конечная сумма сделки формируется из нескольких факторов. Она зависит от рыночной цены облигации, комиссии брокера и накопленного купонного дохода. Разберем все по порядку.

Одна гособлигация № 25083 стоит ₽1000. Для удобства расчета Минфин устанавливает такую цену почти для всех облигаций при выпуске. Это называется номинальной ценой облигации.

Дальше на бирже она измеряется в процентах от этой цены, то есть от ₽1000. Процент меняется в зависимости от многих факторов. Это надежность эмитента , ключевая ставка Центробанка и дата выплаты купона. Чаще всего цена находится в диапазоне 97–103%.

Чтобы купить бумагу, надо открыть брокерский счет . Через РБК Quote счет можно открыть в «ВТБ Капитале». Все брокеры берут комиссии за обслуживание. Если покупать ценные бумаги через РБК Quote, комиссии будут такими:

- 0,3% с одной операции;

- ₽99 ежемесячно. Но эту комиссию нужно заплатить, только если вы совершите в месяц хотя бы одну сделку. Если в течение месяца вы ничего не купили и не продали, то платить не нужно;

- пополнить счет и вывести деньги на карту — бесплатно.

На момент написания заметки рыночная цена одной гособлигации № 25083 — 99,1%, или ₽991. За 97 штук получится ₽96 127.

К сумме ₽96 127 добавится накопленный купонный доход. Он входит в сумму автоматически, если по облигации уже начислялись купоны до того, как вы решили ее купить. В случае с гособлигацией № 25083 он составит ₽3087. Эта сумма вернется вам в полном объеме, когда Минфин в следующий раз заплатит купон.

Тогда у вас окажется вся сумма купонов, которую когда-либо платил Минфин по этой облигации с момента ее выпуска. Итого цена покупки за 97 штук будет равна ₽99 214.

Теперь нужно заплатить комиссию брокеру: 0,3% от ₽99 214 — это ₽297. Плюс ₽99, потому что была совершена хотя бы одна операция в месяц. Общая комиссия брокера составит ₽396.

Складываем ₽99 214 и ₽396 и получаем конечную сумму всей сделки — ₽99 611.

Как именно будут выплачиваться деньги?

По выбранной облигации Минфин платит купон каждые полгода — ₽34,9 за одну облигацию. Например, в день выплаты 19 июня 2019 года за 97 гособлигаций № 25083 инвестор получил ₽3385. Эти деньги можно было сразу вывести на карту или купить дополнительно три таких же или других гособлигаций.

Если держать бумагу до даты погашения, то по гособлигации № 25083 Минфин успеет заплатить пять купонов. В деньгах это ₽16 933.

Можно ли не платить налог?

Да: Федеральная налоговая служба России не берет налоги по купонам. Это закреплено в пункте 25 статьи 217 Налогового кодекса.

Из данного правила существуют исключения. Если инвестор продаст гособлигацию по более высокой цене, чем купил, придется заплатить налог на эту разницу. Лучший способ избежать этих выплат — не продавать ОФЗ, а купить и держать бумагу до самого погашения.

А если положить деньги на депозит?

Сейчас ставки по вкладам в крупных российских банках находятся в диапазоне 5–7%. Самые большие проценты — по тем вкладам, в которых нельзя досрочно снять или дополнительно внести деньги. Когда у вклада есть такие функции, то ставка ниже.

Также у вкладов чаще всего есть опция капитализации процентов. Это значит, что за определенный период времени банк начисляет дополнительные проценты к сумме вклада, что в итоге может увеличить ставку.

В итоге, если купить по рыночной цене 97 гособлигаций № 25083 за ₽99,6 тыс. и не совершать больше никаких сделок до даты погашения этой облигации, 15 декабря 2021 года Минфин вам вернет ₽116,9 тыс.

Это выше доходности вклада, хоть и ненамного. Если положить ₽99,6 тыс. при банковских ставках 5–7%, то через 2,5 года банк вернет вкладчику около ₽113–115 тыс.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Источник