Goldman Sachs с партнерами инвестировали $147 млн в Acronis

Занимающаяся киберзащитой компания Acronis объявила о привлечении $147 млн от инвесторов во главе с Goldman Sachs. Представитель инвестбанка это подтвердил. Оценку компании и распределение долей стороны не раскрывают. Goldman Sachs и его партнеры получили менее 10% компании, знает президент Acronis по развитию бизнеса Эзикиль Штейнер. Исходя из этих данных Acronis оценена более чем в $1,47 млрд. В результате инвестиционного раунда оценочная стоимость компании превысит $1 млрд, сказал Штейнер. Основатели Acronis Сергей Белоусов и Илья Зубарев сохраняют контроль над компанией: у них более 70% акций, говорит он.

Acronis планирует направить средства на поглощения, расширение штата инженеров и открытие центров обработки данных, сообщает компания. Также она хочет ускорить рост бизнеса в Северной Америке в партнерстве с Acronis SCS, поставляющей софт для госучреждений.

Это типичная сделка для Goldman Sachs, который часто инвестирует на поздних стадиях, говорит управляющий партнер Leta Capital Александр Чачава. Сумма сделки крупная для связанных с Россией компаний, оценивает эксперт. За последние два года это вторая по размеру сделка после того, как в январе 2019 г. Insight Venture Partners вложила $500 млн в производителя софта Veeam Ратмира Тимашева и Андрея Баронова. У Acronis много продаж через партнеров – возможно, они хотят консолидировать рынок, приобретая их, рассуждает управляющий партнер iTech Capital Алексей Соловьев. В 2018 г. Acronis приобрела болгарскую T-Soft, которая занимается разработкой и тестированием ПО. Кроме того, напоминает Соловьев, на их рынке усилилась конкуренция и они анонсировали выход на новые рынки.

Acronis занимается разработками в сферах резервного копирования, противодействия программам-вымогателям, аварийного восстановления, хранения, а также корпоративных решений для синхронизации файлов и совместной работы. В ее штате около 1400 сотрудников в 18 странах, по данным компании. Финансовые показатели компания не раскрывает. В 2018 г. бизнес Acronis вырос на 20%, а в 2019 г. рост может достигнуть 30%, утверждает Белоусов.

Источник

Goldman Sachs рекомендует выбирать компании с высокой валовой прибылью

10 июня в 15:30 по Москве выйдут данные по инфляции в США в мае. Экономисты ждут, что общий индекс потребительских цен вырастет до 4,7%. В апреле индекс прибавил 4,2% в годовом выражении — это самые высокие темпы роста с 2008 года.

Текущий рост индекса потребительских цен намного выше целевого уровня ФРС в 2%. Если цены продолжат расти, то Федрезерв будет вынужден свернуть стимулирующие меры, а затем повысить процентные ставки. Это может привести к коррекции на фондовом рынке.

Пока рыночные стратеги спорят об устойчивости инфляционного роста, Goldman Sachs приводит историческую справку. Инвестбанк изучил данные с 1962 года и пришел к выводу: доходность фондового рынка падает в периоды высокой инфляции, а в периоды низкой — растет.

Т—Ж теперь в приложении

Доходность акций компаний из разных секторов тоже отличается. «Во время высокой инфляции лучшую динамику показывают компании из секторов здравоохранения, энергетики, недвижимости и потребительских товаров первой необходимости», — сказал стратег Goldman Sachs Дэвид Костин. По данным банка, в периоды высокой инфляции технологические и сырьевые компании отстают от рынка.

Еще один способ защититься от высокой инфляции, по мнению Goldman Sachs, — инвестировать в компании с высокой и стабильной валовой прибылью, которые могут повышать цены на продукцию. Валовая прибыль — разница между выручкой и себестоимостью реализованных товаров и услуг. Валовая маржа — отношение валовой прибыли к выручке в процентах.

Источник

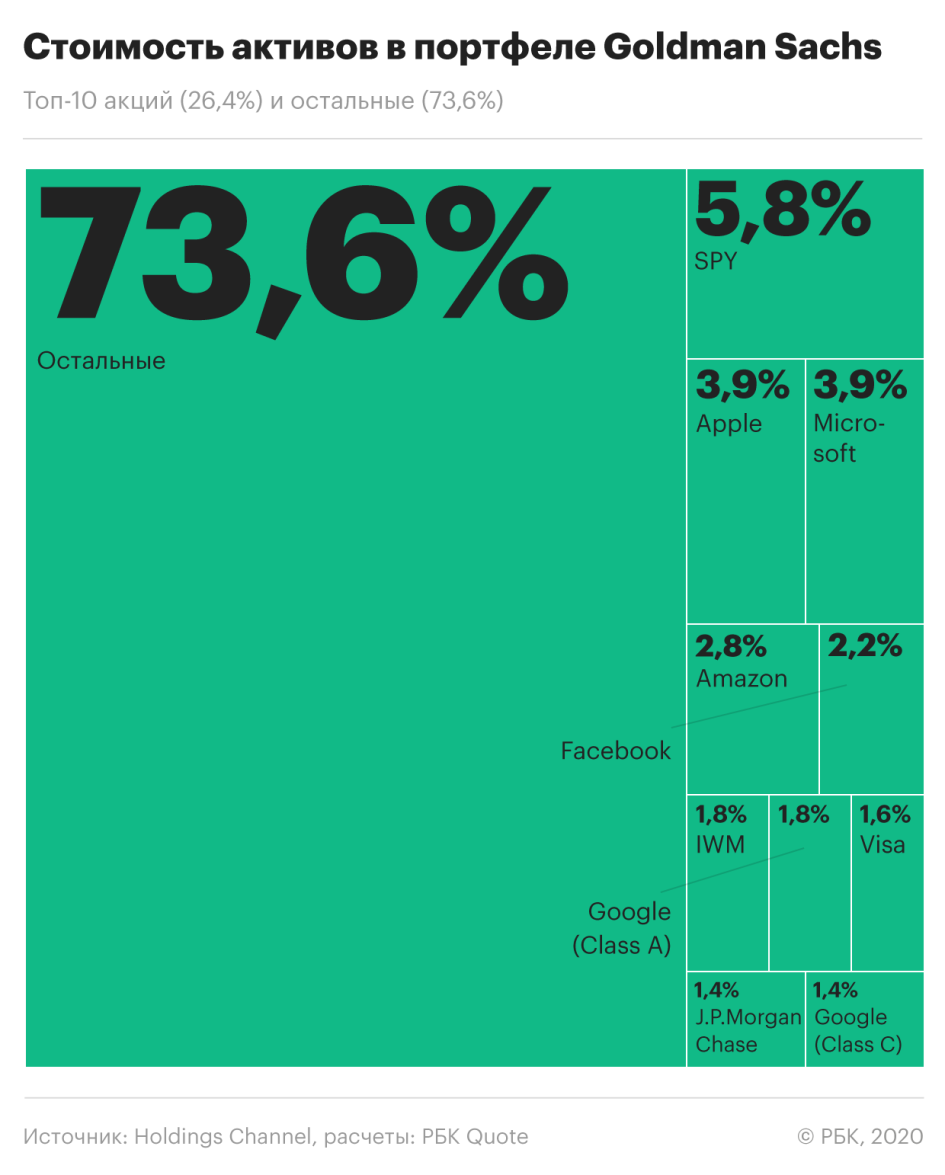

Разбираем портфель гуру: 10 акций от банка Goldman Sachs

На протяжении 20 последних лет доходность инвестиционного портфеля Goldman Sachs всегда превышала доходность индекса S&P 500. Мы решили посмотреть, что стало с топ-10 акций портфеля за последний год. Для этого мы изучили динамику этих акций с января 2019 года и подсчитали, как изменилась стоимость топ-10 активов портфеля с начала 2020-го. Все расчеты и графики приведены по состоянию на 11 марта.

Топ-10 акций инвестиционного портфеля Goldman Sachs

В десятке крупнейших активов инвестпортфеля есть два ETF -фонда:

- SPY, состоящий из крупнейших компаний индекса S&P 500;

- IWM,в который входят компании c малой капитализацией из индекса Russell 2000.

Суммарная стоимость этих фондов составила на 31 декабря 2019 года $15,6 млрд — 7,6% от стоимости всего портфеля.

Есть в портфеле и две финансовые компании — Visa и JP Morgan. На их долю приходится 3% от стоимости портфеля. Остальные акции топовой десятки — это активы высокотехнологичных гигантов. Суммарная стоимость этих пакетов достигает 16% от стоимости портфеля.

1. Фонд акций SPY

Под номером один в топ-10 портфеля Goldman Sachs числится SPY. Это биржевой фонд ETF, состоящий из акций индекса S&P 500. Покупка одной акции этого фонда фактически означает покупку всех акций индекса S&P 500.

Goldman Sachs, по данным на 31 декабря 2019 года, владел пакетом акций SPY общим объемом свыше 37,09 млн штук и стоимостью более $11,7 млрд. Это порядка 5,6% общей стоимости портфеля инвестиционного банка.

На 11 марта 2020 года его стоимость оценивается в $10,2 млрд. Значит, если банк владеет тем же количеством бумаг фонда SPY, то этот актив с начала года принес ему потери в размере $1,5 млрд на фоне вспышки коронавируса и обвала на рынке нефти.

Пакет акций технологического гиганта Apple занимает вторую позицию в портфеле Goldman Sachs. Его стоимость, по данным на 31 декабря 2019 года, составляла почти $8,2 млрд.

С января 2019 года акции производителя iPhone взлетели почти на 74,6%. Такого роста не показал ни один из других активов портфеля. Однако рост бумаг мог быть и значительно большим, если бы не коронавирус. Акции Apple достигли исторического максимума в $327,85 в середине февраля, а затем на фоне всеобщей паники упали на 16%.

Вложения в Apple (если количество акций в портфеле осталось таким же, как 31 декабря 2019 года) принесли инвестбанку с начала 2020 года более $0,48 млрд прибыли, причем только за счет роста котировок акций компании и без учета дивидендов.

Аналитики с Уолл-стрит прогнозируют возобновление роста котировок акций Apple в течение года. Согласно консенсус-прогнозу Refinitiv, бумаги могут подорожать на 20,3%, до $331,20. Из 42 опрошенных аналитиков 28 считают, что акции следует покупать, а 11 рекомендуют держать.

В инвестпортфеле Goldman Sachs собрано более 55,2 млн акций Microsoft. На конец декабря 2019 года этот пакет стоил $8,1 млрд — порядка 3,9% от общей стоимости портфеля.

Сейчас, по данным на 11 марта, стоимость пакета акций Microsoft в портфеле Goldman Sachs оценивается почти в $8,5 млрд. А это означает, что вложения в мирового лидера по производству программного обеспечения оправдали себя.

Акции Microsoft сильно подорожали за последний год — с января 2019 года по 11 марта 2020-го бумаги выросли в цене на 51%. Своего пика они достигли в середине февраля — $190,70, сейчас же бумаги стоят на $40 меньше.

На Уолл-стрит ждут сильного роста акций компании Билла Гейтса. Возможно, в связи с последними событиями, связанными с коронавирусом и его влиянием на американскую экономику, аналитики пересмотрят свои прогнозы, но в настоящий момент, по данным Refinitiv, годовая цель бумаг установлена на отметке $193,7, а это на 34% выше цены закрытия торгов 11 марта. Покупать бумаги рекомендуют 32 из 34 опрошенных Refinitiv аналитиков. Двое советуют акции продавать.

Еще один технологический актив портфеля — крупнейший в мире онлайн-ретейлер и разработчик облачных вычислений Amazon. В портфеле Goldman Sachs более 3,1 млн акций Amazon, которые на конец декабря 2019-го стоили почти $5,9 млрд. По данным на 11 марта 2020 года, рыночная стоимость пакета акций Amazon в портфеле Goldman Sachs снизилась до $5,7 млрд.

В то же время годовая динамика акций Amazon показывала рост до середины февраля, далее последовало резкое падение на фоне панических распродаж из-за коронавируса. В итоге с января 2019 года по 11 марта 2020-го бумаги подорожали на 21%, до $1820,86.

От акций Amazon на Уолл-стрит ждут более существенного роста, чем в предыдущем году. Согласно опросам Refinitiv, акции подорожают в течение года на 32%, до $2405,4 за штуку. Из 51 опрошенного эксперта 48 рекомендуют покупать бумаги компании Джеффа Безоса, остальные трое советуют держать.

Пятый по величине вложений актив портфеля — пакет акций Facebook. По данным на 31 декабря 2019 года, банк имел в своем портфеле более 22,5 млн акций компании Марка Цукерберга. И стоил этот пакет более $4,6 млрд, сейчас же он оценивается в $3,8 млрд.

За год акции Facebook показали довольно сильный рост — с января 2019 года по 11 марта бумаги подорожали на 30%. Своего пика цена акций достигла в конце января — $244,20. С тех пор цена стала снижаться — сначала из-за ряда корпоративных новостей, а затем на фоне общего панического «коронавирусного» обвала рынка. В итоге 11 марта акции Facebook стоили на 24% ниже, чем на январском пике.

Судя по тем оценкам, которыми оперирует Refinitiv, аналитики с Уолл-стрит ожидают роста бумаг Facebook до $245,65. Из 52 экспертов, опрошенных сервисом, покупать бумаги рекомендовали 44 респондента, еще пятеро советовали держать их в портфеле, а трое — продавать.

IWM — это ETF, в который входят акции американских компаний с небольшой капитализацией . На их базе также рассчитывается индекс Russell 2000. Это не самое удачное вложение Goldman Sachs. С начала 2019 года фонд IWM упал на 5,9%.

По данным на 31 декабря 2019-го в портфеле Goldman Sachs насчитывалось более 21,8 млн акций фонда IWM общей стоимостью свыше $3,85 млрд. По состоянию на 11 марта 2020-го его стоимость оценивается примерно в $2,74 млрд.

Один из финансовых активов в портфеле — акции платежной системы Visa. Американский оператор платежных услуг работает по всему миру, его карты принимаются к оплате в 200 странах мира.

По последним данным, предоставленным в комиссию по ценным бумагам и биржам (SEC), Goldman Sachs владеет более чем 18,85 млн акций Visa. Стоимость этого пакета на 31 декабря 2019 года оценивалась более чем в $3,32 млрд — 1,6% от общей стоимости портфеля.

С начала 2019 года по 11 марта Visa подорожала на 31% — до $172,95. Бумаги достигли максимума 19 февраля — их цена была еще на $50 дороже. C тех пор акции, как и весь американский рынок, начали падать.

По данным Refinitiv, аналитики оценивают потенциал роста бумаг Visa в следующие 12 месяцев в 42%. Из 36 респондентов 34 рекомендуют акции финансовой компании покупать, а двое — держать.

8. JP Morgan Chase

Второй финансовый актив в портфеле — один из крупнейших американских инвестиционных банков JP Morgan Chase. По данным на 31 декабря, в портфеле Goldman Sachs было почти 20 млн акций JP Morgan стоимостью в $2,9 млрд. Но этот пакет значительно упал в цене с начала года — к 11 марта он обесценился на $0,9 млрд.

За 14 месяцев, начиная с января 2019 года, акции JP Morgan росли вплоть до 19 февраля 2020-го. Но на общей волне падения рынка бумаги обвалились на 30%.

Консенсус-прогноз Refinitiv оптимистичен — от акций JP Morgan ждут роста на 42%, до $136,17. Но покупать бумаги рекомендуют только 10 из 26 аналитиков, 13 советуют их держать в портфелях, а трое — продавать.

Еще один технологический актив в портфеле Goldman Sachs — интернет-гигант Google. На его долю приходится порядка 3,2% стоимости всего портфеля. Материнская компания холдинга Alphabet активно инвестирует в рекламные технологии, интернет-поиск и облачные вычисления, что привлекает инвесторов к акциям компании. В портфеле Goldman присутствуют пакеты двух типов бумаг — класса А и класса С.

C января 2019-го по 11 марта 2020-го, акции Google класса A подорожали на 16%, а класса С — на 17,4%. В портфеле Goldman Sachs более 2,8 млн акций класса А и свыше 2,2 млн класса С. Из-за обвала рынка в последние две недели бумаги Google резко подешевели. В результате с начала 2020 года оба пакета просели в общей сложности на $0,65 млрд.

Акциям Google на Уолл-стрит прогнозируют рост в ближайшие 12 месяцев примерно на 33%. Большая часть экспертов, опрошенных Refinitiv, рекомендует покупать бумаги.

Резюме: стоимость топ-10 акций в портфеле Goldman Sachs снизилась с начала года на $4,4 млрд — с $55,3 млрд до $50,9 млрд. Это связано главным образом с «черным лебедем» в виде коронавируса. Дополнительное давление на рынок оказало и падение цен на нефть до минимальных уровней 2016 года — из-за развала сделки ОПЕК+. В результате пакет топ-10 оказался убыточным — потери составили около 8%.

Какие действия предприняли в Goldman Scahs для того, чтобы добиться максимальной доходности своего инвестиционного портфеля, мы узнаем 31 марта, когда банк предоставит в Комиссию по ценным бумагам и биржам (SEC) обновленные данные по содержимому своего портфеля.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Источник

Goldman sachs во что инвестирует

Почему Goldman Sachs – это плохая инвестиция?

Некоторые люди отреагировали на новость, что в 1 кв. 2020 года Баффет продал акции Goldman Sachs, c удивлением. На наш взгляд, эту сделку довольно легко объяснить – это плохая инвестиция! У нас есть кейс, демонстрирующий то, как опасно инвестировать в самые пострадавшие акции в кризис без разбора. Почему решение продавать – правильное? Как минимум, есть четыре причины, о них читайте в статье Елены Чирковой, управляющей фондом GEIST

В кризис 2008 года среди пострадавших были страховщик AIG, спасенный за 150 млрд, инвестбанки и рейтинговые агентства. Акции рейтинговых агентств с тех пор улетели в космос, AIG – не восстановились, а Goldman у меня в этом кейсе – промежуточный вариант: они подросли, но за 10 лет с нижнего пика сделали около 100% и проиграли S&P, который утроился.

Почему решение продавать – правильное? Как минимум, есть четыре причины:

1. Банки – это в принципе не очень хороший сектор: его все больше регулируют, и его бизнес отнимают нерегулируемые фонды.

2. Goldman выдающихся результатов, как я сказала выше, тоже не показал. Добавлю только, что дивиденды он еще и сокращал, причем сильно!

3. Инвестбанки в кризис точно много не заработают, даже с учетом правильных ставок при proprietary trading, ведь выручка от размещений и консультирования упадет сильно.

4. Акции Goldman упали в этот кризис на 30% – это не так уж много в данной ситуации.

Аргумент в пользу решения держать – только низкий текущий P/E, но это ненадолго: скоро Е приблизится к нулю или уйдет в отрицательную зону. Уже в 1Q 2020 года чистая прибыль была почти вдвое меньше, чем в среднем за квартал в прошлом году, хотя кризис в полной мере разразился только в марте.

Так что для меня загадка, не почему Баффет продал, а почему купил. Ведь давным-давно, в конце 1980-х, Баффет купил префы инвестбанка Solomon Brothers. Он мог сильно попасть с ними, поскольку банку начал угрожать отзыв лицензии за серьезные прегрешения. Баффету пришлось стать председателем совета директоров и в этом качестве удалось спасти Solomon, поскольку репутация председателя была незапятнанной. Как пишет один из его биографов, он выступал перед конгрессом в манере «простака из провинции, который никогда не видел юриста»,и это всем понравилось. Ему поверили, что он выжжет каленым железом нечестные практики в Goldman. После этого Баффет сказал, что никогда больше не будет инвестировать в инвестбанки. Он сам признал их плохим бизнесом: если он понижал бонусы, люди уходили к конкурентам, то есть издержки были неснижаемыми.

В кризис 2008 года к Баффету приползли многие банки. Почитав отчетность Lehman, он тут же отказал, позже сообщив одному из журналистов, что причиной отказа было то, что у него возникло слишком много вопросов к отчетности: когда их много, лучше их вообще не задавать. (Блестящая, кстати, мысль!). Goldman он деньги дал, но в форме convertible preferred shares (конвертируемых привелегированных акций), причем convertible по желанию инвестора, а не банка. Довольно быстро, уже в 2011 году, эти акции были погашены банком, так как купон по ним составлял 10%, что стало высокой ставкой в условиях количественного смягчения, когда риски уже отступили на задний план. Через некоторое время Баффет купил акции Goldman на оставшиеся у него варранты, дававшие право купить их по 115 долларов, тогда как они стоили на рынке 160. Потом позицию он закрыл, но в 2018 году открыл снова. (Текущая цена около 175.)

Мораль, кстати, есть. Goldman, безусловно, самый умный и лучший инвестбанк. Не в любой слабой с точки зрения потенциала портфельных инвестиций отрасли покупка лучшей компании – спасение. Некоторые отрасли стоит обходить целиком. Такие как банки, например.

Источник