- Нюансы поиска инвесторов для бизнеса

- Что дают инвестиции в бизнес

- Форматы поиска инвесторов

- Кредитные структуры

- Родственники/друзья

- Частные инвесторы

- Венчурные фонды

- Государственные программы и субсидии

- Как заинтересовать инвестора

- Алгоритм заключения инвестиционного контракта

- Подготовка бизнес-плана

- Выбор формата сотрудничества

- Проведение переговоров

- Заключение сделки

- Ошибки, мешающие наладить диалог с инвестором

- Взять кредит, найти инвестора или партнера — откуда раздобыть деньги на бизнес

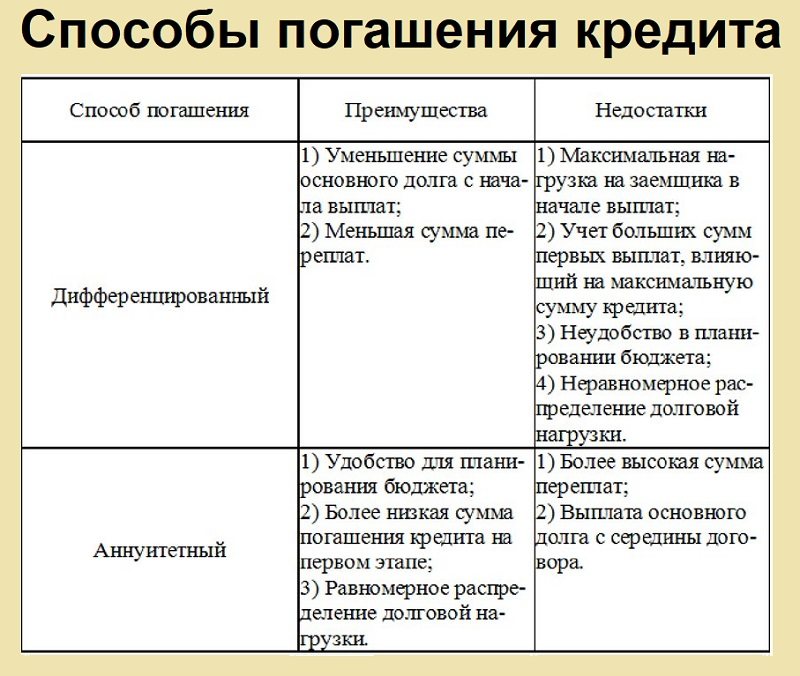

- Кредит в банке

- Инвестиции третьих лиц или организаций

- Деловой партнер

- Другие способы раздобыть деньги на бизнес

Нюансы поиска инвесторов для бизнеса

В современных условиях вопрос привлечения инвестиций в коммерческий проект является принципиальным не только для начинающих предпринимателей. Устоявшиеся на рынке компании, сумевшие грамотно организовать дело, особенно заинтересованы в дополнительных капиталовложениях, чтобы вывести бизнес на новую ступень развития и повысить его рентабельность. Где и как искать потенциальных инвесторов, а также что необходимо для привлечения их внимания к конкретной идее, сулящей баснословную прибыль? Рассмотрим эти вопросы подробнее.

Что дают инвестиции в бизнес

Предприниматели, которым удалось запустить бизнес-проект, заинтересованы в сотрудничестве с партнерами по нескольким причинам. Их суть сводится к следующему:

- возможность обогащения бесценным опытом и знаниями у преуспевающих инвесторов, которые тщательно анализируют перспективы коммерческого дела, прежде чем вложиться в него;

- возможность использовать деловые контакты инвестора, чтобы привлечь его компаньонов к участию в проекте;

- возможность привлечь дополнительные ассигнования для воплощения новых идей в действующем проекте.

- возможность повышения деловой репутации на рынке за счет авторитета инвестора.

Зачастую компании предлагают инвестировать средства в готовый бизнес, когда приходит время расширять его географию. Например, фирма, оказывающая аудиторские услуги, завоевав прочные позиции на рынке одного региона, в 99 % случаев принимает решение об открытии филиалов или представительств в других административно-территориальных локациях. Но аренда помещений, закупка офисного оборудования требует дополнительного финансирования. К тому же, для того, чтобы потеснить конкурентов в других регионах, необходима эффективная реклама, которая также требует определенных расходов. Поиск потенциальных инвесторов может затянуться на месяцы, а в некоторых случаях и на годы. Причем необходимо доказать партнеру, что капиталовложения в проект сулят для него выгоду и окупятся в конкретные сроки.

Форматы поиска инвесторов

Сегодня владельцам бизнеса предоставлен широкий выбор предложений о том, как пополнить бюджет компании. Но останавливаясь на конкретном варианте, вам необходимо осознавать его возможные финансовые риски и принимать ответственность за неправильно принятые решения на себя. Оценивая шансы на получение инвестиций, важно проанализировать суммарный опыт работы компании на рынке, ее текущий уровень прибыли, возможные перспективы развития, степень проработанности бизнес-проекта. При выборе возможного источника пополнения бюджета фирмы, ее владельцы зачастую вспоминают:

- о кредитных структурах;

- о родственниках/друзьях;

- о частных инвесторах;

- о государственных программах и субсидиях;

- о венчурных фондах.

Рассмотрим каждый вариант пополнения бюджета компании более подробно.

Кредитные структуры

Большинство компаний, чтобы получить кредит на расширение бизнеса, обращаются в банки. Но рассчитывать на заемные средства могут только крупные фирмы, которые обладают ликвидным имуществом. Если, например, ваше рекламное агентство работает всего 6 месяцев на рынке услуг, то требования для получения кредита могут быть очень жесткими. Причем для банка амбиции, связанные с расширением масштабов бизнеса, имеют второстепенное значение, если в собственности у компании нет серьезных материальных активов (недвижимость, автотранспортные средства и прочее).

Родственники/друзья

Рассчитывать на финансовую помощь «близких» можно при условии, что они сами имеют прочную материальную основу. Но и тогда придется доказывать, что инвестиции в развитие бизнеса окупятся с лихвой. Будьте готовы к тому, что родственники или друзья с недоверием отнесутся к вашим проектам. Именно поэтому важно на бумаге зафиксировать цифры, отражающие потенциальную рентабельность проекта, и обсудить их с близкими для вас людьми. Если вам удастся убедить родственников в перспективности развития собственного дела, то они одолжат денег без каких-либо формальностей.

Частные инвесторы

Если банк, например, отказал бухгалтерской компании в кредите, то ей следует заняться самостоятельным поиском лиц, которые готовы вкладывать деньги в ее развитие. Не лишним будет проанализировать сообщества инвесторов в Интернете. В Telegram открыт чат для бесплатного общения с потенциальными партнерами. Доступ к участию на некоторых форумах инвесторов носит возмездный характер, но именно такие площадки позволяют в относительно короткие сроки найти компаньона для бизнеса. Причем не исключена ситуация, когда проектом могут заинтересоваться сразу несколько инвесторов и тогда размер заемной ставки уменьшается.

Наиболее популярными интернет-платформами, где можно договориться о получении финансовой помощи на развитие бизнеса являются: investclub.ru, townmoney.ru, business-platform.ru, napartner.ru, investgo24.com.

Прежде чем заключать контракт с инвестором следует детально просчитать все возможные риски.

Венчурные фонды

Указанные структуры являются посредниками между инвесторами и коммерческими структурами. Венчурные фонды занимаются отбором наиболее перспективных компаний с выгодной бизнес-идеей и оптимальным объемом капитализации. Вкладчики предоставляют деньги в доверительное управление, а посредники распределяют их по фирмам, нуждающимся в финансировании. По истечении определенного времени компании отдают часть прибыли венчурным фондам, а те рассчитываются с инвесторами.

Такой вариант капиталовложений практикуется не только для стартапов, но и фирм, которые стремятся расширить бизнес. Посредники отбирают 4–5 коммерческих проектов, и финансируют их. Но за материальные риски в последнем случае отвечает бизнес-ангел, а венчурные фонды лишь отслеживают законность заключения сделки.

Государственные программы и субсидии

В 2019 году предприниматели могут рассчитывать на финансовую помощь со стороны федеральных и региональных органов власти. В частности, компании, работающие на рынке не менее 6 месяцев, могут получить на развитие бизнеса до 300 000 рублей. Но ориентирована программа на представителей малого бизнеса (штат сотрудников не более 100 человек, а годовой оборот выручки не более 800 млн. рублей). Для участия в конкурсе необходимо представить в департамент развития и поддержки предпринимательства бизнес-план проекта, обосновать ту сумму, которая требуется для инвестиций и подать соответствующую заявку. Приоритет отдается коммерческим структурам, занятых в сферах экотуризма, разработки инновационных технологий, оказания бытовых услуг.

Министерство экономического развития выделяет на коммерческие цели до 500 000 рублей компаниям, которые работают на рынке не менее 2 лет. Финансовая помощь предоставляется на безвозмездной основе. Если субсидированные средства были потрачены на нужды, которые не связаны с развитием бизнеса, то их придется вернуть в бюджет.

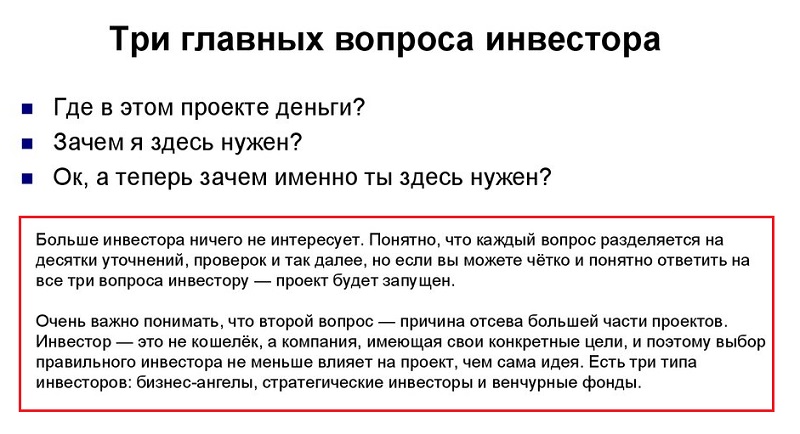

Как заинтересовать инвестора

Убедить потенциального партнера в перспективности коммерческого проекта – достаточно сложная задача. Никто из инвесторов не хочет рисковать собственными деньгами, поэтому каждый из них должен быть уверен, что сделал правильный выбор. Шансы на финансирование проекта будут минимальны, если заинтересованное лицо не представит кредитору детальный бизнес-план предприятия. Помимо этого важно грамотно презентовать идею, которая ориентирована на расширение масштабов предпринимательской деятельности. Необходимо привести доводы о выгодах проекта для инвестора. Проанализируйте форматы участия потенциального партнера в альтернативных проектах. Не лишним будет изучить, в какие сегменты бизнеса он активно вкладывает денежные средства. В частности, венчурные фонды охотно инвестируют капитал в компании, занимающиеся инновационными разработками в сфере IT-технологии. Уровень доходности – еще один важнейший критерий для вашего компаньона.

Выясните, к какому типу принадлежит ваш потенциальный партнер – финансовый инвестор или стратег. Для этого следует заняться изучением проектов, в которые они вкладывали капитал в прошлом. Стратеги, как правило, предпочитают принимать участие в управлении компанией, а инвесторов, в большинстве случаев, интересуют показатели доходности фирмы.

Алгоритм заключения инвестиционного контракта

Сделка с партнером, который готов вложиться в бизнес-проект, не состоится, если пренебречь определенными нюансами. Рассмотрим их подробнее.

Подготовка бизнес-плана

При отсутствии указанного документа налаживание диалога с инвестором невозможно. Партнер никогда не согласится на сотрудничество без ознакомления с бизнес-планом, в котором должно быть зафиксировано:

- цели/задачи коммерческого проекта;

- описание бизнес-идеи;

- ожидаемая прибыль от коммерческого проекта;

- сроки окупаемости коммерческого проекта;

- финансовые риски коммерческого проекта;

- форматы выхода из коммерческого проекта.

Определить сильные/слабые стороны, а также угрозы и потенциал БП можно посредством SWOT-анализа.

Выбор формата сотрудничества

Инвестор и бизнесмен заранее обговаривают, как будет распределяться между ними прибыль после кредитования проекта. Зачастую спонсоры могут рассчитывать на:

- фиксированную долю в управлении компанией;

- выплату процентов от прибыли, которая компания будет получать до момента ликвидации/банкротства;

- выплату процентов от вложенных инвестиций.

Предпочтительный формат сотрудничества предприниматель должен зафиксировать в бизнес-плане. Если инвестор настаивает на альтернативном варианте, стороны отдельно оговаривают этот вопрос и при достижении консенсуса вносят соответствующие корректировки в указанный документ.

Проведение переговоров

При общении с потенциальным инвестором нужно быть готовым отвечать на любые его вопросы, связанные с перспективой сотрудничества. Их примерное содержание может быть следующим:

- Кто верит в реализацию «вашей» бизнес-идеи?

- Кто из успешных предпринимателей является для вас примером?

- Какими инструментами вы пользуетесь при мониторинге ситуации на рынке?

- В чем уникальность вашей услуги и почему она пользуется высоким потребительским спросом?

- Возможно ли расширить горизонты бизнеса с меньшим бюджетом?

- Как можно идентифицировать пользователей ваших услуг?

- Какие ошибки вы совершали на начальном этапе организации бизнеса и чему они вас научили?

Такие вопросы у инвестора возникают, если его заинтересовал предложенный бизнес-план и грамотно презентованная предпринимательская идея. Если перспективы сотрудничества показались партнеру туманными и маловыгодными, то вряд ли он будет что-то спрашивать о нюансах коммерческого проекта у собеседника.

Заключение сделки

В случае, когда инвестор заинтересовался бизнес-планом, ему понравилась презентация, и он полностью удовлетворен ответами на поставленные вопросы, то бизнесмен вправе предложить партнеру заключить инвестиционное соглашение. В документе необходимо предусмотреть условия о размере инвестиций, сроках их возврата и ответственности за нецелевое использование денежных средств. Составление контракта следует доверить профессионалам.

Ошибки, мешающие наладить диалог с инвестором

Поиск партнера, который согласится вложить собственные деньги в ваш проект – ответственное дело. Нередко бизнесмены совершают оплошности, которые сводят все усилия по заключению инвестиционного контракта к нулю. Их перечень включает:

- делегирование полномочий по проведению презентации посреднику (инвестор может усомниться в том, что бизнесмен успешно справляется с делами компании, так как не способен самостоятельно представить продукт или услугу);

- чрезмерно продолжительная/запутанная презентация (партнеры по бизнесу исходят из того, что «время-деньги», поэтому они настороженно относятся к тому, когда тема сущности бизнес-идеи раскрывается на протяжении 2–3 часов, а спикер пользуется при этом «расплывчатыми» и «замысловатыми» формулировками);

- уклонение от ответов на заданные вопросы (если в процессе переговоров инвестор ощущает дефицит информации и замечает, что бизнесмен сознательно не хочет сообщать интересующие сведения, то проект покажется ему сомнительным и он не станет вкладывать в него деньги).

Чтобы исключить риск возможных конфликтов с инвестором, обговорите с ним все нюансы будущего сотрудничества – не только когда, сколько и в какие сроки он получит прибыль, но и порядок выхода из бизнеса. Выбирайте в компаньоны людей, которые разделяют ваши ценности и философию бизнеса.

Источник

Взять кредит, найти инвестора или партнера — откуда раздобыть деньги на бизнес

Если вам не досталось по наследству несколько миллионов долларов, квартира в столице или готовое дело, то средства на открытие и развитие бизнеса придется где-то раздобыть. Сегодня мы разбираемся, как лучше это сделать: взять кредит в банке, найти делового партнера или подключить инвесторов.

Кредит в банке

Самый простой, понятный и быстрый способ найти деньги. Вы идете в банк, заполняете заявку, собираете документы и ждете одобрения. Как только договор подписан, деньги поступают на ваш счет, банковскую карту или выдаются наличными. На первый взгляд, все просто. Но есть подводные камни:

- Новым предпринимателям кредиты дают неохотно. Сбербанк, например, не кредитует индивидуальных предпринимателей, зарегистрированных меньше года назад. В других банках условия могут быть мягче, но общая тенденция такая.

- Если брать заем именно на бизнес, придется собирать кучу документов. Помимо понятных и привычных справок и выписок с вас потребуют бизнес-план. Это финансовый документ проекта из которого явно видно, что он рентабелен и средства на оплату кредита есть. Кроме бизнес-плана банк запросит другие бумаги. Не думайте, что взять деньги на открытие собственного дела так же просто, как получить автокредит. Пакет документов на потребительский кредит сильно отличается от такого же пакета при оформлении займа на бизнес. Разумеется, он больше. Некоторые банки просят договора аренды помещения, фотографии торговой точки и многое другое.

- При получении кредита на ИП учитываются все действующие займы предпринимателя и его личные кредиты. Если кредитная история не фонтан, в займе, скорее всего, откажут. То же самое касается и тех ИП, которые ранее были признаны банкротами.

- Денег не дадут, если у вас нет собственного стартового капитала. То есть “кредит без первого взноса” вам не светит. Вы должны иметь собственные средства. Сколько? Зависит от банка. Это может быть как 5, так и 50% от суммы кредита.

- Могут потребовать залог. Если кредит берется на ИП, подойдет личное имущество индивидуального предпринимателя. Напомним: в случае чего, ИП отвечает перед кредиторами своим имуществом.

Для того, чтобы получить кредит в банке придется побегать. Многие начинающие бизнесмены идут другим путем: оформляют займ на личные нужды — то есть, просто берут потребительский кредит. Дескать, пока не уволился с работы, возьму денег на бизнес. Это не плохой вариант, но подходит он только тем, кто точно знает, чем будет отдавать кредит.

Вообще нужно 100 раз подумать, прежде чем брать кредит на стартап. Ирония судьбы в том, что никто и никогда не скажет вам, как пойдет дело. А банк совершенно не волнует, есть у вас прибыль или нет — кредит нужно будет платить. Даже если вы, не дай Бог, закроете бизнес через пару месяцев, все равно деньги придется отдавать. Можно, конечно, застраховать ответственность перед банком на случай банкротства, но это повлечет за собой лишние расходы.

Кредит лучше всего брать на пополнение оборотных средств. Вы уже некоторое время ведете бизнес, довольно точно представляете оборот компании, показатели выручки и прибыли. Можно прикинуть сколько денег вы можете выделить на обслуживание процентов по кредиту. А самое главное — вы теперь знаете: у вас есть деньги на погашение займа.

В сравнении с другими вариантами у кредита есть огромный плюс. Он заключается в том, что после того, как займ в банке погашен, вы больше никому ничего не должны. То есть займ ограничен во времени. Чего нельзя сказать о других способах инвестирования.

Инвестиции третьих лиц или организаций

Сейчас инвестициями называют любое вложение средств в бизнес. Бабушка отдала внуку часть накоплений на открытие собственного дела — все, бабушка инвестор. Это не так. Инвестирование начинается тогда, когда между сторонами подписывается инвестиционное соглашение.

На самом деле разновидностей инвестиций огромное количество. Перечислим основные из них:

- венчурные инвестиции. Это когда частное лицо, компания или инвестиционный фонд вкладывают деньги в стартап. Риски здесь огромны, но и возможная прибыль может оказаться значительной;

- инвестиции в успешные существующие компании. В этом случае инвестор финансирует те бизнесы, которые уже давно и успешно работают на рынке. Доход здесь поменьше, но и возможности потерять свои деньги практически никакой;

- вложения в ценные бумаги. Это инвестиции в акции, облигации и так далее. Касается в основном государственных структур и крупных акционерных обществ;

- прямые инвестиции в основные средства. В этом случае на деньги инвестора покупается оборудование, инструмент, транспортные средства, здания и сооружения.

Виды инвестирования можно перечислять до бесконечности. Это огромная бизнес машина с многомиллиардным оборотом, которая живет по своим законам. Но каким бы образом инвестор не вкладывал в вас деньги, важна одна вещь: становится он совладельцем компании или нет.

Если инвестор приобретает долю в вашем бизнесе, то, фактически, это уже не инвестор, а полноправный участник проекта. Он принимает участие в собрании учредителей, имеет право голоса, его данные могут быть включены в устав. Такие вещи оправданы, если речь идет о больших суммах инвестиций, сопоставимых со стоимостью бизнеса.

Но здесь есть подводный камень. Именно по такой схеме и отжимают бизнесы. Давайте рассмотрим на примере.

Допустим, весь ваш проект стоит миллион рублей. Этот миллион вложили вы. В один прекрасный момент находится обеспеченный учредитель и предлагает докинуть в проект 9 миллионов и войти в состав учредителей. Вы, конечно, без раздумий соглашаетесь: на эти деньги можно вывести бизнес на уровень выше, глупо отказываться.

Что получается в итоге: ваша доля в бизнесе — 10%, доля нового учредителя — 90%. Кто при таком раскладе будет диктовать условия? Явно не вы. Вас на определенном этапе вообще могут слить с участия в проекте — способы сделать это есть. Обычно предлагают продать долю в бизнесе и мирно сойти на берег. Предложение, от которого невозможно отказаться, как говорилось в одном культовом боевике.

Даже если вы останетесь в теме, распределение прибыли будет явно не вашу пользу. Выплаты учредителям, как правило, делаются пропорционально долям в уставном капитале. В вашем случае это 10 процентов. То есть, с каждого рубля чистой прибыли вы будете получать 10 копеек, а инвестор — 90 копеек, если считать совсем уж грубо.

Если инвестор не претендует на долю в вашем бизнесе, тогда все проще. Вы остаетесь полноправным хозяином и владельцем компании, но теперь обязаны делиться прибылью с теми, кто вложил в вас деньги. Суммы и сроки выплаты дивидендов определяются инвестиционным соглашением. Можно выплачивать деньги каждый месяц, год или квартал.

А самое плохое — теперь так будет всегда. Если кредит в банке можно погасить и забыть это как страшный сон, то с инвестором такой номер не прокатит. Давайте честно: главная цель инвестора — заработать на вас как можно больше денег. Желательно — ничего при этом не делая. Это не филантроп, который только и мечтает помочь вашему бизнесу. Это такой же бизнесмен, как и вы. А главная цель любого предпринимателя — прибыль.

Как бы то ни было, инвестирование пользуется огромной популярностью и у предпринимателей, и у самих инвесторов. Плюсов здесь много:

- возможность привлечь практически неограниченные средства. Если банковский заем ограничивается вашей платежеспособностью, то инвестор может дать столько, сколько сочтет нужным;

- если дело вдруг не пойдет, инвестор потеряет свои деньги, а вы ничего не будете должны. Но это возможно при грамотно составленном инвестиционном соглашении. Да, имущество компании распродадут и разделят между кредиторами, но лично вы ничем не отвечаете перед инвесторами;

Где найти инвестора:

- на интернет-площадках типа все инвесторы.ру. Ресурс работает по принципу биржи, где предприниматели ищут инвесторов, а желающие вложить деньги — проекты для инвестиций;

- среди знакомых успешных бизнесменов. Используйте все каналы: рассылки, личные встречи, телефонные переговоры. Можно найти инвестора на семинаре, форуме или бизнес-конференции;

- инвесторы могут найти вас сами. Вот прямо так: придут и дадут денег. У многих опытных игроков этого рынка глаз наметан и они с ходу вычисляют прибыльные проекты. Возможно, речь как раз про вас.

В целом инвесторов интересуют перспективные масштабируемы проекты, стоимость которых может вырасти многократно. Сегодня вложил деньги в один магазин, а завтра — совладелец сети федерального масштаба. Вот главная мечта любого инвестора.

Деловой партнер

Итак, исходные данные те же. Личных средств на бизнес не хватает, прибыли на новые проекты и пополнение операционного капитала — тоже. А тут как раз школьный товарищ сколотил небольшой капиталец и просит взять его на борт в качестве партнера. На равных условиях: он будет учредителем, совладельцем и полноправным участником проекта.

Что ж, дело хорошее. Такой подход лишен многих минусов двух предыдущих вариантов, а плюсов — хоть отбавляй:

- минимум ответственности. Все участники сделки понимают, что дело может и не пойти. В этом случае партнеры расстаются и делят убытки согласно уставу ООО. Лично никто никому не должен;

- проще работать. Полноценный деловой партнер, в отличие от инвестора или банка, больше заинтересован в успехе предприятия. Поэтому, скорее всего, на равных будет участвовать в жизни бизнеса.

Получается, что ваш бизнес не заимствует деньги извне, а обходится собственными средствами. Это очень ценно, потому что потом ни с кем не надо будет делиться. Однако такие источники, как правило, ограничены. Для выхода на новый уровень, когда потребуются серьезные вливания, придется прибегнуть к первым двум способам.

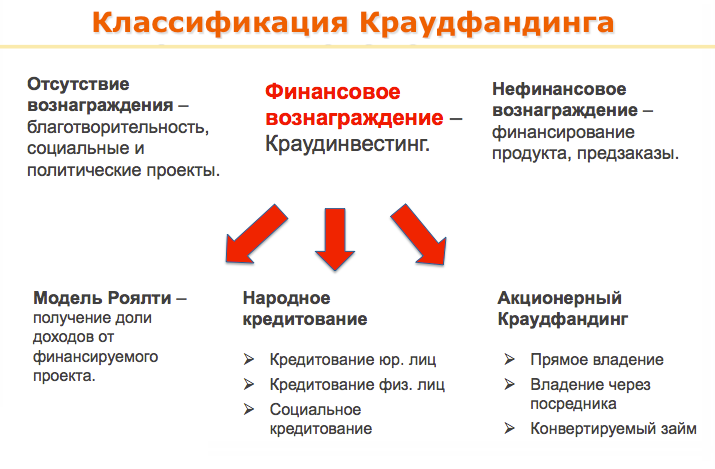

Другие способы раздобыть деньги на бизнес

Три вышеперечисленных пути — не единственные. Есть еще:

- краудфандинг. Это сбор средств на различные проекты при помощи специальных интернет-площадок. Работает по принципу пожертвований. Нужно разместить на сайте презентацию и ждать, пока поток денег не зальет вас с головой. Ну или не зальет — тут уж как повезет. В любом случае, рассчитывать привлечь серьезные деньги через краудфайндинг не стоит;

- государственные гранты. Вполне себе рабочий способ, но подходит не всем. Правительство спонсирует социально значимые проекты: сельское хозяйство, науку, работу с детьми и так далее. Если вы продаете одежду в интернете или открываете барбершоп, на грант можно не рассчитывать. Если даже вы попадаете под условия выделения денег через грант — готовьтесь к нескольким кругам бюрократии;

- помощь родственников. Помните бабушку из начала нашей статьи? Вот это как раз оно и есть. Нередко бизнесы открываются именно благодаря таким бабушкам, мамам и теткам. Много не дадут, но когда важна каждая копейка — это может очень выручить.

Какой источник капитала выбрать — решать вам. А мы советуем использовать каждый из них в определенной ситуации. Например, инвестиции хороши на старте бизнеса или при его масштабировании. Кредиты лучше всего брать на пополнение оборотных средств и операционного капитала.

Вообще опытные предприниматели советуют не бояться брать чужие деньги на бизнес и рекомендуют делать это, но с умом. Излишняя долговая нагрузка может угробить все на корню, поэтому нужно все сто раз просчитать.

Источник