- Раздел 1. Важнейшие модели макроэкономики

- Оглавление

- 3.1. Потребление и сбережения

- 3.2. Инвестиции и их роль в экономике

- 3.3. Взаимосвязь потребления, сбережений и инвестиций: макроэкономическое равновесие в кейнсианской модели. Стабилизационная политика

- 3.3.1. Зависимость потребления, инвестиций и ВНП

- 3.3.2. Зависимость сбережений, инвестиций и ВНП

- 3.4. Теории мультипликатора и акселератора инвестиционного процесса

- Совокупные расходы в кейнсианской макроэкономической модели. Потребление, сбережения, инвестиции

- Функции потребления и сбережения.

- Инвестиции. Инвестиции и доход. Функция инвестиций.

Раздел 1. Важнейшие модели макроэкономики

Цель данной темы – разобраться в сути кейнсианского подхода к макроэкономическому равновесию.

- рассмотреть функции потребления и сбережений;

- понять роль инвестиций в экономике и факторы, влияющие на их величину;

- исследовать зависимость потребления, инвестиций и ВНП, а также зависимость сбережений, инвестиций и ВНП;

- разобраться в теории мультипликатора и акселератора инвестиционного процесса.

Оглавление

Совокупный спрос складывается из четырех основных компонентов: потребление населения, инвестиции, государственные расходы и чистый экспорт. Главными являются два первых компонента. Так, на долю потребления приходится около 2/3 всей суммы совокупных расходов. Поэтому потребительские планы домашних хозяйств – одна из важнейших детерминант состояния в экономике.

3.1. Потребление и сбережения

Потребление С – (consumption) – это расходы располагаемого дохода DI – (disposable income) на конечные блага и услуги.

Часть располагаемого дохода расходуется на потребление, оставшаяся часть – сберегается (сбережения S – saving).

Основными элементами потребления являются:

- товары текущего потребления (пища, одежда и т. д.);

- товары длительного потребления (жилье, автомобили и др.);

- услуги (образование, медицина, коммунальные услуги и др.).

Все семьи даже с одинаковыми доходами потребляют по-разному в соответствии со своими вкусами и предпочтениями. Однако существуют некоторые общие закономерности. Их установил прусский экономист XIX в. Э. Энгель, поэтому они получили название «законы Энгеля» или «качественные модели поведения». Они выражаются в следующем:

- Бедные семьи расходуют доходы в основном на жизненно-необходимые товары: пищу и жилье.

- По мере роста доходов расходы на питание возрастают, но их удельный вес снижается.

- Расходы на одежду, отдых, транспорт, развлечения растут быстрее доходов, их доля увеличивается.

- Из роскоши самый «ценный товар» – сбережения. По мере роста доходов их удельный вес увеличивается («вечный психологический закон» – по Кейнсу).

- Состоятельные люди откладывают в сбережения больше, чем бедные и абсолютно, и относительно.

Функция потребления характеризует соотношение между уровнем располагаемого дохода и уровнем потребительских расходов. Функция сбережений отражает зависимость сбережений от располагаемого дохода. Поскольку DI = C + S, то эти функции тесно взаимосвязаны (см. рис. 1).

|

Рис. 1. Функция потребления и функция сбережений.

Линия OF под углом 45 градусов показывает равенство потребления и DI

Чтобы более детально выяснить реакцию потребителей на изменение доходов, вводятся понятия предельная и средняя склонность к потреблению и сбережениям .

Средняя склонность: к сбережениям APS (average propensity to save) – доля дохода, идущая на сбережения; к потреблению АРС – доля дохода, идущая на потребление. Предельная склонность: к сбережениям MPS – доля прироста дохода, идущего на сбережения, к потреблению – MPC.

3.2. Инвестиции и их роль в экономике

Сбережения или их часть используются в качестве инвестиций. Инвестиции – это вторая важнейшая составляющая совокупного спроса.

В экономическом анализе термин «инвестиции» означает использование сбережений для расширения старых или создания новых производственных мощностей и других физических (реальных) активов. Вложение средств в ценные бумаги, такие как акции и облигации, называется финансовыми или портфельными инвестициями. В отличие от физических инвестиций, которые создают новые активы и тем самым увеличивают производственные мощности страны, финансовые инвестиции только перераспределяют права собственности на существующие активы.

Инвестиции разграничивают по следующим видам. Если исключить затраты, идущие на возмещение основного капитала (т. е. амортизацию), оставшиеся инвестиции (накопление) могут носить либо автономный характер (Inva), либо индуцированный (Invi).

Роль инвестиций в развитии макроэкономики выражается в следующем:

- инвестиции – важнейший элемент совокупных расходов, их колебания оказывают существенное влияние на совокупный спрос, а, следовательно, на объем общественного производства и занятость;

- ведут к расширению фондов предприятий, создавая базу для экономического роста в будущем;

- нерациональное использование инвестиций ведет к замораживанию средств, снижению эффективности производства.

На размеры и динамику инвестиций наиболее существенно влияют следующие факторы:

- Доходы. Инвестиции принесут добавочные доходы, если фирма увеличит объем продаж. Поэтому инвестиции зависят от общего объема производства в стране, от величины доходов населения, от его спроса. Если спрос удовлетворяется текущим производством, нет смысла строить новые производственные мощности.

- Затраты на инвестиции. В отличие от обычных затрат на производство товаров инвестиции носят долгосрочный характер, вкладываются в течение ряда лет и окупаются постепенно. Чем больше величина затрат и срок окупаемости, тем меньше стимулов к инвестициям.

- Величина процентной ставки – не только на заемные, но и на собственные средства. (Об этом речь шла в теме, посвященной рынку капитала.)

- Налоговые ставки.

- Экономические ожидания , которые зависят от инвестиционного климата, степени риска, динамики совокупного дохода.

Итак, инвестиции являются исключительно подвижной величиной, ведут себя весьма непредсказуемо, т. к. зависят от таких случайностей, как успех или неудача новых неиспытанных видов продуктов, изменений в налоговых ставках, ставках по инвестиционным займам, политических событий, подходов к проблемам экономической стабилизации, победа на выборах той или иной партии.

Инвестиционный спрос считается одним из важных динамических элементов в экономической системе. Большое внимание в моделях циклов и роста отводится инвестиционной деятельности. Основная задача таких моделей – вывести экономику на путь устойчивого роста. Улучшение инвестиционной обстановки может осуществляться государством через финансовую, налоговую политику, а также через государственные программы национализации, приватизации и др.

3.3. Взаимосвязь потребления, сбережений и инвестиций: макроэкономическое равновесие в кейнсианской модели. Стабилизационная политика

Для описания равновесия в экономике в данной модели используется 2 метода: 1) зависимость потребления, инвестиций и ВНП; 2) зависимость инвестиций, сбережений и ВНП.

3.3.1. Зависимость потребления, инвестиций и ВНП

На оси ординат отложим расходы населения С и инвестиции Inv. Для простоты предположим, что инвестиции постоянны и независимы от величины ВНП. На оси абсцисс – объем общественного производства. Линия OF характеризует равенство спроса и предложения.

|

Рис. 2. Макроэкономическое равновесие:

взаимосвязь потребления, инвестиций и ВНП

В точке А доходы населения равны его потреблению (расходам). В результате инвестиций совокупный спрос увеличивается, становится равным С+Inv1. В точке Е1 достигается макроэкономическое равновесие: на весь произведенный продукт Ye1 предъявлен спрос со стороны населения и фирм, осуществляющих инвестиции.

Но, предположим, что при таком объеме общественного производства не обеспечивается полная занятость. Она возможна лишь при объеме производства, равном Ye2. Тогда правительство может стимулировать инвестиции, осуществляя инвестиционные кредиты, способствуя снижению процентной ставки, снижая налоги. Инвестиции вырастут до Inv2, точка равновесия переместится в точке Е2, величина ВНП вырастет до Ye2.

Процесс установления макроэкономического равновесия можно рассмотреть и с другой стороны ( 2-й метод ), анализируя взаимосвязь сбережений, инвестиций и объема выпуска.

3.3.2. Зависимость сбережений, инвестиций и ВНП

Основу инвестиций составляют сбережения. Поэтому в идеале инвестиции, осуществляемые предприятиями за счет собственных и заемных средств, должны быть равны сбережениям в масштабе общества. Но в действительности такой сбалансированности нет, т. к. сбережения и инвестиции осуществляются разными лицами по разным причинам.

Для выявления равновесного состояния в экономике используется следующий график (для простоты Inv = const ) (рис. 3).

Рис. 3. Макроэкономическое равновесие:

взаимосвязь сбережений, инвестиций и ВНП

В точке Е – макроэкономическое равновесие: S = YeE и Inv = YeE. Если сбережения населения будут больше, переместятся в точку А и составят YaA, то часть товарной продукции перестанет находить сбыт, поскольку при DI = const сбережения увеличиваются за счет потребления. Возникает избыток товарной продукции ЕАС и фирмы начнут сокращать производство. Если сбережения уменьшатся, переместятся в точку В и составят YbB, возникает избыток спроса BDE (уменьшая сбережения, население увеличит потребление). Это стимулирует фирмы расширять производство. Так действует «невидимая рука рынка».

Но, предположим, что при Ye не обеспечивается полная занятость. Она возможна при ВНП = Ya. Тогда ЕАС – разрыв безработицы. В таком случае правительство может стимулировать рост инвестиций до Inv2, а рост общественного производства увеличит DI, возрастут и сбережения. Таким образом, равновесие перемещается в точку А.

Величина ВНП по обоим методам одинакова.

Приведенный анализ важен для осуществления государственного регулирования. Это может быть, с одной стороны, стимулирование совокупного спроса через стимулирование инвестиций и рост потребления на основе выплат из госбюджета. Или, наоборот, стимулирование сокращения инвестиций и потребления населения.

3.4. Теории мультипликатора и акселератора инвестиционного процесса

Понятие «мультипликатор» (multiplication – умножение) введено в экономическую теорию в 1931 г. английским экономистом Р. Каном. Рассматривая влияние общественных работ, которые организовывались для борьбы с кризисом и безработицей администрацией Ф. Рузвельта, Р. Кан отмечал, что государственные затраты на общественные работы приводят к мультипликационному эффекту занятости – возникала не только первичная занятость, но и производные от нее: вторичная, третичная и т. д. В результате первоначальные затраты приводили к мультипликации покупательной способности и занятости населения.

Мультипликатор – это коэффициент, показывающий зависимость изменения величины общественного производства от изменения инвестиций

При росте инвестиций рост ВНП будет происходить в гораздо большем размере. И наоборот: незначительное сокращение инвестиций приводит к значительному уменьшению ВНП.

Действие мультипликатора основывается на двух фактах:

- Для экономики характерны повторяющиеся непрерывные потоки доходов и расходов, где потраченные деньги одним человеком другой получает в виде дохода.

- Любое изменение дохода повлечет за собой изменения в потреблении и сбережениях. Так, рост инвестиций вызывает рост покупок инвестиционных товаров. Их собственники получают дополнительный доход, часть которого расходуют на увеличение сбережений, часть – на увеличение потребления. Собственники потребительских товаров в таком случае также получат дополнительный доход, который в свою очередь, расходуют на увеличение сбережений и потребления и т. д. Отсюда исходное изменение расходов порождает цепную реакцию, которая хотя и затухает с каждым циклом, но приводит к многократному увеличению ВНП.

При этом величины MPS и Km обратно пропорциональны: чем меньше доля любого дохода, идущего на сбережения, тем больше расходование в каждом цикле и соответственно выше Km.

С теорией мультипликатора связан эффект акселерации (accelerator – ускоритель) . Его сущность состоит в следующем. Возросший доход, полученный в результате мультиплицирующего воздействия первоначальных инвестиций, приводит к росту спроса на потребительские товары. Отрасли, производящие такие товары, вызывают гораздо более резкие изменения в спросе на средства производства. Это связано с тем, что воспроизводство основного капитала требует единовременных крупных затрат, которые возмещаются постепенно в течение длительного времени. Поэтому происходит ускорение экономического роста, что и получило название «эффект акселератора».

Коэффициент акселерации (Кa) – это мера акселеративного воздействия изменения потребительского спроса на инвестиционный спрос:

Мультипликатор и акселератор обусловливают друг друга. Сочетание их действия объясняет процесс расширения и сокращения деловой активности. П. Самуэльсон считает, что это сочетание порождает кумулятивную (суммируемую) инфляционную или дефляционную спираль, усиливая экономические колебания:

А поскольку рост инвестиций, как и рост спроса на потребительские товары, зависит в том числе и от государственных ассигнований, то, следовательно, в руках государства находится в значительной степени решение проблемы бескризисного развития экономики.

Источник

Совокупные расходы в кейнсианской макроэкономической модели. Потребление, сбережения, инвестиции

Подробный анализ совокупного спроса предполагает детальное изучение всех его составляющих — потребления, инвестиций, государственных закупок, чистого экспорта. Из-за сделанных выше допущений объектом нашего анализа станут лишь два компонента совокупного спроса — потребление и валовые внутренние частные инвестиции. Кроме того, мы будем пользоваться теперь термином «совокупные расходы», а не «совокупный спрос». Совокупные расходы в экономике представляют собой всю сумму расходов, которые несут потребители, бизнес и государство на приобретение произведенной в обществе продукции. В этой связи и с учетом сделанных оговорок совокупные расходы составят: АЕ= С+I&.

Функции потребления и сбережения.

Общеизвестно, что большая часть доходов домохозяйств идет на приобретение различных товаров и услуг, т. е. на потребление. Расходы на потребление — главный компонент ВВП. Потребление представляет собой часть доходов домохозяйств, которая непосредственно расходуется на товары и услуги. Второй составной частью располагаемого личного дохода домохозяйств являются сбережения. Сбережения — часть дохода, которая не потребляется, а накапливается. Несколько упрощенно можно сказать, что располагаемые доходы домохозяйств равны сумме потребления и сбережений: РЛД = Потребление + Сбережения, или Y = С + S, где С — потребление, S — сбережения.

Как показывает статистика и следует из определений понятий «потребление» и «сбережения», главным фактором, определяющим величину последних, является размер дохода (Y). Для того чтобы описать зависимость между потреблением и сбережениями, с одной стороны, и доходом, с другой, введем две функции: потребления С= C(Y) и сбережений S = S(Y).

Функция потребления показывает, какие суммы население тратит на потребление в определенный момент времени при каждом возможном уровне располагаемого дохода. Функция сбережений показывает, какие суммы домохозяйства планируют сберегать в зависимости от различных возможных уровней располагаемого дохода. Для характеристики зависимости между величиной потребления и уровнем дохода рассмотрим ситуацию, когда весь получаемый домохозяйствами доход тратится, т. е. направляется на потребление. В этом случае графически функция потребления задавалась бы биссектрисой ОБ, каждая точка на которой предполагает равенство значения абсциссы (величина Y) и значения ординаты (величина С). Однако в реальности часть дохода сберегается, поэтому график потребления будет характеризоваться линией С0С. Так, если доход составит величину Y’, то расходы на потребление (С’) будут равны длине отрезка Y’D а отчисления на сбережения (S’) — длине отрезка DB, при этом Y’ = С ‘+ S’.

Особых комментариев требует отрезок CqA на графике потребления. И теория и практика некоторых лет показывают, что в экономике иногда возможны непродолжительные по времени случаи, когда расходы населения превышают величину располагаемого дохода отрезок CqA расположен выше линии 0Б, т. е. С> Y, a S Расходы на потребление (С) /Располагаемый доход (Y)

Средняя склонность к сбережениям показывает долю дохода, сохраняемую домохозяйствами в форме сбережений:

APS = Расходы на сбережения (S) /Располагаемый доход (Y)

Предельная склонность к потреблению — показатель, отражающий долю прироста (сокращения) дохода домохозяйств, направляемую на потребление:

MPC = Изменение расходов на потребление ( ? C) /Изменение располагаемого дохода (Y)

Предельная склонность к сбережениям — показатель, отражающий долю прироста (сокращения) дохода, сберегаемую домохозяйствами:

MPS = Изменение расходов на сбережения ( ? S) /Изменение располагаемого дохода (Y)

К сведению. На рисунках отражена линейная зависимость между величинами потребления и сбережений, с одной стороны, и доходами домохозяйств, с другой. Значит, функции потребления и сбережений можно задать с помощью линейных уравнений. При этом показатели МРС и MPS отражают угол наклона Соответствующих графиков к оси Ох и будут являться коэффициентами при неизвестном в функции потребления и в функции сбережений. Итак: С = C0 + MPCxY, S= S0 + MPSxY, где С0 и S0 показывают значения функций, соответственно потребления и сбережений, при значении аргумента, равном нулю.

Наряду с величиной дохода домохозяйств на объемы потребления и сбережений в экономике оказывают воздействие и другие факторы: благосостояние домохозяйств; уровень цен в экономике; ожидания домохозяйств, связанные с будущим уровнем цен, доходов, наличием товаров и т. п.; задолженность домохозяйств и прочие факторы.

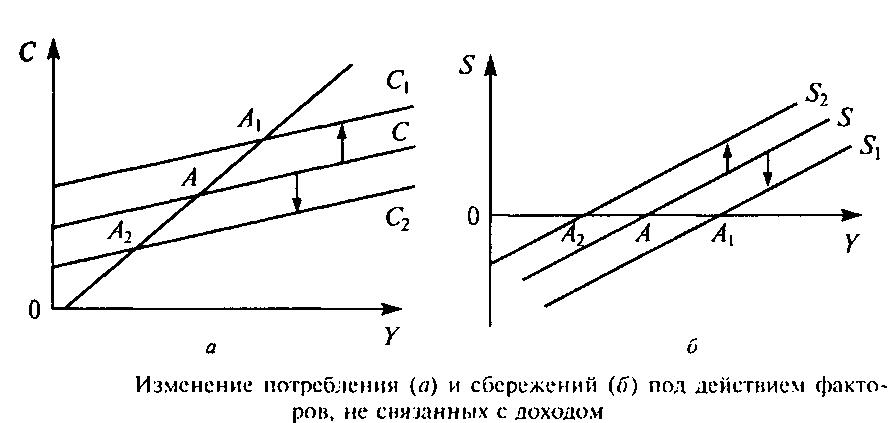

При анализе потребления и сбережений следует различать влияние на них изменения доходов и недоходных факторов, перечисленных выше. При изменении величины дохода в экономике (Y) мы столкнемся с перемещением по графикам С и S, что обусловлено функциональной зависимостью между показателем дохода и показателями потребления и сбережений. При действии недоходных факторов смещаются сами графики в ту или другую сторону. При росте потребления его график сместится вверх вдоль оси ординат до положения С1. Если потребление при неизменном уровне дохода сокращается, то график смещается вниз до положения С2 (рисунок а). Аналогичные изменения будут происходить и с графиком сбережений (рисунок б) — рост сбережений приведет к смещению графика S до положения S2, а снижение сбережений — до положения S1.

К сведению. Так как Y = С+ S, то при неизменном уровне дохода рост потребления и смещение графика С вверх будет означать сокращение сбережений и смешение графика S вниз вдоль оси 0y, т. е. действие недоходных факторов, влияющих на потребление и сбережения, в большинстве случаев будет приводить к разнонаправленному изменению положения рассматриваемых графиков на плоскости.

Инвестиции. Инвестиции и доход. Функция инвестиций.

Инвестиции представляют собой второй компонент совокупных расходов. Объем инвестиционных вложений, при прочих равных условиях, зависит от двух основных факторов. Во-первых, от ожидаемой нормы чистой прибыли, во-вторых, от ставки процента. Инвестиционные расходы должны быть прибыльными, т. е. доход инвестора должен превышать сумму инвестиционных вложений. В связи с этим и возникает понятие ожидаемой нормы чистой прибыли (R’):

R’ = Ожидаемая чистая прибыль /Инвестиционные расходы х 100%

Очень часто средства, за счет которых финансируется тот или иной инвестиционный проект, привлекаются в качестве кредита. В связи с этим при анализе прибыльности инвестиционных вложений необходимо учитывать и возможную плату за заемные средства (кредит), т. е. ставку процента по кредиту (r). Поскольку основным побудительным мотивом к инвестированию является получение прибыли, то решения об инвестициях принимаются предприятиями тогда, когда ожидаемая норма чистой прибыли превышает стоимость заемных средств, т. е. ставку процента по кредиту — R’ > r. Напротив, когда r> R’, инвестиции не выгодны. Таким образом, инвестиционные расходы отдельной фирмы будут связаны взаимообратной связью со ставкой процента — чем ниже ставка процента, тем больше инвестиционные расходы фирмы, и наоборот.

К сведению. При анализе прибыльности инвестиционных вложений любой предприниматель должен учитывать возможную инфляцию, а значит, сопоставлять не номинальные показатели r и R’, а реальные, т. е. скорректированные с учетом инфляции. Оценивая ситуацию с инвестициями на уровне всей экономики, подчеркнем, что масштабы инвестиционных вложений будут определяться не только уровнем ожидаемой нормы чистой прибыли, существующей в экономике, и ставкой процента, но и рядом других факторов:

1. Издержками на приобретение эксплуатацию и обслуживание оборудования. Чем больше эти затраты, тем меньше R’ а значит, и меньше стимулы к инвестициям.

2. Налогами на бизнес. Обычно ожидаемая норма чистой прибыли рассчитывается с учетом того, что налоги уже выплачены. Естественно, рост налогов с предприятий будет сокращатьR’.

3. Позитивными технологическими изменениями — внедрением в производство достижений НТП — позволяет сократить издержки производства, улучшить качество создаваемой продукции, увеличить прибыль. Закономерно, что при таких обстоятельствах инвестиционная активность в экономике увеличивается.

4. Наличием незанятого основного капитала. Так, наличие в отдельных отраслях или в экономике в целом свободных производственных мощностей будет сдерживать инвестиции.

5. Ожиданиями предпринимателей относительно будущей прибыли, условий производства, рыночной конъюнктуры. Оптимистичные прогнозы будут содействовать росту инвестиционных вложений в экономику. Пессимистичные прогнозы относительно будущих продаж и рентабельности производства могут привести к сокращению инвестиций.

С точки зрения макроанализа, нас должно интересовать, как взаимосвязаны инвестиции и величина ВВП (ВВП, в соответствии со сделанными допущениями, равен располагаемому доходу, т. е. К) при заданном уровне цен. Чтобы упростить дальнейший анализ, будем считать, что главным и единственным фактором, влияющим на объемы инвестиционных вложений в экономику, является ставка процента r, при которой объем совокупных инвестиций составляет некоторую константу (т. е. I& = const), независимую от объема ВВП на коротких временных промежутках.

Допустим, что lR = 20 ден. ед. Тогда зависимость между инвестициями и доходом в экономике отсутствует — инвестиции будут автономны (независимы) от уровня текущего дохода после уплаты налогов и объема производства.

К сведению. Подобный подход к анализу связи между инвестициями и ВВП носит упрошенный характер. В реальной действительности наблюдается прямая зависимость между инвестициями в экономику и объемом производства в обществе — рост объемов производства и дохода в экономике сопровождается обычно и увеличением инвестиций (пунктирная линия на рисунке). Обусловлено это следующими причинно-следственными связями:

• Рост объемов производства (ВВП) в экономической системе означает и рост доходов. Растущие доходы населения и фирм порождают расширение спроса на национальном рынке. Стремясь удовлетворить растущий спрос на товары и услуги, предпринимательский сектор расширяет производство, а значит, увеличивает объемы применения основного капитала. При отсутствии незанятых производственных мощностей это будет провоцировать рост объемов инвестиционных вложений.

• Рост ВВП и доходов в экономике означает увеличение прибыли бизнеса и рост сбережений домохозяйств. А сбережения населения, размещенные в кредитных учреждениях, и прибыль предприятий — главные источники инвестиций.

Инвестиции являются самым изменчивым компонентом совокупных расходов (АЕ), изменяются они значительно сильнее, чем, например, потребление. Изменчивость инвестиций порождает нестабильность и всей суммы совокупных расходов в экономике. Как следствие — колебание объемов внутреннего производства, уровня занятости и доходов в экономике. Причины нестабильности инвестиций:

• неопределенность срока службы основного капитала. Основной капитал служит длительное время, но сроки его выбытия из процесса эксплуатации на практике жестко не определяются. То есть элементы основного капитала выбывают неравномерно, а значит, и инвестиции осуществляются непостоянно;

• нерегулярность научно-технического прогресса. Обычно всплеск инвестиционной активности, при прочих равных условиях, наблюдается в период внедрения в производство новшеств, порожденных НТП. Однако крупные научно-технические открытия, оказывающие воздействие на всю экономику, происходят нерегулярно и зачастую носят непредсказуемый характер. Отсюда нерегулярность инвестиций;

• изменчивость самой прибыли. Прибыль, с одной стороны, — источник инвестиций, а с другой стороны, — основной стимул к инвестициям. Прибыль бизнеса непостоянна, колеблется во времени, иногда чередуется с убытками. Эти обстоятельства соответствующим образом сказываются и на динамике инвестиций. Растущие прибыли их увеличивают, снижение прибылей или убытки сдерживают инвестиции;

• изменчивость ожиданий бизнеса Предпринимателей могут охватить как оптимистические, так и пессимистические ожидания, которые зависят от политики государства, ситуации на биржах, сдвигов в науке и технике, деятельности профсоюзов и других факторов. Если предприниматели настроены пессимистически, то инвестиционная активность будет сокращаться.

Все эти причины могут привести к смещению графика инвестиций на рисунке вверх (I& растут) или вниз (I& падают) вдоль оси ординат. Согласно кейнсианской теории, нестабильность инвестиций обуславливает нестабильность совокупного спроса и порождает нестабильность в экономике в целом.

Источник