Функция автономных инвестиций

В этом случае функцию автономных инвестиций можно представить в следующем виде:

где β — коэффициент, характеризующий чувствительность предпринимателей к инвестиционному стимулу.

В линейном виде неоклассическая функция автономных инвестиций записывается так:

где I0-постоянная величина, независящая от реальной ставки процента; Ir=DI/Dr — предельная склонность к инвестированию по реальной ставке процента, показывающая как увеличится (снизится) величина автономных инвестиций при сокращении (повышении) реальной процентной ставки на 1. Разнонаправленное изменение ставки процента и величины инвестиционного спроса означает, что предельная склонность к инвестированию является величиной отрицательной (Ir

Источник

Функция автономных инвестиций. Предельная склонность к инвестированию. Факторы, определяющие динамику инвестиций

Функция автономных инвестиций:

где I – инвестиционные расходы;

I0 – автономные инвестиции, определяемые внешними экономическими факторами (запасы полезных ископаемых и т.д.);

R – реальная ставка процента;

d – эмпирический коэффициент чувствительности инвестиций к динамике ставки процента.

MPI – предельная склонность к инвестированию, которая означает прирост расходов на инвестиции при изменении дохода и рассчитывается по формуле

MPI =

где

∆Y – прирост совокупного дохода.

Факторы, определяющие динамику инвестиций:

· ожидаемая норма чистой прибыли

· изменение технологии производства

· наличный основной капитал

· динамика совокупного дохода

150. Роль инвестиций в экономике. Эффект мультипликатора. Модель акселератора.

Инвестиции — это долгосрочные вложения капитала в различные инновационные проекты, новые или существующие предприятия, различных сфер деятельности и форм собственности, предпринимательские проекты или социально-экономические программы и так далее. Особенностью инвестиций является долгосрочность окупаемости проектов.

Роль инвестиций в экономике государства огромна, они играют значительную роль в поддержании, функционировании и динамическом развитии экономики страны. Происходящие изменения, в количественном соотношении инвестиций, воздействуют на изменения: объема общественного производства, занятости населения, структурных экономических показателей и динамики развития различных отраслей народного хозяйства. Инвестиции, обеспечивают накопление материальных и финансовых ресурсов предприятия, тем самым, увеличивая производственный потенциал компании. Инвестиции, в целом, влияют на текущие и будущие результаты экономическо-хозяйственной деятельности компаний. При всем при этом, инвестирование должно быть эффективным, с точки зрения экономической целесообразности, вложение средств, должно грамотно распределяться в целях приобретения новых инновационных технологий, влекущих за собой общее снижение затрат материальных и трудовых ресурсов. При достижении желаемого уровня эффективности, инвестирование, ведет к стабильному экономическому росту.

Эффект мультипликатора – влияние изменения совокупных расходов на чистый национальный продукт; влияние, вызванное изменением в потреблении, в объеме инвестиций, чистом объеме налоговых поступлений, объеме правительственных расходов на товары и услуги или в объеме экспорта.

Показывает насколько возрастет равновесный доход при повышении спроса на автономные инвестиции.

Модель акселератора (индуцированных инвестиций) основана на существовании определенной зависимости между динамикой инвестиционных расходов и изменениями в валовом выпуске. В самом общем виде модель акселератора постулирует существование устойчивой связи между величиной капитала и объемом выпуска, то есть подразумевается, что доля капитала в валовом выпуске (национальном доходе) есть величина постоянная.

Акселератор — показатель, отражающий, сколько единиц дополнительного капитала требуется для производства дополнительной единицы продукции.

Базовая модель акселерации инвестициями выпуска предполагает пропорциональность между запасом капитала и объемом производства:

где – В = const = коэффициент фондоёмкости.

Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Студалл.Орг (0.006 сек.)

Источник

Кейнсианская функция автономных инвестиций.

В основе кейнсианской функции автономных инвестиций лежит введенная Кейнсом категория предельной эффективности капитала (MEK).

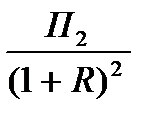

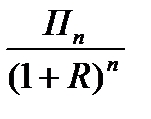

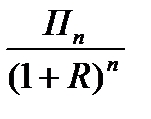

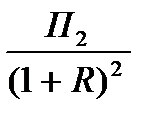

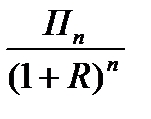

Так как инвестиции дают результаты не в том периоде, когда они осуществляются, а в течение ряда последующих периодов, возникает проблема соизмерения разновременных стоимостных показателей:

расходы на инвестиции осуществляются сегодня, доход они приносят потом.

Возможность соизмерить разновременные стоимостные показатели дает принцип дисконтирования (известный из курса микроэкономики). Используя коэффициент дисконтирования, можно привести разновременные стоимостные показатели к одному временному периоду:

R – норма (ставка) дисконта (некая процентная ставка, под которую можно взять кредит для осуществления данного инвестиционного проекта),

n – количество лет (периодов), в течение которых ожидается получение дохода (прибыли).

По своей экономической сути норма дисконта R устанавливает, в какой мере нынешняя ценность предпочтительнее будущей ценности.

Из микроэкономики вам известно, что инвестор осуществляет только те инвестиционные проекты, для которых чистая дисконтированная стоимость NPV – имеет положительное значение:

NPV = – I +

NPV – чистая дисконтированная стоимость,

I – объем инвестиций, которые необходимо осуществить в момент 0,

П1…Пn – доход (прибыль), которую ожидают получить в 1-м,…, n – м периодах,

Значение нормы дисконта, при котором NPV = 0 и называется предельной эффективностью капитала (MEK) — R* (в микроэкономике — внутренняя норма доходности).

Предельную эффективность капитала (R*) можно рассматривать как ставку ссудного процента (i), при которой можно осуществить инвестиционный проект за счет заемных средств и остаться «при своих», т.е. полностью возвратить кредит с процентами из ожидаемых доходов (прибыли).

- Чем выше норма дисконта R (т.е процентная ставка, под которую можно получить кредит для реализации инвестиционного проекта), тем меньше стоит сегодня ожидаемый в будущем поток доходов, т.е. тем меньше NPV при данных ожидаемых доходах. Т.о. рост процентной ставки есть фактор сокращения инвестиционного спроса.

- Чем выше ожидаемые доходы П, тем при данной норме дисконта больше стоит сегодня ожидаемый в будущем поток доходов, т.е. тем больше NPV. Следовательно, рост ожидаемых доходов увеличивает желание инвестировать, т.е. это фактор увеличения инвестиционного спроса.

- Рост R* означает, что растет ожидаемый доход (в противном случае NPV станет величиной отрицательной и растущая норма дисконта перестанет выражать предельную эффективность капитала, т.е. не будет соответствовать R*).

- Инвестор выберет из возможных вариантов тот проект, для которого R* максимальна т.е. максимальна совокупная (за все периоды) ожидаемая прибыль (доход), поэтому и R* — это ожидаемая категория.

- Принимая решение об инвестициях (в тот или иной проект), инвестор сравнивает предельную эффективность капитала R* с фактической процентной ставкой i.

Очевидно, что лучшие проекты – это те, которые окупаются при самой высокой фактической процентной ставке i (т.е. у которых самая высокая предельная эффективность капитала R*) . Таких проектов очень мало, но они, как правило, самые капиталоемкие.

Проекты, имеющие более низкую предельную эффективность капитала R*, смогут окупиться только при условии, что фактическая процентная ставка i будет снижаться.

Чем ниже фактическая ставка процента i, тем большее количество проектов может быть осуществлено, тем больше, следовательно, объем спроса на инвестиции.

Спрос на инвестиции представляет собой убывающую функцию от процентной ставки i:

- Чем выше фактическая процентная ставка (i), тем меньшее количество инвестиционных проектов может быть осуществлено при данной (для каждого проекта) предельной эффективности капитала R* и наоборот.

- Поэтому график спроса на инвестиции представлен графиком предельной эффективности капитала (рис. 11.3А):

каждая точка кривой I(R * ) показывает объем (автономных) инвестиций, осуществление которых позволит при существующей ставке процента i остаться «при своих» или получить прибыль.

Источник

Функция автономных инвестиций характеризует связь

Нередко предпринимателям оказывается выгодным осуществлять инвестиции и при фиксированном национальном доходе, т.е. при заданном совокупном спросе на блага. Это прежде всего инвестиции в новую технику и направленные на повышение качества продукции. Чаще всего они сами становятся причиной увеличения национального дохода, а не следствием роста последнего, поэтому такие инвестиции называют автономными.

Из неоклассической концепции следует, что побудительным мотивом осуществления автономных инвестиций является превышение предельной производительности используемого капитала рыночной ставки процента. Дж.М. Кейнс интерпретировал это иначе. По его мнению, инвестор сравнивает рыночную ставку процента не с производительностью действующего капитала, а с потенциальной эффективностью инвестиционных проектов.

Инвестиции в отличие от текущих затрат на производство дают результаты не в том периоде, в котором их осуществляют, а в течение ряда последующих периодов. Поэтому при сравнении инвестиционных затрат с получаемыми от них результатами возникает проблема соизмерения разновременных ценностных показателей, которую решают посредством дисконтирования. Оценивая, сколько стоит сегодня возможность получения некоторой суммы денег через t лет при отсутствии инфляции, инвестор делит эту сумму на (1 +

Пусть некоторый инвестиционный проект требует вложений K0 в текущем периоде и обещает дать в следующих трех чистого дохода соответственно П1, П2, П3. Инвестор сочтет данный проект экономически целесообразным, если

|

|

Ii, тогда

Ii, тогда