Процентное реагирование инвестиций

Инвестиции активно реагируют на изменения процентной ставки. Сумма инвестиций, на которую они возрастают в расчете на каждый пункт снижения процентной ставки, представляет собой показатель процентного реагирования инвестиций. В нашем примере показатель процентного реагирования инвестиций был равен — 20 тыс. р. Этот показатель является отрицательной величиной, так как рост процентной ставки влечет за собой снижение инвестиций.

Зная, как реагируют инвестиции на изменения процентной ставки, мы можем вывести уравнение, которое описывает функциональную зависимость инвестиций от ставки процента.

Предположим, что если бы процентная ставка упала до нулевой отметки, то инвестиции равнялись бы Iо. Обозначим далее размер процентного реагирования инвестиций через Ii, а процентную ставку, выраженную как число процентных пунктов, — через i. Тогда произведение

I * Ii покажет, на какую сумму будут уменьшаться инвестиции с повышением процентной ставки. Таким образом, функциональная зависимость инвестиций от процентной ставки может быть выражена уравнением:

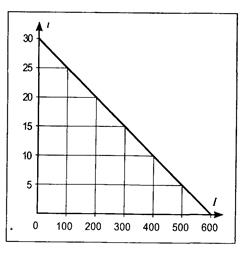

Рис.Инвестиции в новые здания, оборудование и т. д. находятся в обратной зависимости от процентной ставки.

Представленный здесь график показывает, что если бы процентная ставка равнялась 5%, то инвестиции были бы равны 500, а повышение процентной ставки, например, до 20% привело бы к снижению инвестиций до 200.

Подобная зависимость может быть распространена и на другие виды автономных затрат. В частности, значительная часть потребительских товаров и услуг покупается в кредит или с рассрочкой платежей. Если процентная ставка понизится, то у потребителей усилится склонность покупать товары в кредит и в рассрочку. Это приведет к возрастанию автономного потребления. Подчеркнем, что в данном случае рост потребительских расходов обусловлен не увеличением дохода, а именно снижением ставки процента, т. е. носит по отношению к доходу автономный характер. Напротив, если процентная ставка повысится, то потребители будут склонны меньше денег тратить на потребительские товары, тем более что повышение ставки процента будет стимулировать людей делать сберегательные вклады и приобретать облигации.

Таким образом, функциональную зависимость автономных инвестиций от процентной ставки мы можем распространить на автономные затраты вообще и представить предыдущее уравнение в виде:

где А0 — автономные затраты при нулевой процентной ставке;

Аi — процентное реагирование автономных затрат.

Ранее мы уже установили, что изменения автономных инвестиций и автономного потребления, т. е. автономных затрат в целом, приводят к соответствующим изменениям равновесного уровня национального дохода. Теперь мы установили, что увеличение или снижение процентной ставки вызывает сокращение или расширение автономных затрат. Следовательно, изменения процентной ставки через посредство автономных затрат вызывает соответствующие изменения равновесного уровня национального дохода. Более того, на основе уравнений мы можем установить, что

Уравнение показывает, что если в экономике сложились как постоянные величины три показателя (мультипликатор — k, автономные затраты при нулевой процентной ставке — А0 и процентное реагирование автономных затрат — Аi), которые рассматриваются нами как заданные параметры, то равновесный уровень национального дохода (Qe) будет изменяться обратно пропорционально изменениям процентной ставки. Это уравнение можно интерпретировать иначе: если происходят изменения уровня национального дохода, то при указанных трех параметрах должны в обратном отношении изменяться процентные ставки, чтобы поддерживать национальный доход на равновесном уровне. Это значит, что, манипулируя процентными ставками, Центральный банк может воздействовать на динамику ВНП и национального дохода с целью поддержания его равновесного уровня.

Зависимость равновесного уровня национального дохода от процентной ставки может быть выражена и в форме графика IS.

График кривой IS показывает функциональную зависимость равновесного уровня национального дохода от изменений процентной ставки при А = -20 и k = 5.

Если процентная ставка равна 5% — то равновесие совокупного спроса и совокупного предложения на рынке товаров и услуг будет достигнуто, когда национальный доход будет равен 2500 (точка Е1). Повышение процентной ставки до 20% приведет к тому, что равновесие совокупного спроса и предложения на рынке товаров и услуг будет достигнуто, если уровень национального дохода снизится до 1000 (точка Е2).

Любая точка на кривой IS показывает, что сложилось такое состояние экономики, при котором совокупный спрос на товары и услуги равен их совокупному предложению.

Источник

Инвестиционная функция. Процентная ставка. Инвестиционный спрос

Инвестиции (или капиталовложения) – это расходы на увеличение и улучшение основного капитала и связанное с этим увеличение оборотного капитала; все виды ресурсов, вкладываемых на длительный срок в целях получения дохода («инвестирование» означает «капиталообразование»). В макроэкономике инвестиции понимаются как финансовые вложения, увеличивающие объем капитальных благ, которые образуют инвестиционные («производительные») товары, т.е. средства производства. Вложение средств в ценные бумаги здесь не рассматриваются как инвестиции, а определяются как перераспределение имеющегося капитала в экономике («неинвестиционные сделки»).

Инвестиционный спрос – один из важнейших показателей экономического роста и динамики экономической системы. Уровень инвестиций оказывает существенное воздействие на объем национального дохода, т.к. он определяет процесс расширенного воспроизводства в экономике. Основу, источник инвестиций составляют сбережения. Проблема заключается в том, что зачастую сбережения осуществляются одними экономическими субъектами (домохозяйствами), а инвестиции – другими (фирмами). Несовпадение процессов сбережения и инвестирования может приводить экономику в состояние неравновесия.

В зависимости от того, какие факторы определяют объем спроса на инвестиции, они делятся на индуцированные (зависимые, стимулированные) и автономные (независимые).

Зависимые инвестиции прямо связаны с динамикой дохода предпринимателей. Автономные инвестиции осуществляются независимо от изменения величины национального дохода (например, затраты на изобретения и затраты, связанные с изменением вкусов и численности потребителей). На автономные инвестиции оказывают влияние следующие основные факторы:

1) ожидаемая норма прибыли, или рентабельность предполагаемых инвестиций;

2) альтернативные возможности вложения капитала, напрямую зависящие от уровня процентной ставки. Если норма банковского процента окажется выше ожидаемой нормы прибыли, то инвестиции не будут осуществлены. В этой связи принято различать номинальную и реальную процентные ставки (номинальная ставка имеет поправку на уровень инфляции, а реальная ставка – эта чистая прибыльность вложения).

Кривая спроса на инвестиции фиксирует обратную зависимость объема инвестиций от динамики процентной ставки (r). Ее целесообразно рассматривать во взаимосвязи с кривой сбережений, что иллюстрирует равновесие на рынке капитала (рис.5.3).

Данный график отражает равновесие между инвестициями (I) и сбережениями (S). Очевидно, что инвестиции – это убывающая функция нормы процента

Рис.5.3. Взаимосвязь между нормой процента, сбережениями и

Такие функциональные связи между уровнем процента и величиной инвестиций и сбережений рассматриваются в классической и неоклассической концепциях. С точки зрения кейнсианского направления сбережения являются функцией дохода

Взаимосвязь потребления, сбережений и инвестиций можно представить с точки зрения как использованного, так и произведенного национального дохода (без учета государственных расходов и чистого экспорта): использованный Y = = C + I, произведенный Y = C + S. Отсюда I = S или

Равенство

Графически кейнсианский подход к равенству инвестиций и сбережений иллюстрируется на рис.5.4.

Рис. 5.4. Взаимосвязь национального дохода, сбережений и инвестиций

На графике отражен неизменный объем инвестиций при любом уровне национального дохода, т.е. они заданы автономно (независимо от изменения национального дохода). Однако это допущение (абстракция), т.к. в реальности складывается ситуация, когда растущий объем национального дохода приводит к росту инвестиций. Сбережения же по мере роста национального дохода увеличиваются.

Точка N означает то состояние равновесия, к которому будет стремиться экономика, когда равновесие между I и S будет нарушаться. При S > I часть товарной продукции не найдет сбыта, увеличатся товарно-материальные запасы; фирмы начнут сокращать производство. При S I. Чтобы достичь такого равновесия при полной занятости, необходимо увеличить величину инвестиций. Другими словами, если инвестиционный процесс активизируется, то возможно достижение равновесия при полной занятости.

Смещение кривой спроса на инвестиции (т.е. изменение инвестиционных затрат) вызывается изменениями в издержках производства, в уровне налоговых ставок на предпринимательство, в технологии производства, а также в предпринимательских оценках будущих перспектив для бизнеса (инфляции, общеэкономического состояния). Влияние этих факторов на динамику инвестиционных затрат обусловливает высокий уровень их нестабильности.

Суммирование сбережений по формулам (5.3), (5.4), (5.5) также подтверждает равновесие инвестиций и сбережений:

отсюда, согласно основному макроэкономическому тождеству (2.1)

Равенство сбережений и инвестиций выполняется для экономики в целом, но не обязательно для каждого из секторов (частного, государственного, внешнего мира). Например, инвестиции могут расти и при сокращении частных и государственных сбережений за счет роста притока капитала из-за границы.

Сбережения могут быть использованы как для инвестиций в реальные активы (производственное оборудование), так и для увеличения финансовых активов (приобретение ценных бумаг).

В кейнсианском подходе к равновесию инвестиций и сбережений рассматривается такая макроэкономическая проблема как «парадокс бережливости». Парадокс бережливости означает, что попытка общества больше сберегать оборачивается той же или меньшей величиной сбережений. Если прирост сбережений не сопровождается приростом инвестиций, то любая попытка больше сберегать приведет к значительному сокращению равновесного ВНП вследствие сокращения потребительских расходов.

Вначале равновесный ВНП в экономике находится на уровне Y0. Домохозяйства, стремясь больше сберегать (например, в ожидании спада) приводят к перемещению графика сбережений из положения S0 в S1, а инвестиции, не зависящие от дохода, остаются на том же уровне I. Потребительские расходы при этом относительно сокращаются, что в соответствии с эффектом мультипликатора приводит к спаду совокупного дохода с Y0 до Y1. Вследствие этого величина сбережений останется на прежнем уровне, какой был достигнут при ВНП, равном Y0.

Рис. 5.5. Парадокс бережливости в экономике

Если же одновременно с ростом сбережений увеличатся и инвестиции (с I до I’), то равновесный уровень выпуска останется равным Y0, и спада производства не возникнет. Наоборот, в структуре производства станут преобладать инвестиционные товары, что создает хорошие условия для экономического роста. Но это может относительно сократить уровень текущего потребления. Возникает проблема экономического выбора: или экономический рост в будущем при относительном ограничении текущего потребления, или отсутствие ограничений в потреблении при ухудшении условий долгосрочного экономического роста.

Рост сбережений может антиинфляционно воздействовать на экономику в условиях, близких к полной занятости (промежуточный отрезок совокупного предложения): спад потребления и следующее за ним сокращение совокупных расходов ограничивают инфляцию спроса – происходит некоторый спад производства и снижение уровня цен.

Ряд взаимосвязей национального дохода, сбережений и инвестиций обобщается в модели IS Дж. Хикса.

Источник