- Иностранные инвестиции: организационный механизм привлечения иностранных инвесторов

- Иностранные инвестиции в России

- Что такое прямая иностранная инвестиция

- Чем прямая иностранная инвестиция отличается от просто прямой

- Цели прямых иностранных инвесторов

- Возможные опасности прямых иностранных инвестиций для реципиента

- Основные виды и принципы осуществления прямых иностранных инвестиций

- Формы ПИИ и организационные механизмы их привлечения

- Что такое иностранные инвестиции: стимулирование, функции и особенности

- Что это такое

- Преимущества

- Виды, формы, классификация и способы использования

- Портфельные

- Достоинства и недостатки

- Прямые

- Плюсы и минусы

- Основные формы

- Совместные предприятия (СП)

- Особые экономические зоны (ОЭЗ)

- Другие формы

- Лизинг

- Франчайзинг

- Лицензирование

- Субподряд

- Строительство объектов производства «под ключ»

- Cпособы осуществления

- Иностранный капитал

- Привлечение в РФ

- Стимулирование инвестиций

- Функции правительства

- Правовые гарантии

- Регулирование

- Основные проблемы

- Несовершенство правоприменительной практики и законодательной базы

- Вывод

Иностранные инвестиции: организационный механизм привлечения иностранных инвесторов

Иностранные инвестиции в России

Прямые инвестиции в конкретное предприятие дают право на участие в управлении, если доля акций равна или превышает 10%.

О том, что приток инвестиций должен оказывать на экономику живительное воздействие, сегодня, вероятно, знают все. В стране появляются новые, более совершенные технологии и предприятия, платящие налоги в государственную казну. Наконец, улучшается показатель занятости населения по причине возникновения вакансий.

Руководители стран в своих речах называют суммы прямых иностранных инвестиций, и слушателям ясно, что это очень хорошо. Помимо упомянутых позитивных факторов, желание зарубежного бизнеса вложить средства в национальную экономику свидетельствует о высоком доверии.

Так ли это однозначно? Что такое прямые зарубежные инвестиции? В самом ли деле иностранные компании просто «голосуют долларом, иеной, евро», или у них могут быть другие цели?

Что такое прямая иностранная инвестиция

Прямой иностранной инвестицией (ПИИ) является целенаправленное долговременное доходное вложение средств нерезидентом страны в развитие национальной компании с условием права контролировать ее хозяйственную деятельность. Данное понятие означает приоритетность интересов инвестора. Без серьезных стимулов зарубежные предприниматели не станут вкладывать деньги в далекую страну с неизвестными им экономическими условиями. Интересы принимающей стороны (реципиента) очевидны.

От прямых иностранных инвесторов ожидают:

- Внедрения новейших технологий, которых в данной стране по каким-либо причинам нет.

- Создания новых рабочих мест.

- Обучения местного персонала более высокой культуре производства. В дальнейшем этот опыт может быть применен на отечественных предприятиях, что создаст условия для нового витка развития.

- Прироста налоговых отчислений в бюджет.

- Увеличения конкуренции на национальном рынке, которая будет служить стимулом для отечественных предприятий, повышать их эффективность и производительность.

Но лишь некоторые эти ожидания сбываются. Побудительные причины для прямых зарубежных инвестиций будут рассмотрены позже. Как ясно из определения, понятие включает в себя возможность осуществления эффективного управления вложенным капиталом.

В разных странах установлены свои нижние пределы долевого участия, дающего право на это. Подразумевают, что владение определенным пакетом акций обеспечивает результативность контроля и заинтересованность в результате.

Например, в Великобритании и Германии инвесторы, вложившие пятую часть и более от суммы активов предприятия, могут участвовать в управленческой деятельности. В России законы более либеральные – достаточно десятой доли капитала.

Государство устанавливает законодательные ограничения для иностранной инвестиционной активности. Они касаются, в первую очередь, обороноспособности, а также пользования природными ресурсами и эксплуатации объектов культурного национального наследия.

Исторический опыт свидетельствует о том, что государство всегда стремится контролировать деятельность иностранных резидентов на своей территории.

Примерами могут служить многочисленные концессии (форма прямой иностранной инвестиции), привлекаемые в СССР в 20–30 годы. Некоторые из них демонстрировали высокую эффективность, но в своем большинстве они ожиданий не оправдали.

Германская авиастроительная фирма Юнкерс в начале 20-х годов XX века развернула в Советском Союзе производство цельнометаллических пассажирских аэропланов. Ожидалось, что отечественные специалисты получат доступ к прогрессивным технологиям, однако немецкий концерн не спешил делиться ими. Все свелось к крупноузловой сборке завезенных из Германии готовых сложных изделий. К тому же модели самолетов оказались устаревшими. Сотрудничество прекратилось.

Справедливости ради следует отметить, что многие концессии были свернуты по вине советской стороны, создавшей инвесторам невыносимые условия, которые вынуждали их бросать вложенные капиталы.

Другой пример – инвестиция американской компании «Зингер», построившей завод швейных машин в Подольске (1900). Эта концессия принесла большую пользу. Были обучены российские специалисты высокого класса и введены новые стандарты на основе последних на то время методов маркетинга (в частности, послепродажное обслуживание, кредит, гарантия и пр.).

Генри Форд отказался от концессионного соглашения с СССР по причине высоких рисков: пример многих разорившихся концессий отпугнул одного из крупнейших потенциальных инвесторов. В дальнейшем его заводы и технологии пришлось покупать.

Слабое технологическое развитие национальной промышленности приводит к ее стагнации при наличии мощных внешних инвесторов.

Чем прямая иностранная инвестиция отличается от просто прямой

Экономическая терминология в данном вопросе допускает некоторую путаницу понятий. Под обычными прямыми инвестициями подразумевается альтернатива с одной стороны косвенным, с другой – портфельным вложениям.

Косвенные инвестиции совершаются уполномоченными финансовыми структурами от имени инвестора в его интересах. Это означает, что некое физическое или юридическое лицо, обладающее свободным капиталом, обращается в инвестфонд, который и принимает решение о том, во что вложить деньги. Фактически, приобретаются ценные бумаги отечественных или зарубежных компаний по принципу оптимизации соотношения доходности и рисков.

Чаще всего косвенные инвестиции реализуются портфельным методом, когда капитал распределяется между несколькими предприятиями с целью диверсификации источников дивидендов – в этом достоинство такого метода. Недостатком же является отсутствие рычагов влияния на процесс принятия решений.

Косвенный портфельный инвестор подобен пассажиру лайнера, путешествующему с приемлемым уровнем комфорта, но без допуска к штурвалу. Впрочем, многих такой статус вполне устраивает.

Прямые инвестиции в конкретное предприятие дают право на участие в управлении, если доля акций превышает установленные пределы (о них сказано выше).

Иностранные инвестиции по определению предусматривают вложение капитала, принадлежащего нерезиденту. У этого явления есть большое достоинство – оно состоит в увеличении общей суммы оборотного капитала, вращающегося внутри национальной экономики. Чем выше оборот, тем больше прибыли он приносит. Следовательно, наращивание интенсивности привлечения иностранных инвестиций в целом – процесс желательный.

Таким образом, прямые инвестиции и прямые иностранные вложения в экономику страны по своей природе сходны и отличаются лишь некоторыми особенностями регуляторных мер со стороны государственных органов.

Ограничения и льготы, сопровождающие прямое иностранное инвестирование, обусловлены учетом специфики интересов зарубежных инвесторов.

Уникальные характеристики ПИИ по сравнению с другими видами инвестиций:

- невозможность быстрой ликвидации бизнеса (выхода);

- большие риски;

- значительные суммы вложений;

- продолжительный цикл инвестирования.

Цели прямых иностранных инвесторов

Фактор мотивации является решающим в развитии практически любого процесса. Почему и зачем зарубежные инвесторы вкладывают средства в развитие экономики не своей родины, а другой, чужой для них страны?

Разумеется, иностранные предприниматели, уверяя принимающую сторону в своих глубоких симпатиях, имеют цель в первую очередь максимизировать собственную прибыль. Средством для достижения этого результата могут быть следующие привлекающие факторы:

- благоприятные фискальные условия принимающего государства;

- недорогая рабочая сила;

- наличие квалифицированных кадров;

- уникальные природные условия;

- стабильность законодательства и политической обстановки;

- близость сырьевой базы и источников энергии, а также их дешевизна;

- специальные льготы, законодательно предусмотренные для прямых иностранных инвесторов;

- возможность диверсификации производственной деятельности;

- близость рынков сбыта;

- любые сочетания вышеперечисленных факторов.

Возможные опасности прямых иностранных инвестиций для реципиента

Следует особо выделить вид прямых иностранных инвестиций, характеризующихся словом «удушающие». Его цель состоит не в развитии предприятия, контроль над которым установлен, а напротив, доведение его до неэффективного состояния. Это особый метод конкурентной борьбы, когда соперника «душат в объятиях».

Другой вариант, обещающий губительные последствия – вложение средств в фирму, обладающую более передовой технологией при меньшей финансовой мощи. Оценив перспективность продукта, крупный инвестор фактически присваивает результат исследований и начинает выпуск продукта уже под собственной торговой маркой.

Политические риски также должны быть учтены. Установление зарубежными резидентами контроля над стратегическими секторами национальной экономики (энергетикой, точным машиностроением, электротехнической промышленностью, ВПК и пр.) противоречит интересам государственной безопасности, независимо от степени дружественности отношений со страной-донором.

Идеальная прямая иностранная инвестиция характеризуется совпадением интересов реципиента и донора. Иными словами, лучший вариант – когда инвестор реально заинтересован в развитии инвестируемого им предприятия.

Чаще всего инвесторам удается сохранить в тайне уникальные технологии, которыми они обладают. Это достигается изготовлением ключевых сложных составляющих на территории страны-донора и поставкой их реципиенту в качестве готовых сборочных единиц или компонентов.

Одним из примеров подобной инвестиционной деятельности может служить компания Coca-Cola, вложившая в российскую экономику около $6 млрд. При этом главный ингредиент напитка (сироп-концентрат) завозится в РФ (и другие страны тоже) в готовом виде из США.

Основные виды и принципы осуществления прямых иностранных инвестиций

Прямые иностранные инвестиции осуществляются в виде нескольких направлений финансовых вложений:

- Частичное или полное поглощение (покупка) предприятий в странах-реципиентах (филиалов, отделений и представительств).

- Создание и финансирование дочерних компаний и филиалов.

- Реинвестирование прибыли уже функционирующих дочерних компаний в новый бизнес.

- Долгосрочное и краткосрочное льготное кредитование дочерних компаний в странах-реципиентах.

- Предоставление технологий и нематериальных активов, включая право использования торговых знаков и пр.

Формы ПИИ и организационные механизмы их привлечения

Все ПИИ делятся на две основные формы по признаку широты территориального функционирования: трансконтинентальные и транснациональные.

Трансконтинентальная прямая иностранная инвестиция преследует цель глобального рыночного господства. Финансовые выгоды в виде минимизации издержек в данном аспекте являются фактором второстепенным. Стратегическая задача состоит в обеспечении доминирования товарного знака на обширных территориях, что отрывает долгосрочные перспективы масштабного расширения сбыта.

Цель транснациональных ПИИ состоит в оптимизации производственных расходов. В некоторых случаях продукт, произведенный донором на его территории, недоступен по цене жителям страны-реципиента по причине различия паритетов покупательной способности. Таким образом, коммерческое продвижение становится проблематичным без снижения издержек в валютном исчислении.

В российских условиях ПИИ осуществляются следующими наиболее распространенными способами:

- Создание СП (совместных предприятий). Чаще всего иностранный инвестор, заинтересованный в развитии проекта, приобретает часть пакета акций, дающую ему право участия в управлении и реформировании фирмы.

- Создание иностранных предприятий на территории РФ, полностью принадлежащих зарубежным инвесторам.

- Концессия – организационный механизм привлечения капитала, состоящий в предоставлении прав иностранному инвестору со стороны государства на эксплуатацию ресурсов. Практикуется в случаях, когда требуется приток средств в фондоемкие отрасли. Условием часто является получение инвестором доли произведенной продукции или добытых ресурсов.

Важно осознавать, что инвестирование – процесс двусторонний. Он бывает входящим и исходящим. Низкая инвестиционная привлекательность страны влечет не только снижение объема внешних поступлений капитала, но и его отток за рубеж.

Роль ПИИ в росте макроэкономических показателей велика. Мировой опыт показывает, что опосредованно они влияют на культуру производства и развитие собственных технологий, если специалисты страны-реципиента имеют достаточную квалификацию и готовы к этому.

Источник

Что такое иностранные инвестиции: стимулирование, функции и особенности

Что это такое

Инвестиции – вложение определенных активов с перспективой извлечения финансовой выгоды. Если присутствуют финансы другого государства, то определение немного меняется.

Иностранные инвестиции – долгосрочные вложения капитала, вывезенного из одной страны, в предпринимательскую и иного вида деятельность другой страны с целью получения прибыли. Под иностранными инвестициями в России понимаются все виды вложений имущественных (деньги, ценные бумаги) прав и интеллектуальных ценностей, а также услуг и информации иностранными инвесторами.

Преимущества

Какие-то страны исторически имеют более низкий уровень развития, другие же уже продолжительное время являются лидерами на международном рынке и способны диктовать свои условия мировой экономике. Существуют союзы, дружественные страны и противники.

Учитывая это, можно сказать, что главное отличие международных инвестиций от обычных – это расчет на то, что эти вложения будут меняться в силу участия в экономических процессах нескольких государств.

Преимущества для предпринимателей:

Гарантированная государством возможность организовать предприятие, которое будет работать с иностранными капиталами.

Возможность пользоваться льготами, совершая операции с иностранным капиталом, что является значительной экономией.

Почти полное отсутствие контроля финансовых средств организации со стороны своего государства.

Исчезает необходимость разграничивать средства, полученные в ходе внешних и внутренних финансовых операций.

Возможность избежать большинства налогов либо использовать самые минимальные ставки.

Нет обязательств возвращать международные инвестиции в кратчайшие сроки, благодаря чему есть время заняться развитием предприятия.

Виды, формы, классификация и способы использования

Международные инвестиции могут иметь различные источники. В специальной литературе это называется классификацией по форме международных инвестиций:

Частные – средства, полученные от частных лиц, резидентов иностранных государств.

Государственные – средства, полученные по решению органов иностранных государств.

Смешанные – средства, полученные как от частных лиц, резидентов иностранных государств, так и по решению органов иностранных государств.

Могут иметь различную форму активов:

Реальные – финансовые средства, которые на длительный срок вкладываются иностранными инвесторами в оборудование.

Нематериальные – активы, права, патенты, лицензии и т. д.

Финансовые – ценные бумаги, акции и т. д.

Международные инвестиции могут отличаться характером объектов размещения капитала:

Международные прямые – самый распространенный вариант. Его суть заключается в том, что инвестор сам вкладывает средства и постоянно следит, как идут дела у предприятия, получившего от него деньги.

Международные портфельные – это приобретение акций для того, чтобы получить причитающиеся с них дивиденды.

Прочие международные – довольно широкий перечень, подразумевающий все варианты, не попадающие в две приведенные выше категории. Частным примером может служить кредит, полученный у иностранного государства.

Международные инвестиции могут отличаться способом их использования:

Ссудные – это заем денежных средств, осуществляемый инвестором с целью получить проценты.

Предпринимательские – это передача инвестором финансовых ресурсов с целью в перспективе получить дивиденды от прибыли.

По сроку получения прибыли инвесторами выделяют:

- Долгосрочные (более 3-х лет)

- Среднесрочные (от 1-го года до 3-х лет)

- Краткосрочные (от 1-го дня до 1-го года)

Портфельные

Отличаются от прямых иностранных инвестиций тем, что приобретение акций иностранных компаний позволяет лишь получать дивиденды, но не участвовать в их управлении. Как правило, объем выкупленных акций не должен превышать 10%.

Все инвестиции этого характера делятся на две большие группы:

- Инвестирование, обеспечивающее участие в капитале. Сюда относят паевые взносы, акции, а также расписки на иностранные акции в США.

- Приобретение долговых обязательств различных эмитентов, то есть государственных или корпоративных. Они дают гарантированный денежный доход в определенный период времени.

Вложения в иностранный капитал открывают перед предпринимателями и другими владельцами ценных бумаг ряд преимуществ. У них появляется возможность расширения сбытовых рынков, формируется доступ к дешевым ресурсам, проводится приобретение собственности по выгодным ценам и так далее. Кроме того, они получают возможность приобрести высокодоходные активы.

Портфельные иностранные инвестиции способствуют привлечению капитала, а также снижают банковский процент за счет увеличения денежной массы. Однако, у них существуют и отрицательные стороны. Например, вливаясь в экономику страны иностранные инвесторы получают возможность влиять на внутреннюю конъюнктуру. Сама экономика дестабилизируется, так как теряется часть внутреннего валового продукта. Курс национальной валюты так же начинает колебаться, что приводит к изменениям в финансовой системе.

Можно сказать, что прямые и портфельные иностранные инвестиции стали продолжением процессов глобализации и интеграции стран в единое экономическое пространство. Кроме того, объединение усилий в области экономики и науки позволяет реализовывать более крупные проекты. Совместная инвестиционная деятельность позволяет решать вопросы финансирования, а также положительным образом влиять на экономику развивающихся стран.

Достоинства и недостатки

| У инвестора есть возможность экономить время высокопроизводительных топ-менеджеров за счёт их концентрации на работе своей фирмы | Отсутствие контроля со стороны инвестора за реализацией инвестиционных проектов |

| Контролирует эффективность вложенных средств и их окупаемость профессиональный рыночный оператор, который принимает на себя риски и заботы о приумножении капитала вкладчика | Компания-инвестор сильно зависит от опыта и профессионализма посредника. Правильный выбор финансовых инструментов формирует доходность капиталовложений |

| Инвестор снижает риски продуманной диверсификацией своих вложений | Комиссия финансовым институтам не всегда зависит от доходности вложений |

| Деятельность финансовых посредников контролируется и регулируется государством. Благодаря этому инвестор может доверять посредникам | Размер полученной прибыли уменьшается на сумму вознаграждения посредникам |

Прямые

В практике международных отношений достаточно часто стали использоваться прямые иностранные инвестиции. Они обеспечивают движение финансовых средств между странами, поддерживают производственные процесс, позволяют получить контроль над иностранным объектом хозяйствования. Такого рода инвестиции характерны для транснациональных компаний, открывающих свои дочерние предприятия в различных странах мира. Можно сказать, что эти инвестиции являются сущностью функционирования международных компаний. С их помощью, владельцы головной компании получают право распоряжаться предприятием в третьей стране, либо иметь контрольный пакет акций, позволяющий влиять на работу компании. Размер инвестиций достигает уровня не менее 25% от общей эмиссии.

К прямым относятся следующие активы:

- Приобретение пакета акций фирмы, составляющего не менее 10-20% от общего уставного капитала.

- Вложение собственной прибыли в развитие предприятия.

- Создание совместного бизнеса.

- Формирование отношений на основе патентов или лицензий.

- Подписание соглашения о передаче предприятия в иностранное управление.

В современном мире все чаще реализуются при слиянии или поглощении компаний друг другом. В первом случае происходит сливание активов двух или более компаний, создается новая фирма, где ключевые управляющие позиции занимают представители объединившихся компаний. При поглощении одна фирма получает полный контроль над другой компанией.

Прямое инвестирование имеет ряд положительных сторон. Во-первых, оно не отягощает внешний долг государства. Во-вторых, они выступают источником капитала, позволяющим реализовывать крупные проекты. С их помощью происходит процесс интеграции в мировую экономическую систему. Положительным образом сказывается на социально-экономическом развитии общества. К негативным сторонам прямых инвестиций относят монополизацию рынков, привилегированное положение более крупных и устойчивых предприятий.

Плюсы и минусы

Главное достоинство — инвестору доступно управление объектом инвестирования. Вкладчику гарантируется, что все важные производственные решения принимаются, учитывая его экономические интересы. Норма прибыли инвестора максимальная и делиться ею ни с кем не нужно.

Однако требуются существенные трудовые вложения специалистов-менеджеров высокого уровня для:

- участия в управлении компанией;

- аналитической работы над принимаемыми решениями, заключёнными сделками и реализуемыми проектами.

Топ-менеджеры такого класса часто нужны для управления самой компании-инвестору, если она успешно ведёт производство и реализацию своей продукции. Кроме этого, услуги таких специалистов весьма недёшевы.

Основные формы

Для введения иностранного инвестирования как экономического элемента, обязательным условием является проявление признаков рыночной экономики и ее форм в государствах, заключающих соглашения об инвестировании.

Среди наиболее распространенных и популярных форм иностранного инвестирования выделяют 2 основных формы, которые условно можно назвать акционерными:

- особые экономические зоны (ОЭЗ);

- совместные предприятия (СП).

Совместные предприятия (СП)

Классификация совместных предприятий

Такое направление иностранного инвестирования появилось сравнительно недавно в странах СНГ и уже получило широкое распространение.

Создание и владение совместными предприятиями характеризуется как возможность сотрудничества партнеров из нескольких государств, которые объединяют свой финансовый потенциал для получения совместного производства благ, управления производством и получения прибыли, равной по соотношению с размером инвестиции участника вложений.

Создание СП направлено на создание производства материальных и нематериальных благ и преследует следующие цели:

- появление новых товароединиц на рынке;

- модернизация производства с целью привлечения новейших научных достижений;

- привлечение новых участников финансового и материального инвестирования;

С помощью появление совместных предприятий увеличивается и возможность экспорта для государств-доноров инвестиций. Также происходит повышение числа импортных поставок: оборудования, финансов, товаров.

Особые экономические зоны (ОЭЗ)

Особые экономические зоны (ОЭЗ)

Создание ОЭЗ начало проявляться во второй половине 20 века в странах Юго-восточной Азии и Северной Америки – особенно известны данным методом инвестирования Китай и США.

Идея создания специальных экономических зон заключается в определении зон свободной торговли, как экономических территорий, полностью свободных от контроля, либо территорий, контролируемых определенными факторами. Появление ОЭЗ знаменуется такими положительными признаками:

- возможностью активизации предпринимательства в данной зоне;

- возможностью увеличения экономического потенциала;

- формированием рыночной инфраструктуры;

- увеличением скорости экономического развития отдельных территорий либо экономических отраслей.

Как правило, более свободными от экономического контроля являются ОЭЗ, ориентированные на внешнеэкономическую деятельность, а не внутреннюю. А большая свобода действия в ОЭЗ делает их еще привлекательнее для иностранных инвесторов.

Особые экономические зоны

ОЭЗ – это своеобразные рычаги двустороннего действия. При их формировании иностранные инвесторы вкладывают свой финансовый потенциал в развитие экономического объекта.

Таким образом, государство, на территории которого находится субъект инвестиции, получает модернизированное предприятие с улучшенными технологиями производства экспортного характера. При экспорте произведенного продукта государство получает больше внешнеэкономических связей и внешних партнеров – возможно, будущих инвесторов, а так же – прибыль от продажи.

В то же время, часть прибыли, увеличенной после модернизации производства путем инвестиций, достается и иностранным инвесторам-хозяевам вложенного капитала.

В тоже время, благодаря созданию ОЭЗ формируются открытые свободные экономические зоны. С их помощью государственные предприятие легче вывести на внешний экспортный уровень. А движение экспортной продукции в таких зонах происходит по особым, выгодным условиям:

- товар комплектуют по импортной форме;

- товар не облагается пошлиной;

- происходит получение маркетинговых и инжиринговых услуг;

- возможно осуществление факторинга.

ОЭЗ – это хорошая возможность привлечения иностранного капитала для развивающихся стран. С их помощью страны получают возможность присоединения к новым индустриальным государствам, получить инновационные технологии производства и увеличить количество рабочих мест.

Другие формы

Кроме основных форм инвестирования с помощью созданий благоприятных экономических платформ, существуют и другие варианты. Их преимущества перед акционерными формами инвестирования заключаются в возможность добавочной прибыли благодаря взиманию финансов за дополнительных спектр услуг: поставку матераилов и оборудования, инструкции к пользованию и по вопросам производства, помощь по закупке и сбыту, занятие рекламной деятельностью.

Лизинг

Особый вид предоставления непотребительских благ в аренду на условиях кредитования. При этом владелец блага, которым чаще всего является государство-донор, обязуется предоставить лизингополучателю во владение на определенных условиях предприятие , для которого обозначена определенная форма обращения.

Этот вид вкладывания капитала для иностранных инвесторов привлекателен тем, что зачастую не облагается высокими налогами на прибыль и производство. Также в некоторых договорах обозначается, что по истечению срока лизингополучатель имеет право на выкуп объекта.

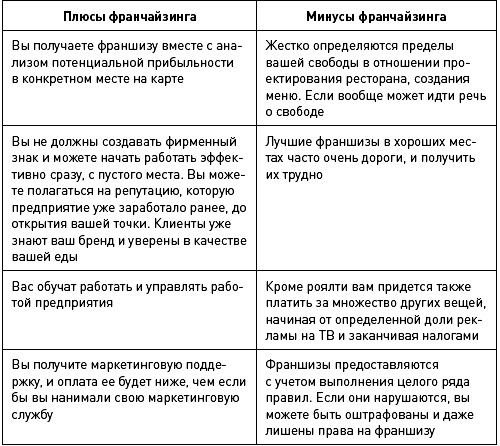

Франчайзинг

Франчайзинг по своим принципам сходен с лизингом, однако, имеет более расширенные возможности. К примеру, для временного пользователя владелец может предоставлять в данном случае не только предприятие и заводы, но другие различные блага: торговую марку, сам бизнес, производственную репутацию, коммерческую тайну и т.д.

Для заключения договора франчайзина франчайзи обязан приобрести единоразовую франшизу – пакет пользования предоставляемыми франчайзером благами.

Лицензирование

Лицензия – это предоставление государством разрешения физическим или юридическим лицам на осуществление определенных действий по владению и производству товаров и услуг.

Иностранное инвестирование таким образом осуществляется при выдаче лицензий государством зарубежным партнерам-инвесторам. Без получения лицензии определенного государства деятельность иностранных субъектов и объектов производственной направленности считается незаконной.

Исходя из этого, можно сказать, что лицензирование – практически один из обязательных видов иностранного инвестирования для зарубежных предпринимателей, желающих организовать производственную деятельность на территории другого государства с целью получения прибыли.

Субподряд

Договор подряда осуществляется между заказчиком и подрядчиком, который обязуется выполнить заказ по установленным в договоре пунктам. В ответ заказчик обязуется принять и оплатить выполненный заказ.

Субподряд в таком случае возникает, если в договоре не обозначено, что подрядчик должен выполнить заказ самостоятельно – он имеет право разделить заказ с субподрядчиками на основе договора субподряда.

Как правило, иностранные генеральные подрядчики поручают выполнение заказа субподрядчикам в странах-донорах инвестиций. А иностранной инвестицией тогда выступает оплата выполненной работы генеральным подрядчиком.

Строительство объектов производства «под ключ»

Одна из наиболее сложных форм иностранного инвестирования. В данном случае подрядчик в государстве-доноре обязан принять на себя весь фронт работ по разработке и строительству объекта производства, отбору и подготовке обслуживающего персонала и приведении объекта в рабочее состояние. Только после этого заказчик может принять готовый заказ «под ключ» и оплатить его.

Эта сфера деятельности охватывает достаточно широкие спектр услуг, благодаря чему строительство объектов под ключ не всегда можно назвать способом иностранного инвестирования — только в случае привлечения к процессу зарубежных инвесторов.

Наиболее значимую роль для экономики любой страны играют прямые иностранные инвестиции. Их значение заключается в:

- Обеспечении социально-экономической стабильности

- Активизации инвестиционных процессов

- Взаимовыгодном обмене практическими навыками и менеджментом для выхода на международную арену

- Стимулировании развития отраслей и регионов

- Развитии экспортного производства с высокой долей добавленной стоимости и инноваций

- Стимулировании роста занятости населения и дальнейшего расширения налоговой базы

- действующее государство свободно позволяет создать организацию с участием иностранного капитала;

- имеют льготный режим ввода в страну, позволяющий не переплачивать проценты за пользование;

- контроль практически отсутствует на территории инвестируемого государства;

- отсутствует раздельный учет дохода внешних инвестиций непосредственно от внутренних;

- оплачивается минимальная сумма налогов в некоторых случаях просто отсутствует;

- сумма доходов не выплачивается инвестору в определенный срок, что позволяет проекту развиваться больше;

Cпособы осуществления

Как существует множество видов иностранных инвестиций, так существует и множество способов их осуществления.

- покупка ценных бумаг компании

- поглощение или покупку целой компании

- запуск организации полностью принадлежащей иностранным инвесторам

- долевое участие в капитале совместных проектов

- предоставление займов и ссуд

- покупка права собственности или права пользования на различные объекты

- реинвестиции прибыли

- предоставление права на пользование новыми технологиями.

Рейтинг( Пока оценок нет )Комментарии0Поделиться: Загрузка . Похожие материалы

Иностранный капитал

Привлечение иностранного капитала в экономику России представляет собой важнейшую задачу, которая решается во все годы руководством страны. Для государства необходимо обращение к иностранным капиталам по соответствующим причинам.

Экономический кризис и сокращение внутренних ресурсов инвестиций определяют необходимое обращение к иностранным источникам капитала в качестве конкретного проекта в производственной сфере, в бюджетной сфере посредством увеличения внешнего долга государства.

Зарубежными инвесторами в нашу экономику привносятся современные технологии, которые характеризуются существенным повышением конкурентоспособности отечественных предприятий.

Предприятий с зарубежными инвестициями создают новые рабочие места и способствуют росту уровня занятости граждан России, снижают социальную напряженность.

Еще одной причиной является конкуренция предприятий с зарубежными инвестициями со старыми российскими организациями внутреннего рынка, что имеет значение в борьбе с монополизмом.

Привлечение в РФ

Наиболее предпочтительным способом использования иностранного капитала для России является привлечение прямых иностранных инвестиций. Их преимущество в том, что они не требуют возврата. Если объект вложения не гарантирует прибыли, то растет заинтересованность инвестора в развитии компании.

Основные направления развития привлекательности России для иностранных инвесторов:

- Снижение уровня инфляции.

- Укрепление финансового положения российских предприятий.

- Развитие системы гарантий и защиты собственности инвесторов.

- Контроль за использованием амортизационных отчислений.

- Формирование системы налогового стимулирования, для чего снижается налоговое бремя инвестора.

- Разработка механизмов господдержки инвестиционных проектов.

Стимулирование инвестиций

Для стимулирования увеличения инвестиций и ускорения экономических и социальных развития РФ для зарубежных инвесторов можно предоставить разные льготы. Порядок и виды предоставления данных льгот устанавливает законодательство РФ. В частности, льготы предоставляют зарубежным инвесторам, которые имеют вклад или долю в уставном капитале организации не меньше 10% и осуществляющим реинвестирование в полном объеме приобретенных доходов на территории РФ.

Важнейшие положения Закона — это статьи, которые гарантируют права собственности и денежную компенсацию в ситуации ее принудительного изъятия. В согласии со ст. 8 «имущество зарубежного инвестора или коммерческой организации с зарубежными инвестициями не подлежит принудительному изъятию, включая национализацию, реквизицию, кроме случаев и по основаниям, которые устанавливаются федеральным законом или международным договором Российской Федерации».

В ситуации реквизиции коммерческой организации с иностранными инвестициями или зарубежному инвестору оплачивается стоимость реквизируемого имущества. Когда прекращается действие обстоятельств, в связи с которыми проведена реквизиция, коммерческая организация или иностранный инвестор с иностранными инвестициями имеет право требовать в судебном порядке возвращения сохранившегося имущества, но обязаны при этом возвратить сумму компенсации, полученную ими, учитывая потерь от уменьшения стоимости имущества.

При национализации коммерческой организации с иностранными инвестициями или зарубежному инвестору возмещают стоимость национализируемого имущества и прочие убытки.

Функции правительства

Соответственно с законодательством реализацию и разработку государственной политики в области инвестиционного международного сотрудничества производит Правительство Российской Федерации, которое:

- определяет целесообразность введения ограничений и запретов осуществления зарубежных инвестиций на территории РФ, создает законопроекты о перечнях указанных ограничений и запретов;

- определяет меры контроля за деятельностью зарубежных инвесторов в РФ;

- утверждает список приоритетных инвестиционных проектов;

- обеспечивает и разрабатывает реализацию федеральных программ привлечения зарубежных инвестиций;

- привлекает инвестиционные кредиты финансовых международных организаций и зарубежных государств на финансирование инвестиционных проектов федерального значения и бюджета развития РФ;

- проводит взаимодействие с субъектами РФ в отношении инвестиционного международного сотрудничества;

- производит контроль за заключением и подготовкой инвестиционных соглашений с зарубежными инвесторами о реализации ими инвестиционных крупномасштабных проектов;

- проводит контроль за заключением и подготовкой международных договоров РФ о взаимной защите и поощрении инвестиций. Координация работы федеральных органов исполнительной власти по привлечению прямых иностранных инвестиций в экономику и аккредитация филиалов зарубежных юридических лиц возлагаются на Министерство экономического развития РФ.

С 2000 по 2008 г. развитие экономики страны характеризовалось увеличением объемов иностранных инвестиций. В 2007 г. в Российской Федерации поступило 120,9 млрд долл. зарубежных инвестиций, что в 2,2 раза больше показателя 2006 г. Но самый большой удельный вес в общем объеме занимают по-прежнему другие инвестиции, которые осуществляются, как правило, на возвратной основе (займы финансовых международных организаций, банковские и торговые кредиты и так далее).

В условиях разразившегося экономического мирового кризиса в 2008 г. приток зарубежных инвестиций в Россию уменьшился на 14,2% (до 103,8 миллиарда долларов). Прямые иностранные инвестиции при этом уменьшились на 2,8%, портфельные — па 66,3%, другие — на 15,3%.

Главными странами — инвесторами в российскую экономику остаются: Нидерланды, Кипр, Германия, Люксембург, Виргинские острова (Великобритания), Великобритания, Франция США. На их долю приходилось около 80% от суммарного объема иностранных накопленных инвестиций, включая и на долю прямых инвестиций — приблизительно 78%.

В течение последнего десятилетия зарубежный капитал направлялся преимущественно в добывающие отрасли промышленности (в среднем больше 22% от суммарного объема), и лишь в 2008 г. лидером по привлечению являлись предприятия обрабатывающего сектора. Следующими объектами по инвестиционной привлекательности остаются общественное питание и торговля (20%), связь и транспорт (12%) и недвижимость (9%) и финансовый сектор (6%).

Большие темпы роста экономики в период с 2001 по 2008 г. снабдили привлекательность российского рынка для зарубежных инвесторов. Но даже в этот период Россия в привлечении инвестиций отставала от прочих стран. Для сравнения: в экономику Китая — лидера в мире по привлечению иностранных прямых инвестиций в 2004 г. вложили 60 млрд долл., а в 2005 г. — 72,4 млрд долл., то есть в 6 раз больше, нежели в РФ. По данным ЕБРР, итоговый объем иностранных прямых инвестиций накопительным итогом составляет приблизительно 6,5% от российского ВВП, что в 5 раз менее, чем средний показатель для прочих европейских стран с переходной экономикой.

В согласии с результатами ежегодного анализа инвестиционной привлекательности рынков разных стран, который был проведен известной консалтинговой фирмой Ernst& Young при помощи опроса топ-менеджеров известных мировых корпораций, Россия в 2009 г. оказалась только на 9-м месте (в 2008 г. была на 6-м), уступая значительно развивающимся и развитым странам.

Соответственно с оценкой прочего консалтингового агентства, Kearney А. Т., Россия занимает только 11-е место по инвестиционной привлекательности.

Правовые гарантии

Естественно, что ни один инвестор не будет вкладывать деньги в государство, которое не сможет гарантировать ему юридическую поддержку такой деятельности. Инвестор, осуществляющий портфельные инвестиции, кредитующий компании другой страны или покупающий контрольный пакет ее акций, преследует единственную цель — получить прибыль. Сделать это можно только при уверенности в том, что свои средства он сможет беспрепятственно и в любой момент вывести из другой страны. То есть государство должно ему это гарантировать и законодательно закрепить такую возможность. Никто не будет вкладывать свои деньги в экономику страны с нестабильным политическим режимом, в котором законы не соблюдаются.

Вот поэтому для привлечения иностранных инвестиций разные страны разрабатывают законы, которыми гарантируют безопасность средств иностранных инвесторов. В нашей стране об этом говорится в уже упомянутом Федеральном Законе, а также других законодательных актах, в том числе и в указах Президента РФ. В частности, наша страна гарантирует беспрепятственный вывод иностранных инвестиций после оплаты инвесторами всех установленных налогов и сборов в той валюте, в которой эти инвестиции совершались.

Наличие государственных гарантий беспрепятственного вывода инвестиций и полученной прибыли из страны, в которую они вводились, является одним из главных факторов привлечения иностранных финансовых потоков.

Подводя итоги нашему разговору про иностранные инвестиции можно отметить, что сегодня их использование является объективной необходимостью для любого государства. Они позволяют решить целый ряд задач, обусловленных глобализацией и интернационализацией мировой экономики. Иностранные инвестиции создают условия в государстве, куда они приходят, от которых выигрывает не только сам инвестор, но и все участники этого процесса. Благодаря развитию производства и повышению конкурентоспособности национальных товаров, прибыль получает и само государство. Именно поэтому страны заинтересованы в привлечении иностранных инвестиций, для чего создают привлекательные для инвесторов из-за рубежа условия.

Регулирование

Законодательной основой регулирования иностранных инвестиций на территории Российской Федерации является ФЗ от 9.07.1999г №160-ФЗ «Об иностранных инвестициях в Российской Федерации». Кроме того, они регулируются международными договорами и нормами международного права. К ним относятся: Сеульская конвенция 11.10.1985г. об утверждении Многостороннего агентства по гарантиям инвестиций, а также Конвенция о защите прав инвестора от 28.03.1997г.

Сеульская конвенция предоставляет иностранным инвесторам финансовые гарантии от некоммерческих рисков путем страхования инвестиций от:

- рисков с переводом и обменом валюты

- нарушений договоров и отказ от них

- рисков войны и беспорядков.

Основные проблемы

Нельзя забывать, что финансовые вливания извне могут иметь различные последствия для получателя. Так, можно выделить следующие проблемы:

- резкий спад в инвестиционной деятельности компании. Как правило, по своим темпам он существенно опережает текущий производственный спад. В итоге нарушаются условия всех видов воспроизводства, капиталоемкие отрасли начинают отставать в развитии, уменьшаются объемы технического производства;

- снижается часть общих накоплений в случае применения ВВП. При этом в качестве общего накопления стоит понимать факт «чистой» покупки услуг или товаров, которые поступили вместе с импортом, но еще не были потреблены;

- нехватка инвестиционного капитала может привести к целому ряду проблем, когда производственные средства устаревают морально и физически. Дальнейшее развитие в такой ситуации становится невозможным;

- технологическая структура инвестиций не способствует ускорению процессов обновления капитала. При этом часть расходов, предназначенных для обновления оборудования, будет снижаться;

- различные регионы страны развиваются различными темпами, что становится заметным и потенциальному инвестору. Как следствие, формируется так называемая дифференциация регионов;

- появляются большие риски, которые связаны с резким повышением цен и снижением рентабельности. Как следствие, привлечение дальнейших инвестиций из-за рубежа становится невозможным.

Несовершенство правоприменительной практики и законодательной базы

Серьезным препятствием на пути иностранных инвестиций в РФ является несовершенство правоприменительной практики и законодательной базы. В согласии с рейтингом Всемирного экономического форума (ВЭФ), в который включаются 125 стран, в 2007 г. Россия занимала 110-е место по независимости судебной системы, 114-е — по объективности решений чиновников и 120-е — по защите прав миноритариев.

Частое изменение и нарушение ипринципов налогообложения, недостаточная защита интеллектуальной собственности и прав акционеров и, лоббирование интересов больших государственных компаний, криминал в экономике, самоуправство местных властей, несоответствие международным стандартам правил ведения бухгалтерского учета создают увеличенные риски для веления бизнеса в стране.

Таким образом, лишь эффективная реализация административных и экономических реформ, борьба с коррупцией, дерегулирование, усовершенствование правоприменительной практики и законодательства, вместе с активной работой по улучшению российского имиджа и привлечению иностранных инвесторов за границей, дает ей возможность преодолеть последствия кризиса, встать на путь стабильного экономического роста и занять на мировом рынке достойное место.

Мы коротко рассмотрели иностранные инвестиции, их стимулирование, функции и особенности. Оставляйте свои комментарии или дополнения к материалу.

Вывод

Описанные в статье принципы подходят не только для государства в целом, но и для небольших компаний. Важно понимать, что для привлечения денег извне должна быть создана соответствующая база. Как только инвестор увидит ответственно отношение и убедится в защите своих интересов, он обязательно принесет свои деньги в страну.

Источник