- Рентабельность сельскохозяйственного производства и ее показатели

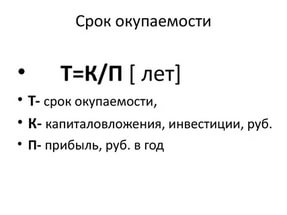

- Формула окупаемости затрат

- Понятие окупаемости затрат

- Простая формула окупаемости затрат

- Динамическая формула срока окупаемости

- Значение срока окупаемости затрат

- Примеры решения задач

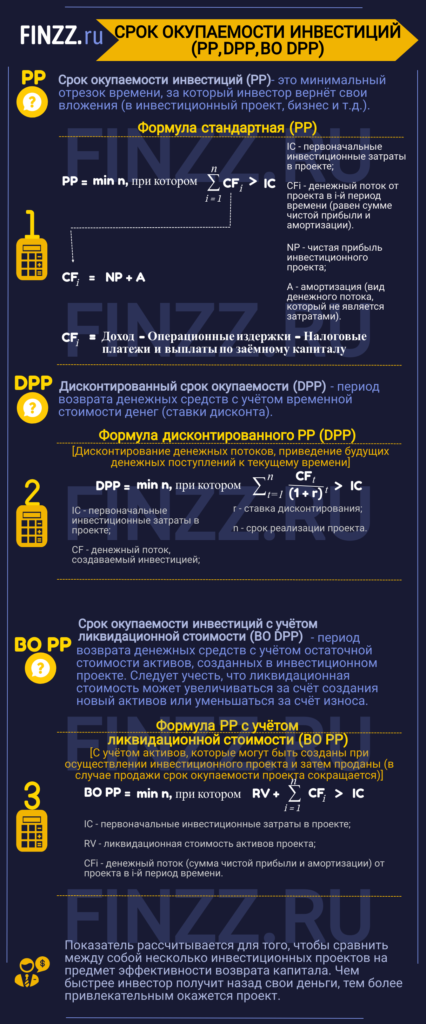

- Срок окупаемости инвестиций (PP, DPP, BO DPP). Формула расчета в Excel

- Инфографика: Срок окупаемости инвестиций (PP, DPP, BO DPP)

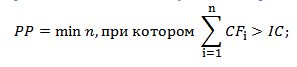

- #1 Срок окупаемости инвестиций (PP). Формула

- Cрок окупаемости инвестиций (PP). Пример расчета в Excel

- #2 Дисконтированный срок окупаемости инвестиций (DPP). Формула расчета

- Расчета дисконтированного срока окупаемости инвестиций в Excel

- Мастер-класс: “Как рассчитать срок окупаемости для бизнес плана: инструкция”

- #3 Срок окупаемости инвестиций с учетом ликвидационной стоимости

- Расчет срока окупаемости инвестиции с учетом ликвидационной стоимости в Excel

Рентабельность сельскохозяйственного производства и ее показатели

Рентабельность служит одним из показателей эффективности производства. Этот показатель применяется для характеристики эффективности использования производственных затрат и является обобщающим, так как дает общую характеристику эффективности использования всех факторов производства, имеющих рыночную оценку.

В целом рентабельность характеризует результат хозяйственной деятельности за определенный период и рассчитывается как отношение полученной прибыли к вложениям в основные и оборотные средства. Рентабельность служит необходимым условием формирования финансовых ресурсов хозяйствующих субъектов, обеспечения расширенного воспроизводства и совершенствования организационно-технических основ производства.

Устойчивость и рост рентабельности обеспечиваются развитием и повышением отдачи основных и оборотных средств, их оптимальной структурой, интенсификацией производства и ростом производительности труда. Интегрированным выражением повышения рентабельности является относительный рост прибыли по отношению к затратам.

В экономическом анализе выделяют следующие виды рентабельности: народно-хозяйственную, отраслевую (по отраслям экономики — сельское хозяйство, промышленность, торговля и т. д.), внутриотраслевую (по видам продукции и товарным группам — животноводство, растениеводство, производство зерна, пшеницы, свинины и т. п.), общую и хозрасчетную.

Каждая отрасль народного хозяйства имеет свою систему показателей рентабельности. В сельском хозяйстве это валовой доход, чистый доход, общая прибыль, прибыль в расчете на 100 га сельскохозяйственных угодий или пашни, прибыль в расчете на одного среднегодового работника, прибыль в расчете на один человеко-день, норма прибыли, окупаемость затрат. Эти же показатели применяются для расчета рентабельности в отдельных отраслях хозяйства.

Валовой доход (ВД) — разница между стоимостью валовой продукции (ВП) и производственными материальными затратами.

Чистый доход (ЧД) — разница между валовой продукцией и совокупными (полными) затратами на ее производство.

Валовая прибыль (ПРв) — финансовый результат от производственной и непроизводственной деятельности предприятия с точки зрения доходности, это общий объем реализованной товарной продукции по цене продаж за вычетом затрат на производство и реализацию товарной продукции.

Прибыль от реализации рассчитывают как разницу между денежной выручкой от реализации товаров и услуг и полной себестоимостью на производство и реализацию.

Чистая прибыль определяется как валовая прибыль минус налоги, не учтенные в себестоимости.

Перечисленные показатели являются абсолютными. Они характеризуют эффект, общий результат. Однако без соотношения с затратами по ним нельзя судить об эффективности используемых ресурсов.

Рентабельность является показателем сравнительной эффективности производственной или всей деятельности предприятия при сопоставлении стоимостного результата с материально-денежными затратами. Кроме того, рентабельность является индикатором, определяющим для предприятия наиболее выгодные виды продукции.

Если говорить обобщенно, то в сельском хозяйстве уровень рентабельности определяют как отношение прибыли к себестоимости, %:

уровень рентабельности по чистому доходу

уровень рентабельности по прибыли от реализации

где Спр — себестоимость производственная, руб.; Сп — себестоимость полная (производственная и реализационная), руб.; ПРр — прибыль от реализации продукции.

Приведенные показатели характеризуют величину эффекта на единицу потребленных ресурсов.

При отрицательной рентабельности может быть использован коэффициент окупаемости затрат (Коз), который показывает объем денежной выручки (В) на 1 руб. полных затрат (СпР):

Также для характеристики эффективности использования фондов предприятия используется норма прибыли (Нпр), которая характеризует уровень доходности долгосрочных затрат в виде среднегодовой стоимости основных производственных фондов (СОПФ) и материальных оборотных средств (Соб):

Все показатели рентабельности изменяются с изменением реализационных цен и себестоимости продукции. Поэтому все мероприятия, направленные на снижение себестоимости, будут способствовать повышению нормы рентабельности. Необходимо учитывать и повышение качества продукции как объективную основу для ценовых надбавок.

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Источник

Формула окупаемости затрат

Понятие окупаемости затрат

Перед осуществлением вложений, каждый инвестор в обязательном порядке определяет срок, после которого инвестиция начинает приносить доходы (прибыль). Для этого в экономике применяется показатель окупаемости в качестве финансового коэффициента.

Период окупаемости затрат составляет временной промежуток, по завершению которого сумма вложенных (затраченных) средств сравняется с суммой полученного дохода. Формула окупаемости затрат определяет срок, по окончанию которого денежные средства (затраты, вложенные в проект) вернутся инвесторам (акционерам и другим заинтересованным лицам), при этом предприятие (проект) начинает приносить прибыль.

Чаще всего формула окупаемости затрат используется при выборе одного из вариантов проекта для совершения инвестиций. По результатам расчетов инвестор с большей вероятностью предпочтет тот проект (предприятие), коэффициент окупаемости у которого будет меньше всего. Формула окупаемости затрат в этом случае отражает более быструю доходность предприятия.

Простая формула окупаемости затрат

Самый простой способ расчета определяет период, который проходит с момента вложения средств (осуществления затрат) до момента наступления их окупаемости:

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Формула срока окупаемости затрат даст более точный результат при соблюдении некоторых условий:

- Равные сроки жизни сравниваемых (альтернативных) проектов,

- Единовременные вложения на старте проекта;

- Равномерное поступление доходаот инвестированных средств (в равных частях).

Этот способ вычисления срока окупаемости затрат самый простой и ясный для понимания.

Формула окупаемости затрат является достаточно информативной в качестве показателя риска инвестирования средств. В случае, когда время окупаемости будет большим, можно говорить о высоких рисках инвестирования (и наоборот).

Этот способ вместе со своей простотой обладает несколькими недостатками:

- Ценность вложенных средств может значительно поменяться на протяжении определенного промежутка времени;

- После достижения момента окупаемости проекта он может и дальше приносить прибыль, необходимую к расчету.

Динамическая формула срока окупаемости

Динамический (дисконтированный) срок окупаемости затрат представляет собой показатель длительности периода, который проходит от старта вложений до момента окупаемости его затрат, но с учетом факта дисконтирования.

В данном варианте срок окупаемости может настать тогда, когда чистая текущая стоимость станет положительной и будет оставаться такой и в дальнейшем. Динамический срок окупаемости является всегда большей величиной, чем статический срок, поскольку при вычислении динамического значения показателя к учету принимается изменение стоимости денежных средств в соответствии с временным фактором.

Значение срока окупаемости затрат

Формула окупаемости затрат в большинстве случаев используется при расчете капитальных вложений. Данным показателем оценивается эффективность реконструкции и модернизации производства, при этом происходит отражение периода, на протяжении которого появляется экономия и дополнительная сумма прибыли, которая превосходит сумму, затраченную накапитальные вложения.

Во многих случаях формула срока окупаемости затрат применяется в процессе оценки эффективности и целесообразности капиталовложений. В данных расчётах при очень больших показателях сроков окупаемости, скорей всего, придется отказаться от вложений.

Формула окупаемости затрат дает возможность узнать, за какой временной промежутоксредства, вложенные в определенный производственный агрегат, смогут вернуться за счет прибыли, полученной от его эксплуатации.

Примеры решения задач

| Задание | Определить срок окупаемости затрат по компании«Строймонтаж» по следующим данным: |

Затраты на проект – 150 000 рублей.

Предполагаемый годовой доход – 52 000 рублей.

Рассчитать срок окупаемости.

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Вывод. Мы видим, что по окончанию почти 3 лет проект в полой мере окупит затраты и начнет приносить прибыль. Недостатком данной формулы является то, что она не учитывает возникновения дополнительных издержек.

| Задание | Определить окупаемость затрат по условию предыдущей задачи, если в каждый год проект несет издержки в сумме 22 000 рублей. |

Дано: Сумма затрат – 150 000 руб.

Прибыль – 52 000 руб.

Издержки годовые 21000 руб.

Соз=З/(П- Изд)

Соз=150000/(52000-22000)=150000/30000 =5 лет

Источник

Срок окупаемости инвестиций (PP, DPP, BO DPP). Формула расчета в Excel

Рассмотрим такой инвестиционный показатель как срок окупаемости инвестиций, его модификации, примеры и формулы расчета.

Срок окупаемости инвестиций (англ. PP, payback period) – это минимальный период времени возврата вложенных средств в инвестиционный проект, бизнес или любую другую инвестицию. Срок окупаемости является ключевым показателем оценки инвестиционной привлекательности бизнес плана, проекта и любого другого объекта инвестирования. Рассмотрим различные показатели срока окупаемости используемые на практике:

Инфографика: Срок окупаемости инвестиций (PP, DPP, BO DPP)

Данный показатель позволяет сравнивать между собой различные проекты по степени их эффективности возврата капитала.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

#1 Срок окупаемости инвестиций (PP). Формула

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

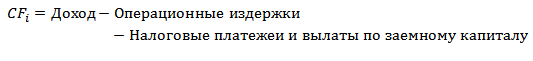

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Для расчета денежного потока необходимо воспользоваться следующими формулами:

А (Amortization) – амортизация, вид денежного потока, который не является затратами;

NP (Net Profit) – чистая прибыль инвестиционного проекта.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

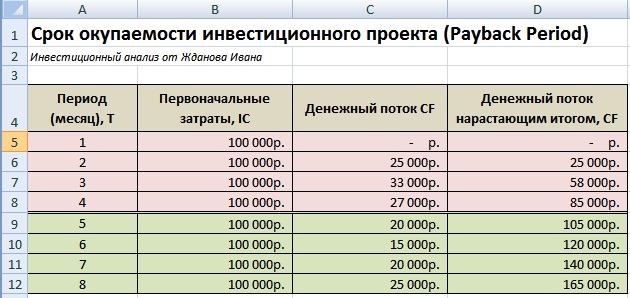

Cрок окупаемости инвестиций (PP). Пример расчета в Excel

Рассчитаем срок окупаемости инвестиций в проект с помощью программы Excel. Для этого необходимо определить первоначальные затраты, которые в нашем примере составили 100000 руб., далее необходимо спрогнозировать будущие денежные поступления (CF) и определить с какого периода сумма денежного потока превысит первоначальные инвестиционные затраты. На рисунке ниже показан расчет срока окупаемости проекта. Формула расчета денежного потока нарастающим итогом следующая:

Денежный поток нарастающим итогом (CF) =C6+D5

Пример расчета срока окупаемости инвестиций в Excel

На пятом месяце сумма денежных поступлений окупит первоначальные затраты, поэтому срок окупаемости составит 5 месяцев.

Основные недостатки использования данного показателя в оценке инвестиций заключаются:

- Отсутствие дисконтирования денежных потоков бизнес проекта.

- Не рассматриваются денежные поступления за пределами срока окупаемости.

#2 Дисконтированный срок окупаемости инвестиций (DPP). Формула расчета

Дисконтированный срок окупаемости (англ. DPP, Discounted Payback Period) – период возврата денежных средств с учетом временной стоимости денег (ставки дисконта). Главное отличие от простой формулы срока окупаемости – это дисконтирования денежных потоков и приведение будущих денежных поступлений к текущему времени.

DPP (Discounted Payback Period) – дисконтированный срок окупаемости инвестиций;

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

CF (Cash Flow) – денежный поток, создаваемый инвестицией;

r – ставка дисконтирования;

n – срок реализации проекта.

Расчета дисконтированного срока окупаемости инвестиций в Excel

Рассмотрим пример оценки дисконтированного срока окупаемости инвестиций для бизнес-плана. Первоначальные инвестиции составили 100000 руб., денежный поток изменялся ежемесячно и отражен в столбце «С». Ставка дисконтирования была взята равной 10%. Для расчета дисконтированного денежного потока воспользуемся следующей формулой:

Дисконтированный денежный поток =C7/(1+$C$3)^A7

Денежные поступления нарастающим итогом =E7+D8

Пример расчета дисконтированного срока окупаемости инвестиции в Excel

Проект окупится на 5 месяц, в котором денежные поступления составят 100860 руб.

Мастер-класс: “Как рассчитать срок окупаемости для бизнес плана: инструкция”

#3 Срок окупаемости инвестиций с учетом ликвидационной стоимости

Срок окупаемости с учетом ликвидационной стоимости (англ. Bail-Out Payback Period) – представляет собой период возврата денежных средств с учетом остаточной стоимости активов, созданных в инвестиционном проекте. При осуществлении инвестиционного проекта могут создаваться активы, которые могут быть проданы (ликвидированы) в результате этого срок окупаемости проекта существенно сокращается.

где:

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

RV (Residual Value)– ликвидационная стоимость активов проекта;

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Ликвидационная стоимость может, как увеличиться в результате создания новых активов, так и уменьшаться за счет износа.

Расчет срока окупаемости инвестиции с учетом ликвидационной стоимости в Excel

На рисунке ниже показан расчет периода окупаемости проекта с учетом ликвидационной стоимости. Формула в Excel достаточно простая и имеет вид:

Денежные поступления с ликвидационной стоимостью =C6+E5+D6

Пример оценки срока окупаемости с учетом ликвидационной стоимости в Excel

В итоге, срок окупаемости с учетом ликвидационной стоимости составит

4 лет. Данный способ оценки целесообразно применять при высокой ликвидности создаваемых активов. Как можно заметить, в данном варианте расчета срока окупаемости тоже может быть использована ставка дисконтирования.

Кроме срока окупаемости инвестиций существуют другие показатели оценки эффективности, позволяющие более точно провести анализ проекта. Более подробно о них вы можете узнать в статье: “6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI“.

Резюме

Срок окупаемости является важнейшим показателем инвестиционного анализа проектов и бизнеса. Он позволяет определить целесообразность вложения в тот или иной проект. Использование дисконтирования денежных потоков и ликвидационной стоимости активов позволяет инвестору более точно оценить период возврата капитала. Помимо данного коэффициента необходим анализ через другие показатели эффективности: чистой приведенной стоимости (NPV), внутренней нормы доходности (IRR) индекса прибыльности (PI). Кроме точечной оценки необходим анализ динамики денежных потоков и их равномерность.

Автор: к.э.н. Жданов Иван Юрьевич

Источник