- Соотношение риска и доходности инвестиций

- Риск-менеджмент в трейдинге: формула расчета риска

- Формулы расчёта риска

- Правило ограничения портфельного риска 20%

- Пример расчета сделки в трейдинге

- Доходность и риски инвестиционного портфеля — примеры

- 1. Что такое риск и доходность инвестиционного портфеля

- 2. Риски инвестиционного портфеля — системные и несистемные

- 3. Как рассчитать доходность и риски портфеля ценных бумаг — примеры расчёта

- 3.1. На основе средних значений предыдущих лет

- 3.2. На основе вероятностных оценок

- 4. Советы и выводы для инвесторов

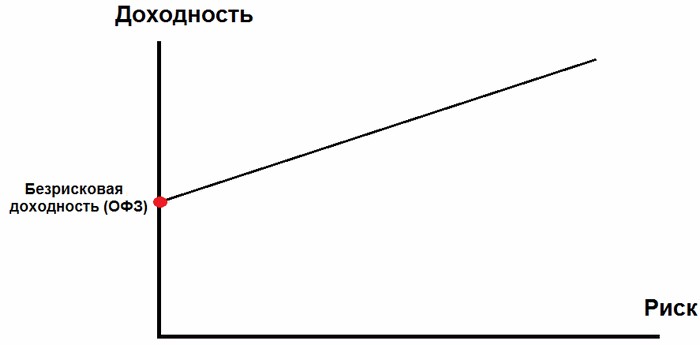

Соотношение риска и доходности инвестиций

В процессе формирования своего портфеля ценных бумаг каждый инвестор неизбежно сталкивается с таким понятием как соотношение риска и доходности (как для отдельно взятого финансового инструмента входящего в его портфель, так и для всего портфеля в целом). Существует целая портфельная теория, разработанная американским экономистом Гарри Марковицем, направленная на то чтобы включать в свой портфель только те финансовые инструменты, для которых соотношение риска к доходности является оптимальным.

Или, другими словами, теория эффективного портфеля Марковица даёт ответ на вопрос о том, какой уровень доходности является приемлемым (оптимальным) для того уровня риска, который готов взять на себя инвестор.

Давайте, для начала определимся с основными терминами.

Риском называется вероятность того, что инвестиция в определённый финансовый инструмент (или в группу финансовых инструментов – инвестиционный портфель) не только не принесёт желаемого уровня прибыли, но и повлечёт за собой убыток. Уровень риска удобно выражать в процентах от суммы инвестируемого капитала. Так, например, величина риска в 100% говорит о полной потере инвестируемого капитала, а риск в 50% – о потере его половины.

Доходностью называют ту прибыль, которую приносит финансовый инструмент, выбранный в качестве объекта для инвестиций (или весь портфель целиком). Её также обычно выражают в процентах от инвестируемого капитала.

Для того чтобы понять какое соотношение риска и доходности является оптимальным, давайте рассмотрим вот этот график:

Кривая риск/доходность в теории Гарри Марковица

График построен на основе решения задачи по оптимизации инвестиционного портфеля (квадратической оптимизации при линейных ограничениях). Формулировка этой задачи выглядит примерно следующим образом:

Не вникая далее в премудрости высшей математики, давайте проанализируем вышеозначенный график с точки зрения простого инвестора.

Как видите, на нём есть линия красного цвета, обозначенная как граница эффективности. Эта именно та линия, на которой находятся оптимальные значения соотношения риска к доходности анализируемого финансового инструмента. Нижняя её часть соответствует небольшой доходности при таком же относительно небольшом уровне риска, средняя часть – среднему уровню доходности при среднем же риске, верхняя часть – высокому уровню доходности при большом уровне риска.

Нижняя часть границы эффективности содержит значения соотношения риска к доходности, удовлетворяющие консервативных инвесторов, а в верхней её части находятся значения, которые устраивают инвесторов с агрессивными стратегиями инвестирования.

Теперь давайте обратим своё внимание на области находящиеся выше и ниже границы эффективности. Всё множество значений находящееся ниже границы эффективности, представляет собой неоптимальное соотношение риска к доходности, то есть риск здесь относительно велик при сравнительно небольшом уровне доходности.

Вы же не станете инвестировать в акции с доходностью ниже или равной проценту по банковскому депозиту? Ведь акции (даже принадлежащие к категории голубых фишек), это относительно рискованный финансовый инструмент, который может принести как прибыль, так и убыток. А банковский депозит, с учётом того, что вклады физических лиц подлежат программе обязательного страхования, с вероятностью близкой к ста процентам, принесёт пусть небольшую, но всё же прибыль.

На вышеозначенном графике, точка соответствующая инвестициям в банковские депозиты находится на границе эффективности (в нижней её части), а точка соответствующая инвестициям в акции с такой же доходностью, расположена на том же уровне, но значительно правее границы эффективности.

А вот ту область, которая находится выше границы эффективности, можно отнести к миру заоблачных фантазий, поскольку в реальности такие соотношения риска к доходности попросту невозможны. Когда, например, кто-либо предлагает вам инвестировать свои деньги под высочайший процент и с небольшим уровнем риска, то он предлагает невозможное, то есть, по сути, он вас обманывает.

В общем и целом из всего вышесказанного можно извлечь следующие основные выводы:

- Величина потенциальной доходности финансового инструмента неизбежно зависит от величины связанного с ним риска. Или, иными словами, чем больше доходность, тем больше риск и наоборот;

- Невозможно получить высокий уровень дохода, не подвергаясь при этом повышенному риску;

- Портфель инвестора следует составлять из бумаг соотношение риска и доходности которых, соответствует значениям лежащих на границе эффективности.

Источник

Риск-менеджмент в трейдинге: формула расчета риска

Сегодня мы поговорим про риск-менеджмент в трейдинге: как управлять риском на практике, рассчитать потенциальную сделку по формуле расчета риска и принять верное решение о том, стоит ли эту сделку заключать или она непозволительно рискованная. Для каждого успешного трейдера и инвестора прибыльная системная торговля на фондовом рынке держится на трех китах:

- Управление рисками и капиталом

- Анализ технический и анализ фундаментальный

- Психология

Управление риском – это в первую очередь процесс предварительного анализа всех сделок на возможный риск и потенциальную прибыль. Прежде чем совершить сделку на фондовом рынке (открыть позицию), основополагающим условием является определение возникающего при этом риска. Только после этого риском станет возможно управлять. Каждый трейдер должен точно знать, во сколько ему обойдется неудачная сделка, если что-то пойдет не так. В этом деле стоп-лосс, здравомыслие и трезвый расчет – ваши главные союзники.

Риск появляется тогда, когда вы не знаете, что делаете. Уоррен Баффет

Формулы расчёта риска

Для определения рисков существуют определенные формулы и правила, например:

Риск в одной сделке = Стоимость покупки — Стоп

А это — формула расчета риска на весь торговый капитал, выраженного в процентах:

Риск = Ожидаемые убытки в сделке / Капитал * 100

Эта формула поможет вам соблюдать основное правило риск–менеджмента, которое позволяет рисковать в одной сделке не более чем 2% торгового капитала (или портфеля). «Не рискуй всеми деньгами» — наиглавнейшая заповедь трейдера! Именно поэтому управление капиталом на фондовом рынке в первую очередь заключается в грамотном определении размера позиции .

Но имейте в виду: чем активнее вы торгуете, тем меньше вы можете себе позволить рисковать в одной сделке! Краткосрочные спекулянты не могут себе позволить рисковать даже 2% капитала ! И должны ориентироваться на правило ниже.

Правило ограничения портфельного риска 20%

В риск-менеджменте существует правило ограничения общего, портфельного, риска не более чем на 20%. То есть если вы решите закрыть все свои позиции, торговый капитал должен быть не меньше 80% от первоначального. Соблюдать это правило чрезвычайно важно. Если вы позволите потерям превысить эту цифру, то шансы возместить ущерб существенно снизятся. К примеру, потеря 10% капитала может быть компенсирована заработком в 11%. Потеряв 20%, придется заработать уже 25%, чтобы вернуться к первоначальному размеру торгового капитала. Ну а потеря 50% капитала потребует 100% доходности! А такой уровень прибыли новички уже не способны обеспечить (даже если поначалу везет). Мало того, – такая доходность под силу лишь немногим бобрам-профессионалам или бобрихам-профессионалкам 🙂

Следующее важное правило управления риском: добивайтесь соотношения прибыли к риску в каждой вашей сделке как минимум 2:1 и выше. Но лучше старайтесь заключать только те сделки, предварительные расчеты которых показывают, что потенциальная прибыль превышает риск в 3 раза.

Пример расчета сделки в трейдинге

Для того, чтобы зарабатывать на фондовом рынке, в планируемой сделке критически важно держать соотношение прибыль/риск не ниже 2:1! Но лучше, если это соотношение будет 3:1 и выше. Рассмотрим планирование сделки на примере:

Допустим, наша торговая система дает сигнал на покупку акций Газпрома, так как цена пробила сопротивление в районе 170 пунктов (пусть это и будет цена покупки).

Допустим, наш анализ графика предполагает в этом случае установку стоп-ордера на уровне 150 пунктов.

И предположим, что ближайшее сильное сопротивление, где было бы разумно зафиксировать прибыль, находится на уровне 260 пунктов.

Если наши правила управления капиталом позволяют открыть позицию в 100 акций, то возможная прибыль равна =100*260-100*170 минус издержки (про издержки подробно рассказывается на странице Размер Торгового Капитала), то есть немного меньше 9000 руб (мне приходится переходить на приблизительные цифры, так как в этом учебном примере нельзя подсчитать точные издержки — у разных брокеров могут быть разные комиссии).

Расчетный риск в этой сделке будет равен 100*170–100*150=2000 руб. Таким образом, приблизительное соотношение прибыли к риску 9000:2000=4,5 и такой коэффициент позволяет нам совершить сделку.

Но если сильное сопротивление в Газпроме находится, к примеру, уже на уровне 200, то это значит, что интересующее нас соотношение будет 3000:2000=1,5 и совершать эту сделку мы не будем — такой высокий риск не оправдан.

Сущность риск-менеджмента в следующем: рискуйте не больше, чем вы можете себе позволить потерять, и в то же время достаточно, чтобы выигрыш был существенным. Если такой суммы для вас не существует, не вступайте в игру. Эд Сейкота.

Дисциплинированно соблюдать все правила риск-менеджмента вам поможет торговый план, составление которого предусматривает предварительный точный расчет каждой сделки: размер позиции, возможный риск, минимизацию этого риска, точку безубыточности, потенциальную прибыль и соотношение этой прибыли к риску.

Последовательность всех публикаций вы найдете на странице Содержание курса

Источник

Доходность и риски инвестиционного портфеля — примеры

Хорошо сбалансированный инвестиционный портфель традиционно является одним из самых надёжных способов инвестирования в ценные бумаги на фондовом рынке. Но сколько можно заработать и при каких рисках? В этой статье мы поговорим про доходность и риски портфелей, приведём примеры способов расчёта.

Для тех, кто только начинает знакомиться с инвестициями предлагаю изучить следующие вопросы:

1. Что такое риск и доходность инвестиционного портфеля

Как правило, инвестиции долгосрочные, поэтому чаще всего за единицу расчёта берётся один год.

Те, кто интересовался ПИФами при выборе подходящего фонда для инвестирования, скорее всего, могли видеть различные предложения. Например, могли быть следующие цифры:

- Портфель №1 (умеренный). Доходность 20% при риске в 8%;

- Портфель №2 (консервативный). Доходность 15% при риске в 5%;

- Портфель №3 (агрессивный). Доходность 35% при риске в 25%;

То есть управляющий фонд указывает потенциальную прибыль и риски. При этом эти данные не являются точными, поскольку получены статистическим путём. Доходность любого из этих портфелей может оказаться как выше, так и ниже прогноза. Эти цифры получены с помощью средних значений на рынке за последнее время. Но рынок постоянно изменяется, поэтому эти значения имеют отклонения. Никто не может гарантировать поведения цен в будущем.

Если бы изучение истории было всё, что нужно, чтобы стать богатым — самыми богатыми людьми были бы библиотекари. Уоррен Баффет

Просчитать точные значения риска и доходности инвестиционного портфеля невозможно даже опытным инвесторам. Например, даже инвестируя в среднесрочные облигации ОФЗ, мы можем сильно промахнуться в своих ожиданиях, если произойдут какие-то экономических потрясений. А если речь идёт об инвестиции в акции, то здесь разбросы могут быть гораздо больше.

Поэтому речь всегда идёт лишь о вероятностных рисках и доходностях, включающее в себя множество неизвестных, каждая из которых влияет на конечный результат. При этом прогнозы чаще сбываются, чем не сбываются, поэтому их и делают.

Например, может случится черный лебедь. Событие, которые сильно повлияет на мировую экономику, но это событие нельзя было предсказать.

Ни для кого не секрет, что для снижения шансов потерять много денег используют диверсификацию портфеля. Другими словами: покупается несколько финансовых активов в разных пропорциях на фондовом рынке:

При выборе количества ценных бумаг считается, что их число не должно превышать 10-12. Эффект от чересчур сильной диверсификации может вообще исчезнуть. Поэтому лучше выбрать самые сильные 10 ценных бумаг из каждого сектора в экономике, чем добавить ещё 10 уже не таких сильных.

Давайте перечислим какие бывают риски, а уже далее займёмся арифметикой расчёта риска и доходности портфеля ценных бумаг.

2. Риски инвестиционного портфеля — системные и несистемные

Прочитав множество источников и книг, можно было заметить, что многие делят риски инвестиционного портфеля на две категории:

- Системные риски

- Политические/Страновые (войны, изменения в стране);

- Инфляционные (высокая инфляция);

- Валютные (сильное изменение курса национальной валюты);

- Изменения ставки рефинансирования (имеется в виду сильные и незапланированные изменения);

- Форс-мажоры (катастрофы, природные явления, эпидемии);

- Несистемные риски

- Кредитные (невыполнение кредитных обязательств);

- Деловые (ошибки в выборе вектора развития);

- Отраслевые (проблемы конкретно в секторах);

Помимо этого списка можно выделить ещё следующие

1 Капитальный риск. Это общий риск инвестирования в ценные бумаги. Вопрос встаёт в том, стоит ли вообще вкладываться в текущий момент по текущим ценам или стоит подождать. К сожалению, это невозможно определить.

2 Риск ликвидности. Из-за нехватки заявок на рынке есть возможность потери на комиссии, а, точнее, на спреде, поэтому важно покупать ликвидные активы. А если приобретать неликвидные, то только на долгосрок.

Спред — это разница между ценой аск и бид.

3 Селективный. Ошибки при отборе ценных бумаг. Это уже подвластно каждому инвестору.

4 Временной. Фундаментальный анализ показывает, что можно покупать, но было выбрано не самое удачное время для входа.

5 Экономический кризис. Глобальные спады в экономике случаются регулярно и будут случаться в будущем. При общем снижении экономик заработать можно лишь при торговле в шорт. Однако для инвестиционных портфелей такой подход практикуется только у активных трейдеров, но не у инвесторов.

3. Как рассчитать доходность и риски портфеля ценных бумаг — примеры расчёта

Как мы уже написали ранее: все расчёты риска и доходности делаются исключительно на основе статистической вероятности прошедшего периода. Рынки постоянно изменяются (то усиливается рост, то начинается падение и прочее), поэтому эти значения также меняются.

Рассмотрим два подхода для расчётов.

3.1. На основе средних значений предыдущих лет

Формула для подсчёта такого прогноза довольно проста:

- E — средняя доходность;

- di — средняя доходность за i-ый период;

Например, могут получиться следующие значения:

| Актив | E (в %) | период n (в месяцах) | максимальная просадка в % |

|---|---|---|---|

| Акция 1 | +1,15% | 48 | 15,2% |

| Акция 2 | +2,07% | 48 | 14,5% |

| Акция 3 | -0,47% | 48 | 24,2% |

| Облигация 1 | +0,8% | 48 | 2,7% |

Отсюда мы можем дать прогнозы в среднем о дальнейшем поведении. Составляя портфель, мы можем включать активы с различными весовыми коэффициентами, тем самым регулируя потенциальную доходность и риски.

Например, чтобы снизить максимальную просадку, следует включать в портфель максимально стабильные активы в большей пропорции. В нашем примере это «Облигация 1». На неё можно выделить 50% всего капитала.

Составим следующий портфель ценных бумаг:

- 50% облигация 1;

- 20% акция 1;

- 20% акция 2;

- 10% акция 3 (мы считаем, что ситуация у компании изменилась и она будет всё же расти);

В этом случае ожидаемая доходность и риски складывается из этих весов:

Итак, наш портфель ценных бумаг имеет ожидаемую доходность 11,964% при максимальной просадке в 9,71%. Ещё раз подчеркнём, что это лишь теоретическое предположение, основанное на исторических данных.

3.2. На основе вероятностных оценок

Второй вариант основывается на экспертных вероятностях. Для этого необходимо быть экспертом или хотя бы опытным инвестором. Ваша задача выставить вероятности наступления событий. Такой способ подойдёт только для профессионалов.

Например, для одной ценной бумаги на основе предыдущих лет и текущих показателей можно составить следующий прогноз:

| Прогноз средней годовой доходности (в %) | Вероятность (в %) |

| -5 | 10 |

| 0 | 20 |

| 10 | 50 |

| 15 | 20 |

Далее, вычисляется средняя из этих величин с учётом вероятности:

Вероятность потерь высчитывается аналогично. Например, просадка 10% с вероятности 40%, просадка 15% с вероятности 30%, просадка 5% с вероятностью 30%.

4. Советы и выводы для инвесторов

Можно сделать следующие выводы:

- Самыми надёжными ценными бумагами являются облигации; Поэтому если вы не переносите риски, то лучше держать свои деньги в них;

- Чем выше потенциальная доходность, тем выше риск;

- Ключевая ставка ЦБ может служить неким эталоном при определение минимального уровня доходности от инвестиции;

- Расчёт риска и доходности является лишь предположением, гипотезой, как будет на самом деле не может предсказать никто;

- Все расчёты производятся на долгосрок; Невозможно предугадать тенденцию на пару дней или месяц вперёд;

Например, история с коронавирусом является отражением сложности инвестиций. В марте все мировые рынки резко падают на рекордные значения. После чего наступает безоткатный рост, при этом что экономическая активность минимальна. Стоимостной инвестор бы предпочёл быть в стороне, но тогда он пропустил всё ралли акций.

Смотрите также видео про «как посчитать доходность портфеля инвестиций»:

Источник