- Как считать доходность инвестиций: формулы расчета

- Доходность сделки

- Расчет доходности с учетом времени

- Расчет среднегодовой доходности, исходя из данных по каждому году

- Расчет доходности при вводе/выводе средств

- Доходность стратегии

- Коэффициент Шарпа

- Пример инвестиций с использованием коэффициента Шарпа

- Недостатки коэффициента Шарпа

- Доходность портфеля и рост чистых активов

- Реальная доходность инвестиций

- Номинальная доходность

- Вывод

- Считаем доходность инвестиций в портфеле + готовая Excel таблица с формулами

- Считаем прибыль

- Годовая доходность в процентах

- Доходность с учетом движения средств

- Расчет доходности в Excel

Как считать доходность инвестиций: формулы расчета

Здравствуй, уважаемый читатель. Вас приветствует интернет-журнал о финансах Kudavlozhit.ru. Сегодня, к сожалению, далеко не все начинающие инвесторы правильно анализируют ситуацию, из-за чего сливают деньги и отказываются от инвестирования. Чтобы избежать этого, мы подготовили статью, в которой расскажем, как считать доходность инвестиций, поделимся правильными расчетами и формулами. А также рассмотрим основные нюансы.

Доходность сделки

Для того, чтобы понять доходность инвестиций на дистанции, стоит рассмотреть каждую сделку по отдельности. Это неотъемлемая часть стратегии, так как если небрежно относиться к единичным сделкам, то на длительных вкладах можно понести серьезные потери.

Расчет простейшего инвестирования производится по следующей формуле:

Разберем пример: покупка акций обошлась в 100 тыс. рублей, а после продажи получили 133 тыс. рублей. Итого чистый доход составит 30 тыс. или 30% после того, как учтены все комиссии и налоговые обязательства. Важно заранее учитывать все расходы, чтобы посчитать чистый доход. В данном случае ROI или рентабельность инвестиций составляет всего 30%, а значит проект не окупится.

Но, бывают ситуации, когда за текущий период акции приносили дополнительный доход. В этом случае формула немного изменится:

Но, и здесь есть огромный нюанс, из-за которого невозможно просчитать реальную доходность на длительной дистанции. Данная формула не учитывает время, исходя из чего инвестирование на 5-10 лет может принести всего 1-4%, что будет весьма посредственным решением. С учетом инфляции вкладчик уйдет в минус, а оплата налогов и комиссий окончательно разорит инвестора.

Расчет доходности с учетом времени

Правильная формула должна учитывать все необходимые факторы, которые повлияют на конечный результат. При расчете с учетом времени применяется следующая формула:

где ^1/N – степень.

Данная формула отлично подойдет в том случае, если вкладчик приобретает активы на срок более чем на год, а также на неполные сроки. В этом случае можно просчитать доход на дистанции и определить выгодность вложений.

Обратите внимание! Считать доходность рекомендуется за каждый период по отдельности. Такой способ покажет объективную картинку, позволяющую в нужный момент изменить стратегию торговли.

Расчет среднегодовой доходности, исходя из данных по каждому году

Данный расчет крайне удобен для инвесторов, которые предпочитают хранить денежные средства в виде банковского депозита. В таком случае они получают фиксированный процент, который в течение определенного периода времени может незначительно меняться. Формула в этому случае следующая:

где А1, А2, А3 – доходность за определенный период времени, а N – количество времени (лет), в течение которых производилось инвестирование в определенный актив.

Все вышеуказанные формулы оказываются полезны только в случае простого инвестирования, когда на протяжение всего времени вы не снимаете и не пополняете средства. В таком случае, капитал накапливается более равномерно, а значит и формулы для расчета применяются более простые.

Но, не всегда можно просчитать доход только таким образом. Например, если вы регулярно снимаете или пополняете вклады, то следует применять другую формулу.

Расчет доходности при вводе/выводе средств

Основная часть инвесторов предпочитает держать денежные средства в активах на долгий срок, благодаря чему у большинства компании наблюдается стабильный рост. Но, с течением времени ситуация изменилась, и теперь основная ставка делается на ежегодную доходность. Исходя из этого, многие инвесторы предпочитают перекладывать средства в другие финансовые инструменты на определенный срок для достижения более высоких результатов.

В случае регулярного ввода или вывода средств, рекомендуется применять данную формулу:

где Кс – Конечная сумма, Св – Сумма Выводов, Сс – Стартовая сумма, Св – Сумма вводов.

Исходя из этого можно посчитать конечную прибыль за любой период времени. Сумму вводов и выводов можно легко найти, воспользовавшись историей сделок, на которой можно легко найти данные за любой период времени.

Доходность стратегии

Практически любой инвестор применяет определенную стратегию при долгосрочном инвестировании. Например, чаще всего она разделяется на вложение средств в низко рискованные и высоко рискованные инвестиции, которые в совокупности дают хорошую прибыль.

Отличным примером может послужить 2018 год, когда большая часть вкладчиков разделила свой капитал для инвестирования на банковский депозит, а в качестве высоко рискового инструмента выбрала криптовалюту.

Первый актив стабильно принес владельцам от 5 до 8% годовых, в зависимости от выбранного вклада, в то время как криптовалюты принесли убытки более чем на 60%. То есть, при вложении в 100 тыс. рублей, человек потерял на криптовалюте 60 тыс. рублей. Но, для чего тогда вкладывать, если при длительном инвестировании человека ждут потери? Ответ крайне прост.

Криптовалюты являются высоко доходными инвестициями, но исключительно на короткой дистанции. Например, с декабря 2017 по январь 2018 года ROI Ethereum составил около 8000%. Никакой банк не даст таких процентов даже за десятилетний период.

Для правильного расчета практически любой стратегии рекомендуется применять формулу Шарпа, которая показывает эффективность вложений на заданном периоде.

Коэффициент Шарпа

Данная формула принадлежит американскому экономисту Уильяму Шарпу, который предложит наиболее простую модель расчета еще в 1990 году. Благодаря такому решению, сегодня формула применяется практически везде, а именно:

- В торговле финансовыми инструментами;

- При долгосрочном и краткосрочном инвестировании;

- В компаниях и предприятиях;

- В экономике городов и стран и др.

Почему же формула является актуальной и сегодня? Потому что она позволяет просчитать риски, доходность. А также ряд других факторов, позволяющих объективно оценить необходимость инвестиций в конкретный актив. Формула Шарпа следующая:

где ДА – доходность актива за конкретный период, БД – доход с нулевым риском (без рисковый доход), СО – стандартное отклонение (в Excel есть формула СТАНДОТКЛОН).

В зависимости от получившегося значения, инвесторы и экономисты определяют потенциальную доходность того или иного проекта. Получившееся значение может получить 3 исхода:

Пример инвестиций с использованием коэффициента Шарпа

Возьмем недельный пример инвестиций. Допустим мы вкладываем 200 долларов на 1 неделю. Доходность за данный период на акциях составила 40 долларов (25%). Волатильность составила примерно 55 пунктов. В данном случае формула расчета будет следующей:

25/55 = 0,45 – это означает, что такая стратегия имеет низкую эффективность. А значит доходность по ней небольшая. Если трейдеру удается зарабатывать таким образом на более длительном промежутке времени, то следует детальнее проработать стратегию для того, чтобы коэффициент превысил на выходе значение 1.

Но при создании инвестиционного портфеля придется просчитывать каждый актив по отдельности. Что может занят довольно длительное время. Мы рекомендуем составлять таблицу ежедневных данных по каждому активу. Для этого лучше всего использовать сервисы аналитики, которые позволяют выгружать данные по конкретному активу за определенный период. Таким образом вам будет доступна история. А значит вы сможете в любой момент произвести расчеты и определить результат вложений на промежутке времени.

Недостатки коэффициента Шарпа

Как и у большинства формул, коэффициент Шарпа имеет свои недостатки, такие как:

- Не всегда понятно, к каким значениям привязываться. Чаще всего данную формулу применяют для приблизительных расчетов, так как при постановке разных значений получается разный результат;

- Из-за неточности расчета при сравнении стратегий придется руководствоваться несколькими значениями. Более эффективным результатом будет просчет нескольких значений за некоторый период времени;

- Нет смысла сравнивать высоко и низко рискованные стратегии, так как разница очевидна без формулы.

Неточность вычислений может вызывать серьезные трудности, особенно в случае проработки собственной стратегии. Исходя из этого следует сделать вывод:

Доходность портфеля и рост чистых активов

Доходность и рост чистых активов напрямую зависит от того, насколько качественные инструменты подобраны инвестором. Сбор портфеля – занятие трудоемкое, требующее глубокой аналитики для достижения высоких результатов.

Активы в портфеле могут быть любого типа – от акций до криптовалют. Основная цель инвестора – получить максимальную прибыль при минимуме рисков.

Один из таких способов – диферсификация, то есть дробление крупного актива на покупку различных более мелких. Таким образом, даже при падении небольшой части купленных акций, вы все равно сможете выходить в стабильный плюс за счет остальных финансовых инструментов. Почему диверсификация пользуется широким спросом? Все просто.

Данный процесс потребует детального изучения, зато на дистанции сыграет ключевую роль. Ни один опыт инвестор не станет рисковать деньгами, вкладывая их лишь в один актив. Нужно регулярно приобретать акции других компаний, чтобы расширять инвестиционный портфель. Только так можно выйти на стабильную доходность, регулярно корректируя акции в портфеле, заменяя их на более выгодные предложения.

Реальная доходность инвестиций

Данный пункт крайне важен для любого инвестора, ведь далеко не все уделяют ему должное внимание. Дело в том, что многие просчитывают потенциальную прибыль, исключая различные комиссии, затраты на сделки. А также возможные акции и надбавки. Если вопрос касается единичного случая, то в большинстве случаев данными отклонениями можно действительно пренебречь. Но при торгах в долгосрочной перспективе это может стать серьезной ошибкой, которая приведет к потере денежных средств.

Существует 2 варианта доходности:

- Номинальный. В этом случае считается только доход, без воздействия внешних факторов. Например, положил в банк 10 тыс. в банк под 8%, через год забрал 10800. Номинальный доход равен 8%;

- Реальный. В этом случае учитываются все факторы, такие как: инфляция, комиссии по сделкам, оплата налогов и многое другое.

Для того, чтобы производить расчет по сделкам максимально приближенно к действительности, рекомендуется использовать формулу Фишера. Выглядит она следующим образом:

где Рпс – реальная процентная ставка, Нпс – номинальная процентная ставка, Уи – уровень инфляции.

В данной формуле просчитывается доходность с учетом уровня инфляции, но не учитываются другие критерии. Комиссии по сделкам, а также оплату налогов придется рассчитывать самостоятельно, что для многих вызывает сложности.

Почему-то большинство новичков игнорируют данные правила, после чего удивляются тому, что не могут заработать на трейдинге. В торговле важно учитывать абсолютно все факторы для того, чтобы постоянно находится в плюсе. Из-за этого зарабатывают на этом только самые внимательные и трудолюбивые.

Номинальная доходность

Номинальная доходность может быть рассчитана только для банковских депозитов, так как у них фиксированный процент, а риск практически отсутствует. При расчете ПАММ-счетов следует учитывать все факторы. Потому как может оказаться, что с уплатой налогов и процентов по сделкам вы будете торговать в убыток. Такие ситуация далеко не редкость. Поэтому хорошенько изучайте все документы, связанные с размерами платежей, а также правилами торгов на определенной бирже. Если вам непонятен какой-либо пункт, то вы всегда можете обратиться к персональному менеджеру.

Но, существуют не только расходы, но и дополнительные доходы, которые многими также не учитываются. Например, при открытии ИИС возможно каждый год получать 13% от вложенных средств, подавая декларацию 2-НДФЛ. Благодаря такому решению, даже банковская ставка 5-8% годовых может увеличиться до 18-21%. Что является крайне выгодным решением. Многие брокеры предлагают приветственные бонусы, а также готовы самостоятельно покрывать часть расходов на время тестирования платформы. Стоит так же обратить внимание на такие предложения, чтобы получать более высокую доходность.

Вывод

Залог успешных инвестиций и стабильной прибыли – точный расчет, который производят далеко не все. В статье мы рассказали о наиболее важных формулах, благодаря которым можно просчитать доход практически по любой акции и даже криптовалюте. Поэтому применяйте полученные знания на практике и постоянно наращивайте капитал.

Источник

Считаем доходность инвестиций в портфеле + готовая Excel таблица с формулами

Для оценки эффективности вложений нужно обязательно знать, какую доходность они принесут (или принесли). А если таких вложений много? Их нужно как то сравнить. Чтобы понять — что было более выгодным. И вообще, как можно рассчитать доходность портфеля имея различные вложения (вклады в банке, облигации, акции и прочее). На разные суммы и различные сроки?

Например, что более выгодно? Вложить 57 тысяч на 3 месяца и заработать 3 тысячи. Или инвестировать 75 000 на восемь месяцев и получить 5500?

Как узнать процент эффективной доходности портфеля, если в течение года было постоянное снятие и внесение средств?

Считаем прибыль

Самая простая и базовая формула для определения «выгодности» вложений.

Разность между конечной суммой и начальной образует чистую прибыль.

Чтобы вывести в процентном соотношении воспользуйтесь формулой:

Доходность = (чистая прибыль) / сумму вложения * 100%.

Пример.

Купили акции Газпрома на 10 000 рублей. Через год все продали за 13 000 тысяч.

Чистая прибыль составила 3 тысячи рублей (13 000 — 10 000).

Доходность вложений 30% (3 000 / 10 000) * 100%).

В этой формуле есть один существенный недостаток. Она позволяет рассчитать только абсолютную доходность. Без привязки к периоду, за который она была получена.

Мы могли заработать 30% за 1 год. А могли бы и за 5 лет.

Годовая доходность в процентах

Более правильно оценить прибыль вложений можно с помощью годовой доходности.

Если простыми словами, то годовая доходность показывает, сколько зарабатывает инвестор на каждый вложенный рубль за одинаковый период времени.

Общепринятая оценка «одинакового периода времени» — это один год. Все проценты доходности полученные за разные промежутки времени сводятся к годовой ставке доходности.

Как это выглядит на практике?

Вложили деньги в акции Сбербанка — 30 000 рублей. И в акции Газпрома — 50 000 рублей

Через полгода, после роста котировок Сбербанка, продали все за 36 тысяч рублей.

Газпром вы держали ровно год и скинули бумаги за 65 тысяч.

Итог: На Сбербанке вы заработали за полгода 6 тысяч. На Газпроме 15 тысяч, но за целый год.

Если считать по общей доходности, то чистая прибыль в процентах составила бы:

- Сбербанк — 6 тысяч или 20%;

- Газпром — 15 тысяч или 30%.

Для правильной оценки эффективности инвестиций нужно все перевести в годовые проценты:

Доходность (% годовых) = (прибыль в % * 365 дней) / срок инвестиций в днях.

Доходность Сбербанка = 20% х 365 дня / 180 дней = 40% годовых

Доходность Газпрома = 30% х 365 / 365 = 30% годовых.

Более выгодными оказались инвестиции в акции Сбербанка.

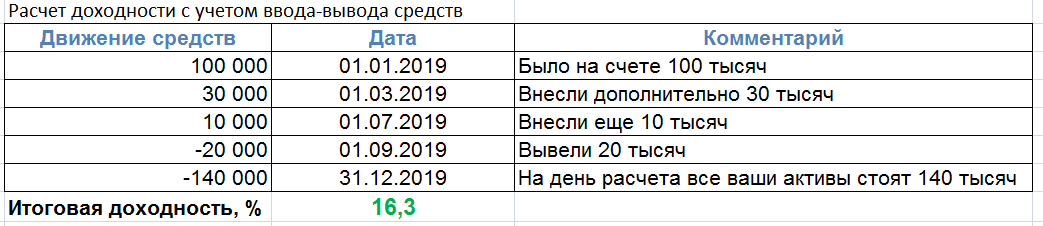

Доходность с учетом движения средств

А как вывести общий результат, например за год?

Складывать все доходности не очень удобно и трудоемко.

Самый простой и очевидный вариант — зафиксировать стоимость портфеля на начало и конец года. И вычислить общую прибыль.

Пример. На начало года инвестор обладал капиталом в 200 тысяч рублей. За счет выгодных инвестиций, через год его портфель оценивался в 240 тысяч.

Чистая прибыль 40 000 рублей или 20% годовых.

В этой методике расчета доходности есть один существенный минус, который будет искажать реальные цифры. А по простому, делать их совсем не правильными.

За рассматриваемый период не учитываются возможные движения средств по счету или портфелю.

Что это за движения:

- ввод-вывод средств;

- получения прибыли «извне». Например, купонный доход по облигациям или дивиденды по акциям.

Из примера выше. Если за месяц до окончания годового периода инвестор вносил дополнительные 40 тысяч рублей. Как это скажется на результате? В абсолютных цифрах мы также имеем +40 тысяч прибыли или 20% годовых. Но по факту результата ноль.

Другой вариант. Через 1 месяц инвестор не внес, а снял 40 тысяч. В итоге почти целый год он оперировал суммой на 20% меньше первоначальной. И все равно заработал 40 тысяч прибыли.

Или в течение года выплачивались дивиденды, купоны. Были постоянное внесение и вывод средств со счета. Как тогда? Как определить реальную доходность?

Для расчета есть специальная формула расчета процентов в зависимости от даты и суммы движения средств. Но думаю большинство (наверняка все) не будут ее пользоваться. Она слишком сложная и громоздкая. Даже ее приводить здесь не буду.)))

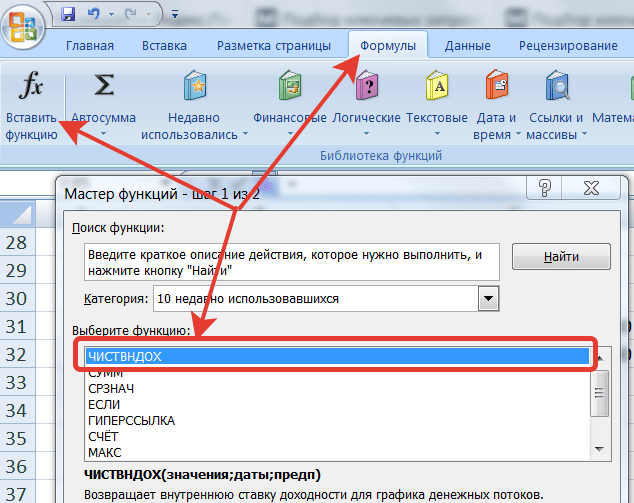

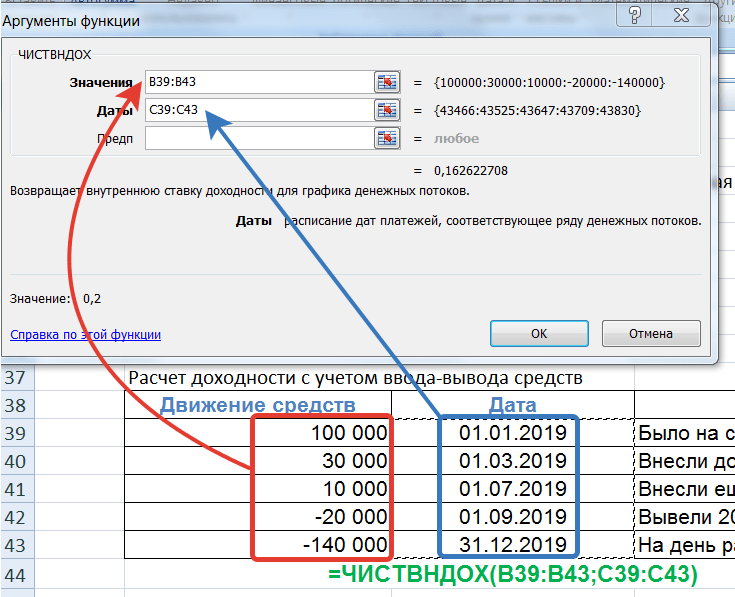

Расчет доходности в Excel

Есть более простой вариант расчета процентов в таблице Эксель. Нам поможет формула ЧИСТВНДОХ.

Все что нам нужно знать — это даты и суммы движений средств.

Как заполнить таблицу?

Нам нужны 2 колонки по движению денежных средств:

- сумма входящих и выходящих потоков

- Даты движений.

Все поступления на счет должны быть со знаком плюс. Снятия и прочие расходы обязательно со знаком минус. Конечная финальная сумма (на момент которой подсчитывается доходность) на счете тоже со знаком минус.

Вот как это выглядит на примере:

Как это сделать в Excel?

Вносим в таблицу собственные значения (по аналогии с примером выше).

Вызываем функцию ЧИСТВНДОХ.

В поля «Значение» и «Даты» вносим наши условия как на картинке ниже. Просто выделяя правой кнопкой мыши необходимый диапазон.

Саму формулу еще нужно умножить на 100. Дабы привести к более привычному нам виду. По умолчанию показывается не в процентах, в доле от единицы. В нашем случае — 0,16.

По ссылке, есть файл Excel с уже готовыми формулами, перечисленными в статье. Подставляете свои данные. Считаете прибыль. Радуйтесь (или огорчайтесь) полученной доходности.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник