- Текущая доходность

- Текущая доходность облигаций

- Текущая доходность акций

- Что такое текущая доходность облигации

- Понятие текущей доходности облигации

- Модифицированная текущая доходность облигации

- Формула расчета текущей доходности

- Пример расчета

- Как считать доходность инвестиций: формулы расчета

- Как рассчитать доходность инвестиций?

- Как считать доходность в процентах годовых?

- Как считать среднегодовую доходность

- Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Текущая доходность

Удобным способом сравнения нескольких ценных бумаг между собой, является их сопоставление по уровню текущей доходности (ТД). Ниже мы рассмотрим формулы для определения текущей доходности облигаций и акций. Обратите внимание на то, что сравнивать по уровню ТД, корректно лишь бумаги одного типа. То есть, акции сравниваем с акциями, а облигации — с облигациями.

В мировой финансовой практике, термин текущая доходность обычно выражается английским словосочетанием Current Yield и обозначается аббревиатурой CY.

Текущая доходность облигаций

Для процентных облигаций формула расчёта ТД выглядит следующим образом:

CY – текущая доходность облигаций (Current Yield);

S – сумма купонных платежей за год;

P0 — текущая рыночная стоимость облигации (стоимость покупки).

Сумму купонных платежей за год, можно рассчитать исходя из номинальной стоимости облигации и ставки годового купонного дохода по ней:

Pn — номинальная стоимость облигации;

C — ставка годового купонного дохода.

Давайте рассмотрим простой пример выбора из двух облигаций. Допустим есть облигация A со следующими параметрами:

- Номинальная стоимость 1000 рублей;

- Текущая рыночная стоимость 1050 рублей;

- Ставка годового купонного дохода 5%.

И облигация B, с параметрами:

- Номинальная стоимость 5000 рублей;

- Текущая рыночная стоимость 5500 рублей;

- Ставка годового купонного дохода 5%.

Рассчитаем текущую доходность для облигации A:

CY = S / P0 = (0,05 х 1000) / 1050 = 0,047 = 4,7%

И текущую доходность облигаций B:

CY = S / P0 = (0,05 х 5000) / 5500 = 0,045 = 4,5%

Как видно из проведённых расчётов, текущая доходность облигации А несколько выше аналогичного параметра для облигации В. Следовательно, при прочих равных условиях, облигация А является более предпочтительной к покупке.

Текущая доходность акций

Для акций, текущая доходность определяется исходя из их текущей рыночной цены и суммы выплаченных за год дивидендов. Её можно определить по следующей формуле:

CY — текущая доходность акций;

D – сумма дивидендов выплаченных за год;

P0 — рыночная стоимость акции.

Например акция компании A имеющая рыночную стоимость 2000 рублей, принесла за один год дивидендный доход в сумме 100 рублей. В этом случае её текущая дивидендная доходность составляет:

CY = D / P0 = 100 / 2000 = 0,05 = 5%

Дивидендный доход по акциям не является величиной постоянной, его величина зависит от многих факторов. И даже если компания завершит очередной финансовый год с хорошей прибылью, то общее собрание акционеров может всю её (за исключением ряда обязательных выплат конечно) направить на дальнейшее развитие бизнеса**. Поэтому сравнивать между собой акции двух разных компаний, по критерию текущей дивидендной доходности, хотя и можно, но такое сравнение не будет столь объективным, как, например, для облигаций.

** Это не касается привилегированных акций, по которым дивиденды гарантированы и составляют определённый фиксированный процент от прибыли.

Кроме этого, говоря об акциях, термином текущая доходность иногда называют тот процент прибыли, который может быть получен за счёт разницы их курсовой стоимости (в момент покупки и в момент продажи). В этом случае формула ТД примет следующий вид:

P0 — текущая рыночная стоимость акции;

P — цена покупки акции.

Предположим, что акционер купивший акции компании В по цене 3000 рублей, через некоторое время решил их продать по текущей рыночной цене в 3300 рублей. При этом его доход составит:

CY = (P0 – P)/P = (3300-3000) / 3000 = 0,1 = 10%

Источник

Что такое текущая доходность облигации

Доходность облигации — одна из самых важных характеристик ценной бумаги. Нельзя забывать, что эта величина связана со степенью риска. Чем рискованнее актив, тем выше его доходность. Это своего рода вознаграждение инвестора за тот риск, который он на себя возлагает. Существует несколько видов прибыльности облигаций. Один из них — текущая доходность.

Понятие текущей доходности облигации

Текущая доходность — это отношение суммарного купонного дохода за год к текущей стоимости ценной бумаги. Она позволяет оценить выплаты, полученные от эмитента, без учета рыночной стоимости актива и срока его обращения.

Данный показатель часто используется для сравнения прибыльности ценных бумаг разного выпуска. На него не влияет разница между ценами облигации, зафиксированными в момент ее покупки и продажи или погашения, а также прибыль от реинвестирования купонного дохода.

Текущая доходность в процентах годовых обозначается как CY.

Внимание! Для дисконтных ценных бумаг данный показатель рассчитывается путем деления дисконта на разницу между номиналом и дисконтом.

Модифицированная текущая доходность облигации

Текущая модифицированная доходность — это показатель прибыльности ценной бумаги с учетом дохода, полученного как в виде купона, так и от курсовой разницы стоимости актива.

Данная величина обозначается как ACY.

Внимание! И текущая, и модифицированная текущая доходность рассчитываются и публикуются большинством ресурсов, посвященных рынку облигаций.

Формула расчета текущей доходности

CY = C / P × 100 %, где:

C — совокупный доход по купону за год;

P — текущая рыночная стоимость актива без НКД.

Внимание! Суммарный купонный доход можно рассчитать как произведение номинальной стоимости ценной бумаги и ставки годового купонного дохода.

ACY = CY + (100 % — P %) / N %, где:

P — чистая стоимость ценной бумаги (без НКД) в процентах от номинала;

N — номинальная цена актива.

Пример расчета

Рекомендуется более подробно ознакомиться с принципами расчета CY на примере ОФЗ-46020-АД с номиналом 1 000 рублей.

- купон: 6,9 % годовых;

- рыночная цена: 870,36 рубля или 87,036 %.

CY = 6,9 / 87,036 × 100 = 7,93%.

В рассмотренном примере рыночная цена актива ниже его номинала. Поэтому CY в данном случае выше купонного процента. Если цена облигации будет расти, то и ее текущая стоимость будет меняться. Это плавающая величина.

Например, если рыночная стоимость достигнет 900 рублей или 90 %, то

CY = 6,9 /90 × 100 = 7,67 %.

Внимание! С ростом стоимости облигации ее доходность снижается, и наоборот.

Пример расчета ACY для той же ценной бумаги:

ACY = 7,93 % + (100% — 87,035 %) / 100 % = 8,69 %.

Далее рекомендуется рассмотреть на примере, как выбрать облигацию из двух предлагаемых вариантов, используя расчет CY.

Показатели первой ценной бумаги (А):

- номинальная стоимость — 1 000 рублей;

- рыночная цена — 1 050 рублей;

- ставка годового купонного дохода — 5 %.

Показатели второй облигации (Б):

- номинальная стоимость — 5 000 рублей;

- рыночная цена — 5 500 рублей;

- ставка годового купонного дохода — 5 %.

CY (А) = 5 / 105 × 100 = 4,7 %.

CY (Б) = 5 / 550 × 500 = 4,5 %.

Из расчетов видно, что прибыльность первой облигации выше, чем аналогичный показатель второй ценной бумаги. Следовательно, выбирая между двумя активами, если все другие условия равны, покупка первого варианта может быть предпочтительнее.

Разные виды доходности облигаций позволяют оценить финансовую выгоду от инвестиций в ценные бумаги с использованием разных параметров. Выбор величины для анализа зависит от тех целей, которые преследует трейдер, вкладывая свой капитал в активы. Если задача инвестора заключается в эффективном инвестировании сроком на один год, рекомендуется при выборе инструментов для вложений ориентироваться на максимально высокий показатель CY. При покупке активов по цене, отличной от номинала, более важной является оценка модифицированной доходности.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Как считать доходность инвестиций: формулы расчета

Автор: Алексей Мартынов · Опубликовано 01.06.2015 · Обновлено 05.11.2015

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

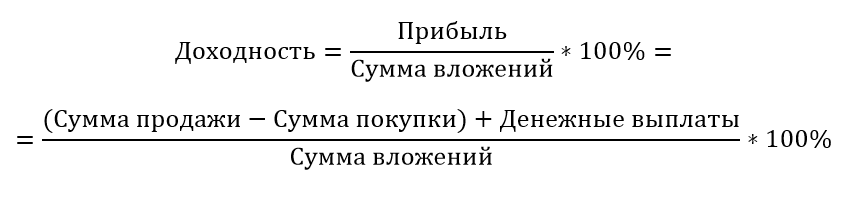

Как рассчитать доходность инвестиций?

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

Формула 1

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

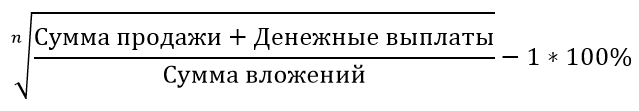

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

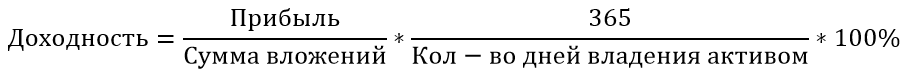

Как считать доходность в процентах годовых?

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

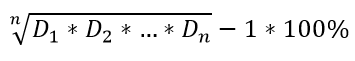

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

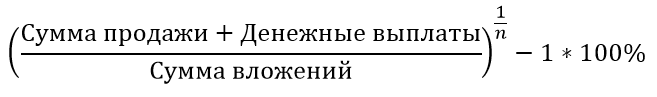

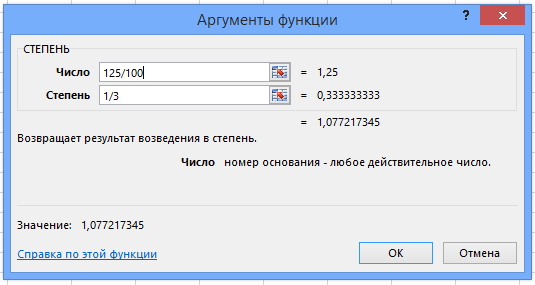

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Источник

Как считать среднегодовую доходность

Как считать среднегодовую доходность