- Формула окупаемости затрат

- Понятие окупаемости затрат

- Простая формула окупаемости затрат

- Динамическая формула срока окупаемости

- Значение срока окупаемости затрат

- Примеры решения задач

- Методы и формула расчета приведенных затрат

- Приведенные затраты – это…

- Метод приведенных затрат

- Формула расчета приведенных затрат

- Пример расчета приведенных затрат

- Преимущества и недостатки метода приведенных затрат

- Выводы

Формула окупаемости затрат

Понятие окупаемости затрат

Перед осуществлением вложений, каждый инвестор в обязательном порядке определяет срок, после которого инвестиция начинает приносить доходы (прибыль). Для этого в экономике применяется показатель окупаемости в качестве финансового коэффициента.

Период окупаемости затрат составляет временной промежуток, по завершению которого сумма вложенных (затраченных) средств сравняется с суммой полученного дохода. Формула окупаемости затрат определяет срок, по окончанию которого денежные средства (затраты, вложенные в проект) вернутся инвесторам (акционерам и другим заинтересованным лицам), при этом предприятие (проект) начинает приносить прибыль.

Чаще всего формула окупаемости затрат используется при выборе одного из вариантов проекта для совершения инвестиций. По результатам расчетов инвестор с большей вероятностью предпочтет тот проект (предприятие), коэффициент окупаемости у которого будет меньше всего. Формула окупаемости затрат в этом случае отражает более быструю доходность предприятия.

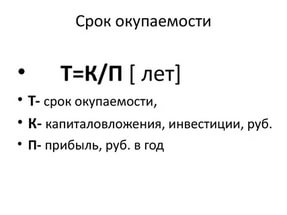

Простая формула окупаемости затрат

Самый простой способ расчета определяет период, который проходит с момента вложения средств (осуществления затрат) до момента наступления их окупаемости:

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Формула срока окупаемости затрат даст более точный результат при соблюдении некоторых условий:

- Равные сроки жизни сравниваемых (альтернативных) проектов,

- Единовременные вложения на старте проекта;

- Равномерное поступление доходаот инвестированных средств (в равных частях).

Этот способ вычисления срока окупаемости затрат самый простой и ясный для понимания.

Формула окупаемости затрат является достаточно информативной в качестве показателя риска инвестирования средств. В случае, когда время окупаемости будет большим, можно говорить о высоких рисках инвестирования (и наоборот).

Этот способ вместе со своей простотой обладает несколькими недостатками:

- Ценность вложенных средств может значительно поменяться на протяжении определенного промежутка времени;

- После достижения момента окупаемости проекта он может и дальше приносить прибыль, необходимую к расчету.

Динамическая формула срока окупаемости

Динамический (дисконтированный) срок окупаемости затрат представляет собой показатель длительности периода, который проходит от старта вложений до момента окупаемости его затрат, но с учетом факта дисконтирования.

В данном варианте срок окупаемости может настать тогда, когда чистая текущая стоимость станет положительной и будет оставаться такой и в дальнейшем. Динамический срок окупаемости является всегда большей величиной, чем статический срок, поскольку при вычислении динамического значения показателя к учету принимается изменение стоимости денежных средств в соответствии с временным фактором.

Значение срока окупаемости затрат

Формула окупаемости затрат в большинстве случаев используется при расчете капитальных вложений. Данным показателем оценивается эффективность реконструкции и модернизации производства, при этом происходит отражение периода, на протяжении которого появляется экономия и дополнительная сумма прибыли, которая превосходит сумму, затраченную накапитальные вложения.

Во многих случаях формула срока окупаемости затрат применяется в процессе оценки эффективности и целесообразности капиталовложений. В данных расчётах при очень больших показателях сроков окупаемости, скорей всего, придется отказаться от вложений.

Формула окупаемости затрат дает возможность узнать, за какой временной промежутоксредства, вложенные в определенный производственный агрегат, смогут вернуться за счет прибыли, полученной от его эксплуатации.

Примеры решения задач

| Задание | Определить срок окупаемости затрат по компании«Строймонтаж» по следующим данным: |

Затраты на проект – 150 000 рублей.

Предполагаемый годовой доход – 52 000 рублей.

Рассчитать срок окупаемости.

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Вывод. Мы видим, что по окончанию почти 3 лет проект в полой мере окупит затраты и начнет приносить прибыль. Недостатком данной формулы является то, что она не учитывает возникновения дополнительных издержек.

| Задание | Определить окупаемость затрат по условию предыдущей задачи, если в каждый год проект несет издержки в сумме 22 000 рублей. |

Дано: Сумма затрат – 150 000 руб.

Прибыль – 52 000 руб.

Издержки годовые 21000 руб.

Соз=З/(П- Изд)

Соз=150000/(52000-22000)=150000/30000 =5 лет

Источник

Методы и формула расчета приведенных затрат

Расчет приведенных затрат позволяет сравнить между собой и выбрать оптимальный вариант использования имеющихся у предприятия ресурсов. На практике данный метод чаще всего используется при принятии инвестиционных решений и оценке эффективности проектов. Применение рассматриваемого метода не требует длительных расчетов и позволяет сделать выбор только на основе расходов. Прибыль будущих периодов им не учитывается.

Приведенные затраты – это…

Приведенные затраты выступают суммой текущих (обеспечивают деятельность оперативную фирмы, они переносятся на себестоимость продукции и возобновляются при каждом обороте) и капитальных (не связаны с операционным циклом и представляют собой вложения в обновления устаревших фондов, разработку товаров и т.д.) вложений, приравненных к одной величине с помощью нормативного коэффициентом. На основе их определяют экономическую обоснованность вложений.

Они показывают расходы будущих периодов, которые будут понесены при реализации проекта. С помощью их расчета можно сравнить между собой следующие варианты:

- Пути решения технологических задач;

- Требуемые технические усовершенствования;

- Способы повышения качества товара;

- Оборудование разных моделей и производителей и др.

Применение обеспечивает рациональный подход к оценке экономического эффекта в результате создания и применения новой техники взамен старой.

Метод приведенных затрат

Применяется в случае, если следует сравнить несколько вариантов инвестиционных решений. Он призван выявить проект, которые потребует наименьших расходов, как операционных, так и инвестиционных. От этого будет зависеть будущая прибыльность и рентабельность.

Суть метода заключается в расчете приведенных затрат отдельно по каждому варианту по установленной формуле, которая подробным образом будет рассмотрена далее.

Как указано выше, приведенные затраты включают текущие и капитальные вложения, требуемые для внедрения проекта. Необходимость включения двух видов расходов при оценке обусловлено увеличением объективности анализа, так как при принятии решения следует учитывать не только используемые для производства продукта ресурсы (материалы, труд, коммунальные услуги и т.д.) но и вложения, необходимые для запуска (оборудование, технологии, ремонт). И то, и другое отражается на себестоимости продукции: первое в виде прямого переноса, второе в виде амортизации.

На основе указанного метода рассчитывается значение в годовом выражении. Это возможно благодаря использованию специального дисконтного коэффициента.

В случае, если рассматриваемые вложения осуществляются не единоразово, а в течение нескольких лет частями, то при применении метода важно учитывать данный фактор.

Наиболее целесообразно применять указанную технику в случае, когда следует принять решение реализации проектов по замене устаревших фондов, изменении технологии производства, внедрении новых условий труда, в том числе при замене человеческих усилий техникой и применения новых управленческих приемов.

Рекомендуем вам также ознакомиться с видами, задачами и методами управленческого анализа, который включает в себя множество различных показателей.

Формула расчета приведенных затрат

При применении используется следующая формула:

Пз — это итоговые приведенные затраты;

С – текущие производственные расходы, включая амортизацию или полная себестоимость;

Вк – все капитальные вложения, необходимые для запуска;

Нк – нормативный коэффициент эффективности.

Остановимся подробнее на последней составляющей. Нк обычно представляет собой обратно пропорциональный срок окупаемости, однако, его могут устанавливать лица, принимающие решения самостоятельно в зависимости от сложившейся практики в отрасли. На практике он фиксируется в интервале 0,12-0,3.

При проведении анализа не забудьте включить в Вк затраты не только на покупку самого оборудования, материалов, но и стоимость их доставки и установки.

Не можете определиться с коэффициентом, не знаете, что включить в производственные и капитальные вложения для того, чтобы применить метод, тогда можно заказать детальный бизнес-план под ключ у нас, где будут рассчитаны приведенные и другие виды расходов, либо купить уже полностью готовый бизнес-план со всеми расчетами.

Когда проект длиться более 1 года, как правило, расходы распределяются равномерно на несколько лет. В данном случае формула должна учитывать фактор времени.

Нк – соответствует предыдущей формуле;

Т – количество лет, во время которых осуществляются затраты;

Экономически эффективным является вариант, при котором Пз минимальны.

При сравнении проектов с различными показателями производство, целесообразно оценивать удельные приведенные затраты, то есть осуществляемые на единицу.

Пзуд – удельные приведенные затраты;

Суд – себестоимость в расчете на одну единицу продукции;

Нк – соответствует предыдущим формулам;

Вкуд – удельные капитальные расходы.

Пример расчета приведенных затрат

Необходимо определиться с покупкой оборудования. На выбор три модели: А, Б, и В. У каждой из них разная стоимость, первая стоит 90 000 руб., вторая – 100 000 руб., третья – 120 000 руб. При этом, расходы на годовое обслуживание также отличаются. У А – 40 000 руб., у Б – 30 000 руб., у В – 10 000 руб. Каждый из станков имеет одинаковую производительность в час. В соответствии с методикой, принятой на предприятии, нормативный коэффициент для оборудования составляет 0,13. Рассчитаем приведенные затраты для А, Б и В.

ПзА= 40000 руб.+0,13*90000 руб.=51700 руб.;

ПзБ=30000 руб.+0,13*100000 руб.=43000 руб.;

ПзВ=10000 руб.+0,13*120000 руб.=25600 руб.;

Выбираем вариант с наименьшими затратами, это вариант В. Несмотря на то, что он имеет самую высокую стоимость, приведенные затраты при его использовании минимальны.

Если же А, Б и В имеют разную производительность, то необходимо производить расчет на единицу выпускаемой продукции. Например, в год на модели А можно выпустить 100 шт., на Б – 200 шт., на В – 250 шт. Тогда:

ПзА=(40000 руб./100 шт.)+0,13*(90000 руб./100 шт.)=517 руб. на шт.;

ПзБ=(30000 руб./200 шт.)+0,13*(100000 руб./200 шт.)=215 руб. на шт.;

ПзВ=(10000 руб./250 шт.)+0,13*(120000 руб./250 шт.)=102 руб. на шт.;

Минимальное значение по-прежнему у В, соответственно выбрать стоит именно этот вариант.

Преимущества и недостатки метода приведенных затрат

Он широко используется среди инвесторов, поскольку обладает рядом достоинств:

- Позволяет увидеть альтернативные издержки, то есть упущенную выгоду при выборе одного варианта и отказе от остальных;

- Позволяет учесть фактор времени и расходы, которые будут произведены за год;

- Данные не искажаются, точность расчетов;

- Простота применения;

- Легко получить данные, не требуется длительный сбор информации;

- Нет необходимости прогнозировать прибыль будущий периодов, рассчитывать дисконтированные денежные потоки;

- Определяет полную стоимость реализации того или иного инвестиционного проекта;

- Расчет эффективности в сравнении с предложенными вариантами.

Однако, данный метод имеет ряд отрицательных моментов, что осложняет процесс его применения и препятствует его широкому распространению:

- Экономическая эффективность подразумевает соотношение результата и затрат, необходимых для его достижения. Указанные метод учитывает лишь расходы, не принимая во внимания потенциальной прибыли;

- Есть риск учесть капитальные вложения два раза, один при непосредственном включении, второй при расчете себестоимости, в состав которой по общим правилам включается амортизация;

- Нормативные коэффициенты являются усредненными, отсутствует фиксированное значение, разные инвесторы для отраслей используют отличные друг от друга показатели. Если в качестве него принимать обратно пропорциональный срок окупаемости, то лицо, принимающее решение будет интересовать весь срок функционирования.

- Не учитывается стоимость денег во времени;

- Сравнение издержек, а не получаемой прибыли, что не соотноситься с главной целью любого коммерческого предприятия;

- Отсутствует рассмотрение качественных показателей, ведь при увеличении качества единицы, расходы неизбежно возрастают за счет использования разнообразных материалов, привлечения высококвалифицированных специалистов;

- Не включает возможность отсрочки при выплате основного долга;

- Невозможно сравнение неоднородных идей, значительно отличающихся по ассортименту, масштабу и объему.

Имеющиеся отрицательные черты, присущие данной технологии можно нивелировать путем использования ее наряду с другими при принятии решения, такими как расчет срока окупаемости, рентабельности инвестиций, внутренняя норма прибыли, чистая текущая стоимость.

В том случае, если вам нужно будет составить какой-либо бизнес-план, например, бизнес-план рекламного агентства с расчетами, то для вас важное значение будет иметь расчет приведенных затрат, значение этого показателя поможет принять верное управленческое решение.

Выводы

Чистые приведенные затраты позволяют сравнивать между собой несколько близких по характеристикам и объему проектов по количеству необходимых для их реализации издержек без учета прибыльности. Рассматриваемы метод призван определить так называемую сравнительную эффективность как варианта решения инвестиционных задач. Оптимальное использование имеющихся ресурсов способствует развитию компании и обеспечению ее финансовой устойчивости.

Решением проблемы выгодного представления Вашей идеи может служить детальный бизнес-план с анализом всех основных показателей эффективности проекта, который можно заказать под ключ у нас либо купить уже полностью готовый бизнес-план с необходимыми расчетами, в том числе расчетами приведенных и иных видов затрат.

Источник