- Как посчитать доходность облигаций после уплаты налогов?

- Налогообложение облигаций

- Как посчитать чистую доходность облигаций?

- Доходность облигаций на все случаи жизни

- Последние новости

- Рекомендованные новости

- Рынок США. Ждем важного мероприятия в среду

- Решение ЦБ не помогло рублю продолжить рост

- Китайский беспилотный Uber. Didi Chuxing выходит на IPO

- Три интересные бумаги на следующую неделю

- События недели. Главное с БКС Экспресс

Как посчитать доходность облигаций после уплаты налогов?

Автор: Алексей Мартынов · Опубликовано 17.02.2016 · Обновлено 20.05.2017

Сегодня у частного инвестора в России из инструментов с фиксированной доходностью на выбор есть два варианта: облигации и депозиты. Причем среди облигаций можно найти бумаги, которые будут приносить больший доход, чем банковский депозит.

Но многие начинающие инвесторы забывают о том, что облигации облагаются налогом в отличие от депозитов. Та доходность, которую вы можете видеть в QUIK или на различных сайтах — до налогообложения, а значит не достоверно отражает тот доход, который в действительности получает инвестор. В этой статье я расскажу, как посчитать реальную доходность облигаций.

Налогообложение облигаций

Для начала вспомним правила налогообложения. Банковские депозиты облагаются налогом 35% на доход, полученный сверх ставки рефинансирования + 5%. Так как сейчас ставка рефинансирования равна ключевой ставке 11%, то налогом будет облагаться доход, полученный сверх 16%. Сейчас таких процентных ставок по депозитам вы не найдете, поэтому можно сказать, что доход по банковским депозитам налогом не облагается.

Доход физических лиц по облигациям облагается налогом по ставке 13%. Налог уплачивается с купонного дохода и с дохода, полученного от продажи/погашения облигаций. Не облагаются налогом купонный доход государственных процентных облигаций, облигаций субъектов РФ и органов местного самоуправления, а так же корпоративных облигаций, эмитированных с 2017 по 2020 год.

Не стоит так же забывать, что при покупке облигации вы уплачиваете НКД и комиссии за сделку. Поэтому доход облигаций уменьшается за счет:

- налогов

- уплаченного НКД

- комиссий брокера

Купонный доход и доход от торговли не сальдируются друг с другом, поэтому расчет налога происходит отдельно по торговым операциям и по купонному доходу. Поэтому с вас возьмут налог «дважды»: первый раз — с купона, второй — за доход, полученный от продажи/погашения. При расчете НОБ по доходу от торговых операций в расходную часть помимо цены самой облигации включаются уплаченный НКД, комиссии брокера, биржи и депозитария, в доходную часть — цена облигации и полученный НКД.

НКД относится к торговым операциям, а не к купонному доходу. Поэтому несмотря на то, что при покупке облигации вы уплачиваете часть купона в виде НКД, это не уменьшает НОБ купонного дохода, налог все равно возьмут со всего купона. Купив облигацию близко к выплате купона, когда уже накопился достаточно большой НКД, можно даже уйти в убыток. Поэтому я рекомендую покупать облигацию после выплаты купона, когда НКД обнуляется.

Как посчитать чистую доходность облигаций?

Сейчас различные корпоративные облигации дают доходность в основном от 12% до 16%.

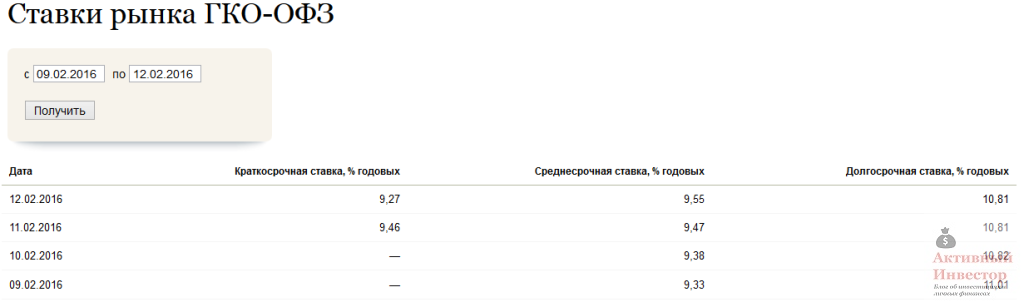

Ставки по государственным облигациям в феврале 2016 года от 9% до 11%.

Так как купонный доход и доход от погашения ОФЗ налогом не облагается, указанная доходность почти соответствует той, что получит инвестор. А по корпоративным бумагам доход облагается налогом в любом случае. Посчитаем, на сколько будет отличаться доходность корпоративных облигаций до налогообложения и после.

Реальная доходность облигаций.

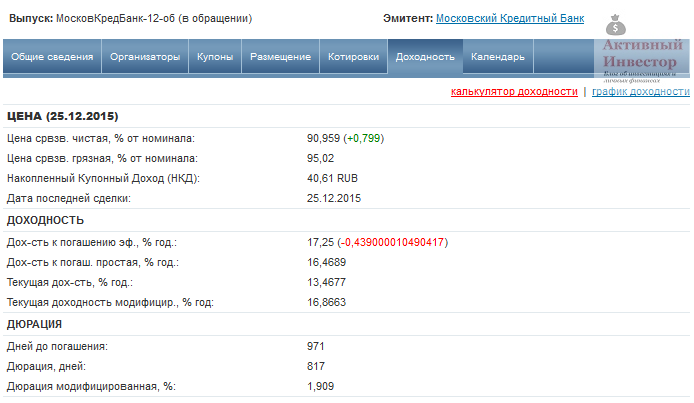

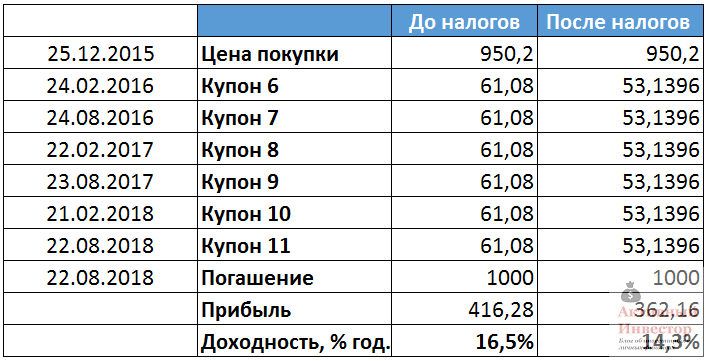

Первый пример — облигации Московский кредитный банк 12-об. Погашение в 2018 году, купонный период — 182 дня. Рыночная цена с учетом НКД 95,02%. Сайт Rusbonds показывает, что простая доходность к погашению 16,46%.

Теперь посчитаем, какой доход получит инвестор после налогообложения. Грязная цена покупки (цена облигации+НКД) составляет 950,2 рублей. Погашение происходит по номиналу 1000 рублей. Величина купона 61,08 рублей, после налогообложения 53,14 рубля. После вычета налогов доходность облигации становится 14,3%, что на 2,2% меньше.

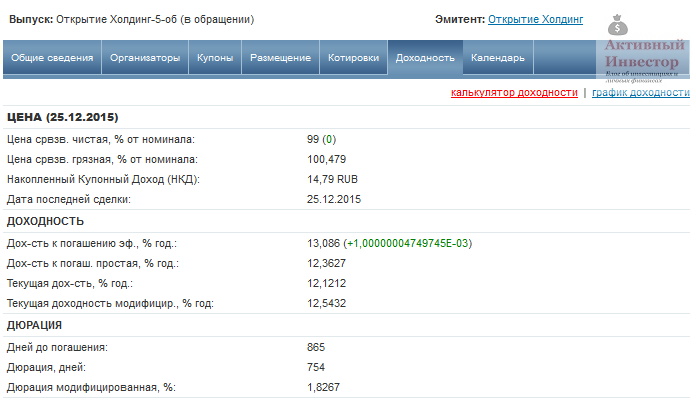

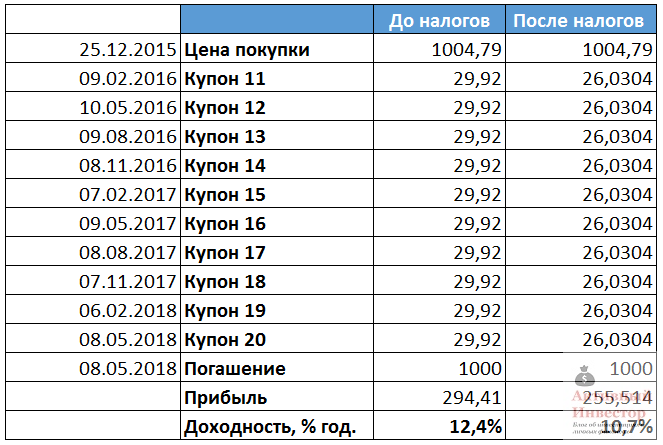

Второй пример — облигации Открытие Холдинг-5-об. Погашение в 2018 году, купонный период 91 день, рыночная цена с учетом НКД 1004,79 рубля. Доходность к погашению простая 12,36%.

Теперь сделаем расчеты: после налогов доходность облигации снизится до 10,7%, что примерно соответствует процентам по банковским депозитам или ОФЗ.

Для того, чтобы быстро рассчитать реальную доходность облигации после налогообложения, я рекомендую воспользоваться облигационным калькулятором. С его помощью вы сможете быстро сравнить разные облигации между собой и принять решение.

Источник

Доходность облигаций на все случаи жизни

Проблема расчета той или иной доходности облигации часто заставляет задуматься неискушенного в математических расчетах инвестора. В этом материале мы собрали наиболее популярные виды доходности облигаций и те формулы, которыми можно их определить.

Купонная доходность

По сути это просто величина купона. Если купон по облигации составляет 7%, то и купонная доходность будет аналогичная.

Если перед вами стоит задача вычислить купонную доходность по данным из QUIK, то можно воспользоваться следующей формулой:

Примечание: Здесь и далее полученный результат должен быть приведен к процентному виду путем умножения на 100%. Для простоты восприятия этот шаг был исключен из формул.

Текущая доходность

Текущая доходность обозначает отношение начисляемого купона к актуальной рыночной цене облигации. Она может использоваться в случаях, когда вложения рассматриваются на короткий промежуток времени. В этой ситуации изменением рыночной цены иногда можно пренебречь. Формула следующая:

В данной формуле под «ценой» имеется в виду процентное значение цены, а под «рыночной ценой» — абсолютное, в денежных единицах.

Модифицированная текущая доходность

Этот показатель представляет из себя отношение годового купона к «грязной» цене облигации, включающей НКД. Этот вид доходности может использоваться в случае краткосрочных вложений, когда горизонт инвестиций находится в пределах одного купонного периода. Формула расчета:

«Грязная» цена облигации — это общая цена покупки с учетом уплаченного НКД. Цена без НКД еще иногда называется «чистая» цена.

Если данную доходность разделить на число дней в году (365 или 366) и умножить на число дней, которое инвестор планирует удерживать облигацию, то можно получить ожидаемый процент прибыли от инвестиции. На примере ОФЗ 25083: грязная цена =997,78 руб., годовой купон 70 руб. (7%). Удерживать будем 35 дней.

Так как облигация торгуется ниже номинала, то MCY (7,02%) получилась больше купонной доходности. А доход инвестора за 35 дней, при условии сохранения рыночной цены, составит 0,67%.

Простая доходность к погашению

Простая доходность к погашению (иногда называют «простая доходность») учитывает, как купонный доход, так и прибыль/убыток из-за разницы между ценой приобретения и ценой погашения.

Пример: возьмем выпуск ОФЗ 25083.

Сегодня 01.03.2019, до погашения остается 1020 дней, которые можно быстро рассчитать в excel, вычитая текущую дату из даты погашения. За этот период держатель получит 6 купонов размером 34,9 руб., в сумме 34,9*6 = 209,4 руб. Расчет простой доходности будет выглядеть следующим образом:

Данная формула может применяться в том случае, когда инвестор планирует все получаемые платежи по облигации выводить и тратить на собственные нужды. Также она может быть полезна, если инвестор хочет примерно рассчитать размер налогов, которые придется уплатить с дохода. Для некоторых облигаций налог с купонного дохода и налог с разницы между ценой покупки и погашения различается. Чтобы учесть это различие, можно умножить сумму соответствующего дохода на коэффициент (1-налоговая ставка).

Примечание: формула подходит для обыкновенных купонных облигаций, а также может применяться по отношению к бумагам с переменным купоном, где процентная ставка купона зафиксирована только до даты оферты. В таком случае, доходность также следует рассчитывать не к дате погашения, а к дате оферты. Для флоатеров линкеров и других бумаг с плавающей доходностью данная формула не подходит.

Эффективная доходность к погашению

Самая популярная и самая достоверная оценка доходности облигации. Часто можно ее встретить под аббревиатурой YTM (Yield to Maturity).

По сравнению с предыдущей формулой, она учитывает реинвестирование купонов под ту же доходность на всем сроке владения облигацией. Также она позволяет адекватно учесть выгоду для инвестора от амортизации долга до погашения. Ее значение определяется путем решения следующего уравнения:

Здесь: r — искомая доходность; P — текущая «грязная» цена облигации; C — получаемый платеж по облигации (купон или купон+амортизация); F — финальный платеж (номинал или невыплаченный остаток номинала, в случае амортизации); t — число периодов дисконтирования до получения платежа С; n — число периодов дисконтирования до получения финального платежа.

Разумеется, вручную проводить такие расчеты достаточно накладно. Но это обычно и ни к чему, так как этот параметр есть в терминале QUIK.

Тем не менее, иногда может понадобиться провести собственные расчеты. Для этого приведем пример, как можно сделать это с использованием Excel.

По умолчанию для таких целей в Excel есть специальная функция ДОХОД(), а также обратная ей функция ЦЕНА(), которая по заданной доходности ищет рыночную цену. Функции имеют следующий синтаксис:

ДОХОД (дата покупки; дата погашения; ставка купона; «грязная цена»; цена погашения; частота выплаты купона; базис)

ЦЕНА (дата покупки; дата погашения; ставка купона; доходность; цена погашения; частота выплаты купона; базис)

К сожалению, функции ДОХОД() и ЦЕНА() очень часто дают существенную погрешность, как в случае, приведенном на картинке (доходность к погашению в QUIK равна 7,81%). Поэтому можно предложить другой способ расчета, более трудоемкий, но более точный.

Для примера возьмем все ту же ОФЗ 25083. Для начала строим в Excel таблицу всех платежей по облигации, которые будут получены держателем начиная с момента покупки. В дату погашения не забудьте прибавить к купону размер номинала. В начале необходимо добавить дату покупки, под которой будет указана «грязная» цена облигации со знаком «минус». Далее используем функцию ЧИСТВНДОХ() следующим образом:

В данном примере получился результат 7,79%, что отличается от доходности в QUIK 7,81%, но уже гораздо ближе к действительности. Это построение может быть использовано в качестве своего карманного калькулятора доходности, а также может помочь в моделировании доходности по бумагам с плавающим купоном.

Также можно использовать функцию ЧИСТНЗ(), которая позволяет аналогичным образом по заданной доходности и потоку платежей определить рыночную цену. В ячейке B2 в таком случае должно быть нулевое значение, а первым аргументом в функции нужно добавить ставку доходности

Это может помочь при оценке чувствительности облигации к изменению процентных ставок на рынке, а также оценке стоимости продажи облигации в будущем, если инвестор не планирует держать бумагу до погашения.

Примечание: при использовании функций ЧИСТВНДОХ() и ЧИСТНЗ() не стоит слишком округлять числа. Чем больше знаков после запятой будет указано на входе, тем более точный результат получится на выходе. Можно для наглядности выбирать формат отображения с округлением, но в ячейке должно храниться максимально точное значение.

БКС Брокер

Последние новости

Рекомендованные новости

Рынок США. Ждем важного мероприятия в среду

Решение ЦБ не помогло рублю продолжить рост

Китайский беспилотный Uber. Didi Chuxing выходит на IPO

Три интересные бумаги на следующую неделю

События недели. Главное с БКС Экспресс

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник