- Расчет внутренней нормы доходности

- Что такое внутренняя норма доходности?

- Показатели для расчета IRR

- Формула расчета внутренней нормы рентабельности

- Способы вычисления ВНД

- Достоинства и недостатки метода IRR

- Интерпретация внутренней нормы доходности

- Пример применения ВНД

- Внутренняя норма доходности (IRR) — что это такое, формула и расчет

- Что такое внутренняя норма доходности (IRR)?

- Формула и расчет IRR внутренней нормы доходности

- Как рассчитать IRR в Excel

- Когда стоит использовать показатель IRR

- Внутренняя норма доходности и другие показатели

- IRR и совокупный среднегодовой темп роста (CAGR)

- IRR и рентабельность инвестиций (ROI)

- Ограничения использования и недостатки IRR

- Инвестирование на основе внутренней нормы доходности IRR

- Вместо вывода

Расчет внутренней нормы доходности

Ни один инвестор не вкладывает средства слепо, не проведя предварительных исследований: он должен быть уверен, что они окупятся или, как минимум, их удастся вернуть. Для этого оценивается потенциальная рентабельность инвестиционного проекта. Конечно, это нельзя сделать иначе как комплексно, применяя ряд специально разработанных показателей, важнейший из которых – внутренняя норма доходности.

Рассмотрим, в чем особенности метода инвестиционных исследований, основанного на вычислении внутренней нормы доходности – IRR.

Что такое внутренняя норма доходности?

Никто не может рассчитать с вероятностью 100%, какой доход удастся получить от вложенных средств. Слишком много переменных факторов, могущих повлиять на реализацию бизнес-проекта, профинансированного инвестором. Однако можно максимально снизить риск неточностей, если применить не абсолютную, а относительную оценку.

Та процентная ставка, при которой инвестор гарантированно возместит свое вложение, но не получит прибыли, называется внутренней нормой доходности (ВНД). Норма заключается в том, что все денежные потоки данного инвестиционного проекта в сумме взаимозачтутся. Иначе говоря, расходы на инвестиционный проект в какой-то момент времени уравновешиваются полученными доходами (говорят, что проект «вышел в ноль»).

ВАЖНО! Слово «внутренняя» в определении данной нормы инвестиционных вложений означает ее зависимость от свойств самого проекта, а не от внешних факторов.

Внутреннюю норму доходности специалисты могут именовать по-разному. Встречаются следующие наименования:

- ВНД – русская аббревиатура;

- IRR – английская аббревиатура от «Internal Rate of Return» – «внутренняя норма доходности»;

- внутренняя норма рентабельности;

- внутренняя норма прибыли;

- внутренняя норма возврата инвестиций;

- предельная эффективность капитальных вложений;

- процентная норма прибыли;

- дисконтированный поток реальных денег;

- финансовая норма прибыли;

- собственная норма прибыли.

ВНИМАНИЕ! Эту норму можно счесть предельной, поскольку выход за ее пределы уже означает для инвестора убыток.

Показатели для расчета IRR

Математически расчет внутренней нормы доходности не так уж сложен, но формула включает много дополнительных показателей, которые необходимо учитывать. Среди них:

- NPV – от первых букв выражения «Net Present Value» («чистая приведенная стоимость») – сумма всех денежных потоков данного проекта, приведенная к общему показателю при взаимозачете доходов и затрат;

- CF – денежные потоки (от «Cash Flows») – величины различных притоков и оттоков финансов, в том числе и инвестируемых средств, в выбранный период времени t (обычно берется год). Для инвестиционного проекта первый денежный поток – сама инвестиция – естественно, будет иметь отрицательное значение (это затрата).

- R – ставка дисконтирования, то есть тот процент, под который инвестор может получить средства для вложений (взять банковский кредит, продать свои акции или использовать внутренние средства).

- WACC – средневзвешенная стоимость капитала (от Weighted Average Cost of Capital) – если применяется сразу несколько источников привлечения денег, то процентная ставка будет представлять среднюю величину, рассчитанную пропорционально.

ВАЖНАЯ ИНФОРМАЦИЯ! Было бы очень просто рассчитать внутреннюю норму доходности, зная все необходимые показатели. Однако на практике невозможно определить точные величины денежных потоков и однозначно вычислить ставку дисконтирования. Поэтому для каждого отдельного проекта оценивают степень зависимости NPV от процентной ставки.

Формула расчета внутренней нормы рентабельности

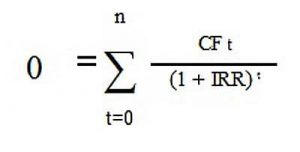

IRR – это такая величина R, при которой NPV равен нулю. Поэтому этот показатель можно вывести из формулы расчета приведенной суммы денежных потоков.

- 0 означает величину NPV;

- n – количество исследуемых временных периодов;

- CFt – денежные потоки в учетный момент времени.

Способы вычисления ВНД

Посчитать значение внутренней нормы доходности вручную не представляется возможным, так как, если вывести из него значение IRR, оно получится множителем 4 степени. Вычислить этот показатель можно несколькими способами:

- использовать специальный финансовый калькулятор;

- применить программу Excel, в которой эта функция встроена в раздел «Финансовые формулы» под названием ВСД («внутренняя ставка доходности»);

- воспользоваться одним из онлайн-калькуляторов;

- применить графический способ (использовался до широкого распространения Персональных компьютеров).

Достоинства и недостатки метода IRR

Для оценки инвестиционных возможностей главным образом применяются два метода – вычисление NPV и IRR. Метод определения внутренней нормы доходности относителен, поэтому не может претендовать на высокую точность, однако обладает рядом преимуществ:

- помогает достаточно просто оценить рентабельность инвестиционного проекта;

- показывает максимально допустимый размер затрат для вложения в проект;

- позволяет сравнивать различные проекты по рентабельности, даже если они отличаются по масштабу и протяженности во времени.

Недостатки метода IRR:

- нельзя посчитать абсолютную доходность инвестиции (то есть сколько конкретно денег – рублей, валюты – она может принести инвестору);

- возможно завышение инвестиционного эффекта, если ВНД сильно отличается от уровня реинвестиций компании (то есть положительные денежные потоки «возвращаются» инвестору с процентной ставкой, не совпадающей с ВНД);

- при вычислении имеет место пренебрежение последовательностью денежных потоков (для формулы не важно, в какой последовательности наступают затраты и приходит прибыль, тогда как на практике это может иметь решающее значение);

- возможны искажения при оценке взаимоисключающих инвестиционных проектов.

Интерпретация внутренней нормы доходности

Главное правило, по которому оценивают возможность инвестирования по показателю ВНД: проект можно принять, если IRR выше, чем средневзвешенная стоимость капитала для компании (WACC). Это значит, что инвестору стоит занимать деньги для вложения, и они, вероятнее всего, принесут добавочную прибыль.

НАПРИМЕР. Банк может предоставить инвестору деньги под 12% годовых. Инвестор собирается взять кредит и вложить средства в проект, ВНД которого 16%. Это значит, что 16% годовых – верхняя планка, по которой можно занять деньги для этого проекта. Если проект действительно принесет 16% прибыли, в пользу инвестора останется 4%, в любом случае он сможет вернуть заемные средства без убытка для себя.

Пример применения ВНД

Приведем жизненный пример оценки внутренней доходности, который может осознать обычный гражданин, а не только предприниматель.

Сдача квартиры в аренду – вроде бы выгодное мероприятие. Но все зависит от того, есть ли эта квартира в собственности. Если это так, то первоначальная инвестиция равна нулю, поэтому проект заведомо рентабелен. Но если планируется вложить средства в покупку квартиры, сдавать ее, а затем продать, чтобы вернуть взятый на это кредит?

Посчитаем, получится ли этот проект выгодным. Пусть квартира стоит 5 млн руб., а сумма аренды за год составит 25 000 руб. в месяц. Пренебрежем налоговыми расходами на оформление покупки квартиры и аренды. За 3 года доход от аренды составит 25 000 х 3 = 75 000 руб. Представим, что конъюнктура рынка недвижимости за 3 года не изменилась и квартиру удастся продать за цену покупки. Значит, спустя три года инвестиция принесет доход 75 000 + 5 млн руб. ВНД такого проекта получится равным приблизительно 6%.

Как известно, ставка кредитования в банке приблизительно составляет 9%, значит, имея в своем распоряжении свободные средства (например, получив их в наследство), их выгоднее положить на депозит, чем покупать квартиру с целью аренды.

Но если стоимость квартиры за эти годы существенно увеличится, ВНД проекта также изменится в лучшую сторону.

Источник

Внутренняя норма доходности (IRR) — что это такое, формула и расчет

Здравствуйте, уважаемые читатели проекта Тюлягин! Сегодня мы с вами поговорим о еще одном важном финансовом показателе, который активно используется при инвестициях и фундаментальном анализе. Речь идет о внутренней нормы доходности или также известный как IRR. Сегодня вы узнаете что это за показатель, какая у него формула для расчёта и как его легко рассчитать в Excel, а также в каких случаях необходимо использовать показатель IRR и какие он имеет ограничения и недостатки.

Содержание статьи:

Что такое внутренняя норма доходности (IRR)?

Внутренняя норма доходности (IRR) — это показатель, используемый в финансовом анализе для оценки прибыльности потенциальных инвестиций. Внутренняя норма доходности — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) всех денежных потоков равной нулю при анализе дисконтированных денежных потоков. Расчет IRR основывается на той же формуле, что и NPV.

Формула и расчет IRR внутренней нормы доходности

Формула и расчет, использованные для определения показателя IRR, следующие:

IRR — Внутренняя норма доходности

NPV — Чистая приведенная стоимость

Сt — Чистый приток денежных средств за период t

Co — Общие первоначальные инвестиционные затраты

t — число временных периодов

Чтобы рассчитать IRR с помощью формулы, нужно установить NPV равным нулю и совершить расчет для ставки дисконтирования, которая является показателем IRR. Однако из-за трудности формулы, внутреннюю норму доходности не легко рассчитать аналитически, и поэтому вместо этого необходимо рассчитывать либо методом проб и ошибок, либо с помощью ПО, запрограммированного для расчета IRR. Так например это легко можно сделать в Excel.

Вообще говоря, чем выше внутренняя норма доходности (IRR), тем более желательными должны быть инвестиции. IRR одинакова для инвестиций любых типов, и поэтому IRR может использоваться для ранжирования нескольких перспективных инвестиций или проектов на относительно равномерной основе. В целом, при сравнении вариантов инвестирования с аналогичными другими характеристиками, инвестиция с самой высокой IRR, скорей всего будет считаться лучшей.

Как рассчитать IRR в Excel

Использование функции ВСД в Excel упрощает расчет IRR. Excel сделает за вас всю необходимую работу, получив экономию времени и сил в расчёте. Все, что вам нужно сделать, это объединить ваши денежные потоки, включая первоначальные затраты, а также последующие поступления, с функцией ВСД. Функцию ВСД можно найти, щелкнув значок «Вставка формул» (fx) в категории финансовые.

Вот простой пример анализа IRR с известными денежными потоками, которые являются ежегодно периодическими (с интервалом в один год). Предположим, компания оценивает прибыльность проекта «Буревестник». Проект «Буревестник» требует финансирования в размере 25 000 000 рублей, и ожидается, что он принесет 10 000 000 рублей в виде денежных потоков после уплаты налогов в первый год и вырастет на 5 000 000 рублей в каждый из следующих четырех лет.

| 2021 | 2022п | 2023п | 2024п | 2025п | 2026п |

|---|---|---|---|---|---|

| Первоначальные вложения | |||||

| Денежный поток после уплаты налогов | 10000000 | 15000000 | 20000000 | 25000000 | 30000000 |

| IRR 56.72% |

Первоначальные вложения всегда отрицательны, потому что они представляют собой отток. Каждый последующий денежный поток может быть положительным или отрицательным, в зависимости от оценок того, что проект обеспечивает или требует вливания капитала в будущем. В данном случае IRR составляет 56,72%, что довольно много.

Имейте в виду, что IRR — это не фактическая долларовая стоимость проекта. Именно годовой доход делает чистую приведенную стоимость равной нулю.

Excel также предлагает две другие функции, которые можно использовать при расчёте IRR: ЧИСТВНДОХ и МВСД. ЧИСТВНДОХ используется, когда модель денежных потоков не имеет точных годовых периодических денежных потоков. МВСД — это показатель нормы доходности, который также включает интеграцию стоимости капитала, а также безрисковую ставку.

Excel включает функции ВСД, ЧИСТВНДОХ и МВСД для использования в анализе IRR.

Когда стоит использовать показатель IRR

Существует несколько формул и концепций, которые можно использовать при поиске ожидаемой прибыли. IRR обычно лучше всего подходит для анализа потенциальной доходности нового проекта, который компания рассматривает для реализации.

Вы можете воспринимать внутреннюю норму доходности как темпы роста инвестиций, которые, как ожидается, будут генерироваться ежегодно. Таким образом, показатель IRR наиболее похож на совокупный среднегодовой темп роста (CAGR). В действительности, инвестиции обычно не имеют одинаковой нормы доходности каждый год. Обычно фактическая норма доходности, которую приносит данная инвестиция, будет отличаться от ее предполагаемой IRR.

В планировании капитала один из популярных сценариев IRR — это сравнение прибыльности открытия новых операций с прибыльностью расширения существующих. Например, энергетическая компания может использовать IRR при принятии решения о том, открыть ли новую электростанцию или отремонтировать и расширить ранее существующую. Хотя оба проекта могут повысить ценность компании, вполне вероятно, что один из них будет более логичным решением, как предписано IRR.

Внутренняя норма доходности и другие показатели

Большая часть анализа внутренней норма доходности (IRR) будет проводиться совместно с расчетами средневзвешенной стоимости капитала (WACC) и чистой приведенной стоимости (NPV). IRR обычно является относительно высоким значением, что позволяет достичь чистой приведенной стоимости (NPV), равной нулю. Большинство компаний требуют, чтобы расчет IRR был выше средневзвешенной стоимости капитала (WACC). Анализы также обычно включают расчеты чистой приведенной стоимости (NPV) с различными предполагаемыми ставками дисконтирования.

Теоретически любой проект с показателем IRR, превышающим его стоимость капитала, должен быть прибыльным. При планировании инвестиционных проектов фирмы часто устанавливают требуемую норму доходности (RRR), чтобы определить минимально приемлемый процент возврата, который должны приносить рассматриваемые инвестиции, чтобы быть окупаемыми. RRR будет выше, чем WACC.

Любой проект с IRR, превышающим RRR, скорее всего, будет считаться прибыльным, хотя компании не обязательно будут осуществлять проект только на этой основе. Скорее всего, они будут реализовывать проекты с наибольшей разницей между IRR и RRR, так как они, вероятно, будут наиболее прибыльными.

IRR можно также сравнить с преобладающими ставками доходности на рынке ценных бумаг. Если фирма не может найти ни одного проекта с IRR, превышающей доход, который может быть получен на финансовых рынках, она может просто инвестировать деньги в рынок. Рыночная доходность также может быть фактором при установлении требуемой нормы доходности.

IRR и совокупный среднегодовой темп роста (CAGR)

CAGR измеряет годовой доход от инвестиций за определенный период времени. IRR — это также годовая норма доходности. Тем не менее, CAGR обычно использует только начальное и конечное значения, чтобы обеспечить расчетную годовую норму прибыли. IRR отличается тем, что включает в себя несколько периодических денежных потоков, что отражает тот факт, что приток и отток денежных средств часто происходят постоянно, когда дело касается инвестиций. Еще одно отличие состоит в том, что CAGR достаточно прост в вычислении и расчётах.

IRR и рентабельность инвестиций (ROI)

Компании и аналитики также смотрят на окупаемость инвестиций при принятии решений по бюджетированию капиталовложений. ROI (рентабельность инвестиций) сообщает инвестору об общем росте инвестиций от начала до конца. Это не годовая норма доходности. IRR сообщает инвестору, каков годовой темп роста. Эти два числа обычно будут одинаковыми в течение одного года, но они не будут совпадать в течение более длительных периодов времени.

Рентабельность инвестиций — это процентное увеличение или уменьшение инвестиций от начала до конца. Он рассчитывается путем деления разницы между текущим или ожидаемым будущим значением и исходным начальным значением на исходное значение и умножения на 100.

Показатели рентабельности инвестиций можно рассчитать практически для любого вида деятельности, в которую были вложены инвестиции, и измерить результат. Однако окупаемость инвестиций не обязательно является самым полезным для длительных периодов времени. ROI также имеет ограничения при составлении бюджета капиталовложений, когда основное внимание уделяется периодическим денежным потокам и доходам.

Ограничения использования и недостатки IRR

IRR обычно лучше всего подходит для анализа проектов капиталовложений. Его можно неправильно истолковать, если использовать вне соответствующих сценариев. В случае положительных денежных потоков, за которыми следуют отрицательные, а затем положительные, IRR может иметь несколько значений. Более того, если все денежные потоки имеют одинаковый знак (т. е. проект никогда не приносит прибыли), то никакая ставка дисконтирования не приведет к нулевой чистой приведенной стоимости (NPV).

IRR является очень популярным показателем для оценки годовой доходности проекта. Однако он не обязательно предназначен для использования в одиночку. IRR обычно является относительно высоким значением, что позволяет достичь NPV, равного нулю. Сама внутренняя норма доходности — это всего лишь единичная расчетная цифра, которая дает значение годовой доходности на основе оценок. Поскольку оценки как IRR, так и NPV могут сильно отличаться от фактических результатов, большинство аналитиков предпочтут сочетать анализ IRR со сценарным анализом. Сценарии могут показывать различные возможные значения NPV на основе различных предположений.

Как уже упоминалось, большинство компаний полагаются не только на анализ IRR и NPV. Эти расчеты обычно также изучаются вместе с WACC и RRR компании, которые подлежат дальнейшему рассмотрению.

Компании обычно сравнивают анализ IRR с другими альтернативами. Если другой проект имеет аналогичную внутреннюю норму доходности (IRR) с меньшим первоначальным капиталом или более простыми посторонними соображениями, тогда можно выбрать более простые инвестиции, несмотря на внутреннюю норму доходности.

В некоторых случаях могут возникнуть проблемы при использовании IRR для сравнения проектов разной продолжительности. Например, краткосрочный проект может иметь высокую внутреннюю норму доходности, что делает его отличным вложением. И наоборот, более длительный проект может иметь низкую внутреннюю норму доходности, а доходность будет медленной и стабильной. Показатель ROI может обеспечить некоторую ясность в этих случаях, хотя некоторые менеджеры могут не захотеть использовать более длительные проекты.

Инвестирование на основе внутренней нормы доходности IRR

Правило внутренней нормы доходности — это ориентир для оценки того, продолжать проект или инвестировать. В правиле IRR говорится, что, если внутренняя норма доходности по проекту или инвестициям превышает минимально требуемую норму прибыли, обычно это стоимость капитала, тогда проект или инвестиции могут быть реализованы.

И наоборот, если IRR по проекту или инвестиции ниже стоимости капитала, то лучшим вариантом может быть отказ от проекта. В целом, несмотря на некоторые ограничения IRR, это отраслевой стандарт для анализа проектов капиталовложений.

Вместо вывода

Что означает внутренняя норма доходности?

Внутренняя норма доходности (IRR) — это финансовый показатель, используемый для оценки привлекательности конкретного инвестиционного проекта. Когда вы рассчитываете IRR для инвестиции, вы фактически оцениваете норму возврата этих инвестиций после учета всех прогнозируемых денежных потоков вместе с временной стоимостью денег. При выборе из нескольких альтернативных инвестиций инвестор затем выбирает инвестицию с самой высокой IRR, если она превышает минимальный порог инвестора. Главный недостаток IRR заключается в том, что он во многом зависит от прогнозов будущих денежных потоков, которые, как известно, трудно предсказать.

IRR — это то же самое, что ROI?

Хотя IRR иногда неофициально называют «окупаемостью инвестиций» проекта, это отличается от того, как большинство людей используют эту фразу. Часто, когда люди говорят о рентабельности инвестиций, они просто имеют в виду процентную отдачу от инвестиций в конкретный год или за определенный период времени. Но этот тип ROI не отражает тех нюансов, что и IRR, и по этой причине IRR обычно предпочитается профессионалами в области инвестиций.

Еще одно преимущество IRR заключается в том, что его определение является математически точным, тогда как термин ROI может означать разные вещи в зависимости от контекста.

Что такое «хорошая» внутренняя норма доходности?

«Хорошая» или «плохая» IRR будет зависеть от стоимости капитала и альтернативных издержек инвестора. Например, инвестор в недвижимость может реализовать проект с IRR 26%, если сопоставимые альтернативные инвестиции в недвижимость предлагают доход, скажем, 20% или ниже. Однако это сравнение предполагает, что риски и усилия, связанные с этими сложными инвестициями, примерно одинаковы. Если инвестор может получить немного более низкую IRR от проекта, который является значительно менее рискованным или трудоемким, то он может с радостью принять этот проект с более низкой IRR.

- IRR — это годовые темпы роста, которые, как прогнозируется, будут генерировать инвестиции.

- IRR рассчитывается с использованием той же концепции, что и NPV, за исключением того, что он устанавливает NPV равным нулю.

- IRR идеально подходит для анализа проектов капитального бюджета, чтобы понять и сравнить потенциальные нормы годовой доходности с течением времени.

А на этом сегодня все про внутреннюю норму доходности (IRR). Добавляйте статью к себе в закладки и делитесь ей в социальных сетях. В следующих статьях мы продолжим изучение финансовых показателей. Успешных вам инвестиций и до новых встреч на проекте Тюлягин!

Источник