- Определяем рентабельность собственного капитала (формула)

- Что показывает рентабельность капитала

- Как найти коэффициент рентабельности собственного капитала

- Факторный анализ рентабельности собственного капитала

- Рентабельность собственного капитала – формула по балансу

- Доходность или рентабельность собственного капитала – нормативное значение

- Итоги

- Рентабельность собственного капитала (ROE). Формула расчета по балансу. Расчет для ОАО “КАМАЗ”

- Инфографика: Рентабельность собственного капитала (RoE)

- Рентабельность собственного капитала. Экономическая сущность показателя

- Для кого нужен данный коэффициент рентабельности собственного капитала?

- Как использовать коэффициент рентабельности собственного капитала?

- Рентабельность собственного капитала. Формула расчета по балансу и МСФО

- Формула Дюпона для расчета рентабельности собственного капитала

- Коэффициент рентабельности собственного капитала. Пример расчета для ОАО «КАМАЗ»

- Что такое доходность? Формула расчета доходности

- Формула расчета доходности

- Калькулятор накоплений

- Что такое доходность? Примеры расчета доходности

- Применение доходности

Определяем рентабельность собственного капитала (формула)

Что показывает рентабельность капитала

Рентабельность собственного капитала, как и другие показатели рентабельности, свидетельствует об эффективности бизнеса. Точнее о том, с какой отдачей работают деньги собственников, вложенные в капитал компании. Если говорить проще, рентабельность помогает понять, сколько копеек прибыли приносит компании каждый рубль ее собственного капитала.

Рентабельность собственного капитала способна дать представление инвестору или своим специалистам, насколько успешно удается компании удерживать доходность капитала на должном уровне и тем самым определить степень привлекательности ее для инвесторов.

В системе показателей имеется схожий показатель — рентабельность активов (см. «Определяем рентабельность активов (формула по балансу)»). Однако в отличие от него рентабельность собственного капитала позволяет судить именно о работе чистого собственного капитала предприятия. В то время как в рентабельность активов могут вмешиваться и привлеченные средства, потраченные на приобретение имущества.

Так как же считается рентабельность?

Другой показатель рентабельности — рентабельность продаж может заинтересовать не только собственников и инвесторов, но и налоговиков. Для чего они анализируют рентабельность и чем может быть опасен ее низкий уровень, вы можете узнать из КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Путеводитель по налоговым проверкам.

Как найти коэффициент рентабельности собственного капитала

Рентабельность — это всегда отношение прибыли к тому объекту, отдачу от которого нужно оценить. В данном случае мы рассматриваем собственный капитал. Значит, на него и будем делить прибыль.

В финансовом анализе рентабельность собственного капитала принято обозначать с помощью коэффициента ROE (сокращение от английского return on equity). Используем это обозначение, и тогда формула расчета показателя может выглядеть так:

ROE = Пр / СК × 100,

где: ROE — искомая рентабельность;

Пр — чистая прибыль (показатель рентабельности собственного капитала считается только по чистой прибыли).

СК — собственный капитал. Чтобы расчет был более информативным, берется средний показатель СК. Самый простой способ его вычислить — сложить данные на начало и конец периода и разделить результат на 2.

Рентабельность собственного капитала — коэффициент, который носит относительный характер, он выражается, как правило, в процентах.

Факторный анализ рентабельности собственного капитала

Иногда для расчета используют другую формулу — так называемую формулу Дюпона. Она имеет следующий вид:

ROE = (Пр / Выр) × (Выр / Акт) × (Акт / СК),

где: ROE — искомая рентабельность;

Пр — чистая прибыль;

СК — собственный капитал.

Это и есть факторный анализ рентабельности.

Рентабельность собственного капитала – формула по балансу

Этот показатель можно найти не только методом вычислений, но из отчетных документов. Так, есть простой ответ на вопрос, как найти собственный капитал по балансу.

Для определения рентабельности собственного капитала используются сведения, содержащиеся в строках баланса (форма 1) и в отчете о финансовых результатах (форма 2).

Формула по балансу будет выглядеть так:

ROE = строка 2400 формы 2 / строка 1300 формы 1 × 100.

Доходность или рентабельность собственного капитала – нормативное значение

Главным критерием, использующимся в оценке рентабельности собственного капитала, является сравнение этого показателя с рентабельностью вложений в другие направления бизнеса, например, в ценные бумаги других компаний.

Для оценки эффективности инвестиций широко используется нормативное значение ROE. Обычно инвесторы ориентируются на значения от 10 до 12%, которые характерны для бизнеса в развитых странах. Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Если показатель уходит в «минус» — это уже тревожный сигнал и стимул для того, чтобы нарастить доходность собственного капитала. Но и значительное превышение над нормативным значением – тоже неблагоприятная ситуация, поскольку возрастают инвестиционные риски.

Итоги

Рентабельность илидоходность собственного капитала важна для оценки эффективности работы предприятия. Для нахождения этого показателя используются несколько формул, данные для которых берутся из строк баланса и отчета о финансовых результатах.

Источник

Рентабельность собственного капитала (ROE). Формула расчета по балансу. Расчет для ОАО “КАМАЗ”

Разберем рентабельность собственного капитала. В иностранных источниках коэффициент рентабельности собственного капитала обозначается как ROE – Return On Equity (или Return on shareholders’ Equity), и показывает долю чистой прибыли в собственном капитале предприятия.

Начнем с определения экономической сущности коэффициента рентабельности собственного капитала, затем приведем формулу расчета, как для отечественной, так и для зарубежных форм бухгалтерской отчетности и не забудем еще и поговорить о нормативах данного показателя.

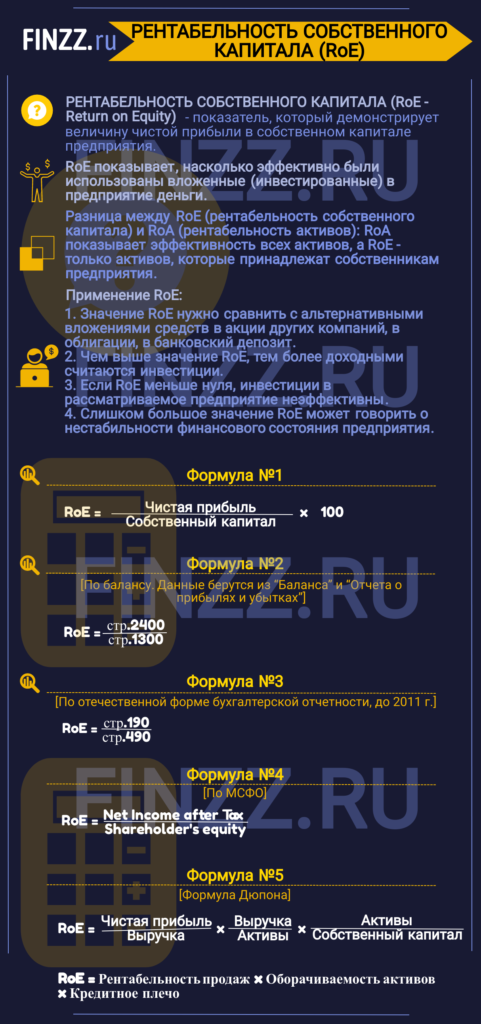

Инфографика: Рентабельность собственного капитала (RoE)

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Рентабельность собственного капитала. Экономическая сущность показателя

Для кого нужен данный коэффициент рентабельности собственного капитала?

Это один из важнейших коэффициентов, используемый инвесторами и собственниками бизнеса, который показывает, как эффективно были использованы вложенные (инвестированные) в предприятие деньги.

Отличие рентабельности собственного капитала (ROE) от рентабельности активов (ROA) заключается в том, что ROE показывает эффективность не всех активов (как ROA), а только тех, которые принадлежат собственникам предприятия.

Как использовать коэффициент рентабельности собственного капитала?

Как было сказано выше, данный показатель используется инвесторами и собственниками предприятия для оценки собственных инвестиций в него. Чем выше значение коэффициента, тем инвестиции более доходные. Если же рентабельность собственного капитала меньше нуля, то есть повод задуматься над целесообразностью и эффективностью инвестиций в предприятие в будущем. Как правило, значение коэффициента сравнивается с альтернативными вложениями средств в акции других предприятий, облигаций и, в крайнем случае, в банк.

Важно отметить, что слишком большое значение показателя может негативно влиять на финансовую устойчивость предприятия. Не забывайте главный закон инвестиций и бизнеса: больше доходность – больше риск.

Рентабельность собственного капитала. Формула расчета по балансу и МСФО

Формула коэффициента рентабельности собственного капитала состоит из деления чистой прибыли предприятия на его собственный капитал:

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал

Все коэффициенты рентабельности для удобства считаются в процентах, поэтому не забудьте умножить полученное значение на 100.

По отечественной форме бухгалтерской отчетности данный коэффициент будет рассчитываться следующим образом:

Коэффициент рентабельности собственного капитала = стр.2400/стр.1300

Данные для формулы берутся из «Отчета о прибылях и убытках» и «Баланса». Раньше в старой форме бухгалтерской отчетности (до 2011 года) коэффициент рассчитывался так:

Коэффициент рентабельности собственного капитала = стр.190/стр.490

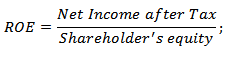

По системе МСФО коэффициент имеет следующий вид:

Формула Дюпона для расчета рентабельности собственного капитала

Для расчета коэффициента рентабельности собственного капитала зачастую используется формула Дюпона. Она разбивает коэффициент на три части, анализ которых позволяет лучше понять, что в большей степени влияет на итоговый коэффициент. Другими словами это трехфакторный анализ коэффициента ROE. Формула Дюпона имеет следующий вид:

Коэффициент рентабельности собственного капитала (формула Дюпона) = (Чистая прибыль/Выручка) * (Выручка/Активы)* (Активы/Собственный капитал)

Формула Дюпона впервые была использована в финансовом анализе в 20-е годы прошлого века. Она была разработана американской химической корпорацией DuPont. Рентабельность собственного капитала (ROE) по формуле Дюпона делится на 3 составляющие: операционную эффективность (рентабельность продаж),

эффективность использования активов (оборачиваемость активов),

кредитное плечо (финансовый леверидж).

ROE (по формуле Дюпона) = Рентабельность продаж*Оборачиваемость активов*Кредитное плечо

По сути если все сократить, то получится описанная выше формула, но такое трехфакторное выделение составляющих позволяет лучше определить взаимосвязи между ними.

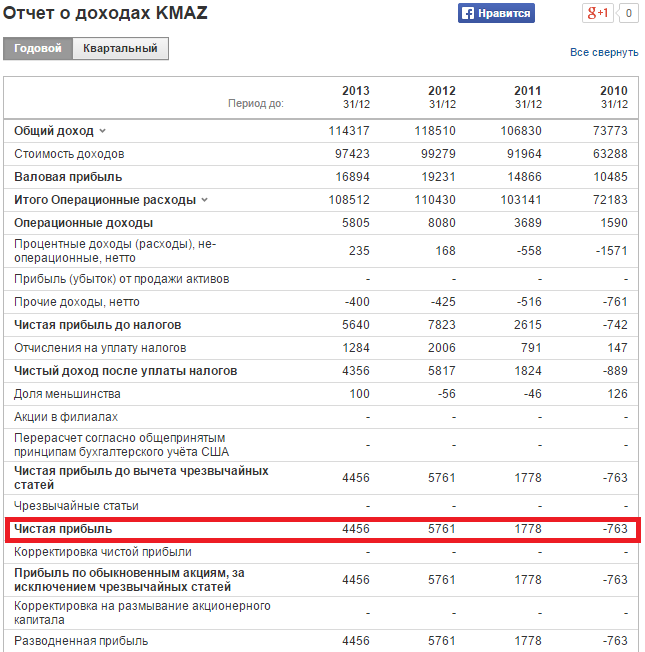

Коэффициент рентабельности собственного капитала. Пример расчета для ОАО «КАМАЗ»

ROE для ОАО “КАМАЗ”

Рассчитывать коэффициент рентабельности собственного капитала будем для автомобильной корпорации ОАО «КАМАЗ», которая производит грузовые автомобили, спецтехнику и автобусы.

Для оценки рентабельности собственного капитала необходимо получить финансовую отчетность исследуемой компании. На официальном сайте предприятия ОАО «КАМАЗ» за 4 последних года можно взять финансовые данные. Альтернативным вариантом является использование сервиса InvestFunds, который позволяет получить данные за несколько кварталов и лет. На рисунке ниже показан пример импорта данных по балансу.

Расчет коэффициента рентабельности собственного капитала для ОАО “КАМАЗ”. Отчет о доходах

Расчет коэффициента рентабельности собственного капитала для ОАО “КАМАЗ”. Балансовый отчет

Рассчитаем коэффициенты за 4 года:

Коэффициент рентабельности собственного капитала 2010 = -763/70069 = -0,01 (-1%)

Коэффициент рентабельности собственного капитала 2011 = 1788/78477 = 0,02 (2%)

Коэффициент рентабельности собственного капитала 2012 = 5761/77091 = 0,07 (7%)

Коэффициент рентабельности собственного капитала 2013 = 4456/80716 = 0,05 (5%)

Наблюдается рост показателя с -1% до 5% за 4 года. Тем не менее, вложения в акции данной компании не целесообразны, т.к. коэффициент рентабельности меньше чем вложение в альтернативные проекты. К примеру, в 2013 году банковская ставка по депозитам была около 10%. Эффективнее было вложить свободные денежные средства в депозит, чем в ОАО «КАМАЗ» (5% Самая обсуждаемая >10 000 просмотров >100 лайков С примером Видео-урок

Источник

Что такое доходность? Формула расчета доходности

Итак, что же такое доходность и какова формула доходности?

Доходность — один из главных показателей инвестиций, по которому можно оценивать выгодность инвестиций, их целесообразность и сравнивать их между собой по этому показателю. Часто для оценки выгодности вложения денег используют связку риск-доходность. Логика здесь проста: сами по себе такие показатели, как доходность и риск малоинформативны. Какой смысл вкладывать деньги в инструменты с высоким уровнем риска и низкой потенциальной доходностью? Если риск убытков велик, то и возможное вознаграждение должно быть на высоком уровне.

Отделим понятия дохода и доходности. Доход — это абсолютная величина, выраженная например, в денежных единицах (Вася вложил 10 000 руб. и получил доход 2 000 руб.) В то время как доходность — относительная величина, выражаемая в процентах или процентах годовых, об этом позже (Саша вложил свои деньги в коммерческую недвижимость с доходностью 25% годовых).

Формула расчета доходности

Простейшая формула доходности представляет собой отношение полученной прибыли к сумме вложений, умноженное на сто:

Также доходность можно посчитать, если известна начальная и конечная сумма вложений:

где сумма1 — начальная сумма,

сумма2 — конечная сумма.

Однако, в этих формулах не учитывается такой важный показатель, как время. За какой период эта доходность? За 100 лет? Или за 3 месяца? Чтобы учесть время, за которое инвестиции показали доходность, используется следующая формула доходности:

где срок в месяцах — время, в течение которого происходит вложение средств.

Калькулятор накоплений

Самый распространённый период расчёта доходности — 1 год (за примерами далеко ходить не надо — те же банковские вклады считаются в процентах годовых).

Что такое доходность? Примеры расчета доходности

Приведём примеры для того, чтобы лучше понять, как рассчитывается доходность.

Пример 1. У Людвига Аристарховича есть недвижимость стоимостью 2.000.000 руб, он сдаёт её в аренду за ежемесячную плату 10.000 руб. Какова доходность его вложений за год (в процентах годовых)?

Пример 2. Иннокентий — удачливый Форекс-трейдер: он начал торговать, имея депозит $1000. Через 10 месяцев он удвоил свой депозит. Какая годовая доходность торговли на форексе получилась у Иннокентия?

Применение доходности

Таким образом, доходность показывает на сколько процентов выросла вложенная сумма или увеличился капитал (а также сколько процентов прибыли принёс актив). Доходность можно рассчитать как за всё время, так и за определённый период (например год).

Годовая доходность — важный параметр, по которому инвесторы могут делать выводы о привлекательности того или иного инструмента вложений. Также можно сравнивать разные способы вложений между собой по среднегодовой доходности.

Источник