Расчет NPV

Понятие NPV

NPV (Net Present Value, ЧДД, чистый дисконтированный доход, чистая приведенная стоимость, чистый приведенный доход) — это такой показатель эффективности инвестиционного проекта, который позволяет суммарно оценить платежи при реализации инвестиционного проекта, приведенные к настоящему моменту времени. Как правило, если значение NPV > 0, то инвестиционный проект считается эффективным, если NPV

Формула расчета NPV

Расчет NPV в общем случае осуществляется по следующей формуле:

где Рк — величины денежных поступлений в течении n лет;

IC — величина первоначальных инвестиций;

i — ставка дисконтирования.

Возможны варианты, когда реализация инвестиционного проекта связана не с разовыми первоначальными инвестициями, а предполагает инвестирование в течении нескольких периодов. Тогда расчет NPV осуществляется по следующей формуле:

Пример расчета NPV

Приведем пример расчета NPV условного инвестиционного проекта. Предположим, что объем инвестиций в новое здание составляет 15000 тыс.руб.; прогноз ежегодного дохода от сдачи помещений в аренду составляет 5000 тыс.руб. в течении 5-ти лет. Ставка дисконтирования составляет 17%. Рассчитать NPV.

Расчет NPV: NPV = 5000/1.17 + 5000/1.17 2 + 5000/1.17 3 + 5000/1.17 4 + 5000/1.17 5 — 15000 = 15996.73 — 15000 = 996.73 тыс.руб.

Так как рассчитанная величина NPV > 0, то проект может быть принят к практической реализации.

Как уже указывалось ранее, условия инвестирования при реализации проекта могут быть различные. Рассмотрим пример вычисления чистого приведенного эффекта (дохода) в случае, когда вложение средств осуществляется единовременно, а годовые поступления от реализации инвестиционного проекта не равны между собой. Предположим, что объем инвестиций составил 12500 тыс.руб., срок реализации проекта — 5 лет, цена вложенных средств составляет 12,5% годовых, поступления по годам от реализации инвестиционного проекта следующие (в тыс.руб.): 2500; 2250; 1980; 1850; 1720. Определим величину чистого приведенного эффекта: ЧДД = 2500*1,125 -1 + 2250*1,125 -2 + 1980*1,125 -3 + 1850*1,125 -4 + 1720*1,125 -5 — 12500 = -4999,96. Так как значение рассматриваемого показателя меньше 0, то рассматриваемый условный проект не будет приносить прибыли при своем осуществлении и должен быть отвергнут.

Рассмотрим также пример расчета дисконтированного чистого дохода в случае, когда доходы от вложенных средств начинают поступать уже после завершения инвестиционного проекта, т.е. денежный поток включает в себя не только положительные, но и отрицательные величины. Например, имеется инвестиционный проект со следующими показателями потоков платежей (в тыс.руб.): -215; -295; 50; 500; 300; 800; 1000. Цена инвестированного капитала составляет 14% годовых. Вычислим значение чистого приведенного эффекта (дохода): ЧДД = (-215)*1,14 -1 + (-295) *1,14 -2 + 50*1,14 -3 + 500*1,14 -4 + 300*1,14 -5 + 800*1,14 -6 + 1000*1,14 -7 = 834,12. Величина ЧДД положительна, следовательно, проект может быть принят к практическому осуществлению.

Рассмотрим пример расчета NPV в Excel. Первым шагом вычисления рассматриваемого показателя будет подготовка исходных данных в Excel. Широкий спектр возможностей указанного табличного процессора позволяет исходные данные представить во множестве вариантов (в том числе и с различным оформлением и форматированием), один из которых приведен на рисунке:

Далее для вычисления чистого приведенного эффекта (дохода) в ячейки C4:C11 необходимо ввести формулы, по котором будет вычислен ЧДД для каждого года реализации проекта. Сделать это можно следующим образом:

Источник

Чистая текущая стоимость NPV

Чистая текущая стоимость — сумма текущих стоимостей всех спрогнозированных, с учетом ставки дисконтирования, денежных потоков.

Метод чистой текущей стоимости (NPV) состоит в следующем.

1. Определяется текущая стоимость затрат (Io), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта.

2. Рассчитывается текущая стоимость буду?их денежных поступлений от проекта, для чего доходы за каждый год CF (кеш-флоу) приводятся к текущей дате.

Результаты расчетов показывают, сколько средств нужно было бы вложить сейчас для получения запланированных доходов, если бы ставка доходов была равна барьерной ставке (для инвестора ставке процента в банке, в ПИФе и т.д., для предприятия цене совокупного капитала или через риски). Подытожив текущую стоимость доходов за все годы, получим общую текущую стоимость доходов от проекта (PV):

3. Текущая стоимость инвестиционных затрат (Io) сравнивается с текущей стоимостью доходов (PV). Разность между ними составляет чистую текущую стоимость доходов (NPV):

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с хранением денег в банке. Если NPV > 0, то можно считать, что инвестиция приумножит богатство предприятия и инвестицию следует осуществлять. При NPV 0 относят к затратным инвестициям (пример: средства выделенные на экологическую программу).

Определяется: как сумма текущих стоимостей всех спрогнозированных, с учетом барьерной ставки (ставки дисконтирования), денежных потоков.

Характеризует: эффективность инвестиции в абсолютных значениях, в текущей стоимости.

Синонимы: чистый приведенный эффект, чистый дисконтированный доход, Net Present Value.

Акроним: NPV

Недостатки: не учитывает размер инвестиции, не учитывается уровень реинвестиций.

Критерий приемлемости: NPV >= 0 (чем больше, тем лучше)

Условия сравнения: для корректного сравнения двух инвестиций они должны иметь одинаковый размер инвестиционных затрат.

Пример №1. Расчет чистой текущей стоимости.

Размер инвестиции — 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Размер барьерной ставки — 9,2%

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,092) = 29304,03$

PV2 = 41000 / (1 + 0,092) 2 = 34382,59$

PV3 = 43750 / (1 + 0,092) 3 = 33597,75$

PV4 = 38250 / (1 + 0,092) 4 = 26899,29$

NPV = (29304,03 + 34382,59 + 33597,75 + 26899,29) — 115000 = 9183,66$

Ответ: чистая текущая стоимость равна 9183,66$.

Формула для расчета показателя NPV (чистой текущей стоимости) с учетом переменной барьерной ставки:

NPV — чистая текущая стоимость;

CFt — приток (или отток) денежных средств в период t;

It — сумма инвестиций (затраты) в t-ом периоде;

ri — барьерная ставка (ставка дисконтирования), доли единицы (при практических расчетах вместо (1+r) t применяют (1+r0)*(1+r1)*. *(1+rt), т.к. барьерная ставка может сильно меняться из-за инфляции и других составляющих);

n — суммарное число периодов (интервалов, шагов) t = 1, 2, . n (обычно нулевой период подразумевает затраты произведенные для реализации инвестиции и количество периодов не увеличивается).

Пример №2. NPV при переменной барьерной ставке.

Размер инвестиции — $12800.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Размер барьерной ставки — 11,4% в первом году;

10,7% во втором году;

9,5% в третьем году.

Определите значение чистой текущей стоимости для инвестиционного проекта.

n =3.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 7360 / (1 + 0,114) = $6066,82

PV2 = 5185 / (1 + 0,114)/(1 + 0,107) = $4204,52

PV3 = 6270 / (1 + 0,114)/(1 + 0,107)/(1 + 0,095) = $4643,23

NPV = (6066,82 + 4204,52 + 4643,23) — 12800 = $2654,57

Ответ: чистая текущая стоимость равна $2654,57.

Правило, согласно которому, из двух проектов, с одинаковыми затратами, выбирается проект с большим NPV действует не всегда. Проект с меньшим NPV, но с коротким сроком окупаемости может быть выгоднее проекта с большим NPV.

Пример №3. Сравнение двух проектов.

Стоимость инвестиции для обоих проектов равна 100 рублям.

Первый проект генерирует прибыль равную 130 рублям по окончании 1 года, а второй 140 рублей через 5 лет.

Для простоты расчетов считаем барьерные ставки равными нулю.

NPV1 = 130 — 100 = 30 руб.

NPV2 = 140 — 100 = 40 руб.

Но при этом годовая доходность, рассчитанная по модели IRR, будет у первого проекта равна 30%, а у второго 6,970%. Ясно, что будет принят первый инвестиционный проект, несмотря на меньший NPV.

Для более точного определения чистой текущей стоимости денежных потоков применяют показатель «модифицированная чистая текущая стоимость (MNPV)».

Пример №4. Анализ чувствительности.

Размер инвестиции — 12800$.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Размер барьерной ставки — 11,4% в первом году;

10,7% во втором году;

9,5% в третьем году.

Рассчитайте, как повлияет на значение чистой текущей стоимости увеличение доходов от инвестиции на 30%?

Исходное значение чистой текущей стоимости было рассчитано в примере №2 и равна NPVисх = 2654,57.

Пересчитаем денежные потоки в вид текущих стоимостей с учетом данных анализа чувствительности:

PV1 ач = (1 + 0,3) * 7360 / (1 + 0,114) = 1,3 * 6066,82 = $7886,866

PV2 ач = (1 + 0,3) * 5185 / (1 + 0,114)/(1 + 0,107) = 1,3 * 4204,52 = $5465,876

PV3 ач = (1 + 0,3) * 6270 / (1 + 0,114)/(1 + 0,107)/(1 + 0,095) = 1,3 * 4643,23 = $6036,199

Определим изменение чистой текущей стоимости: (NPVач — NPVисх) / NPVисх * 100% =

= (6036,199 — 2654,57) / 2654,57 * 100% = 127,39%.

Ответ. Увеличение доходов от инвестиции на 30% привело к увеличению чистой текущей стоимости на 127,39%.

Примечание. Дисконтирование денежных потоков при меняющейся во времени барьерной ставке (норме дисконта) соответствует «Методическим указаниям № ВК 477 . » п.6.11 (стр. 140).

Главная

Copyright © 2021 by Altair Software Company. Потенциальным спонсорам программ и проекта.

Источник

Чистая приведённая стоимость (NPV) | КАЛЬКУЛЯТОР

Определение и формула

ЧПС, ЧДД, NPV: определение и формула

Чистая приведённая стоимость (ЧПС, чистая текущая стоимость, чистый дисконтированный доход, ЧДД, англ. Net present value, принятое в международной практике для анализа инвестиционных проектов сокращение — NPV) — это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню.

Метод чистой приведенной стоимости получил широкое применение при бюджетировании капитальных вложений и принятии инвестиционных решений. Также NPV считается лучшим критерием отбора для принятия или отклонения решения о реализации инвестиционного проекта, поскольку основывается на концепции стоимости денег во времени. Другими словами, чистая приведенная стоимость отражает ожидаемое изменение благосостояния инвестора в результате реализации проекта.

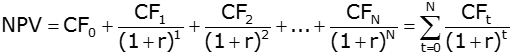

Формула NPV

Чистая приведенная стоимость проекта является суммой настоящей стоимости всех денежных потоков (как входящих, так и исходящих). Формула расчета выглядит следующим образом:

- CFt – ожидаемый чистый денежный поток (разница между входящим и исходящим денежным потоком) за период t,

- r – ставка дисконтирования,

- N – срок реализации проекта.

Ставка дисконтирования

Важно понимать, что при выборе ставки дисконтирования должна быть учтена не только концепция стоимости денег во времени, но и риск неопределенности ожидаемых денежных потоков! По этой причине в качестве ставки дисконтирования рекомендуется использовать средневзвешенную стоимость капитала (англ. Weighted Average Cost of Capital, WACC), привлеченного для реализации проекта. Другими словами, WACC является требуемой нормой доходности на капитал, инвестированный в проект. Следовательно, чем выше риск неопределенности денежных потоков, тем выше ставка дисконтирования, и наоборот.

Критерий отбора проектов

Правило принятия решения об отборе проектов при помощи NPV метода довольно прямолинейно. Нулевое пороговое значение говорит о том, что денежные потоки проекта позволяют покрыть стоимость привлеченного капитала. Таким образом, критерии отбора можно сформулировать следующим образом:

- Отдельно взятый независимый проект должен быть принят при положительном значении чистой приведенной стоимости или отклонен при отрицательном. Нулевое значение является точкой безразличия для инвестора.

- Если инвестор рассматривает несколько независимых проектов, принять следует те из них, у которых наблюдается положительный NPV.

- Если рассматривается ряд взаимоисключающих проектов, выбрать следует тот из них, у которого будет максимальная чистая приведенная стоимость.

Источник

Показатели оценки инвестиционного проекта

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Источник