- Приложение 1. Отчет по реализации бизнес-плана

- Инструкция по созданию финансового раздела бизнес-плана: бюджеты, образцы отчётов, расчеты в Excel

- Собираем исходные данные и формируем бюджеты

- Определяем параметры расчетов

- Инвестиционный бюджет — стартовые расходы

- Источники финансирования

- Бюджет доходов

- Бюджет текущих расходов

- Бюджет закупок

- Бюджет оплаты труда

- Налоговый бюджет

- Примерный перечень источников данных для расчета налоговой базы

- Бюджет доходов и расходов (БДР)

- Бюджет движения денежных средств (БДДС)

- Почему остаток на счёте не совпадает с суммой прибыли в БДР?

- Учёт рисков в проекте

- Виды рисков, которые необходимо учесть при составлении бизнес-плана

- Как оценить эффективность бизнес-плана?

- Показатели эффективности бизнес-плана

- Ошибки при подготовке финансового плана

- Управленческая отчетность: назначение, виды, примеры

- Общие характеристики управленческой отчетности

- Виды управленческой отчетности

- Отчеты по финансовому результату

- Общий отчет по доходам и расходам

- Отчеты по структуре себестоимости

- Отчеты по отдельным разделам расходов

Приложение 1. Отчет по реализации бизнес-плана

ОТЧЕТ

ПО РЕАЛИЗАЦИИ БИЗНЕС-ПЛАНА,

(указать на что предоставлялся грант)

(Договор о предоставлении гранта в форме субсидии

от «___» ___________ 20___ г.

I. СОДЕРЖАТЕЛЬНЫЙ ОТЧЕТ

Содержательный отчет должен включать в себя следующие виды информации:

— адрес реализации бизнес-плана

— описание содержания проделанной работы по этапам и направлениям, предусмотренным договором;

— основные результаты за период;

— значимость полученных результатов;

— формы распространения и области применения полученных результатов;

— количественный анализ целевой аудитории;

— наличие и характер незапланированных результатов;

— обзор и характер проведенных мероприятий за период реализации проекта;

— проблемы, выявленные в ходе реализации проекта и предлагаемые методы их решения;

— общие выводы по проекту;

— иная дополнительная информация.

В качестве приложения к отчету представляются (по желанию):

— аудио-, видео- и фотоматериалы по бизнес-плану;

— отзывы представителей целевой аудитории проекта;

— любые другие материалы, подтверждающие эффективную реализацию бизнес-плана и востребованность его результатов.

Отчет о реализации бизнес-плана подписывается Грантополучателем и ставиться дата подписания отчета.

II. ФИНАНСОВЫЙ ОТЧЕТ

(указать точное наименование целей бизнес-плана согласно Договора)

к Договору о предоставлении гранта в форме субсидии N от

Дата представления отчета Грантополучателем » » 20 г.

Источник

Инструкция по созданию финансового раздела бизнес-плана: бюджеты, образцы отчётов, расчеты в Excel

Финансовый план — денежное выражение бизнес-идеи. Ваша мечта превращается в план действий. Расчеты помогают оценить эффективность проекта и необходимый объем инвестиций. Как избежать нагромождения лишних графиков и цифр? На основании каких показателей инвестор сможет принять решение за 30 секунд? Как составить финансовый план для бизнес-плана — в нашей статье.

Марина Мельникова, экономист, финансовый аналитик RAS и IFRS.

Собираем исходные данные и формируем бюджеты

Источник информации: ваши ожидания, скорректированные на требования законодательства, возможности рынка, условия поставщиков, «фишки» конкурентов.

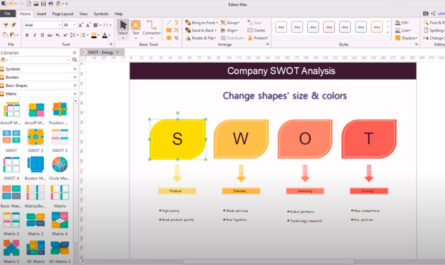

Как правильно делать SWOT-анализ бизнеса

Определяем параметры расчетов

- Дата начала проекта и дата начала поступлений от реализации.

- Интервал планирования — месяц, квартал, год.

- Горизонт планирования — год, три, пять лет и т.д.

- Валюта расчетов.

- Особенности рынка — сезональность продаж, степень насыщения, конкуренция и пр.

- Количество и стоимость стартового товарного запаса на складе.

- Условия работы с поставщиками и покупателями — предоплата, оплата по факту отгрузки.

- Режим налогообложения, возможность применения льготных ставок, налоговых каникул и пр.

- Предполагаемый уровень инфляции.

Инвестиционный бюджет — стартовые расходы

Определяем объем первоначальных вложений. Сюда относят все, что понадобится для запуска проекта: покупка помещения, ремонт, внедрение IT, реклама, материалы и т.д. Фиксируем начало, окончание и динамику расходов.

Источники финансирования

Бюджет привлечения денежных средств раскрывает информацию о суммах:

- собственных средств в проекте;

- внешних заимствованиях.

Для кредитов и займов нужно подготовить графики платежей с указанием дат и сумм поступлений и платежей.

Где взять деньги на открытие бизнеса? Без кредитов и займов у друзей

Бюджет доходов

Поступления делят на два типа: Доход от основной деятельности (Бюджет продаж) и Прочие.

Бюджет продаж — объем реализации в натуральном и денежном выражении. Выручку рассчитывают на основании:

● количественных метрик: прогнозного количества товаров или числа покупателей;

● стоимостных метрик: средний чек, цена за единицу продукции/услуги, нормативная стоимость.

Помесячный план доходов нужно скорректировать на коэффициенты сезонности, инфляции, возможный рост/падение объемов продаж из-за особенностей рынка сбыта.

Прочие доходы — все, что не относится к основной деятельности: продажа основных средств, государственные субсидии, поступления от инвесторов и пр.

Бюджет текущих расходов

Операционный бюджет описывает основную деятельность. Его состав зависит от специфики бизнеса и внутренних процессов.

Все траты нужно разделить на два типа:

- переменные расходы — зависят от уровня продаж (расходные материалы, ГСМ, товары). Они будут повторять динамику изменений объемов реализации;

- постоянные расходы — не реагируют на колебания в продажах (аренда офиса, коммунальные услуги, зарплата директора и бухгалтера).

Бюджет закупок

Этот план показывает какое количество товаров/материалов понадобится для выполнения плана продаж.

Цель подготовки — согласовать объем закупки с возможностями производства, продаж и остатками на складе.

Остаток на начало — Продажи + Закупки = Остаток на конец

Бюджет формируют в разрезе товаров/материалов в натуральном и стоимостном выражении. Цену рассчитывают на основании данных поставщиков либо по установленным в компании нормативам.

Бюджет оплаты труда

Цель — сформировать ежемесячный фонд заработной платы (ФОТ). Бюджет рассчитывают по каждой категории сотрудников с учётом планового роста выплат, дополнительных бонусов и премий.

На основании бюджета ФОТ определяют сумму страховых взносов. Это обязательные платежи на пенсионное и медицинское страхование сотрудников. Глава 34 НК РФ регулирует ставки и порядок расчетов.

Налоговый бюджет

Составляем перечень налогов в соответствии с выбранной системой налогообложения. Задаем базы для начисления, определяем суммы и сроки обязательных платежей.

Источники информации — требования законодательства и бюджеты компании.

Примерный перечень источников данных для расчета налоговой базы

| Налог | Бюджет |

|---|---|

| НДФЛ | Бюджет оплаты труда |

| Транспортный налог | Бюджет расходов на содержание авто |

| Взносы во внебюджетные фонды | Бюджет оплаты труда |

| Налог на прибыль | Бюджет Доходов и Расходов |

| НДС | Бюджет Доходов и Расходов Бюджет движения денежных средств (авансы полученные) |

Финансовое планирование бизнеса. Источники данных для расчёта налоговой базы

Отмена ЕНВД с 2021 года: что делать дальше

Бюджет доходов и расходов (БДР)

На основании приведенных выше бюджетов собираем сводную таблицу доходов и расходов. Отчёт показывает сколько прибыли приносит проект в каждом конкретном периоде.

Прибыль = Доходы — Расходы

Слишком подробная детализация затруднит планирование или сделает его невозможным. Состав статей должен быть достаточным для обеспечения необходимой информации о структуре доходов и расходов, но не требовать больших трудозатрат и времени.

Бюджет движения денежных средств (БДДС)

БДДС — план поступлений и платежей. Задача отчёта — оперативное управление финансовыми потоками, оценка платежеспособности бизнеса.

Статьи группируют по видам деятельности:

- операционная — движение денег в рамках основной деятельности;

- инвестиционная — поступления и платежи, направленные на развитие бизнеса (реализация новых проектов и пр.);

- финансовая — внешние источники финансирования деятельности (привлечение и выдача кредитов, займов и пр.)

Суммы выплат и поступлений разбивают по статьям на основании бюджета доходов и расходов, учитывая условия платежей в договорах.

Детализация отчёта зависит от структуры денежных потоков. Сумма каждой статьи не должна превышать 20% от общего оборота. В противном случае потребуется дополнительная расшифровка.

Начальный остаток денежных средств + Приток денежных средств — Отток денежных средств = Остаток денежных средств на конец периода

Отрицательное сальдо на конец прогнозного периода (кассовый разрыв), говорит о недостатке денежных средств и необходимости дополнительного финансирования.

Почему остаток на счёте не совпадает с суммой прибыли в БДР?

Каждая хозяйственная операция вызывает взаимосвязанные изменения обоих бюджетов.

Различия между БДР и БДДС:

- прибыли и убытки формируют по методу начисления, т.е. по факту совершения хозяйственной операции;

- БДДС составляют на основании движения денег по счетам и в кассе.

| Учёт БДР | Учёт БДСС |

|---|---|

| Реализация по факту отгрузки/оказания услуги | Реализация по факту оплаты |

| Проценты по кредитам и займам | Тело кредита/займа Проценты |

| Амортизация основных средств | Оплаченная стоимость основных средств |

| НДС |

Различия между учётом БДР и БДСС в финансовом планировании бизнеса

Учёт рисков в проекте

Бюджеты должны отражать реальные возможности бизнеса. Непредвиденные расходы и форс-мажорные обстоятельства искажают ожидаемый результат.

Расчет полученных планов в трёх сценариях позволит заранее подготовиться к возможным рискам:

- реалистичный — основной бюджет;

- оптимистичный — если бизнес покажет результат на % выше основного плана;

- пессимистичный — если бизнес покажет результат на % ниже основного бюджета.

Основные ошибки при составлении бизнес-плана

Виды рисков, которые необходимо учесть при составлении бизнес-плана

- Коммерческие риски — снижение стоимости, рост конкуренции, скачки цен.

- Финансовые риски — колебания валюты, изменения законодательства, рост процентных ставок по кредитам.

- Производственные риски — забастовки, некомпетентность сотрудников, выпуск некачественной продукции.

Как оценить эффективность бизнес-плана?

Коэффициентный анализ финансового плана помогает определить стоит ли вкладываться в проект. Оценку проводят на основе дисконтирования — расчета «сегодняшней» стоимости «завтрашних» денег. Все будущие поступления приводят к текущему моменту с учётом ставки ожидаемой доходности (ставки дисконта).

Тестирование бизнес-идеи. Пошаговая инструкция

Показатели эффективности бизнес-плана

- Чистая приведенная стоимость (Net present value, NPV) — текущая стоимость будущих денежных потоков.

C0 – начальная инвестиция;

C1, …,Cn – денежный поток соответствующего года, очищенный от денежного потока финансовой деятельности компании.

Денежный поток = Поступления — Выплаты

n – срок жизни проекта в годах;

r – ставка дисконтирования.

Ставка дисконтирования — ожидаемый уровень доходности. Это такой процент дохода, который заставит вас отказаться от вложений в другие проекты с аналогичным уровнем риска.

NPV > 0 — проект прибыльный. Из нескольких моделей наиболее успешна та, у которой показатель NPV выше.

Если NPV

- Внутренняя норма рентабельности (Internal rate of return, IRR) — минимальная ставка доходности, при которой инвестиции окупятся.

IRR сравнивают с установленным инвесторами уровнем дохода или со ставкой процента по кредиту, если проект финансируют за счёт заёмных средств.

Если IRR > заданного норматива, такой бизнес-план принесет прибыль т.к. его доходность выше, чем стоимость заёмного капитала.

Если IRR ↓ Снижение доли постоянных ↓ Снижение Операционного рычага ↓ Снижение чувствительности Прибыли к изменению продаж.

Ошибки при подготовке финансового плана

- Переоценили выручку

Проблема: расчет бюджета по максимальным ценам или полной загрузке производства.

Решение: проанализировать рынок, подготовить реалистичный объем продаж и ценообразование.

- Недооценили расходы

Проблема: включили в бюджет не все расходы или занизили цены поставщиков.

Решение: подробное описание бизнес-процессов, бюджет на основе закупочных цен.

- Кассовые разрывы

Проблема: в БДДС не учтены сроки погашения кредиторской и дебиторской задолженности.

Решение: анализ условий оплат поставщиков и клиентов.

- Форс-мажорные обстоятельства

Проблема: в бюджет не заложили риски: задержки в получении разрешительной документации, нарушение сроков оплат и пр.

Решение: запланировать сумму на непредвиденные расходы как процент от выручки.

Задача бизнес-плана — выявить все, что поможет устранить конкурентов, чтобы продвинуть продукт/услугу. Цель его финансовой части — оценить сколько будут стоить усилия на реализацию проекта. От того_ насколько качественно составлен финансовый отчёт, зависит решение инвестора о финансировании и ваша уверенность в завтрашнем дне.

Источник

Управленческая отчетность: назначение, виды, примеры

Управленческая отчетность: назначение, виды, примеры

Опытный финансовый аналитик, бизнес-консультант, на экспертном уровне владеющий МСФО, имеет диплом DipIFR, более 10 лет руководящей работы. Возглавляла финансовые подразделения компаний с миллиардным оборотом и штатной численностью более тысячи сотрудников. Успешно с нуля внедряла управленческий учет на базе «1С:Управление производственным предприятием», осуществляла трансляцию РСБУ – МСФО, финансовый контроль (P&L, AR и AP, cashflow), отвечала за бюджетирование и прогнозирование, за прохождение внутренних и внешних аудитов, предоставляла отчетность лично учредителям компаний, неся полную ответственной за реализацию финансовой стратегии. В 2017 году открыла частную практику. Занимается консалтингом малого и среднего бизнеса, написанием бизнес-планов, white paper, привлечением финансирования на российском и международном рынках.

Общие характеристики управленческой отчетности

Назначение управленческих отчетов отлично от бухгалтерских. Бухгалтерские (регламентированные) — в первую очередь служат интересам внешних пользователей информации:

- материнским кампаниям,

- потенциальным инвесторам,

- ФНС,

- государственным и негосударственным службам и фондам,

- аналитикам и исследователям рынка.

Внутренним пользователям: топ-менеджменту, управляющему совету или собственнику регламентированная отчетность не интересна, так как составляется она поздно, без должной детализации и не отражает тех выводов, которые должен сделать для себя собственник после ее прочтения.

Управленческие отчеты служат целям внутренних пользователей – они всегда содержат актуальную информацию по необходимым областям учета и в необходимой детализации.

Характеристики управленческих отчетов:

- Информативность – они содержат всю необходимую для анализа и принятия управленческих решений информацию.

- Лаконичность – в них есть только полезная информация, представленная в наиболее сжатой форме.

- Своевременность – отчет отражает ситуацию в текущий момент и / или прогноз развития ситуации на несколько финансовых периодов вперед.

- Детализируемость – каждая заинтересовавшая цифра в отчете может быть раскрыта в понятных, информативных и лаконичных аналитиках.

- Уместность – объем затраченных усилий на формирование управленческого отчета должен быть меньше, чем эффект от создания этого отчета.

Виды управленческой отчетности

Великое множество форм управленческих отчетов можно разделить на три категории, исходя из информации, которую они представляют:

- Отчеты по финансовому результату.

- Отчеты по балансу.

- Отчеты по денежным средствам.

Далее каждая категория может быть разделена еще на несколько подкатегорий.

Отчеты по финансовому результату:

- Общий отчет по доходам и расходам.

- Отчеты по структуре себестоимости.

- Отчеты по отдельным разделам расходов: сырье и материалы, ФОТ, маркетинговые расходы и прочее.

- Бюджеты по доходам и расходам.

- Скользящий прогноз.

Отчеты по балансу:

- Управленческий баланс.

- Отчеты по оборотному капиталу.

- Отчеты по внеоборотному капиталу.

- Отчеты по финансовым активам и обязательствам.

- Отчеты по прочим обязательствам.

- Отчеты по структуре собственного капитала.

- Бюджеты по балансу.

Отчеты по денежным средствам:

- Общий отчет о движении денежных средств.

- Операционные отчеты управления денежными средствами.

- Бюджеты по движению денежных средств.

В статье рассмотрим наиболее распространенные управленческие отчеты из перечисленных выше.

Отчеты по финансовому результату

Общий отчет по доходам и расходам

Это, пожалуй, лидер среди управленческих отчетов по частоте применения. Стандартный отчет по доходам и расходам делают многие финансисты, чаще всего в Excel.

Примерная форма его представлена в таблице 1.

Таблица 1. Примерная форма отчета о доходах и расходах (фрагмент)

| Статьи доходов и расходов | Январь | Февраль | Март |

| ДОХОДЫ | |||

| Выручка от операционнной деятельности | |||

| Прочие доходы | |||

| РАСХОДЫ | |||

| Себестоимость производства | |||

| Сырье и материалы | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| ВАЛОВАЯ ПРИБЫЛЬ | |||

| % | |||

| Расходы на продажу | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| Административные расходы | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| EBITDA | |||

| % | |||

| EBIT | |||

| % | |||

| Прочие расходы | |||

| Проценты к уплате | |||

| Налоги | |||

| Чистая прибыль | |||

| % |

Из полезной дополнительной информации по нему могу добавить, что сформировать его можно не только вручную в Excel, но и напрямую из «1С», используя аналитики программы «Статьи доходов и расходов» и панель «Финансовый результат и контроллинг». Вам достаточно настроить справочник статей доходов и расходов, организовать внесение первичной информации в соответствии с этим справочником, и на выходе вы получите всегда актуальный, автоматизированный отчет без дополнительных усилий на подсчет и сведение данных.

Отчеты по структуре себестоимости

С этой группой отчетов уже интереснее, так как, обладая широким продуктовым портфелем, финансист и топ-менеджер должны понимать, что происходит на стадии формирования себестоимости по каждому производимому продукту, по каким продуктам маржинальность выше, по каким ниже и почему.

Для этого минимум, который должен соблюдаться при введении первичной документации – разделение ее на продукты, а при настройке закрытия – распределение общих статей затрат (аренды, амортизации, заработной платы и т.д.) пропорционально выбранной базе распределения. В общем, ничего нового в ведение бухгалтерии управленческий учет не привнесет. Механизм формирования себестоимости единицы произведенной продукции и так ведется аналогичным образом, весь вопрос в детализации единицы произведенной продукции. Например, если предприятие производит игрушки, то одна игрушка уже сейчас является единицей произведенной продукции и учет ведется по ней. Но если предприятие работает по договорам подряда, то учет нужно вести по каждому из договоров и дополнительных соглашений, а например, не по одному договору в целом. Тогда вы без проблем сможете отследить себестоимость и сделать анализ маржинальности производимой продукции.

Форма отчета по себестоимости может быть любой, удобной для конкретной отрасли, например такой, как в таблице 2.

Таблица 2. Форма отчета по себестоимости (фрагмент)

| Статьи доходов и расходов | Продукт 1 | Продукт 2 | Продукт 3 |

| ДОХОДЫ | |||

| Выручка от операционнной деятельности | |||

| РАСХОДЫ | |||

| Сырье и материалы | |||

| Сырье 1 | |||

| Сырье 2 | |||

| Сырье 3 | |||

| Сырье 4 | |||

| ФОТ | |||

| Окладная часть | |||

| Премиальная часть | |||

| Социальные взносы | |||

| Аренда | |||

| Прочие расходы | |||

| … | |||

| … | |||

| … | |||

| Амортизация | |||

| ВАЛОВАЯ ПРИБЫЛЬ | |||

| % |

Так же, как и отчет по доходам и расходам, отчеты по структуре себестоимости можно формировать из 1С. Самым простым по настройке является отчет «Валовая прибыль», стандартный отчет во многих программных решениях 1С. Детализировав его по статьям расходов, вы получите действенный инструмент анализа себестоимости, который еще и позволяет «проваливаться» вглубь расходов, детализировав их до Документа-регистратора.

Отчеты по отдельным разделам расходов

Такие отчеты используют реже, поэтому уделим им меньше внимания. Однако одним из них, отчетом по фонду оплаты труда, многие пользуются только исходя из распределения сотрудников по регламентированным отделам: производство, продажи, бухгалтерия и так далее.

Гораздо же интереснее и информативнее смотреть отчет по ФОТ исходя из управленческих подразделений (или ЦФО), особенно сравнивая его с выручкой по тому или иному ЦФО, например, такой, как в таблице 3.

Таблица 3. Отчет по ФОТ по ЦФО

Источник