- Коллективные инвестиции, их сущность и основные формы

- Что такое коллективное инвестирование

- Характерные признаки

- Формы коллективного инвестирования

- Негосударственные пенсионные фонды

- Акционерные и паевые инвестиционные фонды

- Кредитные организации и союзы

- Инвестиционные банки

- Преимущества и недостатки коллективного инвестирования

- Паевой инвестиционный фонд (ПИФ)

- Формы коллективного инвестирования, их характеристики и типы финансовых институтов. Отличие институционального инвестора от коллективного инвестора.

Коллективные инвестиции, их сущность и основные формы

Процессы инвестирования нередко связаны с крупными вкладчиками, которые могут себе позволить сделать крупные вложения для получения большой прибыли. Однако есть целый сегмент работы для малых инвесторов – они вкладывают мелкие суммы, но благодаря коллективным усилиям фонд получает большие ресурсы для инвестиций в разные активы. Сегодня на рынке можно найти несколько форм коллективного инвестирования, наиболее выгодные из них подробно описаны ниже.

Содержание статьи

Что такое коллективное инвестирование

Суть этого вида инвестирования заключается в том, что создается фонд, который принимает деньги мелких вкладчиков в доверительное управление на определенных условиях. В качестве держателей выступают частные лица, индивидуальные предприниматели и представители малого бизнеса. Они располагают небольшими суммами, но при этом не желают откладывать их на депозит, поскольку он не приносит желаемую доходность.

Коллективное инвестирование создает основу для аккумулирования этих средств. Несмотря на небольшой размер вклада, благодаря большому их количеству (эффекту масштаба), они становятся реальным ресурсом, который может быть успешно вложен в различные проекты. Именно благодаря концентрации финансов появляется возможность заработать – в противном случае индивидуальные усилия инвесторов не дают ощутимого эффекта из-за своей разрозненности.

Принцип работы фонда коллективных инвестиций состоит в том, что он собирает средства разных вкладчиков на определенных условиях. Каждый инвестор подписывает договор, в котором определяется срок вложения, ожидаемая доходность, условия выплаты, а также распределение рисков.

Поскольку фонд имеет возможность привлечь финансы со всей страны или от держателей вкладов других стран, благодаря совместным усилиям компания становится привлекательной для крупных участников рынка. Полученные деньги вкладываются в различные проекты в соответствии с принципами распределения рисков.

Структура управления активами включает в себя такие элементы:

- управляющая компания – наиболее важное звено, именно она контролирует поступление и расходование средств фонда, решает, куда именно следует их инвестировать;

- депозитарий осуществляет учет имущества фонда, следит за работой управляющей компании;

- регистратор производит учет права собственности каждого держателя на свою долю;

- аудитор контролирует отчетность, проверяет управляющую компанию.

Характерные признаки

Для определения коллективного инвестирования существует ряд признаков, которые можно наблюдать вне зависимости от конкретной формы этого вида финансовой деятельности:

- средства привлекаются в основном путем подписания договоров или размещения в свободной продаже ценных бумаг развивающихся компаний;

- основной деятельностью фонда является вложение средств в ценные бумаги;

- основа прибыли – проценты, дивиденды от сделок;

- эта прибыль распределяется между участниками фонда в соответствии с размером их вклада.

По сравнению с другими способами инвестирования (например, размещение денег в венчурных фондах), коллективный метод финансовых вложений имеет собственные отличия:

- Все вклады держателей переходят в общую массу, показатели доходности и рисков по которой усредняются.

- Впоследствии доходность и убыточность пересчитывается по средним параметрам, распределяясь равномерно между всеми инвесторами (с учетом размеров их вложений).

- Вкладчики самостоятельно несут риски, т.е. они передают средства под свою ответственность.

- Фонд не обещает проведение каких-либо конкретных (фиксированных) выплат, а только указывает общий прогноз доходности (обычно в процентах годовых).

- Держатель вклада до подписания договора вправе самостоятельно выбирать направления инвестирования. Он должен указать, в какие отрасли, по его мнению, фонд должен вложить его долю. Это позволяет снизить риски потери при наличии соответствующих профессиональных знаний.

Формы коллективного инвестирования

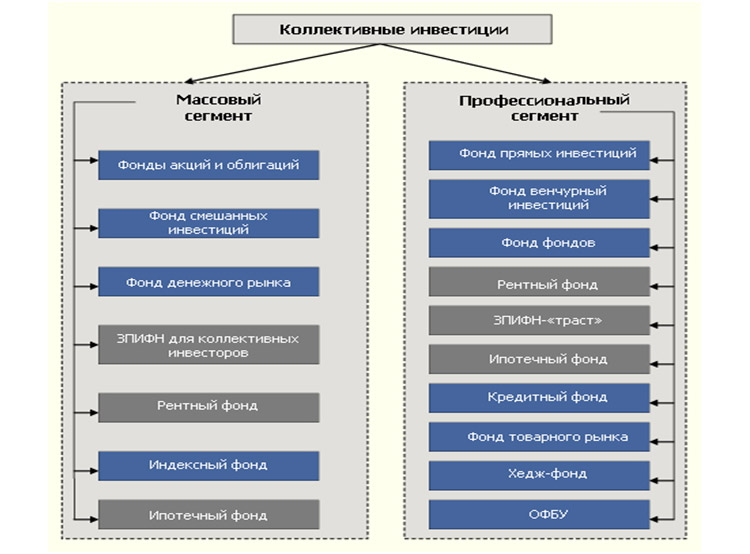

На сегодняшний день рынок коллективных инвестиций представлен в виде нескольких форм компаний, которые определены согласно требованиям федерального законодательства. Это частные пенсионные фонды, ПИФы, АИФы, кредитные организации и инвестиционные банки.

Негосударственные пенсионные фонды

В России на сегодняшний день действует накопительная пенсионная система. Это означает, что частью страховых взносов будущий пенсионер может распоряжаться самостоятельно, отправляя ее в государственный или негосударственный пенсионный фонд. Последний обязан передать их в управляющую компанию (одну или несколько). А компания, в свою очередь, осуществляет инвестирование полученных финансов для их приумножения.

В качестве инвесторов в такие фонды могут выступать частные лица (будущие пенсионеры, заинтересованные лица), предприниматели или коммерческие организации. Как правило, такие компании предлагают небольшую доходность (около 10-12% годовых). Однако их работа тщательно регламентирована государством, которое заинтересовано в сохранении накопительной части пенсии, поэтому и надежность вложений значительно увеличивается.

Акционерные и паевые инвестиционные фонды

Главной задачей этих компаний является активное привлечение средств граждан для вложения их в различные проекты. Как акционерные, так и паевые фонды занимаются сбором денег с частных лиц, не владеющих полноценной финансовой информацией. Предполагается, что благодаря посредничеству компании, ее клиенты будут получать пассивный доход и отдавать часть прибыли в виде процентов.

Отличия между АИФ и ПИФ состоит в том, что первый представляет собой акционерное общество, т.е. юридическое лицо, занимающееся вложениями финансов в покупку акций. Паевой фонд не зарегистрирован как юрлицо, формально он имеет только индивидуальное обозначение, которое позволяет выделить его в ряду подобных организаций. ПИФ привлекает средства и выдает инвестиционный пай (ценную бумагу, которая подтверждает право вкладчика на часть прибыли подобно акции). АИФ может размещать только акции, кроме обыкновенных именных.

Кредитные организации и союзы

Имеются в виду потребительские кооперативы, которые подобно банкам оказывают услуги по предоставлению кредитов. На сегодняшний день в России существует более 100 таких организаций, суммарная величина активов достигла 30 миллиардов рублей. За кредитным союзом закрепляется статус некоммерческой организации, т.е. формально она не ставит целью получение прибыли.

Тем не менее, потребительский кооператив всегда числится на учете как юридическое лицо, и на практике он зарабатывает средства благодаря деятельности по предоставлению кредитов. Поэтому союз вынужден регулярно привлекать средства у населения под большие проценты (10-15% годовых и выше). Именно это делает их намного более привлекательными, чем обычные банки.

Инвестиционные банки

Это специализированные кредитные организации, основная деятельность которых связана не с предоставлением займов, а с проведением различных операций на фондовой бирже. Наряду с этим инвестиционные банки оказывают и такие виды услуг:

- содействие при выпуске и продаже акций и облигаций;

- предоставление финансовых гарантий в процессе размещения этих бумаг;

- кредитное финансирование (выдача векселей, облигаций, кредитов);

- дилерские и брокерские услуги;

- управление активами и фондами и др..

Обычно инвестиционные банки работают с крупными вкладчиками, однако для привлечения дополнительных средств им могут быть интересны и частным лицам с небольшими сбережениями.

Преимущества и недостатки коллективного инвестирования

Коллективные инвесторы, обладающие незначительными активами, выступают в роли участника рынка только через посредника (например, паевой инвестиционный фонд или кредитную организацию). Такие особенности работы имеют как свои плюсы, так и отрицательные стороны.

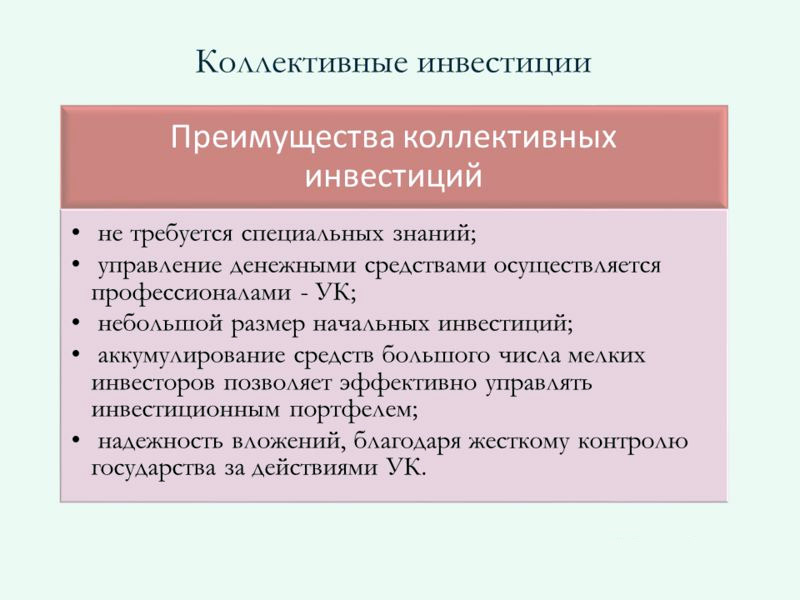

К основным преимуществам можно отнести следующие моменты:

- Возможность получения реального дохода, который практически всегда обгоняет инфляцию и даже самые высокие ставки по банковским депозитам.

- Профессиональное управление финансами, благодаря знаниям и опыту инвесторов, управляющих фондом коллективных инвестиций. По сути, это главное преимущество, потому что частный инвестор зачастую не обладает достаточными знаниями для принятия грамотных финансовых решений.

- Распределение (диверсификация) рисков. Поскольку у мелких вкладчиков отсутствуют достаточные средства для вложения в разные проекты, они практически никогда не могут распределить свои финансы. Это создает потенциальную угрозу потери всех сбережений, потому что основным правилом инвестирования является именно распределение возможных рисков.

- Еще одно преимущество – надежность. Фонд коллективных инвестиций строго следует требованиям законодательства, потому что в противном случае контролирующие органы отзовут у него лицензию. В таких ситуациях вкладчики нередко имеют возможность сохранить средства – например, финансы из 1 негосударственного пенсионного фонда передаются в другой.

- Благодаря привлечению денег от коллективных инвесторов, фонд предлагает заключить договор на особенно выгодных условиях. Связано это с тем, управление совместными инвестициями предполагает меньшие издержки, чем траты, связанные с индивидуальным обслуживанием каждого вклада.

На основе этого анализа можно сказать, что основные преимущества коллективного инвестирования сводятся к профессиональному управлению и надежной диверсификации рисков, чего практически невозможно добиться в случаях совершения вложений в одиночку. Однако такой вид финансовой деятельности обладает и некоторыми недостатками. Они связаны с такими нюансами:

- Частные инвесторы получают только пассивный доход (за редким исключением). С одной стороны, это избавляет от необходимости самостоятельного изучения рынка, на что уходит много времени и сил. Но с другой – мелкий вкладчик не получает соответствующего опыта, который мог бы пригодиться ему в дальнейшем.

- Важный недостаток связан со сложностью выбора конкретного фонда коллективных инвестиций. Каждому держателю счета нужно выбирать только проверенные компании, которые существуют на рынке длительное время и уже сумели завоевать доверие среди клиентов. В противном случае появляется угроза потери существенной части депозита.

Поэтому можно сказать, что коллективное вложение средств – это основной путь получения прибыли частного инвестора, который обладает небольшими сбережениями. В дальнейшем можно диверсифицировать полученный доход, реинвестировав его в разные фонды, в соответствии с правилами риск-менеджмента.

Источник

Паевой инвестиционный фонд (ПИФ)

— форма коллективных инвестиций, при которой средства вкладчиков объединяются для дальнейшего размещения с целью получения прибыли. Доля в праве собственности на имущество ПИФа удостоверяется инвестиционным паем — ценной бумагой, выдаваемой управляющей компанией (Федеральный Закон от 29.11.2001г.

Иными словами, ПИФ представляет собой «денежный мешок», сформированный из средств вкладчиков на которые УК приобретает ценные бумаги. Все средства инвесторов аккумулируются в единый пул, который управляющая компания на основе договора о доверительного управлении размещает в некие активы.

В основе взаимодействия пайщика и управляющей компании (УК) лежит договор доверительного управления. Согласно этому договору, одна сторона

(учредитель управления) передает другому лицу (доверительному управляющему) в распоряжение имущество, принадлежащее учредителю управления на правах собственности.

Из истории ПИФов

Первые паевые фонды в нашей стране появились в 1996 году, вплоть до конца 2002 года появление нового паевого фонда было редкостью. На Западе и в Америке эта индустрия существует более 80 лет. Первый инвестиционный фонд появился в США в 1924 году. В 80-х годах XX века произошел бум и расцвет этой индустрии.

Исторически идея коллективных инвестиций для получения дальнейшего дохода присуща человеку с давних времен. Люди всегда стремились объединить свои сбережения для получения прибыли. Много веков назад люди поняли, что отдав часть денег сбережений купцу, отправившемуся в дальний путь товаром, можно затем получить хороший доход, многие войны с незапамятных времен представляют собой инвестиционные проекты с целью захвата.

Источник

Формы коллективного инвестирования, их характеристики и типы финансовых институтов. Отличие институционального инвестора от коллективного инвестора.

Коллективное инвестирование — схема инвестирования, при которой средства, вложенные мелкими инвесторами, аккумулируются в единый фонд под управлением профессионального менеджера для их последующего вложения с целью получения прибыли. Формы:1) паевые инвестиционные фонды (открытые и интервальные, а также закрытые срочные);2) кредитные союзы; 3)акционерные инвестиционные фонды;4) инвестиционные банки;5) негосударственные пенсионные фонды;6) общие фонды банковского управления.

Под паевым инвестиционным фондом понимается обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем или учредителями доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией.

Кредитный потребительский кооператив (далее — кредитный кооператив) — добровольное объединение физических и (или) юридических лиц на основе членства и по территориальному, профессиональному и (или) иному принципу в целях удовлетворения финансовых потребностей членов кредитного кооператива (пайщиков). Кредитный кооператив предоставляет займы своим членам на основании договоров займа, заключаемых между кредитным кооперативом и заемщиком — членом кредитного кооператива (пайщиком).

Акционерный инвестиционный фонд — открытое акционерное общество, исключительным предметом деятельности которого является инвестирование имущества в ценные бумаги и иные объекты

Инвестиционный банк – это финансовый институт, занимающийся инвестиционно-банковской деятельностью. функции :1) торговля ценными бумагами;2)предоставление брокерских услуг (частным и институциональным инвесторам);3)услуги по слияниям и поглощениям;4)финансовая аналитика и исследования в интересах инвесторов и корпораций.

Негосударственный пенсионный фонд — особая организационно-правовая форма некоммерческой организации социального обеспечения[8]. Деятельность фонда по негосударственному пенсионному обеспечению участников фонда осуществляется на добровольных началах и включает в себя аккумулирование пенсионных взносов, размещение и организацию размещения пенсионных резервов, учет пенсионных обязательств фонда, назначение и выплату негосударственных пенсий участникам фонда.

Институциональные инвесторы реализуют модель коллективного инвестирования, суть которого заключается в объединении средств отдельных инвесторов для осуществления эффективного управления ими профессионалами.

ЗАДАНИЕ 2.

А D A A C B A Б Б В

ЗАДАНИЕ 3.

БИЛЕТ 21

ЗАДАНИЕ 1.

Понятие первого публичного предложения акций (IPO). Цели и порядок проведения.

Первичное публичное предложение – ППП, в английском языке – IPO – первая публичная продажа акций частной компании, в том числе в форме продажи депозитарных расписок на акции. Продажа акций может осуществляться как путём размещения дополнительного выпуска акций путём открытой подписки, так и путём публичной продажи акций существующего выпуска акционерами частной компании.

Цель проведения IPO.

Основной целью проведения IPO является получение так называемой «учредительской прибыли» — прибыли, получаемой учредителями акционерных обществ в виде разницы между суммой от продажи выпущенных акций и капиталом, действительно вложенным ими в акционерное предприятие.

1)Предварительный этап — на данном этапе эмитент критически анализирует своё финансово-хозяйственное положение, другие аспекты деятельности и по результатам этого анализа стремится устранить выявленные слабости и недостатки, которые могут помешать ему успешно осуществить ППП

2) Подготовительный этап (Подбирается команда участников ППП ;Принимаются формальные решения органами эмитента;Создается Инвестиционный меморандум — документ, содержащий информацию, необходимую инвесторам для принятия решения (например, цена за акцию, количество акций, направление использования средств, дивидендная политика и т. п.) ;Запускается рекламная кампания )

3)Основной этап — во время основного этапа происходит собственно сбор заявок на приобретение предлагаемых ценных бумаг, прайсинг — определение цены (если она не была заранее определена), удовлетворение заявок (аллокация) и подведение итогов публичного размещения (обращения). 4)Завершающий этап (aftermarket) — начало обращения ценных бумаг и, в свете него, окончательная оценка успешности состоявшегося ППП.

ЗАДАНИЕ 2

C B A D A A C D C B

ЗАДАНИЕ 3.

7,5% — х мес., х = 7,5*12/15 = 6 мес.

БИЛЕТ 22

ЗАДАНИЕ 1.

Понятие и характеристика паевых инвестиционных фондов. Типы паевых инвестиционных фондов.

Паевой инвестиционный фонд – это обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией.

Цель создания ПИФа — получение прибыли на объединённые в фонд активы и распределение полученной прибыли между инвесторами (пайщиками) пропорционально количеству паёв.

Паевой инвестиционный фонд не является юридическим лицом.

Паевые инвестиционные фонды делятся на три типа: открытые, интервальные и закрытые. Основание этой классификации — срок, в течение которого пайщику должны быть погашены его паи после предъявления им требования об их погашении:

открытый паевой инвестиционный фонд — пайщик в любой рабочий день вправе требовать от управляющей компании погашения всех или части принадлежащих ему паев и прекращения тем самым договора доверительного управления фондом между ним и управляющей компанией;

интервальный паевой инвестиционный фонд — пайщик в течение срока, установленного правилами доверительного управления фонда, вправе требовать от управляющей компании погашения всех или части принадлежащих ему паев и прекращения тем самым договора доверительного управления фондом между ним и управляющей компанией

закрытый паевой инвестиционный фонд — пайщик не вправе требовать от управляющей компании прекращения договора доверительного управления ПИФом до истечения срока его действия, кроме случаев, предусмотренных Законом об инвестиционных фондах.

ЗАДАНИЕ 2.

A C D B D B A B B Б

ЗАДАНИЕ 3.

100 – 94 – 5 = 1 руб.

БИЛЕТ 23

ЗАДАНИЕ 1. Дайте развернутый ответ на вопрос:

Понятие и функции общих фондов банковского управления и их отличие от ПИФов.

ОФБУ – это расширенная форма доверительного управления имуществом учредителя управления, выражающаяся в объединении имущества нескольких учредителей с целью более эффективного управления им доверительным управляющим – кредитной организацией, зарегистрировавшей ОФБУ.

— имущественный комплекс, состоящий из имущества, передаваемого в доверительное управление разными лицами и объединяемого на правах общей собственности, а также приобретаемого доверительным управляющим при осуществлении доверительного управления.

Общие фонды банковского управления очень похожи по своему складу на ПИФы , но имеют ряд отличительных черт и особенностей:

Во-первых, при инвестировании в ПИФ пайщику выдается ценная бумага – инвестиционный пай . При передаче имущества в ОФБУ выдается сертификат долевого участия (СДУ). Сертификат долевого участия не является имуществом (в т.ч. ценной бумагой) и не может быть предметом договоров купли-продажи и иных сделок. Таким образом, если пай ПИФа – это ценная бумага, которая может обращаться на бирже, передаваться путем купли-продажи, быть залогом при выдаче кредита, то сертификат ОФБУ – нет.

Однако, в ОФБУ возможно переоформление сертификата долевого участия на другое лицо или группу лиц.

Во-вторых, если имуществом ПИФа управляет специализированная управляющая компания, то имуществом ОФБУ управляет банк. Регулятором рынка ПИФов является ФСФР, регулятором рынка ОФБУ выступает ЦБ РФ. Также немаловажным является тот факт, что в ПИФе функции управления, учета и хранения имущества фонда разделены. Для выполнения этих функций существует соответственно управляющая компания, специализированный регистратор и специализированный депозитарий. В ОФБУ все эти функции выполняет банк, что увеличивает инфраструктурные риски инвесторов, но, однако, может стать поводом для экономии на вознаграждениях.

В-третьих, инвестирование имущества фонда происходит из разных принципов. Если ПИФы инвестируют в то, что разрешено, то ОФБУ вкладывают средства в то, что не запрещено. Таким образом, для ПИФов регулятор жестко прописывает возможные объекты инвестирования, а также указывает предельные доли активов в составе фонда, то для ОФБУ есть единственное ограничение на инвестирование: в ценные бумаги одного эмитента не должно быть инвестировано более 15% активов. Это расширяет инвестиционные возможности ОФБУ , которые, в отличие от ПИФов , могут инвестировать в производные инструменты.

Главное для ОФБУ — возможность вести более агрессивную финансовую стратегию и, как следствие, получать более высокую прибыль, чем ПИФы

В-четвертых, средства ОФБУ находятся на специальных счетах, в ЦБ, не учитываются на балансе банка и не включаются в конкурсную массу при банкротстве банка. Средства ПИФов лежат на обычных счетах банков.

. Функций не нашла. Предполагаю:

— расширенное инвестирование (как для резидентов, так и нет)

— возможность получать высокую прибыль

ЗАДАНИЕ 2.

А Б Б В А С В А D C

ЗАДАНИЕ 3.

БИЛЕТ 24

ЗАДАНИЕ 1.

Российская пенсионная система. Пенсионный фонд России (ПФР) и негосударственные пенсионные фонды (НПФ).

Деятельность НПФ контролируются со стороны государственных и независимых организаций.

Государственный контроль осуществляется:

— Пенсионным Фондом РФ;

— Федеральной службой по финансовым рынкам РФ;

— Министерством здравоохранения и социальной защиты населения РФ;

— Министерством юстиции РФ;

— Федеральной антимонопольной службой РФ.

Негосударственный контроль осуществляется:

— Независимым аудитором и актуарием;

— Службой внутреннего контроля Фонда.

Реформирование пенсионной системы в России началось в 2002 году. В это время страна перешла от прежней распределительной системы пенсионного обеспечения к новой распределительно-накопительной.

В настоящее время пенсионная система России включает

-Обязательное пенсионное страхование (ОПС)

Выплата трудовых пенсий за счет обязательных страховых взносов работодателей. С 2012 года размер страховых взносов составляет 30% от фонда оплаты труда, 22% из которых направляются на пенсионное обеспечение в Пенсионный фонд России, 6% из которых идут в накопительную часть застрахованного лица.

— Негосударственное пенсионное обеспечение (НПО)

Индивидуальное добровольное формирование негосударственной пенсии. Негосударственная пенсия выплачивается только негосударственными пенсионными фондами и формируется за счет добровольных пенсионных взносов физических лиц по индивидуальным пенсионным планам или за счет добровольных пенсионных взносов работодателей в пользу работников по корпоративным пенсионным программам.

Государственное пенсионное обеспечение

Государственная пенсия военнослужащим, государственным служащим, участникам Великой Отечественной войны; гражданам, пострадавшим в результате радиационных и техногенных катастроф; нетрудоспособным гражданам.

В РФ единая система государственных пенсий устанавливается Законом РСФСР «О государственных пенсиях в РСФСР» от 20 ноября 1990 г. с последующими изменениями и дополнениями к нему.

«. Каждому гарантируется социальное обеспечение по возрасту, в случае болезни, инвалидности, потери кормильца, для воспитания детей и в иных случаях, установленных законом. »

ЗАДАНИЕ 2

C C B C C Б А Б А Б

ЗАДАНИЕ 3.

В. Никто из указанных выше акционеров

БИЛЕТ 25

ЗАДАНИЕ 1. Дайте развернутый ответ на вопрос:

Финансовые институты рынка коллективных инвестиций. Сходства и различия между ПИФ и АИФ.

Под коллективным инвестированием понимают аккумулирование финансовыми институтами (посредниками) средств мелких инвесторов в единый пул под управлением профессионального управляющего с целью их прибыльного вложения в различные активы финансового рынка и иное имущество. Финансовые институты, которые аккумулируют средства мелких инвесторов и выступают от их имени, называют коллективными инвесторами.

Акционерный инвестиционный фонд (АИФ) — открытое акционерное общество, исключительным предметом деятельности которого является инвестирование имущества в ценные бумаги и иные объекты, предусмотренные Федеральным законом, и фирменное наименование которого содержит слова «акционерный инвестиционный фонд» или «инвестиционный фонд»

Акционерный инвестиционный фонд вправе осуществлять свою деятельность только на основании специального разрешения (лицензии). Он не вправе осуществлять иные виды предпринимательской деятельности.

Паевой инвестиционный фонд (ПИФ) — обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией9.

Иными словами, ПИФ представляет собой «денежный мешок», сформированный из средств вкладчиков. Все средства таких инвесторов аккумулируются в единый пул, который в дальнейшем управляющая компания на основе договора о доверительном управлении размещает в некие активы. Имущество фонда увеличивается или уменьшается на величину прибыли или убытка, полученных от управления средствами пайщиков. Управление активами может осуществляться как в пользу пайщиков, так и в пользу указанных ими лиц.

Сходство и различия

1. Все инвестиционные фонды занимаются сбором и инвестированием средств в основном частных лиц.

2. ПИФы по определению — фонды роста, т.е. не выплачивают текущего дохода; АИФы — фонды текущего дохода, выплачивают дивиденды. По этой причине ПИФы, как правило, фонды крупных инвесторов, АИФы, как правило, фонды мелких и средних инвесторов.

3. ПИФы — имущественные комплексы, объекты права; АИФы — юридические лица, субъекты права.

4. АИФы более совершенная, чем ПИФы правовая форма. У АИФов акционеры имеют право на управление, например: на замену управляющего, и на дивиденды, у ПИФов владельцы паев — нет ни того, ни другого права.

5. Обычно отличают коллективные фонды разных правовых форм, в интересах защиты вкладчиков имеющие особое регулирование и особое налогообложение, от не коллективных — индивидуальных, семейных, имеющих упрощенное регулирование и не имеющие налоговых преимуществ.

Источник