- Какая реальная доходность фондового рынка?

- Средняя доходность S&P 500.

- Какую доходность ожидать от фондового рынка.

- Вот три основных вывода, если вы хотите заработать на фондовом рынке.

- Миллион с нуля №17 — сколько денег можно заработать на бирже или среднегодовая доходность

- Акции и их доходность

- Рынок в целом или индекс

- Доходность и инфляция

- Доходность фондового рынка по странам

- В заключение

- Скрытая дополнительная прибыль

Какая реальная доходность фондового рынка?

Средняя доходность фондового рынка составляет около 10% в год в течение почти последнего столетия. S&P 500 часто считается эталоном годовой доходности фондового рынка. Хотя 10% – это средняя доходность фондового рынка, доходность в любой выборочный период далека от средней.

Существует не мало мифов о фондовом рынке, узнайте о них в нашей статье.

Индекс S&P 500 включает около 500 крупнейших публичных компаний США и считается эталоном годовой доходности. Когда инвесторы говорят «рынок», они, как правило, имеют в виду S&P 500.

Имейте в виду: долгосрочный средний рыночный показатель в 10% – это «грязная доходность» и этот показатель снижается из-за инфляции. В настоящее время инвесторы могут ожидать потери покупательной способности на 2–3% ежегодно из-за инфляции.

Фондовый рынок ориентирован на долгосрочные инвестиции – деньги, которые вам не понадобятся как минимум пять лет. Для более коротких временных рамок вы захотите придерживаться вариантов с меньшим риском, таких как сберегательный счет, и вы ожидаете получить более низкий доход в обмен на эту безопасность.

Средняя доходность S&P 500.

На приведенном ниже графике показана текущая стоимость S&P 500, а также его доходность с начала года до текущей даты, за 5 и 10 лет. Вы можете видеть, что с 1990 года по сегодняшний день были годы роста и падения, но за этот 30-летний период эти колебания усреднены как положительная доходность.

Средняя доходность на фондовом рынке не всегда бывает средней.

Хотя 10% может быть средним, доходность в любой год далека от среднего значения. Фактически, с 1926 по 2014 год доходность находилась в этом «среднем» диапазоне от 8% до 12% всего шесть раз. В остальное время она была намного ниже или, как правило, намного выше.

Волатильность – это состояние игры на фондовом рынке.

Но даже когда рынок нестабилен, доходность в конкретный год обычно бывает положительной. Конечно, он не растет каждый год, но со временем рынок вырос примерно на 70% за последние несколько лет.

Обратный выкуп акций – что это и зачем он нужен, читайте тут.

Какую доходность ожидать от фондового рынка.

На рынке нет никаких гарантий, но этот средний показатель в 10% долгое время оставался на удивление стабильным.

Так какой же доходности инвесторы могут разумно ожидать сегодня от фондового рынка?

Ответ на этот вопрос во многом зависит от того, что произошло в недавнем прошлом.

Но вот простое практическое правило: чем выше недавняя доходность, тем меньше будущая доходность, и наоборот.

Вот три основных вывода, если вы хотите заработать на фондовом рынке.

1. Умерьте свой энтузиазм в хорошие времена. Поздравляю, вы зарабатываете деньги. Однако, когда акции растут, помните, что будущее, вероятно, будет менее хорошим, чем прошлое. Похоже, инвесторы должны повторять этот урок во время каждого цикла бычьего рынка.

Коррекция рынка – что это такой, читайте в статье по ссылке.

2. Когда дела идут плохо, становитесь более оптимистичными. Падение рынка должно вызывать у вас радость: вы можете покупать акции по привлекательной цене и рассчитывать на более высокую прибыль в будущем.

3. Вы получаете средний доход только в том случае, если покупаете и держите. Если вы часто торгуете на рынке и за его пределами, вы можете рассчитывать на меньший, а иногда и отрицательный заработок. Комиссионные и налоги съедают вашу прибыль. Исследование за исследованием показывают, что даже профессионалам практически невозможно обыграть рынок.

Источник

Миллион с нуля №17 — сколько денег можно заработать на бирже или среднегодовая доходность

Инвестируя деньги в фондовый рынок мы все надеемся заработать? Получить прибыль от роста компаний в будущем. А сколько? Казалось бы глупый вопрос. Чем больше, тем лучше.

Это понятно. Денег много не бывает. Но если мы строим какие то долгосрочные финансовые планы на будущее: пенсия, накопление на обучение, покупку недвижимости или просто на черный день, нужно хотя бы примерно знать сколько можно зарабатывать на бирже.

От этого будет строится стратегия инвестирования и накопления. Сколько мне нужно откладывать каждый месяц, чтобы через 5-10 или 15-20 лет получить сумму в . три-пять (десять-двадцать) миллионов рублей (для кого-то долларов).

По 5 тысяч в месяц, 10, может быть 20 или 100 000?

Можно конечно все пустить на самотек. И откладывать столько, сколько позволяют финансы. И получить через . цать лет — а сколько выйдет, столько и выйдет. Все мое.

Но лучше все таки предварительно определить для себя какой то ориентир.

Если я буду откладывать в месяц по 10 тысяч рублей, то через 15 лет у меня будет на счете 3 миллиона.

Если меня это не устраивает, то мне придется либо откладывать больше, либо увеличить срок инвестирования.

Но зато я точно знаю, ради чего я это делаю и сколько я получу в итоге.

Акции и их доходность

Если посмотреть на котировки отдельных акций, то на первый взгляд невозможно увидеть какую-то закономерность. Акции скачут как сумасшедшие. За год цена одних может упасть процентов на 30-40. Другие растут. Кто-то скромно, процентов на 5-10%. Другие показывают взрывной рост — увеличивают стоимость в несколько раз.

Как здесь строить какие то планы по ожидаемой доходности?

Дополнительно, буквально на следующий год, картина может смениться на противоположную. Прошлогодние лидеры роста, уступают пальму первенства вчерашним аутсайдерам.

В прошлом году Сбербанк рос без остановки. В этом году мы наблюдаем падение.

Если посмотреть на акции в разрезе нескольких лет — наблюдается некая закономерность. На длительных интервалах времени котировки в большинстве случаев имеют повышательную динамику.

То есть можно рассчитать на какую то доходность в будущем. Но вот на какую?

Одни компании за 10 лет вырастают на 200-300-500 процентов. И даже в десятки раз.

Но акции только одной компании покупать наверное глупо. Диверсификация хромает. Поэтому выбираем сразу несколько акций.

И здесь мы напрямую зависим от того, какие компании мы купим себе в портфель. Доходность разных портфелей при вложении одинаковых сумму может различаться в разы. Особенно разрыв будет заметен на длительных сроках (10-20 лет) инвестирования.

Представляете, что будет если купить 100 или 500 акций в портфель? Здесь будет полный хаос.

А вот и нет. Как не странно — большее количество акций уравновешивает все метания в разные стороны отдельных бумаг. И если не точно, то довольно с большей вероятностью может позволить спрогнозировать ожидаемую доходность.

Акции — это как стадо овец и баранов. Каждое животное по отдельности может двигаться хаотично. Но в целом можно определить направление их пути. Как и среднюю скорость и время, в течение которого они достигнуть своего пастбища по дороге из дома.

Стадо баранов или множество акций — это биржевой индекс на фондовом рынке: американский S&P 500, немецкий DAX или российский ММВБ.

Рынок в целом или индекс

Давайте начнем с рынка РФ. У нас есть индекс ММВБ. Его можно купить, вложившись в ETF FXRL.

С начала 1998 года индекс ММВБ прибавил 3400%. То есть вырос в 35 раз.

Среднегодовая доходность российского рынка за 2 десятилетия составила 18,69% .

И это с учетом кризисных 1998 и 2008 годов, когда рынок падал на 28 и 70% соответственно.

Возьмем Америку за тот же период. Буржуйский индекс S&P 500.

Рост в 4 раза или доходность +300%.

В этом периоде мы захватили мировой кризис 2008 года — падение 38%. И кризис начала 2000-х. 3 года подряд рынок падал: c 2000 по 2002:

- 2000 г. -9,5%;

- 2001 г. -11,8%;

- 2002 г. -12,5%.

Среднегодовая доходность S&P 500 за 20 лет составила + 6,92%

.Если немного сжульничать и поиграть цифрами. Например, исключить убыточные начальные двухтысячные. И начать инвестировать только с 2003 года.

Получаем 340% прибыли. Или среднегодовую доходность +9,83%. За 15 лет.

Пропустим еще несколько лет и начнем инвестировать с 2009 года. Идеальный момент для входа в рынок. После просадки на 38%.

И что мы имеем? Десять лет непрерывного роста. +300 процентов прибыли . И 15,3% среднего ежегодного прироста капитала.

И это всего за 10 лет.

Но главная проблема — мы никогда заранее не узнаем когда наступит благоприятный момент для начала инвестиций.

У кризиса есть одно интересное свойство — никто никогда не знает когда он наступит.

На моей памяти уже несколько лет подряд все только и твердят, что американский рынок слишком дорогой. Котировки на акции взлетели до небес. И вот-вот наступит коррекция, обязательно с переходом в обвал фондового рынка.

А рынок все растет и растет. Из года в год. Это конечно не значит, что так будет продолжаться вечно. Падение неизбежно. Но когда?

Если инвестировать деньги на длительный срок, вы неизбежно застанете какой-нибудь кризис в будущем. И возможно не один.

Поэтому, лучше ориентироваться на не очень выдающиеся, но зато вполне реальные доходности. Из примера выше за последние 20 лет.

Доходность и инфляция

Получаем что российский рынок имеет среднюю доходность в 18,69%. А Америка всего 6,92%.

Ну что? Все бежим покупать российские акции. И через . цать лет все миллионеры.

Во-первых. Это разные доходности: рублевая и долларовая.

Во-вторых, многие спросят — а как же инфляция?

Спокойно. Все под контролем.

По правильному нужно из доходности рынка за каждый год вычитать инфляцию этого периода. И полученные данные сложить-перемножить. Вычислить общую реальную доходность за весь период. И только потом рассчитать среднегодовую доходность рынка.

Это будет наиболее точно.

Но мы пойдем простым путем — просто из полученной номинальной среднегодовой доходности вычтем годовую инфляцию и получим реальную доходность.

Наверняка, подсознательно вы знаете, что инфляция в РФ намного выше чем в США.

А вообще есть ли в США инфляция? Небольшая, но есть. За 20 лет средний размер составил — 1,87%. ( Да, да. Доллар тоже обесценивается со временем.)

6,92 — 2,18% = 4,74% — среднегодовая прибыль на которую можно рассчитывать на американском фондовом рынке.

Что по России?

Сколько вы думаете составляет среднегодовая инфляция в РФ? За 20 лет.

Всего навсего . 14,51%.

И наша замечательная номинальная среднегодовая доходность индекса ММВБ 18,69% превращается или усыхает до реальных 4,18%.

А просто невероятные 3400% прибыли падают до реальных 135% дохода.

Примерно на такую ставку доходности от своих инвестиций и можно рассчитывать.

Но повторюсь — это применительно только на длительных периодах.

Если вы хотите вложить деньги на короткий срок (например на 3-4 года) — расхождения могут быть в разы. Даже со знаком минус.

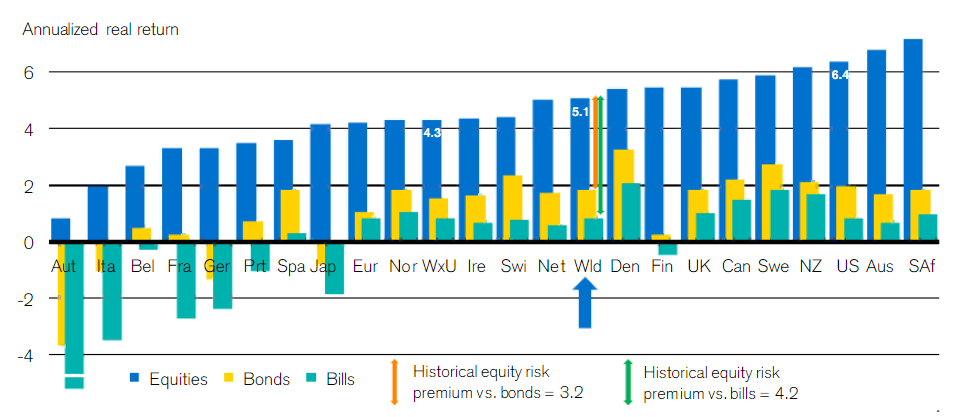

Доходность фондового рынка по странам

Умные дядьки давно уже все подсчитали за нас.

Ниже представлена диаграмма среднегодовой доходности фондового рынка. По различным странам. За вычетом инфляции (реальная доходность). И за период . внимание 117 лет (с 1900 по 2016 года).

- Синие столбцы (Equities) — акции.

- Желтые (Bonds) — долгосрочные облигации.

- Голубые (Bills) — краткосрочные векселя (в нашем случае можно заменить на банковские вклады).

России к сожалению не присутствует (по факту фондового рынка в СССР не было).

В среднем мы получаем:

- акции, в лице индекса растут на 4-6% в год.

- вложения в облигации обыгрывают инфляцию на 1,5 — 2%.

- вклады дают около 1% свыше инфляции.

Средние данные по миру (столбец Wld) по доходности акций — 5,1%.

Обратите внимание на аутсайдеров по доходности (слева на графике). Австрия, Италия, Бельгия, Франция, Германия, Испания, Япония.

Особенно Германия. Вреде как бы локомотив европейской экономики. А реальная доходность невысока.

Не забываем, что рассматриваемый период более 100 лет. А это Первая и Вторая мировые войны. И самое главное . последствия после них. Эти страны были в эпицентре боевых действий. Экономика в военный период была практически полностью разрушена. Это и подпортило им статистику.

В заключение

Реальные числа доходности далеки от того, что многие представляют себе. Планируя получать минимум по 10-15% прибыли в год. На протяжении многих лет.

В отдельные периоды это вполне вероятно. Особенно после кризисов. Когда в следующие года практически всегда рынки показывают двузначную доходность.

Но лучше быть реалистами. И готовится к худшему варианту. Или хотя бы среднему.

А средний — около 4-6% в год.

На какой критерий рассчитывать?

Я бы ориентировался на самый негативный сценарий, с минимальным уровнем годовой доходности в 4%.

Если повезет, получите больше. Думаю это вас не сильно расстроит.

В прошлой статье я приводил несколько вариантов увеличения капитала при разных ставках доходности. Можете посмотреть получаемые результаты. Либо рассчитать самостоятельно ожидаемый рост капитала по своим данным (ежемесячным пополнениям и сроке инвестирования) с помощью инвестиционного калькулятора.

Приятная новость для тех, кто расстроился такими не впечатляющими данными (всего 4-6%). С помощью регулярных ежемесячных (ежеквартальных) вложений, реально можно получить большую доходность от рынка. Главное здесь постоянство.

В следующей статье я попробую подсчитать, сколько реально можно было бы получить прибыли, не просто один раз купив. Но и вкладывая деньги на всем сроке инвестирования.

Думаю результат будет очень интересным.

Скрытая дополнительная прибыль

Ай-яй-яй. Совсем забыл. Мы не учли еще один важный пункт.

Компании, входящие в индекс, выплачивают своим акционерам часть прибыли в виде дивидендов.

Рассматриваемые нами индексы это не учитывают. И показывают доходность только за счет роста котировок.

Сколько платят?

На текущий момент средняя дивидендная доходность акций, входящих в индекс ММВБ около 5%.

Американцы «балуют» своих акционеров 1,8%.

Процент очень сильно зависит от уровня цены на акции. Например, в моменты кризиса, когда котировки «на дне», можно легко наблюдать в 2-3 раза больше (как это было в начале 2000-х и 2008).

Можно ориентироваться в среднем на плюс 2-3% к общей ожидаемой доходности.

В итоге мы получаем 6-8% годовых. На длительных сроках инвестирования.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник