- Рентный фонд

- Особенности инвестирования в рентные паевые фонды

- Выбор рентного инвестиционного фонда

- Особенности выбора

- Основные достоинства и недостатки

- ЗПИФ недвижимости ВТБ капитал — Рентный доход

- Ключевая информация о фонде

- Что же на самом деле внутри фонда?

- Комиссии

- Ликвидность и листинг на мосбирже

- Как купить паи фонда ВТБ Капитал «Рентный доход»

- Участвуя в допэмиссии фонда

- На вторичном рынке

- Мое мнение о фонде

- Отчеты фонда

- 1 квартал 2021 года

Рентный фонд

Рентными, принято называть такую разновидность закрытых паевых инвестиционных фондов, инвестиции которых направлены на приобретение объектов коммерческой недвижимости. Вкладывая деньги в такой фонд, инвесторы получают двойную выгоду. Помимо того, что их паи растут вместе со стоимостью недвижимости, они ещё получают определённый рентный доход, генерируемый за счёт сдачи недвижимости в аренду.

Напомним, что закрытые ПИФы привлекают инвестиции на достаточно долгие сроки (как правило, на всё время существования фонда). Это позволяет им вкладывать средства в достаточно неликвидные, но при этом потенциально выгодные активы, к каким относится и недвижимость.

Инвестиции в недвижимость относятся к категории долгосрочных и, при правильном выборе объектов, могут обеспечить пайщикам фонда доход превышающий средний по рынку, только за счёт роста стоимости приобретённой недвижимости. А коммерческая недвижимость, к тому же, позволяет получать стабильно высокий доход за счёт сдачи её в аренду.

К коммерческой недвижимости относятся здания и помещения в которых могут быть расположены магазины, кафе, рестораны, фабрики и целые промышленные предприятия, или, другими словами – те или иные объекты бизнеса.

Особенности инвестирования в рентные паевые фонды

По сути, все пайщики рентного инвестиционного фонда становятся совладельцами тех объектов недвижимости, которые фонд приобретает. А инвестиции в недвижимость всегда обладали относительной надёжностью и хорошей доходностью (особенно в долгосрочной перспективе).

Тот факт, что паи рентного фонда могут быть погашены только по окончании срока его деятельности никоим образом не мешает пайщикам продавать и приобретать их на биржевом и на внебиржевом рынках. Ликвидность, в данном случае, может быть не столь высока как в случае торговли акциями облигациями или фьючерсами, однако продать здесь свой пай обычно не составляет особого труда.

По российскому законодательству все ПИФы имеют ряд налоговых преференций. Они освобождаются от налога по всем торговым операциям с ценными бумагами (вся прибыль от которых реинвестируется фондом). А ЗПИФы, к которым относятся и рассматриваемые нами рентные инвестиционные фонды, к тому же освобождены от налогов на имущество и земельного налога. Такое положение вещей активно используется, и количество рентных фондов (как способа приобретения недвижимости освобождённого от налогов) постоянно растёт.

Что касается пайщиков рентного фонда, то во время владения паями они не должны платить никаких налогов. Налог уплачивается только при реализации пая (его погашения внутри фонда или продажи на биржевом или внебиржевом рынках). Сумма налога составляет 13% для физических, и 20% – для юридических лиц.

Помимо относительно больших сроков инвестирования, рентный паевой фонд, как правило, предполагает довольно высокий порог входа в него. Стоимость паёв здесь может начинаться с 10-15 тысяч долларов. Что существенно ограничивает потенциальный круг пайщиков. Хотя, конечно, следует отметить тот факт, что этот порог значительно ниже того, который требуется для того, чтобы осуществлять самостоятельные инвестиции в недвижимость.

Доходность ЗПИФов обычно находится на уровне ниже фондов открытого типа, занимающихся, например, акциями, однако они традиционно гораздо надёжнее и безопаснее. Такие фонды отлично подходят инвесторам обладающим значительным капиталом, который они планируют разместить на достаточно длительные сроки, получая при этом (помимо роста стоимости пая) стабильный рентный доход.

Как и в любом профессионально управляемом фонде, здесь широко используется диверсификация активов. В связи с этим, в число активов рентного инвестиционного фонда, помимо недвижимости, могут входить:

- Денежные средства в различной валюте хранящиеся на банковских депозитах;

- Государственные ценные бумаги;

- Депозитарные расписки;

- Паи других инвестиционных фондов (в том числе и зарубежных, при условии, что они соответствуют требованиям ЦБ РФ).

Выбор рентного инвестиционного фонда

Резюмируя вышесказанное, давайте подведём итоги в виде перечня основных достоинств и недостатков рассмотренного инструмента инвестирования. А также, определим основные критерии, которые следует учитывать при выборе рентного фонда для инвестиций.

Особенности выбора

Выбирая рентный фонд для инвестирования следует обратить внимание на следующие основные моменты:

- Для начала следует тщательно изучить все варианты и проанализировать их с точки зрения показателей надёжности и доходности;

- Обратите внимание на те критерии, по которым устанавливается арендная ставка на сдаваемую недвижимость;

- Если фонд прибегает к услугам сервисного агента, то какую сумму денег тот в итоге оставляет себе;

- Какими именно правами на недвижимость владеет фонд и позволяют ли они рассчитывать на увеличение стоимости пая вместе с ростом цен на неё;

- Наконец, обратите внимание и на стоимость пая.

Основные достоинства и недостатки

В заключение, давайте ещё раз рассмотрим основные преимущества и недостатки инвестирования в рентные фонды.

К достоинствам можно смело отнести:

- Оптимальное сочетание прибыльности и надёжности. Можно получать прибыль превышающую банковский депозит при таком же, примерно, уровне риска (деятельность таких фондов строго контролируется государством);

- Хотя порог входа и относительно велик, тем не менее, его величина гораздо меньше той стоимости, которой обладает полноценный объект коммерческой недвижимости способный приносить прибыль;

- Инвестору нет необходимости заботится о своих инвестициях, он может быть уверен в том, что его деньги находятся в надёжных руках, под управлением квалифицированных специалистов той управляющей компании, к которой относится данный фонд;

- Наконец, ежемесячная рента, получаемая пайщиками такого рода фонда, является вполне достойной альтернативой тем процентам, которые можно получать, например, по банковскому депозиту.

Ну а недостатками инвестирования в рентные фонды являются:

- Отсутствие возможности досрочного погашения своего пая. Его, конечно, можно продать на рынке, но в связи с относительно небольшой ликвидностью такого рода финансовых инструментов, сделать это удастся, скорее всего, со значительной комиссией (которая может съесть большую часть полученного дохода);

- Необходимость выплаты вознаграждения управляющей компании, в независимости от результатов её работы. Даже в том случае, если рентный фонд будет нести убытки, с долей пайщиков всё равно будет списываться комиссия за управление;

- В отличие от ПИФов открытого типа, закрытые ПИФы (к коим относятся и рентные фонды) не балуют своих потенциальных клиентов предоставлением им исчерпывающей информации о своей деятельности, что может затруднить анализ на этапе выбора фонда.

Источник

ЗПИФ недвижимости ВТБ капитал — Рентный доход

Очередной, достаточно молодой ЗПИФ недвижимости, теперь от УК «ВТБ Капитал Пенсионный резерв» — «Рентный доход».

Посмотрим что из себя представляет фонд, какими объектами наполнен, и какую доходность стоит ожидать.

Ключевая информация о фонде

| Название | ЗПИФН «ВТБ Капитал – Рентный доход» |

|---|---|

| УК | ВТБ Капитал Пенсионный резерв |

| Минимальная сумма участия в допэмиссии | 300 000 руб |

| Комиссия УК | 2% от СЧА (временно снижена до 1,5% до октября 2023 г) |

| Комиссия депозитария, регистратора, аудитора, оценщика | на сайте УК ) |

| Правила работы | Актуальные на 28.01.2021 |

| Раскрытие информации | На сайте УК |

| Презентация | презентация для клиентов ВТБ |

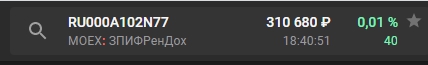

| ISIN | RU000A102N77 |

Задача фонда: покупка стабилизированных (с готовым арендатором) объектов недвижимости в трех секторах:

- Индустриальная недвижимость

- Стабильный денежный поток

- Низкая вакантность, дефицит площадей

- Офисные помещения

- Ставка на рост арендных ставок при восстановлении экономики

- Гипотеза о расширении офисных пространств благодаря новым требованиям к расстоянию между столами

- Короткие договора аренды => более быстрая реакция на изменение арендных ставок на рынке

- Торговые помещения

- Сектор под давлением онлайн ритейла (тенденция во всем мире)

- Ставка на точечный подбор объектов и диверсификацию по отраслям

Звучит неплохо — диверсификация по отраслям внутри одного фонда. Правда, никто не мешает инвестору самому ей заниматься, подбирая разные фонды из разных отраслей от разных УК.

Что же на самом деле внутри фонда?

Посмотрим, какие объекты уже куплены фондом на текущий момент.

Для тех, кто следит за моими публикациями о фонде от PNK, не новость, что PNK продала несколько объектов фонду от ВТБ. Покупателем и был фонд «ВТБ рентный капитал». Не секрет и то, что ВТБ покупал объекты дороже, чем они были куплены в фонд от ПНК, на чем пайщики фонда PNKrental уже заработали.

И на данный момент, в фонде нет ничего, кроме складских объектов, купленных у PNK.

К слову, в последнем отчете за декабрь 2020, мы еще этих объектов не видим. Часть из них были в процессе передачи (отражены как дебиторская задолженность со стороны продавца), часть видимо куплено/покупается позднее. Предположим что все они уже в фонде, согласно тем долям, что указаны в презентации.

Из отчетов оценщика по трем купленным объектам следует, что текущий чистый операционный доход трех купленных объектов — ПНК Парк Валищево к.9, к.10 и ПНК Парк Толмачево к.9 — 236 298 600 р в год, что при текущей СЧА фонда 5 068 862 466р, дает доходность 4,6% годовых до вычета комиссии фонда, и НДФЛ.

Выглядит не очень привлекательно, и, как и в фонде от Альфа «Арендный поток», выход на прогнозную доходность займет определенное время, в течение которого инвесторы будут получать доходность сравнимую или ниже безрисковых ОФЗ.

При этом инвесторы в фонд PNKrental могут покупать наполненный объектами фонд, у которого допэмиссия происходит сразу под покупку объекта.

Комиссии

2,5% общих комиссий от СЧА, временно сниженных до 2%, это много, если речь идет про инвестиции в недвижимость, в которой нормой доходности является 11,5% годовых (по расчетам того же оценщика), но это соответствует комиссиям в аналогичных фондах от Активо или Альфа Арендный поток.

С учетом комиссии и НДФЛ, реальная рентная доходность такого фонда может составлять 8,5%, что уже ощутимо мало, учитывая риски и ликвидность, и вся надежда, видимо на прирост стоимости имущества фонда, который может скорректировать доходность как в плюс так и в минус.

Ликвидность и листинг на мосбирже

10 февраля 2021 года фонд прошел листинг на мосбирже, нанял маркет мейкера и открылись торги паями фонда. Доступны на московской бирже, любым клиентам, в том числе без статуса квалифицированного инвестора. Судя по графику, маркет мейкер активно расторговывает паи, и дела с ликвидностью обстоят лучше чем у Альфы.

Маркет мейкер поддерживает среднедневной объем

В общем, для подобных фондов, ликвидность хорошая.

Как купить паи фонда ВТБ Капитал «Рентный доход»

Участвуя в допэмиссии фонда

Для этого придется ловить окно допэмиссии на сайте УК и подавать заявку в управляющую компанию через ЛК .

Сейчас как раз открыто такое окно — с 3 февраля, и действует в течение 30 суток.

На вторичном рынке

Через любого российского брокера с доступом на Московскую биржу, найдя паи фонда по ISIN: RU000A102N77

Мое мнение о фонде

Фонд от крупной и старой УК (существует с 2003 года, под управлением более 100 млрд рублей) с хорошей ликвидностью на вторичном рынке. Понятная стратегия, экспозиция на три сектора коммерческой недвижимости (правда пока только на один). Но медленное наполнение фонда и относительно высокие комиссии, съедающие значительную часть потенциальной прибыли.

Лично я для себя не вижу смысла покупать фонд от ВТБ, в котором те же объекты от ПНК, только купленные дороже, и с более высокими комиссиями, и предпочитаю взять ПНКрентал, но при необходимости диверсификации по УК — вполне рабочий вариант. На мой взгляд это по прежнему лучше, чем покупка жилой недвижимости под самостоятельную сдачу в аренду.

Обзор будет обновляться по мере появления дополнительной информации и отзывов.

Отчеты фонда

1 квартал 2021 года

Многих смутила большая выплата за 1 квартал, в результате которой может показаться что доходность фонда уже сейчас

Выплата 7035,89р при цене пая на дату фиксации на вторичке — 312 720р — 2,25% за квартал,

На самом деле доход от аренды за 1 квартал составил 21,4 млн, из которых расходы и комиссии фонда составили 12,4 млн (больше половины), то есть рентный доход фонда за этот период 9 млн (что соответствует доходу 0,19% за квартал и 0,76% за год)

При этом в фонде по прежнему недвижимость составляет 1 867 000 000р из 4 860 597 313р (

38% СЧА, все остальное составляет дебиторская задолженность — сделки РЕПО с ц.к ., низко рисковый инструмент денежного рынка, доходность которого сейчас около 4,5% годовых, половину из которых съедают комиссии фонда)

Основной же доход, который был распределен среди пайщиков я так и не смог классифицировать, в отчете он отражен как «Сумма начисленных дивидендов по акциям акционерного инвестиционного фонда (дохода по инвестиционным паям паевого инвестиционного фонда)»

Возможно это как то связано с переоценкой имущества и погашением 4% паев, произошедших в феврале, не знаю, запросил в УК информацию, но важно понимать что это не доход от сдаваемого в аренду недвижимого имущества фонда, и не разобравшись, не стоит бежать покупать паи фонда.

Итого за 1 квартал, без учета этого пока непонятного мне дохода:

- Доход от аренды — 0,44% (1,76% годовых)

- Доход от офз/репо — 0,22% (0,88% годовых)

- Расходы — 0,44% (1,76% годовых)

Все проценты посчитаны в отношении к СЧА на конец квартала.

Источник