- IPO для всех: фонды первичных размещений

- ЗПИФ Фонд первичных разрешений

- Фонд Тинькофф индекс IPO

- ЗПИФ «ФПР» простой и быстрый способ вляпаться в IPO, пока музыка еще играет

- Баян про пузырь IPO

- Прямое участие в IPO

- Участвуем через ЗПИФ «ФПР»

- Комиссии фонда

- Какие плюсы?

- Минусы

- Как определить премию и недооценку

- Как купить?

- Сравнение с другими фондами ETF на IPO

- Мое мнение

IPO для всех: фонды первичных размещений

Мы уже разобрали, что такое первичное размещение акций (IPO) и его особенности.

Также в той статье были затронуты основные проблемы, с которыми может столкнуться частный инвестор при участии в IPO:

его брокер может не предоставлять возможность участия в конкретном размещении;

зачастую требуется статус квалифицированного инвестора;

аллокация может оказаться минимальной (например, у тех, кто участвовал в IPO AirBnB через Тинькофф, аллокация была 0, то есть они вообще не получили акций);

участие в IPO — это всегда большой риск, так как акции после размещения волатильны.

Эти проблемы можно решить, если инвестировать в IPO компаний через фонды. В России на декабрь 2020 года есть два фонда, связанных с первичными размещениями. Несмотря на то, что тематика фондов одинаковая, они сильно отличаются.

ЗПИФ Фонд первичных разрешений

Фонд от компании Freedom finance. Хоть это и закрытый паевой фонд, пай можно купить в рублях на Московской бирже и в долларах на Санкт-Петербургской бирже. Комиссии соответствуют классическому ПИФу и совокупно равны 4% в год, сумма комиссий заложена в стоимость пая. Подробно виды паевых фондов рассмотрены тут.

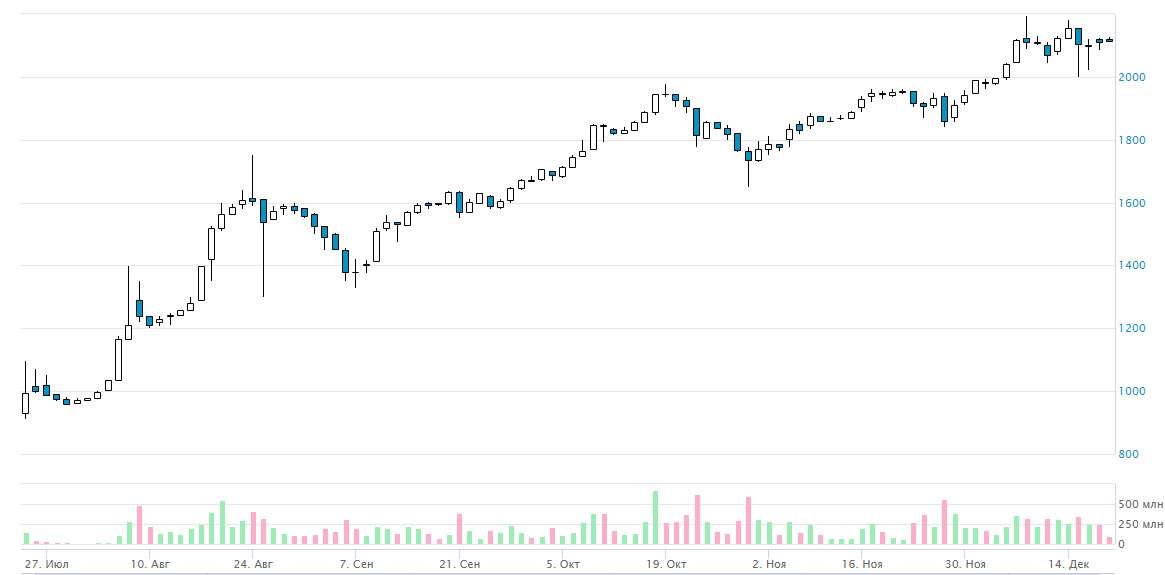

С момента старта торгов фонд вырос более чем в два раза.

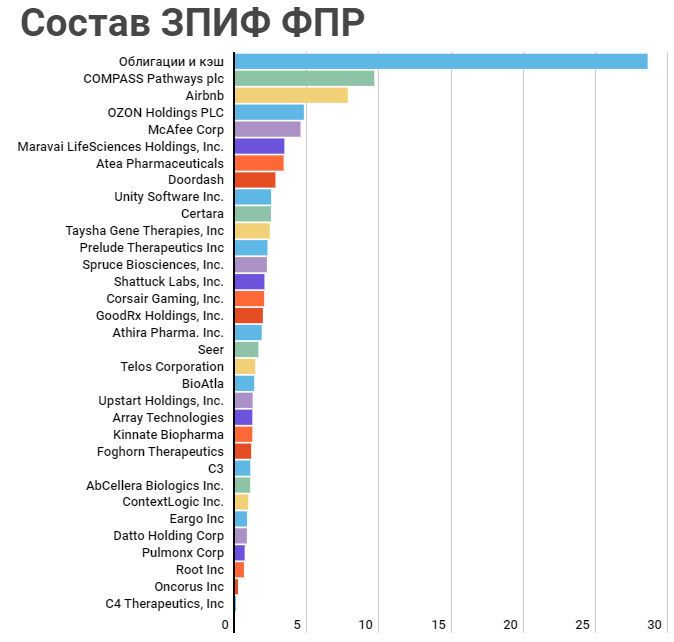

Примерный состав фонда на конец декабря 2020 года представлен ниже. Из последних сделок хочется отметить громкое IPO AirBnB и удачное размещение Doordash.

Из-за того, что это ЗПИФ, к нему нет таких серьезных требований к раскрытию информации, как к биржевым фондам, официальная отчетность о стоимости активов публикуется раз в квартал. Но Фридом оперативно обновляет состав фонда по бумагам на своем сайте (https://pifs.ffin.ru/).

фонд участвует непосредственно в первичном размещении, то есть, как и частные инвесторы подает заявки на специально отобранные IPO;

после размещения акций, фонд держит их 3 месяца, а затем продает;

у фонда есть остаток денежных средств для участия в очередном размещении. Пока средства не задействованы, они хранятся в еврооблигациях;

доля каждой бумаги не может превышать 10%;

хорошая диверсификация: на момент написания статьи в фонде 34 акции;

паи можно легко купить на бирже в два клика, ликвидность в последние месяцы хорошая;

не нужен статус квалифицированного инвестора;

у фонда аллокация всегда больше, чем у частных инвесторов;

понятная логика управления фондом;

возможность купить паи в долларах и рублях.

Основным недостатком фонда можно назвать его большие комиссии.

Фонд Тинькофф индекс IPO

Фонд следует за индексом Tinkoff IPO Total Return Index USD. Приобрести его можно на Московской бирже в долларах. Так как это биржевой фонд, комиссии сравнительно невысокие (1%) и включены в стоимость пая.

в состав фонда включаются акции, которые вышли на IPO. Но главный нюанс в том, что акции добавляются в фонд только по истечении Lockup периода. Это период, во время которого инвестор, участвовавший в IPO не может продать акции;

также акции отбираются по критериям ликвидности, для того, чтобы не было проблем с покупкой/продажей.

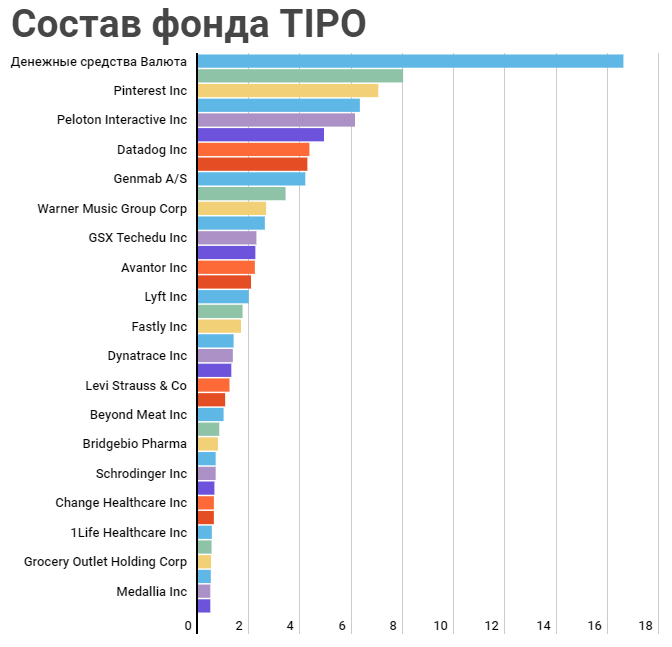

Состав фонда представлен ниже. Видно, что из-за разных принципов формирования фондов, состав TIPO и ЗПИФ ФПР сильно отличается. В TIPO делается ставка на более продолжительный рост компаний за счет непосредственно их деятельности, а не на фоне ажиотажа во время IPO. В составе фонда Тинькофф наибольший вес имеют Uber и Pinterest. Отчетность фонд раскрывает постоянно, на сайте брокера можно найти актуальный состав по активам (https://www.tinkoff.ru/invest/etfs/TIPO/structure/).

паи можно легко купить на бирже в два клика;

не нужен статус квалифицированного инвестора;

нет волатильности, которая характерна в первые дни-недели выхода на IPO, так как фонд инвестирует после Lockup периода.

по идее данный фонд нельзя назвать альтернативой участия в IPO, он не участвует в размещении, а просто покупает новые компании на бирже;

если акцию не включат в индекс, то фонд будет держать ее на протяжении 2-х лет, что достаточно долго.

Грубо говоря, когда фонд Фридом финанс уже продает акции после IPO, фонд Тинькофф только покупает их. То есть полноценное участие в первичном размещении может предоставить только ЗПИФ ФПР.

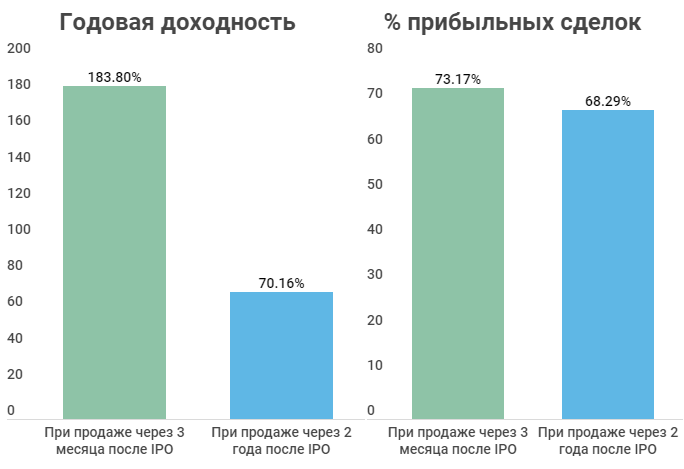

Для сравнения я взял статистику по 41 размещению популярных компаний с 2013 по 2018 года. В наблюдение попали IPO Facebook, Twitter, Ferrari, Cloudera и прочие. Если рассматривать среднюю доходность одной сделки, то естественно при продаже через два года она будет больше из-за срока владения акцией. Однако если пересчитать в годовую доходность, то окажется, что выгоднее продавать акцию после Lockup периода (через 3 месяца).

Также процент прибыльных сделок больше при продаже через 3 месяца.

У Тинькофф получился неплохой фонд, ориентированный на растущие компаниями малой и средней капитализации.

Источник

ЗПИФ «ФПР» простой и быстрый способ вляпаться в IPO, пока музыка еще играет

Вокруг все зарабатывают миллионы процентов, пока я сижу в своем полупассивном портфеле и получаю 16% среднегодовых в рублях. Разве может это оставить в покое? )) Решил закинуть немного денег в МММ IPO-лихорадку, и по пути рассмотреть самый простой способ это сделать — покупка фонда, инвестирующего в IPO.

Итак, обзор Фонда Первичных Размещений от Фридом Финанс УК Восток-Запад

Баян про пузырь IPO

В 2020г произошел небывалый всплеск первичных размещений, еще бы, всем хочется обкешить свой стартап пока столько горячих денег летит с вертолета.

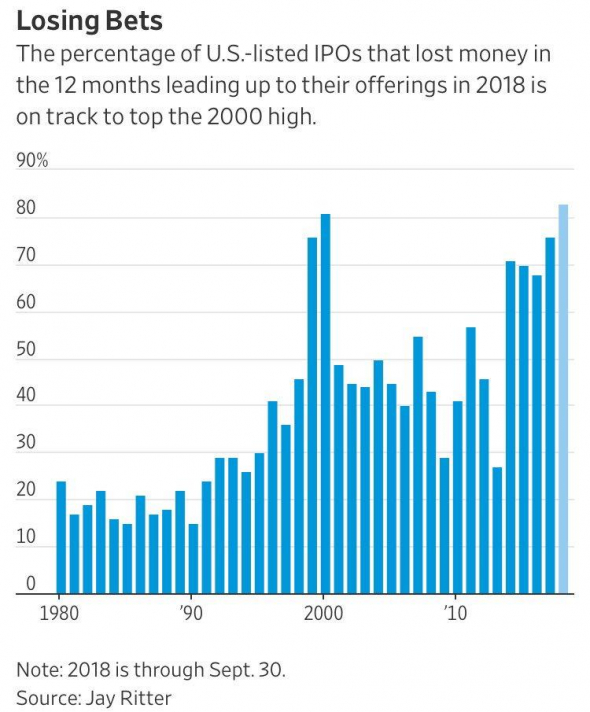

И это ничего, что более 80% этих стартапов — убыточны, и эта доля является самой большой за время наблюдения (с 1980 года):

Скажем спасибо профессору Джею Риттеру за исследование.

Чистый пузырь. Но ведь у каждого есть знакомый, небывало разбогатевший на этом? Чувство упущенной выгоды не оставляет нас в покое и лезем разбираться, как же нам тоже откусить кусок пирога, пока он не протух.

Прямое участие в IPO

— сразу отметаем, для этого надо много денег, секса с брокерами, среди которых всякие уточки без брокерской лицензии, куча условий для повышения аллокации с 0,5 до 0,6% и аналитика. Сложно, не годится.

Участвуем через ЗПИФ «ФПР»

Стратегия простая: фонд инвестирует во все доступные брокеру Freedom Finance IPO, размещая в каждое по 10% от капитала. В зависимости от аллокации, какая то часть средств высвобождается и идет в следующие размещения. Все свободные денежные средства размещаются в высоколиквидные ОФЗ.

Такой подход исключает влияние управляющего на формирование портфеля, но усредняет доходность к средней доходности всех IPO за последние 3 месяца. Частично отбор выполняет сам брокер, так как он дает доступ не ко всем размещением, это и является единственным фильтром при выборе бумаг в портфель.

Через 93 дня после размещения, бумаги продаются фондом, независимо от изменения цены акций. Состав фонда каждый 3 месяца полностью обновляется! Стратегия правильная — если бумага полетела после размещения — надо ее скидывать на хайпе, повышая оборачиваемость средств.

Если доля одной акции превысила порог 13%, то часть акций продается досрочно, снижая долю до 13%. Этот порог динамически изменяемый, на данный момент прописаны такие условия:

- с 1 января 2021 года — 12% СЧА,

- с 1 июля 2021 года — 11% СЧА,

- с 1 января 2022 года — 10% СЧА

Комиссии фонда

- Вознаграждение УК — 1%

- Вознаграждение депозитарию и др. — 2% с учетом НДС

- Прочие расходы — 1% с учетом НДС

Итого: 4% в год от СЧА, сущие копейки, учитывая риск и волатильность покупаемых активов. 4% в год никакого вклада не сделают.

СЧА на сегоднящний день — 321 902 069,55 USD, а значит фонд с депозитарием на пару зарабатывают

13 млн$ в год. Вот это я понимаю, хороший старт 🙂

Какие плюсы?

Аллокация

Фонд получает значительно более высокую аллокацию (процент удовлетворения заявки) по сравнению с инвестициями напрямую в IPO. Особоенно это заметно, если Ваш капитал небольшой и у Вас нет возможности «прокачивать» свой счет, повышая аллокацию.

Комиссии

При участии напрямую, Вы платите брокеру 3-5% за одну заявку, и если, повторяя стратегию фонда, продаете свои бумаги сразу по истечении 3 месяцев, то из за большого числа заявок, годовые комиссии составят 12-20% от проинвестированных средств. Фонд же берет

4% в год от СЧА, и в эту сумму включены все внутренние расходы на совершение сделок.

Время

Огромная экономия времени, которая оправдана в случае, если Вы просто хотите поучаствовать в «IPO-лихорадке» на небольшую часть портфеля

Налоги и вычеты

Фонд не платит НДФЛ с продажи активов. Инвестор в фонд платит налог только при продаже фонда, как и в случае с обычной акцией или любым другим фондом, ETF.

При этом как и на любой торгуемый на организованном рынке фонд, действуют все льготы — льгота на долгосрочное владение (ЛДВ) за удержание фонда более 3х лет, или вычеты по ИИС (фонд можно покупать на ИИС счете). Надеюсь никто не собирается держать это 3 года ради ЛДВ?))

Доступность

Фонд можно купить через любого российского брокера, что значительно проще, чем самостоятельное участие в IPO через ограниченное число брокеров.

Порог входа на порядок ниже, чем при самостоятельном участии. На данный момент 1 лот ЗПИФа стоит

3000р, в то время как самостоятельное участие требует капитала тысячи или десятки тысяч долларов.

Валюта

Активы внутри фонда и сам фонд номинированы в USD, хотя торгуется фонд в рублях. Это защищает инвестора от девальвации национальной валюты.

Диверсификация

Участие сразу во всех доступных IPO

Минусы

Расхождение биржевой, рыночной цены с ценой активов внутри фонда. Это может быть как премия (переплата) к активам фонда, так и дисконт (недооценка). Сейчас, пока спрос ажиотажный — фонд торгуется с премией 10-20% к цене активов. Теоретически расхождение рыночной цены с расчетной должен устранять маркетмейкер, он собственно на этом и зарабатывает, но ввиду специфики активов внутри фонда, его возможности, как я понимаю, ограничены, или же маркет мейкер хочет больше зарабатывать на этой премии, не стараясь сужать спрэд, пока спрос высокий.

Очень размытая инвестиционная декларация

Если прочитать правила фонда, то может насторожить крайне широкий список инструментов, в которые фонд может инвестировать средства пайщиков.

- Фьючерсы и опционы

- паи (акции) иностранных инвестиционных фондов

- акции и депозитарные расписки российских ииностранных акционерных обществ

- долговые инструменты (ОФЗ, муни, корпораты, иностранные бонды, ипотечные сертификаты)

- Обезличенные металлические счета (требования к кредитной организации выплатить денежный эквивалент драгоценных металлов по текущему курсу)

- права требования из договоров, заключенных для целей доверительного управления в отношении всех указанных активов — как раз похоже на договор связанный с участием в IPO и так далее.

Правила описаны очень сложно и рядовому инвестору сложно, прочитав их, убедиться, что фонд ограничен в своих правах только инвестициями в декларируемые IPO. Возможно, это вынужденная мера, чтобы подобные инвестиции в IPO было возможным упаковать в ЗПИФ с соблюдением законодательства и требований регулятора, но все же надо иметь что свобода распоряжаться средствами пайщиков у УК максимальная.

Риск контрагента

Все «акции» купленные на IPO через Фридом Финанс — на самом деле не акции, а форвардные контракты — обязательства брокера поставить акции по окончанию лока-ап периода. Если в течение этого периода брокер окажется неплатежеспособен, клиент несет риск потери активов, в отличие от обычных акций, покупаемых на организованном рынке, и записанных в депозитарии.

Так как фонд вообще не держит бумаги дольше лок-ап периода, то по факту в составе фонда всегда находятся только форвардные контракты, и имущество такого фонда полностью разделяет риск банкротства брокера.

Как определить премию и недооценку

В реальном времени, эту разницу пытаются посчитать энтузиасты фонда, создав вот такую таблицу, в которой примерно подсчитывается текущая расчетная цена в рублях и долларах, и сравнивается с биржевой ценой. Как итог — можно примерно видеть премию/дисконт перед принятием решения о покупке.

Полагаю что при переходе рынка IPO к депрессии, будет наблюдаться обратная ситуация — дисконт, таким образом, желающие «выскочить» на падении, будут продавать паи дешевле стоимости активов фонда.

Как купить?

У любого брокера, кроме… Тинькова. У «желтых» свой взгляд на список разрешенных к торгам бумаг. Ну и свой конкурирующий фонд как то надо продвигать, хоть он и «не оч» 🙁

Тикеры:

- ЗПИФ ФПР или FPR для покупке на мосбирже

- FIPO, для покупки в долларах на СПБ

- или ISIN: RU000A101NK4

Так же можно участвовать напрямую в допэмиссии паев фонда, таким образом можно не платить премию в 5-20% покупая паи на вторичном рынке, но это вариант для зануд.

Сравнение с другими фондами ETF на IPO

Все остальные фонды и ETF предлагающих участие в IPO, в отличие от ЗПИФ ФПР, на самом деле не предлагают участие в первичном размещении, а покупают акции уже после размещения на вторичном рынке (по цене выше или ниже цены размещения), и в этом состоит их главный недостаток — они не являются прямым аналогом самостоятельным инвестициям в IPO.

Посмотрим основные ETF на IPO, которые доступны к покупке.

FPX — First Trust US Equity Opportunities ETF

- покупает акции на 6-й торговый день после IPO, а продает на 1000-й день,

- ручной отбор акций по заданным фильтрам

- акции взвешены по капитализации

Renaissance IPO ETF

- покупает акции на 6-й торговый день или после публикации первого квартального отчета; продает через 2 года,

- акции взвешены по капитализации

TIPO (Тинькофф Индекс IPO)

- покупает после окончания Lock Up периода и удерживает до момента включения в индексы: S&P 500, Russel 1000 или NASDAQ-100 или по истечению 2х лет

Как видим из особенностей работы фондов, они не являются конкурентами рассматриваемому фонду от Фридом Финанс. Есть еще ряд подобных ETF, отличающихся только географией, и суть у них та же.

Но всех их объединяет одно:

Вся IPO-магия произошла в последний год! 15 лет до этого старейший фонд лишь слегка обыгрывал S&P500. Многие обратили внимание на IPO уже после того как безумный рост состоялся. Продолжится ли он в будущем? Большой вопрос.

Мое мнение

Удивительно, но это единственный и лучший способ в мире поучаствовать в МММ IPO-лихорадке в максимально пассивном режиме. У фонда есть и плюсы и минусы, но ввиду отсутствия альтернатив и больших ограничений у самостоятельного участия, он является единственным выбором. Для себя я вижу смысл участвовать только спекулятивно, на короткое время и не рассматривать данный фонд к покупке в пенсионный долгосрочный портфель.

Сам я участвую на незначительную для портфеля сумму, я это называю «гомеопатическая покупка». Вроде и не рискуешь основным портфелем — но немного хайпа все равно ловишь и перестаешь сожалеть об упущенной возможности.

Мой результат инвестирования в фонд ФПР — over 300% годовых, скриншот из сервиса intelinvest . Стратегия исключительно студенческая — сунул — вовремя вынул.

В заключении, хочу привести цитату из книги Говарда Макса «О самом важном» рассказывающую о пузыре доткомов, и как никогда хорошо описывающую то, что происходит сейчас.

«Первоначальные публичные размещения технологических акций приводили к тому, что в день выхода на биржу акции дорожали на десятки, порой даже на сотни процентов. Конечно, они выглядели очень привлекательно. Первичное публичное размещение стало настоящей манией.

С точки зрения психологии особенно поразительно именно то, что происходило с первичными размещениями. Все выглядело примерно так: ваш сосед по офису рассказывает, что участвует в каком-нибудь IPO. Вы спрашиваете, чем занимается эта компания. Он отвечает, что не знает, но его брокер сказал, что в день выпуска цена этих акций удвоится. Вы говорите, что это смешно. Через неделю он рассказывает, что стоимость не удвоилась – она утроилась! И он по-прежнему не знает, чем эти люди занимаются. Еще немного – и устоять уже трудно. Вы понимаете, что все это бессмысленно, но надо же что-то делать, чтобы не выглядеть глупцом. Поэтому вы инвестируете в несколько сотен акций в следующем IPO, представляя яркий пример капитуляции, а костер разгорается сильнее от притока таких же, как вы, новообращенных»

Стоит подумать лишний раз, почему Вас так привлекают IPO, нужно ли оно Вам, и готовы ли Вы оказаться тем, кому не хватит стула в детской игре, когда музыка закончит играть?

Источник