- Обзор фонда Ответственные инвестиции (SBRI) от Сбера | Стратегия ESG на российском рынке

- В чем суть фонда SBRI?

- Состав фонда SBRI

- Историческая доходность

- Резюмируя

- SBRI БПИФ: Плюсы и минусы инвестирования

- Что такое БПИФ SBRI?

- Общая информация о БПИФе SBRI

- Что входит в БПИФ SBRI?

- Динамика котировок БПИФа SBRI

- Как приобрести БПИФ SBRI?

- Бесплатный бонус!

- Фонд Ответственные инвестиции (SBRI)

- Документы и информация

- Показатели фонда БПИФ рыночных финансовых инструментов «Сбер – Ответственные инвестиции»

- Динамика стоимости

- Условия инвестирования

- Инвестировать легко и удобно

- Ваши инвестиции — в вашем смартфоне

Обзор фонда Ответственные инвестиции (SBRI) от Сбера | Стратегия ESG на российском рынке

24 сентября 2020 года Московская биржа начала торги паями биржевого паевого инвестиционного фонда (БПИФ) «Сбер – Ответственные инвестиции» под управлением УК «Сбербанк Управление Активами». Тикер на бирже – SBRI.

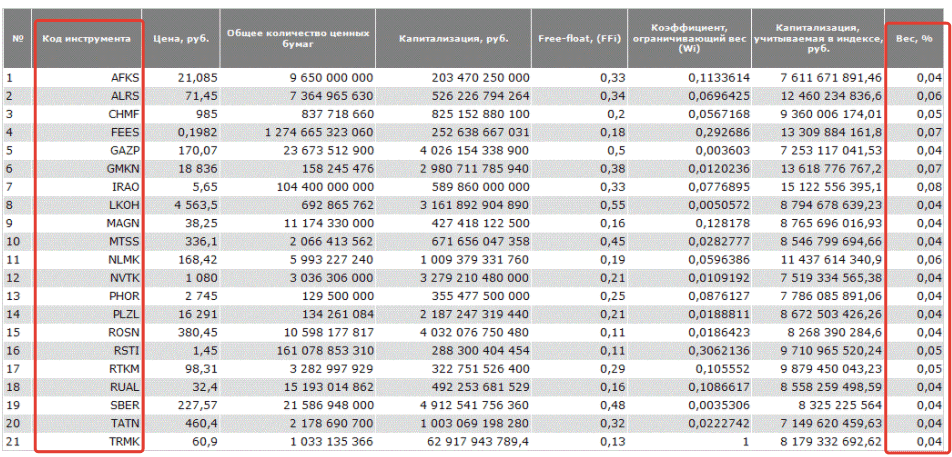

БПИФ инвестирует в акции компаний, входящие в «Индекс МосБиржи – РСПП Вектор устойчивого развития, полной доходности брутто», ежедневно рассчитываемый Московской биржей и Российским союзом промышленников и предпринимателей (РСПП). В базу расчета индекса входят акции с лучшей динамикой показателей в сфере устойчивого развития и корпоративной социальной ответственности на основе ежегодного анализа, проводимого РСПП.

На Московской бирже уже есть подобный фонд, отслеживающий аналогичный индекс (РСПП). БПИФ от Россельхозбанка — ESGR. Запущенный тремя месяцами ранее (конец июля 2020).

В пользу Сбера более низкие комиссии за управление — 1% в год. У конкурента ставка составляет 1,55%.

Комиссия БПИФ SBRI по сравнению с аналогичными предложениями провайдеров на российский рынок являются чуть выше средней (разбег от 0,65 до 1%).

В чем суть фонда SBRI?

Инвестиции в российские компании с высоким рейтингом ESG (по мнению составителей индекса РСПП).

ESG (Экология, Социальная ответственность, Управление) — принципы развития компании, основанные на защите экологии, добросовестном отношении с сотрудниками и клиентами и правильном корпоративном управлении. Это особый принцип инвестирования в ценные бумаги эмитентов, которые вносят вклад в развитие общества (ответственное инвестирование).

Подробно про ESG я писал, когда описывал БПИФ ESGR от РСХБ.

Фонд SBRI нацелен на долгосрочный прирост капитала за счет инвестирования в акции компаний, обладающих достаточной ликвидностью, высоким потенциалом роста и следующих принципам ESG (Environmental, Social, Governance — Экология, Социальная ответственность, Корпоративное Управление) — принципы развития компании, основанные на защите экологии, добросовестном отношении с сотрудниками и клиентами и правильном корпоративном управлении.

«Индекс МосБиржи — РСПП Вектор устойчивого развития, полной доходности брутто», рассчитывается ПАО Московская Биржа, включает акции компаний, показавшие лучшую динамику в сфере устойчивого развития и корпоративной социальной ответственности. Рассчитывается с учетом дивидендных выплат и без учета налогообложения.

Состав фонда SBRI

На официальном сайте Сбера инфы не нашел (возможно появится в будущем). Поэтому идем на сайт Московской биржи и смотрим состав индекса РСПП — Вектор устойчивого развития.

В составе РСПП — 21 компания (на дату написания статьи) с примерно равным весом каждой (от 4 до 8%).

Нет такого сильного разброса по долям, как в классическом индексе Мосбиржи (кому-то выделяется доля в 10-15%, другим всего лишь 0,2-0,5%). И динамика всего индекса в основном зависит от горстки компаний с наибольшей долей. Типа Сбера, Газпрома и Лукойла. Которые в совокупности занимают более 40% веса всего индекса.

В РСПП (и соответственно SBRI) доля «Большой Тройки» ограничена всего 12%. А лидерами в индексе с наибольшей долей веса стали:

- Интер РАО — 8%;

- Норникель и ФСК ЕЭС по 7%;

- Алроса — 6%.

Как видно из состава, практически все компании параллельно входят и в индекс Мосбиржи (только одна компания не из индекса). Актуальный состав РСПП доступен по ссылке.

Историческая доходность

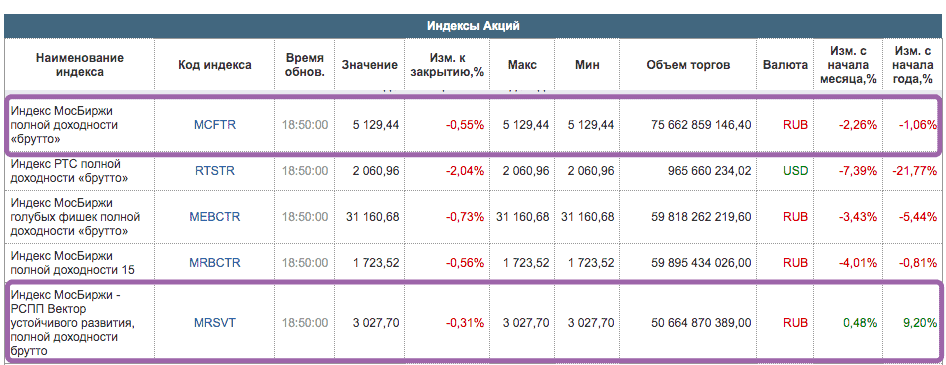

Из полезного на сайте есть сводная страница по всем индексам Московской биржи. Где можно посмотреть (и сравнить) динамику индексов полной доходности (с учетом реинвестирования дивидендов).

В нашем случае сберовский БПИФ SBRI (или индекс РСПП Устойчивого развития полной доходности) сравнить с обычным индексом Мосбиржи (соотвественно тоже полной доходности). Ссылка на страницу с индексами прилагается.

Если рассмотреть более длительный интервал с начала 2018 года (с момента расчета индекса РСПП) до текущего дня (28.09.2020), то получаем следующую доходность:

- индекс Мосбиржи +60%;

- индекс РСПП +65%.

За почти 3 года имеем небольшое преимущество РСПП.

Резюмируя

Появления нового биржевого продукта на отечественном рынке — безусловный плюс для инвесторов. Усиление конкуренции и борьба за покупателя будут вынуждать фонды либо предлагает более интересные варианты инвестиций, либо снижать комиссии. Что мы собственно и наблюдаем в новом фонде SBRI от Сбера. Комиссия в 1,5 раза ниже, чем у конкурента с аналогичной стратегией (БПИФ ESGR от РСХБ).

Из плюсов фонда можно отметить, что это все таки СБЕР (а не какая-то «мелкая шаражка»).

Фонд работает под российской юрисдикцией и поэтому освобожден от налога на дивиденды (читайте статью: скрытый плюс российских фондов).

Стратегия фонда (ответственное инвестирование — ESG) дает инвесторам альтернативу обычному индексу Мосбиржи. Купить который можно уже через несколько различных провайдеров, количество которых постоянно растет. А здесь хоть какой-то дополнительный выбор стратегии.

Показанная историческая доходность индекса РСПП хоть и выше классического индекса Мосбиржи, но сильно полагаться на эти данные я бы не стал.

Во-первых, перевес в 5% за три года это практически ничего не значит. Можно сказать, что индексы идут примерно одинаково.

Во-вторых, БПИФ SBRI пока новый. И непонятно как провайдер будет точно следовать за своим бенчмарком (индексом РСПП). Как показывает практика, это один из главных показателей при выборе фонда.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник

SBRI БПИФ: Плюсы и минусы инвестирования

Что такое БПИФ SBRI?

БПИФ SBRI — это биржевой паевой инвестиционный фонд (БПИФ), который торгуется на Московской бирже.

БПИФы и ETF — это биржевые инструменты, которые создают диверсифицированные портфели из акций, облигаций или других активов. Обычно БПИФы по составу копируют тот или иной биржевой индекс. То есть приобретая паи такого фонда на бирже, вы вкладываете в сбалансированный набор активов, входящих в портфель.

БПИФ SBRI — один из более чем 40 БПИФов и ETF, которые доступны на Московской бирже. Рассмотрим его подробнее.

Общая информация о БПИФе SBRI

Примечание: котировки в таблице и средняя доходность обновляются ежедневно, данные по активам под управлением и объёму торгов — ежемесячно. Объём торгов рассчитывается нами как среднее арифметическое ежедневных объёмов торгов за последний полный месяц. Средняя доходность рассчитывается на основе текущей котировки и котировки на дату запуска фонда. Прошлая доходность не гарантирует будущей, все числа представлены чисто в информационных целях. Инвестиции в любые финансовые инструменты, включая ETF и БПИФы, сопряжены с риском получения убытков.

Что входит в БПИФ SBRI?

БПИФ SBRI вкладывает в акции российских компаний с лучшей динамикой показателей в сфере устойчивого развития и корпоративной социальной ответственности, отбираемых на основе ежегодного анализа РСПП совместно с Московской биржей. Всего внутри фонда насчитывается около 21 компании.

Компании являются наиболее прогрессивными на российском рынке, соответствуют экологическим, социальными и лучшим управленческим практикам (ESG — Environmental, social and corporate governance).

«Ответственное инвестирование», учитывающее не только финансовые показатели и перспективы компаний, но и их показатели в области устойчивого развития (ESG), в последние годы активно набирает популярность в мире. БПИФ SBRI позволяет вложиться сразу в несколько компаний российского рынка с высокими показателями в этих областях.

Управляющей компанией фонда является АО «Сбер Управление Активами».

В портфель фонда входят такие компании как:

Динамика котировок БПИФа SBRI

БПИФ SBRI начал торги на Московской бирже 24 сентября 2020 года.

График котировок БПИФа SBRI

БПИФ SBRI — простой инструмент, с помощью которого можно инвестировать в компании высокими показателями в сфере устойчивого развития и корпоративной ответственности, с небольшим размером портфеля и без необходимости самостоятельного выбора акций. Фонд хорошо подходит как для новичков, так и для опытных инвесторов.

Фонд аналогичен другому недавно запущенному фонду — БПИФ ESGR, при этом SBRI имеет меньшую комиссию и один его пай стоит дешевле. В то же время, инвестиции в акции даже крупных и качественных компаний сопряжены с риском, при вложении в данный БПИФ нужно быть готовым к просадкам котировок.

Как приобрести БПИФ SBRI?

БПИФ SBRI торгуется на Московской бирже в рублях. Для инвестиций в фонд вам нужен брокерский счет с доступом на Московскую биржу. Открыть такой счет легко, доступ к Московской бирже предоставляет множество российских брокеров. Если у вас ещё нет брокерского счета, то советуем посмотреть рейтинг российских брокеров на нашем сайте. После открытия счета находите БПИФ по тикеру (SBRI) в мобильном приложении брокера или в терминале для компьютера и совершаете покупку, а в нужный момент — продажу.

Бесплатный бонус!

Бонус! Вам интересно, с чего начать инвестирование? Как инвестировать в акции компаний?

Подпишитесь на нашу бесплатную емейл-рассылку и получите бесплатно следующие материалы:

1. Список полезных ссылок по инвестициям

2. Базовое руководство по акциям для новичка

Также раз в 1-2 недели мы рассылаем наиболее интересные и полезные материалы, выходящие в блоге и на сайте.

Источник

Фонд Ответственные инвестиции (SBRI)

Антон Пустовойтов

Управляющий фондом

По итогам месяца российский рынок акций продемонстрировал уверенный рост на фоне позитива на международных площадках, подросшей нефти, а также ослабления напряженности после официального объявления саммита президентов США и России, намеченного на 16 июня в Женеве. Индекс МосБиржи – РСПП Вектор устойчивого развития, полной доходности «брутто» прибавил 3,1% по итогам месяца. В июне российский рынок акций имеет шансы для продолжения роста на фоне сохранения благоприятной внешней конъюнктуры. Достаточно высокие цены на нефть, газ и металлы при относительно дешевом рубле создают перспективы для роста прибылей компаний и увеличения выплачиваемых дивидендов. Предлагаем фонд как часть инвестиционного портфеля в рамках долгосрочной стратегии на 1–3 года.

Документы и информация

Показатели фонда БПИФ рыночных финансовых инструментов «Сбер – Ответственные инвестиции»

Динамика стоимости

| 09.06.2021 | 10.06.2021 | За день | C начала года | За 1 год | За 2 года | За 3 года |

|---|---|---|---|---|---|---|

| Пай, руб | 13,57 | 13,60 | ||||

| СЧА, руб | 1 374 108 505,91 | 1 377 317 885,33 |

Доходность вложений в ПИФ и динамика стоимости пая указаны с учетом вознаграждения управляющей компании и прочих вознаграждений и расходов и без учета надбавок/скидок и налогов.

Динамика стоимости пая Динамика стоимости чистых активов с 11.11.11 по 11.11.11

Динамика стоимости инвестиционного пая ПИФ указана с учетом вознаграждения управляющей компании и прочих вознаграждений и расходов и без учета надбавок/скидок и налогов. Информация о приросте расчетной стоимости инвестиционного пая ПИФ в рублях за 3 месяца, 6 месяцев, 1 год и 3 года указана здесь: https://www.sberbank-am.ru/disclosure/fund/#pif-table.

АО «Сбербанк Управление Активами». Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 123317, г. Москва, Пресненская набережная, д. 10, на сайте http://www.sberbank-am.ru, по телефону: (495) 258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ.

Страница 2 из 2

Условия инвестирования

Из средств, инвестированных в паи, «Сбер Управление Активами» удерживает свое вознаграждение за управление ПИФом, а также расходы на оплату услуг специализированного депозитария, регистратора, аудиторской организации и другие сопутствующие расходы. Общая максимальная сумма всех вознаграждений и прочих расходов в год не превышает 1%. Более подробно о вознаграждениях и расходах можно узнать в Правилах управления фондом.

Комиссия брокера за покупку пая БПИФ, как правило, такая же, как и при покупке любой акции, торгующейся на фондовом рынке.

Если вы купили паи и владели ими больше трёх лет и продали их дороже, чем купили, то можете не платить с полученной прибыли налог на доходы физических лиц (НДФЛ) . Максимальная сумма прибыли, которая освобождается от налога, составляет 3 млн рублей в год.

Инвестировать легко и удобно

Ваши инвестиции — в вашем смартфоне

Мобильное приложение Сбербанк Управление Активами поможет вам просто и удобно совершать операции с паевыми инвестиционными фондами.

Источник