- Флэт на бирже — что это такое и как превратить в прибыль?

- Что такое флэт на бирже?

- Примеры флэта на бирже форекс

- Причины появления флэта на бирже форекс

- Как использовать флэт для торговли на бирже?

- Что такое рыночный флэт?

- Что такое флэт?

- Причины возникновения флэта

- 1. Уменьшение объемов торговли

- 2. Низкая ликвидность актива

- 3. Выход важных новостей

- 4. Равенство спроса и предложения

- Как определить состояние флэта на рынке?

- Примеры рыночного флэта

- Можно ли заработать на флэте?

- 1. Валютный рынок

- 2. Денежный рынок

- Плюс флэта для инвестора

Флэт на бирже — что это такое и как превратить в прибыль?

Доброе время суток! Знаете ли вы, что по статистике рынки 70% времени проводят во флэте? Знаете ли вы, что флэт на бирже часто можно предсказать заранее? Знаете ли вы, как торговать и получать прибыль на флэте?

Что такое флэт на бирже?

Флэт на бирже — это такое состояние финансового рынка, в котором цена изменяется в пределах диапазона с хорошо различимыми границами. При этом котировки часто подходят непосредственно к границам, подтверждая их значимость для трейдеров, но за границы выйти не могут. Пробой границы такого бокового движения означает окончание флэта и высокую вероятность развития нового тренда.

Примеры флэта на бирже форекс

Давайте пристально посмотрим на самую популярную валютную пару в мире — EUR/USD. Минутный график на периоде с 25 по 26 июля 2016 года:

Легко заметить, что в ночное время движения котировок были незначительны по сравнению с дневными изменениями. В основном цена колебалась около отметки 1.09905, образовав диапазон с границами (обозначил синими линиями) — это ночной флэт на валютной паре.

Флэт длится около 2-х месяцев в гораздо большем диапазоне, чем ночью. Обратите внимание, что во время флэта на этом таймфрейме проходили мелкие сильные движения, были дни с сильными колебаниями котировок. Это еще одно свойство, которое необходимо учитывать при торговле — если развивается флэт на одном таймфрейме, совсем не значит, что он будет на всех других. Например, представьте, на годовом периоде проходит сильный тренд, а на минутном периоде в ночное время возникают диапазоны — это стандартная картина для многих европейских валютных пар с долларом США.

Причины появления флэта на бирже форекс

Выделю несколько основных причин появления флэтового состояния.

1. Низкая ликвидность инструмента. На низколиквидных инструментах состояние флэта может не прекращаться целые годы. Связано это с тем, что покупателей и продавцов настолько мало (или вообще нет), что они не в состоянии сдвинуть цены на значительное расстояние. В основном такие ситуации встречаются на акциях небольших компаний, которыми никто не интересуется.

На рынке форекс подобные ситуации практически исключены, любая валюта пользуется популярностью как минимум у внутренних трейдеров. Валютный рынок в принципе является высоколиквидным, особенно по сравнению с акциями 2 и 3 эшелонов.

2. Справедливая цена валютной пары. Если быки и медведи считают текущую цену справедливой, вероятно движение около этой цены без существенных изменений. Такое состояние встречается при отсутствии драйверов роста и падения, стабильном состоянии экономик и т.п.

3. Торговая сессия. Во время азиатской сессии торговля европейскими и американскими валютами проходит вяло, что вполне логично. У азиатских трейдеров больший интерес вызывают валютные пары с «родными» инструментами (йена, юань). Для пар EUR/USD, GBP/USD, EUR/GBP и т.п. азиатская сессия считается «ночной», то есть менее активной.

4. Флэт на бирже возникает перед выходом важных новостей. Никто из трейдеров в такие моменты не хочет рисковать, многие стараются избежать новых позиций до объявления новости, чтобы не получить неожиданный сюрприз в виде сильного движения против себя. Торговля инструментом практически «замирает», когда новость становится известна, наоборот, волатильность взлетает мгновенно!

Как использовать флэт для торговли на бирже?

Существует 2 принципиально разных подхода для торговли флэта. Это торговля на пробой, то есть предполагая завершение флэта и начало нового тренда, и торговля на отскок от границ диапазона, предполагая продолжение флэта.

Пробой флэта. Обратите внимание на графики, опубликованные выше в статье — выход из диапазона проходил резким движением — это типичная картина пробоя. Задача трейдера — взять этот пробивающий импульс сразу после выхода цен за границы.

Чтобы не пропустить момент входа на резком движении имеет смысл использовать стоп-ордера. Рекомендую фиксировать прибыль после движения на ширину диапазона от точки пробоя.

Отскок от границ флэта. Движение на месте может продолжаться очень долго — можно использовать время неопределенности для получения прибыли не хуже чем пробои!

Как понять, что вероятность отскока велика? Есть несколько хитростей! Во-первых, отсутствие важных новостей, которые могли бы спровоцировать сильное движение. Во-вторых, медленное движение к границе флэта без повышения объёма, что говорит об отсутствии интереса у трейдеров.

Но помните, что любой флэт рано или поздно закончится — произойдет его пробой. Поэтому необходимо страховаться и ставить стоп лоссы за границей диапазона, чтобы не поймать резкое движение против себя.

На этом всё! Флэт на бирже форекс является отличной возможностью заработать, как используя отскоки от границ диапазона, так и работая на пробой. Главное — держите риски в допустимых границах, то есть не теряйте более 1-2% в одной сделке, это позволит пережить любые неожиданности!

Критика, благодарность и вопросы в комментариях приветствуются!:))

Источник

Что такое рыночный флэт?

Что такое флэт?

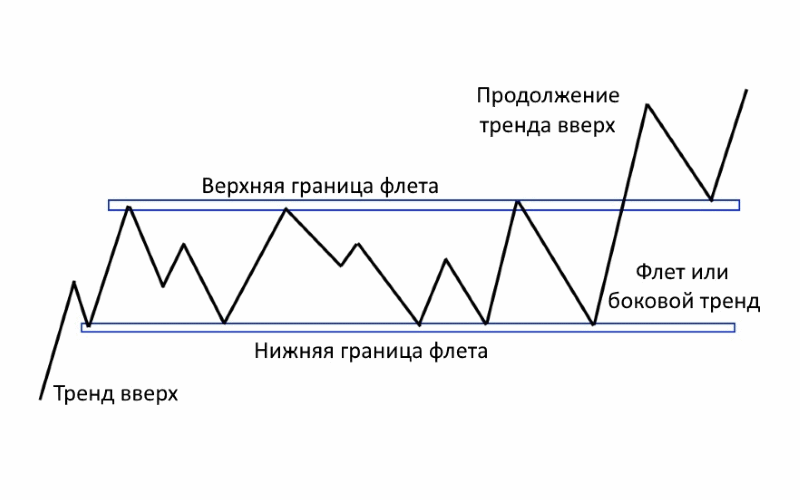

На финансовых рынках существует три основные стадии, характеризующие его состояние. Если в течение достаточно долгого периода цена актива постоянно движется в одном направлении, то такая тенденция называется трендом. Он бывает восходящим, когда цена валюты, ценных бумаг и других активов растет, и нисходящим, когда стоимость актива падает.

Но существует и третья стадия – боковой тренд или флэт. Это ситуация на рынке, когда ценовые колебания происходят в узком диапазоне вдоль оси х. В зависимости от рынка и конкретного актива, флэт вполне может быть доминирующим трендом, в котором котировки движутся большую часть времени. Близким родственником флэта является консолидация, которая проявляется как рыночная пауза после сильного восходящего или нисходящего тренда.

Причины возникновения флэта

Причин, по которым появляется боковое движение, несколько:

1. Уменьшение объемов торговли

Объемы торгов почти всегда уменьшаются перед праздниками или выходными днями. Фондовые биржи в это время закрыты, на валютном рынке сделки не проводятся. А когда на рынке обращается мало денежных средств, это не может вызвать сильное движение. Собственно, во время выходных котировки не движутся и с утра в понедельник часто возникает разрыв цен — однако под вечер пятницы или накануне Рождества во многих случаях можно видеть «вялую» торговлю во флете. Все мы люди и настроены отдыхать, включая крупнейшие банки.

2. Низкая ликвидность актива

Ликвидность – это способность актива к быстрой продаже по рыночной цене. При торговле ценными бумагами, имеющими низкую ликвидность, состояние флэта может длиться годами. Это связано с малым количеством продавцов и покупателей (или полным их отсутствием), в результате чего они не могут существенно сдвинуть цены. Чаще всего такие ситуации происходят с акциями маленьких компаний второго и третьего эшелонов, в которых никто из инвесторов не заинтересован. В случае Московской биржи низкая ликвидность может быть и у многих товарных фьючерсов.

3. Выход важных новостей

Здесь рынок «замирает» в ожидании сильного рывка перед выходом значимых новостей в области политики или экономики. Часто подобное происходит, к примеру, в ожидании решений по ключевой ставке Центрального Банка. Практически никто из участников рынка не желает рисковать в такие периоды, большинство избегают открытия новых сделок до момента публикации новостей. Торговля почти останавливается, рынок ложится по флэт — однако после того, как новость становится известной, волатильность может начать стремительно расти. Особенно, если решение оказалось неожиданным.

4. Равенство спроса и предложения

Наконец, рыночный флэт появляется, когда объемы сделок покупателей находятся в равновесии с открытыми контрактами продавцов. Несмотря на большие объемы торгов, происходит компенсация спроса предложением. В этой ситуации флэт может появляться у самых ликвидных активов, таких как акции Сбербанка или мажорная валютная пара, и держаться от дней до месяцев. Примеры будут рассмотрены ниже.

Как определить состояние флэта на рынке?

Любой боковой тренд по ликвидному активу рано или поздно заканчивается и происходит его пробой. Как измерить, когда закончится флэт и начнется волатильность? Напомню, что волатильность показывает, насколько быстро изменяются котировки с течением времени. Большинство трейдеров пытаются заработать именно здесь, поскольку за короткое время возникает ситуация заметной разницы в цене актива.

На графике выше волатильность можно узнать по длине свечи — видно, что как до, так и после флета эти свечи заметно длиннее. При этом обычно используется часовой таймфрейм или выше, т.е. для идентификации бокового тренда требуется определенное время.

В техническом анализе разработано много индикаторов, определяющих флэт. Одними из самых известных считаются:

- Индикатор Flat – о начале бокового тренда свидетельствуют красные столбцы на графике.

- Индикатор Pulse Flat – о начале флэта говорят «зеленые точки». Если на графике появляются «желтые точки», это говорит об окончании периода затишья.

- Индикатор iVAR – его кривая движется на графике возле уровня 0,5. Если кривая поднимается выше, это показывает состояние флэта.

- Индикатор Xaser – значение индикатора на графике, равное нулю, свидетельствует о боковом тренде.

- Moving Averages (скользящие средние) – о наличии флэта говорят пересекающиеся или находящиеся параллельно линии индикатора.

- Индикатор Аллигатор Вильямса – затишье на рынке наблюдается при переплетении базовых линий.

- Bollinger bands (Полосы Боллинджера) – о флэтовом состоянии свидетельствуют горизонтально расположенные линии индикатора.

Примеры рыночного флэта

В качестве практического примера возьмем котировки акций Сбербанка:

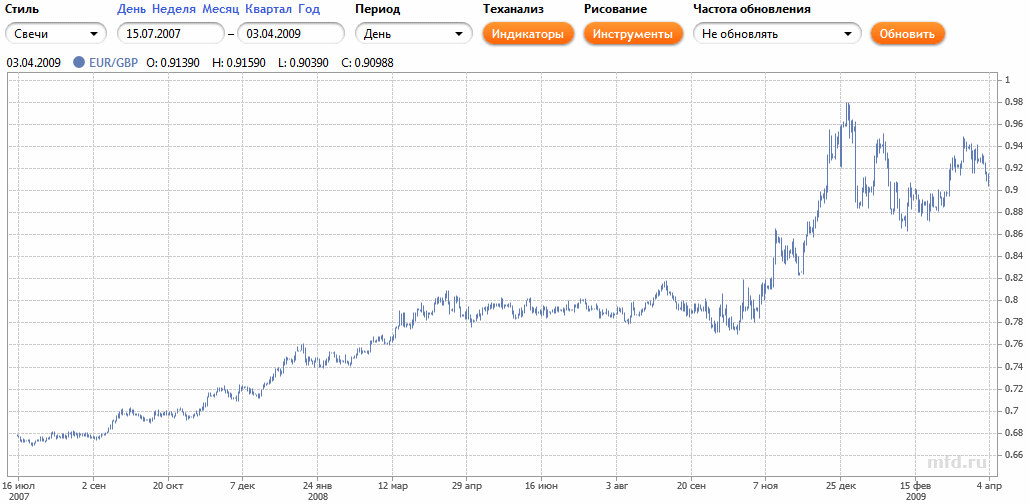

На графике видно, как к 2012 году объем торгов по акциям банка заметно сокращается, устанавливается примерное равенство спроса и предложения участников рынка. Это приводит к тому, что почти 4 года акции проводят во флэте и только в 2016 году котировки переходят в рост. Другой пример по валютной паре евро/фунт:

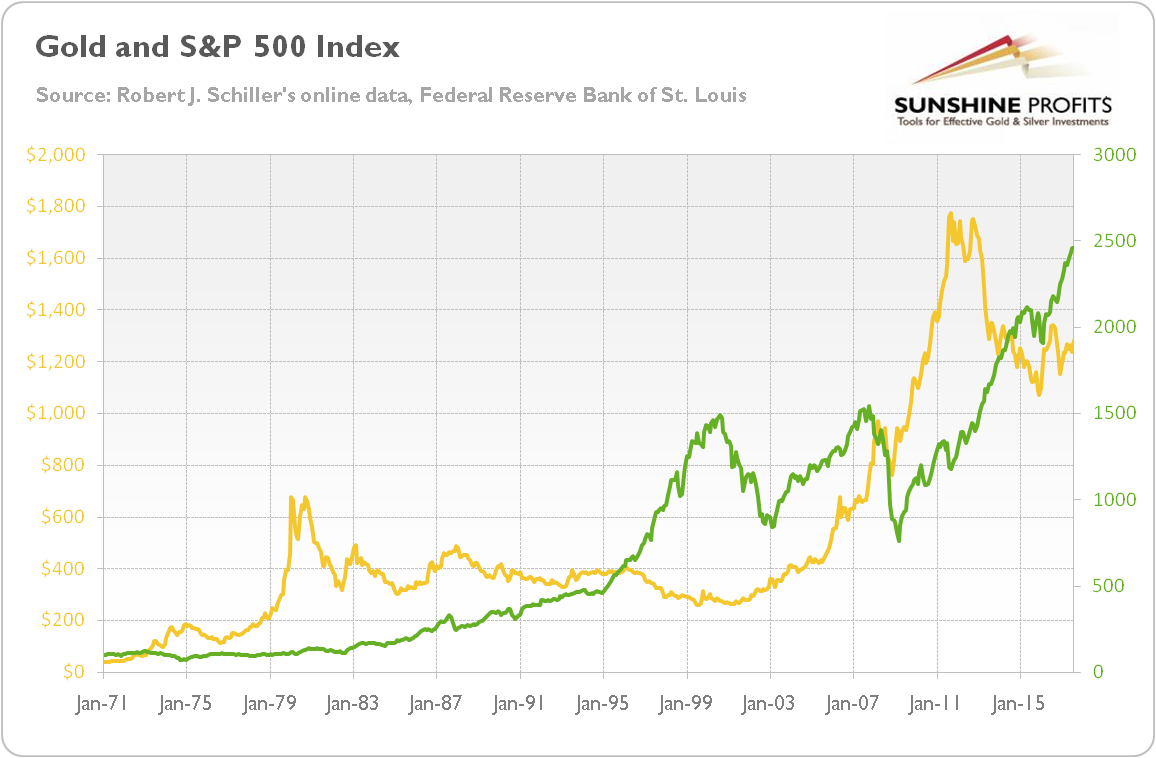

Здесь флэт наступает после продолжительного роста и длится с конца апреля по август 2008 — однако следом приходит мировой кризис и связанный с ним резкий всплеск волатильности. Можно рассмотреть и товарные активы, например золото:

Золото обозначено желтой линией — как видно, оно было в боковом тренде в середине 1990-х годов.

Можно ли заработать на флэте?

На первый взгляд постановка вопроса звучит странно. Если флэт это боковое движение рынка, то заработать на разности котировок очевидно не получится. Да, формально можно разделить боковой канал на уровни поддержки и сопротивления, покупая актив внизу канала и продавая вверху.

Но поскольку флэт часто оканчивается сильным трендом, то большие объемы резко увеличивают риск, а малые почти не дают прибыли. Так что как правило трейдеры ищут именно волатильность. Инвесторов тоже интересует рост актива, хотя они предпочитают предоставить приумножение капитала времени, а не собственным действиям, выбирая удачный момент для купли-продажи.

Однако заработать во время флэта тем не менее можно. Дело в том, что в активы нередко «зашиты» кредитные обязательства — рассмотрим примеры того, когда возникает прибыль при боковом движении котировок.

1. Валютный рынок

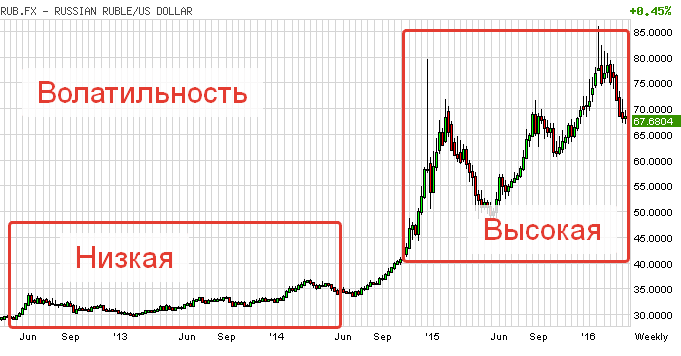

На валютном рынке долговые обязательства называются валютным свопом и возникают из-за разницы процентных ставок по разным валютам. К примеру, у рубля более высокая ключевая ставка, а у доллара более низкая. Значит, покупая рубли за доллары (продавая пару USD/RUB) мы будем получать от своего брокера положительный своп — эта стратегия носит название керри трейд.

Следовательно, при укреплении рубля или примерном постоянстве курса валютной пары рубль-доллар (движении во флэте) торгующие по керри трейд будут в прибыли, которую получат от валютного свопа. Однако ослабление рубля может очень быстро съесть всю накопленную прибыль.

Здесь стратегия керри трейд работала при низкой волатильности, когда пара двигалась во флэте, и перестала действовать примерно с сентября 2014 года вместе с укреплением доллара.

2. Денежный рынок

Теперь посмотрим на стратегию, связанную с ценными бумагами. Здесь можно использовать пирамиду РЕПО, которая заключается на денежном рынке. В чем суть метода? В его рамках предоставляется возможность дать взаймы свои ценные бумаги за определенную сумму, купить на нее другую или ту же бумагу, снова ее одолжить и т.д. Получается долговая цепочка, которая работает в прибыль при двух условиях:

- Ставки по активу (обычно выплаты по облигациям) выше, чем процент по кредиту;

- Котировки актива не меняются достаточно сильно, обеспечивая нужный баланс для выплат

Итого, и здесь флэтовое движение способно принести владельцу бумаг неплохую прибыль — примерно на несколько процентов выше, чем по банковскому депозиту. Однако в кризис подобные цепочки рушатся и порой оборачиваются огромными убытками для управляющих компаний и их инвесторов. Яркий пример Юниаструм банка приведен в статье про ОФБУ.

Плюс флэта для инвестора

Долгосрочный инвестор добывает доходность за счет роста котировок, однако небольшую пользу от флэта может получить и он – в момент покупки или продажи актива. Поскольку флэт означает спокойный рынок, то при сделках не будет проскальзывания цены, которое возникает при большой волатильности. В этом случае выставив рыночный ордер есть вероятность купить или продать ценную бумагу по менее выгодной цене, чем только что была в терминале. Правда, для решения проблемы можно использовать лимитный ордер с заранее выставленным значением.

Источник