- Как выгодно покупать золото у брокера «Тинькофф Инвестиции»

- В каком виде можно купить золото в Тинькофф Инвестиции

- Какие правила распространяются на покупку золота

- Как купить золото в Тинькофф Инвестиции

- Битва фондов: сравниваю Тинькофф Золото, ВТБ Фонд Золото и FinEx Золото

- Состав фондов

- Комиссии

- Стоимость акции

- Выводы

- Биржевые фонды от Тинькофф на золото, российские акции и технологические компании

- Тинькофф — Золото (TGLD)

- Тинькофф iMOEX (TMOS)

- Тинькофф NASDAQ (TECH)

- В заключение

Как выгодно покупать золото у брокера «Тинькофф Инвестиции»

Вложение в золото и драгоценные металлы – одна из лучших долгосрочных инвестиций. Чтобы успешно инвестировать в золото, по мнению экспертов, правильнее выбирать акции отдельных компаний, а в среднесрочной перспективе выбирать ETF. Расскажем, как купить золото в Тинькофф Инвестиции и об особенностях вложений в золото.

В каком виде можно купить золото в Тинькофф Инвестиции

Вы пишете, что хотите купить золото, поэтому в статье я буду говорить именно о нем. Хотя вообще существуют варианты вложений в другие драгоценные металлы: серебро, платину, палладий. Но их меньше, чем вариантов с золотом.

Существует несколько вариантов инвестирования в золото. Все они доступны в Тинькофф Инвестиции, среди способов обозначим такие:

- Покупка акции золотодобывающих компаний.

- Покупка ETF FXGD или вложиться в ПИФ, базирующийся на котировках золота.

- Открытие обезличенного металлического счета.

- Покупка драгоценных металлов в виде монет или слитков.

Первые три предложения – это виртуальное приобретение золота, когда не придется думать о его безопасности, и бережном хранении. Последний способ связан с приобретением металла в физическом виде.

Обратите внимание! По мнению экспертов, лучшими долгосрочными инвестициями в золото являются слитки или ETF.

В Тинькофф Инвестиции вы можете добавить физическое золото в свой портфель, через биржевой фонд в долларах с листингом на Московской Бирже. Здесь инвестиции происходят в слитки через акции iShares Gold Trust. Золотые слитки хранятся в специализированных хранилищах Нью-Йорка, Лондона и Торонто.

Какие правила распространяются на покупку золота

Купить физическое золото в России можно несколькими способами. Приобрести золотой слиток или монеты вы можете в отделениях банков, у частных лиц или в специализированных магазинах. На бирже подобная покупка не доступна, поэтому здесь вы можете купить золото в виртуальном варианте. На покупку физического золота распространяется ряд правил:

- Приобретать слитки можно в любом количестве. Их вес начинается с 1 грамма и доходит до 1000 грамм, а стандарты утверждены государством.

- На слитках указывается масса, проба, тип металла, отличительный знак изготовившего его завода и индивидуальный номер.

- Операции по покупке/продаже физических драгметаллов проводится при личном участии продавцов и покупателей, и по сути онлайн-продажа золота запрещена.

- При сделке покупатель должен видеть, как происходит процесс взвешивания слитков.

- Сертификат – неотъемлемая часть золотого слитка, и он подтверждает его происхождение, а также основные параметры, указанные на самом слитке.

- Операции покупки/продажи сопровождаются кассовыми документами, с указанием даты сделки.

Как купить золото в Тинькофф Инвестиции

Однако, безвыходных ситуаций – покупка золота доступна на фондовых биржах, если у вас открыт счет в Тинькофф Инвестициях. Чтобы купить золото в Тинькофф Инвестиции используйте такой алгоритм:

- Зайдите на страницу инвестиций по адресу https://www.tinkoff.ru/invest .

- Авторизуйтесь в личном кабинете.

- Пополните карту брокера, нажав кнопку «Пополнить».

- Выберите, откуда будет проводиться пополнение, а так же куда поступят средства.

- Введите сумму, на которую пополняете карту.

- Следующий шаг – перевод денег с карты на брокерский счет.

- Зайдите на вкладку «Каталог», в поисковой строке введите название актива «Золото».

- Из предложенного списка выберите «FinEx Золото», кликните на него.

- Справа нажмите на кнопку желтого цвета «Купить».

- На следующей странице вы увидите, сколько лотов доступно к покупке на вашу сумму.

- Введите покупаемое количество лотов, нажмите на кнопку «Купить».

Чтобы проверить успешность покупки золота, зайдите в свой портфель и посмотрите его состав. В списке ценных бумаг должна появиться FinEx Золото.

Источник

Битва фондов: сравниваю Тинькофф Золото, ВТБ Фонд Золото и FinEx Золото

В августе на Московской бирже стал доступен новый фонд — Тинькофф Золото. Теперь частному инвестору без квалифицированного статуса, который хочет вложиться в общепризнанный защитный актив, доступны три варианта.

Вот эти биржевые фонды:

- FinEx Gold ETF (тикер: FXGD)

- ВТБ — Фонд Золото (тикер: VTBG)

- Тинькофф Золото (тикер: TGLD)

Но как инвестору выбрать из них тот, который он хочет включить к себе в портфель? Правильно, нужно их сравнить.

Давайте рассмотрим их параметры повнимательнее.

После прочтения с вас комментарий и подписка на обновления!

Состав фондов

Для начала — ни один из этих фондов не инвестирует напрямую в драгоценный металл. Они все избрали альтернативные подходы, но не всегда одинаковые.

- Свежий биржевой фонд Тинькофф Золото все свои средства вкладывает в зарубежный фонд iShares Gold Trust, который уже инвестирует непосредственно в золото (и имеет в закромах около 517 тонн благородного металла)

- Аналогично поступает ВТБ — Фонд Золото, вкладываясь в ETF SPDR Gold Shares, также приобретающему уже само золото и обладающему почти 1 248 тоннами оного (это, кстати, больше суммарного золотого запаса Турции и Нидерландов, например)

- Другим путём пошёл FinEx Gold ETF, у него используется сложная схема, которая даёт ему возможность показывать доходность своего золотого бенчмарка, не владея при этом ни золотом, ни другим золотым фондом (ключевые слова: свопы, денежные фонды, короткие облигации США)

Что тут выбрать? Вложения в настоящее золото, понятное дело, штука понятная и прозрачная, даже если это происходит через посредника. И риски стандартные (ну, там, вдруг украдут, как в фильмах?).

А вот «синтетическое» золото от FinEx может вызывать вопросы — насколько это надёжная схема, что будет, если она сломается и т.д. Для меня, в целом, выглядит достаточно солидно. А детальный разбор — тема для отдельной статьи, пишите в комментариях, если интересно (понимать будет непросто!).

Но давайте двигаться дальше.

Комиссии

Биржевые фонды не работают за спасибо, их содержания обходится инвестором в частичку стоимости их акций (даже если они и так дешевеют).

Нужно также иметь ввиду, что если ваш фонд размещает свои средства в других фондах, то он также несёт издержки в виде комиссий этих фондов. И тут возникает вопрос: а учтены ли эти расходы в указанных в официальных документах комиссиях? Или же мы, как инвесторы, при выборе подобного биржевого фонда теряем ещё больше доходности, чем думали?

Проверить это довольно сложно, потому что в явном и понятном виде это нигде не декларируется. Можно задавать вопрос самим фондам, но их ответ, по сути, придётся принимать на веру.

Время сравнивать показатели:

- У FinEx Gold ETF суммарные расходы обозначены как 0.45%(без дальнейшего разбиения) от стоимости чистых активов в год. Более того, клиентская поддержка утверждает, что сюда входят, в том числе, и комиссии тех инструментов, в которых размещаются деньги фонда. Я даже залез в их финансовый отчёт в попытке убедиться, так это или нет, но картина вышла противоречивая.

- Тинькофф Золото сообщает о комиссии в размере 0.74% годовых(0.65% — вознаграждение управляющей компании, 0.05% — депозитарий/регистратор/биржа, 0.04% — остальное). Это довольно много. Однако, представители также утверждают, что комиссия iShares Gold Trust в размере 0.25% годовых уже учтена в данной цифре. Я не смог найти явных подтверждений этому в документах фонда, но эти расходы могли бы поместиться в вознаграждение УК.

- ВТБ — Фонд Золото публикует данные о комиссии на уровне 0.5% в год(0.22% за управление, 0.18% регистратору/депозитарию/бирже/аудитору и 0.1% на всякое). Но есть проблема — SPDR Gold Shares берёт 0.4% в год. Это никак не влезает в 0.22% за управление. Можете назвать меня предвзятым, но я даже узнавать у них не стал. Предполагаемая суммарная потеря доходности — 0.9% в год.

В общем, тут история не очень понятная, но «синтетическое» золото, так или иначе, оказывается дешевле в обслуживании, чем настоящее.

Переходим к последнему критерию.

Стоимость акции

Цена за одну акцию — это такой критерий удобства управления. Чем больше нужно отдать за каждую бумагу, тем заморочнее её докупать и балансировать с другими активами. С другой стороны, совсем копеечные ценники могут ощущаться несолидно (например, «у меня миллион акций, а стоят они 10 тысяч рублей»).

Какие у наших фондов котировки:

- FinEx Gold ETF торгуется в рублях и долларах. У этого фонда самая высокая цена за одну акцию, отличается на порядок от остальных — уже чуть больше 1 000 рублей(или13 долларов 39 центов).

- Акции фонда Тинькофф Золото стоят по 8 центов с небольшим (6 рублей 14 копеек). Достаточно мелкая разбивка, но не совсем уж крохотная.

- А в ВТБ — Фонд Золото решили, что нужно дробить сильнее. Там за одну бумагу просят около 1.7 цента(1 рубль 26 копеек). Как по мне — это уже слишком, но тут уж кому как нравится.

Как вы видите, даже FinEx Gold ETF не так уж дорого прикупить себе в портфель, а остальных и подавно, можно даже на сдачу.

Выводы

Конечно, выбирать, какой фонд приобретать (и приобретать ли вообще) — исключительно личное решение каждого инвестора. Меня порадовало то, что все три фонда довольно доступны, это вам не акции Amazon. 🙂

Из других нюансов хотел бы отметить, что у клиентов Тинькофф.Инвестиций есть дополнительное преимущество при работе с фондом Тинькофф Золото — отсутствие комиссий за покупку и продажу. Для тех, кто не трейдит и сидит на тарифе «Инвестор» (как я), это будут существенные 0.3%.

Где-то через полгода можно будет вернуться к сравнению этих фондов и посмотреть, насколько похожа у них динамика и как они держатся относительно своих бенчмарков.

А пока на этом всё, спасибо за прочтение! Если у вас есть вопросы по статье или фондам, или же вы хотите поделиться своими размышлениями — пишите комментарии.

Не забывайте делиться статьёй в соцсетях и подписываться на обновления!

Источник

Биржевые фонды от Тинькофф на золото, российские акции и технологические компании

27 августа 2020 года Тинькофф выкатил сразу три новых биржевых фонда: на золото (TGLD), российские акции — на индекс Мосбиржи (TMOS) и акции технологических компаний (TECH).

Что нужно знать инвестору, перед принятием решения о покупке. Плюсы, минусы и особенности биржевых фондов Тинькофф.

Сразу скажу про общие плюсы и плюшки фондов.

- Торгуются за копейки (или центы), как и вечные фонды. В буквальном смысле. На момент написания статьи: TMOS продавался по 5 рублей, TECH и TGLD — за 8 центов. Удобно покупать на сдачу. ))))

- Для клиентов Тинькофф Инвестиции — комиссии за операции покупки/продажи не взимаются (в том числе и комиссия биржи). Пустячок конечно (с каждых вложенных 10 тысяч — экономия на комиссиях в среднем будет 5-30 рублей в зависимости от тарифа), но приятно.

А теперь подробнее про каждый фонд.

Тинькофф — Золото (TGLD)

БПИФ TGLD инвестирует в золото через покупку иностранного фонда — iShares Gold Trust ETF, ISIN US4642851053. Который в свою очередь покупает золотые слитки. Тикер на бирже — IAU. ETF IAU имеет активы под управлением более 30 миллиардов долларов. Страница ETF IAU здесь.

Совокупная комиссия TGLD — 0,74% в год.

Из них 0.65% расходы на управление, 0.05% — депозитарий и 0.04% — прочие.

Скрытые расходы — 0,25% (комиссия иностранного ETF IAU).

Итого реальные расходы инвестора при владении БПИФ TGLD — 0.99% в год.

На данный момент на Мосбирже обращаются два золотых фонда: FXGD от Finex и VTBG от ВТБ.

В чем разница? И есть ли она?

Главное отличие фондов — это способ репликации:

- FXGD — не покупает физическое золото. Для следования за котировками использует своп. И причем достаточно успешно. (как это происходит писал здесь).

- VTBG (как и TGLD) — инвестируют в золотые слитки (естественно через фонд-прокладку). Здесь они братья-близнецы. Разница только в иностранном фонде, через который УК инвестирует в золото.

По комиссиям свел данные в таблицу:

| Фонд на золото | Комиссия фонда | Скрытая комиссия (фонда-прокладки) | Суммарные расходы |

| FXGВ (Finex) | 0,45% | — | 0,45% |

| VTBG (ВТБ) | 0,50% | 0,4% (SPDR Gold Trust) | 0,90% |

| TGLD (Тинькофф) | 0,74% | 0,25% (iShares Gold Trust) | 0,99% |

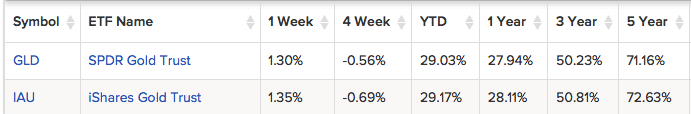

Ниже представлена доходность самых иностранных ETF за разные периоды времени. Как видно — фонды идут практически синхронно. Небольшая разница как раз обусловлена комиссиями (0.4% против 0.25%).

В октябре-ноябре 2020 года ETF FXGD и VTBG стали самостоятельно покупать и хранить золотые слитки. За счет ухода от фонда-прокладки по ВТБ суммарная комиссия снизилась до 0,66%.

Получается, что золотой фонд от Тинькофф TGLD — по совокупности расходов для инвесторов будет самым дорогим.

Тинькофф iMOEX (TMOS)

БПИФ TMOS — индексный фонд. Бенчмарком которого выступает индекс Мосбиржи. Внутри — акции российских компаний: Газпром, Лукойл, Сбербанк, Нор. Никель и еще почти 40 крупнейших компаний России. Мосбиржа пересматривает веса и состав индекса раз в квартал. Актуальная информация доступна на официальном сайте Московской биржи.

Комиссия фонда — 0.79% в год.

Ставка расходов TMOS: среднее по рынку (в данный момент диапазон комиссий фондов на индекс Мосбиржи — 0,65 — 1%).

Дивиденды реинвестируются. Фонд TMOS имеет льготы по налогообложению (не платит налоги с поступающих дивидендов). В итоге в некоторых случаях владеть паями фонда (даже с комиссиями за управление) может быть выгоднее, чем покупать отдельные акции. Подробности выгоды читайте в этой статье.

Тинькофф NASDAQ (TECH)

Фонд отслеживает NASDAQ-100 Technology Sector Index. Куда входят 40 акций технологических компаний с равным весом (почти). Ребалансировка происходит 4 раза в год.

Обычно индексные фонды используют для выделения веса — рыночную капитализацию компаний. Чем дороже стоит компания — тем выше доля в индексе. Риск такого подхода заключается в том, что при сильном росте горстки компаний, их доля веса в индексе будет чрезмерно велика. И по сути, доходность инвестора будет в большей степени зависит только от поведения акций из топа индекса. Если они растут — всем хорошо. Будут падать — мало не покажется никому.

Доля 10 компаний в индексе S&P 500 составляет 30%. В индексе Nasdaq-100 на десять первых компаний приходится почти 60% всего веса.

В Тинькофском TECH — доля Apple составляет 3,16%. У Насдак — это 14%, в индексе СИПИ-500 — 7%.

Комиссия фонда TECH — 0.79%.

Без скрытых расходов. БПИФ самостоятельно покупает акции (без использования фондов-прокладок, чем грешат большинство наших УК).

Доходность.

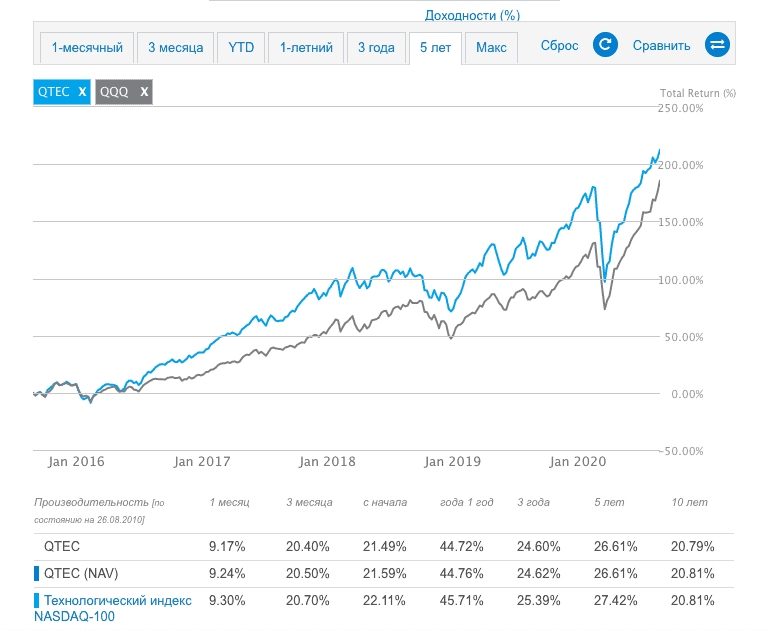

На Западе есть фонд-конкурент тинькоффскому TECH, отслеживающий аналогичный индекс — NASDAQ-100 Technology Sector Index Fund. С тикером QTEC. Работает с 2006 года. По комиссиям кстати очень схож с Тинькофф — 0,57% (по Западным меркам это очень дорого).

Я взял статистику по прошлой доходности QTEC. Дополнительно добавил для сравнения классический индекс NASDAQ 100 (в лице ETF QQQ).

Данные на графике ниже:

На длительных интервалах, ETF QTEC (аналог тинькоффскому TECH) бьет по доходности индекс NASDAQ-100. Кто не знает, за последние года сам NASDAQ-100 стабильно обыгрывает индекс S&P 500.

Статистика и описание ETF QTEC смотрите здесь.

В заключение

Лично мне новые фонды Тинькофф (кроме золотого) — по условиям понравились. В первую очередь по комиссиям, отказа от инвестирования в промежуточные иностранные фонды и покупки ценных бумаг напрямую.

Появления новых продуктов ужесточает конкуренцию. Которая в свою очередь будет вести к снижению комиссий. В любом случае, хорошо когда есть выбор. А за связку цена-качество мы (инвесторы) будем голосовать рублем.

Самое главное неизвестное (пока) — это как точно новые фонды Тинькофф будут следовать за своим бенчмарком (индексом). На рынке есть примеры БПИФ с малыми (выгодным для нас) комиссиями, но с ужасным отставанием от индекса (и как следствие недополучением прибыли).

Удачных инвестиций в правильные фонды!

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник