- Что такое инвестиционный анализ

- Анализ финансовых вложений

- Когда проводить анализ

- Зачем проводить анализ

- Методы анализа

- Анализ реальных инвестиций

- Анализ финансовых инвестиций

- Виды анализа

- Финансовые инвестиции: характеристика и основные отличия от реальных

- Финансовые и реальные инвестиции

- Что такое финансовые инвестиции и чем они отличаются от реальных

- Виды финансовых инвестиций и их характеристики

- Что такое финансово-инвестиционный портфель?

- Как управлять процессом финансового инвестирования?

- Анализ эффективности финансовых инвестиций

- Сравнение финансовых и реальных инвестиций

Что такое инвестиционный анализ

Инвестирование – это получение пассивного дохода. Нужно ли при этом контролировать ситуацию или достаточно лишь оценить возможные риски и прибыль? Ниже мы разберем, как и зачем проводить инвестиционный анализ, а также каких видов он бывает.

Анализ финансовых вложений

Инвестиционный анализ – это комплекс нескольких методов оценивания и прогнозирования целесообразности и эффективности вложения средств. Инвестиционный анализ дает понимание того, насколько вы правы в своем решении и позволяет сделать правильные и обоснованные выводы. Кроме того, такая процедура способствует решению существующих проблем инвестирования и нахождению альтернативных вариантов.

Именно анализ инвестиционной деятельности предприятия может обезопасить от потерь, ведь хорошо продуманная и просчитанная стратегия практически никогда не приводит к убыткам. Таким образом, инвестирование – достаточно сложный и серьезный способ заработка, который требует предельной внимательности и ответственного отношения. Грамотный инвестор проводит анализ инвестиций перед, во время и после совершения сделки, что добавляет ему опыта и профессионализма. к оглавлению ↑

Когда проводить анализ

Анализ инвестиционной деятельности охватывает все периоды процесса сделки от его планирования до подведения итогов. Инвестиционный анализ делится на две категории:

- Предметное исследование. Осуществляется до начала совершения сделки. Очень важен для оценки базового инвестиционного решения и охватывает всевозможные аспекты, способные в дальнейшем влиять на течение дел:

- Определение четких целей и конкретная постановка задач.

- Расчет допустимого уровня риска.

- Определение производственных и организационных планов.

- Социальная значимость.

- Стратегия управления проектом.

- Оценка качеств участников и менеджеров проекта.

- Техническая база и экологическая безопасность и другие.

- Временное исследование. Осуществляется в течение всего процесса инвестирования. Включает в себя его контроль до получения прибыли и создание условий, необходимых для развития процесса.

Таким образом, инвестиционный анализ – не кратковременное действие, а динамический процесс. Описанные выше аспекты – основы инвестиционного анализа, без учета которых вы увеличиваете вероятность событий, которые могут сыграть против вас.

Зачем проводить анализ

Инвестиционный анализ проводится для:

- Создания четкого плана, который обеспечит выполнение поставленных задач.

- Принятия наилучшего решения из всех возможных альтернативных вариантов.

- Выявления возможных финансовых, социальных, организационных и других проблем на всех этапах будущего проекта.

- Определение целесообразности проекта и соотношения прибыль/риск.

Инвестиционный анализ помогает определить реальность целей проекта и соизмерить их с затратами на их достижение. Результатом инвестиционной деятельности является полученная прибыль или выгода, которые должны значительно превышать затраты на реализацию процесса. Окупаемость капиталовложения также должна соответствовать планам инвестора. к оглавлению ↑

Методы анализа

Методы инвестиционного анализа зависят от предмета инвестиций. Для реальных инвестиций результат должен дать оценку успешности и эффективности проекта. В таком случае будут охвачены все задействованные сферы – технологическая, управленческая, оценка поставленных задач и другие. При финансовых инвестициях предметом исследования выступает фондовый рынок, факторы, способные повлиять на цену актива, возможные риски и потенциальная прибыль.

Анализ реальных инвестиций

Для начала следует выделить некоторые особенности, которые отличают реальные инвестиции от финансовых:

- Более длительный период окупаемости. Как правило, доход от реальных инвестиций поступает где-то через год.

- Сумма вложения, в большинстве случаев, значительна.

- Реальные инвестиции делаются для поддержания или усовершенствования процесса развития предприятия. Анализ инвестиционной деятельности предприятия часто показывает необходимость сделанных изменений и их важность в перспективе.

- Реальные инвестиции охватывают несколько аспектов деятельности предприятия.

Методы инвестиционного анализа включают учетную и динамическую оценку. Учетная оценка оценивает денежные потоки и материальные ценности как факт, не учитывая временной интервал. Это помогает понять общую картину происходящего и заметить кардинальные несоответствия. Учетная оценка используется для простоты и наглядности. Динамическая оценка учитывает все изменения ресурсов и вложений во времени, более точно отражая все происходящие экономические процессы.

Вероятность неэффективности инвестирования прогнозируют математическими методами. Как правило, это способ математического ожидания и области допустимых значений. Допустимые значения всегда индивидуальны и их значения определяются самим инвестором. Анализ инвестиционной деятельности позволяет определить соответствует ли реальность выставленным требованиям. Для вычисления вероятности риска необходимо сначала определить возможный уровень доходности проекта. к оглавлению ↑

Анализ финансовых инвестиций

Финансовые инвестиции охватывают меньше сфер деятельности. Как правило, в таких вложениях инвестора интересует только финансовая сторона, а именно получение прибыли. Поэтому исследование инвестиций такого типа направлен на обоснованность сделанного решения и прогноз дальнейшего движения цены. Чаще всего применяются фундаментальный, технический и анализ инвестиционного портфеля.

- Фундаментальный. Исследует возможные причины движения цены, ищет их основу в анализе глобального рынка, макроэкономических новостях. При фундаментальном анализе инвестор досконально изучает работу компании, акции которой он хочет купить. Его интересуют отчеты, прирост прибыли, новости развития, биография директоров, сектор экономики. Здесь всегда учитываются возможные глобальные сдвиги в экономике и международные события.

- Технический. Основан на теории, что история повторяется и движение цен подвержено определенным законам, которые можно выявить и отслеживать. Стратегий и индикаторов технического анализа существует очень много, каждый инвестор или аналитик выбирает тот инструмент, которому он доверяет. Повторяющиеся изменения цены в прошлом дают высокую вероятность аналогичного движения при соблюдении тех же условий. Для наглядности и экстраполяции данных используются графические изображения цены и используемых индикаторов. Полученные сигналы или повторения движений цены становятся причиной для совершения или закрытия сделки.

- Анализ инвестиционного портфеля. Это достаточно емкий процесс, охватывающий исследование каждого задействованного инструмента, возможные риски и прибыль. Целью проведения такого анализа является создание оптимального портфеля, который показывал бы максимально возможную потенциальную прибыль при минимальной вероятности убытков. Анализ инвестиционного портфеля дает возможность сделать правильную диверсификацию, учитывая природу инструментов, отрасли, корреляцию и другие показатели.

Виды анализа

Инвестиционный анализ можно классифицировать по разным критериям. Однако основы инвестиционного анализа любого вида направлены на одни цели: оценка проекта, оценка реальности его достижения и оценка экономической эффективности. Небольшие различия в процессе проведения исследований все-таки существуют. Инвестиционный анализ делится:

- По периодам. Различают исследования перед совершением сделки, во время ее осуществления и после ее завершения.

- По объектам. Оценивать можно само предприятие, инвесторов как потребителя и события, которые оказывают влияние на процесс.

- По глубине. Можно проводить полный анализ инвестиционного портфеля, трендовые наблюдения за определенный период и экспресс-исследования.

- По организации – внешний и внутренний анализ инвестиционной деятельности.

Комплексный анализ инвестиционной деятельности сочетает несколько отдельных самостоятельных видов исследования, комбинация которых определяется целями предприятия или инвестора.

Источник

Финансовые инвестиции: характеристика и основные отличия от реальных

Финансовые и реальные инвестиции

Финансовые инвестиции, по сравнению с реальными, являются более ликвидными. Продать акции и прочие ценные бумаги можно очень быстро. К тому же финансовые вложения мобильны: их перенести из одной страны в другую намного проще, чем предприятие или объект недвижимости.

Под словом «финансы» часто подразумевают деньги. Эта трактовка в корне неверна. На самом деле сущность этого термина выражается общественными отношениями, возникающими в процессе распределения доходов на общенациональном уровне.

Исходя из этого определения все вложения средств, осуществляемые физическими и юридическими лицами с целью получения дохода, подразделяются на реальные и финансовые инвестиции. О различии и сходстве этих категорий пойдет речь в статье.

Что такое финансовые инвестиции и чем они отличаются от реальных

Определение инвестиции как вложения средств с целью их роста, справедливо для обоих видов. К получению прибыли действительно стремятся все. Дальше начинаются различия. К реальным инвестициям относятся вложения:

- в создание нового бизнеса;

- в собственное или чужое предприятие с целью повышения его эффективности или расширения (интенсивные и экстенсивные);

- в обучение персонала;

- в финансирование других подобных программ.

Обобщая приведенные примеры, можно сформулировать следующее определение: реальные инвестиции представляют собой вложения средств с целью наращивания основного капитала предприятия.

Они могут принимать различные формы (финансирование научных исследований, обеспечение технологических инноваций, приобретение материальных и нематериальных активов и пр.), представляя собой вложения денег, имущества или прав владения.

При этом инвестор всегда знает, на какие цели расходуется предоставленный им капитал и может требовать отчета о его использовании.

Финансовое инвестирование включает следующие возможные меры, предпринимаемые для получения прибыли:

- приобретение золотовалютных ценностей;

- размещение средств на банковских депозитах;

- покупка ценных предметов, демонстрирующих рост стоимости (тезаврирование);

- операции на фондовом рынке.

Понятие финансовой инвестиции подразумевает вложение свободного капитала не в конкретное предприятие и его активы, а в некий финансовый инструмент, обеспечивающий доходность.

Виды финансовых инвестиций и их характеристики

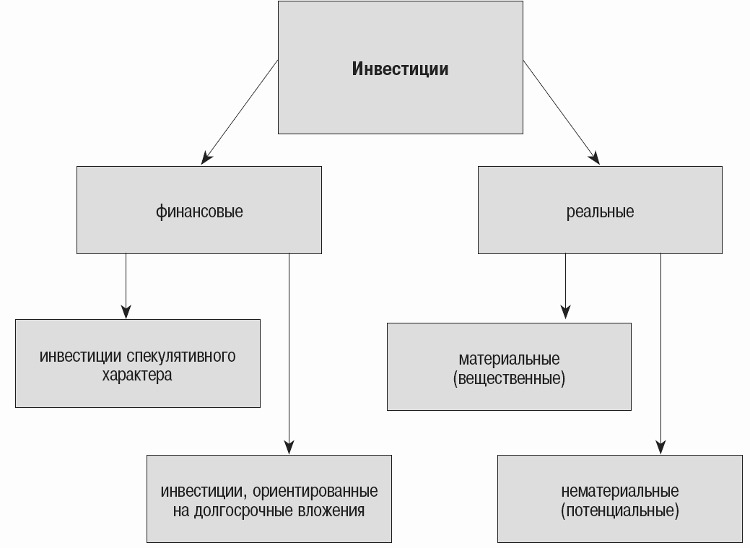

Классификация финансовых и реальных инвестиций также имеет общие черты. Она проводится по двум признакам.

Наличие посредников. Если инвестор сам решает, во что ему вкладывать средства – инвестиции прямые. В противном случае, когда распоряжение капиталом поручается консалтинговым компаниям или брокерам, они являются косвенными.

Срок вложения. Инвестиции бывают краткосрочными (до года). Считается, что среднесрочные и долгосрочные соответствуют периодам в 3 года и 5 лет, но в реальной жизни эти границы часто размываются.

Помимо общей классификации, существует также деление финансовых инвестиций на стратегические и портфельные.

К стратегическим инвестициям относятся ресурсы, которые могут быть направлены на решение жизненно важных для предприятия задач, связанных с достижением им главенствующего положения на рынке. В этом случае приобретение крупного пакета акций способствует вливанию в оборот фирмы значительных денежных активов. Инвестор, в свою очередь, обоснованно рассчитывает на существенное увеличение стоимости купленных им ценных бумаг.

Портфельная финансовая инвестиция представляет собой выгодное, часто разнонаправленное размещение свободных денег, в частности, с целью защиты их от инфляционного обесценивания. Об этом виде будет рассказано несколько позже.

По характеру действия инвестора различаются следующие формы финансовых вложений:

- Приобретение акций. Основные характеристики этой финансово-инвестиционной технологии – высокая доходность и большие риски.

- Покупка облигаций. Надежность выше, чем у акций, но и доходность ниже. Эмитентами этих ценных бумаг являются государство и крупные корпорации. Они могут направлять средства даже в нефинансовые активы, но соблюдение интереса инвестора гарантируют.

- Вклады в ПИФы (паевые инвестфонды). Такое инвестирование имеет большие преимущества. Как правило, менеджмент ПИФов находиться на высоком уровне, что повышает надежность, да и дивиденды они обещают неплохие.

- Покупка произведений культуры, искусства, раритетов, предметов коллекционирования и пр. Многие примеры стремительного дрожания картин, марок и прочих ценностей демонстрируют высокую эффективность таких вложений, однако для грамотного инвестирования необходимы глубокие знания или привлечение экспертов.

- Вложения в драгоценные металлы. Известно, что золото может подешеветь, однако в среднесрочной и длительной перспективе оно все равно дорожает.

- Опционы и фьючерсы. На сложных биржевых операциях можно неплохо зарабатывать, но для этого нужно быть специалистом.

- Спекуляция валютами. Предвидеть движение плавающих курсов непросто, но и этому можно научиться.

Все виды финансового инвестирования действуют на соответствующих их профилю рынках: фондовом, кредитном, валютном и пр.

Что такое финансово-инвестиционный портфель?

Инвестор начинает свою деятельность с выработки собственной политики. Иными словами, ему следует обозначить свою цель: получить максимальный доход, защитить средства от инфляционного обесценивания или выработать некий средний вариант, сочетающий нормативную прибыльность с минимизацией рисков. Исходя из выбранной концепции, формируется портфель финансовых инвестиций. Под ним понимается совокупность различных доходных вложений.

Мерой риска портфеля является его диверсификация при соблюдении определенной стратегии. Она может выражаться следующими направлениями активности:

- высокий уровень дохода «здесь и сейчас»;

- прибыль в перспективе (средней или дальней);

- минимизация рисков;

- достижение высокой ликвидности портфеля;

- снижение налогового гнета.

Следует отметить, что цели, исходя из которых происходит формирование инвестиционного портфеля, чаще всего взаимно противоречат друг другу. Стремясь заработать как можно больше и быстрее, инвестор вынужден выбирать рискованные объекты финансирования. Стремясь к надежности вложения и гарантиям возвратности, он лишает себя высокой прибыли. Ликвидность вступает в конфликт с налоговыми послаблениями. И так далее.

На мировом финансовом рынке, в зависимости от поставленной генеральной цели, практикуется упрощенное деление инвестиционных портфелей на две категории: направленных на рост котировок или получение дохода.

Портфели роста формируются исходя из биржевой динамики. Они в свою очередь бывают агрессивными, средними и консервативными.

Типичный агрессивный портфель роста предполагает наличие в нем акций молодых быстро развивающихся компаний. Что с ними будет дальше – предсказать трудно, но сейчас они демонстрируют хорошую доходность.

Консервативный подход опирается на стабильность и относительно невысокие дивиденды, характерные для акций и облигаций крупных корпораций. Беспроблемный банковский учет ценных бумаг в этом случае обеспечивает гарантированную ликвидность. Метод практически гарантирует защиту от инфляции, но редко демонстрирует более высокую отдачу.

Понятие «среднего» портфеля роста само себя объясняет. Инвестор балансирует между рисками и доходностью, обычно диверсифицируя вложения по признакам репутации и перспективности. Расчет на то, что если какие-то ценные бумаги подешевеют, то другие компенсируют эти падения увеличением своих котировок.

Портфель дохода создается для того, чтобы инвестор мог регулярно получать дивиденды от своих вложений, желательно при минимальном риске. Уровень ликвидности оценивается по трехступенчатой шкале:

- Акции высоколиквидного портфеля можно продать в любой момент по причине высокого спроса на них.

- В среднеликвидном портфеле содержатся ценные бумаги с разной степенью востребованности на бирже.

- Низкая ликвидность чаще всего обусловлена преобладанием облигаций с отдаленным сроком погашения и других бумаг, купить которые можно практически всегда и не только у этого инвестора.

Другие признаки классификации финансово-инвестиционных портфелей приведены в таблице:

| Признак классификации | Название | Характеристики |

| Инвестиционный период | Краткосрочный | До 12 месяцев |

| Долгосрочный | Более года | |

| Условия налогообложения дохода | На общих условиях | Ставки стандартные |

| Льготный | Деятельность облагается льготными ставками | |

| Структура | Фиксированный | Соотношение финансовых инструментов не изменяется |

| Гибкий | Состав и пропорции существенно меняются | |

| Специализация | Акционный | Состоит из акций. Высокая доходность |

| Облигационный | Минимизирует риски, обеспечивает «налоговый щит» | |

| Вексельный | Высокая надежность | |

| Международный | Диверсификация валютных рисков | |

| Депозитный | Высокая ликвидность, минимизация рисков | |

| Комбинированный | Сочетание разных классов портфелей |

Как управлять процессом финансового инвестирования?

Управление финансовыми инвестициями означает принятие решений, направленных на выбор финансовых инструментов, обеспечивающих наивысшую эффективность вложений предприятия, организации или иного инвестора. Компания реализует этот процесс исходя из принятой на ней инвестиционной политики и поставленных целей. План действий включает следующие этапы:

- Анализируется инвестиционная деятельность за предшествующий период. Принимаются в учет результаты вложений по разным направлениям, сравнивается их доходность и риск, затем из них выделяются наиболее эффективные. Выбираются оптимальные инструменты финансирования, дающие наибольшую отдачу. В случае надобности политика управления инвестициями изменяется.

- Оценивается возможная сумма средств, направленных на финансовое инвестирование в будущем периоде. Для банков и специализированных корпораций, то есть институциональных инвесторов, она может быть крупной. Предприятия, основная деятельность которых иная, выделяют на эти цели лишь часть своего свободного оборотного капитала (заемные средства используются для финансового инвестирования крайне редко).

- Выбираются формы финансовых инвестиций исходя из ранее перечисленных вариантов (акции, облигации, вложения в ПИФы, депозиты и пр.), которые предлагает рынок инструментов финансового инвестирования.

- Затем следует этап формирования финансово-инвестиционного портфеля. Делается это на основе ранее выработанной главной цели (прибыльность, диверсификация, обеспечение ликвидности и пр.) При этом учитываются особенности налогового регулирования инвестиций в финансовые активы, так как высокие фискальные ставки могут нивелировать выгодность вложения.

- Прогноз результатов инвестиционной деятельности производится после формирования портфеля. Будет лучше, если он составляется на основе пессимистичного сценария возможного развития событий и при этом демонстрирует приемлемую эффективность.

Управление финансовыми инвестициями – процесс перманентный. В случае существенных изменений на фондовом или ином специализированном рынке менеджмент принимает оперативные меры по реструктуризации портфеля. От активов, ставших неэффективными, чаще всего быстро избавляются.

Анализ эффективности финансовых инвестиций

Оценка эффективности финансовых инвестиций производится по тем же принципам, что и любой другой качественный или количественный анализ. В основе лежит рентабельность, то есть отношение полезного результата (дохода) к понесенным затратам (сумме вложений).

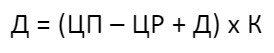

Инвестиционное финансирование, тем не менее, имеет ряд специфический черт. Самый простой метод оценки используется при определении эффективности инвестиций в облигации и некоторые виды привилегированных акций, так как они полностью или частично обеспечиваются фиксированными процентами дохода. Сложнее дело обстоит с обычными акциями, так как их курс подчиняется колеблющемуся рыночному соотношению спроса и предложения. Доходность инвестиции в акции рассчитывается по формуле:

Где:

Д – доход за период инвестирования;

ЦП – цена приобретения одной акции;

ЦР – цена реализации одной акции;

Д – дивиденды на одну акцию за период инвестирования;

К – количество данных акций в портфеле.

Рыночный курс акции на фондовой бирже в значительной степени определяется репутацией эмитента и общей динамикой развития фирмы. Его прогнозирование базируется на ожидаемом уровне процентов и их размером в предыдущие периоды. Математические методы оценки доходности вложения также основаны на стратегии инвестора – намерен ли он спекулировать акциями или владеть ими, получая дивиденды. Эффективность инвестиции определяется по формуле:

Где:

Э – эффективность;

ДГ – годовой дивиденд в денежном выражении на одну акцию;

ЦП – цена приобретения одной акции.

Важнейшим показателем, влияющим на прогноз и, как следствие, на принятие решения инвестором о приобретении ценных бумаг предприятия, является коэффициент финансовой устойчивости покрытия инвестиций. Он отражает отношение суммы собственного капитала и его долгосрочных обязательств к общей цене объекта:

Где:

КФУПИ – коэффициент финансовой устойчивости покрытия инвестиций;

СК – собственный капитал предприятия;

ДО – сумма его долгосрочных обязательств;

ОКП – общий капитал предприятия.

Чем больше значение коэффициента финансовой устойчивости удаляется от условия равновесия, при котором КФУПИ равен 0,7-0,9, тем хуже, причем в любую сторону.

Из формулы понятно, что объект, капитал которого в значительной части представлен заемными средствами, а активы характеризуются низкой ликвидностью, обладает низкой инвестиционной привлекательностью. В этом случае коэффициент уйдет вниз.

С другой стороны, слишком большое значение КФУПИ говорит о неумении менеджмента предприятия привлекать заемный капитал, что должно насторожить потенциального финансового инвестора.

Сравнение финансовых и реальных инвестиций

В конечном счете все сравнения сводятся к вопросу о том, что лучше. Нет оснований предполагать, что финансовые инвестиции во всем превосходят реальные. Обратное тоже не совсем верно. Необходим взвешенный анализ по пунктам.

Общими является стремление и реального, и финансового инвестора к обеспечению надежности. По этому показателю оба вида инвестиций приблизительно равноценны.

Перспективы реального бизнеса в большинстве случаев подлежат объективной оценке. В руках финансового инвестора есть такой важный инструмент обеспечения надежности, как диверсификация источников дивидендов.

Отличия проявляются при оценке других характеристик. Вложение в структуры реальной экономики, как показывает практика, приносят инвестору до 20% годовых. Финансовые рынки демонстрируют более высокие показатели доходности при определенной сноровке и активных операциях. Риски, правда, тоже большие.

Финансовые инвестиции, по сравнению с реальными, являются более ликвидными. Продать акции и прочие ценные бумаги можно очень быстро. К тому же финансовые вложения мобильны: их перенести из одной страны в другую намного проще, чем предприятие или объект недвижимости.

Сопровождение реального бизнеса требует намного больших затрат времени и труда. Финансист в управленческие тонкости не вникает, а по эффективности своего вложения судит по средствам, которые он получает или теряет в результате инвестирования. Иногда чтобы управлять движением многомиллиардных капиталов требуется команда всего из нескольких человек.

Цена вхождения в реальный бизнес намного выше, чем в финансовый. Конечно, размер оборотного капитала имеет значение, но начать биржевую деятельность можно с относительно небольших сумм.

Оборачиваемость активов в реальном секторе экономики зависит от особенностей технологий. Вложив средства, например, в строительство, капиталист знает, что отдачи не получит, пока объект не сдадут в эксплуатацию. Финансист сам устанавливает продолжительность цикла от начала инвестирования до получения дохода.

Кажется, что у финансовых инвестиций плюсов больше, чем у реальных. Однако все они перечеркиваются одним существенным недостатком. Преуспеть на финансовых рынках могут только опытные игроки высокой квалификации, если им повезет. На самом деле преимущества обоих видов инвестиций примерно уравновешиваются.

Опытные инвесторы рекомендуют разделять свободный капитал между реальным и финансовым сектором. При этом если ставится задача быстрого и среднесрочного получения дохода, в финансовые активы вкладывать следует до его половины. Для долгосрочной стратегии лучшие результаты дает вложение 70% капитала в реальный сектор экономики. Оставшимися 30% свободных средств можно оперировать на финансовых рынках с минимальными рисками.

Источник