Анализ иностранной инвестиционной деятельности на территории Российской Федерации (Analysis of foreign investments on the territory of Russian Federation)

Лантюгова Дарья Сергеевна

магистратура Финансового факультета

РЭУ им. Г.В. Плеханова

адрес электронной почты – daria.lantyugova@mail.ru

Анализ иностранной инвестиционной деятельности на территории Российской Федерации

Analysis of foreign investments on the territory of Russian Federation

Аннотация. В статье рассмотрена структура иностранных инвестиций на территории РФ в разрезе основных стран-инвесторов. Также проанализирована динамика иностранных инвестиций с 2010 по 2015 гг., выделены основные тенденции и причины их возникновения.

Ключевые слова. иностранные инвестиции, страны-инвесторы, структура инвестиций, динамика инвестиций.

Abstract. The article touches upon the structure of foreign investments on the territory of Russian Federation in terms of main investing countries. Dynamics of foreign investments in 2010-2015, the main trends and their reasons are analyzed as well.

Keywords. foreign investments, investing countries, structure of investments, dynamics of investments.

Инвестирование является крайне важным для развития экономики в целом. Оно отвечает за рост экономики и развитие производственного потенциала страны. Инвестиции являются основой расширенного производства, изменение их количественного соотношения влияет на объем и темпы роста общественного производства, что, в свою очередь, оказывает воздействие на уровень занятости населения.

В настоящее время в условиях нестабильной экономической ситуации в России многие компании сокращают объем инвестиций, а также темпы инвестирования. Именно поэтому возрастает роль иностранных инвестиций.

Целью данной работы является анализ иностранной инвестиционной деятельности на территории РФ, включая ее структуру и динамику.

Структура иностранных инвестиций в РФ по странам – инвесторам

Так как иностранное инвестирование для РФ является одним из двигателей экономического развития, страна заключает множество контрактов с государствами-партнерами, осуществляющими прямые инвестиции в российскую экономику[3]. Капиталовложения в экономику страны осуществляются как странами СНГ, так и странами дальнего зарубежья.

Говоря о прямых инвестициях, поступающих из стран СНГ, стоит отметить, что наблюдается стабильная тенденция роста: сальдо платежного баланса увеличилось с 154 до 602 млн. долларов в 2010-2013гг.; инвестиции возросли в 5,73 раза. Несмотря на значительное снижение инвестирования из стран СНГ в 2014-2015 годах, доля инвестиций стран СНГ в общем объеме инвестиций возросла с 1%-2% до 9,3% в 2015 году[9].

Возрастают и инвестиции из Казахстана. Их рост не случаен: 26 апреля 2013 года в Москве прошла конференция «Инвестиции: перспективы и возможности». Основная задача конференции заключалась в рассмотрении различных аспектов сотрудничества РФ и РК в процессах инвестирования, стратегии обоюдного выхода на инвестиционные рынки обеих стран; также были рассмотрены возможные проблемы, связанные с движениями капитала.

В настоящее время торгово-экономическое сотрудничество Российской Федерацией является одним из ключевых направлений развития экономики для Республики Казахстан. Обладая значительными сырьевыми запасами, обе страны заинтересованы в установлении долгосрочного торгового партнерства в сферах топливно-энергетического комплекса, инновационной деятельности и новейших технологий.

Очевидно, что подавляющая часть иностранных инвестиций, от 90% до 99% от общего объема, поступает из стран дальнего зарубежья. В 2013 году основными инвесторами выступили такие страны как Соединенное Королевство, Ирландия, Британские Виргинские острова, Люксембург, Нидерланды и Кипр; общий объем инвестиций составил 64 304,45 млн. долларов или 92,9% от иностранных инвестиций за данный период[9]. В табл. 1 представлен объем инвестиций некоторых иностранных государств за период 2013-2015 г.г.

Таблица 1

Структура ПИИ по основным странам-инвесторам в 2013-2015 гг. (сальдо платежного баланса, млн. дол. США) [9]

Страна

2013

2014

2015

Британские Виргин. О-ва

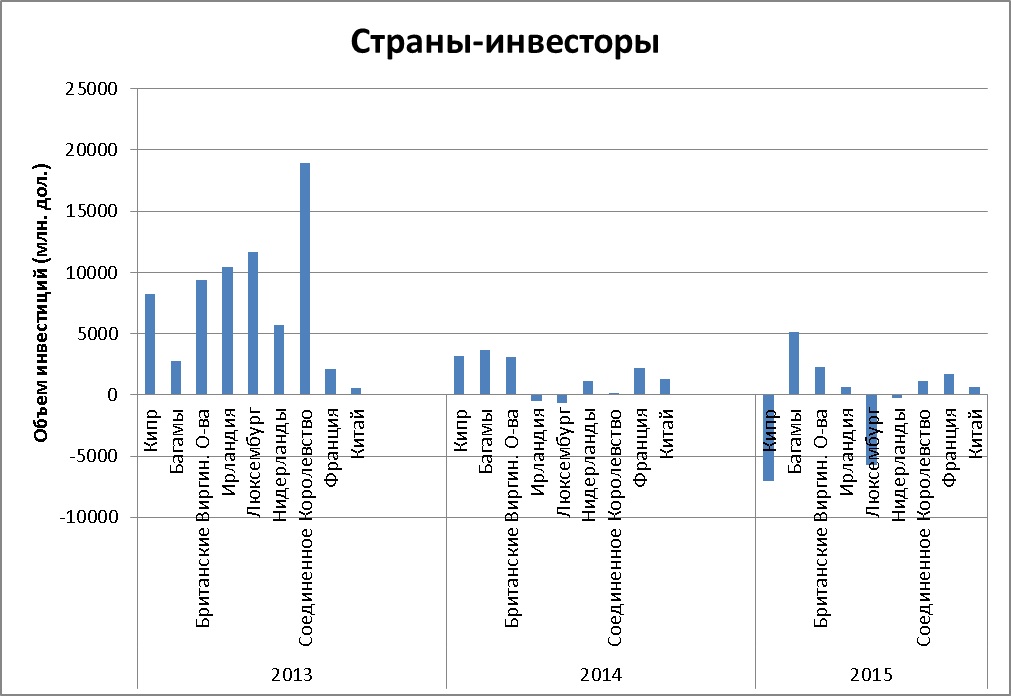

На графике 1 наглядно показана динамика объемов инвестиций.

График 1. Структура ПИИ по основным странам-инвесторам в 2013-2015 гг. (сальдо платежного баланса, млн. дол. США) (Составлено автором)

Некоторые страны, представленные на графики, имеют значительные производственные мощности на территории РФ, что обуславливает значительный приток инвестиций с их стороны. Так, например, на территории России ведут производственную деятельность такие крупные компании как Heineken, Unilever, Royal Philips Electronics и Royal Dutch/Shell. Однако, как можно заметить, в 2015 году наблюдается отток нидерландского капитала с российского рынка. Так, например, компания Heineken была вынуждена закрыть некоторые заводы, а также планирует закрытие еще одного завода в Калининграде в связи с падением спроса и сильным административным давлением.

Стоит отметить, что показатель прямых инвестиций в страну свидетельствует не только об уровне производственной и экономической привлекательности данной страны, но и о ее интересе к офшорным зонам[5]. Большинство основных иностранных инвесторов являются офшорными зонами; к ним можно отнести Люксембург, Багамы, Кипр, Британские Виргинские острова[4]. Инвестиционное партнерство с данными государствами позволяет бизнесам РФ экономить на налогах. Приток прямых инвестиций в страну зачастую представляет из себя возврат средств, ранее выведенных в офшоры с целью оптимизации бизнес-процессов и экономии на налогах[1]. Таким образом, данный показатель не всегда отражает реальные инвестиции иностранных государств в экономику и производство РФ.

Резкое снижение сальдо платежного баланса в 2014 году более чем в 3 раза, с 69 219 до 22 031 млн. долларов обусловлено развитием украинского конфликта, который негативно повлиял на политические отношения РФ со многими странами-инвесторами, особенно теми, которые получают поддержку со стороны США[2]. В 2014 году были введены многие санкции, которые значительно ограничили приток иностранных инвестиций[10].

Также можно отметить значительное снижение инвестиций Великобритании с 18 927 до 120 млн. долларов в 2013-2014гг. Такое падение также является следствием резкого ухудшения инвестиционного климата. Уже за 9 месяцев 2014 года чистые иностранные инвестиции составили минус 21,7 млрд. долларов. В 2015 году доля прямых инвестиций Кипра снизилась более чем в 3 раза — наблюдается отток капитала. Данная тенденция связана с тем фактом, что капиталы выводятся в другие офшорные зоны[4]. Так, наблюдается значительное увеличение показателя прямых инвестиций в РФ Багам; с 2010 по 2015 год прирост прямых инвестиций данных территорий составил 223%[9] .

Отток денег с Кипра и их перераспределение в иные юрисдикции обусловлено тем, что российский бизнес ищет возможности оптимизации международных операций. Кипр более не является наиболее выгодной офшорной зоной вследствие подписания соглашения об автоматическом обмене налоговой информацией. Подписание данного документа позволит получать налоговым органам информацию о процентах, дивидендах и доходах от инвестиций. Таким образом, российские капиталы выводятся в зоны, не имеющие прямых соглашений с Россией об обмене налоговой информацией.

Тем не менее, положительной тенденцией является налаживание инвестиционной партнерской деятельности с Китаем. Показатели чистых инвестиций возросли на 8% с 2013 по 2015 год, составив 645 млн. долларов на конец 2015 года[6].

Стратегическое партнерство России и Китая является крайне важным, так как Китай является одним из наиболее активных иностранных инвесторов. Несмотря на некоторые экономические проблемы на сырьевых рынках, Китай продолжает инвестировать в российские проекты[2]. По некоторым данным, в ближайшие 5 лет планируется увеличение инвестиций до 10 млрд. долларов США. Китай осуществляет не только прямое инвестирование в российскую экономику; также проводятся сделки по инвестированию инфраструктурных проектов. Особое внимание стоит обратить на сделку по купле-продаже China Insurance Investment Ltd. 9,9% акций компании ОАО «Ямал СПГ» у «Новатэка» и развитии проекта по добыче и поставке газа «Ямал СПГ». Китай остается одним из главных потребителей энергии, что делает его действительно важным стратегическим партнером для России[11].

Динамика иностранных инвестиций в РФ

В целом Россия является привлекательным рынком для инвесторов. С одной стороны это может быть обусловлено тем, что в настоящее время осуществляется переход экономики страны к рыночному типу. Более того, за счет обширных территорий и множества отраслей, развитых в различных регионах, Россия дает возможность диверсифицировать иностранные инвестиции[8]. Некоторые регионы России имеют высокий инвестиционный потенциал за счет развитости различных отраслей экономики. Многие регионы также крайне богаты природными ресурсами, в частности нефтью и газом[1]. Наличие сырья на территории страны, а также развитая транспортная система, позволяющая сокращать затраты на транспортировку, стимулируют приток иностранного капитала.

Стоит отметить и значимость человеческого капитала: в России имеется достаточное количество квалифицированной рабочей силы. Россия также сотрудничает со многими зарубежными странами в области НИОКР, тем самым стимулируя развитие инновационных технологий.

Тем не менее, в последние 6 лет наблюдается негативная динамика притока иностранных инвестиций в Россию[7].

Таблица 2

Динамика иностранных инвестиций в РФ 2010-2015 гг. (млн. дол. США) (Составлено автором)

Источник

Привлечение иностранных инвестиций

Интернационализация и глобализация мировых хозяйственных связей закономерно ведет к возрастанию роли иностранных инвестиций как источника финансирования инвестиционной деятельности.

Иностранные инвестиции представляют собой капитальные средства, вывезенные из одной страны и вложенные в различные виды предпринимательской деятельности за рубежом с целью извлечения предпринимательской прибыли или процента.

Иностранные инвестиции могут осуществляться в различных формах. При анализе этих форм могут быть использованы общие подходы к классификации инвестиций, предполагающие их выделение по объектам, целям, срокам вложений, формам собственности на инвестиционные ресурсы, рискам и другим признакам. Вместе с тем специфика иностранных инвестиций определяет необходимость уточнения ряда классификационных признаков применительно к данному типу инвестиций.

Так, по формам собственности на инвестиционные ресурсы иностранные инвестиции могут быть государственными, частными и смешанными.

Государственные инвестиции представляют собой средства государственных бюджетов, направляемые за рубеж по решению правительственных или межправительственных организаций. Эти средства могут предоставляться в виде государственных займов, кредитов, грантов, помощи.

Частные (негосударственные) инвестиции – это средства частных инвесторов, вложенные в объекты инвестирования, размещенные вне территориальных пределов данной страны.

Под смешанными иностранными инвестициями понимают вложения, осуществляемые за рубеж совместно государством и частными инвесторами.

В зависимости от характера использования иностранные инвестиции подразделяют на предпринимательские и ссудные.

Предпринимательские инвестиции представляют собой прямые или косвенные вложения в различные виды бизнеса, направленные на получение тех или иных прав на извлечение прибыли в виде дивиденда. Ссудные инвестиции связаны с предоставлением средств на заемной основе с целью получения процента.

Особое значение при анализе иностранных инвестиций имеет выделение прямых, портфельных и прочих инвестиций. Именно в данном разрезе отражается движение иностранных инвестиций в соответствии с методологией Международного валютного фонда в платежных балансах стран.

Прямые иностранные инвестиции выступают как вложения иностранных инвесторов, дающих им право контроля и активного участия в управлении предприятием на территории другого государства.

Согласно классификации ЮНКТАД к прямым иностранным инвестициям относят зарубежные вложения, предполагающие долговременные отношения между партнерами с устойчивым вовлечением в них экономических агентов одной страны (иностранный инвестор или «материнская фирма») с их контролем за хозяйственной организацией, расположенной в принимающей стране. Соответственно к ним рекомендуется причислять:

- приобретение иностранным инвестором пакета акций предприятия, в которое он вкладывает свой капитал, в размере не менее чем 10-20% суммарной стоимости объявленного акционерного капитала;

- реинвестирование прибыли от деятельности указанного предприятия в части, соответствующей доле инвестора в акционерном капитале и остающейся в его распоряжении после распределения дивидендов и репатриации части прибыли;

- внутрифирменное предоставление кредита или равноценная операция по урегулированию задолженности в отношениях между «материнской» фирмой и ее зарубежным филиалом.

К разряду портфельных инвестиций относят вложения иностранных инвесторов, осуществляемые с целью получения не права контроля за объектом вложения, а определенного дохода.

В соответствии с положениями ЮНКТАД портфельные инвестиции, в отличие от прямых, представляют собой вложения в покупку акций, не дающих право вкладчикам влиять на деятельность предприятия и составляющих менее 10% общего объема акционерного капитала. К ним также относят вложения зарубежных инвесторов в облигации, векселя, другие долговые обязательства, государственные и муниципальные ценные бумаги. В большинстве случаев такие инвестиции производятся на рынке свободно обращающихся ценных бумаг.

Под прочими инвестициями понимаются вклады в банки, товарные кредиты и т.п.

Количественные границы между прямыми и портфельными инвестициями довольно условны. Обычно предполагается, что вложения на уровне 10-20% и выше акционерного (уставного) капитала предприятия являются прямыми, менее 10-20% — портфельными. Однако так как цели, преследуемые прямыми и портфельными инвесторами, различаются, такое деление представляется вполне целесообразным. Выделение прочих инвестиций связано со спецификой вложений.

Приоритетное значение среди рассмотренных форм иностранных инвестиций имеют прямые инвестиции, поскольку они оказывают существенное воздействие на национальные экономики и международный бизнес в целом. Роль прямых иностранных инвестиций заключается:

- в способности активизировать инвестиционные процессы в силу присущего инвестициям мультипликативного эффекта;

- в содействии общей социально-экономической стабильности, стимулировании производственных вложений в материальную базу (в отличие от спекулятивных и нестабильных портфельных инвестиций, которые могут быть внезапно выведены с негативными последствиями для национальной экономики);

- в сочетании переноса практических навыков и квалифицированного менеджмента со взаимовыгодным обменом ноу-хау, облегчающим выход на международные рынки;

- в активизаций конкуренции и стимулировании развития среднего и малого бизнеса;

- в способности при правильных организации, стимулировании и размещении ускорить развитие отраслей и регионов;

- в содействии росту занятости и повышению уровня доходов населения, расширению налоговой базы;

- в стимулировании развития производства экспортной продукции с высокой долей добавленной стоимости, инновационных товаров и производственных технологий, управления качеством, ориентации на потребителя.

Возрастание роли прямых иностранных инвестиций в современной экономике во многом связано с деятельностью транснациональных корпораций (ТНК) и расширением масштабов международного производства.

В настоящее время на международном финансовом рынке можно выделить три полюса мирохозяйственных связей: европейский, североамериканский и азиатско-тихоокеанский.

Европейский полюс объединяет индустриально развитые страны, входящие в Европейский союз, а также страны Восточной Европы. Ближнего Востока, традиционно тяготеющие к финансовому рынку Швейцарии. Этот рынок характеризуется годовыми объемами капитала в 9 трлн. долл., наличием наиболее дешевых и долгосрочных ресурсов, предоставляемых иностранным инвесторам из расчета 2-4% годовых.

Североамериканский полюс охватывает в основном рынки США и Канады с годовыми объемами капитала в 18 трлн. долл. Финансовым центром является США. Рынок отличается существенной долей импортируемых финансовых ресурсов, большим объемом сделок с ценными бумагами с иностранными инвесторами. Для распространения ценных бумаг иностранных эмитентов применяются различные схемы депонирования ценных бумаг в иностранных банках с последующим выпуском в США депозитарных расписок.

Азиатско-тихоокеанский полюс (АТП) мирохозяйственных связей представлен странами Юго-Восточной Азии и Океании. Финансовые ресурсы АТП концентрируются на рынке Японии, годовые объемы капитала превышают 6 трлн. долл. Этот рынок в основном базируется на собственных ресурсах и по сравнению с рынком США характеризуется невысокой долей заемного капитала. Крупнейшими импортерами ресурсов рынка Японии являются Китай, страны Океании и Юго-Восточной Азии, а также в последние годы – страны Латинской Америки и Западной Европы. В настоящее время отмечается рост тяготения ДТП к европейскому рынку, все большая часть финансово-хозяйственных связей сосредоточивается между Японией и Швейцарией.

Мировой опыт показывает, что инвестиции в производительной форме направляются в основном в те страны, которые характеризуются динамично и эффективно развивающимися рыночными отношениями. Глобальная триада – США, Европейский союз и Япония – концентрирует основную долю общего объема вывоза и ввоза инвестиций. В рамках самой триады идет интенсивное движение капитала, активными участниками которого являются ТНК, которым принадлежит 90% прямых зарубежных инвестиций.

Распределение объемов прямых инвестиций между различными группами стран выглядит следующим образом: около 65% приходится на индустриально развитые страны, более 30% – на развивающиеся страны и менее 5% – на страны Центральной и Восточной Европы.

В настоящее время происходит постепенное изменение основных условий международной экономической деятельности. Суть этих изменений в наиболее общем виде заключается в следующем:

- возникают условия для более легкого доступа к иностранным рынкам, факторам производства за рубежом, широкого выбора способов проникновения на иностранные рынки: торговля, прямое инвестирование, соглашения подрядного типа, франчайзинг;

- расширение рынков создает благоприятные возможности для экономического роста компаний, но в то же время усиливает конкуренцию в региональном и глобальном масштабах, побуждая фирмы к постоянному поддержанию своей конкурентоспособности;

- ТНК получают возможность маневрировать принадлежащими им материальными и нематериальными активами в разных странах, добиваясь их максимально эффективного использования в интересах всей структуры.

Возможности привлечения иностранных инвестиционных ресурсов во многом зависят от того, какие условия для деятельности иностранных инвесторов созданы в принимающей стране, насколько благоприятен ее инвестиционный климат.

Источник