- Финансовые рычаги управления и анализ деятельности

- Финансовый рычаг предприятия. Формула и расчет на примере ОАО “Русгидро”

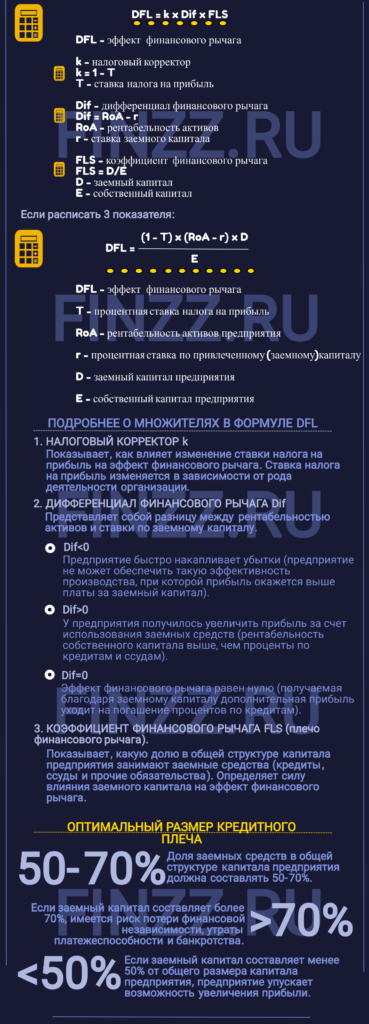

- Инфографика: Финансовый рычаг предприятия

- Финансовый рычаг. Экономический смысл

- Эффект финансового рычага. Формула расчета

- Налоговый корректор

- Диффереренциал финансового рычага

- Коэффициент финансового рычага

- Оптимальный размер плеча для эффекта финансового рычага

- Пример расчета эффекта финансового рычага для ОАО «Русгидро» по балансу

- Расчет эффекта финансового рычага для ОАО «Русгидро»

- Финансовый рычаг (левередж) — подробное описание

- 1. Что такое финансовый рычаг простыми словами

- 2. Отношение долга к собственному капиталу

- 3. Эффект финансового рычага — формула расчёта

- 3.1. Дифференциация финансового рычага

- 4. Факторы для оценки эффекта финансового рычага

- 5. Правила использования финансового рычага

Финансовые рычаги управления и анализ деятельности

Финансовый анализ подразумевает всего лишь расчет ряда разнообразных финансовых коэффициентов и оценку финансового состояния компании. Он широко используется финансовыми менеджерами, кредиторами, инвесторами и теми, кто регулирует их деятельность.

Необходимо помнить о том, что, во-первых, коэффициент — всего лишь цифра, поэтому механический подсчет одного коэффициента, или даже нескольких коэффициентов, не даст немедленного ответа о том, что сегодня представляет собой современная компания.

Помнить нужно и то, что нет абсолютно верных значений коэффициентов. Очень многое зависит от точки зрения кредиторов, аналитиков, инвесторов или руководства компании.

Рассмотрим соотношение текущих активов к текущим пассивам. С точки зрения кредитора, высокая «текущая» ликвидность — очень положительный момент: значительная ликвидность есть гарантия оплаты. Тем не менее, финансовый менеджер компании может рассматривать ту же самую «текущую» ликвидность как негативный знак, того, что управление текущими активами компании нерационально. Высокое соотношение текущих активов и текущих пассивов может быть признаком консервативного управления, с другой стороны, оно может быть также естественным результатом конкурентной стратегии, которая делает ставку на либерализацию условий кредита и значительных запасов. В таком случае, вопрос состоит не в том, не слишком ли высока «текущая» ликвидность, а в том, правильно ли выбрана стратегия.

Высокая оборачиваемость дебиторской задолженности означает, что деньги от дебиторов идут довольно быстро. Снижение скорости оборота дебиторской задолженности приводит к снижению эффективности работы с дебиторами. Чем быстрее платят покупатели, тем лучше. Все эти выводы кажутся разумными.

Однако высокая оборачиваемость дебиторской задолженности может означать жесткую политику торговых кредитов со стороны предприятия, которая способна отпугнуть покупателей, привести к снижению объема продаж и доходности предприятия.

Оборачиваемость запасов важна, поскольку чем быстрей реализуются запасы, тем очевидно скорей предприятие возвращает себе деньги, вложенные в запасы. Медленный оборот запасов неизбежно приводит к моральному старению товаров и к чрезмерно высоким складским расходам.

В то же время, если оборачиваемость запасов слишком высока, это может означать, что у предприятия нет запасов, достаточных для проведения эффективной политики продаж — может наступить дефицит, и покупатели исчезнут.

Оценка «здоровья» компании определяется сравнением финансовых коэффициентов с нормативами, средними отраслевыми и в динамике.

Наиболее полезный способ оценки коэффициентов основан на анализе трендов. Важно подсчитать коэффициенты для компании за период в несколько лет, и отметить, как они изменились с течением времени. Анализ трендов дает возможность аналитику сделать четкое заключение относительно финансов компании за период времени.

Рычаги управления раскрывают логический подход к анализу финансовых коэффициентов. На рисунке 2.1 представлено взаимодействие финансовых рычагов управления и коэффициентов. Финансовые рычаги управления организуют коэффициенты по трем уровням.

На самом верху доходность капитала парит над общими (критериальными) показателями деятельности предприятия в целом; в середине — рычаги финансового управления, которые указывают, как три важных направления контроля и регулирования — вносят вклад в доходность капитала; внизу многие из прочих описанных коэффициентов показывают, как управление отдельными статьями документов, а точнее их соотношениями, оказывает влияние на рычаги.

В ходе оценки тенденций следует двигаться сверху, отметив тенденции в доходности капитала компании за период времени; затем анализ того какие изменения в трех базовых показателях породили именно эту тенденцию доходности капитала; а затем изучение отдельных коэффициентов, объясняющих изменения в базовых показателях. Например, доходность капитала устремилась вниз, а маржа и финансовый леверидж остались постоянным, необходимо исследовать состояние отдельных активов.

Вопросы и задания для самостоятельной работы:

1. Назовите известные вам инструменты финансового управления организацией.

2. Определите содержательный смысл доходности капитала.

3. Какие ключевые финансовые показатели необходимы менеджменту для принятия стратегических решений?

4. Что такое рычаги финансового управления? Какой аналитический аппарат необходим для их рационального использования?

5. Какие показатели оценки эффективности рычагов финансового управления вам известны?

Источник

Финансовый рычаг предприятия. Формула и расчет на примере ОАО “Русгидро”

Рассмотрим финансовый рычаг предприятия, экономический смысл, формулу расчета эффекта финансового рычага и пример его оценки для компании ОАО “Русгидро”.

Инфографика: Финансовый рычаг предприятия

Финансовый рычаг предприятия (аналог: кредитное плечо, кредитный рычаг, финансовый леверидж, leverage) – показывает, как использование заемного капитала предприятия влияет на величину чистой прибыли. Финансовый рычаг является одним из ключевых понятий финансового и инвестиционного анализа предприятия. В физике использование рычага позволяет, прикладывая меньшие усилия поднять больший вес. Аналогичный принцип действия и в экономике для финансового рычага, который позволяет, прилагая меньшее количество усилий увеличить размер прибыли.

Цель использования финансового рычага заключается в увеличении прибыли предприятия за счет изменения структуры капитала: долей собственных и заемных средств. Необходимо отметить, что увеличение доли заемного капитала (краткосрочных и долгосрочных обязательств) предприятия приводит к снижению ее финансовой независимости. Но в тоже время с увеличением финансового риска предприятия увеличивается и возможность получения большей прибыли.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Финансовый рычаг. Экономический смысл

Эффект финансового рычага объясняется тем, что привлечение дополнительных денежных средств позволяет повысить эффективность производственно-хозяйственной деятельности предприятия. Ведь привлекаемый капитал может быть направлен на создание новых активов, которые увеличат как денежный поток, так и чистую прибыль предприятия. Дополнительный денежный поток приводит к увеличению стоимости предприятия для инвесторов и акционеров, что является одной из стратегических задач для собственников компании.

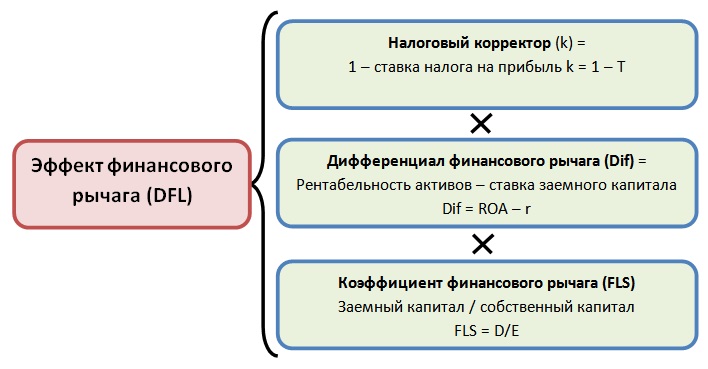

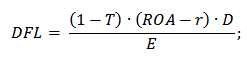

Эффект финансового рычага. Формула расчета

Эффект финансового рычага представляет собой произведение дифференциала (с налоговым корректором) на плечо рычага. На рисунке ниже показана схема ключевых звеньев формирования эффекта финансового рычага.

Если расписать три показателя, входящих в формулу то она будет иметь следующий вид:

DFL – эффект финансового рычага;

T – процентная ставка налога на прибыль;

ROA – рентабельность активов предприятия;

r – процентная ставка по привлеченному (заемному) капиталу;

D – заемный капитал предприятия;

Е – собственный капитал предприятия.

Итак, разберем более подробно каждый из элементов эффекта финансового рычага.

Налоговый корректор

Налоговый корректор показывает как влияет изменение ставки налога на прибыль на эффект финансового рычага. Налог на прибыль платят все юридические лица РФ (ООО, ОАО, ЗАО и т.д.), и его ставка может изменяться в зависимости от рода деятельности организации. Так, например, для малых предприятий занятых в жилищно-коммунальной сфере итоговая ставка налога на прибыль составит 15,5%, тогда как ставка налога на прибыль без поправок составляет 20%. Минимальная ставка налога на прибыль по закону не может быть ниже 13,5%.

Диффереренциал финансового рычага

Дифференциал финансового рычага (Dif) представляет собой разницу между рентабельностью активов и ставки по заемному капиталу. Для того чтобы эффект финансового рычага был положителен необходимо чтобы рентабельность собственного капитала была выше, чем проценты по кредитам и ссудам. При отрицательном финансовом рычаге предприятие начинает терпеть убытки, потому что не может обеспечить эффективность производства выше, чем плата за заемный капитал.

Значение дифференциала

Комментарии

Коэффициент финансового рычага

Коэффициент финансового рычага (аналог: плечо финансового рычага) показывает, какую долю в общей структуре капитала предприятия занимают заемные средства (кредиты, ссуды и др. обязательства), и определяет силу влияния заемного капитала на эффект финансового рычага.

Оптимальный размер плеча для эффекта финансового рычага

На основе эмпирических данных был рассчитан оптимальный размер плеча (соотношения заемного и собственного капитала) для предприятия, который находится в диапазоне от 0,5 до 0,7. Это говорит о том, что доля заемных средств в общей структуре предприятия составляет от 50% до 70%. При повышении доли заемного капитала увеличиваются финансовые риски: возможность потери финансовой независимости, платежеспособности и риска банкротства. При размере заемного капитала меньше 50%, предприятие упускает возможность увеличения прибыли. Оптимальным размером эффекта финансового рычага считается величина равная 30-50% от рентабельности активов (ROA).

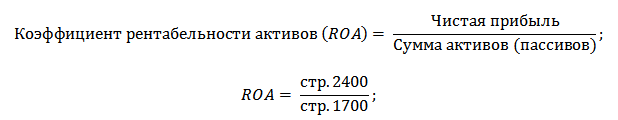

Пример расчета эффекта финансового рычага для ОАО «Русгидро» по балансу

Одной из формул расчета эффекта финансового рычага является превышение рентабельности капитала (ROA, Return on Assets) над рентабельностью собственного капитала (ROE, Return on Equity). Рентабельность капитала (ROA) показывает прибыльность использования предприятием, как собственного капитала, так и заемного капитала, тогда как ROE отражает только эффективность собственного. Формула расчета будет иметь следующий вид:

DFL – эффект финансового рычага;

ROA – рентабельность капитала (активов) предприятия;

ROE – рентабельность собственного капитала

Рассчитаем эффект финансового рычага для предприятия ОАО «Русгидро» по балансу. Для этого рассчитаем коэффициенты рентабельности, формулы которых представлены ниже:

Расчет коэффициента рентабельности активов (ROA) по балансу

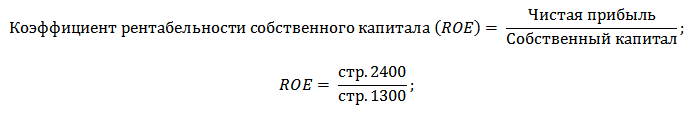

Расчет коэффициента рентабельности собственного капитала (ROE) по балансу

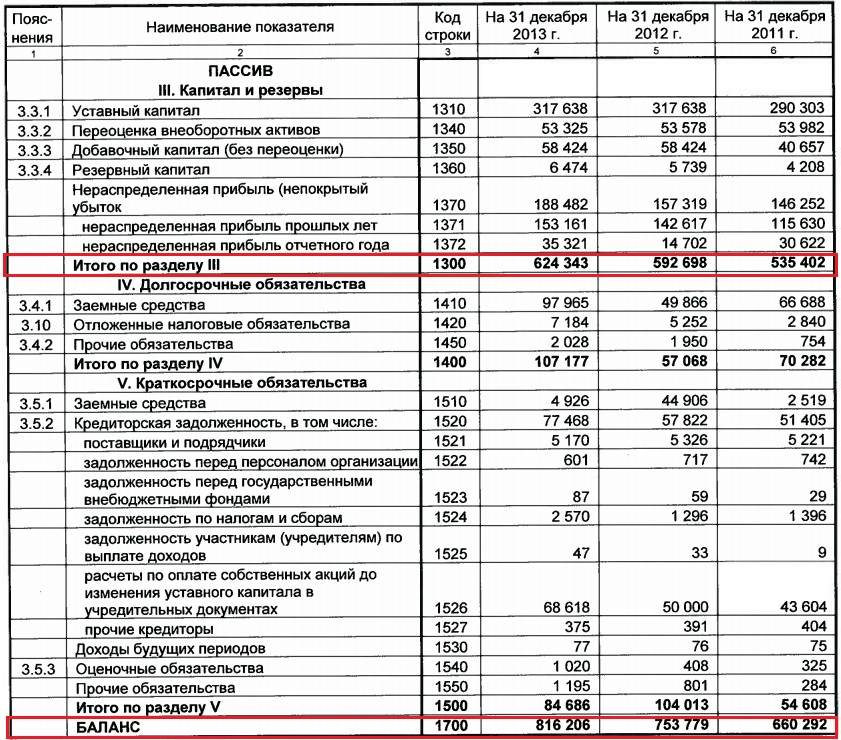

Баланс ОАО «Русгидро» был взят с официального сайта предприятия.

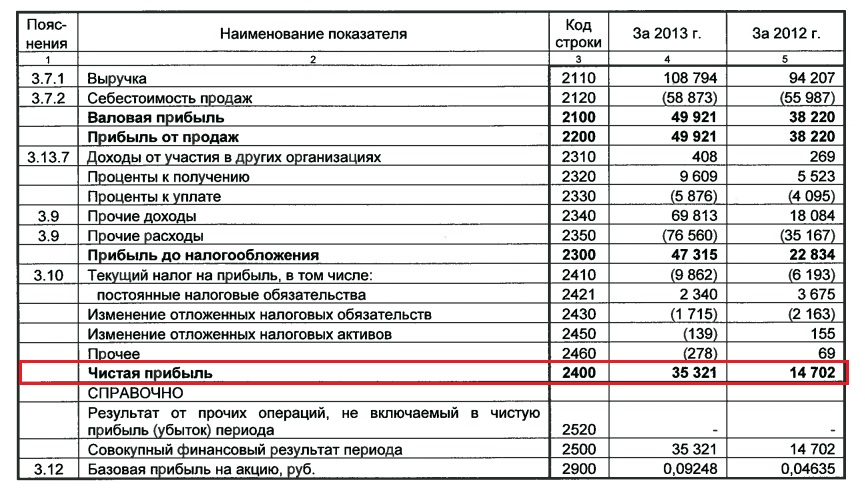

Отчет о финансовых результатах представлен ниже:

Расчет эффекта финансового рычага для ОАО «Русгидро»

Рассчитаем каждый из коэффициентов рентабельности и оценим эффект финансового рычага для предприятия ОАО “Русгидро” за 2013 год.

ROA = 35321 / 816206 =4,3%

ROE = 35321 / 624343 = 5,6%

Эффект финансового рычага (DFL) = ROE – ROA = 5,6 – 4,3= 1,3%

Эффект показывает, что использование заемного капитала предприятием ОАО “Русгидро” позволило увеличить прибыльность деятельности на 1,3%. Размер эффекта финансового рычага от рентабельности капитала составляет около

30%, что является оптимальным соотношением и показывает на результативное управление заемным капиталом.

Резюме

Эффект финансового рычага показывает эффективность использования заемного капитала предприятием для роста его эффективности и прибыльности. Повышение прибыльности позволяет реинвестировать средства в развитие производства, технологии, кадрового и инновационного потенциала. Все это позволяет повысить конкурентоспособность предприятия. Неграмотное же управление заемным капиталом может привести к быстрому росту неплатежеспособности и возникновению риску банкротства.

Автор: к.э.н. Жданов Иван Юрьевич

Источник

Финансовый рычаг (левередж) — подробное описание

В физике рычагом или левереджем называют применение специального механизма, изобретенного 3 тысячи лет назад в Древней Греции — физического рычага, позволяющего поднимать большие веса малым усилием. В XX веке впервые было разработано определение «финансового рычага». Далее мы подробно поговорим про него.

1. Что такое финансовый рычаг простыми словами

Чаще всего понятие финансового рычага связано с анализом хозяйственной деятельности предприятия.

Заёмные средства представляют собой часть финансовых ресурсов предприятия, которыми предприятие оплачивает свои активы и расходы, связанные с текущей деятельностью. Одним из основных постулатов финансового менеджмента западных компаний является утверждение: «прибыль нужно зарабатывать, прежде всего, не на своих, а на чужих деньгах».

В бухгалтерском учёте заёмные средства фигурируют как обязательства, то есть предприятие обязано вернуть эти деньги в определённый срок.

В Концептуальных основах бухгалтерского учёта, разработанных и утвержденных «Советом по стандартам финансовой отчетности при Американском институте дипломированных бухгалтеров» (FASB), дано определение обязательства как вероятного будущего оттока экономических выгод, возникающего из-за существующих обязательств одного субъекта, передать активы или предоставить услуги другому субъекту, в результате операций или событий, возникших в прошлых периодах.

Заёмный капитал играет важную роль в хозяйственной деятельности компании. Как бы не хотелось обойтись без заимствований, но чаще всего предприятию, особенно, быстрорастущему, без этого трудно обеспечить желаемый уровень роста всех финансовых показателей.

Поскольку обязательства — это будущие выплаты, одним из важнейших моментов является определение эффективности их использования. До момента своего погашения они являются частью капитала предприятия и используются в хозяйственной деятельности. Использование заёмных средств может быть как эффективным для предприятия и приносить ему прибыль, так и неэффективным, то есть уменьшать собственный капитал предприятия.

Заёмный капитал должен способствовать повышению доходности собственного капитала, увеличению прибыли и рентабельности капитала компании в целом.

2. Отношение долга к собственному капиталу

Чаще всего, когда речь идёт о предприятии, финансовым рычагом называют соотношение:

Где долг — это все финансовые обязательства предприятия, по которым уплачиваются проценты.

Предприятие считается финансово устойчивым, если собственные средства превышают привлечённые в 1-2 раза. При анализе финансового состояния предприятия важно не только абсолютное значение этого показателя, но и тенденция его изменений за анализируемый период.

Чем выше этот коэффициент, тем ниже уровень финансовой устойчивости заёмщика и выше риск невозврата предоставленных кредитов.

Соотношение заёмного и собственного капитала настолько важный показатель финансового благополучия предприятия, что часто кредиторы устанавливают для заёмщика ограничение по уровню этого показателя, так называемые ковенанты.

Принимая решение о привлечение кредитов, руководство компании всегда стоит перед дилеммой, перевесит ли польза от дополнительного капитала риски связанные с ростом финансового рычага.

Кредит — это не только источник ресурсов, но и «генератор» расходов в виде процентных платежей за чужие деньги. Заёмные средства хороши только тогда, когда их использование существенно повышает эффективность работы предприятия, не слишком сильно ухудшая его финансовую устойчивость.

Предприятие, имеющее большую долю заёмных средств, имеет мало маневра капиталом. В случае непредвиденных обстоятельств, таких как: падение спроса на продукцию, рост цен на сырьё и материалы, снижение цен на производимый товар, платёжеспособность предприятия может оказаться под угрозой. Кроме того, ухудшение финансового положения, усложнит для компании получение новых кредитов, а значит, увеличит вероятность кассовых разрывов, неисполнения обязательств по уже имеющимся кредитам и банкротства.

Одной из основных проблем привлечения заемного капитала является эффективное его использование. Заёмный капитал должен способствовать повышению доходности собственного капитала, увеличению прибыли и рентабельности капитала компании в целом.

3. Эффект финансового рычага — формула расчёта

Одним из показателей, применяемых для оценки эффективности использования заёмных средств, является (ЭФР), который показывает, насколько процентов увеличивается рентабельность собственного капитала за счёт привлечения заемных средств в оборот компании. Он возникает в том случае, когда рентабельность совокупного капитала превышает средневзвешенную стоимость заемного капитала (WACC).

В международной практике ЭФР называют «левериджем».

- С — ставка налога на прибыль;

- ЗК — средняя за период сумма заемного капитала;

- СК — средняя за период сумма собственного капитала;

- ROA — рентабельность активов, %;

- WACC — средняя расчетная ставка процента за кредит, %;

3.1. Дифференциация финансового рычага

Разность ROA и WACC называют «» (дифференциал), то есть снижением рентабельности в результате уплаты процентов за кредит. Нет жестких критериев для значения дифференциала, кроме как чем больше дифференциал, тем меньше финансовый риск.

Но в некоторых источниках можно найти попытки систематизировать этот показатель и связать с его значением определенные уровни риска.

| Величина дифференциала, % | Уровень финансового риска |

|---|---|

| > 10% | Низкий |

| 5 — 10 | Умеренный |

| 0 — 5 | Умеренно-высокий |