- Финансово экономическая модель бизнес плана

- Построение финансово-экономической модели предприятия

- Финансово-экономическая модель (ФЭМ) проекта или бизнеса. Как рассчитать эффективность (рентабельность), окупаемость проекта (бизнеса)?

- Финансово-экономическая модель: 10 правил разработки

- Пять правил содержания модели

- Пять правил удобства модели

Финансово экономическая модель бизнес плана

Мы отказались от создания сложной финмодели, включающей операционный план, механизмы привлечения финансирования, расчёт баланса и оценку стоимости бизнеса. Также ввели упрощения, не принятые среди профессиональных финансистов. Повторимся: бизнес-модель делается под конечного пользователя, а не для галочки.

По опыту работы с франчайзинговыми проектами можно сказать, что даже несмотря на подробный ликбез по финансам, зачастую у франчайзи все равно остается масса вопросов по составленным документам.

В большинстве финмоделей предпосылки и выводы разнесены по финмодели. Пользователь меняет исходные данные, а потом ищет, на что они влияют. Для франчайзинговых проектов это неприемлемо.

Создание отдельного листа с дашбордом не подходит — франчайзи в нём непременно запутается. Поэтому в приведенном расчете графики меняются сразу. Слева — ввод данных; справа — удобные визуализации. Позитивные отзывы франчайзи подтвердили правильно выбранной структуры шаблона.

Microsoft Excel начинает безнадёжно устаревать. Понимая это, мы рекомендуем своим клиентам переходить на инструменты Google Sheets. Преимущества последнего — онлайн-редактирование, удобное одновременное использование документа и стабильность работы системы.

Тем не менее, для Coffee Moose было принципиальным использование Microsoft Excel —

франчайзи проекта — консервативные люди, не знакомые с интерфейсом Google Sheets. Знайте своих пользователей — бизнес-модель составляется для них, а не для вас!

Для подготовки финмодели можно опираться на требования ВЭБ, запросы от банков или на индивидуальные потребности. Если вы не понимаете, как работает финансовое моделирование, ищите исполнителя, который ответит на все вопросы и окажет поддержку даже после завершения проекта.

Источник

Построение финансово-экономической модели предприятия

Нужно признать, что многие компании малого и среднего бизнеса оказались не готовы к кризисам и были вынуждены с целью выживания судорожно и хаотично проводить реструктуризацию. В статье «Вынужденное сокращение бизнеса» автор поделился своим опытом преобразований, основанных на финансовой модели предприятия. Компании, использовавшие подобный инструмент для рационального сокращения масштабов деятельности, уже оценили его важность.

В этой статье мы хотим напомнить о методике построения финансово-экономической модели, которая может стать инструментом управления сокращением масштабов бизнеса. Для построения такой модели лучше воспользоваться одной из программ бизнес-планирования, имеющихся на рынке. Экономику компании можно промоделировать и в Excel, но

- трудоёмкость такой работы будет выше,

- гибкость модели — меньше,

- не исключены технические ошибки.

Тем не менее, из методических соображений далее представлена методика построения финансово-экономической модели в Excel, поскольку выбор и описание одной из программ бизнес-планирования не является предметом этой статьи.

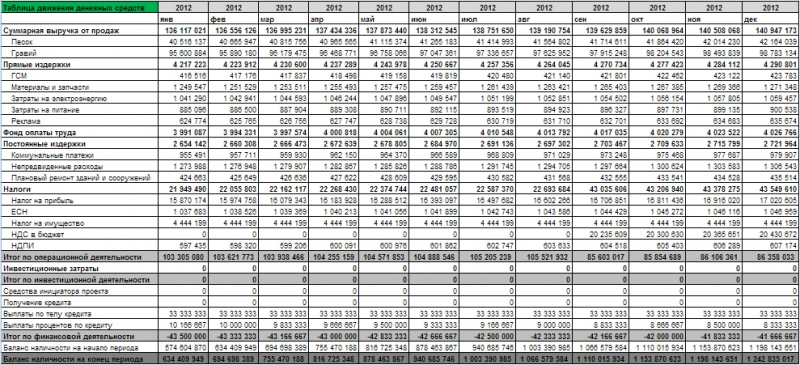

Построение модели в Excel начинается с формирования бюджета доходов и расходов (БДР). В обычном варианте бюджетирования плановые значения доходов и расходов представляют из себя константы, определённые при формировании бюджета на основании статистики прошлого периода и планов деятельности компании. При построении финансово-экономической модели эти константы в расходных статьях должны быть заменены на формулы, зависящие от параметров, причём с такой детализацией, которая позволит моделировать различные варианты сокращения бизнеса.

Таким образом, для каждой значимой расходной статьи бюджета доходов и расходов нужно:

- Определить перечень параметров, от которых статья зависит,

- Определить формулы зависимости,

- Сформировать исходные значения параметров, в виде, удобном для моделирования вариантов развития,

- Ввести формулы в БДР,

- Создать необходимые связи с параметрами.

В Таблице приведён пример списка некоторых статей БДР с перечнем рекомендуемых параметров.

кол-во сотрудников офиса

объём товарного запаса

программа развития средств ИТ

Расходы по набору работников

Как видно из примера, для построения финансово-экономической модели бизнеса необходимо ввести в таблицы Excel расходы по таким программам, как продвижение, развитие средств ИТ, и рассчитать стоимость таких ресурсов, как транспорт, оргтехника и другие.

Особого внимания требует планирование доходной части БДР. Если методика моделирования расходной части мало зависит от типа продуктового и клиентского рынка, то план доходов строится в каждом случае по-разному. Например, для компаний, работающих на промышленном рынке, наиболее достоверный план основывается на прогнозах наиболее крупных клиентов. Предприятия, участвующие в выполнении федеральных и региональных программ, будут вынуждены учесть данные соответствующих бюджетов. Для компаний, оперирующих на рынке FMCG, можно воспользоваться статистикой прошлого периода, скорректированной с учётом аналитических данных о сокращении потребления на соответствующем рынке в кризисный период.

Теперь перейдём к построению бюджета движения денежных средств (БДДС). БДДС рассчитывается на основе БДР и ряда дополнительных параметров. На Рис. 1 представлена схема расчёта БДДС торговой компании. В представленном примере для расчёта БДДС используются такие параметры как оборачиваемость по складу, условия оплаты реализации клиентами, условия оплаты поставщикам товаров и услуг, планы продаж, планы инвестиционной и финансовой деятельности. Подробнее об этом смотрите в нашем вебинаре «Управление оборотными средствами с помощью БДДС».

Таким образом, мы получаем БДР и БДДС, данные в которых зависят от параметров моделирования. Теперь к модели нужно добавить формулы расчёта финансового результата, и можем приступить к моделированию вариантов сокращения бизнеса. О том, какие данные входят в финансовый результат, можно узнать, посмотрев запись нашего вебинара по ссылке.

В результате работы по моделированию экономики предприятия владельцы компании получают инструмент, позволяющий построить прогноз финансового результата каждого из вариантов сокращения бизнеса. Решение, как всегда, остаётся за человеком и в этот момент понадобится интуиция и опыт руководства. Важно, что решение принимается на основе объективных данных, а не эмоций, которые могут и подвести.

Рис 1. Схема построения бюджетов

Пример финансово-экономической модели в Excel размещён на нашем сайте. Как заказать построение модели можно узнать по представленной ссылке. В разделе «Стоимость финансовой модели» вы узнаете о возможностях оптимизации её цены.

Если вы заполните эту форму, мы подготовим коммерческое предложение, учитывающее особенности вашей задачи.

Как заказать наши услуги

В соответствии со ст. 1274 ГК РФ при публикации материала сайта в Интернете, указание авторства и индексируемая ссылка на источник публикации обязательны.

Источник

Финансово-экономическая модель (ФЭМ) проекта или бизнеса. Как рассчитать эффективность (рентабельность), окупаемость проекта (бизнеса)?

Чем еще мы можем быть полезны:

— разовые консультации по грантам, субсидиям, льготам;

— экспертиза разработанных (Вашими силами) документов и заполненных форм заявки;

— консультации по финансово-экономическим, правовым вопросам;

— получение целевого финансирования, налоговых льгот, грантов и субсидий, иных видов поддержки, сопровождение проекта заявителя в конкурсах региональных и федеральных органов власти;

— разработка концепции развития (стратегии), бизнес-плана, технико-экономического обоснования (ТЭО), меморандума, презентации, паспорта проекта, пакета документации проекта;

— проведение исследований рынков (маркетинговых);

При необходимости — обращайтесь к нам!

Разработка финансовой модели.

Финансовая модель — это документ в формате MS Excel, Project Expert, Альт-Инвест, содержащий расчет необходимых финансовых показателей проекта (срок окупаемости, внутренняя норма рентабельности, NPV проекта и т.д.) на основании данных о предполагаемых затратах и планируемом объеме продаж.

При изменении входных параметров финансовые показатели пересчитываются автоматически. Это позволяет проанализировать, от каких показателей в первую очередь зависит прибыльность проекта, выявить «узкие места», провести анализ финансовой устойчивости, а также оценить различные сценарии развития событий. Кроме того, с помощью финансовой модели можно провести анализ затрат и оптимизировать издержки.

Финансовая модель является незаменимым инструментом для людей, которые хотят четко понимать, что представляет собой бизнес, которым они планируют заниматься. Кроме того, разработка финансовой модели необходима для того, чтобы оценить перспективность проекта и рассчитать его финансовые показатели (что является обязательным требованием подавляющего большинства инвесторов).

Сроки разработки финансовой модели составляют от нескольких часов до 1-й недели и зависят от полноты предоставляемых первичных данных клиентом.

Стоимость работ по расчету ФЭМ по одному сценарию на основе информации, предоставленной заказчиком, обычно составляет от 5 000 до 35 000 рублей

Мы будем рады помочь Вам в решении Ваших задач.

По любым возникающим вопросам и за дополнительной информацией, пожалуйста, обращайтесь.

Сотрудники компании «Верное решение» оказывают услуги консультационного сопровождения для предпринимателей, консультируют по финансово-экономическим, правовым вопросам, маркетингу, иным вопросам развития бизнеса.

Мы предлагаем Вам воспользоваться комплексом услуг Компании:

- консультационная и информационная поддержка участников государственных конкурсов на соискание государственной поддержки в виде налоговых льгот, грантов и субсидий, иных видов поддержки, сопровождение проекта заявителя в конкурсах Республики Татарстан и России (мы помогли нашим клиентам привлечь более 9 миллиардов рублей государственных средств, в том числе из бюджета РФ — более 5,5 миллиардов рублей)

- разработка концепции развития (стратегии), бизнес-плана, технико-экономического обоснования (ТЭО), меморандума, презентации, паспорта проекта, подготовка пакета документации по проекту (мы оказали более 850комплексов таких услуг),

- проведение исследований рынков (маркетинговых) продукта, работ, услуг, поиск рыночных ниш, анализ конкурентной среды и перспектив развития

- помощь финансиста, экономиста, юриста, маркетолога для привлечение государственных и частных инвестиций, партнеров в проект, бизнес (мы провели более 8000 консультаций для малого и среднего бизнеса),

Источник

Финансово-экономическая модель: 10 правил разработки

Финансово-экономическая модель — это способ воспроизведения реальных экономических процессов (движение денежных средств, материальные потоки ресурсов, сбыт продукции, погашение кредита и т.д.) в виде математических динамических связей. Для удобства работы модели формируются в компьютерных программах (в Excel, ERP-системах или более сложных программных модулях).

Зачем могут понадобиться такие модели финансовому директору, экономисту, да и в принципе любому топ-менеджеру? В первую очередь для того, чтобы просчитывать последствия управленческих решений, прежде чем принимать их. При верно построенной модели можно «проиграть» различные варианты и с приемлемой вероятностью предсказать плановые результаты (например, как повлияет на себестоимость внедрение нового оборудования, насколько упадет годовая прибыль при временном закрытии точек продаж). С помощью моделей можно прогнозировать финансово-экономические результаты, планировать бюджеты, оптимизацию расходов компании, формировать платежный календарь, делать многое другое. Как представляется, многие из читателей «Финансового директора» в том или ином виде уже занимались построением экономических моделей. Поэтому хотелось бы обозначить наиболее важные и общие правила, которым нужно следовать при построении практически любой модели. Пусть это будет «памятка», которую всегда хорошо держать под рукой и с которой можно сверяться. Есть два необходимых и достаточных качества модели, которая может быть признана удачной. Модель должна быть содержательной и удобной.

Содержательной — значит, способной просчитывать качественные и осмысленные результаты. А это весьма непросто, учитывая сложность и многоаспектность бизнес-ситуации, непредсказуемость рынка и ограниченность любого модельного упрощения. Удобной— то есть простой и приятной в работе. Наши десять правил как раз про эти качества — содержание и удобство.

Пять правил содержания модели

1. Правило «целевого назначения»: при подготовке модели нужно ясно осознавать, каким целям она послужит и на выполнение каких задач ориентирована.

Основной целью модели является поддержка принятия управленческих решений. Отличие финансово-экономического моделирования от игры в «Монополию» состоит в том, что после расчетов могут последовать затраты самых что ни на есть настоящих денег, запуск реальных проектов, сокращения живых людей и согласование ощутимых рисков. Поэтому, прежде чем с головой кидаться в моделирование, нужно зафиксировать цели и задачи данной модели и результаты, которые она должна принести. Четко ответьте себе на следующие вопросы.

Могу ли я вообще обойтись без модели?

Ответ может быть таким: «Тут и так понятно, что проект и за 5 лет не окупится, можно и не считать!».

Если не могу обойтись без модели, то какую конкретную пользу мне эта модель должна принести и какой результат я ожидаю?Например: «С помощью модели я смогу спрогнозировать потребность компании в оборотных средствах в течение следующего года в зависимости от колебаний спроса на продукцию и уровня цен на материалы. Результатом будут прогнозные балансы на каждый месяц в трех вариантах: оптимистическом, пессимистическом, реалистическом».

Кто отвечает за принятие решения по результатам моделирования? Весьма часто модель обосновывает стратегический выбор по выходу на новые рынки, поглощению другой компании (это функции генерального директора), повышению цен и внедрению бонусной системы скидок (это «вотчина» коммерческого директора), внедрению новой системы премирования (значит, не обойтись без участия директора по персоналу) и т.д. В этом случае мы должны приложить все усилия к тому, чтобы модель не стала еще одной «мудреной новинкой» финансистов, а была полностью принята и осознана теми, кто принимает решения. При проектировании внедрения бизнес стратегии организации весьма часто модель обосновывает стратегический выбор по выходу на новые рынки, поглощению другой компании (это функции генерального директора), повышению цен и внедрению бонусной системы скидок (это «вотчина» коммерческого директора), внедрению новой системы премирования (значит, не обойтись без участия директора по персоналу) и т.д. В этом случае мы должны приложить все усилия к тому, чтобы модель не стала еще одной «мудреной новинкой» финансистов, а была полностью принята и осознана теми, кто принимает решения.

Определенность задач, которые решает модель, и фиксация перечня ее пользователей определяют всю логику построения модели:

- какие показатели мы используем, какие математические связи закладываем, какую часть организации или проекта описываем и т.д. Нужно четко определить:

- какие показатели у нас будут моделируемыми — свободно изменяемыми, так как в реальности мы действительно можем на них повлиять: цены на нашу продукцию, объем нормативного запаса, количество нанятых сотрудников и др. (рис. 1);

- какие показатели будут сценарными — не зависящими от наших решений, например, цены на основные материалы от поставщиков, уровень инфляции, курсы валют и т.п. Их мы также будем менять, чтобы рассматривать различные сценарии развития событий;

- какие показатели будут результирующими — отражающими интересующие нас последствия наших решений. Если нам достаточно финансовых результатов, то удобнее всего эти показатели выводить в виде трех стандартных прогнозных отчетов: балансов, отчетов о прибылях и убытках, кэш-фло (отчет о движении денежных средств).

Рис. 1. Стандартная конфигурация финансово-экономической модели

Ясная постановка целей и задач играет еще одну важную роль. Кроме понимания того, что необходимо закладывать в модель, мы понимаем, что в нее не надо закладывать. Модель должна быть сфокусированной, то есть содержащей только те элементы и связи, которые нужны для решения задачи. Например, если нам необходимо оперативно принять принципиальное решение о запуске или отказе от нового продукта, нужно быстро подготовить гибкую модель с самыми важными показателями окупаемости. Не устояв перед соблазном углубиться в детальные расчеты (вплоть до технико-экономического обоснования), мы потеряем время и не решим поставленной задачи по принятию решения.

Помните, что всегда нужно стремиться к упрощению, насколько это возможно. Ведь если мы не строим эконометрические модели для Федеральной резервной системы США, а лишь хотим «прикинуть» фонд оплаты труда для нового отдела, то, конечно, здесь можно обойтись без уравнений множественной регрессии, стохастических процессов и другого наследия Нобелевских лауреатов по экономике.

2. Правило «адекватности»: модель должна в существенных аспектах отражать реальность хозяйственной деятельности предприятия, отрасли и рынка, а не оперировать мнимыми величинами.

Несмотря на кажущуюся очевидность этого утверждения, именно о нем чаще всего и забывают при моделировании. И тогда модельные расчеты допускают десятикратное количество производственных смен, отрицательные значения складских запасов и прочую нелепицу. Каждый раз, придумывая новую строчку в модели или устанавливая зависимости между параметрами, ловите себя на мысли: «А что стоит за всем этим в реальном бизнес-процессе?». Особенно обратите внимание на модельные связи между показателями — они должны быть максимально приближенными к реальным. Есть, разумеется, связи математические — с ними проще: объем выручки напрямую влияет на маржинальную прибыль, ставки процента влияют на финансовый рычаг и т.д. Но есть связи «качественные», для которых не всегда можно подобрать подходящую функцию. Примеры таких связей — влияние износа оборудования на долю брака; влияние уровня доверия вкладчиков банка на объемы привлечения средств; влияние роста рекламных затрат на увеличение продаж. Для их идентификации лучше воспользоваться экспертным мнением в данной области, опросить профессионалов или «подсмотреть» в исследованиях и аналитических материалах, оценить финансовые стратегии организаций в своей отрасли. После проведения такого анализа становится понятно, что, например, увеличение тиража печатных изданий не дает пропорционального прироста доходов от продаж (из-за увеличения доли списания) или что во многих бизнесах работает экономия не на масштабе производства, а масштабе маркетинга.

3. Правило «ограничений»: в модель закладывается не все подряд, а наиболее важные параметры и взаимосвязи.

Как было указано ранее, модель должна быть «сфокусированной», то есть содержащей только те элементы и связи, которые необходимы для целей модели. Но при подготовке расчетов велик соблазн учесть все возможные (даже самые незначительные) факторы, которые могут повлиять на итоговый результат. Как раз этого делать категорически нельзя по двум причинам.

Во-первых, как известно, 20% причин определяют результат на 80%. Конечно, о соотношении 20/80 можно спорить, но в любом случае у нас нет никакого морального права растрачивать свое время на незначительные факторы. Идеальная карта местности — карта размером с местность, но тогда зачем нам такая карта? Если наша модель и без того отражает ситуацию на 80%, то «карта» такого масштаба уже в достаточной степени информативна. Дальнейшая детализация скажется на полезности модели не так сильно, хотя займет много времени.

Во-вторых, нужно помнить, что мы создаем именно модель, а сама сущность модели заключается в некотором упрощении. Попытка загнать в упрощенную имитацию действительности все возможные факторы без тонкого и тщательного анализа может исказить ее, ведь с каждым новым параметром растет риск расчетной ошибки.

4. Правило «проверки»: модель необходимо тестировать, то есть соотносить с данными учета, а также согласовывать с экспертами.

Всегда помните, что ваша модель может, что называется, «оторваться от земли» — перестать адекватно отражать экономическую суть моделируемых процессов. Это может быть связано с банальной нехваткой данных, неверным их истолкованием, недостаточным пониманием нюансов бизнеса или динамики рынка. При подготовке модели обращайте внимание на то, верно ли соотносятся показатели с учетной политикой компании (использование разных методик учета может существенно исказить данные). Чтобы модель не стала «вещью в себе», показывайте ее тем, кто близко знаком с данным бизнесом, понимает рынок или просто хорошо осведомлен о некоторых особенностях конкретного проекта или компании. Вам с высокой вероятностью укажут на многие «ляпы» и неточности. Даже если вы считаете себя умудренным экспертом в этой области, «незамыленный» взгляд со стороны может принести новые идеи и удачные поправки. Другой способ проверки работоспособности модели — расчет на «контрольном примере». Например, можно загрузить данные за прошлый отчетный период и проверить, совпадают ли расчетные результаты в модели с фактическими. Анализ возникших отклонений позволит точнее настроить расчетную логику модели.

5. Правило «актуальности»: в процессе подготовки или расчетов модель не должна «отставать» от возможных изменений в реальности.

Как правило, модели ценны не сами по себе, а по той причине, что представляют собой рабочий инструмент для принятия решений. Этот инструмент должен быть готов и работоспособен к тому моменту, когда будут осуществляться конечные расчеты. При этом, когда модель будет «вылизана», она может уже безнадежно устареть с точки зрения содержания. Рыночные условия, бизнес-ситуация, внутренняя структура компаний и проектов, даже законодательство и учетная политика — все это меняется. Запоздалое понимание этого может перечеркнуть все усилия по построению модели.

Поэтому не забывайте проверять, не содержит ли модель устаревших элементов. Если у вас есть представление о крайнем сроке, до которого существенных изменений не должно произойти, составьте график подготовки модели и старайтесь ему следовать. Нужно получить «волшебное ускорение» — попробуйте разработку системы мотивирующих схем.

Итак, мы рассказали про пять правил, касающихся содержания модели. Но даже самая продуманная модель может быть безнадежно погребена под бременем своего слишком сложного и/или бездарного технического исполнения. Поэтому сформулируем еще правила удобства модели. Следуя им, разработчик не допустит того, чтобы хорошо продуманная модель оказалась бесполезной из-за неудобного технического исполнения.

Пять правил удобства модели

1. Правило «юзабилити»: техническое воплощение модели определяется запросами и особенностями ее пользователей и должно быть интуитивно понятным для работы.

Так же как правило «целевого назначения» является золотым для правил содержания, так и правило «юзабилити» является важнейшим для правил удобства. Юзабилити — это концепция удобства пользования интерфейсом программных средств, заключающаяся в логичности, простоте и интуитивной понятности всех элементов управления. Этот же термин можно применить к работе с моделями. Если с моделью будут работать другие, постарайтесь отнестись к пользователям как к VIP-клиентам. Изучите клиента, подумайте, насколько он «дружит» с программными средствами, что ему удобно, а что не очень. Такая клиент-ориентированность поможет понять, в какой программной «оболочке» лучше всего реализовать модель, насколько ее можно упростить (а может, наоборот, не тратить на это время), как сделать процесс работы с ней максимально простым. Даже если вы делаете модель исключительно для себя, помните, что, вернувшись к ней через год, можете не разобраться в своих «навороченных» расчетах, если они не будут качественно исполнены технически.

2. Правило «приборной доски»: ввод моделируемых данных и вывод основных результатов должны располагаться рядом друг с другом. Конечно, сильно в этом деле помогает автоматизация. Даже простая автоматизация системы продаж может серьезно улучшить систему.

Однако, у вас может быть сколько угодно промежуточных расчетов и они могут рассчитываться где угодно. Но постарайтесь сделать так, чтобы конечные и важные результирующие показатели находились рядом с моделируемыми, то есть теми, которые можно изменять вручную. Это даст возможность при введении данных сразу видеть, «не отходя от кассы», как инициативы повлияли на итоговый результат.

Хорошо, если в модели можно видеть слева «панель управления» — моделируемые параметры, на которые мы «нажимаем», а справа — «приборную доску», где немедленно отражаются индикаторы: ключевые финансовые показатели, результаты внесенных изменений (рис. 2). Например, подняли цены на определенный процент, спрогнозировали объем продаж, запланировали рекламные затраты — и тут же увидели, насколько увеличилась прибыль, как изменилась структура баланса и потребуется ли дополнительное кредитование. Просто и виртуозно!

Рис. 2. Пример «приборной доски» модели банка

3. Правило «устойчивости»: необходимо свести к минимуму возможность «расстройства» модели из-за неверного ее использования.

Компьютерная оболочка экономических построений, особенно если это простой Excel, очень уязвима для различных «расстройств». Лишний раз ввели текст вместо цифры, указали несуществующий код, поделили где-нибудь на «ноль» — и модель полностью «поплыла» и стала совершенно непригодной для работы. Старайтесь по возможности делать модель устойчивой к такого рода проблемам. Каким образом?

Во-первых, с помощью запрета на исправление ячеек с алгоритмами. Защищайте все необходимое от редактирования — так вы обезопасите их от непреднамеренного повреждения.

Во-вторых, введите процедуру проверки. В модели должны быть контрольные суммы и индикаторы, показывающие, что расчеты нигде не нарушены. В-третьих… Наверное, перечислять можно долго. Поэтому лучше всего в процессе подготовки отдайте модель кому-нибудь «поиграться». Поверьте, скорее всего, через несколько часов она вернется к вам совершенно «неработоспособной». Посмотрите, из-за чего это произошло, и постарайтесь минимизировать эти риски.

4. Правило «визуализации»: потенциал цвета, шрифтов, диаграмм и графиков должен использоваться активно и содержательно.

Не стесняйтесь «раскрашивать» строки, выделять наиболее важные данные, выводить графики для динамических величин, диаграммы для сравнений и т.п. Время работы с моделью существенно сократится, если вам не нужно будет каждый раз, глядя на стройный ряд молчащих цифр, прикидывать в уме, что же все это значит. Ясная графическая поддержка облегчает работу и концентрирует наше мышление. Кроме того, потом гораздо проще готовить презентацию результатов — можно сразу копировать из модели графики, диаграммы и содержательно оформленные таблицы. При этом, конечно, нужно соблюдать умеренность. Если у вас светло-зеленым отражена кредиторская задолженность, ядовито-салатовым дебиторская, кроваво-красным — убытки, нежно-розовым — запасы и все это «накрыто» плотным слоем диаграмм без названий и подписей, то работа с такой моделью может стать не самым приятным занятием.

5. Правило «гибкости»: цепочка расчетов в модели должна быть прозрачной и легко поддающейся корректировке и исправлению.

При работе с будто бы готовой моделью обязательно возникнут не предвиденные ранее ошибки, понадобится корректировка формул, изменение исходных данных и т.п. Надо понимать, что это абсолютно неизбежно даже при самом проницательном разработчике. И если создатели модели в погоне за удобством «загнали» все сложные расчеты куда подальше — это может сыграть с ними злую шутку. Если понадобится «чуть-чуть» подкорректировать модель, мы можем уже десять раз забыть, что, где и как считалось. Поэтому пусть формулы будут подписаны, самые важные связи — объяснены в примечаниях, а структура модели — логична и последовательна. Лучше уделить одну минуту написанию примечания, чем потом потратить часы на поиск и восстановление логики всех связей и цифр. Это сначала нам кажется, что мы помним все, что сделали. Пусть модель не будет «черным ящиком» — она должна прозрачно показывать не только ввод и результаты, но и логику связей и их изменений.

Удачи вам, коллеги, в «модельном» деле!

Почитайте также: как соотнести внедрение новой финансово-экономической модели с оптимизацией затрат предприятия.

Статья опубликована в журнале «Финансовый директор» (август, 2012)

Вам может понравится прочитать и эти материалы

Источник