Инвестиции и факторы, их определяющие. Мультипликатор инвестиций

Под инвестициями понимают вложения средств в создание новых или совершенствование и увеличение действующих мощностей производственного или непроизводственного назначения. Примером инвестиций в непроизводственную сферу могут быть инвестиции в строительство или ремонт жилья, объектов социальной инфраструктуры: учреждений образования, здравоохранения и др. Поэтому инвестиции, с учетом их назначения, подразделяются на:

1) производственные инвестиции (в основной капитал);

2) инвестиции в товарно-материальные ценности, включая готовую продукцию (запасы готовой продукции, технологического сырья, прирост незавершенного производства);

3) инвестиции в жилищное строительство и другие объекты социальной сферы.

Инвестиции – это второй (после потребительского спроса населения) важнейший компонент совокупного спроса. Их доля в структуре совокупного спроса составляет 20-30%. Поэтому изменения в объемах инвестиций существенно влияют на динамику совокупного спроса и, соответственно, на производственную активность субъектов хозяйствования. Инвестиционные расходы – это расходы на покупку инвестиционных товаров (строительных материалов и техники, необходимых для возведения зданий и сооружений, различного рода оборудования и приборов и т.п.).

Источником инвестиций являются как собственные денежные средства хозяйствующих субъектов (накопленные прибыль, амортизационные отчисления), так и наемные (кредиты, средства государственного бюджета). А так как амортизационные отчисления предназначены для возмещения изношенного основного капитала, то принято различать валовые и чистые инвестиции. Валовые инвестиции – это вся сумма денежных средств, вложенных в создание производственных мощностей. Чистые инвестиции – это валовые инвестиции за минусом амортизации.

Наиболее значимым источником инвестиций являются банковские кредиты. А так как денежные средства банков, предоставляемые в кредит, есть аккумулированные банком сбережения населения, то можно констатировать, что сбережения домашних хозяйств выступают важнейшим источником инвестиций. И, если сбережения выступают как своеобразные изъятия или утечки денежных средств из экономического оборота, ограничивающие расходы на текущее потребление, то инвестиции представляют собой своеобразные экономические инъекции или обратный возврат аккумулированных денежных средств в экономический оборот. Отсюда следует, что сбережения и инвестиции влияют на объем совокупного спроса в различных направлениях. Сбережения способствуют сокращению спроса. А инвестирование, напротив, его увеличению.

Говоря о роли инвестиций в развитии национальной экономики, следует отметить, что в краткосрочном периоде увеличение инвестиций способствует только увеличению совокупного спроса, объем же предложения остается неизменным. В долгосрочном же периоде увеличение инвестиций вызывает увеличение и совокупного спроса, и совокупного предложения, поскольку инвестиции в основной капитал расширяют производственные возможности экономики, создают базу для экономического роста.

Факторы объема инвестиций. На величину и динамику инвестиций оказывают влияние следующие факторы:

1) ожидаемая норма чистой прибыли от инвестиций;

2) реальная ставка ссудного процента, представляющая собой номинальную ставку, скорректированную на уровень инфляции. Для осуществления инвестиций инвесторам часто не хватает собственных средств, поэтому возникает потребность в кредите. Инвестору выгодно будет прибегать к заемным средствам только в том случае, если реальная ставка ссудного процента будет меньше ожидаемой нормы чистой прибыли от инвестиций;

3) размеры сбережений населения, являющиеся источником инвестиций;

4) уровень налоговой нагрузки на бизнес;

5) объем основного капитала и степень его использования;

6) изменения в технике и технологии производства и др.

Инвестиции влияют на объем национального дохода, вызывая его рост, причем на величину большую, чем первоначальный прирост инвестиций. Эта взаимосвязь была объяснена Дж.М. Кейнсом, который ввел понятие эффект мультипликатора. Действие мультипликатора основано на том, что расходы, сделанные одними экономическими субъектами, обязательно превращаются в доходы других экономических субъектов, которые, в свою очередь, часть этих доходов расходуют, создавая тем самым доходы третьим субъектам и т.д. В результате общая сумма доходов будет больше, чем первоначальная сумма расходов. Так, увеличение инвестиций, например, на 100 млн. ден. ед. приведет к увеличению спроса на рабочую силу, кредитные ресурсы, инвестиционные товары. Этот рост спроса обусловит рост доходов в виде заработной платы, процента и прибыли и, как следствие, увеличение потребления домашних хозяйств. Рост расходов на потребление – это увеличение доходов других домохозяйств и т.д. В итоге первоначальное увеличение инвестиций на 100 млн. ден. ед. приведет к более значительному увеличению совокупного дохода, причем на величину большую, чем исходные инвестиции. Мультипликационный эффект имеет тенденцию затухать, поскольку какая-то часть полученных доходов сберегается.

Следует отметить, что в рассмотренном случае с эффектом мультипликатора речь идет не об инвестициях вообще, а об автономных инвестициях, т.е. инвестициях, объемы прироста которых никак не зависят от динамики национального дохода, а связаны с неравномерным развитием научно-технического прогресса, необходимостью технического перевооружения производства, приростом населения, расширением внешних рынков и т.п. Именно эти инвестиции рассматривал в своем анализе Дж.М. Кейнс. Те же инвестиции, объем которых непосредственно зависит от изменений национального дохода и степени доходности капитала, есть индуцированные инвестиции.

Дата добавления: 2016-11-02 ; просмотров: 2232 ; ЗАКАЗАТЬ НАПИСАНИЕ РАБОТЫ

Источник

Сущность инвестиций, их виды. Факторы, влияющие на спрос и предложение инвестиций

Инвестиции – финансовые ресурсы, направляемые на расширение или реконструкцию производства, на повышение качества продукции и услуг, в образование кадров и на научные исследования.

Инвестиции – это вложения в какой-либо капитал с целью увеличения дохода собственника или владельца указанного капитала. Если доход увеличивается в масштабе всей национальной экономике, то такая ситуация приводит к мультипликативному эффекту. Мультипликатор (приращение дохода к приращению инвестиций) – числовой коэффициент, показывающий изменения количества величины в экономике при воздействии на каждую единицу этой величины.

Инвестирование может состояться, когда существует взаимный интерес у инвесторов и тех, кому нужно инвестирование, когда это инвестирование выгодно. Зависит от макроэкономических процессов.

Факторы, влияющие на инвестиции: Уровень учетной процентной ставки, уровень ставки банковского процента, величина ожиданий прибылей, величина налогов, уровень инфляции, состояние спекулятивных операций.

Предложение инвестиций поступает от экономических субъектов, имеющих временно свободные денежные ресурсы (банки). На предложение влияют – инфляция, спад национальной экономики.

Изменение спроса на инвестиции могут происходить под влиянием всех факторов, которые могут, так или иначе, повлиять на ожидаемую прибыль. Основными из них являются следующие:

— ожидания предпринимателей — прогнозы будущей конъюнктуры рынка (объем спроса на товары, уровень цен, изменения в экономике, политике и т.п.).

— уровень налогообложения, поскольку при принятии инвестиционных решений предприниматели рассчитывают ожидаемую прибыль после уплаты налогов.

— издержки на основной капитал, его ремонт и обслуживание, т.к. с возрастание этих расходов будет снижаться ожидаемая норма чистой прибыли.

— научно-технический прогресс, а именно создание новой прогрессивной техники и технологии, новых видов товаров и услуг и т.д.

Инвестировать средства имеет смысл: · если предприятие получит большую выгоду, чем от хранения денег в банке; · если рентабельность инвестиций превышает темпы инфляции; · в наиболее рентабельные, с учетом дисконтирования, проекты; · если обеспечивается наибольшая экономическая выгода с наименьшей степенью риска.

— Валовые инвестиции— это общий объем инвестированных средств в определенном периоде, направленный на новое строительство, приобретение средств производства и на прирост товарно-материальных запасов.

— Чистые инвестиции— объем валовых инвестиций, уменьшенных на сумму амортизационных отчислений в определенном периоде.

По характеру участия различают прямые и непрямые инвестиции.

— Прямые — осуществляются при непосредственном участии инвестора в выборе проектов инвестирования и вложении средств.

— Непрямые— при опосредуемом участии инвестора другими лицами.

По формам собственности:

· Частные· Государственные· Иностранные· Совместные

По региональному признаку:

· Инвестиции внутри страны· Инвестиции за рубежом

Субъекты инвестиционной деятельности — инвесторы, заказчики, подрядчики, пользователи капитальных вложений.

Инвестиции: 1) Финансовые – вложение средств в ценные бумаги, которые выпущены предприятиями, а также в банковские депозиты. 2) Реальные –вложение средств в развитие производства и жилья. 3) Прямые– вложение капитала, которое обеспечивает контроль инвесторами зарубежных фирм и предприятий. 4) Портфельные– вложение капитала в ценные бумаги без права участия в управлении предприятиями или фирмами.

Источник

Инвестиции: сущность и факторы, определяющие их объем.

Инвестиции вслед за потреблением выступают вторым основным элементом совокупного спроса. Инвестиции – это вложения государственного или частного капитала в различные отрасли экономики как внутри страны, так и за ее пределами, с целью получения прибыли. Основу инвестиций составляют сбережения.

Различают следующие виды инвестиций:

· по форме собственности – государственные и частные инвестиции;

· по объектам вложения средств – финансовые инвестиции (вложения в ценные бумаги) и реальные инвестиции (вложения в создание или приобретение новых факторов производства: необходимого сырья, машин и оборудования, рабочей силы);

· по срокам осуществления – краткосрочные инвестиции (на срок от 1 года до 5 лет) и долгосрочные инвестиции (на срок свыше 5 лет);

· по динамике совокупного спроса – индуцированные и автономные инвестиции. Если причиной инвестиций является устойчивое увеличение спроса на национальный продукт, то они называются индуцированными. Под автономными инвестициями понимаются затраты, величина которых не зависит от изменения совокупного спроса, но оказывает прямое влияние на развитие экономики и уровень национального дохода. На величину автономных инвестиций влияют такие факторы, как динамика технического прогресса, изменения моды и вкусов потребителей, расширение внешних рынков;

· по составу – чистые и реновационные инвестиции. Чистые инвестиции предназначены для расширения производства, снижения его издержек, а реновационные (амортизация) – для замены выбывшего или изношенного оборудования. В совокупности чистые и реновационные инвестиции образуют валовые инвестиции:

К основным факторам, определяющим инвестиции, относятся: ожидаемая норма прибыли и ставка банковского процента. Если ожидаемая норма прибыли высока, то инвестирование считается выгодным, и инвестиции будут расти. В случае, если инвестор из-за отсутствия необходимых инвестиционных ресурсов или их недостатка вынужден прибегать к займу необходимых средств, он обязательно будет ориентироваться на банковскую процентную ставку. Она представляет собой цену, которую потенциальный инвестор должен заплатить, чтобы получить в банке кредит. Если ожидаемая норма прибыли (например, 10%) превышает ставку процента (скажем, 7%), то инвестирование будет выгодным и им стоит заниматься, и наоборот.

Инвестиции являются самой непостоянной частью совокупных расходов, и их изменение оказывает большое влияние на динамику общественного производства. Можно без преувеличения отметить, что благосостояние общества напрямую зависит от инвестиций. Причем сегодняшнее общественное благосостояние есть результат прошлых инвестиций, а сегодняшние инвестиции являются его основой в будущем. Это свойство инвестиций проявляет себя двумя эффектами: мультипликационным и акселерационным.

Для мультипликационного эффекта характерно то, что при каждых дополнительных инвестициях увеличение ВВП происходит в значительно большем размере, чем при первоначальных. Оценивается это макроэкономическое явление с помощью показателя, получившего название мультипликатора инвестиций.

Мультипликатор инвестиций (от лат. multiplico – умножаю) – это коэффициент, который показывает размеры роста ВВП при увеличении объема инвестиций, и определяется следующим образом:

Мультипликатор (МР) =

В свою очередь, рост ВВП вызывает увеличение национального дохода, что расширяет возможности последующего увеличения инвестиций. Данное обстоятельство приводит к возникновению в экономике акселерационного эффекта. Чтобы оценить его проявление, применяется акселератор инвестиций.

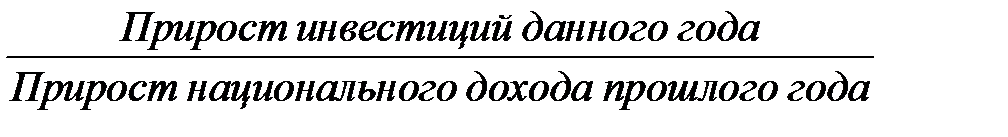

Акселератор инвестиций (от лат. accelero – ускоритель) – это коэффициент, показывающий зависимость прироста инвестиций данного года от прироста национального дохода прошлого года. Он определяется по следующей формуле:

Акселератор ( А) =

В то же время тенденция увеличения предельной склонности к сбережениям при росте располагаемого дохода находит свое отражение в устойчивом стремлении населения страны сберегать весомую его часть. В результате сбережения не трансформируются в инвестиции, что ведет к противоположному действию мультипликатора инвестиций: сокращение инвестиций вызывает снижение объема национального производства и темпов роста национального дохода. Следовательно, чем больше экономика сберегает, тем беднее она становится, так как в данном случае прирост сбережений не сопровождается приростом инвестиций. Такое явление получило название «парадокса бережливости». С макроэкономической точки зрения бережливость – это экономическое зло, ведущее к падению объема национального производства и занятости, хотя в микроэкономическом аспекте рост бережливости приводит к увеличению богатства экономического субъекта.

Опора деревянной одностоечной и способы укрепление угловых опор: Опоры ВЛ — конструкции, предназначенные для поддерживания проводов на необходимой высоте над землей, водой.

Механическое удерживание земляных масс: Механическое удерживание земляных масс на склоне обеспечивают контрфорсными сооружениями различных конструкций.

Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов (88‰).

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого.

Источник