Факторы, определяющие динамику инвестиций

1.ожидаемая норма чистой прибыли.

2.реальная ставка процента.

4.изменение в технологии производства.

5.наличный основной капитал.

7.динамика совокупного дохода.

С ростом совокупного дохода автономные инвестиции дополняются стимулированными стимулированными, величина которых возрастает по мере роста ВВП.

Положительная зависимость инвестиций от дохода может быть представлена в виде функции:

I = e-d*R+g*y, где g — предельная склонность к инвестированию

у – совокупный доход.

Предельная склонность к инвестированию (g) – доля прироста расходов на инвестиции в любом изменении дохода.

Следует отметить, что инвестиции осуществляются не стабильно и основными факторами такой нестабильности являются:

1) продолжительные сроки службы оборудования.

2) нерегулярность инноваций.

3) изменчивость экономических ожиданий.

4) циклические колебания ВВП.

Несовпадение планов инвестиций и сбережений обуславливает колебания фактического объема производства вокруг потенциального уровня, а также несовпадения фактического уровня.

Фактические и планируемые расходы. Крест Кейна. Механизм достижения равновесного объема производства.

Чтобы избежать значительных потерь от спада производства по мнению Кейнса необходима активная государственная политика по регулированию совокупного спроса.

AD – совокупный спрос.

AS – совокупное предложение.

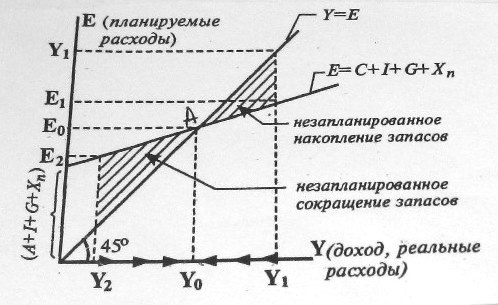

Фактические инвестиции включают в себя как запланированные, так и незапланированные инвестиции.

Незапланированные инвестиции представляют собой непредусмотренное изменение инвестиций в товарно-материальные запасы. Они функционируют как выравнивающий механизм, который приводит в соответствие фактические величины сбережений и инвестиций, и устанавливает макроэкономическое равновесие.

Планируемые расходы представляют собой сумму, которую все экономические субъекты планируют истратить на товары и услуги.

Реальные расходы отличаются от планируемых, когда фирмы вынуждены делать незапланированные инвестиции в ТМЗ (товарно-материальные запасы) в условиях неожиданных изменений в уровне продаж.

Функция планируемых расходов (Е)

Изображается графически как функция потребления (С = a+b*(Y-T)), которая сдвинута вверх на величину автономных расходов.

Для простоты анализа предполагается что величина чистого экспорта Xn не зависит от динамики совокупного дохода Y, и поэтому чистый экспорт включается полностью в величину автономных расходов.

Функция чистого экспорта Xn = g-m¢*Y.

Xn – чистый экспорт

g – автономный чистый экспорт

m¢ — предельная склонность к импортированию

Y – совокупный доход.

Предельная склонность к импортированию (m¢) это доля прироста расходов на импортные товары в любом изменении дохода.

DM – прирост расходов на импорт

DY – прирост дохода

С ростом совокупного дохода увеличивается импорт, т.к потребители и инвесторы увеличивают свои расходы на покупки как отече5ственных, так и импортных товаров. А экспорт из данной страны непосредственно не зависит от величины ее совокупного дохода Y, а зависит от динамики совокупного дохода той страны, в которую вывозят эти товары и услуги. Поэтому зависимость между динамикой совокупного дохода данной страны Y и динамикой ее чистого экспорта Xn отрицательна, что отражает знак “минус” в функции чистого экспорта.

График показывает, что линия планируемых расходов пересекает линию, на которой реальные и планируемые расходы равны (т.е линию Y=E), в какой-то одной т.А.

На линии Y=E всегда соблюдается равенство фактических инвестиций и сбережений. В т.А, где доход равен планируемым расходам, достигается равенство планируемых и фактических инвестиций и сбережений, т.е устанавливается макроэкономическое равенство.

3.Мультипликатор автономных расходов— отношение изменения равновесного ВВП к изменению любого компонента автономных расходов.

где m – мультипликатор автономных расходов,

∆У – изменение равновесного ВВП

∆А – изменение автономных расходов, независимых от динамики У.

Мультипликатор показывает во сколько раз суммарный прирост (сокращение) совокупного дохода превосходит первоначальный прирост (сокращение) автономных расходов :

Однократное изменение любого компонента автономных расходов порождает многократное изменение ВВП.

Если, например, автономное потребление увеличивается на какую то величину ∆СА , то увеличивает совокупные расходы и доход У на ту же величину, что, в свою очередь вызывает вторичный рост потребления из-за увеличения дохода, но уже на величину МРС*∆СА и т.д. Это означает, что относительные изменения в величинах С, I, G, Xn могут вызвать значительное изменения в уровнях выпуска и занятости. Мультипликатор, таким образом, является фактором экономической нестабильности, усиливающим колебание деловой активности, вызванные изменениями в автономных расходах. Отсюда задача правительства состоит в том, чтобы ослабить эффект мультипликатора путём относительного снижения предельной склонности к потреблению (МРС). Эту задачу правительство решает по средствам встроенных стабилизаторов экономики, которые являются одним из инструментов недискреционной фискальной политики. К этим инструментам относятся автоматическое изменение чистых налоговых поступлений в государственный бюджет, которая оказывает стабилизирующее воздействие на экономику. В качестве таких стабилизаторов выступают:

— Пособие по безработице;

— Пособие по бедности.

Проблема ослабления эффекта мультипликатора довольно сложная, т.к. в условия стимулированных инвестиций в каждом следующем цикле производства из возросшего совокупного дохода У финансируются не только потребительские, но и растущие инвестиционные расходы, и возникает эффект супермультипликатора.

Рецессионный разрыв— величина, на которую должен возрасти совокупный спрос(совокупные расходы), чтобы повысить равновесный ВВП до инфляционного разрыва.

Если фактический объём выпуска Y∂ Y*, то это означает, что совокупные расходы избыточны, и это вызывает в экономике инфляционный бунт.

Преодоление инфляционного разрыва предполагает сдерживание AD и перемещение равновесия из точки А в точку В. При этом сокращение равновесного совокупного дохода ∆У составляет:

∆У= -величина инфляционного разрыва*величина мультипликатора автономных расходов

Источник

Факторы, определяющие динамику инвестиций

Понятие ВВП и методы расчета ВВП. Дефлятор ВВП

Валово́й вну́тренний проду́кт (англ. Gross Domestic Product), макроэкономический показатель, отражающий рыночную стоимость всех конечных товаров и услуг (то есть предназначенных для непосредственного употребления), произведённых за год во всех отраслях экономики на территории государства для потребления, экспорта и накопления, вне зависимости от национальной принадлежности использованных факторов производства. Впервые это понятие было предложено в 1934 году Саймоном Кузнецом.

Выделяют номинальный и реальный ВВПНоминальный (абсолютный) ВВП выражен в текущих ценах данного года. Реальный (с поправкой на инфляцию) — выражен в ценах предыдущего или любого другого базового года. В реальном ВВП учитывается, в какой степени рост ВВП определяется реальным ростом производства, а не ростом цен [1] . Отношение номинального ВВП к реальному называется дефлятором ВВП. Фактический ВВП — это ВВП при неполной занятости, который отражает реализованные возможности экономики. Потенциальный ВВП — это ВВП при полной занятости, он отражает потенциальные возможности экономики. Последние могут быть намного выше реальных.

ВВП рассчитывается 3 методами: доходным, расходным и по добавленной стоимости.

ВВП = Национальный доход + амортизация + косвенные налоги — субсидии — чистый факторный доход из-за границы (ЧДиФ) (или + чистый факторный доход иностранцев, работающих на территории данной страны (ЧДФ)), где:

Национальный доход = заработная плата + арендная плата + процентные платежи + прибыль корпораций.

ВВП по расходам, Y= C +I+G+Xn,где Xn=Ex-Im

ВВП = Конечное потребление + Валовое накопление капитала (инвестиции в фирму, т. е. покупка станков, оборудования, запасов, места производства)) + Государственные расходы + Чистый экспорт (Экспорт — Импорт; может быть как положительным, так и отрицательным).

ВВП по добавленной стоимости (производственный метод)

ВВП = сумма добавленных стоимостей.

Добавленная стоимость фирмы = доход фирмы — промежуточная стоимость производства товара или услуги.

Общая добавленная стоимость = общий уровень выпуска — общая ценность промежуточной продукции

Дефлятор валового внутреннего продукта (дефлятор ВВП) — ценовой индекс, созданный для измерения общего уровня цен на товары и услуги (потребительской корзины) за определенный период в экономике. Рассчитывается как индекс Пааше и выражается в процентах.

Основные свойства

· При расчете дефлятора цен учитываются все товары и услуги, включаемые в ВВП данной страны

· Данный индекс не включает в себя импортные товары

· Основан на потребительской корзине текущего года, а не базисного как при индексе потребительских цен

· Явно недооценивает уровень инфляции в экономике

· Включает в себя цены на новые товары и услуги.

Представляет собой отношение номинального ВВП, выраженного в рыночных ценах текущего года, к реальному ВВП, выраженных в ценах базисного года. GDP deflator=nominal GDP\real GDP

Данное выражение затем, как правило, умножается на 100%.

22.Равновесие совокупного спроса и совокупного предложения. Модель AD – AS.

Модель AD-AS (модель совокупного спроса и совокупного предложения) — макроэкономическая модель, рассматривающая макроэкономическое равновесие в условиях изменяющихся цен в краткосрочном и долгосрочном периодах [1] [2] .

Впервые она была выдвинута Джоном Мейнардом Кейнсом

Данная модель показывает поведение совокупного спроса и совокупного предложения, и описывает их влияние на общий уровень цен и совокупный выпуск (или реальный ВВП, иногда ВНП) в экономике. Модель AD-AS может быть использована для демонстрации многих макроэкономических событий, таких как фазы экономических циклов и стагфляция [2] . С точки зрения абстракции, имеет Ж-образную форму.

Важным показателем в модели AD-AS является кривая совокупного спроса. Данная функция объясняет сумму всех возможных спросов макроэкономических агентов: домохозяйств, фирм, государства и иностранного сектора [4] . Таким образом, совокупный спрос строится из суммы следующих показателей:

Потребительские расходы — спрос домохозяйств на товары и услуги [4]

Инвестиции — спрос фирм натовары и услуги с целью максимизации собственной прибыли в будущем [4]

Государственные закупки товаров и услуг — государственные издержки на такие критерии, как заработная плата государственным служащим, закупки оборудования для государственных подразделений, и т. п. [4]

Чистый экспорт — разница между экспортом из страны и импортом в страну

Совокупное предложение — реальный объем национального продукта, который может быть произведен при различном (определенном) уровне цен.

23.Инвестиции: сущность, виды и определяющие их факторы. Мультипликатор автономных расходов.

сущность инвестиций — помещение капитала, вложение средств в активы, которые приносят прибыль. Инвестиции делаются с целью получения прибыли. Например, инвестировать можно в бизнес — либо напрямую, либо через акции, ибо покупка акций означает приобретение части этого бизнеса. Экономическая сущность инвестиций при этом: покупая акции крупных российских компаний (Сбербанк, Газпром, Роснефть) вы вкладываетесь в российскую экономику и способствуете её развитию. Быть может, это лишь песчинка на пляже, но не забывайте, что на фондовом рынке огромное число участников — от мелких инвесторов до крупных институциональных.

различаются два вида инвестиций: финансовые и реальные. Сущность финансовых инвестиций — вложения капитала в покупку акций, облигаций, прочих ценных бумаг. Реальные же инвестиции подразумевают под собой вложения в производственные активы, как например, оборудование, товары, сооружения, хозяйство и т.д.

Также инвестиции подразделяются на долевые и долговые. Как можно понять из названий, при долевых инвестициях вы становитесь совладельцем актива, в который вы вложились и имеете долю этого актива. Вложение в акции — это вид долевых инвестиций.

Долговые инвестиции — это когда вы даёте деньги кому-то в долг и за это получаете вознаграждение в виде разового или периодического дохода. Помещение денег на банковский депозит — это долговая инвестиция. А вообще говоря, депозиты — инструменты не инвестиций, а сбережений, ибо доходность мала.

Факторы, определяющие динамику инвестиций

1) ожидаемая норма чистой прибыли;

2) реальная ставка процента;

3) уровень налогообложения;

4) изменения в технологии производства; наличный основной капитал;

5) экономические ожидания;

6) динамика совокупного дохода. оцифровка пленки

Мультипликатор автономных расходов — отношение изменения равновесного ВНП к изменению любого компонента автономных расходов. производитель иэк.

— мультипликатор автономных расходов;

— изменение равновесного ВНП;

— изменение аетономных расходов, независимых от динамики. апартаменты в Черногории

Мультипликатор показывает, во сколько раз суммарный прирост (сокращение) совокупного дохода превосходит первоначальный прирост (сокращение) автономных расходов.

Источник

Функция автономных инвестиций. Предельная склонность к инвестированию. Факторы, определяющие динамику инвестиций

Функция автономных инвестиций:

где I – инвестиционные расходы;

I0 – автономные инвестиции, определяемые внешними экономическими факторами (запасы полезных ископаемых и т.д.);

R – реальная ставка процента;

d – эмпирический коэффициент чувствительности инвестиций к динамике ставки процента.

MPI – предельная склонность к инвестированию, которая означает прирост расходов на инвестиции при изменении дохода и рассчитывается по формуле

MPI =

где

∆Y – прирост совокупного дохода.

Факторы, определяющие динамику инвестиций:

· ожидаемая норма чистой прибыли

· изменение технологии производства

· наличный основной капитал

· динамика совокупного дохода

150. Роль инвестиций в экономике. Эффект мультипликатора. Модель акселератора.

Инвестиции — это долгосрочные вложения капитала в различные инновационные проекты, новые или существующие предприятия, различных сфер деятельности и форм собственности, предпринимательские проекты или социально-экономические программы и так далее. Особенностью инвестиций является долгосрочность окупаемости проектов.

Роль инвестиций в экономике государства огромна, они играют значительную роль в поддержании, функционировании и динамическом развитии экономики страны. Происходящие изменения, в количественном соотношении инвестиций, воздействуют на изменения: объема общественного производства, занятости населения, структурных экономических показателей и динамики развития различных отраслей народного хозяйства. Инвестиции, обеспечивают накопление материальных и финансовых ресурсов предприятия, тем самым, увеличивая производственный потенциал компании. Инвестиции, в целом, влияют на текущие и будущие результаты экономическо-хозяйственной деятельности компаний. При всем при этом, инвестирование должно быть эффективным, с точки зрения экономической целесообразности, вложение средств, должно грамотно распределяться в целях приобретения новых инновационных технологий, влекущих за собой общее снижение затрат материальных и трудовых ресурсов. При достижении желаемого уровня эффективности, инвестирование, ведет к стабильному экономическому росту.

Эффект мультипликатора – влияние изменения совокупных расходов на чистый национальный продукт; влияние, вызванное изменением в потреблении, в объеме инвестиций, чистом объеме налоговых поступлений, объеме правительственных расходов на товары и услуги или в объеме экспорта.

Показывает насколько возрастет равновесный доход при повышении спроса на автономные инвестиции.

Модель акселератора (индуцированных инвестиций) основана на существовании определенной зависимости между динамикой инвестиционных расходов и изменениями в валовом выпуске. В самом общем виде модель акселератора постулирует существование устойчивой связи между величиной капитала и объемом выпуска, то есть подразумевается, что доля капитала в валовом выпуске (национальном доходе) есть величина постоянная.

Акселератор — показатель, отражающий, сколько единиц дополнительного капитала требуется для производства дополнительной единицы продукции.

Базовая модель акселерации инвестициями выпуска предполагает пропорциональность между запасом капитала и объемом производства:

где – В = const = коэффициент фондоёмкости.

Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Студалл.Орг (0.006 сек.)

Источник