Мировые инвестиции и сбережения

Условием равновесия рынка капитала является равенство инвестиций и сбережений.

Мировые инвестиции складываются за счет избытка внутреннего спроса над внутренними сбережениями. То есть, если внутренних сбережений не хватает, любая страна может занимать необходимые средства за рубежом. Такие страны будут импортерами или заемщиками капитала.

Напротив, если национальные сбережения превышают внутренние инвестиции, их избыток используется для предоставления средств за рубеж. Таким образом, мировые сбережения представляют собой предложение финансовых средств со стороны стран, у которых они имеются в избытке. Эти страны являются экспортерами капитала или кредиторами.

Объем ввоза (импорта) капитала определяется разницей между национальными инвестициями и сбережениями: CF = I — S, Эта разница (СF) в платежном балансе представлена счетом движения капитала.

Таким образом, если счет движения капитала положителен, то страна является заемщиком капитала, а если отрицательным -кредитором.

Движение капитала тесно связано с движением товаров и услуг. Движение товаров и услуг отражается в счете текущих операций как разница между экспортом и импортом: NX=X – M.

Согласно основному тождеству национальных счетов, счет движения капитала и текущий счет платежного баланса уравновешены, то есть I — S = -XN. Следовательно, если страна имеет положительное сальдо счета движения капитала, то ее текущий счет дефицитен и наоборот.

Интенсивность миграции капитала в значительной мере определяется степенью открытости экономики данной страны. При этом различают:

1) страны с закрытой экономикой, когда приток капитала равен нулю для любой внутренней реальной ставки процента

2) страны с малой открытой экономикой, когда приток капитала может быть каким угодно при мировой ставке процента;

3) страны с большой открытой экономикой, когда существует положительная зависимость между притоком капитала и величиной внутренней процентной ставки.

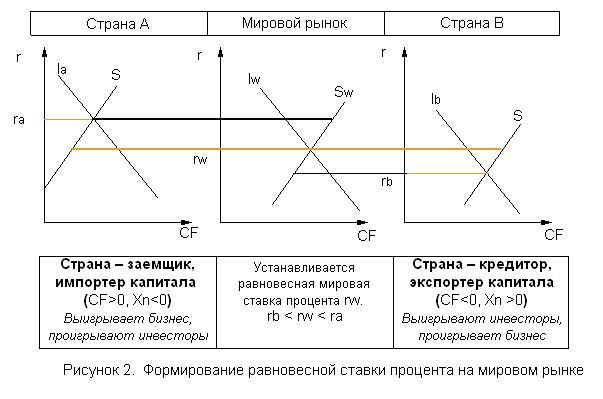

Именно последняя группа стран в значительной степени определяет ситуацию на мировом инвестиционном рынке и, соответственно, равновесие мирового рынка капитала. В свою очередь, равновесие инвестиций и сбережений определяет мировую равновесную ставку процента. По сути, это реальная процентная ставка, преобладающая на мировом рынке капитала. Ее величина может колебаться в пределах от минимального уровня в стране кредиторе до максимального — в стране заемщике. Перелив капитала ведет к повышению доходности сбережений в вывозящей стране (так как внутренняя процентная ставка повышается до уровня мировой величины) и к снижению издержек инвестирования в ввозящей стране (так как внутренняя процентная ставка понижается до уровня мировой величины) Поэтому в стране-заемщике национальный бизнес оказывается в выигрыше, а домохозяйства несут потери.

Однако, выигрыш бизнеса превышает потери домохозяйств и экономика страны, в целом, выигрывает. В стране-кредиторе, напротив, внутренняя процентная ставка повышается до уровня мировой величины. Следовательно, чистый выигрыш данной страны будет определяться превышением выигрыша домохозяйств над потерями бизнеса.

Международная миграция капитала, таким образом, предоставляет преимущества как вывозящей, так и ввозящей стране.

Равновесие мирового рынка капитала постоянно нарушается Это нарушение, главным образом, сводится к нехватке мировых сбережений. Одной из причин сложившегося дисбаланса является наличие дефицитов национальных бюджетов.

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Источник

Международные инвестиции и сбережения

Источником мировых инвестиций, так же как и национальных является сбережения. Равновесие мировых инвестиций и сбережений определяет мировую равновесную ставку процента. По сути это реальная процентная ставка, преобладающая на мировом рынке капиталов.

При этом равенство национальных инвестиций и сбережений необязательно.

Разница между национальными инвестициями и сбережениями (I-S) называется счетом движения капитала (CF). Счет движения капитала представляет собой избыток внутреннего инвестиционного спроса над внутренними сбережениями: CF = I – S. Основное тождество национальных счетов утверждает, что счет движения капитала и текущий счет платежного баланса (NX) уравновешены, т.е. (I — S) +NX = 0.

Если внутренних сбережений не хватает, любая страна может занимать необходимые для инвестиций средства за рубежом. Эти займы позволяют стране импортировать товаров и услуг больше, чем экспортировать, т.е. чистый экспорт является отрицательной величиной. На мировой арене страна выступает в качестве должника. Значит, она имеет положительное сальдо счета движения капитала и дефицит текущего счета платежного баланса: (I – S) > 0; NX 0.

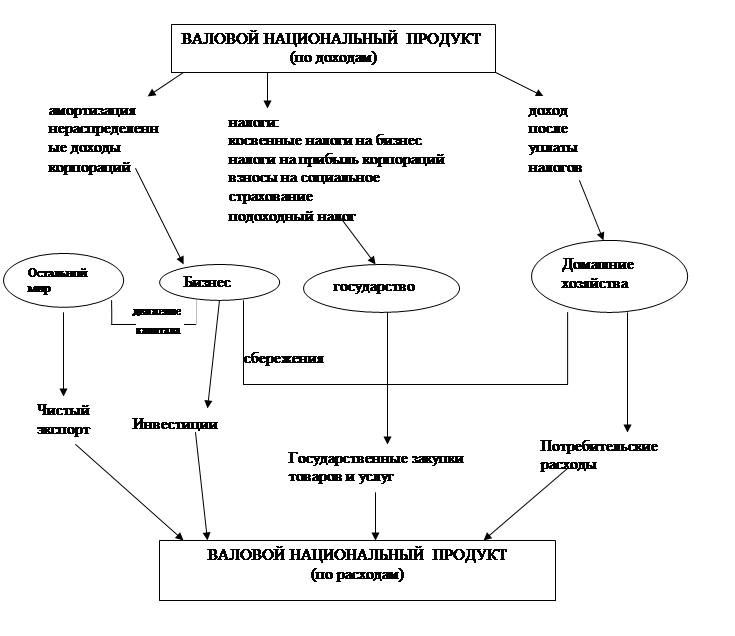

Таким образом, международные финансовые потоки и международные потоки товаров и услуг – это два взаимосвязанных процесса. С учетом этой взаимосвязи обратимся к модели кругооборота потоков расходов и доходов (рис.)

Интенсивность миграции капитала в значительной степени определяется степенью открытости экономики данной страны, а также величиной существующей в ней ставки процента. При этом возможны три случая зависимости притока капитала в страну (CF = I – S) от изменения национальной реальной процентной ставки – r (рис.)

1. Страна с закрытой экономикой, когда приток капитала равен нулю для любой внутренней реальной ставки процента.

2. Страна с малой открытой экономикой, когда приток капитала может быть каким угодно при мировой ставке процента. Это означает, что страна может занимать или предоставлять кредиты в любых необходимых объемах по мировой ставке процента r.

3. Страна с большой открытой экономикой, когда существует положительная зависимость между притоком капитала и величиной внутренней процентной ставки: чем выше ставка процента, тем более привлекательными становятся данные активы для зарубежных инвесторов и тем больше средств для накопления капитала притекает из-за рубежа: CF = CF(r).

В первом случае реальная ставка процента (r) должна уравновешивать сбережения и инвестиции внутри данной страны (рис.)

При этом зависимость притока капитала из-за рубежа (CF = I – S) от ставки процента отсутствует, т.е. приток капитала равен нулю для всех ставок процента в экономике данной страны.

Во втором случае внутренняя реальная ставка процента не уравновешивает сбережения и инвестиции. Ее величина практически не зависит от экономики данной страны. Ставка процента в малой открытой экономике равна мировой ставке процента r. Сальдо счета движения капитала и текущего счета платежного баланса определяется как разница между внутренними сбережениями и инвестициями при мировой ставке процента. В зависимости от уровня мировой процентной ставки эта разница может быть как положительной, так и отрицательной (рис. на стр. 106 учебника).

В действительности существование крупных развитых стран не может не оказывать воздействие на мировой рынок капитала. Поэтому величина мировой процентной ставки в значительной степени будет определяться проводимой в таких странах экономической политикой.

Страна, испытывая потребность в зарубежных инвестициях, предъявляет на них спрос. Остальной мир, предоставляя средства данной стране, определяет предложение. Источником предложения капитала со стороны остального мира являются зарубежные сбережения.

При этом чем больше средств привлекается из-за границы, тем более высокий процент приходится платить за их использование. И наоборот, чем выше ставка процента, тем более привлекательными становятся условия инвестирования, тем больше средств притекает из-за рубежа. Таким образом, предложение инвестиций на рынке данной страны будет прямопропорционально зависеть от изменения величины процентной ставки. Величина предложения складывается из величины зарубежных (CF) и величины национальных (S) сбережений.

Спрос на инвестиции (I), как обычно, будет снижаться по мере увеличения процентной ставки.

Равенство спроса и предложения определит размер ставки процента. При равновесном значении ставки процента предложение капитала, состоящее из сбережений и зарубежных займов (Se + CFe), уравновешивает спрос на инвестиции (Ie), предъявляемый со стороны инвесторов. (рисунок на странице 107 учебника).

Рост процентной ставки в направлении равновесного значения указывает на превышение спроса над предложением, т.е. на нехватку сбережений.

Сложно сказать чем объясняется дисбаланс между сбережениями и инвестициями. Одна из версий современных ученых состоит в том, что бюджеты государственных властей сводятся с дефицитом.

Стимулирующая фискальная политика (увеличение гос. расходов и снижение налогов) сокращает объем сбережений и уменьшает объем предложения капитала. Равновесное значение процентной ставки увеличивается. Это ведет к уменьшению инвестиций и увеличению притока капитала в страну, т.е. происходит вытеснение национальных инвестиций зарубежными.

Наоборот, осуществлении политики сдерживания, увеличивая объем предложения, сокращает величину процентной ставки. Следствием является рост национальных инвестиций и уменьшение зарубежных.

Источник

Если внутренние инвестиции превышают величину национальных сбережений

Функционирование мирового рынка капиталов, так же как любого рынка вообще, характеризуется понятиями «спрос», «предложение» и «цена».

Спрос на капитал как финансовый актив существует в форме мировых инвестиций. Он возникает со стороны стран, у которых не хватает собственных возможностей для покрытия внутренних инвестиционных потребностей. Такие страны будут импортировать, т. е. брать взаймы, капитал.

Источником мировых инвестиций (как и национальных) являются сбережения. Они обеспечивают предложение капитала на мировом рынке. Таким образом, мировые сбережения представляют собой предложение финансовых средств со стороны стран, у которых они имеются в избытке. Эти страны будут являться экспортерами капитала, т. е. кредиторами, или инвесторами.

Под российскими зарубежными инвестициями понимаются вложения российского капитала, а также капитала российских филиалов иностранных юридических лиц в предприятия и организации, расположенные за пределами России.

В целом величина мировых инвестиций будет определяться как разница между внутренними инвестициями и внутренними сбережениями стран — импортеров капитала (заемщиков), а величина мировых сбережений — как разница между внутренними сбережениями и внутренними инвестициями стран — экспортеров капитала (кредиторов).

Одним из важных источников покрытия этой разницы может служить мировой рынок капиталов, где совокупные объемы мирового экспорта капитала составляют около 900 млрд. долл. США в год .

Разница между национальными инвестициями (I) и сбережениями (S) предопределяет движение капитала (CF). Это избыток внутреннего инвестиционного спроса над внутренними сбережениями, которые финансируются из зарубежных источников: CF = I — S.

Движение капиталов отражается в платежном балансе на счете движения капиталов. Таким образом, если счет движения капиталов будет положительным (CF > 0), то страна окажется импортером (заемщиком) капитала. Если счет движения капитала — отрицательный (CF 0; NX 0), то полученные денежные средства обеспечат повышение национальных сбережений над внутренними инвестициями. Избыточные сбережения могут быть использованы для кредитования зарубежных партнеров. На мировой арене страна выступает в качестве кредитора. Это означает обратную ситуацию: дефицит счета движения капиталов и положительное сальдо текущих операций: CF 0.

Следовательно, движение капиталов и движение товаров и услуг:

1) взаимопротивоположны, поэтому в платежном балансе учитываются с разными знаками;

2) в идеале уравновешивают друг друга, т. е. CF = — NX. Это уравнение представляет собой основное макроэкономическое тождество. В случае его соблюдения счет движения капитала (CF) окажется равен текущему счету (NX) и сальдо платежного баланса будет равно нулю.

Таким образом, международные финансовые потоки и международные потоки товаров и услуг — два взаимосвязанных процесса. С учетом этой взаимосвязи следует еще раз обратиться к модели кругооборота потоков расходов и доходов (рис. 8.1). Модель демонстрирует схему денежных потоков, взаимозависимость не только между доходами и расходами субъектов национальной экономики (домашними хозяйствами, государством, бизнесом), но и их взаимосвязь с остальным миром. В данном случае имеется в виду, что страна вывозит капитал и вывозит товары. Счет движения капиталов будет величиной отрицательной, а чистый экспорт — положительной. Как было сказано выше, это означает, что страна является кредитором на мировом рынке.

Величина зарубежных инвестиций зависит от сбережений бизнеса, домашних хозяйств и правительства. При этом увеличение инвестиций может финансироваться любым сектором экономики за счет сокращения их потребления (см. рис. 8.1).

Интенсивность миграции капиталов в значительной степени определяется степенью открытости экономики страны, а также величиной существующей в ней ставки процента. При этом возможны три случая зависимости притока капитала в страну (CF — I — S) от изменения национальной реальной процентной ставки (r) в странах с развитой степенью открытости экономики (рис. 8.2).

1. В стране с закрытой экономикой приток капитала (CF) равен нулю для любой внутренней реальной ставки процента (r) (рис. 8.2а). Закрытой принято считать такую экономику, которая не участвует в международном разделении труда. Страна с экономикой такого рода не финансирует мировые инвестиции, равно как и не является их потребителем.

Рис. 8.1. Модель кругооборота потоков расходов и доходов

Рис. 8.2. Зависимость притока капитала в страну от изменения национальной процентной ставки

2. В стране с малой открытой экономикой приток капитала (CF) может быть каким угодно при мировой ставке процента (rw) (рис. 8.26). В данном случае имеется в виду, что страна занимает незначительное место на мировом рынке, однако ее экономика открыта для международного сотрудничества. Это означает, что страна, никак не влияя на уровень мировой процентной ставки, в соответствии с ее величиной может брать взаймы капитальные ресурсы в любых необходимых объемах.

3. В стране с большой открытой экономикой существует положительная зависимость между притоком капитала и величиной внутренней процентной ставки: CF — f(r) (рис. 8.2в). Такие страны занимают значительную долю мирового рынка и активно влияют на его состояние. Чем выше внутренняя ставка процента в такой стране (r), тем более привлекательными становятся данные активы для зарубежных инвесторов и тем больше поток капитала из-за рубежа.

В соответствии с зависимостью притока капитала от величины процентной ставки складывается соотношение между внутренними инвестициями и сбережениями в экономике стран с разной степенью открытости.

В первом случае зависимость притока капитала из-за рубежа от ставки процента отсутствует, т. е. приток капитала равен нулю для всех ставок процента в экономике данной страны. Следовательно, реальная ставка процента (re) должна уравновешивать сбережения (S) и инвестиции (I) внутри данной страны (рис. 8.3).

Рис. 8.3. Равновесие инвестиций и сбережений в закрытой экономике

Во втором случае величина процентной ставки практически не зависит от экономик малой страны. Ставка процента в малой открытой экономике равна мировой ставке процента rw. Она не уравновешивает внутренние сбережения и инвестиции. Между ними существует разница, которая представляет собой сальдо счета движения капитала (CF) или сальдо текущего счета (NX). Эта разница может быть как положительной (рис. 8.4а), так и отрицательной (рис. 8.46). Если разница между сбережениями и инвестициями положительна, то страна имеет возможность вывозить капитал в размере Sw — Iw.

Рис. 8.4. Равновесие инвестиций и сбережений в малой открытой экономике

Источник